Une conseillère financière (« financial planner ») états-unienne vient de publier une très utile infographie sur les différentes typologies de… conseillers financiers.

Morgen Rochard, CFA, travaille chez Origin Wealth Advisors, un conseiller financier (« registered financial adviser ») de New York. Son post de blog est ici.

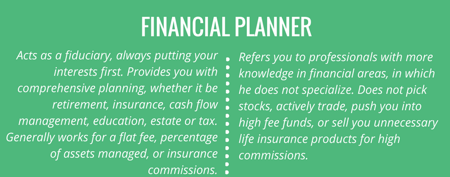

Voici son infographie, dont la présentation et les codes couleur impliquent clairement une hiérarchie.

Financial planner (vert)

Au sommet de la hiérarchie, on retrouve le financial planner (« planificateur financier », faute de traduction satisfaisante). Il a un devoir fiduciaire vis-à-vis de son client.

Le devoir fiduciaire impose de placer les intérêts du client au-dessus de tout. Ce devoir s’impose statutairement aux sociétés ayant le statut de Registered Investment Adviser aux Etats-Unis.

J’utiliserai le nom commun « fiduciaire » pour tout intermédiaire financier soumis à un devoir fiduciaire vis-à-vis de ses clients.

Le planificateur s’intéresse à de nombreux sujets : retraite, assurance, gestion de la trésorerie, succession, éducation, taxation. Il est généralement rémunéré par des honoraires forfaitaires, un pourcentage des actifs, ou des commissions dans le cas de produits d’assurance.

Il oriente ses clients vers des spécialistes des sujets qu’il ne maîtrise pas.

Il ne sélectionne pas de titres individuels, fait le minimum de transactions, évite les fonds chers et ne vend pas de produits d’assurance lui payant des commissions élevées.

Le conseiller en investissements à honoraires (bleu)

Il agit également en tant que fiduciaire et dispense un conseil en investissements en se faisant rémunérer par des honoraires forfaitaires ou un pourcentage des actifs conseillés.

Il définit une allocation d’actifs stratégique en phase avec les objectifs et le profil de risque de son client et s’y tient tant que la situation du client ne change pas, quelle que soit l’évolution des marchés.

Il fournit peu de services de planification.

Morgen Rochard distingue deux approches.

- L’approche indicielle à bas coûts.

- L’approche utilisant des produits gérés activement : les tenants de cette approche ont recours à des produits à coûts élevés gérés activement et peuvent ne pas être des fiduciaires.

Orange clair

Ca se gâte progressivement à partir de l’orange.

On trouve deux populations dans l’orange clair :

- Le conseiller payé par honoraires qui se comporte comme un gérant de hedge funds.

Il prétend savoir dans quoi et quand investir (ce qu’on appelle dans le jargon anglais le « market timing »). Il bat parfois le marché, est battu par le marché les autres années.

Comme il ne fournit pas de conseil financier, ce n’est pas un « conseiller » mais plutôt un gérant de portefeuille. Il peut être un fiduciaire, ou pas.

- Le vendeur de fonds payé à la commission

Il n’est pas un fiduciaire et n’est payé que par des commissions (droits d’entrée par exemple) et des rétrocessions. Il peut également vendre des produits d’assurance vie et des annuités (produit adossé à un capital qu’on aliène auprès d’un assureur pour recevoir une rente).

Il a des conflits d’intérêts inhérents à son statut, car plus les produits qu’il vend sont chers, plus sa rémunération est élevée.

Il ne fournit pas de conseil en produits d’investissement ni de services de planification financière.

Orange foncé

On y retrouve les deux mêmes typologies que pour l’orange clair, mais les risques de conflits d’intérêts sont plus élevés.

- Le conseiller payé à la commission qui se comporte comme un gérant de hedge funds.

Ce n’est pas un fiduciaire et il est exclusivement payé à la commission. Il a une incitation financière élevée à multiplier les transactions, car c’est sa seule façon d’augmenter sa rémunération.

Il ne fournit pas de conseil en produits d’investissement ni de services de planification financière.

- Le vendeur de produits d’assurance chers payé à la commission

Quelques explications s’imposent pour cette typologie.

Les placements ayant une composante assurance ont la réputation d’être à la fois très opaques et très chers aux Etats-Unis.

Si je dois tenter une analogie avec la France, ça pourrait être un mix de produits structurés (dans lesquels les frais cachés peuvent être très élevés) et de l’ignoble contrat d’assurance vie à frais précomptés qui n’a été interdit qu’en 2014 par le législateur.

Morgen Rochard a des mots assez durs pour ce type de « conseiller » qui n’est rémunéré qu’à la commission et n’est pas un fiduciaire.

Selon elle, il vend des produits très chers dont les investisseurs n’ont pas besoin, car ils peuvent obtenir le même type de performance avec des produits existants, moins chers.

Il ne fournit pas de conseil en produits d’investissement ni de services de planification financière.

Madoff & Co

Tout en bas de la pyramide, en rouge, les arnaques. Passons.

Et en France ?

Cette représentation stylisée des typologies de « conseillers » financiers (je mets le terme conseillers entre guillemets car on voit bien que tous ne dispensent pas de conseil) ne s’applique pas en l’état au marché français.

Comme le devoir fiduciaire n’existe pas pour le moment en matière de conseil financier, nous n’avons pas accès au secteur vert de l’infographie (ni d’ailleurs vraiment au secteur bleu, les honoraires étant fort peu répandus dans notre pays).

Les principaux intermédiaires (employés des banques, des compagnies d’assurance, agents d’assurance, courtiers d’assurance) ne sont pas soumis à un devoir fiduciaire.

Le conseiller en investissements financiers (CIF), qui n’est pas employé par une banque, une compagnie d’assurance ou une société de gestion de portefeuille, a un devoir d’accompagnement et de transparence et doit « se comporter avec loyauté et agir avec équité au mieux des intérêts de ses clients » (voir ici la page dédiée sur le site de l’AMF, l’Autorité des Marchés Financiers, qui supervise les CIF).

Agir « au mieux des intérêts du client » n’est pas une obligation aussi forte que celle qu’impose le devoir fiduciaire.

L’AMF et l’ACPR (Autorité de Contrôle Prudentiel et de Résolution, l’organe de supervision français de la banque et de l’assurance ) ont porté un constat très mitigé sur la transparence en matière de rémunération dans leur rapport annuel 2015 (le rapport 2016 n’était pas encore disponible à la date de rédaction de ce post).

S’agissant des modalités de rémunération des sociétés et de leurs salariés, le constat partagé est que l’information manque souvent de clarté ou de précision, sur l’existence et la nature des frais, ainsi que sur le cumul d’honoraires et de commissions. Il apparaît également difficile dans certains cas d’appréhender le service que les sociétés facturent.

Ce n’est pas idéal non plus pour les Conseillers en Investissements Financiers (CIF).

En outre, les intermédiaires ou CIF présentent leur identité de façon imparfaite, au travers d’informations éparpillées sur plusieurs documents et/ou peu accessibles sur les sites internet, et utilisent des termes erronés ou masquant l’intervention de plusieurs intermédiaires.

Quelques questions à se poser quand on utilise les services d’un intermédiaire financier.

- Qui l’emploie ?

S’il est salarié d’une banque ou d’une compagnie d’assurance, sa loyauté va à son employeur. Dans la plupart des cas, il ne commercialise que les produits maison. S’il n’est pas employé par une banque ou une compagnie d’assurance, l’intermédiaire a la possibilité de donner accès à une palette plus large d’expertises.

- Comment est-il rémunéré ?

Je crois beaucoup à l’importance des incitations financières, qui influent considérablement sur le comportement des intermédiaires (voir ici mon post à ce sujet). Pour cette raison, il importe d’avoir une idée précise de la rémunération de son conseiller financier.

La rémunération la plus transparente pour le client prend la forme d’honoraires explicitement facturés. Le client peut ainsi mettre en regard la prestation et son coût pour prendre une décision réellement informée. C’est aussi la plus rare en matière de conseil en investissement financier.

Les formes les plus répandues de rémunération sont les suivantes

- Perception de frais sur versement (commission) : c’est pour moi équivalent à payer l’entrée dans un magasin, puis de repayer chaque achat. A l’ère digitale, cette pratique me semble extrêmement difficile à justifier, d’autant plus qu’elle est quasi systématiquement couplée à la perception de rétrocessions (voir ci-dessous).

- Rétrocessions sur frais de gestion. Ces rétrocessions prennent la forme d’un pourcentage des frais de gestion pendant toute la durée de l’investissement. Plus les frais de gestion sont élevés, plus la rétrocession l’est. Il existe donc une incitation à distribuer et/ou prescrire des produits à frais de gestion élevés.

- Est-il transparent sur les frais ?

Votre intermédiaire vous a-t-il fourni une estimation des frais au moment de la mise en relation ?

Votre intermédiaire vous fournit-il un relevé annuel des frais, tant en montant qu’en pourcentage des avoirs ?

Notez que la directive MIF 2 va scinder le conseil financier en deux à compter du 3 janvier 2018 :

- Le conseil dit « indépendant », pour lequel « [l]a perception, en les conservant, de rémunérations, commissions et avantages non monétaires, en rapport avec la fourniture du service au client, versés ou fournis par un tiers ou par une personne agissant pour son compte sera […] expressément interdite » (source : AMF).

- Les autres cas : la perception des éléments listés ci-dessus restera autorisée sous plusieurs conditions strictes (source AMF)

– ces paiements ou avantages améliorent la qualité du service au client ;

– ils ne nuisent pas au respect de l’obligation du prestataire d’agir d’une manière honnête, équitable et professionnelle au mieux des intérêts de ses clients ;

– le client est clairement informé de leur existence, nature, montant ou mode de calcul, en amont de la fourniture du service.

Et si le législateur créait un statut de fiduciaire en matière de conseil financier, que les intermédiaires seraient libres d’adopter et dont ils pourraient prévaloir auprès de leurs clients ?

Ce statut favoriserait la transparence, le découplage de la rémunération de la gestion des produits financiers et du conseil, et donc la valorisation de ce conseil.

Et accessoirement la montée en puissance de la gestion indicielle passive à bas coûts.