Le BCG (Boston Consulting Group) est un des plus importants cabinets de conseil en stratégie au monde.

Il publie une étude annuelle très attendue sur l’industrie de la gestion d’actifs, dont l’édition 2016 vient de paraître (lien ici vers l’étude en anglais).

Une année 2015 médiocre

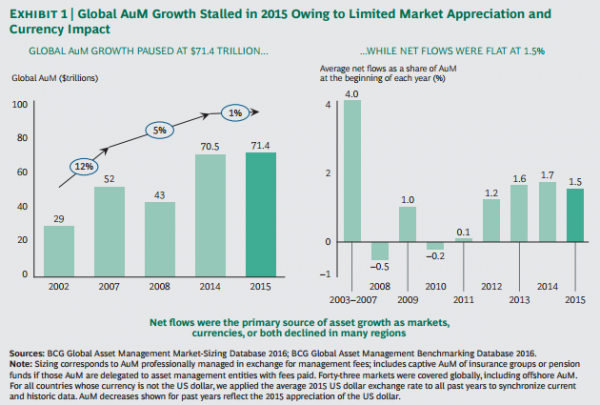

D’après les données du BCG, le secteur a connu en 2015 sa pire année depuis la crise financière de 2008. La croissance des actifs sous gestion a en effet été de 1% par rapport à l’année précédente, alors qu’elle avait été, en annualisé, de 5% entre 2008 et 2014.

Deux raisons à ce ralentissement : les marchés n’ont pas connu de hausse importante, et la collecte nette a été très faible.

Le marché des particuliers a porté la collecte, puisqu’il a connu une croissance de 3,3%, là où celui des institutionnels n’a crû que de 0,3%. Conséquence : la part de marché des particuliers est passée de 37 à 40% du total entre 2014 et 2015.

Les gagnants et les perdants

La gestion passive, la gestion alternative, la gestion spécialisée et les solutions d’investissement ont continué à augmenter leur part du total.

La gestion passive confirme son immense succès aux Etats-Unis (parmi le top 15 des catégories pour la collecte nette 2015, 8 sont passives) et dans une moindre mesure en Europe (où les solutions passives représentent 5 des 15 catégories du top 15 de la collecte nette). L’Asie commence également à goûter aux joies de la gestion passive.

La plus grosse collecte en gestion passive aux Etats-Unis est pour la catégorie Actions Etrangères, avec 124 milliards de $. En Europe, la palme de la collecte en produits indiciels revient aux Actions Europe, avec 57 milliards (soit plus que les 50 milliards de collecte nette des fonds Actions Europe gérés activement).

Ceux d’entre vous qui s’intéressent à la gestion alternative (hedge funds, capital investissement, immobilier, matières premières) et aux gestion spécialisées trouveront des données dans l’étude du BCG.

Quatre grands business models se dessinent

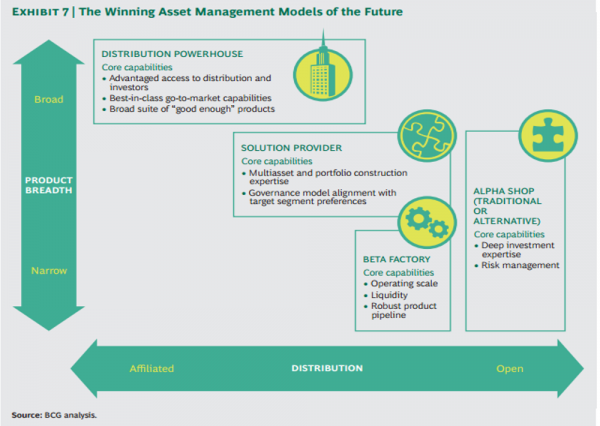

Le BCG a identifié quatre business models susceptibles de prospérer dans l’environnement macro-économique, réglementaire et technologique, en répondant aux besoins des investisseurs.

Boutiques spécialisées dans l’alpha

Rappelons que l’alpha, c’est la composant de la performance qui n’est pas expliquée par celle du marché (le beta). C’est le Graal que poursuivent tous les gérants actifs et la plupart des investisseurs.

Ces boutiques spécialisées se distingueront par une expertise très pointue sur certaines classes d’actifs ou stratégies.

Usines à beta

Le beta, c’est la performance d’un marché. On l’obtient via des produits répliquant l’évolution d’un indice classique (capi-pondéré) ou factoriel (voir mon récent post sur les indices factoriels ici).

Fournisseurs de solutions

Ces derniers fourniront des solutions d’investissement clé en-main, répondant à différents besoins (là où les deux segments précédents fournissent des briques devant être assemblées par l’investisseur ou son conseiller).

Mammouths de la distribution

Les géants de la distribution ne se caractériseront pas par la qualité exceptionnelle de leur gamme de produits mais par leur accès privilégié à de nombreux investisseurs.

Chaque gérant d’actifs devra réfléchir à son avantage concurrentiel et choisir un des quatre modèles.

Les rédacteurs de l’étude ne pensent pas possible qu’un gérant d’actifs puisse avoir du succès en produisant à la fois des fonds gérés activement (alpha) et des fonds gérés passivement (beta), sauf si les deux structures de production sont séparées.

Qu’en tirer ?

Ce blog s’intéresse à l’alpha et au beta. Ce sont donc les deux premiers modèles cités qui m’intéressent particulièrement.

Du côté d’Alpha

L’énorme défi de la gestion active s’appelle gestion indicielle. Et ce d’autant plus que les taux d’intérêt sont à des niveaux inédits et que la classe d’actif obligataire ne pourra pas contribuer à la performance d’un portefeuille diversifié à la hauteur de ce qu’elle a apporté depuis le début des années 1980, quand les taux d’intérêt ont commencé à baisser.

La gestion active est attaquée de façon parfois très virulente par les partisans d’une approche indicielle à faible coût. Elle a bien entendu sa raison d’être, car il n’y a pas de marché sans gérants actifs, qui s’attachent, par leur activité quotidienne, à affecter une valeur aux titres.

Mais elle fait face à deux problèmes principaux selon moi, qui n’en font sans doute qu’un seul :

1. La difficulté à surperformer de façon durable un indicateur de référence représentatif de la stratégie d’investissement alors que la performance de cet indicateur de référence est facilement accessible à faible coût. Je m’attacherai dans ce blog à présenter les différentes méthodes pour identifier les rares gérants capables de surperformer durablement (mais pas tout le temps…).

2. Des frais généralement élevés.

Or l’arithmétique de la gestion est implacable : toutes choses égales par ailleurs, plus vous payez en frais, moins la performance nette qui vous revient est élevée. Ce que l’on peut appeler le théorème de Bogle (John C. Bogle, connu sous le prénom de Jack, est le fondateur du groupe Vanguard, un des plus grands gérants d’actifs au monde) : quand vous investissez, vous obtenez ce que vous ne payez pas.

Du côté de Beta

Si la gestion passive progresse de façon spectaculaire dans de nombreux pays, c’est notamment en raison du caractère simple à comprendre de sa promesse : donner accès à la performance d’un indice sous-jacent moins les frais, sans encourir le risque de sous-performance.

Les produits passifs présentent néanmoins de multiples problèmes :

1. Compréhension des indices (tous les indices ne sont pas construits de la même façon, certains exposent à des risques dont l’investisseur négligent n’a pas nécessairement conscience).

2. Dans le cas des ETF, ces fonds indiciels cotés en bourse, il est possible pour les investisseurs de faire des transactions fréquentes (ce qui ne l’est pas avec un fonds traditionnel qui ne peut s’acheter ou se vendre qu’une fois par jour – ou par semaine, voire par mois pour certains fonds). Pour la quasi totalité des investisseurs non professionnels, le trading fréquent est synonyme de pertes.

3. Montée en puissance du smart beta, à savoir d’indices visant à battre les indices traditionnels capi-pondérés, avec recours à des arguments séduisants et tarification pour le moment plus élevée que celle des produits indiciels de première génération.

4. Comme pour tous les produits d’investissement, complexité de la construction de portefeuille : il n’est pas plus aisé de construire un portefeuille correctement diversifié à partir de produits indiciels qu’à partir de produits gérés activement.

La promesse du beta est facile à énoncer, facile à entendre et en apparence facile à comprendre, mais le monde du beta n’est pas toujours simple, loin de là.