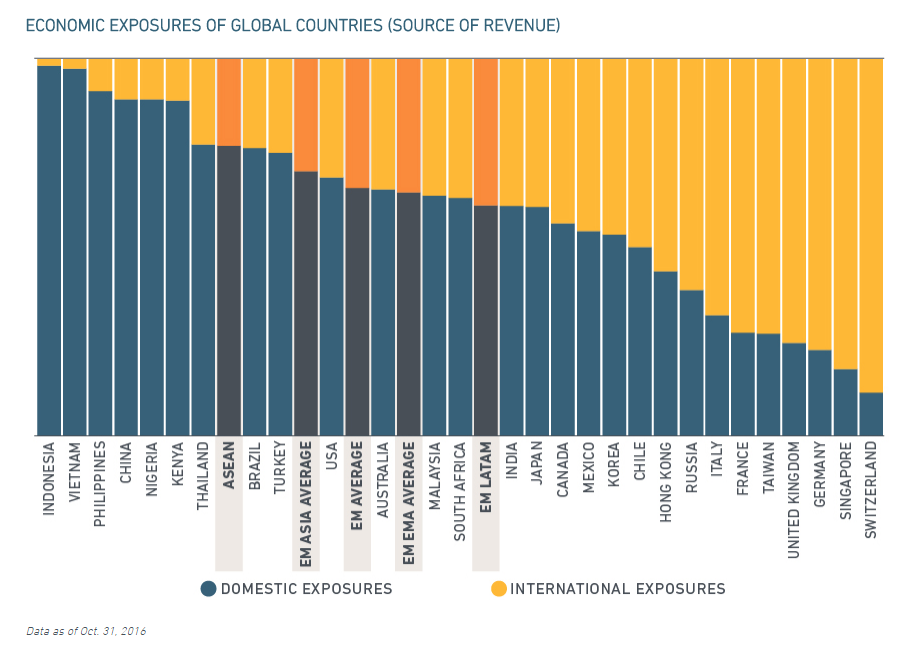

J’ai été frappé par un graphique de MSCI (paru dans cet article en anglais) mentionnant, pour quelques pays, la part du chiffre d’affaires réalisée en dehors du marché domestique par les sociétés cotées appartenant à l’indice local.

La France est un des pays les plus ouverts au monde (en bleu la part du chiffre d’affaires réalisé localement, en orange, la part réalisée en dehors du pays).

Fermer nos frontières, comme le proposent quelques candidats à la prochaine élection présidentielle, implique de s’exposer à des mesures de rétorsion symétriques des autres pays. Ca ferait très, très mal.

Bienvenue à toutes et à tous dans ma semaine Twitter 10 de 2017, une semaine grande ouverte (et qui le restera) sur le monde des produits d’investissement.

Un hedge fund non hedgé, ça sert à quoi ?

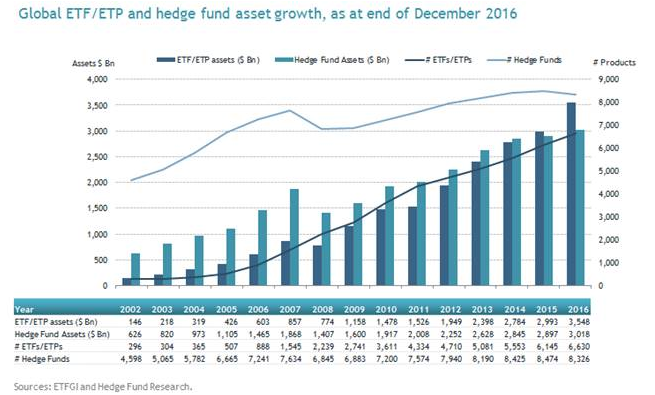

Les ETF ont massivement collecté en 2016 (490 milliards de $), alors que les hedge funds ont enregistré une décollecte de 70 milliards de $.

Le père de la gestion indicielle, Jack Bogle, prédit même que jamais plus les hedge funds n’auront plus d’encours que les ETF.

Les ETF sont passés devant dès 2015 et l’écart s’est depuis accentué, comme le montre ce graphique d’ETFGI.

Les encours des ETF/ETP sont en bleu foncé, ceux des hedge funds en bleu plus clair, et c’est l’échelle de gauche qu’il faut utiliser (actifs en milliards de $).

Dans un post paru sur Enterprising Investor, l’excellent blog de CFA Institute, Ben Carlson essaie de comprendre pourquoi les hedge funds sont à la peine.

Un des problèmes des #hedgefunds, c'est qu'ils sont de moins en moins hedgés https://t.co/EoxuTvA9WC via @awealthofcs @Enterprising pic.twitter.com/6moZXaM7lz

— AlphaBetaBlog (@AlphaBetaBlogFR) March 6, 2017

Selon Carlson, une des raisons au désamour relatif actuel, qui a succédé à une période d’amour fou, c’est que les hedge funds (littéralement « fonds de couverture », à savoir fonds couverts contre le risque de marché) sont de moins en moins couverts (« hedgés » dans le jargon).

Et donc que certains d’entre eux ressemblent de plus en plus à des fonds actions directionnels classiques.

Ce que Carlson illustre avec le graphique que j’avais inclus dans le tweet ci-dessus.

La corrélation est une donnée statistique mesurant le degré de co-mouvement entre deux actifs. Elle prend des valeurs entre -1 (pour deux actifs qui auraient des évolutions exactement opposées) et +1 (pour des actifs ayant des évolutions strictement identiques, par exemple l’indice CAC 40 et un ETF le répliquant).

On voit que depuis 2003, la corrélation sur 3 ans glissants entre l’indice HFRX global des hedge funds et le S&P 500 est en hausse sensible et assez régulière, alors qu’on attend plutôt qu’elle soit faible (inférieure à 0,2).

La démonstration a ses limites : cet indice de hedge funds n’est pas investissable et regroupe de multiples stratégies très hétérogènes ; quant à l’indice S&P 500, il n’est pas universel.

Mais la tendance est néanmoins claire : en moyenne, les hedge funds sont beaucoup moins hedgés que dans le passé.

Les moutons de Panurge de l’indiciel

Jay Mooreland éduque investisseurs et conseillers en matière comportementale aux Etats-Unis.

Selon lui, la vogue actuelle de l’indiciel dans son pays est une nouvelle manifestation d’un biais comportemental fort connu, celui du comportement moutonnier (« herding » en anglais).

Comportement moutonnier et gestion indicielle, un excellent post de @EmotionalInvest https://t.co/wrFa9MPY4O pic.twitter.com/Tpqy1MYZhU

— AlphaBetaBlog (@AlphaBetaBlogFR) March 7, 2017

Il a même des mots assez rudes, assimilant l’état d’esprit actuel vis-à-vis de l’indiciel à celui qui prévalait en 1999 vis-à-vis des valeurs technologiques ou en 2006 vis-à-vis de l’immobilier physique.

Pour mémoire, la bulle des valeurs technologiques a fini par éclater et ça a été très douloureux pour de nombreux investisseurs. Quant à la bulle de l’immobilier aux Etats-Unis, elle a été une des causes de la grande crise financière de 2008.

Diantre.

L’analogie, conçue pour frapper les esprits, ne me semble pas pertinente. Les bulles de 1999 (valeurs technologiques) et de 2006 (immobilier physique) concernaient une classe d’actifs clairement identifiée.

La gestion indicielle n’est pas une classe d’actifs. C’est une des 2 approches de la gestion. Et les flux qui se portent sur les fonds indiciels sont le pendant des flux qui sortent des fonds actifs.

Aléa moral et commission de surperformance

La commission de surperformance récompense le gérant d’un fonds qui dépasse un certain objectif contractuel. Elle s’ajoute à la commission de gestion fixe qui est due quelle que soit la performance réalisée par le fonds.

Elle est quasi systématique dans l’univers des hedge funds et elle est souvent assortie d’une condition supplémentaire, qui est que la valeur liquidative du fonds doit avoir au moins dépassé son précédent plus haut pour que la commission de surperformance soit due (on appelle cette condition un « high water mark », ci-après HWM).

Quand un gérant est en-dessous de son précédent plus haut, il existe une forte incitation à prendre des risques pour repasser au-dessus et pouvoir ainsi toucher la commission de surperformance.

Larry Swedroe s’est intéressé à la littérature sur cet aléa moral.

#hedgefunds : commission de surperformance et aléa moral, un excellent papier de @larryswedroe https://t.co/NYqHRv1qSZ

— AlphaBetaBlog (@AlphaBetaBlogFR) March 8, 2017

Une étude de 2001 a montré que les gérants des fonds ayant de mauvaises performances prenaient des risques élevés en raison de l’existence de la commission de surperformance et du HWM. De plus, la probabilité que les fonds médiocres soient liquidés et qu’un nouveau fonds soit créé (pour remettre les compteurs à zéro) est plus élevée.

Une autre étude, publiée récemment, s’est intéressée aux hedge funds investissant sur les matières premières (les CTA, Commodity Trading Advisors). Les auteurs ont examiné leur comportement entre 1994 et 2014, en segmentant entre fonds discrétionnaires (dans lesquels les gérants prennent des décisions fondées sur leurs analyses) et fonds systématiques (appliquant des algorithmes).

Ils observent que les fonds discrétionnaires sont susceptibles de modifier le risque qu’ils prennent que les fonds systématiques. Plus précisément, parmi les fonds discrétionnaires, les moins performants lors du premier semestre ont tendance à prendre plus de risques pendant le second.

De plus, la plupart du temps, cette augmentation du risque se fait au détriment des investisseurs et conduisent à une réduction significative du ratio de Sharpe (qui mesure le rendement excédentaire du fonds par rapport à un actif sans risque par unité de risque pris, le risque étant mesuré par la volatilité des rendements).

C’était l’aléa moral dans toute sa splendeur.

5 idées reçues sur la gestion indicielle

Didivend Growth Investor, comme son nom le laisse à penser, ne jure que par les dividendes. Dans un récent post, ce bloggeur états-unien a examiné 5 idées reçues sur la gestion indicielle, pour les réfuter.

5 idées reçues sur la gestion indicielle https://t.co/NSMjNcoGeC via @DividendGrowth

— AlphaBetaBlog (@AlphaBetaBlogFR) March 9, 2017

- La gestion indicielle est passive : non, car le choix d’un indice est une décision active de la part de l’investisseur.

- Les investisseurs en produits indiciels font mieux que les autres : il n’y a aucune donnée pour étayer cette affirmation. Les investisseurs « indiciels » commettent les mêmes erreurs que tous les investisseurs : excès de transactions, course après la performance passée, inconsistance dans la stratégie.

- On peut épargner moins quand on fait de l’indiciel : la logique de cette affirmation découle de la précédente. Pour le bloggeur, la seule chose que l’on puisse contrôler, c’est son taux d’épargne. La performance future est aléatoire.

- Quand on fait de l’indiciel, c’est pour la vie : selon l’auteur, la plupart des investisseurs « pour la vie » n’ont connu que des marchés actions haussiers. ll prédit que nombre d’entre eux feront comme la plupart des investisseurs en cas de baisse : ils vendront.

- La gestion indicielle, c’est la sérénité assurée : un des dangers de la gestion indicielle, c’est qu’elle est obligée d’acheter l’indice tout le temps, y compris quand les valorisations sont élevées. Or la valorisation au moment de l’achat conditionne pour partie la performance future. Plus la valorisation est élevée, plus la performance future sera faible.

Le bloggeur conclut en rappelant que la gestion indicielle ne permet pas de s’immuniser contre les principales erreurs commises par les investisseurs :

- Ne pas épargner assez

- Ne pas avoir de plan d’investissement ou en avoir un et ne pas s’y tenir

- Payer des frais d’investissement élevés

- Faire trop de transactions

- Courir après la performance passée

- Suivre aveuglément les autres

Dessine-moi un gérant contrariant

Depuis des années, je cherche à comprendre ce que c’est qu’être contrariant quand on est gérant de portefeuille. Je cherche, je cherche, mais je ne trouve pas. J’écoute studieusement les gérants contrariants expliquer qu’ils le sont (contrariants) parce qu’ils achètent ce que « les autres » (ou « le marché », comme s’ils n’en faisaient pas partie) délaissent, mais je n’ai jamais vu de mesure convaincante de cette vertu qui en devient presque mythique.

C’est dire si j’étais impatient de lire la note de Stephen Anness et Andy Hall, deux gérants actions d’Invesco Perpetual : « Oser être différent – Les avantages de l’investissement contrariant ».

L'investissement contrariant d'après Invesco. Je ne suis hélas pas beaucoup plus avancé après avoir lu le papier https://t.co/Z3ea4FEKDy pic.twitter.com/SGgXhoS00C

— AlphaBetaBlog (@AlphaBetaBlogFR) March 8, 2017

La note est intellectuellement très stimulante, les deux auteurs convoquent des sommités parfois inattendues : Socrate, Francis Bacon, Lewis Carroll, Albert Einstein, Bertrand Russell ou Nassim Nicholas Taleb.

Ils définissent ainsi l’objectif du gérant contrariant :

La philosophie contrariante cherche à faire mieux que l’indice, et pas seulement en délivrant des rendements ajustés du risque élevés sur le long terme, mais aussi de la diversification.

Hmmm.

Les deux gérants font la liste des qualités de l’investisseur contrariant.

- Une volonté d’aller à l’encontre des idées reçues, et, dans l’idéal, de prouver qu’elles sont fausses.

- Une capacité à « voir plus loin » et à faire preuve de créativité et d’inventivité.

- Un désir d’identifier les inexactitudes et imprécisions des paradigmes dominants.

- Une fermeté dans les convictions face au comportement moutonnier des investisseurs.

Et des ennemis du même investisseur contrariant :

- Une prédisposition au moindre effort.

- Une hésitation à penser librement et à générer des idées originales.

- Une tendance à se complaire dans l’excès de confiance et/ou dans l’ignorance.

- Un attrait pour la conformité.

Si après avoir lu ma synthèse (un peu à charge, je le confesse) et la note des deux gérants, vous avez compris comment identifier un gérant contrariant, écrivez-moi. Je dois avouer ne pas en savoir plus qu’avant d’avoir lu cette note.

Non, les investisseurs en hedge funds ne sont pas idiots

Dans sa dernière lettre aux actionnaires de Berkshire Hathaway (lire mon post à ce sujet ici), Warren Buffett a dit tout le mal qu’il pensait de la performance médiocre des hedge funds et de leurs frais outranciers.

Est-ce à dire que les investisseurs en hedge funds sont idiots ? Pour Jared Dillian, ces investisseurs ne sont pas idiots et Buffett ne comprend pas qu’ils ne cherchent pas à surperformer les marchés (en l’espèce le S&P 500).

Les investisseurs en #hedgefunds sont-ils stupides, comme Buffett le sous-entend ? @dailydirtnap pense que non. https://t.co/ggZ419qptW

— AlphaBetaBlog (@AlphaBetaBlogFR) March 10, 2017

Dillian rappelle que si un fonds indiciel expose l’investisseur à la performance de son indice sous-jacent, il l’expose également à sa volatilité. Or certains investisseurs sont à la recherche de meilleurs rendements ajustés du risque, voire de rendements faiblement corrélés à la performance des indices actions ou obligataires.

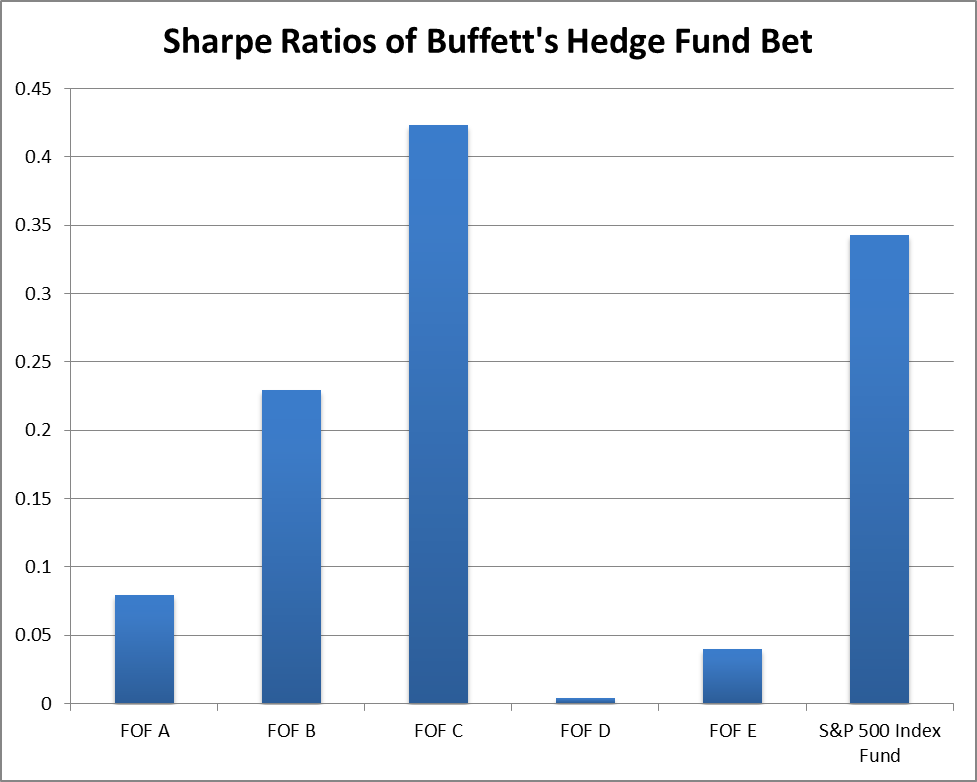

Dillian illustre son propos par le graphique ci-dessous, comparant le ratio de Sharpe (que j’ai défini ci-dessus) des 5 fonds de hedge funds de Protégé Partners à celui du S&P 500 (détails sur le défi lancé par Buffett à Protégé Partners dans mon récent post).

On voit que sur ces 5 fonds de fonds, l’un a un meilleur ratio de Sharpe que le S&P 500 (le C). Hélas, les 4 autres ont des ratios de Sharpe désastreux.

Brouillard sur la surperformance

La gestion passive taille des croupières à la gestion active aux Etats-Unis, notamment parce qu’une très grande majorité de gérants actifs font moins bien que leur indicateur de référence (voir par exemple ici).

Il est donc important pour les gérants actifs surperformants de le prouver avec des données objectives pour arrêter l’hémorragie.

Suite à une polémique entre Numis, une société d’analyse financière, et Schroders, un très grand gérant d’actifs coté en bourse, le Financial Times s’est intéressé à la façon dont les gérants présentent leurs données de surperformance.

Madison Marriage et Cat Rutter Pooley ont examiné les communiqués de presse de 10 sociétés de gestion, dont une française, Amundi.

Comment les sociétés de gestion présentent leurs données de surperformance https://t.co/plGTXHfaaY via @miss_marriage @catrutterpooley pic.twitter.com/uCjjyeO3ZP

— AlphaBetaBlog (@AlphaBetaBlogFR) March 13, 2017

Les journalistes ont cherché à répondre aux questions suivantes :

- La société communique-t-elle sur ses données de surperformance (par exemple : « 58% de nos fonds ont surperformé leur indicateur de référence sur 5 ans au 31 décembre 2016 ») ?

- Les exclusions dans le calcul sont-elles indiquées au même endroit que les données de surperformance ?

- Les données de surperformance sont-elles calculées avant frais de gestion ou après ? Bien entendu, dans la mesure où les investisseurs paient les frais de gestion, il est dans leur intérêt (aux investisseurs) de pouvoir consulter des données après frais.

- Si les données de surperformance sont calculées avant frais de gestion, ce fait est-il mentionné dans le communiqué de presse ?

Les résultats ne sont pas toujours très satisfaisants pour la bonne information des investisseurs (détails dans l’image incluse dans le tweet ci-dessus). Trop de sociétés de gestion fournissent des données avant frais de gestion, sans le mentionner de façon immédiatement accessible.

Le sujet est tellement essentiel dans le combat que la gestion active mène contre la gestion indicielle passive qu’une transparence absolue s’imposerait pourtant.

La semaine dernière, j’ai écrit sur le dernier baromètre active/passive de Morningstar, qui confirme que la dépression qui stationne au-dessus de la gestion active depuis quelques années est toujours bien présente.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez aussi suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre commentaire ne sera pas directement publié, je devrai le valider pour qu’il apparaisse.

C’était ma Semaine Twitter 10 de 2017, à la semaine prochaine.