Décidément, 2016 aura été un millésime exceptionnel pour la gestion dite passive, ou indicielle. Exceptionnel parce qu’une société de gestion, Vanguard, a collecté plus de la moitié des flux nets de la totalité de l’industrie de la gestion d’actifs. Et parce que la gestion passive a littéralement atomisé la gestion active.

Ali Marsawah, analyste chez Morningstar, vient de publier une estimation de la collecte 2016 au niveau mondial qui montre l’ampleur du raz-de-marée indiciel et le poids de Vanguard. Son article est accessible ici.

L’écart actif/passif au plus haut

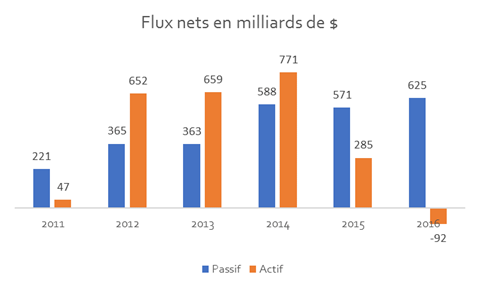

Si en 2011 les flux vers les fonds passifs avaient été plus importants que ceux vers les fonds actifs, la hiérarchie habituelle avait été rétablie de 2012 à 2014.

En 2015, le passif reprend largement le dessus.

En 2016, le passif écrase l’actif, ce dernier étant en décollecte nette. L’écart de collecte entre les deux familles de produits atteint le niveau record de plus de 700 milliards de $.

En 2016, c’est Vanguard et les 4000 nains

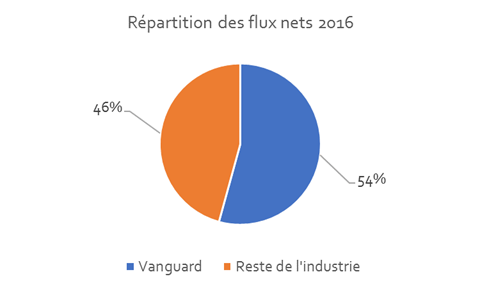

Le rouleau compresseur Vanguard a tout emporté devant lui, représentant le pourcentage proprement hallucinant de 54% de la collecte nette au niveau mondial.

4000, c’est le nombre approximatif de sociétés de gestion référencées dans la base de données de Morningstar.

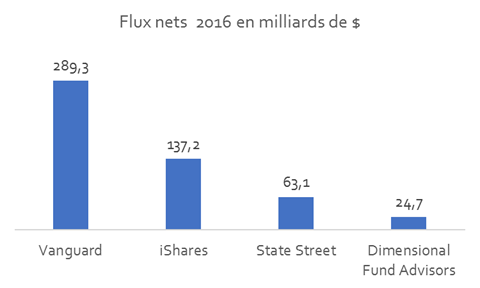

Seul iShares (l’activité ETF de BlackRock) a fait autre chose que de la figuration l’an dernier, tout en restant à distance respectable de Vanguard. State Street est un géant de la gestion indicielle. Quant à Dimensional Fund Advisors, c’est un gérant hybride, développant depuis 1981 ses propres indices qu’il réplique dans ses fonds.

Voici les 4 premières sociétés de gestion en termes de collecte nette en 2016.

Le one man show de Vanguard est avant tout états-unien : 96% de sa collecte nette y a été réalisée. La collecte en Europe s’est élevée à 14,3 milliards de $, alors que l’Asie Pacifique a décollecté à hauteur de 4,6 milliards de $.

Pourquoi ?

Je vais me contenter de traduire l’explication avancée par Ali Masarwah.

Si l’ampleur de la montée en puissance des fonds indiciels n’était pas prévisible, les raisons de leur succès sont claires : la recherche de Morningstar a montré que des frais bas sont un des meilleurs prédicteurs de la bonne performance de long terme. De plus, on peut prévoir les coûts, alors qu’on ne peut pas prédire la performance future. Les investisseurs ont fini par le comprendre.

Les investisseurs disposent aujourd’hui d’une palette de choix extraordinairement variée et votent avec leur épargne. Les gérants actifs se doivent de réagir, d’expliquer à quoi ils servent, comment ils gèrent, et devront inéluctablement baisser leurs frais pour combattre la déferlante indicielle.