Le PER (Plan d’Epargne Retraite) était jusqu’à aujourd’hui une formidable occasion manquée pour les épargnants français.

Revers de la médaille, c’était aussi une poule aux oeufs d’or pour les concepteurs et les distributeurs des premiers produits lancés sur le marché : ignominieusement chers, encore plus que l’assurance vie, car là où il y a avantage fiscal à l’entrée, pourquoi se priver ?

Ebloui.e par ledit avantage fiscal, l’épargnant.e ne voit plus les frais, illustration contemporaine du dicton attribué à Confucius :

Quand le sage montre la lune, l’idiot regarde le doigt.

L’épargnant n’est évidemment pas l’idiot de Confucius, mais c’est le dindon de la farce.

Si je remets le proverbe chinois au goût du jour, ça pourrait donner ceci pour tous les produits financiers avec avantage fiscal en général, et pour le PER en particulier :

Quand le vendeur de produits financiers montre l’avantage fiscal, l’épargnant.e ne voit plus les frais.

Heureusement, Boursorama1 vient d’annoncer le lancement de son PER individuel, MATLA, et l’on va enfin pouvoir regarder la lune plutôt que le doigt.

MATLA, assuré par Sogécap et distribué par Boursorama (sociétés appartenant toutes les deux à la Société Générale), attaque très fort sur les frais et va enfin mettre un grand coup de pied dans la fourmilière des PER trop chers.

Bien entendu, car on est en 2021 (ce qu’ont oublié la plupart des autres PER), pas de frais d’entrée, de sortie, de versement, ou de changement de profil de gestion.

Le minimum de souscription initiale et de versement complémentaire est de 150€. Le minimum de versement en cas de mise en place de versements périodiques est de 50€ par mois.

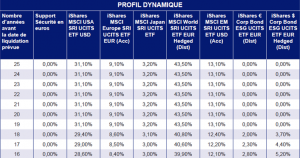

Une seule option de gestion : la gestion sous mandat, assurée par BlackRock avec des ETF ISR2 iShares : 4 ETF actions (MSCI World, MSCI USA, MSCI Europe, MSCI Japon, MSCI Emerging Markets) et 2 ETF obligataires (€ corporate, $ corporate couvert).

L’épargnant.e choisit entre 3 profils3. Au fil du temps, l’allocation d’actifs évolue mécaniquement pour diminuer le poids des actifs les plus risqués (moins d’ETF actions et plus d’ETF obligataires et de fonds euros).

Epargnant.e, regarde le doigt :

- Les frais de gestion annuels maxi de MATLA sont de 0,5% (facturés et perçus par Sogécap, avec partage probable avec Boursorama)

- Les frais d’allocation maxi sont de 0,27%4(ils rémunèrent BlackRock). On peut discuter du niveau de ces frais dans la mesure où il n’y a quasiment pas de gestion, si ce n’est une modification de l’allocation d’actifs une fois par an, mais 0,19% ou 0,27%, c’est très peu dans le contexte français. En revanche, je ne comprends absolument pas pourquoi les frais d’allocation des profils équilibré et dynamique sont plus élevés que ceux du profil prudent.

- Les frais de gestion maxi des ETF sont de 0,22%.

Total : moins de 1% !

J’ai un autre sujet d’étonnement : la présence simultanée dans les allocations d’un ETF MSCI World et d’ETF répliquant des indices inclus dans le MSCI World (USA, Europe, Japon). C’est une complexité qui me semble inutile car elle empêche une lecture directe de l’exposition actions.

Il manque pour le moment des informations sur le fonds en euros (qui sera sans doute très médiocre) et sur les frais des 5 options de sortie en rente.

Mais sur la base de ce qui a été communiqué, ça me semble être un excellent produit pour tout.e épargnant.e ne désirant ni piloter son PER, ni avoir recours aux services d’un vendeur de produits financiers (qu’il soit salarié d’une banque, courtier en assurance et/ou conseil en investissements financiers).

Le communiqué de presse de Boursorama est ici. Je note que Boursorama met en avant la notation Quantalys5 de son PER (5 étoiles) avant même que le contrat n’apparaisse sur le site Quantalys.

Mais c’est sans doute une affaire de jour(s) car Matla apparaît effectivement comme très bien noté dans l’excellent premier rapport de L’Observatoire Quantalys des Plans Epargne Retraite.

Ce lancement est une très bonne nouvelle pour les épargnant.e.s et futur.e.s retraité.e.s, qui auront à la fois le beurre (avantage fiscal à l’entrée) et l’argent du beurre (frais bas).

Les performances sur longue durée se font avec l’argent du beurre, bien plus qu’avec le beurre.

- Je détiens un compte-courant et un compte-titres PEA chez Boursorama.

- Il y a beaucoup à (re)dire sur l’ISRitude de ces produits et sur la qualité du label ISR, mais ça fera l’objet d’un billet séparé.

- Profil Prudent Pilotage Horizon retraite, Profil Équilibré Pilotage Horizon retraite, Profil Dynamique Pilotage Horizon retraite.

- 0,19 % pour le profil horizon retraite prudent, et 0,27 % pour les profils horizon retraite équilibré et dynamique.

- Je suis un des co-fondateurs de Quantalys et j’en suis actionnaire pour encore quelques jours, avant la conclusion définitive de la vente de cette société à Harvest.

7 réponses sur « Enfin ! »

Intéressant, mais il existe déjà Amundi World/MWRD dans Linxea Spirit PER = 0.68% (0.18 ETF+0.5 PER).

Merci. Les dividendes sont une composante importante de la performance des actions sur le long terme. Que deviennent-ils et quels frais supportent-ils dans le cas de ce PER avec des supports en ETF ? L’info n’est pas très facile à trouver

Les ETF actions des 3 profils du PER de Boursorama capitalisent les dividendes. Ces derniers sont donc réinvestis au sein de chaque ETF dès qu’ils ont été perçus. Les ETF obligataires distribuent les coupons, mais je suppose que ces derniers sont également immédiatement réinvestis car ils ne peuvent pas être distribués. Le coût de ces actes de gestion est compris dans les frais d’allocation du PER.

Bonjour, merci pour cet article et plus globalement la qualité de votre contenu.

MATLA est clairement un très bon PER mais je ne le trouve pas si intéressant que ça comparé à la gestion libre d’autres PER qui propose un large choix ETF et 0,5% de frais.

Quel est l’intérêt de la gestion proposée sur une allocation qui ne varie pas pendant plusieurs années puis évolue très peu ?

L’intérêt de MATLA pour les personnes n’ayant ni le temps, ni l’envie de gérer elles-mêmes leur PER (c’est-à-dire, à mon avis, l’immense majorité des clients potentiels), c’est qu’elles peuvent le faire pour un coût total raisonnable. Comme il n’y a pas à proprement parler de gestion (active), mais un pilotage mécanique de l’allocation d’actifs, les frais liés à ce pilotage sont faibles.

Pour les personnes désireuses de piloter elles-mêmes leur PER, la gestion libre s’impose et le courtier que vous mentionnez a effectivement une offre correcte (frais de gestion de l’enveloppe + ETF).

Merci de nous avoir informé de l’existence de MATLA et de son intérêt avant que Boursorama ne communique vers ses propres clients.

Etant donné que le PER est un produit de long terme, quelle est la garantie de la pérennité de ces frais bas ?

Nous avons par le passé vu les frais de gestion de l’assurance vie de Boursorama passer de 0,6 à 0,75 sur tous les supports.

Aucune garantie, en effet. Ni sur les frais de gestion des ETF sous-jacents (la tendance est à la baisse, mais ça peut ne pas durer), ni sur les frais d’allocation, ni sur les frais d’enveloppe. Avec en plus l’inconnue de la fiscalité au moment de la sortie. Mais c’est la règle du jeu en France, n’est-ce pas (hélas) ?