Après 10 jours sur la côte Est des Etats-Unis, retour en Europe, passage à l’heure d’hiver. C’est le mois de novembre, un mauvais moment à passer. J’ai récolté les dernières courges dans mon potager et arraché les pieds de tomate (année désastreuse, merci le mildiou). Voici le meilleur de ma semaine Twitter 44.

Le seppuku de la Deutsche Bank

Le Spiegel parle plus exactement de « self-destruction » (auto-destruction). Mon tropisme japonais a fait le reste : j’ai transformé auto-destruction en seppuku (la bonne façon de lire les caractères que l’on transcrit improprement par hara-kiri, détails ici, merci Wikipedia).

Comment Deutsche Bank s'est auto-détruit https://t.co/Law3P00lzE via @SPIEGELONLINE

— AlphaBetaBlog (@AlphaBetaBlogFR) November 2, 2016

Dans ce long et remarquable papier, les 3 journalistes (Ullrich Fichtner, Hauke Goos et Martin Hesse) montrent comment cette banque, pendant longtemps très solide et très ennuyeuse, a essayé de jouer dans la cour des grands établissements bancaires états-uniens, anglais et suisses à partir des années 1990 et s’est brûlé les ailes.

Les journalistes parlent de « complète perte de contrôle de la part de la direction entre 1994 et 2012 » et emploient des mots très durs à l’encontre des banquiers d’affaires anglo-américains qui ont « pillé » la banque.

Lisez l’enquête, c’est du très bon journalisme et c’est une histoire incroyable. Et pour nous Français, parfois envieux de la réussite économique allemande, il y a comme un arrière-goût agréable de Schadenfreude dans cette histoire (bon d’accord, nous avons eu le fiasco du Crédit Lyonnais et le désastre de Dexia, ce dernier étant partagé avec la Belgique et le Luxembourg).

Je souhaite bien entendu à la Deutsche Bank, institution faisant peser sur le système financier mondial un risque systémique, de rapidement nettoyer son bilan et de redevenir une banque ennuyeuse et sûre, ce que devraient être toutes les banques recueillant des dépôts.

Une Style Box Morningstar pour les fonds alternatifs

On connaissait la Style Box Actions (Petites, Moyennes et Grandes Capitalisations vs Croissance, Mixte et Value), la Style Box Obligations (Duration x Notation), on a maintenant la Style Box Morningstar pour les fonds alternatifs.

Voici la nouvelle Style Box Morningstar pour les fonds alternatifs : corrélation + volatilité relative https://t.co/BJ8MtCFtkQ #altfunds pic.twitter.com/TU2ZFajC86

— AlphaBetaBlog (@AlphaBetaBlogFR) November 2, 2016

Elle n’est pas calculée à partir du portefeuille du fonds, comme c’est le cas de la Style Box Actions, elle n’est pas déclarative, comme c’est le cas de la Style Box Obligations. Elle résulte de calculs faits à partir des valeurs liquidatives du fond.

Morningstar calcule sur 3 ans avec des données mensuelles la corrélation de la performance du fonds avec celle d’un indice actions monde capi-pondéré, ainsi que la volatilité de la performance du fonds par rapport à celle de la performance du même indice.

Pour les corrélations, Morningstar considère qu’au-delà de 0,5, le fonds a une corrélation élevée avec l’indice ; qu’entre 0 et 0,5, la corrélation est faible ; et qu’en-dessous de 0, la corrélation est négative.

Pour la volatilité relative, Morningstar sépare l’univers en tiers : si la volatilité du fonds est inférieure au tiers de celle de l’indice, sa volatilité est faible ; si la volatilité du fonds est comprise entre un tiers et deux tiers de celle de l’indice, sa volatilité relative est moyenne ; enfin, si la volatilité du fonds est supérieure aux deux tiers de celle de l’indice, sa volatilité relative est élevée.

Dans l’idéal, et toutes choses égales par ailleurs (la performance par exemple), les propriétés désirables d’un fonds alternatif sont d’avoir une faible corrélation avec les marchés et une faible volatilité relative.

Le parti pris d’utiliser un indice actions global a des limites : toutes les stratégies alternatives n’utilisent pas que des actions, et certaines n’utilisent pas d’actions du tout.

L’Alpha pour les Nuls

Dans son excellent série « Dumb Alpha » (que je traduis donc par l’Alpha pour les Nuls) publiée sur l’excellent blog Enterprising Investor de CFA Institute (avertissement et rappel : je suis membre de cette association de professionnels de l’investissement), Joachim Klement établit une liste de comportements à proscrire pour créer de l’Alpha (pour les nuls).

Want to create dumb alpha? Don't do any of these things https://t.co/5pShPut8Da via Joachim Klement on @Enterprising pic.twitter.com/aYiULmYjxY

— Philippe Maupas (@philmop) November 2, 2016

Pour les investisseurs privés, passer son temps à vérifier la valorisation de son portefeuille ; pour les administrateurs de fonds de pension, commencer la réunion du conseil d’administration par une revue de la performance trimestrielle ; pour un gérant de portefeuille, se préoccuper des décimales après la virgule pour la pondération sectorielle de son portefeuille par rapport à son indicateur de référence ; pour un conseiller financier, recommander à son client un produit financier innovant qu’il n’a jamais acheté pour lui-même ; pour tous les professionnels de la finance, regarder les programmes télé boursiers pour « suivre les marchés ».

Le market timing, c’est difficile

Le market timing, c’est l’art de choisir le « bon » moment pour acheter ou vendre un produit financier.

Fonds : les investisseurs européens sont de mauvais market timers. Etude Morningstar par @matiasmottola https://t.co/ImqubiuCma pic.twitter.com/FaJWQJAh1C

— AlphaBetaBlog (@AlphaBetaBlogFR) November 3, 2016

Morningstar a popularisé aux Etats-Unis, après des efforts méritoires pendant des années, la notion de « performance de l’investisseur » (« investor return »), qui est différente de la performance du fonds.

Techniquement, la performance du fonds est généralement calculée comme un taux de rendement pondéré dans le temps (« time-weighted return ») : si un fonds valait 100 € au 1er janvier et 110 € au 31 décembre de la même année, sa performance annuelle s’est élevée à 10% (et non pas 110%, comme je l’ai écrit dans une première version de cet article. Cette lamentable erreur de calcul n’a pas échappé à l’oeil acéré de Jean-François Bouilly, CFA, que je remercie : 1. de lire ce blog ; 2. de savoir mieux compter que moi.).

Mais on peut également calculer une performance tenant compte des flux d’investissement d’un investisseur.

Imaginons que ce même fonds ait enregistré une hausse de 30% du 1er janvier au 30 juin, puis une baisse de 15,38% du 1er juillet au 31 décembre, ce qui correspond bien à une performance annuelle de 10%.

Imaginons un investisseur qui détient au 1er janvier 100 € du fonds. Alléché par la performance du 1er semestre, il investit 100 € supplémentaires le 1er juillet. Les 100 € du 1er janvier deviennent 130 € au 30 juin, auxquels s’ajoutent les 100 € versés le 30 juin. Ces 230 € enregistrent une baisse de 15,38% et valent 194,6 € au 31 décembre.

Nous avons donc un fonds qui a enregistré une performance annuelle de +10% et un investisseur dans le fonds qui a enregistré une performance effective sur la même durée de -2,7%

Cette façon de calculer la performance en tenant compte du timing des flux investis s’appelle le taux de rendement interne (TRI), ou encore money-weighted return dans le jargon financier anglais. Elle reflète la performance effectivement obtenue par un investisseur.

Morningstar calcule pour chaque fonds et sur différentes durées un TRI, qui tient compte des flux totaux, entrants et sortants, qu’il appelle « Investor Return ». Et Morningstar compare cet Investor Return, qui représente la performance effectivement obtenue sur une période donnée par la communauté des investisseurs, à celle du fonds.

Si l’Investor Return est supérieur à la performance du fonds, les investisseurs ont particulièrement bien choisi le timing de leurs investissements : ils ont su acheter avant une bonne performance et/ou vendre avant une mauvaise performance.

Si l’Investor Return est inférieur à la performance du fonds, les investisseurs n’ont pas bien choisi le timing de leurs investissements : ils ont acheté après une bonne performance et/ou vendu avant une bonne performance en se livrant à leur exercice favori, la chasse à la performance passée (« performance chasing »).

Pour la première fois, Morningstar a appliqué cette approche aux fonds commercialisés en Europe.

Que croyez-vous qu’il advint ?

Eh bien, les investisseurs européens ne sont pas très inspirés en matière de market timing.

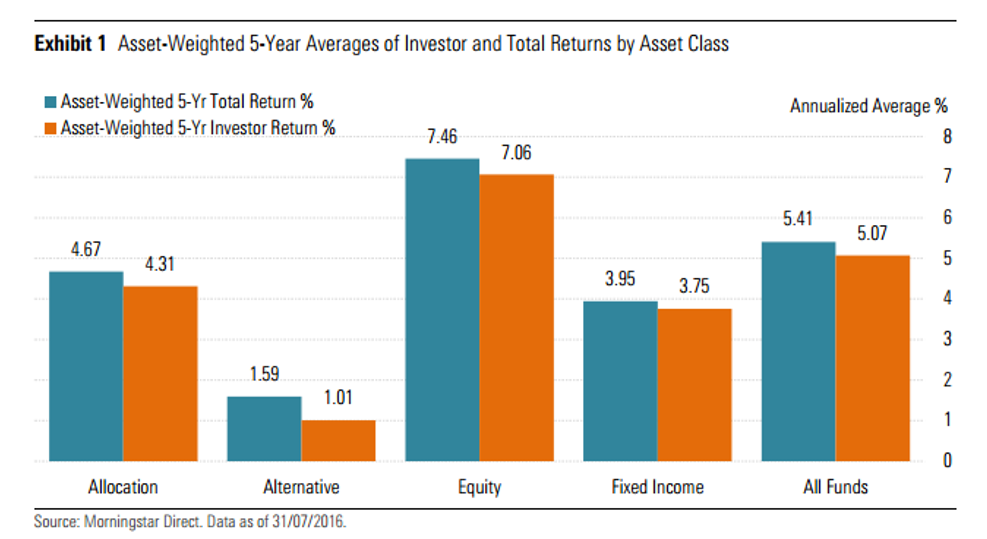

En bleu, la performance des fonds en fonction de leur catégorie, tenant compte des encours (la part de chaque fonds dans le total est proportionnelle à sa taille).

En rouge, la performance des investisseurs (Investor Return).

Ces performances sont annualisées et calculées sur une période de 5 ans au 31 juillet 2016.

L’investisseur a systématiquement enregistré une performance inférieure à celle des fonds. C’est criant pour les fonds alternatifs, assez peu marqué pour les fonds obligataires (« fixed income » dans le graphique) et un peu plus marqué pour les fonds d’allocation et les fonds actions (« equity » dans le graphique).

Pourquoi il est tentant d’être un closet indexer

Nous avons vu la semaine dernière que la chasse aux closet indexers était ouverte.

De quel nouveau gibier « closet indexer » est-il le nom ?

Le closet indexer, c’est un gérant qui se prétend actif mais dont le portefeuille est tellement proche de son indicateur de référence que sa performance est presque identique à celle de l’indice.

Cet « indexer » (qui fait de l’indiciel) reste dans le placard (« closet ») et se garde bien de dire qu’il n’est pas actif, mais quasi passif.

Pourquoi cette duplicité ?

Parce qu’elle lui permet de facturer des frais correspondant à ceux d’une gestion active, donc beaucoup plus élevés que ceux de la gestion passive.

.@jasonzweigwsj sur le #closetindexing et l'énorme incitation poussant les gérants à coller au marché https://t.co/n38U0VkAy9

— AlphaBetaBlog (@AlphaBetaBlogFR) November 4, 2016

L’excellentissime Jason Zweig du Wall Street Journal a essayé d’expliquer pourquoi tant de gérants actifs étaient des closet indexers.

Tout simplement parce que les gérants, qui sont encore pour la majorité d’entre eux des humains, ont à coeur de se protéger en minimisant le risque : pas celui de votre fonds, dont ils ont la charge, mais leur risque professionnel.

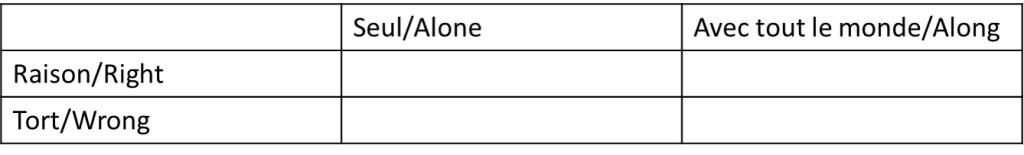

Et il l’explique dans le graphique ci-dessous, illustrant une théorie du gérant Mark Kritzman.

Pour Zweig, la plupart des gérants espèrent être en haut à droite du cadran, et la meilleure solution pour cela, c’est de ne pas trop s’éloigner de la composition de l’indicateur de référence. Ca marche parfaitement quand les marchés montent.

Il n’est pas gênant d’avoir tort avec tout le monde (en bas à droite), car si les performances sont mauvaises, elles le sont pour tous et le gérant ne peut pas être tenu responsable, il lui suffit de blâmer le marché.

Il est périlleux d’avoir raison seul, car il peut s’écouler beaucoup de temps avant que le marché ne donne raison au gérant.

Quant au malheureux qui a tort seul, la sanction est immédiate : décollecte massive.

En faisant de l’indexation cachée, les gérants se positionnent dans le cadran de droite du tableau ci-dessus et minimisent ainsi leur risque de carrière.

Et Zweig de conclure, cinglant :

A méditer. @jasonzweigwsj sur le #closetindexing : https://t.co/n38U0VCbWJ pic.twitter.com/Pz7rDJN2M5

— AlphaBetaBlog (@AlphaBetaBlogFR) November 4, 2016

Conserver son job est sans doute la plus puissante des incitations pour un être humain (voir ici mon post à ce sujet).

Après Alpha, Beta et Gamma, Phi

Alpha Beta Blog est ravi d’accueillir une nouvelle lettre grecque dans le catalogue déjà bien rempli des variables constituant la performance d’un investissement.

Pour mémoire, Beta, c’est la performance du marché. Alpha, c’est celle, positive ou négative, qu’apporte la gestion active par rapport au marché. Théorisé par Morningstar, Gamma représente l’apport de décisions plus intelligentes de planification financière.

Et voici que CFA Institute, l’association des professionnels de l’investissement (avertissement : j’en suis membre) et le Center for Applied Research (Centre de Recherche Appliquée) de State Street viennent de découvrir une nouvelle dimension qu’ils ont baptisée Phi.

Pourquoi ces deux organisations ont-elles recherché cette variable manquante ?

Parce que selon elles le monde de la gestion fait face à un gros problème, celui du court-termisme, qui l’a déconnecté de sa raison d’être : permettre aux clients investisseurs d’atteindre leurs objectifs de long terme et contribuer ainsi à la croissance économique.

Phi, ou la variable cachée pour améliorer la performance financière. Une étude @CFAinstitute @statestreet CAR. https://t.co/0QMfaKEo9z pic.twitter.com/FPwDpeMVqF

— AlphaBetaBlog (@AlphaBetaBlogFR) November 4, 2016

Phi, c’est la variable manquante qui complète un modèle incomplet, comme en mécanique quantique.

Pour les sociétés de gestion, cette variable a une relation statistiquement significative sur le long terme avec la performance organisationnelle, la satisfaction des clients et l’implication des collaborateurs.

Phi, ce sont les forces des buts, des habitudes et des incitations qui gouvernent nos comportements et nos actions. Phi, c’est tout ce qui est lié à la motivation.

Quand les Phi des professionnels de l’investissement, des sociétés de gestion et de leurs clients investisseurs sont alignés, le potentiel pour que les sociétés de gestion délivrent une performance soutenable sur le long terme est le plus élevé, car toutes les parties prenantes sont concentrées sur la satisfaction des objectifs de long terme des clients.

C’est abstrait ? C’est normal. Lisez l’étude (lien dans le tweet ci-dessus), à laquelle je consacrerai très prochainement un post plus détaillé.

SAS David Swensen

S’il est un gourou dans le monde de l’investissement, c’est bien David Swensen, le responsable des investissements de l’Université de Yale aux Etats-Unis.

.@nytimes a rencontré David Swensen, le légendaire CIO de l'Université de @Yale et de son fonds de dotation https://t.co/3kI4qhiaxO pic.twitter.com/YlQjtrVF3k

— AlphaBetaBlog (@AlphaBetaBlogFR) November 5, 2016

Swensen supervise notamment le fonds de dotation (« endowment ») de l’université de la côte Est dont les actifs s’élevaient à 25,4 milliards de $ au 30 juin 2016.

Il a considérablement fait évoluer le spectre des actifs éligibles : aux actions et obligations qui régnaient sans partage il y a 30 ans dans le milieu très conservateur des fonds de dotation, il a ajouté l’immobilier physique, le capital-investissement et le capital-risque et d’autres types d’investissements dits alternatifs.

La performance de long terme se passe de commentaires : 12,9% en annualisé sur 30 ans.

Une journaliste du New York Times, Geraldine Fabrikant, s’est longuement entretenue avec Swensen, ainsi qu’avec certains des ses collaborateurs, présents ou passés.

On entre grâce à elle dans l’intimité d’un des gérants les plus remarquables de sa génération, qui a des idées très tranchées sur l’endettement ou l’activisme actionnarial à la Bill Ackman.

Si je devais retenir un seul élément de ce papier, ce serait celui-ci : la durée moyenne de la relation qu’entretient le fonds de dotation de Yale avec un gérant externe est de 13 ans.

C’était ma semaine Twitter 44. A la semaine prochaine.

3 réponses sur « Ma Semaine Twitter #44 »

Merci pour ces points passionnants

Merci Philippe. C’est toujours aussi intéresant, instructif et varié!

Merci Philippe.

Super, l’analyse du tableau justifiant la tentation du closet indexing.

On retrouve bien l’instinct grégaire en priorité (préférences 1 et 2), et ensuite le « seul contre tous » (en 3 et 4).