Les conflits d’intérêts me semblent être un des problèmes importants de notre temps. Et ce depuis longtemps. Et pour longtemps encore.

L’excellent site Novethic en donne cette définition :

[Le conflit d’intérêts] n’est pas une notion définie par la loi française contrairement à celle de prise illégale d’intérêts; néanmoins, on peut tout de même définir le conflit d’intérêts comme étant un conflit entre la mission confiée à une personne et ses intérêts privés. Ce conflit est capable d’influencer ses choix et la manière dont elle exerce ses fonctions, il peut remettre en cause la neutralité avec laquelle la personne doit accomplir sa mission à cause de ses intérêts personnels.

Des conflits d’intérêts, j’en ai. Vous en avez. Nous en avons tous. La vie n’est qu’une longue suite de conflits d’intérêts. Ce ne serait pas très grave si ces conflits étaient explicites. Mais ils le sont rarement.

En général, on se garde bien de les révéler. Parfois parce que l’on pense en toute bonne foi que la personne en face en a conscience. Aux Etats-Unis par exemple, les vendeurs de voitures d’occasion ont la réputation d’être assez peu honnêtes. Ils ne vont bien entendu pas accueillir les acheteurs en leur disant : « attention, je suis un vendeur malhonnête et je vends des voitures pourries. » Ils vont jouer leur rôle de vendeur : « mais bien sûr que cette voiture a été parfaitement entretenue, et en plus, je vous fais un prix d’ami. » L’acheteur, en théorie, sait à quoi s’en tenir et se fera accompagner d’un mécanicien, puis négociera le prix. Chacun joue son rôle dans un jeu où personne n’est dupe.

Parfois, les conflits d’intérêts sont plus gros, au sens des enjeux monétaires.

Imaginez que vous soyez Sheryl Sandberg, la numéro 2 de Facebook, et que George Soros dise de votre société qu’elle est une grave menace pour la démocratie. La majeure partie de votre rémunération dépend du cours de bourse, qui est sensible à des déclarations de ce type. Vous pouvez donc être tentée d’avoir recours aux services d’une agence de « relations publiques » pour, comment dirais-je, trouver des éléments incriminants sur George Soros, ou, en d’autres termes, le salir ?

Bon, au début, vous niez. C’est bien entendu une dérive d’un subordonné, vous n’étiez pas au courant. Puis, au fur et à mesure que les médias américains font leur travail d’investigation, il apparaît bien que c’est vous qui avez mandaté ladite agence de « relations publiques » pour salir Soros.

Duff McDonald est l’auteur d’un livre très critique sur la Harvard Business School, qui est devenue pour lui une machine à produire des « monstres d’entreprise » (corporate monsters) dénués de sens moral comme Sheryl Sandberg : The Golden Passport: Harvard Business School, the Limits of, and the Moral Failure of the MBA Elite.

Son papier dans Vanity Fair est tout à fait éclairant sur le dévoiement de certaines « élites ».

Pour @duffmcdonald, Sheryl Sandberg est l'archétype des monstres d'entreprise ("corporate monsters") dépourvus d'une boussole morale en état de fonctionnement produits par la Harvard Business School. https://t.co/6yjnRa4wUv

— AlphaBetaBlog (@AlphaBetaBlogFR) December 2, 2018

Le regard sur les géants de la tech est en train de changer. Au début, ils se présentaient et on les percevait comme des libérateurs, des créateurs de lien social. Pensez, toute l’information du monde au bout de mes doigts grâce à Google, tous mes amis à portée de clic grâce à Facebook.

Et puis on a fini par s’apercevoir que ces gentils acteurs étaient en fait des sociétés à but lucratif et que leurs dirigeants n’étaient pas si gentils que ça.

Dans un excellent papier, Wired fait une analogie entre le Big Tech et d’illustres prédécesseurs en manipulation et dissimulation, Big Oil et Big Tobacco.

Big Oil. Big Tobacco. Big Tech? https://t.co/esaZonfKWs via @WIRED

— Philippe Maupas (@philmop) December 6, 2018

Les conflits d’intérêts peuvent être occultés grâce à des techniques de manipulation théorisées au début du XXème siècle par Edward Bernays (1891-1995), le père de l’industrie des relations publiques.

Propaganda, la fabrique du consentement est un documentaire remarquable de Jimmy Leipold diffusé sur Arte en juin 2018, consacré à ce même Bernays. Vous y découvrez comment il a fait du bacon un élément essentiel du petit déjeuner aux Etats-Unis ou comment il a permis au secteur du tabac de contourner le tabou interdisant aux femmes de fumer.

Bernays a publié Propaganda en 1928 pour présenter les ressorts et les techniques de manipulation de l’opinion. Le titre de la traduction française, parue en 2007, est plus explicite que le titre anglais : Propaganda – Comment manipuler l’opinion en démocratie.

Sinon, quelques nouvelles garanties sans conflit d’intérêts, sans OGM et sans pesticides de mon jardin de l’Oise. Nous avons fermé la maison pour l’hiver samedi dernier, et j’ai fait l’ultime récolte d’une année d’anthologie dans ma courte carrière de jardinier.

Au menu, betteraves, courges, quelques pieds de salade et quelques feuilles d’oseille.

Bienvenue dans mes semaines Twitter 48 et 49 de 2018.

Tu me paies combien pour dire du bien de ton produit ?

On continue avec les conflits d’intérêts, ce blog pourrait ne parler que de cela, hélas.

Il y a bien longtemps, avant internet et l’arrivée des influenceurs sur les réseaux sociaux, c’est Catherine Deneuve qui nous disait en 1987, dans un spot de publicité dont les plus de 40 ans se rappellent sans doute :

Bientôt vous pourrez devenir actionnaires de Suez. Réfléchissez.

C’était de la publicité non déguisée, et l’on se doutait bien de deux choses : 1. Catherine Deneuve avait été payée pour cela (on a parlé de 3 millions de francs, soit environ 765 000 euros d’aujourd’hui, somme actualisée de l’inflation) ; 2. Catherine Deneuve n’avait sans doute pas la moindre idée de la valeur intrinsèque de Suez.

Aujourd’hui, à l’ère des réseaux sociaux triomphants, on utilise bien entendu les bonnes vieilles pratiques consistant à utiliser les « leaders d’opinion » pour qu’ils clamer à leurs abonnés/followers tout le bien qu’ils pensent des prestataires qui les paient.

Car les prestataires paient les « leaders d’opinion ». Et les « leaders d’opinion » ne mentionnent pas toujours explicitement qu’ils sont payés pour dire du bien de leurs clients.

On savait que ça existait dans le monde de la mode ou dans celui des cosmétiques ; une enquête remarquable de deux journalistes de l’agence Reuters montre que ces pratiques sont également en vigueur dans le monde frelaté des crypto-monnaies.

Une plongée fascinante dans le monde frelaté du marketing des #cryptomonnaies, où les évaluations positives s'achètent. https://t.co/q27kkfHOsj par @annairrera et @eadilts via @Reuters

— AlphaBetaBlog (@AlphaBetaBlogFR) November 28, 2018

Sans surprise, sur le marché des influenceurs, les évaluations positives s’achètent et se vendent. Et bien entendu, les « influenceurs » achetés se gardent bien de mentionner dans leurs blogs ou dans leurs vidéos qu’ils ont été rémunérés.

Et à la fin, c’est le zozo qui a fait confiance aux influenceurs qui pleure.

Si t’es payé, faut le dire

Les Etats-Unis ont pris le taureau par les cornes et ont imposé de mentionner l’existence et le montant de la rémunération quand quelqu’un promeut des crypto-monnaies et des ICO sur les réseaux sociaux.

La SEC est récemment parvenue à un accord avec deux « célébrités », le boxeur professionnel Floyd Mayweather Jr. (7,85 millions d’abonnés sur Twitter) et le producteur de musique Khaled Khaled, connu sous le nom de DJ Khaled (4,23 millions d’abonnés sur Twitter).

Aux Etats-Unis, quand une "célébrité" promeut les #ICO sur les réseaux sociaux, elle doit mentionner qu'elle a été payée (et combien). La SEC a pris deux célébrités" pas très fûtées la main dans le sac. https://t.co/i6EAolhesT

— AlphaBetaBlog (@AlphaBetaBlogFR) December 2, 2018

Ces deux célébrités pas très fûtées (et très mal conseillées) avaient perçu 300 000 $ (environ 263 500 €) pour le boxeur et 50 000 $ (environ 44 000 €) pour le DJ pour promouvoir trois ICO pour le premier, et une pour le second.

Tout ça sur Instagram et Twitter.

Et sans mentionner l’existence d’une rémunération.

Résultat des courses : un accord de composition (sans admission ni reconnaissance de culpabilité) avec les deux génies, qui restituent l’intégralité des rémunérations perçues et paient une pénalité d’un montant équivalent à la restitution (soit 300 000 $ pour le boxeur et 50 000 $ pour le DJ) et des frais de justice.

Plus près de chez nous, on se rappelle que Nabilla (2,57 millions d’abonnés sur Twitter) avait vanté sur son compte Snapchat l’investissement dans le bitcoin.

Les chéris, je sais pas si vous avez entendu parler du bitcoin, c’est une monnaie virtuelle…

Ils ont plus de 85% de taux de réussite donc en gros, ils ne se trompent pas, quoi.

C’est vraiment sûr, c’est vraiment cool. Alors si ça vous intéresse, vous pouvez y aller les yeux fermés

Et que l’AMF l’avait gentiment rappelée à l’ordre.

@Nabilla Le #bitcoin , c'est très risqué ! On peut perdre toute sa mise. Pas de placement miracle, restez à l'écart !

— AMF (@AMF_actu) January 9, 2018

Vérité en deçà des Pyrénées, erreur au-delà, comme aurait pu tweeter la célèbrité Blaise Pascal.

Bon, si vous voulez vous plonger dans les dessous peu reluisants du monde des influenceurs, Alexandra Saviana de Marianne avait écrit un papier suite à cette ténébreuse affaire Nabilla.

Les chéris, vous pouvez le lire les yeux fermés (enfin, peut-être pas quand même), il est excellent.

T’as voulu voir Vesoul

En finance, un narratif chasse l’autre. Et comme le secteur des services financiers attire des gens intelligents, qu’il dispose d’énormes ressources pour se payer les services des meilleures sociétés de propagande relations publiques, les narratifs sont souvent très convaincants.

Quand ils ne fonctionnent plus, on cesse de les utiliser et on en trouve un autre. On peut ainsi alimenter l’insatiable machine à produire et à diffuser des contenus des médias et des réseaux sociaux.

Les hedge funds attirent de puissants cerveaux car les rémunérations y sont très élevées. Mais les hedge funds ont depuis 2008 un sérieux problème de performance (voir ici, Le jour où les hedge funds ont cessé de surperformer).

Que faire ? On fabrique donc un narratif : à cause de la politique accommodante des banques centrales, il n’y a plus de volatilité. Or nous en avons besoin pour délivrer de la performance. Attendez donc le retour de la volatilité, et vous allez voir ce que vous allez voir.

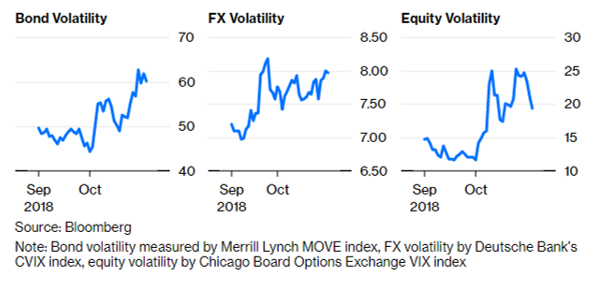

T’as voulu voir Vesoul, et on a vu Vesoul. T’as voulu de la volatilité, et tu as eu de la volatilité en octobre, que ce soit sur les marchés obligataires (bond ci-dessous), des devises (FX) ou des actions (equity).

Mais comme le montre l’excellent Mark Gilbert dans un papier paru sur Bloomberg, le retour de la volatilité n’a pas arrangé les affaires des hedge funds, qui ont enregistré en octobre leur pire performance mensuelle depuis le début de l’année (le graphique ci-dessous indique la performance de l’indice HFR Global Hedge Funds).

"Attendez le retour de la volatilité et vous allez voir ce que vous allez, voir", disaient certains gérants de #hedgefunds. La volatilité est revenue en octobre et on a vu ceci. https://t.co/CqHRFucl6m par @ScouseView pic.twitter.com/ctzIbbDze6

— AlphaBetaBlog (@AlphaBetaBlogFR) November 29, 2018

T’as plus aimé Vesoul, on a quitté Vesoul. Si les hedge funds ne délivrent plus de performance, les investisseurs vont les quitter.

Allez, pour la route.

Excès de confiance, sors de mon corps

Joe Wiggins, CFA, est le remarquable éditeur du blog Behavioural Investment.

Dans un récent post, il s’intéresse à quelques mesures pour contrer l’excès de confiance quand on sélectionne des gérants et des fonds.

L'excès de confiance est nuisible quand on sélectionne des gérants et des fonds. Joe Wiggins, CFA, présente quelques mesures pour le contrer. https://t.co/Ip1OzqajUd

— AlphaBetaBlog (@AlphaBetaBlogFR) November 29, 2018

- Regarder de l’extérieur (take the outside view) : on regarde spontanément un problème de l’intérieur (the inside view), en se fiant à sa propre expérience. Il convient aussi de l’aborder du point de vue d’un groupe de référence pertinent. Par exemple, imaginez que vous sortiez d’un rendez-vous avec un gérant actif brillant et très convaincant. La vision externe consiste à se dire que seuls 10% des gérants ont surperformé sur cette classe d’actifs durant la dernière décennie.

- Raisonner en termes de probabilité et de paris : plutôt que d’avoir une certitude (la Fed va remonter les taux de 25 points de base lors de sa prochaine réunion), il vaut mieux affecter des probabilités aux différents scenarios.

- Partir du principe que l’on est moyen : pour vérifier la validité d’une décision d’investissement, il est utile de se demander si elle marche en moyenne. En d’autres termes, les chances sont-elles de mon côté ?

- Se demander qui prend la décision : une décision prise par un groupe est généralement meilleure que celle prise par un individu seul, à condition que le groupe soit convenablement diversifié.

- Faire une analyse pre-mortem : avant de prendre toute décision d’investissement importante, Wiggins recommande de demander à un groupe de personnes d’imaginer que la décision a été prise et qu’elle s’est avérée désastreuse, et de faire la liste des raisons possibles expliquant l’échec.

- Noter les décisions et les évaluer après coup : ça semble simple, mais c’est rarement fait. Pour Wiggins, il est important de noter les décisions prises et les raisons pour lesquelles elles ont été prises, afin de pouvoir évaluer leur pertinence dans le futur.

T’es concentré.e ou t’es diversifié.e ?

Un narratif répandu en matière de gestion actions active consiste à dire que pour générer de l’alpha, il faut avoir un portefeuille concentré. La conviction, reflétée par la concentration du portefeuille, serait préférable à la diversification.

Alex Bryan, CFA, est le responsable des stratégies indicielles de Morningstar pour l’Amérique du Nord. Il s’est intéressé à cette idée reçue pour arriver à une conclusion opposée.

Plus un portefeuille est concentré, plus le risque qu'il sous-performe le marché est élevé. https://t.co/g1oquTw2EQ par Alex Bryan, CFA | Morningstar

— AlphaBetaBlog (@AlphaBetaBlogFR) November 29, 2018

Bryan part d’un papier de recherche du Professeur Hendrick Bessembinder (Arizona State University) : Do Stocks Outperform Treasury Bills?, dans lequel Bessembinder démontrait que la plupart des actions américaines avaient sous-performé à la fois le marché actions en général et les obligations d’Etat US entre 1926 et 2016.

Une infime minorité d’actions étaient responsables de la plus grande partie de la performance du marché. Bessembinder a trouvé que les 4% les plus performants parmi les actions ont généré la totalité de la performance. Les 96% restants ont eu une performance collectivement nulle. Si, [parmi les 96%,] les premiers 38% ont enregistré une performance positive, celle-ci a été annulée par la performance négative des 58% suivants. En termes statistiques, le marché a un coefficient d’asymétrie (skewness) positif. Les titres les plus performants ont amené la performance moyenne a un niveau supérieur à la performance médiane, qui était négative.

Ces résultats laissent à penser qu’investir dans un portefeuille concentré est une mauvaise idée parce que le coût d’opportunité à payer quand on rate les titres les plus performants est supérieur au bénéfice de ne pas être exposé aux nombreux titres perdants.

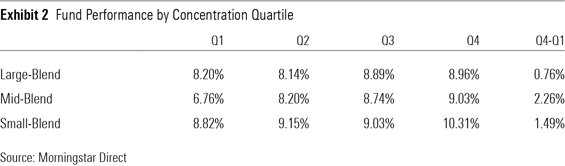

Bryan a voulu s’en assurer. Pour cela, il a analysé les fonds gérés activement de la catégorie Morningstar Large Blend (Grandes capitalisations sans biais de style Growth ou Value), en tenant compte des fonds n’ayant pas survécu.

Il les a regroupés dans 4 groupes (quartiles) en fonction de la concentration de leur portefeuille (mesurée par le poids des 10 premières valeurs dans le total) à la fin du mois de juin de chaque année entre 2008 et 2017.

Il a ensuite calculé la performance moyenne des fonds de chaque quartile lors des 12 mois suivants et a agrégé les résultats sur la décennie. Il a fait la même analyse pour les catégories Moyennes Capi (Mid Blend ci-dessous) et Petites Capi (Small Blend ci-dessous).

Q1 est le quartile le plus concentré, Q4 le moins concentré.

On le voit, en moyenne, c’est Q4, le quartile le moins concentré (le plus diversifié) qui bat le quartile le plus concentré, dans les trois familles de capitalisations étudiées, et particulièrement pour les moyennes et les petites capitalisations.

Pour Bryan, les fonds indiciels répliquant la performance des indices les plus diversifiés bénéficient du coefficient d’asymétrie positif de la distribution des rendements des actions car ils ne passent pas à côté des titres les plus performants (puisqu’ils détiennent tous les titres) et les accompagnent dans leur hausse.

Un steak gratuit qui finit par coûter fort cher

Si les vendeurs de voitures d’occasion n’ont pas une bonne réputation aux Etats-Unis, celle des vendeurs de produits d’assurance de type equity indexed annuities (annuités indexées sur les actions) n’est pas bien meilleure.

La tante de Ron Lieber vient d’avoir 80 ans. Elle a reçu une invitation au restaurant de la part d’un vendeur d’annuités indexées sur les actions. Steak gratuit, vous pouvez venir à deux.

Ron Lieber est l’éditorialiste du New York Times en charge des finances personnelles, il accompagne donc sa tante, car il sait que ces dîners gratuits servent à attirer des prospects et à leur vendre des produits d’investissement de qualité parfois très médiocre. Il connaît bien les annuités indexées sur les actions, produits sur lesquels il avait enquêté en 2008 et qui ne l’avaient pas enthousiasmé.

Le vendeur est un ancien policier, Arif M. Halaby, devenu courtier en assurances. Lieber découvre qu’un juge californien lui a imposé en mars 2012 de cesser de commercialiser des produits de placement non adaptés à la clientèle à laquelle il les vendait.

Mais au fait, c’est quoi une annuité indexée sur les actions ?

Schématiquement, vous confiez à une compagnie d’assurance une somme d’argent pendant une durée déterminée. A la fin de la période, à condition de n’avoir pas effectué de retraits, vous avez la garantie de récupérer au moins la somme initiale. Quant à la partie indexée, elle provient de la valorisation de l’indice actions choisi par la compagnie pendant la durée de placement, dont une partie revient au souscripteur du produit.

1. Je t'invite à un dîner gratuit. Steak, miam.

2. Je te présente mon produit magique, l'annuité, qui a battu le S&P 500 entre 1998 et 2016.

3. Tu achètes mon produit magique.

Ah, on n'avait pas inclus les dividendes dans la performance du S&P 500 ?https://t.co/5f57Gr5gWA— AlphaBetaBlog (@AlphaBetaBlogFR) December 3, 2018

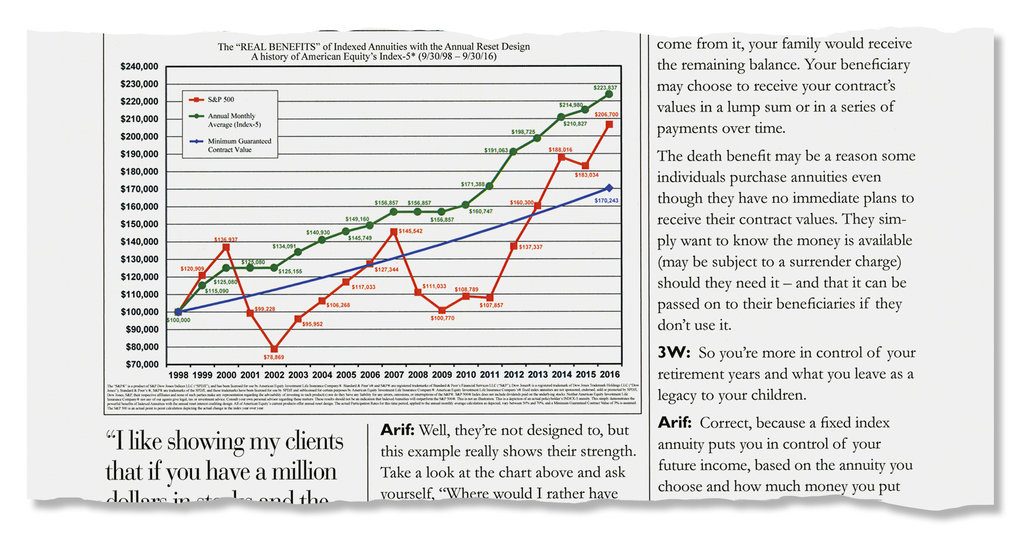

Pendant le dîner, le vendeur montre un graphique presque aussi appétissant que le steak servi aux invités. Ce graphique comparait la performance d’une annuité indexée sur les actions à celle de l’indice S&P 500 entre 1998 et 2016 (image ci-dessous).

Source : New York Times

Je vous le donne en mille : l’annuité indexée sur les actions a battu le S&P 500 de 8,29 points de pourcentage.

Mais le graphique inséré dans le document commercial est accompagné d’un texte en petits caractères – si petits que mes yeux d’homme de 47 ans pouvaient à peine les lire – qui disait ce qui suit : l’indice utilisé était hors dividendes.

Ah, mais ça change tout. Lieber demande à un spécialiste de S&P Dow Jones Indices de lui indiquer la performance de l’indice S&P 500 dans sa version dividendes réinvestis sur la période d’analyse. Et là, c’est l’indice qui gagne, battant l’annuité indexée sur les actions de… 33,72 points de pourcentage.

On résume : mon produit a battu le S&P 500 de 8,29 points de pourcentage. Vous reprendrez bien un steak ? Et certains d’entre vous achèteront mon produit magique, sur lequel je suis commissionné. Avec un peu de chance, le montant de ma commission sera très largement supérieur au coût du restaurant.

Alors qu’en réalité, mon produit magique a été laminé par l’indice S&P 500, dans sa bonne version.

Magique, non ?

Je résume : je suis invité.e au restaurant, je n’ai rien à payer et n’ai aucune obligation. Un vendeur me présente un produit magique qui fait mieux que le S&P 500, sans la volatilité de celui-ci. Comme je suis poli.e et que j’ai été invité.e au restaurant, je ne peux pas refuser un rendez-vous avec le gentil vendeur.

J’achète ledit produit. Sa performance peut s’avérer exécrable, mais le vendeur touche une commission que l’on suppose élevée. L’autre solution, c’est d’acheter un ETF sur le S&P 500, ça coûte 4 ou 5 points de base, mais évidemment, il faut payer son steak.

Lisez le reste de l’article : Lieber demande rendez-vous au vendeur et interroge la compagnie d’assurance ayant émis le produit promu durant le dîner. C’est à pleurer de mauvaise foi.

Un dernier conseil :

Si un gérant compare encore sa performance à celle d'un indice hors dividendes, mettez-le à la porte. On trouve une masse impressionnante d'informations dans le Guide des Marchés du T4 2018 de JPMorgan AM. https://t.co/il6P9EnhcH pic.twitter.com/hhuntQ6Cw2

— AlphaBetaBlog (@AlphaBetaBlogFR) November 1, 2018

Etoiles ou frais ?

J’ai reçu chez moi le dernier magazine de Fortuneo Vie. Je sais bien qu’il ne s’agit pas d’un « vrai » magazine dont le contenu est produit par une rédaction au service de l’information de ses lecteurs, mais d’une publication à vocation commerciale.

Mais quand même, quand on fournit aux destinataires de l’information sur les fonds du contrat, c’est dommage de n’agiter que ces « objets qui brillent de mille feux » (bright shiny objects) dont parle Barry Ritholtz en faisant référence à la notation quantitative de Morningstar.

Une page du magazine présente les 22 fonds de l’édition 2018-2019 de la sélection star. On y trouve des performances sur différentes durées et la notation quantitative de Morningstar.

Et un absent de marque : les frais.

Ennuyeux dans la mesure où tout le monde sait que les performances passées ne préjugent pas des performances futures.

Et encore plus ennuyeux quand Morningstar montre depuis des années que le moins mauvais prédicteur de la performance future, ce sont les frais.

En d’autres termes, que plus les frais d’un fonds sont bas, plus sa performance future sera élevée.

Je répète : plus les frais d’un fonds sont bas, plus sa performance future sera élevée.

Mais quand on communique sur les fonds gérés activement d’une sélection star, il ne faut surtout jamais parler de frais, ça fait sans doute mal élevé.

Dans le dernier numéro du magazine Fortuneo Vie. Je vois bien les étoiles (d'ailleurs, tous les fonds notés – sauf un – en ont 4 ou 5), non prédictives de la performance future, mais je ne vois pas les frais, qui le sont bien plus. Un oubli ? pic.twitter.com/VHVHVmYxlc

— AlphaBetaBlog (@AlphaBetaBlogFR) December 5, 2018

Dans mes semaines Twitter 48 et 49 de 2018, il a été question de The Golden Passport: Harvard Business School, the Limits of Capitalism, and the Moral Failure of the MBA Elite, et de Propaganda. Ces livres peuvent être commandés en cliquant sur les images ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était mes semaines Twitter 48 et 49 de 2018. Sayōnara. さようなら.

Une réponse sur « Mes Semaines Twitter 48 et 49 de 2018 »

pour compléter le rôle des américains à produire des entrepreneurs sans morale, je suggère l’article issu de newscientist qui suggère d’améliorer la morale par de petites pilules chimiques; fruit des recherches de savants américains!!

pousserait à croire aux théories de complot!