Il y a quelques années, en août 2016, Inigo Fraser-Jenkins, alors stratégiste chez Sanford Bernstein, un courtier actions, avait eu son heure de gloire en publiant une note intitulée : « The Silent Road to Serfdom: Why Passive Investing Is Worse Than Marxism » (« La route silencieuse vers la servitude : pourquoi la gestion indicielle est pire que le marxisme »).

Alors que la gestion indicielle avait déjà commencé de tailler des croupières à la gestion active, certains acteurs de l’écosystème de la gestion active rivalisaient de crétinisme dans leurs argumentaires contre le raz-de-marée indiciel.

A défaut d’être très inspiré, Fraser-Jenkins a des lettres : le titre de sa note était un clin d’oeil à un ouvrage de Friedrich Hayek (1899-1992), The Road to Serfdom (La route de la servitude).

The Road to Serfdom était un manifeste libéral paru en 1944 dénonçant les totalitarismes du XXe siècle.

Vous comprenez la référence ? L’indiciel nous met sur la voie de la servitude car il alloue le capital de manière indiscriminée à toutes les entreprises qui composent un indice, alors que le vaillant gérant actif alloue les capitaux aux meilleures entreprises.

L’indiciel, c’est donc pire que le marxisme.

Quelques années après la note de Fraser-Jenkins, les gérants indiciels devenaient des suppôts du wokisme selon quelques gouverneurs républicains énervés.

Larry Fink, suppôt du marxisme et du wokisme, on aura décidément tout vu.

En 2023, l’indiciel continue de tailler des croupières à la gestion active (voir cidessous) et Inigo Fraser-Jenkins à pondre des notes dans lesquelles il annonce… le retour en grâce de la gestion active.

Si si.

C’est dans le dernier paragraphe d’un recueil par ailleurs fort intéressant d’analyses sur l’environnement post-Covid pour les investisseurs.

Le chapitre consacré à "The renewed case for active management" est hilarant. Les clichés habituels, et l'incontournable recours au terme "idiosyncratique" (il fallait oser "idiosyncratic alpha"). pic.twitter.com/KI1yWs38Mp

— AlphaBetaBlog (@AlphaBetaBlogFR) April 17, 2023

J’adore le sabir financier, assemblage de mots à peu près dénués de sens constituant une espèce de Volapük — souvent hilarant — qui enfonce avec brio des portes largement ouvertes.

Selon nous, le vrai objectif devrait être de maximiser les rendements nets de frais. Alors que les stratégies de gestion alternative vont continuer à se tailler la part du lion dans les frais, nous recommandons une approche plus holistique pour déployer les budgets de frais, en ciblant les secteurs dans lesquels les gérants peuvent délivrer de l’alpha idiosyncratique tant sur les marchés publics que sur les marchés privés.

C’est clair, non ?

Friedrich Hayek est un des penseurs libéraux les plus importants du XXe siècle. Il a partagé en 1974 le Prix de la Banque de Suède en sciences économiques en mémoire d’Alfred Nobel en 1974 avec Gunnar Myrdal.

De lui, on pourra lire Droit, législation et liberté et La constitution de la liberté.

Sur le Volapük, je cède la parole à Charles de Gaulle.

Depuis quelques semaines, je me plains de ce que tous les acteurs de l’écosystème, dans leur défense des rétrocessions, prétendent parler au nom des clients finaux, les investisseurs privés, sans leur demander leur avis ; et je remarque que les rares institutions qui disent parler au nom de ces investisseurs privés sont pour l’interdiction des rétrocessions.

Dans l’excellent podcast The Long View de Morningstar, Christine Benz et Jeff Ptak, CFA, ont récemment reçu Micah Hauptman, le directeur de la protection des investisseurs à la Consumer Federation of America.

La CFA fédère 250 organisations de consommateurs à but non lucratif dont la mission est de défendre les intérêts des consommateurs.

Christine Benz demande à son invité ce que les consommateurs doivent rechercher chez un conseiller financier.

La réponse du défenseur des droits des investisseurs ?

Le meilleur conseil que je puisse donner est de rechercher un conseiller qui minimise les conflits d’intérêts dans son modèle économique. Et le meilleur endroit où chercher est chez les conseillers ne facturant que des honoraires. Leur seule rémunération provient directement et en toute transparence de l’investisseur, ce qui permet de minimiser le conflit d’intérêts.

La vérité sort de la bouche des vrais défenseurs des consommateurs, pas de celle des acteurs professionnels qui prospèrent grâce à la totale absence de concurrence sur les frais induite par les rétrocessions.

Quand des associations de défense des intérêts des banques, des compagnies d’assurance, des sociétés de gestion et des conseillers en investissement financier affirment, la main sur le coeur, que les rétrocessions sont bonnes pour les clients, ça ma rappelle le loup du petit chaperon rouge.

J’aime beaucoup Pierre Michon, qui n’avait pas publié de roman depuis Les Onze en 2009. En 1995 avait paru La Grande Beune, dans lequel Michon racontait les émois amoureux d’un jeune instituteur en poste dans un petit village de Dordogne, Castelnau, où coule une rivière (la Grande Beune).

Michon est un prodigieux styliste :

Il y avait une espèce de jardin de curé à traverser ; nous frappâmes ; on nous cria d’entrer. Dans la grande cuisine flottait âcrement cette odeur de poussière immémoriale et comme fossile, de boue si ancienne qu’elle est devenue comestible, que font en cuisant les betteraves. Jean le Pêcheur, un couteau à la main, épluchait une soupe. De sa besace, son sac-médecine ouvert sur la table à côté de poireaux, sortait un paquet de Gitanes maïs entamé.

La Grande Beune a une suite, qui vient de paraître dans un volume intitulé Les deux Beune, dans lequel on retrouve La Grande Beune et l’on découvre une autre rivière, La Petite Beune.

Toujours ce style inimitable.

Février et mars sont de tristes compères. La semaine grasse comme d’habitude tombait à leur jonction, quand ils tiennent le monde entre leurs mains chenues et si tremblantes qu’on craint toujours qu’ils ne lâchent tout. Mais non, ils ne lâchent rien : ce monde, ils l’aiment, ils le triturent et le broient comme comme le vieillard et le mort empoignent la jeune fille nue, dans les vieilles peintures allemandes. Février et mars ont les mains tremblantes, mais c’est du fer.

Lisez Michon.

Les semis sont en train de lever au chaud de mon appartement. Dans 3 ou 4 semaines viendra le temps des plantations dans le potager du Vexin.

Dans ce potager, le week-dernier, nous avons transplanté d’un endroit à l’autre des pieds de fraisiers et de framboisiers pour faire place nette.

La récolte d’ail des ours approche et la rhubarbe pousse dru.

Votre baguette, vous la prenez comment ?

– Bonjour je voudrais une baguette s’il vous plaît

– Meuline, tradition, graines, sarrazin, moulée, fromentine ?

– … Finalement je vais prendre un croissant. pic.twitter.com/PcYrLW2O4Y— Etienne Dorsay (@E_Dorsay) April 16, 2023

Pour recevoir une notification à chaque parution d’un nouveau billet, remplissez le formulaire d’inscription que vous trouverez en bas de chacune des pages de ce site.

Bienvenue dans ma semaine Twitter 15 de 2023.

Comment 2022 a failli être l’année du stock picking

Deux grandes études comparent la performance des fonds gérés activement à celle de la gestion indicielle :

- SPIVA, l’étude de S&P DJ Indices, compare les fonds gérés activement à des indices, qui sont des entités fictives ;

- le Morningstar Active/Passive Barometer compare la performance des fonds gérés activement à celle de leurs concurrents indiciels, qui sont parfaitement investissables.

Je préfère la méthodologie de Morningstar à celle de SPIVA, puisque les investisseurs ont le choix entre des fonds gérés activement et des fonds indiciels1.

Une des fables récitées par certains partisans de la gestion active est que cette dernière montrerait sa supériorité lors des phases de baisse.

S’il y eut récemment une année de baisse, c’est bien 2022 : tout a baissé, les actions comme les obligations.

Alors, la fable s’est-elle avérée vraie ?

Voyons cela avec les résultats de SPIVA à fin 2022 pour les fonds domiciliés en Europe.

Vous verrez, c'est dans la baisse que la gestion active brille. Par exemple en 2022, annus horribilis.

Encore totalement raté d'après les résultats de l'étude SPIVA pour les fonds domiciliés en Europe 👉 https://t.co/HdkgeEbPdM pic.twitter.com/Mq0Kq93Muw— AlphaBetaBlog (@AlphaBetaBlogFR) April 13, 2023

Carrramba ! Encore rrraté !

Le tableau ci-dessous donne, pour les fonds en euros, le pourcentage de fonds gérés activement existant en début de période qui font moins bien que l’indice affecté par S&P DJ Indices à leur catégorie.

Commençons par l’analyse de la seule performance.

Grille de lecture : en 2022, 86,67% des fonds actions Europe gérés activement existant en début d’année ont délivré une performance inférieure à celle de l’indice S&P Europe 350.

Sur 10 ans à fin 2022, 98,4% des fonds actions Etats-Unis gérés activement existant au début de la période ont délivré une performance inférieure à celle de l'indice S&P 500.

Ayons une pensée pour les investisseurs du Royaume-Uni, qui ont connu en 2022 une année d'anthologie avec les gérants actifs en actions Royaume-Uni.

Poursuivons avec une analyse basée sur la performance ajustée du risque. Souvent, les partisans de la gestion active mettent en avant leur gestion du risque, qui serait supérieure à celle des fonds indiciels, puisque ces derniers ne peuvent pas jouer sur la part de liquidités pour amortir l'effet des baisses, alors que les gérants actifs le peuvent.

C'est vrai en théorie. En pratique, ça ne marche pas.

Le salut de la gestion active viendrait-il de l'obligataire ? Pas vraiment, même si les résultats sont moins désastreux que pour la gestion actions.

A titre anecdotique (1 an n'étant en aucune façon une durée suffisante pour tirer des conclusions statistiquement robustes), il y a eu du bon et du moins bon en 2022 : les fonds gérés activement des catégories Obligations d'Etat zone euro ont tiré leur épingle du jeu (76,5% de ceux qui existaient en début de période ayant battu l'indice iBoxx Euro Sovereigns).

Dès que la durée s'allonge, c'est la sous-performance qui domine largement : sur 10 ans à fin 2022, 88,2% des fonds des catégories Obligations d'Etat zone euro qui existaient en début de période ont été battus par l'indice iBoxx Euro Sovereigns.

La gestion active ? Un échec collectif parfaitement documenté.

Pourquoi cet échec ? Les gérants seraient-ils mauvais ? Bien au contraire, ils n'ont jamais été meilleurs, ni aussi nombreux, ni aussi bien outillés.

Ce paradoxe de la compétence (selon les termes de Michael Mauboussin : "The paradox of skill") explique, avec les frais, l'incapacité collective de la gestion active à battre les indices (ce que montre l'étude SPIVA) et à battre les fonds indiciels à bas coûts (ce que montre Morningstar avec son Active/Passive Barometer).

Parlons frais

Il est un secret fort mal caché quand on investit en produits de gestion collective, mais que les investisseurs refusent souvent de voir : toutes choses égales part ailleurs, moins les frais et coûts du produit sont élevés, plus élevée est la performance qui revient à l’investisseur.

Mais voilà, cette logique à la fois implacable et irréfutable ne pèse pas lourd face à l’attrait de la performance passée, quand elle est élevée.

Les sociétés de gestion proposant des fonds gérés activement le savent bien, qui évitent soigneusement de s’attarder sur les frais et ne mettent en avant que les produits ayant délivré une performance passée flatteuse.

Aux Etats-Unis, l’ICI, une structure à but non lucratif défendant les intérêts des sociétés de gestion, publie tous les ans un rapport d’une très grande richesse statistique, le Fact Book (notez que l'on peut télécharger les données brutes du rapport depuis le site) dans lequel les frais des produits de gestion collective sont très précisément calculés et publiés.

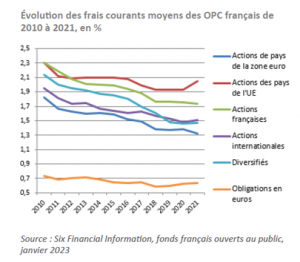

En France, on a longtemps mis les frais sous une chape de silence. Et puis le régulateur a eu une illumination : les frais sont importants et il convient d’en parler. L’AMF a donc commencé à calculer les frais des seuls fonds de droit français ouverts au public (première limite de l’exercice) en utilisant une méthodologie non satisfaisante, à savoir le calcul des frais en faisant une moyenne arithmétique (deuxième limite de l'exercice).

Quand on fait une moyenne arithmétique, chaque part de fonds a le même poids, qu’elle pèse 10 millions d’euros ou 10 milliards d’euros. Pour avoir une idée plus précise de ce que paie effectivement un hypothétique investisseur moyen, il convient de pondérer chaque part de fonds (par exemple par son encours moyen de l’année, qui se calcule fort aisément). Ce faisant, la part de fonds de 10 milliards d’euros a un poids plus important que celle de 10 millions d’euros).

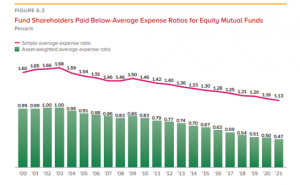

La différence entre entre les deux types de calculs de la moyenne des frais des fonds peut être substantielle, comme le montre le dernier Fact Book d'ICI aux Etats-Unis.

Pour les fonds actions gérés activement, la moyenne arithmétique des frais à fin 2021 était de 1,13% là où la moyenne pondérée des encours n'était que de 0,47%.

L’AMF a donc opté pour une moyenne arithmétique, ce qui est regrettable, et pour une granularité très insuffisante : elle fait les calculs par macro-catégorie de fonds (actions, obligations, mixtes), sans distinguer les fonds gérés activement des fonds indiciels.

Il est par conséquent impossible d’attribuer la tendance des frais (à la baisse) à l’une ou l’autre des catégories. Ce qui peut accessoirement permettre aux gérants actifs de dire que les frais des fonds baissent en France (ce qui est vrai) alors que mon petit doigt me dit que ce sont surtout les frais des ETF indiciels qui baissent, beaucoup plus que ceux des fonds gérés activement.

On apprend par exemple que de 2010 à 2021, les frais courants moyens des fonds d’actions françaises sont passés de 2,3 % à 1,7 % et ceux des fonds diversifiés sont passés de 2,1 % à 1,5 %.

Pour les actions France, il existe des ETF et la convention de l’AMF empêche de savoir qui des fonds gérés activement ou des ETF indiciels a le plus contribué à la baisse.

Pour les fonds diversifiés, on peut en revanche affirmer que cette baisse est du fait des fonds gérés activement, puisqu’il n’existe pas à ce jour d’ETF indiciel diversifié de droit français2.

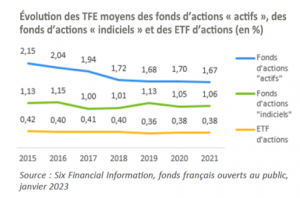

Pour les seuls fonds actions, l’AMF distingue les produits gérés activement des fonds indiciels traditionnels et des ETF indiciels. Bravo.

Dommage que cette distinction ne soit pas étendue aux fonds obligataires et qu’elle reste au niveau le plus élevé (toutes les actions) sans descendre à un niveau plus fin (actions France, zone euro, Europe, Etats-Unis, Japon, Pacifique, Pays Emergents, Monde, etc.).

Ces importantes réserves faites, qu’en est-il des frais des fonds de droit français à fin 2021 ? L'AMF nous le révèle dans la dernière édition de sa Lettre de l'Observatoire de l'Epargne.

Pourquoi si longtemps après fin 2021 ? Parce qu'il faut des mois pour que tous les fonds aient publié leurs rapport annuels 2021 et que le partenaire de l’AMF, SIX Financial Information, procède aux calculs.

Bien que la méthodologie en soit très imparfaite, le suivi des frais des fonds de droit 🇫🇷 par l'AMF a le mérite d'exister : en 2021, les frais moyens des fonds actions gérés activement étaient 4,4 fois plus élevés que ceux des ETF actions 👉 https://t.co/jqvQnLWUMw pic.twitter.com/6JktF8vQn2

— AlphaBetaBlog (@AlphaBetaBlogFR) April 14, 2023

Pourquoi si longtemps après fin 2021 ? Parce qu'il faut des mois pour que tous les fonds aient publié leurs rapport annuels 2021 et que le partenaire de l’AMF, SIX Financial Information, procède aux calculs.

Ces frais sont stables par rapport à ceux de 2020 : 1,25%.

Pour certaines catégories, ils sont en forte hausse. Voilà ce que ça donne sous forme de tableau : c'est joli mais inexploitable.

On l’a vu avec les derniers résultats de l’étude SPIVA pour les fonds de droit européen, la gestion active échoue collectivement à battre les indices. Cet échec est parfaitement documenté depuis 20 ans, et a une explication principale : les frais des fonds gérés activement sont beaucoup trop élevés.

Illustration avec les trop rares données utiles fournies par l’étude de l’AMF.

Pour les actions, les frais des fonds gérés activement sont 4,4 fois plus élevés que ceux des ETF indiciels actions.

Je répète : 4,4 fois plus élevés. C'est monumental. Et je suppose que ce serait bien pire si on ajoutait au périmètre les ETF non domiciliés en France, pour lesquels il existe une importante concurrence tarifaire qui n'existe pas vraiment pour les rares ETF de droit français.

Je reprends mon analogie préférée, celle du plein d’essence : quand vous payez votre plein 2 € le litre à la station ETF indiciel, vous le payez près de 8,8 € à la station gestion active.

Pas très étonnant que 96,04% des fonds actions France ayant survécu sur 10 ans à fin 2022 aient sous-performé l’indice S&P France BMI.

Quant aux fonds indiciels traditionnels (non ETF), leurs frais moyens étaient de 1,06% en 2021, un niveau proprement hallucinant. Ces produits scélérats sont bien entendu à éviter : payer 2,8 fois plus pour un produit identique n’a aucun sens.

L’AMF vient d’annoncer que certaines des données qu’elle collecte seront mises à la disposition de tout un chacun via Open Data. J’aimerais bien que toutes les données historiques sur les frais en sa possession soient également mises à disposition. Le plus vite sera le mieux.

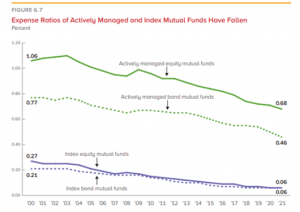

Allez, faisons-nous du mal en regardant l'évolution des frais des fonds aux Etats-Unis (source ICI).

- Frais moyens pondérés des encours à fin 2021 pour les ETF indiciels actions : 0,06% (contre 0,68% pour les fonds actions, gérés activement, soit 11,33 fois plus pour la gestion active).

- Frais moyens pondérés des encours à fin 2021 pour les ETF indiciels obligations : 0,06% (contre 0,46% pour les fonds obligations gérés activement, soit 7,7 fois plus pour la gestion active).

Je répète : frais moyens pondérés des encours des ETF actions et obligations aux Etats-Unis : 0,06%.

Le leurre de la transparence

Je résume : la gestion active échoue à battre la gestion indicielle. Pas parce que les gérants actifs sont mauvais, mais parce qu'ils sont très bons et que leurs produits sont trop chers.

Comme un secteur économique considérable s'est développé pour gérer activement des fonds et les commercialiser, l'écosystème existant n'a aucun intérêt à ce que ça change : les rémunérations au sein des sociétés de gestion sont très confortables, les réseaux de distribution, qui détiennent souvent des sociétés de gestion, ont l'habitude de distribuer des produits gérés activement parce qu'ils leur permettent d'être rémunérés sans jamais avoir à envoyer une facture à leurs clients, par des rétrocessions.

Et tant pis si à ce jeu, tout le monde gagne sauf le client.

Les régulateurs, dont la mission n'est pas de faire en sorte qu'il y ait de la concurrence sur les marchés de la gestion d'actifs et de la distribution de produits financiers, ont découvert récemment un remède magique pour faire baisser les frais : la transparence.

Obligeons les fournisseurs et les distributeurs de produits de placement à mentionner tous les frais.

L'intention est louable, tant il est vrai que les distributeurs de produits de placement ont toujours soigneusement évité de parler de frais.

Dans la pratique, c'est une autre affaire : il suffit de lire ce monstre réglementaire qu'est le DIC pour s'en convaincre (j'en ai parlé ici) : parfois, l'abondance d'informations va à l'encontre de l'intention initiale.

L'assurance vie est l'enveloppe préférée des épargnants en France : son avantage successoral et son traitement fiscal qui fut longtemps avantageux en ont fait la pierre angulaire de tout patrimoine financier.

Qui dit avantage fiscal dit frais multiples et élevés : l'assurance vie est le plus ingénieux mécanisme à facturer des frais jamais conçu (avec le capital-investissement, qui facture à la fois les porteurs de parts des fonds et les sociétés détenues en portefeuille). Aveuglé par les avantages fiscaux, l'assuré ne regarde pas les frais, profitons-en, ayons la main lourde !

Mathilde Castagna de L'Agefi nous apprend qu'"un an environ après avoir signé un accord de place avec les producteurs et distributeurs des plans d’épargne retraite (PER) et d’assurance vie, le ministère [de l'économie, des finances et de la souveraineté industrielle et numérique] apporte via un arrêté publié au Journal officiel du 12 avril, une modification au tableau unique des frais de gestion."

"L’évolution du tableau récapitulatif [des frais de l'assurance vie] pourrait ainsi représenter une avancée afin d’aboutir à une modération du niveau des frais."

C'est beau de croire au Père Noël.https://t.co/IZdjJzFDms— AlphaBetaBlog (@AlphaBetaBlogFR) April 14, 2023

Eh oui, il avait fallu attendre 2022 pour que les assureurs vie soient contraints de présenter les frais des contrats de façon normée, afin de permettre la comparabilité des contrats entre eux.

Mais voilà, rien n'obligeait les assureurs à présenter les unités de compte de façon logique, par exemple en les regroupant par classes d'actifs.

Le Ministère a donc spécifié le système de présentation à utiliser :

- Fonds actions

- Fonds obligations

- Fonds mixtes

- Fonds immobiliers

- Fonds spéculatifs3

- Fonds de capital-investissement

- Fonds monétaires

- Autres

L'indicateur SRI des unités de compte devra également être ajouté.

Pour chaque unité de compte seront donc mentionnés les éléments suivants :

- Code ISIN

- Nom du fonds

- Société de gestion

- SRI

- Dernière performance annuelle brute de l'actif (A)

- Frais de gestion de l'actif (B) dont frais rétrocédés

- Performance nette de l'actif (A-B)

- Frais de gestion du contrat (C)

- Frais totaux (B+C) dont frais rétrocédés

- Performance finale (A-B-C)

Date d'entrée en vigueur de l'arrêté : 1er juillet 2023.

Est-ce une bonne chose que d'ajouter ces informations ? Oui, sans réserve. Est-ce que cela va changer quelque chose ? Non. La plupart des assurés continueront de ne pas lire les récapitulatifs annuels.

Tant que les rétrocessions seront le mode de rémunération ultra-dominant des distributeurs de produits de placement, les produits indiciels à bas coûts seront chichement référencés et jamais promus par les courtiers.

Il faut interdire les rétrocessions pour rendre du pouvoir d'achat aux épargnants.

Amateurs vs Professionnels

Pour l'excellent Jason Zweig, éditorialiste au Wall Street Journal, il existe peu de domaines dans lesquels les amateurs peuvent — et devraient — battre les professionnels.

Le domaine des placements en fait partie.

Les gérants professionnels font en effet face à des contraintes multiples qui ne s'appliquent pas aux amateurs.

"In the long run, you can’t beat the pros by trading faster or by joining a meme-stock mob. The way to outperform isn’t by blending into the herd, but by standing apart from it."

— by @jasonzweigwsj https://t.co/UTuzwTWuaL

— Philippe Maupas (@philmop) April 15, 2023

Et pourtant, les professionnels ont des ressources dont ne disposent pas les amateurs : ils sont généralement très bien formés, ont accès à des ressources technologiques considérables, à des données, ils peuvent effectuer des milliers de transactions par seconde.

Et pourtant, en dépit de ces multiples avantages, les gérants professionnels ne délivrent pas des résultats supérieurs à ceux des indices (ce que montrent depuis des années les études SPIVA et Morningstar, voir ci-dessus).

Zweig commente une récente étude des professeurs Hendrik Bessembinder (Arizona State University), Michael Cooper (University of Utah) et Feng Zhang (Southern Methodist University) analysant la performance de 7883 fonds actions Etats-Unis (dont 525 fonds indiciels) entre 1991 et 2020, soit une période de 30 ans.

Ils ont comparé la performance de ces fonds à celle d'un ETF répliquant l'indice S&P 500 (SPY).

46% des fonds ont fait mieux que SPY sur toutes les périodes mensuelles de l'analyse ; 39% ont fait mieux que SPY sur toutes les périodes de 12 mois de l'analyse ; 34% ont fait mieux que SPY sur toutes les périodes de 10 ans de l'analyse ; et seulement 24% ont fait mieux que SPY sur la durée totale de l'analyse.

Les frais annuels moyens des 7800 fonds analysés se sont élevés à environ 1%. Ils expliquent une partie de la sous-performance collective, d'autant plus marquée que la durée d'analyse est longue.

Mais le comportement des investisseurs joue également un rôle : là où la performance annuelle moyenne délivrée par les 7883 fonds est de 7,7%, la performance obtenue par les investisseurs a été inférieure, à 6,9%.

Cette différence négative est le reflet de la tendance des investisseurs en fonds à acheter après une forte hausse et à vendre après une forte baisse. Le timing des flux entrants et sortants impose aux gérants d'acheter à des niveaux de prix élevés et de vendre à des niveaux bas, ce qui pèse sur leur performance.

Les auteurs de l'étude estiment le coût total de la sous-performance des fonds gérés activement pendant 30 ans à 1000 milliards de dollars. En d'autres termes, si les investisseurs s'étaient exposés à l'ETF SPY plutôt qu'aux fonds actions disponibles sur le marché, ils auraient gagné 1000 milliards de dollars de plus.

Jason Zweig conclut en donnant un conseil aux particuliers : exposez-vous à la totalité du marché des actions cotées aux Etats-Unis via un produit indiciel à bas coûts4, et si vous voulez vous mettre en quête du prochain Apple, faites-le pour une fraction (pas plus de 5%) de votre portefeuille.

Sur le long terme, vous ne pouvez pas faire mieux que les professionnels en tradant plus vite ou en vous joignant aux hordes de spéculateurs en meme stocks. Pour surperformer, il ne faut pas rejoindre le troupeau, mais s'en tenir à l'écart.

S'exposer à la totalité du marché des actions cotées aux Etats-Unis pour 0,03% de frais annuels, ça ne vous fait pas rêver ?

L'excellent Aswath Damodaran (professeur de finance à la Stern School of Business de New York University et spécialiste de la valorisation des entreprises) était l'invité de Barry Ritholtz dans le podcast MiB.

Ritholtz et lui se demandaient pourquoi les investisseurs de très long terme que sont les gérants de fonds de dotation cédaient si facilement aux sirènes du momentum, comme la plupart des investisseurs non professionnels, alors même que leur employeur a un horizon d'investissement infini.

L'explication de Damodaran ?

Parce que [ces fonds de dotation] sont gérés par des gens qui sont toujours évalués sur leur performance annuelle.

Ce n'est pas le cas des investisseurs non professionnels, et ce n'est pas le moindre de leurs avantages sur les investisseurs professionnels.

Je termine avec quelques sages principes en matière d'investissement énoncés par l'excellent blogueur Ben Carlson, CFA (source).

- La simplicité vaut mieux que la complexité.

- Moins [de frais], c'est plus [de performance].

- Les marchés sont difficiles.

- Les performances de long terme sont les seules qui importent.

- Les marchés peuvent occasionnellement devenir fous par les investisseurs peuvent occasionnellement être fous.

- Surperformer le marché n'est pas facile.

Plutôt que d'espérer surperformer le marché en vous exposant à des gérants actifs, pourquoi ne pas vous contenter de vous exposer à ce marché par le biais de produits indiciels à bas coûts ?

Sur longue durée, vous y gagnerez. Beaucoup.

Des nouvelles du #H2Ogate

Avertissement : l'Association Collectif Porteurs H2O m'a proposé de l'assister dans le cadre d'une mission rémunérée (détails ici). A vous de déterminer si cette mission influe sur ma couverture de l'affaire H2O AM sur ce blog.

J'attends avec impatience la mise à jour des valeurs mensuelles estimatives des 7 side-pockets à fin mars. Depuis le début de l'année, elle advenait dès le début du mois. Les valeurs estimatives en ligne sur le site de la société de gestion le 18 avril à 8 heures 45 étaient toujours celles de fin février.

Depuis le coup de grisou lié à la brutale chute du rouble russe, les fonds affectés ont remonté la pente. Mais pas tous : Multiequities est encore dans le rouge.

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Voilà où on en est au 13 avril 2023 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 28 février 2023). J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 15 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Pour recevoir une notification à chaque parution d'un nouveau billet, remplissez le formulaire d'inscription que vous trouverez en bas de chacune des pages de ce site.

C’était ma semaine Twitter 15 de 2023. Sayōnara. さようなら.

Illustration : Le Petit Chaperon rouge - © Archive BNF

- J’ai commenté les résultats à fin 2022 du Baromètre Morningstar pour les fonds domiciliés aux Etats-Unis ici. Ils sont désastreux pour la gestion active.

- Il existe en revanche des ETF de droit irlandais gérés par Vanguard, ayant des niveaux d’exposition différents aux actions et aux obligations : la gamme LifeStrategy, dont les frais sont de... 0,25% par an.

- "Fonds spéculatifs : aux fins de la présente orientation, tout organisme de placement collectif, quelle que soit sa structure juridique en vertu du droit national, qui met en œuvre des stratégies d’investissement relativement libres de contraintes afin de réaliser un rendement absolu positif, et dont les gestionnaires perçoivent, en plus de commissions de gestion, une rémunération liée à la performance du fonds. À cette fin, les fonds spéculatifs sont soumis à peu de contraintes quant au type d’instruments financiers dans lesquels ils peuvent investir, de sorte qu’ils peuvent en toute souplesse avoir recours à une large gamme de techniques financières comprenant les instruments à effet de levier, la vente à découvert ou toute autre technique. Cette définition vise également les fonds dont l’actif est investi, en tout ou en partie, dans d’autres fonds spéculatifs, à condition que, pour le surplus, ils satisfassent à la définition. Les critères permettant de distinguer les fonds spéculatifs doivent être évalués au regard du prospectus ainsi que du règlement du fonds, des statuts établis, des documents de souscription ou contrats d’investissement, des documents commerciaux ou de toute autre déclaration ayant des effets similaires." Source : glossaire de la BCE.

- Bien qu'il ne le mentionne pas, je suppose que Zweig pense à Vanguard Total Stock Market ETF, qui réplique pour 0,03% de frais l'indice CRSP US Total Market, composé de 3924 valeurs.

3 réponses sur « Ma Semaine Twitter 15 de 2023 »

Il est toujours aussi rejouissant de vous lire, merci pour vos analyses. J’entends beaucoup parler des ELTIF sans bien comprendre ou est l’avancee pour le petit investisseur. Pourriez-vous m’eclairer un de ces jours ? Merci pour tout.

Bonjour,

que pensez-vous d’un modèle où l’on facturerait un forfait de suivi, de sélection d’ETF au client (tout le monde n’a pas envie d’être sur une plateforme) et un pourcentage de la surperformance du type 20% de €str + XXX pb selon le profil investisseur ? le tout avec un high water mark. Bien à vous.

Bonjour,

J’ai les plus vives réserves sur toute commissions de surperformance qui n’est pas symétrique. Le système en vigueur en Europe est exclusivement en faveur de la société de gestion ou du conseiller, qui ne sont pas pénalisés en cas de sous-performance. Un système de high-water mark se conçoit si l’objectif du fonds ou du mandat est de générer une performance absolue, ce qui est rarement le cas. Mais vous avez raison, il va falloir faire évoluer les systèmes de rémunération.