Matthieu (19.24) :

Je vous le dis encore, il est plus facile à un chameau de passer par le trou d’une aiguille qu’à un riche d’entrer dans le royaume de Dieu.

La barre était donc fort haute pour les « riches » il y a près de 2000 ans, si l’on en croit cette parole de Jésus.

Plus récemment, un homme politique qui allait devenir président de la République française déclarait :

Je n’aime pas les riches.

C’est aussi l’homme qui, selon son ex-compagne, parlait des pauvres comme des « sans-dents » (comprenne qui pourra).

En 2019, la barre est toujous aussi haute pour les « riches » en France, si l’on en juge par les réactions sur les réseaux sociaux aux annonces de don pour la reconstruction de Notre-Dame de Paris.

Salauds de riches. Non seulement ils ont de l’argent, mais en plus ils le donnent. Certes pour une noble cause, mais leur générosité ne serait-elle pas exclusivement motivée par les économies d’impôt réalisées grâce à ce don ? Ne chercheraient-ils pas en réalité à s’enrichir à nos dépens ? (Euh, non, je plaisantais, les réductions d’impôt ne sont jamais supérieures au montant du don et sont de surcroît plafonnées…)

.@alexiscorbiere sur les dons pour #NotreDame de Paris :

"C’est toujours bien de donner mais ça s'est vite transformé en un nouveau jeu : "Qui veut défiscaliser des millions ?""@audrey_crespo @nikosaliagas #europe1 pic.twitter.com/WONH46FtYl

— Europe 1 (@Europe1) April 18, 2019

Il faudrait donc, si je suis la logique, que les « riches » renoncent d’eux-mêmes à cette économie d’impôt. Parce qu’ils sont riches ? Au fait, on est riche à partir de combien ?

Sauf erreur de ma part, ce ne sont pas (encore) les « riches » qui rédigent le code des impôts en France. Sauf erreur de ma part, on est libre en France de donner à la cause (ou aux causes) de son choix (non ?). On est aussi libre de ne pas vouloir donner (non ?). Et il y a aussi de nombreuses personnes qui ne peuvent pas donner. C’est comme ça que ça se passe dans une société à peu près libre (non ?).

Tant mieux si les « riches » donnent pour Notre-Dame. Et si leur don leur coûte moins cher en raison d’une disposition fiscale votée par la représentation nationale, où est le problème ? J’attends sans espoir excessif qu’advienne le célèbre nettoyage des niches fiscales promis avant chaque élection.

N’est-il pas préférable que les 100 millions d’euros (ou 200) donnés par la famille Pinault ou la famille Arnault servent à payer les entreprises en charge des travaux de rénovation plutôt qu’à rémunérer des sociétés de gestion ? Sauf erreur de ma part, la rénovation des monuments historiques fait travailler des entreprises et des spécialistes très qualifiés.

Bon, c’est vrai que les « riches » sont une cible facile.

Michel Pinçon et Monique Pinçon-Charlot en ont fait depuis des années un objet d’étude sociologique, et ils sont plus faciles à lire (et plus drôles) que Bourdieu : Les ghettos du gotha, La violence des riches, Le président des ultra-riches.

Assez parlé des riches, parlons d’une population qui m’est chère, celle des journalistes. Et tout aussi vilipendée sur les réseaux sociaux que les riches (alors qu’elle ne l’est pas vraiment – riche – en moyenne).

J’ai beaucoup aimé un récent éditorial de Jean-François Tardiveau, le rédacteur en chef de L’Agefi Actifs1.

Dans « La finance, le véhicule et l’homme », Tardiveau revient sur la victoire de la gestion indicielle à bas coûts dans les catégories les plus importantes en encours (les grandes capitalisations).

[…] La gestion active a semble-t-il perdu une bataille majeure au sein des catégories reines de la classe d’actifs « actions ». La faute pour cette dernière à des coûts nettement plus élevés comparés à ceux des fonds indiciels. La faute également à cette main de l’homme qui peut flancher et qui permet à la gestion indicielle de truster au long cours les classements sur les marchés d’action américains, et désormais sur les places financières de ce côté-ci de l’Atlantique.

Mais les fonds, qu’ils soient gérés activement ou indiciels, ne sont que des outils.

Confrontée à la gestion active, la gestion passive a partie gagnée. Mais il n’est question ici que de véhicule financier. L’intelligence humaine est ailleurs. Dans le monde de la gestion, l’homme qui se distingue porte un nom. Celui d’allocataire.

Amen.

Et c’est ainsi que l’allocataire est grand2.

Eh hop, j’allais oublier de vous infliger une photo de mon jardin potager de l’Oise. Vous n’y couperez pas, les semis ont commencé et nous avons même déjà consommé oseille et ciboulette.

Bienvenue dans ma semaine Twitter 16 de 2019.

Lies, damned lies, and statistics

Benjamin Disraeli (1804-1881) a été premier ministre de l’Angleterre à plusieurs reprises au XIXème siècle.

Il a prononcé une parole qui lui a survécu :

There are three kinds of lies: lies, damned lies, and statistics.

Il y a trois sortes de mensonges : les mensonges, les gros mensonges et les statistiques.

Une étude extrêmement malhonnête (intellectuellement s’entend) publiée par Fidelity aux Etats-Unis m’y a fait irrésistiblement penser.

Un chef d'oeuvre de malhonnêteté intellectuelle de la part de Fidelity : la moyenne des fonds actifs fait mieux que la moyenne des fonds indiciels… quand on retire les fonds actifs les moins bien notés et les fonds les plus chers. Bravo l'artiste ! https://t.co/OcFbBTJP77 pic.twitter.com/zz53qlpJn2

— AlphaBetaBlog (@AlphaBetaBlogFR) April 16, 2019

Hélas, mille fois hélas, depuis que Jason Zweig, l’excellent journaliste du Wall Street Journal, a consacré un article à cette étude peu honnête, elle n’est plus accessible sur le site de Fidelity (le lien dans mon tweet ci-dessus ne fonctionne plus, pas plus que le lien dans l’article de Zweig). Bizarre, bizarre.

my latest:

A recent study from Fidelity Investments purports to show that active funds outperform passive… if you don’t count all the funds. https://t.co/hBlYkafgSQ via @WSJ

— Jason Zweig (@jasonzweigwsj) April 12, 2019

Fidelity cherchait à montrer que la surperformance moyenne de la gestion indicielle par rapport à la gestion active, attestée depuis des années par le baromètre actif/passif de Morningstar (voir mon analyse du dernier baromètre ici), n’était pas avérée.

En d’autres termes, que quand on cherchait bien, on pouvait montrer que la gestion active était plus performante que la gestion indicielle.

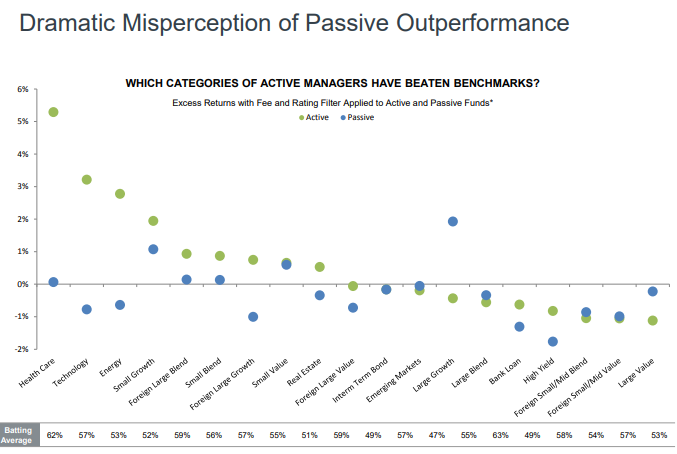

Eh oui, figurez-vous qu’on a une « dramatique mauvaise perception de la surperformance de l’indiciel » (Dramatic Misperception of Passive Outperformance).

Dans certaines catégories (fonds sectoriels, petites et moyennes capitalisations) en effet, la gestion active (points verts) fait mieux que la gestion indicielle.

Comment arriver à une conclusion inverse de celle de Morningstar ? Facile, il suffit d’exclure certains fonds. C’est ce qu’a fait Fidelity, en appliquant certains filtres de notation (Morningstar justement) et de frais. C’est mentionné dans le graphique. Pour avoir le détail, il fallait aller en annexe du document. L’annexe, vous savez, la partie que personne ne lit.

Et là, la ficelle était énorme : le filtre consiste à exclure de l’univers les fonds 1 et 2 étoiles Morningstar, ainsi que les fonds les plus… chers. Quand que sait que Morningstar montre depuis des années que plus un fonds a des frais élevés, plus forte est la probabilité qu’il ait une mauvaise performance dans le futur, on comprend l’intérêt d’exclure les cancres pour relever le niveau moyen.

Je résume : en excluant des calculs les fonds ayant sous-performé récemment et les fonds les plus chers, on arrive à la conclusion scientifique que, dans certains cas, la gestion active fait mieux que la gestion indicielle.

Je devrais faire la même chose pour me comparer aux autres coureurs du dernier marathon de Paris et améliorer ainsi mon classement. Si l’on retire : 1. Les Ethiopiens, 2. les Kenyans, 3. et en général tous les hommes ni Ethiopiens ni Kenyans qui ont couru plus vite que moi ; alors j’ai gagné le dernier marathon de Paris.

J’AI GAGNE LE DERNIER MARATHON DE PARIS !

Fallait oser. Certains gérants actifs osent tout, c’est même à ça qu’on les reconnaît (ça, ce n’est pas du Disraeli).

J’attends avec impatience que Fidelity rétablisse l’accès à ce chef d’oeuvre de fake research. Mais sans trop d’espoir.

Satisfaction client

Dans la plupart des secteurs d’activité (ceux ouverts à la concurrence), la satisfaction client est un élément essentiel.

En matière de gestion d’actifs, il est possible de prospérer sans vraiment satisfaire ses clients.

C’est ce que montrent certains résultats de la récente étude d’Allianz Global Investors auprès de 490 investisseurs institutionnels du monde entier interrogés par Oxford Economics en novembre et décembre 2018.

23% des institutionnels interrogés pour l'enquête 2019 d'Allianz GI estiment que les frais des fonds gérés activement sont justifiés. C'est… très peu ? https://t.co/EDmXcyRMS4 pic.twitter.com/RKMoAuAtwn

— AlphaBetaBlog (@AlphaBetaBlogFR) April 16, 2019

Ces investisseurs institutionnels ne sont pas à un paradoxe près.

- Seulement 23% d’entre eux estiment que les frais de la gestion active sont justifiés. C’est… peu ? Ca dénote un niveau… euh, élevé ? d’insatisfaction.

- Pour (seulement) 36% d’entre eux, la gestion active est susceptible de faire mieux que les stratégies indicielles sur le long terme/sur un cycle de marché complet (soit dit en passant, je me demande de plus en plus ce que veut dire « un cycle de marché complet »). C’est un niveau de conviction… peu élevé ?

- Mais pour 71% d’entre eux, les gérants actifs sont les plus à même de gérer les risques de marché posés par la transformation numérique (je me demande ce que veut dire cette question).

- 61% d’entre eux estiment que les gérants actifs sont de meilleurs défenseurs des intérêts des actionnaires (stewards of assets, dans l’inénarrable novlangue financière) que les gérants indiciels.

- Ils sont également 61% à estimer que la gestion active est la meilleure option quand le marché est plutôt peu corrélé (là encore, ça ne veut rien dire, je suppose qu’il s’agit de la tarte à la crème consistant à dire que la gestion active a plus d’opportunités de faire de l’alpha quand la dispersion est grande entre les valeurs d’un marché).

- 61% des institutionnels estiment que la gestion active est la plus à même de capturer les opportunités de marché (re : qu’est-ce que ça veut dire ?) en utilisant l’intelligence artificielle et le Big Data.

Je résume : on ne croit pas à la capacité de la gestion active à battre la gestion indicielle sur le long terme, on ne trouve pas justifiés les frais de la gestion active, mais on estime que la gestion active a un gros potentiel… Gros potentiel de quoi ?

D’ailleurs, avec le prochain retournement de cycle/la montée des risques géopolitiques/la fin des politiques monétaires accommodantes/le retour de l’inflation/la déflation (faites votre choix), ce sera bientôt l’année des :

- Stock pickers

- Bond pickers

- Allocataires d’actifs

Promis.

Des vertus du rééquilibrage

Rééquilibrer un portefeuille, dans la novlangue financière, ça veut dire en rétablir les pondérations initiales.

Si votre portefeuille a été correctement construit, il réplique une allocation d’actifs vous permettant d’atteindre les objectifs assignés à votre placement et respectant votre tolérance au risque. Quand les deux sont incompatibles, à vous, avec votre conseiller si vous en avez un, de voir ce qui a la priorité.

Une fois l’allocation d’actifs retenue, on la réplique avec des produits.

Je recommande par défaut des produits indiciels à bas coûts. Dans certains cas, le recours à des produits gérés activement s’impose : par exemple quand l’enveloppe dans laquelle vous investissez ne propose pas de produits indiciels à bas coûts (mauvais signe) ; ou bien quand la classe d’actifs se prête mal ou pas du tout à une approche indicielle ; ou bien encore quand un fonds géré activement présente des caractéristiques suffisamment attractives (notamment, mais pas seulement, en termes de frais) pour offrir une probabilité raisonnable de faire mieux qu’un produit indiciel dans la même classe d’actifs.

L’allocation d’actifs retenue présente certaines caractéristiques en termes de risque. Quand elle se déforme en raison de l’évolution différenciée de ses différentes composantes, le profil de risque n’est plus celui que vous avez choisi.

Il importe donc de rééquilibrer votre portefeuille, c’est-à-dire d’en rétablir les pondérations initiales, pour retrouver le profil de risque que vous avez choisi.

Vanguard détaille la raison d’être du rééquilibrage3 dans un remarquable document.

Le guide Vanguard du rebalancement de portefeuille.

"On rebalance un portefeuille pour en gérer le risque, pas pour en maximiser la performance."https://t.co/j21zjUY0Wr pic.twitter.com/83e6SD8EzL— AlphaBetaBlog (@AlphaBetaBlogFR) April 17, 2019

Tout d’abord, la vérité première :

On rééquilibre un portefeuille pour en gérer le risque, pas pour en maximiser la performance.

En effet, ne pas rééquilibrer un portefeuille comportant une part d’actifs risqués (comme des actions) conduit en théorie sur le long terme à obtenir une meilleure performance qu’en le rééquilibrant.

Pourquoi ? Parce que sur le long terme, ces actifs risqués doivent rapporter plus que les actifs non risqués (ou moins risqués). Comme le rééquilibrage consiste à vendre ce qui a le plus monté (ou le moins baissé) pour racheter ce qui a le plus baissé (ou le moins monté), on se prive ce faisant de la hausse sur la partie que l’on vend.

Vanguard a simulé la performance de 10000 combinaisons entre actions et obligations en utilisant ses prévisions à 30 ans au 31 décembre 2018 et comparé la version sans rééquilibrage (en gris) avec la version avec rééquilibrage trimestriel (en bleu).

- Un portefeuille rééquilibré a une distribution des rendements plus resserrée

L’axe horizontal représente la performance annualisée et l’axe vertical la distribution des observations en pourcentage.

- Un portefeuille non rééquilibré est généralement plus volatil

L’axe horizontal représente la volatilité annualisée et l’axe vertical la distribution des observations en pourcentage. La distribution de la version sans rééquilibrage est à droite de la version avec rééquilibrage.

- Un portefeuille rééquilibré a généralement une meilleure performance par unité de risque (ratio de Sharpe)

L’axe horizontal représente le ratio de Sharpe et l’axe vertical la distribution des observations en pourcentage. La distribution de la version avec rééquilibrage est à droite de la version sans rééquilibrage.

Pour Vanguard,

Le rééquilibrage de portefeuille peut aider [l’investisseur] à rester discipliné et à contrôler ses émotions quand les marchés sont turbulents.

Il existe deux type d’approche pour déclencher le rééquilibrage :

- A intervalles fixes : une fois par an par exemple.

- En fonction de plages de fluctuation assignées à l’allocation d’actifs.

Quelle que soit l’approche retenue, elle est préférable à ne pas rééquilibrer le portefeuille.

L’investisseur (ou son conseiller) doit par ailleurs garder en tête les conséquences du rééquilibrage en termes de coûts (frais de transaction et implications fiscales notamment).

Des vertus de l’amateurisme

Joe Wiggins, CFA, est un excellent spécialiste de finance comportementale. Il est gérant de portefeuille chez Aberdeen Standard Investments et édite le remarquable blog Behavioural Investment.

Il a dressé la liste des avantages qu’ont les investisseurs non professionnels (qui sont désignés collectivement sous le vocable de Dumb Money – argent stupide – par les esprits forts de la finance) par rapport aux professionnels (qui s’auto-proclament Smart Money – argent intelligent) en matière comportementale.

Les investisseurs non professionnels ont quelques atouts comportementaux par rapport aux professionnels https://t.co/3oy0D58L1U par Joe Wiggins, CFA | Behavioural Investment

— AlphaBetaBlog (@AlphaBetaBlogFR) April 17, 2019

- Les non-professionnels n’ont pas à consuter leur portefeuille en permanence : ce sont autant de problèmes comportementaux en moins.

- Les non-professionnels peuvent prendre des décisions cohérentes avec leur horizon de placement.

- Ils n’ont pas de conflit d’intérêts vis-à-vis d’eux-mêmes.

- Ils peuvent ne rien faire. C’est plus difficile pour les professionnels, qui estiment devoir faire quelque chose en permanence pour justifier leur existence et leurs frais.

- Ils n’ont pas besoin de faire des paris audacieux sur l’économie ou les marchés.

- Ils n’ont pas à subir les contraintes d’un benchmark arbitraire.

- Ils n’ont pas à se soucier de ce que font les autres.

Ce qui ne veut pas dire que les investisseurs non-professionnels n’ont pas leurs propres biais.

Les mois se suivent

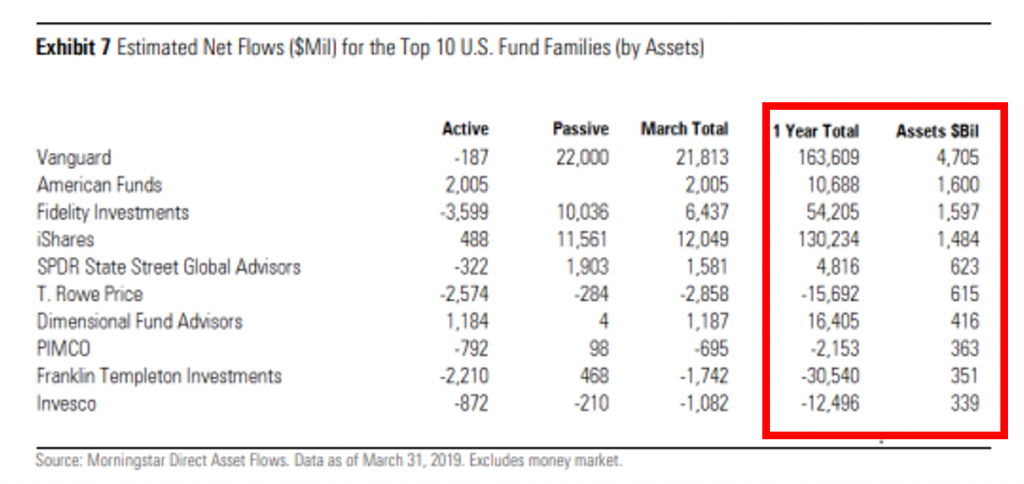

Et se ressemblent pour la gestion active aux Etats-Unis, selon les derniers chiffres de collecte de Morningstar : l’hémorragie se poursuit.

Collecte des fonds de long terme aux Etats-Unis à fin mars d'après Morningstar : +454 milliards de $ sur 1 an pour l'indiciel vs -305 milliards de $ pour la gestion active. L'indiciel pèse 39,5% des encours à fin mars. https://t.co/caZeJ3I43C (1/4) pic.twitter.com/FTRvyP7CrD

— AlphaBetaBlog (@AlphaBetaBlogFR) April 19, 2019

Pour les fonds de long terme (qui excluent principalement les fonds monétaires), la collecte nette a été de 49,4 milliards de $ pour la gestion indicielle en mars, là où la gestion active a décollecté à hauteur de 5,4 milliards de $.

Plus significatifs sont les données à un an : 454 milliards de $ de collecte nette pour la gestion indicielle, 305 milliards de $ de décollecte nette pour la gestion active.

A fin mars, le poids des produits indiciels dans les encours totaux était de 49% pour les actions Etats-Unis, de 54,5% pour les actions sectorielles, de 41,7% pour les actions internationales (hors Etats-Unis), de 5,6% pour les fonds d’allocation et de 32,2% pour les obligations taxables.

Vanguard est le grand vainqueur, tant en mars (21,8 milliards de $ de collecte nette) que sur 12 mois (163,6 milliards de $ de collecte nette sur un an). Ses encours totaux hors monétaire s’élèvent à 4705 milliards de $.

On notera la belle collecte de Fidelity en indiciel en mars, alors que sa gestion active continue de décollecter (c’est bien la peine de publier des études peu honnêtes pour défendre la gestion active).

Dans ma semaine Twitter 16, il a été question de plusieurs livres : Les ghettos du gotha, La violence des riches, Le président des ultra-riches ; Chroniques de la montagne (tome 1) et tome 2. Et de L’Avare (photo en début d’article).

Ces produits peuvent être achetés en cliquant sur les liens ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 16 de 2019. Sayōnara. さようなら

- Alerte au conflit d’intérêts et à la connivence : je le connais depuis des années et j’ai avec lui des relations amicales.

- Clin d’oeil à l’immortel Auvergnat de Paris Alexandre Vialatte qui concluait sa chronique hebdomadaire pour le quotidien clermontois La Montagne par cette adresse : « Et c’est ainsi qu’Allah est grand ».

- Merci à Régis Clément de m’avoir rappelé sur Twitter qu’il existait en français un terme plus approprié pour traduire « portfolio rebalancing » que l’ignoble « rebalancement de portefeuille » que j’avais l’habitude d’utiliser. « Rééquilibrage de portefeuille » n’est pas un anglicisme, est plus élégant et plus compréhensible. On rééquilibre un portefeuille comme on rééquilibre les pneus d’une voiture.

Une réponse sur « Ma Semaine Twitter 16 de 2019 »

Concernant le reequilibrage : tous les 2 mois, j’investis. J’achete le tracker qui est le plus eloigne (a la baisse) de mon allocation-cible. Ainsi pas de ventes, pas de frais supplementaires et pas de consequences fiscales indesirables.