Dans quelques décennies, les séries auront peut-être complètement remplacé les livres comme source de sagesse, de savoir et de divertissement. J’espère que non. Quoi qu’il en soit, ma source principale, sinon unique, de sagesse, de savoir et de divertissement, ce sont les livres. Je ne remercierai jamais assez mes parents d’une part, et cette admirable institution qu’est la bibliothèque – devenue médiathèque – municipale (celle de Loudun en ce qui me concerne pendant les 18 premières années de ma vie) d’autre part.

Comme pas mal de gens, j’ai lu tous les romans de Michel Houellebecq (il écrit aussi des poèmes, si vous aimez la poésie, je vous recommande Non réconcilié : Anthologie personnelle 1991-2013 dans l’indispensable collection Poésie Gallimard). La lecture (récente, j’ai attendu qu’il soit disponible à la magnifique médiathèque Françoise Sagan à Paris) du dernier, Sérotonine, a été pénible. Une amie très chère, lectrice vorace, m’a dit ne pas avoir pu dépasser la page 80. Je la comprends, j’ai dû faire un gros effort pour aller jusqu’au bout.

Bien moins connu que Houellebecq, Alexis Jenni avait publié un premier roman remarquable, L’art français de la guerre, en 2011. Je viens de finir La nuit de Walenhammes, qui est une chronique des dérives de l’idéologie néo-libérale dans une ville fictive du Nord de la France, Walenhammes, et une histoire d’amour entre un journaliste pigiste et une maître-nageuse. Comme Houellebecq, c’est souvent désespérant, mais contrairement à Houellebecq, ça se lit sans avoir envie de vomir.

Dans La nuit de Walenhammes, Jenni a des mots très justes sur l’économie et le poids du storytelling.

L’économie, fausse science, se manifeste dans le réel par des discours. L’économie est un récit présenté avec le ton imperturbable du théâtre nô, un récit toujours démenti par le réel mais aussitôt remplacé par un nouveau récit qui écrase le précédent, on ne s’aperçoit de rien. Ainsi vont les récits : on croit à celui en cours, qui donne lui-même les clés pour le comprendre. Là est toute l’importance de quelqu’un qui parle bien, qui présente bien, et par là fait bien.

De Jenni encore, je viens de finir Féroces infirmes, l’histoire de trois générations d’hommes de la famille Aerbi, et une chronique de la guerre d’Algérie, tellement peu abordée par les romanciers français.

Revenons à nos moutons, le storytelling.

En voici un exemple absolument magnifique, condensée dans deux tweets emblématiques de notre époque formidable, où tout est mise en scène. Même plus besoin d’écrire. Ou, s’il faut vraiment écrire, peu de caractères suffisent (de toute façon, Twitter limite le nombre de caractères d’un tweet à 280).

Parmi les rock stars de le tech, Mark Zuckerberg, le fondateur de Facebook (FB), est le plus visible. FB pèse environ 500 milliards de $ en bourse.

Jack Dorsey est moins connu. Dorsey est le fondateur de Twitter (TWTR). TWTR pèse environ 29 milliards de $ en bourse. C’est-à-dire rien par rapport à FB.

Jack a récemment fait une tournée promotionnelle en Europe (le #TweepTour), où il a rencontré quelques sommités.

En France, le Président de la République a eu l’honneur de sa visite.

Rien à dire, comme toujours avec le compte Twitter du Président, c’est super pro. Anglais parfait, photo presque parfaite (j’aurais enlevé l’intrus à droite).

People want more safety, more privacy, more trust on the web. They want their lives protected and democracy preserved. You are willing to make Twitter a safer place and I share this goal. I count on you @Jack to deliver together on smart regulation, transparency, data ownership. pic.twitter.com/l5EnRtQufM

— Emmanuel Macron (@EmmanuelMacron) June 7, 2019

Réponse de Jack au président, in French, avec les mêmes mots ronflants et creux. Belle mise en abyme avec un photographe dans le cadre de la photographie, pour qu’on n’oublie pas que tout est mise en scène.

Merci @EmmanuelMacron pour cette rencontre productive. Nous continuerons ensemble à travailler à un Internet plus sûr et plus serein grâce à plus de transparence et de coopération entre nous. pic.twitter.com/az3Zwtnmj6

— jack (@jack) June 7, 2019

Jack a également été reçu en audience par Arnault père et fils (LVMH, environ 180 milliards d’€ de capitalisation boursière). La photo est un grand moment : Jack entre les deux Arnault a sur la tête un accessoire qu’il n’a pas osé porter à l’Elysée (dommage, ça aurait été amusant). Arnault père ne porte pas de cravate (c’est rare, j’imagine les conciliabules préalables avec les responsables de la communication : cravate, or no cravate ?) ; Arnault fils a posé la main sur l’épaule de Jack, qu’il domine de près d’une tête.

Aucun des deux Arnault n’a de compte Twitter. Peu importe, LVMH en a un (102 000 abonnés, c’est assez peu), et de toute façon, c’était pour parler #FrenchTouch et #conversation. (« Parler conversation », c’est quoi comme langue ?).

Premiere etape du #TweepTour à @Paris pour @jack chez @LVMH avec Bernard et Antoine Arnault pour parler #FrenchTouch et #conversation 🇫🇷🇫🇷🇫🇷! Bienvenue @jack pic.twitter.com/T3TqA2aR4N

— damien viel (@damienviel) June 7, 2019

Ce qui aurait un certain cachet, ce serait que lors de la prochaine conversation sur la #FrenchTouch et la #conversation, Jack porte un costume Dior et que Monsieur Arnault père porte le couvre-chef de Jack et un survêtement made in France. Ca serait vraiment disruptif.

Ainsi va le monde. En fait, rien ne change1.

Shakespeare2 :

Le monde entier est un théâtre,

Et tous, hommes et femmes, n’en sont que les acteurs.

Chacun y joue successivement les différents rôles

D’un drame en sept âges.

Bienvenue dans ma semaine Twitter 23 de 2019.

L’affaire Woodford

J’ai parlé ici (Talent ou Chance ?) la semaine dernière des ennuis de Neil Woodford, star déchue de la gestion actions au Royaume-Uni.

Revenons sur les détails de cette affaire qui fait couler beaucoup d’encre au Royaume-Uni.

La communication de crise est un art difficile. Je trouve que Neil Woodford s'en sort honorablement dans cette vidéo où il s'explique sur la suspension des transactions sur le fonds LF Woodford Equity Income. https://t.co/kD7Qj4EhSs

— AlphaBetaBlog (@AlphaBetaBlogFR) June 5, 2019

Neil Woodford était la rock star de la gestion actions active chez nos voisins d’Outre-Manche : surnommé the Oracle of Oxford (où se trouve le siège social de sa société de gestion, Woodford Investement Management) en référence à l’autre rock star, celle d’Omaha, c’était aussi, selon un titre hyperbolique de la BBC daté de juin 2015, savoureux rétrospectivement, « the man who can’t stop making money. »

Si je dois tenter une analogie, Neil Woodford avant la chute, c’était Didier Le Ménestrel + Romain Burnand en France.

Brève histoire de l’Oracle d’Oxford :

- Neil Woodford passe 20 ans chez Invesco Perpetual, la filiale gestion fondamentale actions d’Invesco au Royaume-Uni. Neil devient la rock star pour les actions domestiques.

- En 2014, Neil décide qu’il est assez grand pour voler de ses propres ailes et crée Woodford Investment Management. Il lance trois fonds : deux sont des fonds ouverts (LF Woodford Equity Income et LF Woodford Income Focus), l’autre est un fonds fermé coté en bourse, Woodford Patient Capital Trust (dont le cours dépend de l’offre et de la demande, et pas de la valorisation du portefeuille).

- Dans son fonds principal, Equity Income, Woodford investit dans des grandes capitalisations, des petites capitalisations, et des sociétés non cotées, dans les limites de la réglementation pour ces dernières (pas plus de 10% de l’actif net du fonds). Woodford a des convictions très fortes, certains de ses investissements en titres cotés s’avèrent désastreux. Les très fortes convictions de Woodford n’étant pas partagées par le marché, la valeur du portefeuille coté continue de baisser, les rachats augmentent, ce qui fait mécaniquement augmenter la part des valeurs non cotées, jusqu’à s’approcher de la limite de 10%. Woodford fait alors coter à la bourse de Guernesey certains des titres non cotés détenus par le fonds (!) pour ne pas dépasser la limite. Les rachats s’accélèrent, un fonds de pension régional annonce qu’il va vendre sa participation valorisée 250 millions de £, l’administrateur du fonds décide alors de suspendre les transactions le 3 juin pour une période initiale de 28 jours reconductible. On notera que jusqu’à une époque récente, Woodford était l’enfant chéri des grandes plateformes de distribution de fonds au Royaume-Uni, dont Hargreaves Lansdown (l’un des deux géants avec Saint James’s Place), qui a maintenu le fonds Equity Income dans sa liste « Wealth 50 » des produits recommandés jusqu’à la suspension des rachats.

Les enseignements :

- N’achetez pas la performance passée. Les arbres ne montent pas jusqu’au ciel, un gérant star ne reste pas éternellement en tête des classements. Les médias vont hélas sans doute rapidement trouver un remplaçant à Neil Woodford, car nous voulons connaître le prochain Warren Buffett. N’investissez surtout pas sur le prochain Warren Buffett.

- Méfiez-vous comme de la peste des listes de fonds conseillés des grandes plateformes de distribution. Il est difficile de savoir comment ces listes sont constituées, et un distributeur de fonds peut tout à fait se comporter comme un supermarché et faire payer aux sociétés de gestion les emplacements en tête de gondole. Ces frais de marketing sont toujours payés par les clients finaux, d’une façon ou d’une autre.

- On redécouvre périodiquement que toutes les valeurs ne sont pas liquides au moment où on en a besoin. L’ironie est que de nombreuses Cassandre prévoyaient des crises de liquidité avec certains ETF et que c’est un fonds géré activement qui doit suspendre les rachats (ce qui ne veut évidemment pas dire qu’il n’y aura pas de problème de liquidité avec certains ETF). Jetez donc un oeil sur les portefeuilles de vos fonds petites et micro capitalisations : comme me le faisait remarquer sur Twitter l’excellent Vincent Auriac, il est très difficile de trouver des informations permettant d’évaluer la liquidité des portefeuilles.

Et si le talent des gérants star devait aussi beaucoup à la chance ?

Rod Laver, un immense champion de tennis, reconnaît l'importance de la chance. Les gérants actifs n'en parlent jamais, et pourtant, il en faut. Woodford en a eu. Puis il n'en a plus eu. Sic transit gloria mundi. https://t.co/LPw8jwBgzq pic.twitter.com/L5fM2eHs2o

— AlphaBetaBlog (@AlphaBetaBlogFR) June 4, 2019

Woodford ? impossible chez nous.

Ah, et si vous pensez que Woodford, ça n’arrive qu’aux autres, quelques éléments de réflexion :

- Le 9 août 2007, BNP Paribas Asset Management avait suspendu trois de ses fonds monétaires (Parvest Dynamic ABS, BNP Paribas ABS Euribor et BNP Paribas ABS Eonia) que la société s’estimait incapable de valoriser, en raison de la présence dans les portefeuilles de titres qui allaient s’avérer fort toxiques.

- De nombreux autres fonds avaient dû faire la même chose. Rappelez-vous les anglicismes avec lesquels il avait fallu se familiariser : gates, side pocket. On gatait les fonds ayant ingéré des titres toxiques. C’est ce qui vient de se produire pour le fonds LF Woodford Equity Income : il a été gaté.

- Le règlement de l’AMF permet aujourd’hui aux sociétés de gestion de suspendre un fonds sans autorisation préalable.

Woodford ? Pas possible en France.

Ah bon ?

Jetez donc un oeil sur l'article 422-21-1 du règlement de l'AMF.https://t.co/XgwoZeJL5G pic.twitter.com/9MK1rYSxOu— AlphaBetaBlog (@AlphaBetaBlogFR) June 5, 2019

Lisez donc l’article 422-21-1 du règlement général.

En voilà un long extrait, c’est moi qui souligne en italique.

[L]e fonds d’investissement à vocation générale peut prévoir que le rachat de parts ou actions est plafonné à titre provisoire quand des circonstances exceptionnelles l’exigent et si l’intérêt des porteurs ou du public le commande. Il en est ainsi notamment lorsque, indépendamment de la mise en œuvre courante de la stratégie de gestion, les demandes de rachat sont telles qu’au regard des conditions de liquidité de l’actif de la SICAV, du fonds, ou de l’un de ses compartiments, elles ne pourraient être honorées dans des conditions préservant l’intérêt des porteurs et assurant un traitement équitable de ceux-ci ou lorsque les demandes de rachat se présentent dans des circonstances portant atteinte à l’intégrité du marché.Les demandes de rachat sont alors plafonnées dans les mêmes proportions pour tous les porteurs concernés qui sont informés de manière particulière. La part des demandes non exécutée et représentée ne bénéficie d’aucune priorité, aux dates de centralisation suivantes, sur les nouvelles demandes présentées auxdites dates de centralisation.

La société de gestion informe l’AMF de sa décision de plafonner les rachats. Elle en informe aussi le public par tout moyen, dans les conditions fixées par le prospectus, et au moins par une mention sur son site internet.

Woodford, ça peut arriver chez nous aussi.

Fort vent de face

L’assurance vie, c’est chouette. On est nombreux à détenir un contrat. Voire plusieurs. Avantage fiscal. Avantage successoral. Le couteau suisse des placements.

C’est chouette pour l’assureur et pour le courtier aussi. C’est en effet le plus parfait piège à frais jamais conçu.

Concentrons-nous sur le coût des unités de compte tel qu’il a été évalué par Facts & Figures, un cabinet de conseil spécialiste de l’assurance, dont l’étude a été relayée sur le blog d’Alpha & K (alerte rouge : je suis un des associés co-fondateurs de cette société et c’est moi qui ai rédigé l’article que je cite ici, quel narcissisme !).

L'assurance vie a de multiples atouts. C'est aussi un remarquable piège à frais. https://t.co/mXQw7KeqbO

— AlphaBetaBlog (@AlphaBetaBlogFR) June 3, 2019

Facts & Figures (F&F) a calculé le coût moyen annuel des unités de compte référencées dans les contrats d’assurance vie que la société analyse. Et notamment les frais de gestion courants moyens (qui ne comprennent pas les commissions de performance et sous-estiment donc les frais réellement encourus par les clients) en fonction des stratégies.

Ca donne ceci :

- Pour les unités de compte actions : 2,06% par an.

- Pour les unités de compte obligataires : 1,23% par an.

- Pour les unités de compte de gestion profilée : 2% par an.

- Pour les unités de compte de gestion flexible : 2,32% par an.

F&F estime le montant moyen des frais de gestion des contrats au titre des unités de compte à 0,9% par an.

Les frais explicites annuels liés aux unités de compte pour l’assuré moyen sont donc égaux à la somme des frais courants moyens et des frais de gestion au titre des unités de compte.

Alpha & K a rappelé le niveau d’inflation en 2018 (1,8%), ce qui permet de calculer la performance brute (c’est-à-dire avant perception des frais courants par la société de gestion) nécessaire pour maintenir le pouvoir d’achat de l’assuré moyen.

Cette performance brute est égale à la somme des frais courants moyens (qui varient en fonction de la catégorie), des frais de gestion au titre des unités de compte (0,9%) et de l’inflation (1,8%).

Ca donne ceci :

- Pour les unités de compte actions : 4,76% par an.

- Pour les unités de compte obligataires : 3,93% par an.

- Pour les unités de compte de gestion profilée : 4,7% par an.

- Pour les unités de compte de gestion flexible : 5,02% par an.

Il faut qu’ils soient très, très bons les gérants actifs pour que l’assuré s’y retrouve. Notamment les gérants flexibles, qui furent très à la mode et qui ont beaucoup déçu depuis 5 ans. Ils partent le 1er janvier avec un handicap de 5,02% à combler sur l’année.

Chaque année, il souffle un très fort vent de face sur le contrat d’assurance vie, placement préféré des Français.

F&F a également calculé les frais de gestion courants moyens des fonds indiciels cotés actions (ETF) : 0,35% par an. Soit une différence de 1,71 point de pourcentage par an par rapport aux fonds actions gérés activement. C’est un vent plus léger que celui qui souffle sur la gestion active, et sur longue durée, la différence entre 0,35% et 1,71% est tout simplement phénoménale : sur 10 ans, le différentiel de performance est de 18,48 points de pourcentage en faveur des ETF ; sur 20 ans, de 40,37 points de pourcentage ; sur 30 ans, de 66,31 points de pourcentage.

Dirty clean shares

La directive MIFID 2 a interdit les rétrocessions de frais de gestion dans le cas de la gestion sous mandat. Dans certains pays, les rétrocessions sont complètement interdites.

Il a donc fallu créer des parts de fonds sans rétrocession, qui ont des frais de gestion inférieurs à ceux des parts avec rétrocession. On les appelle les clean shares.

Comme les rétrocessions n’ont pas été interdites en France (les conseillers en gestion de patrimoine optant pour le statut de non-indépendant peuvent continuer à être rémunérés par les fournisseurs de produits via des rétrocessions) et que la gestion sous mandat n’est pas une activité très visible, les clean shares sont discrètes.

Mais la gestion sous mandat, à défaut d’être très visible, représente des montants importants pour les sociétés de gestion, qui, dès lors qu’elles veulent vendre leurs fonds à une clientèle externe traitée en gestion sous mandat, doivent créer de nouvelles parts de leurs fonds. Des parts clean, donc.

Prenons l’exemple hypothétique d’un fonds actions Europe dont la part avec rétrocession (distribuée par des conseillers en gestion de patrimoine non indépendants) a des frais de gestion de 2%. Imaginons que la part rétrocédée au conseiller soit d’environ 50%, soit 1%. La société de gestion conserve donc 1% et le conseiller touche 1%3.

Dans le monde post MIFID 2, le gérant sous mandat ne peut plus être rémunéré par la société de gestion. Il va donc devoir se faire payer par le client. Pour cela, imaginons qu’il facture à ce dernier des frais de mandat de 1% et utilise une clean share.

Dans un monde idéal, les frais de gestion de la clean share devraient s’établir à 1%. Ainsi, la société de gestion ne perd pas de chiffre d’affaires, le gérant sous mandat conserve sa rémunération (1%, qui viennent du client directement) et le client ne paie pas plus cher le service : là où la gestion et le conseil lui coûtaient 2%, il paie dorénavant 1% au titre de la gestion et 1% au titre du conseil.

Ca, c’est le monde idéal.

Et il y a la vraie vie.

Site passionnant, notamment le moteur de recherche permettant de comparer les frais courants de la part retail avec rétrocession avec ceux de la part "clean".

— AlphaBetaBlog (@AlphaBetaBlogFR) May 29, 2019

Scala Patrimoine est un conseil en investissement financier. La société vient d’annoncer le lancement de Scala Life, un contrat d’assurance vie assuré par Suravenir, dont les unités de compte sont exclusivement des clean shares. Pour expliquer le concept de clean shares, Scala Patrimoine a créé un site internet, Clean My Share.

On y trouve un outil fort pratique permettant de comparer, pour certains fonds, la différence de frais courants (qui n’incluent pas les commissions de performance) entre la part avec rétrocession et la clean share.

On s’aperçoit alors que les frais des clean shares ne sont jamais d’environ 50% de ceux des parts avec rétrocession, ce qui devrait être le cas dans un monde idéal. Pour les fonds référencés par le site Clean My Share, ils sont dans une fourchette allant de 55 à 85% du montant des frais de la part avec rétrocession.

Alors, si mon estimation d’un taux moyen rétrocédé de 50% des frais de la part avec rétrocession est à peu près exacte, se pourrait-il que les sociétés de gestion aient fixé les frais des clean shares à un niveau nettement supérieur à celui des frais nets qui leur reviennent avec les parts avec rétrocession ?

Se pourrait-il que nous ne vivions pas dans un monde de concurrence libre et non faussée ? Se pourrait-il que les heureux clients en gestion sous mandat soient les dindons de la farce et paient plus cher avec les clean shares ?

Se pourrait-il que les clean shares ne le soient pas tant que ça (clean) et soient même dans certains cas dirty ?

Se pourrait-il que la société de gestion soit un loup pour le client en gestion sous mandat4 ?

J’espère qu’il y aura un débat vigoureux et transparent à ce sujet.

Aurélie Fardeau, la rédactrice en chef de Mieux Vivre Votre Argent, a eu ce cri du coeur en consultant le site Clean My Shares :

Coté pile, je gagne ; coté face, tu perds !

— Aurélie Fardeau (@aureliliz) May 29, 2019

Allez, Alexis Jenni de nouveau, toujours dans La nuit de Walenhammes. Heureux romanciers, qui peuvent (presque) tout écrire en s’abritant derrière le paravent de la fiction.

J’aurais dû entrer dans la banque, mais je n’ai pas l’âme cynique. Dans la finance, tu te trouves une place, tu t’y accroches, tu te goinfres, et tu espères que tu te seras assez goinfré pour partir avant que tout s’effondre. La banque est une forme de piraterie. Les capitaux sont mobiles, ils ont la vitesse et les armes. La seule différence avec la piraterie est que la banque a persuadé l’Etat de laisser faire, et nous n’avons pas de gardes armés pour abattre les investisseurs au cours de l’abordage. Nous n’avons d’autres ressources que de nous méfier.

Gestion active et gestion du risque

Un des arguments fréquents dans la bouche des partisans de la gestion active est le suivant : un fonds indiciel est toujours investi, il monte avec le marché et baisse avec le marché. Toute la hausse (moins les frais) et toute la baisse (plus les frais).

Un gérant actif, ça gère les risques, ça permet notamment de ne pas prendre toute la baisse en augmentant la part des liquidités en portefeuille, ou bien en évitant les titres qui baissent le plus.

C’est théoriquement exact.

Mais la vraie vie ne se conforme pas toujours à la théorie, comme le montre une étude récente de S&P DJ Indices.

Les gérants actifs font mieux que les indices si l'on tient compte du risque, n'est-ce pas ?

Encore raté pour les actions Etats-Unis.https://t.co/HOLhSkjKRu pic.twitter.com/GirEYH3PnD— AlphaBetaBlog (@AlphaBetaBlogFR) June 6, 2019

Je parle régulièrement ici de l’étude SPIVA, qui compare la performance des fonds gérés activement à celle de l’indice représentatif de leur catégorie.

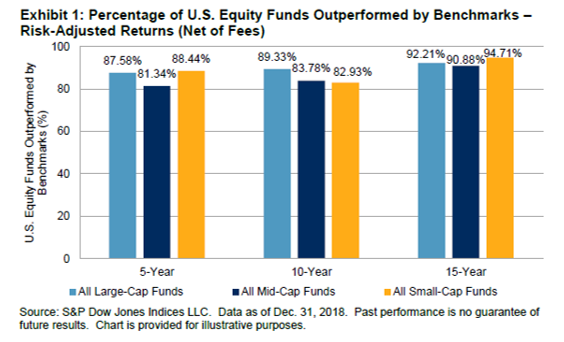

Il existe une version ajustée du risque de SPIVA (Risk-Adjusted SPIVA® Scorecard) qui tient compte du risque en utilisant le ratio performance/volatilité (mesurée par l’écart-type des performances mensuelles) à la place de la seule performance. Dans la dernière étude arrêtée au 31 décembre 2018 consultable ici, les calculs sont faits sur 5, 10 et 15 ans et concernent les fonds actions Etats-Unis grandes capitalisations (Large-cap funds), moyennes capitalisations (mid-cap funds) et petites capitalisations (small-cap funds).

Quand on regarde le pourcentage de fonds gérés activement battant l’indicateur de référence de leur catégorie en matière de performance ajustée du risque, les résultats sont aussi calamiteux que ceux de l’étude SPIVA traditionnelle. Sur 15 ans, 92,21% des fonds Grandes Capitalisations Etats-Unis ont sous-performé l’indicateur de référence de la catégorie.

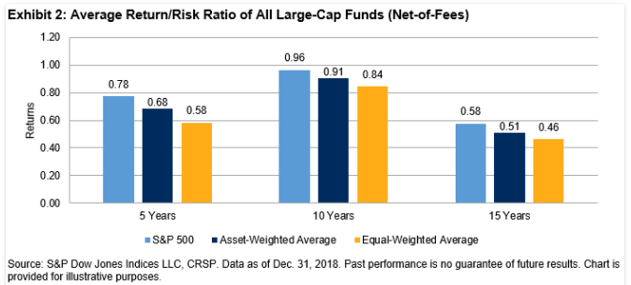

Quand on regarde le ratio performance/volatilité moyen des fonds Grandes Capitalisations Etats-Unis, il est inférieur à celui de l’indice S&P 500, que l’on calcule une moyenne arithmétique (Equal-Weighted Average) ou une moyenne pondérée des encours (Asset-Weighted Average).

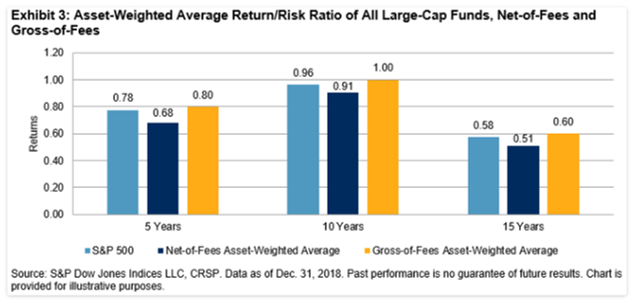

Enfin, quand on compare le ratio performance/volatilité du S&P 500 au même ratio moyen pondéré des encours des fonds Grandes Capitalisations Etats-Unis, on constate que la gestion active fait un peu mieux que l’indice avant frais (Gross-of-Fees) sur les trois durées, mais nettement moins bien après frais (Net-of-Fees).

Hélas, dans la vraie vie, ce sont les performances après frais qui reviennent aux investisseurs.

Dans ma semaine Twitter 23, il a été question de Margin Call ; de Non réconcilié : Anthologie personnelle 1991-2013 et de Sérotonine ; de L’art français de la guerre, de La nuit de Walenhammes, et de Féroces infirmes ; et enfin de Comme il vous plaira.

Ces produits peuvent être achetés en cliquant sur les liens ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 23 de 2019. Sayōnara. さようなら

Illustration : Margin Call (2011), réalisation J.C. Chandor.

- « Il n’y a rien de nouveau sous le soleil. » Livre de l’Ecclésiaste, ch. 1, v.2-10.

- Comme il vous plaira (1623), II, 7.

- Cette représentation stylisée n’est pas trop éloignée de la réalité.

- La version financiarisée de la locution latine « Homo homini lupus est », « l’homme est un loup pour l’homme. »

Une réponse sur « Ma Semaine Twitter 23 de 2019 »

Trop heureux d’apprendre que le Règlement General de l’AMF est plus intéressant à lire qu’un roman de Houellebecq. Je m’en doutais un peu mais maintenant je sais.