Il y aurait aujourd’hui trois publications qui seraient l’équivalent de la Bible pour les adeptes du capitalisme : The Economist, The Wall Street Journal et The Financial Times.

Le Financial Times est passé en 2015 sous pavillon japonais, le groupe Nikkei l’ayant racheté à Pearson.

Le groupe Nikkei est l’éditeur du Nihon Keizai Shimbun, le grand quotidien des affaires japonais. C’est aussi la société qui calcule l’indice Nikkei 225 des grandes valeurs japonaises, selon la même méthodologie totalement désuète que l’indice DJIA aux Etats-Unis : il s’agit d’un indice pondéré par le cours des valeurs qui le composent plutôt que par leur capitalisation boursière flottante.

La philosophie du groupe Nikkei est parfaitement compatible avec l’image que l’on se fait de celle du Financial Times :

Chez Nikkei, nous estimons que la meilleure combinaison pour maximiser le bien-être du Japon, c’est celle d’une économie de marché fonctionnant librement et d’un gouvernement de taille modeste. Cette philosophie remonte à la fin du 19ème siècle.

Un des fleurons de la rédaction du Financial Times, c’est l’équipe qui publie la Lex Column. La Lex Column, ce sont des commentaires non signés, concis, sur des sociétés généralement cotées.

Cette équipe est dirigée par Jonathan Guthrie. Le journaliste à la tête de la crème de la crème du journalisme financier est probablement un excellent journaliste.

Et pourtant, Jonathan Guthrie a commis un article d’opinion intitulé « The Fallacy behind the rise of passive investing » qui a failli lui valoir la réouverture de ma rubrique « C’est pourtant pas l’apocalypse indicielle », dédiée aux plus grosses âneries des opposants à la gestion indicielle.

"Ultra-low charges created an industry that hitched a lucrative free ride on the backs of stock pickers."

In spite of this silly assertion, this article provides a good overview of the debate on the growing power of index funds.https://t.co/IAjVxeKs38— Philippe Maupas (@philmop) January 15, 2020

Sa thèse ?

La gestion passive est un immense succès reposant sur une immense illusion.

L’illusion fondatrice, c’est cette affirmation de Jack Bogle (1929-2019) :

Ne cherchez pas l’aiguille dans la botte de foin, achetez la botte de foin1.

Selon Jonathan Guthrie, pour qu’il y ait des passagers clandestins (les gérants indiciels, voir ci-dessous), il faut que quelqu’un ait construit la botte de foin. Ce « quelqu’un », ce sont les gérants actifs (il a raison, les gérants actifs sont nécessaires au fonctionnement des marchés).

Mais, toujours selon lui (et c’est cette phrase bien plus percutante en anglais2 que dans ma pauvre traduction, qui aurait pu lui valoir le Carpentier d’Or de l’ânerie anti-indicielle) :

L’affirmation rassurante de Bogle combinée à des frais ultra-faibles a donné naissance à une industrie qui s’est comportée en passager clandestin du navire de la gestion active et a fait un voyage très lucratif.

Assertion héroïque et tour de force rhétorique que je reformulerais volontiers ainsi :

Des investisseurs de plus en plus nombreux ont fini par faire un choix éminemment rationnel : puisqu’il est difficile aux gérants actifs de surperformer durablement, en raison de frais élevés, et difficile d’identifier à l’avance les gérants surperformants, la gestion indicielle à bas coûts est une option possible et raisonnable.

Par ailleurs, le reste de l’article de Guthrie est d’excellente facture et aborde le sujet – légitime – de l’impact des géants de l’indiciel sur la gouvernance des sociétés cotées, dont il sera question plus bas.

Vous retrouverez la citation de Jack Bogle, et bien plus encore, dans The Little Book of Common Sense Investing (en français Le petit livre pour investir avec bon sens).

Je recommande à Jonathan Guthrie la lecture du livre de Charles D. Ellis, pour affiner sa connaissance de la gestion indicielle : The Index Revolution: Why Investors Should Join It Now.

Un moment de détente avant d’attaquer les choses ennuyeuses.

Robin Wigglesworth, lui aussi journaliste au Financial Times, a récemment fait la promotion d’une émission d’une chaîne publique de télévision norvégienne, NRK, qui a mis en concurrence quelques équipes hétéroclites dans un concours boursier.

Ces équipes devaient gérer un portefeuille pendant trois mois3.

This is hilarious. A Norwegian TV programme pitted some professional stock-pickers against an astrologist, some beauty bloggers and – i kid you not – cows shitting in a field. (short thread). pic.twitter.com/LfNY7yWXZY

— Robin Wigglesworth (@RobinWigg) January 17, 2020

Etaient en concurrence :

- Des professionnels du stock picking.

- Un astrologue.

- Des blogueurs spécialistes du secteur de la beauté.

- Et un fonds indiciel. Euh, non. En fait, des vaches qui sélectionnaient des valeurs en… déféquant dans un champ dans lequel avaient été tracée une grille avec 25 cases portant le nom des sociétés de l’indice norvégien OBX (voir la photo dans le tweet ci-dessus pour une description graphique de la méthodologie de stock picking des vaches)4.

Fort heureusement pour la fierté collective du genre humain, les vaches n’ont pas gagné. Mais elles ont fait mieux que l’astronome.

Les professionnels ont battu les vaches ET l’astronome.

Les vainqueurs ? Les blogueurs spécialistes de la beauté.

Aucune conclusion ne saurait raisonnablement être tirée de cet exercice, qui a cependant le mérite de m’avoir fait beaucoup rire.

Meuh.

Une petite page promotionnelle pour les Coupoles de la Distribution, organisées par le Groupe Agefi, dont j’ai le plaisir d’être membre du jury depuis quelques années. Sonia Fendler, la présidente de ce jury composé de gens très bien, explique dans un entretien avec Ludivine Garnaud qui ces prix concernent.

Ca vous concerne peut-être, et vous avez jusqu’au 2 mars pour envoyer votre dossier de candidature. Faites-le, le pire qui puisse vous arriver, c’est de gagner.

📣 Devenez lauréat des #CoupolesAGEFI !

🔎 @sonia_fendler, présidente du jury des Coupoles de l’Audace vous explique pourquoi il est important de candidater à ces prix ➡️ https://t.co/SdfHZa6Fag

📅 Vous avez jusqu’au 2 mars pour participer ➡️ https://t.co/YdwTNYNpCZ pic.twitter.com/p0hbvJRywg

— L'Agefi Patrimoine (@agefiactifs) January 20, 2020

Bienvenue dans ma semaine Twitter 3 de 2020.

Le XXIème siècle sera responsable ou ne sera pas

Parmi les nombreuses citations apocryphes inlassablement répétées, l’une est attribuée à André Malraux (1901-1976), qui aurait dit/écrit (mais n’a ni dit, ni écrit) :

Le XXIème siècle sera spirituel [ou religieux] ou ne sera pas.

Aujourd’hui, on pourrait paraphraser Malraux en disant (ou ne disant pas) :

Le XXIème siècle sera durable ou ne sera pas.

Durable traduit mal ce que « sustainable » véhicule en anglais, mais vous avez compris l’idée.

BlackRock est le plus grand gérant d’actifs au monde, avec des actifs sous gestion de plus de 7400 milliards de dollars à fin décembre 2019, dont près de 5000 milliards dans des produits indiciels (fonds traditionnels et ETF).

Quand on est aussi gros et en plus coté, on est très visible et très attendu au tournant, dans le monde entier. Notamment pour tout ce qui a trait au réchauffement climatique.

C’est ainsi que, à la demande de nombreux clients institutionnels, BlackRock a décidé de « faire du développement durable [sa] norme », dans la version française de l’improbable sabir managérial anglais.

Lettre de Larry Fink (BlackRock) aux dirigeants des sociétés cotées : "je suis convaincu que nous sommes à la veille d’une transformation fondamentale du secteur financier." Le risque climatique est un risque d’investissement. https://t.co/o1NlQVxvZe

— AlphaBetaBlog (@AlphaBetaBlogFR) January 14, 2020

Larry Fink, le patron de BlackRock, a profité de l’envoi de sa missive annuelle aux patrons des sociétés cotées, dans laquelle il avait l’habitude de leur donner des conseils avisés pour améliorer la marche du monde, pour annoncer à la planète le « pivot » de BlackRock.

Son constat ?

Le changement climatique constitue désormais un facteur déterminant dans les perspectives à long terme des entreprises. En septembre dernier, lorsque des millions de personnes sont descendues dans la rue pour exiger des actes contre le changement climatique, nombre d’entre elles ont évoqué l’impact significatif et durable de ce dernier sur la croissance économique et la prospérité – un risque que les marchés, à ce jour, tardent à refléter. Mais la prise de conscience progresse rapidement, et je suis convaincu que nous sommes à la veille d’une transformation fondamentale du secteur financier.

Et ça se traduit comment ?

Dans une lettre adressée ce jour à nos clients, BlackRock a annoncé un certain nombre d’initiatives visant à placer le développement durable au centre de notre approche d’investissement : intégrer le développement durable à la construction de portefeuille et à la gestion des risques ; liquider les investissements affichant un risque élevé en matière de durabilité, comme les participations dans les producteurs de charbon thermique ; lancer de nouveaux produits d’investissement excluant les combustibles fossiles ; enfin, renforcer notre action en faveur de la durabilité et de la transparence à travers nos activités d’engagement actionnarial.

La décision de BlackRock va forcer tous les gérants d’actifs à se positionner sur le sujet. En revanche, je ne suis pas certain que cette décision conduise les entreprises cotées à changer de comportement.

Parmi les gérants d’actifs, Vanguard est concerné au premier chef. La société n’est pas particulièrement en pointe en matière d’offre de produits de placements ESG (même si elle est au quotidien un acteur responsable, notamment vis-à-vis de l’environnement, et qu’elle prend son rôle d’actionnaire, que ce soit dans ses fonds actifs ou dans ses fonds indiciels, très au sérieux).

L’annonce de BlackRock va sans doute créer des attentes à laquelle tous les types de gestion ne pourront pas répondre.

Notamment la gestion indicielle, dont la raison d’être est de répliquer des indices. Et dont le gros des encours est concentré sur des indices représentatifs de l’univers mondial des sociétés cotées, dans lesquels on retrouve toutes les entreprises, les plus vertueuses et les moins vertueuses.

Dont des entreprises dont les activités ont un impact désastreux sur l’environnement, dont les pratiques en matière de gouvernance ne sont pas au niveau attendue, ou dont les pratiques sociales sont déficientes.

L’excellent Matt Levine de l’agence Bloomberg résume parfaitement la difficulté de la situation pour les fonds indiciels (Should index funds be illegal?) :

D’un côté, les investisseurs ne voudraient pas que les fonds indiciels influent sur les sociétés sur certains sujets ; s’ils impactent négativement la façon dont les entreprises se comportent, alors c’est mal. Mais d’un autre côté, les investisseurs voudraient que les fonds indiciels influent sur les société sur d’autres sujets ; et s’ils n’arrivent pas à influer positivement sur le comportement des sociétés, c’est mal aussi.

Il y a autant d’attentes qu’il y a d’investisseurs, et la gestion indicielle va avoir beaucoup de mal à satisfaire tout le monde si le débat se déplace sur le terrain des valeurs. La gestion active aussi, d’ailleurs. Ca va être passionnant et il va falloir apprendre à distinguer les vrais convictions de l’éco-blanchiment.

J’ai lu de nombreux commentaires sur la conversion de BlackRock à la lutte contre le changement climatique. Ce que j’ai lu de plus intelligent a été écrit par Matt Levine. C’est ici (BlackRock). Je suis très jaloux, j’aimerais tant avoir le talent de Matt Levine. Vous pouvez vous abonner gratuitement à sa prodigieuse lettre quotidienne, Money Stuff.

Et si vous pensez que, si tout ne va pas pour le mieux dans le meilleur des mondes, ça ne va pas si mal que cela, j’ai une recommandation de lecture. Une de mes filles m’a offert à Noël l’excellent Atlas de l’anthropocène, dirigé par François Gemenne et Aleksandar Rankovic, avec des cartes de l’Atelier de Cartographie de Sciences Po (Thomas Ansart, Benoît Martin, Patrice Mitrano et Antoine Rio). Et une postface de Bruno Latour, dont on pourra lire Face à Gaïa.

Dans ce splendide ouvrage, vous trouverez de très nombreuses données sur la crise écologique de notre temps. Peu réjouissantes (les données).

La machine à storytelling s’emballe

Patrick Le Lay, qui fut président-directeur général de TF1 de 1988 à 2008, avait fait scandale en 2004 en écrivant ceci (c’est moi qui souligne en italique) dans un ouvrage collectif intitulé Les dirigeants face au changement :

A la base, le métier de TF1 c’est d’aider, Coca Cola, par exemple, à vendre son produit. Or pour qu’un message publicitaire soit perçu, il faut que le cerveau du téléspectateur soit disponible. Nos émissions ont pour vocation de le rendre disponible. C’est-à-dire de le divertir, de le détendre pour le préparer entre deux messages. Ce que nous vendons à Coca Cola, c’est du temps de cerveau humain disponible.

Rien de scandaleux à son affirmation, qui n’était que brutalement honnête5

Depuis, il y a eu internet, et le marché de l’attention est devenu férocement concurrentiel. Tous les moyens sont bons pour capter celle (l’attention) du consommateur/de la consommatrice.

Même combat sur le marché des produits de placement, où la machine à storytelling tourne à plein régime6 pour capter l’abondante épargne mondiale.

J’entends actuellement deux grands narratifs :

- Celui des valeurs, incarné par l’ESG (voir ci-dessus la vignette sur BlackRock).

- Celui de la gestion action thématique, que je vais mettre sous l’ombrelle tutélaire du vocable « méga-tendances » (ou megatrends, pour ne pas être franchouillard et parce que les megatrends sont planétaires).

Solactive est un fournisseur d’indices allemand. Pour exister dans un monde dominé par un oligopole constitué de FTSE Russell, MSCI et S&P Dow Jones Indices, il y a deux approches : par les prix (bas), et par le narratif.

Solactive utilise les deux.

C’est par exemple le fournisseur des indices de la gamme ETF Prime d’Amundi. Prime, c’est l’arme anti Vanguard : des briques à 5 points de base de frais de gestion annuels (0,05%). Pour arriver à ce prix, très bas, il faut ne pas payer le fournisseur d’indices trop cher.

Ah, les megatrends, ah, les future trends. Pour capter l'attention des investisseurs, la machine à produire des narratifs tourne à plein régime. Chez les gérants actifs comme chez les fournisseurs d'indices, notamment les challengers. https://t.co/BYsoMmpD0k

— AlphaBetaBlog (@AlphaBetaBlogFR) January 15, 2020

Quant à l’arme du narratif, Solactive l’a récemment dégainée en publiant un papier intitulé : Solactive Future Trends. Sous-titre : The Change of Tomorrow begins Today.

Le changement de demain commence aujourd’hui. Imparable.

N’attendez donc plus, sinon vous risquez de manquer le train de l’avenir et de rester à quai dans un monde, celui d’aujourd’hui, qui sera bientôt celui d’hier.

Cours vite, camarade, le vieux monde est derrière toi !

L’avenir (radieux ?) selon Solactive comporte 4 briques :

- Future Technologies

- Future of the Environment

- Future Way of Life

- Future Health and Well-Being

Pour chacune des 4 briques, Solactive a déjà conçu 4 ou 5 indices. En vrac : Solactive ARTIS® Big Data Users Index, Solactive ISS ESG Beyond Plastic Waste Index, Solactive ARTIS® Future of Entertainment Index, Solactive ARTIS® Future of Nutrition Index.

Le document de Solactive est remarquablement conçu. Il combine la réputation d’excellence des Allemands en matière d’ingéniérie (la baseline de Solactive étant German Index Engineering7) avec de très belles infographies et des raisonnements très séduisants.

Du travail d’orfèvre. Il n’y a plus qu’à convaincre des émetteurs d’ETF de s’emparer de ces indices.

De mon côté, je continuerai de prendre mes jambes à mon cou quand j’entends Megatrends.

Car Megatrends rime avec absence de diversification.

Christian Salmon a publié Storytelling en 2008. Sous-titre de son livre : La machine à fabriquer des histoires et à formater les esprits.

Sur le marché de l’attention, on pourra lire La civilisation du poisson rouge: Petit traité sur le marché de l’attention, de Bruno Patino.

Nous sommes tous des poissons rouges. Sauf les vaches norvégiennes dans leur pré.

Qui a peur de Virginia Woolf Vanguard ?

Après BlackRock, Vanguard. Le deuxième plus gros gérant d’actifs au monde avec des encours de 5600 milliards de dollars à fin août 2019. Et une structure unique : la société est détenue par les fonds qu’elle gère, donc indirectement par les personnes et entités qui investissent dans ces fonds. Une structure de type mutualiste, voulue dès 1975 par Jack Bogle (1929-2019), le fondateur de Vanguard.

Parce qu’une société de gestion ne peut pas servir deux maîtres (ses clients et ses actionnaires), Bogle a fait en sorte que Vanguard n’ait qu’un seul maître : ses clients.

Robin Wigglesworth et Richard Henderson du Financial Times ont publié un long papier sur Vanguard, dans lequel ils se demandent si la société n’est pas devenue trop puissante aux Etats-Unis.

Vanguard devient-il trop dominant sur le marché américain ? https://t.co/VJeKedHYWr par @robinwigg et @richhend pic.twitter.com/8LeRgqq3IS

— AlphaBetaBlog (@AlphaBetaBlogFR) January 14, 2020

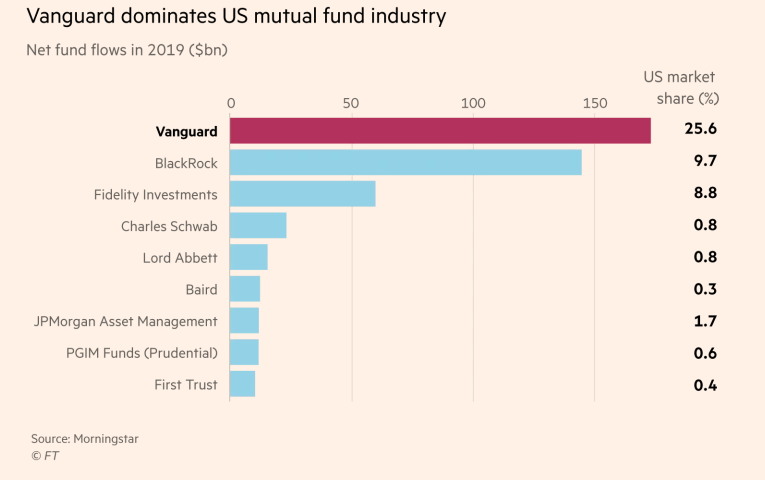

Dominant, Vanguard l’a de nouveau été en 2019 aux Etats-Unis (voir ici le post inaugural de ma nouvelle rubrique, Speed Reading, intitulé Les fonds aux Etats-Unis en 2019).

La société a dominé la collecte nette, dont elle a représenté 25% (soit une collecte de 183 milliards de dollars), très loin devant BlackRock et Fidelity Investments.

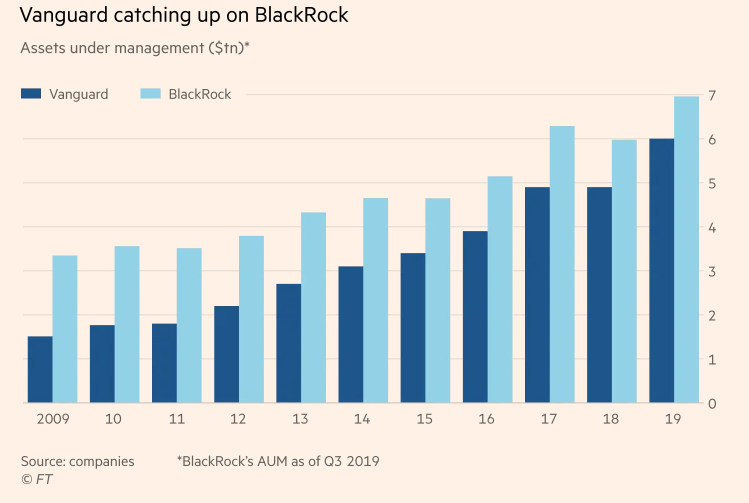

Vanguard se rapproche du plus grand gérant d’actifs au monde, BlackRock, en termes d’actifs gérés (toujours dans ma nouvelle rubrique Speed Reading, j’ai consacré le deuxième post aux résultats 2019 de BlackRock, dont les actifs gérés à fin décembre 2019 s’élevaient à 7429 milliards de dollars).

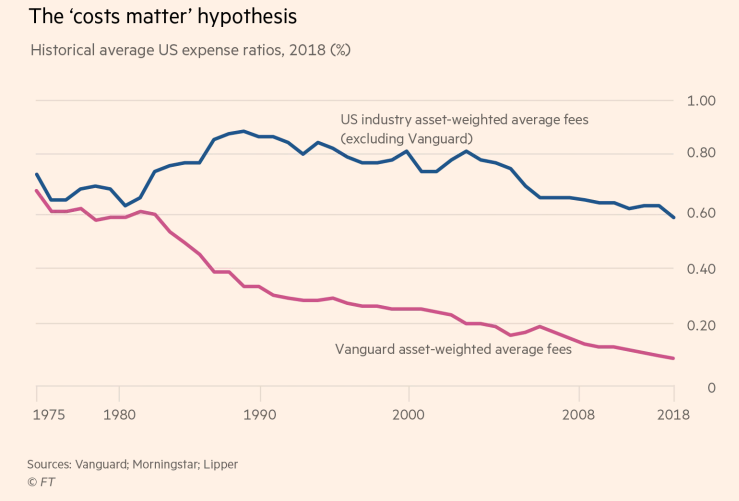

Vanguard restitue à ses propriétaires les économies d’échelle que sa croissance lui permet de réaliser sous forme de baisse des frais de gestion. Le graphique ci-dessous permet de visualiser l’évolution des frais de gestion moyens pondérés des encours aux Etats-Unis : la totalité de la gestion d’actifs hors Vanguard en bleu, la courbe rouge représentant Vanguard.

Pour l’industrie hors Vanguard, on est à 0,6%. Pour Vanguard, à 0,1%.

Alors, la taille de Vanguard devient-elle préoccupante ?

Rien de grave pour le moment selon les journalistes, si ce n’est des problèmes pour faire face au nombre grandissant d’interactions avec les clients, dont certains ont eu l’an dernier des difficultés pour accéder à la plate-forme internet de consultation et de gestion de leurs portefeuilles.

A terme, la société devra faire face à des problèmes plus sérieux :

- Elle offre des services de conseil financier en direct, et risque de s’aliéner les conseillers qui utilisent ses produits et représentent un tiers de ses actifs.

- Elle va également devoir faire face aux critiques faites à la gestion indicielle, accusée de perturber le fonctionnement des marchés et de perturber la fixation de cours représentatifs de la valeur des sociétés.

- Elle va enfin devoir faire face aux interrogations sur les risques que posent les 3 géants de l’indiciel en termes de gouvernance (voir la vignette ci-dessous à ce sujet).

A mon très humble avis, ce qu’a apporté Vanguard à des millions de clients depuis 1975 a une valeur inestimable. Ca n’empêche bien entendu en aucune façon d’examiner les différentes questions soulevées par la croissance de la gestion indicielle.

Incidemment, j’aimerais tant que Vanguard se lance sur le marché de l’épargne en France, comme la société l’a fait au Royaume-Uni. Ca permettrait de faire enfin baisser des prix qui ne baissent pas beaucoup, en dépit de la croissance très forte des encours (je pense notamment à l’assurance vie et aux frais de gestion du fonds euros, dont la croissance régulière depuis des décennies ne s’est pas accompagnée d’une baisse des frais de gestion).

Alors que l’on se préoccupe légitimement de retraite et de pouvoir d’achat, le gisement d’économies sur les frais de gestion des services financiers est considérable.

Qui a peur de Virginia Woolf des Big Three de l’indiciel ?

Il y a parfois des sujets qui sont dans l’air du temps, sans qu’ils soient d’une actualité brûlante : le poids de plus en plus important des 3 géants de l’indiciel en fait manifestement partie. Le Financial Times s’est intéressé à Vanguard, Bloomberg s’est intéressé aux Big Three.

Ces Big Three sont BlackRock, avec sa marque iShares, Vanguard et SSGA (State Street Global Advisors), avec sa marque SPDR ETF.

Annie Massa et David McLaughlin de l’agence Bloomberg ont écrit une remarquable synthèse du débat sur les risques que pose le poids de ces géants dans le capital des sociétés cotées, surtout aux Etats-Unis.

Le poids des 3 géants de l'indiciel dans le capital des sociétés cotées pose-t-il un problème en matière de concurrence et de gouvernance ? https://t.co/35HGUFBi0X par @damclaugh and @antoniabmassa pic.twitter.com/i68DgVsxYz

— AlphaBetaBlog (@AlphaBetaBlogFR) January 15, 2020

Les 3 journalistes rendent tout d’abord hommage à la gestion indicielle :

La gestion indicielle est sans ambiguïté l’une des innovations financières ayant le plus bénéficié [aux investisseurs]. Avant son essor, les investisseurs payaient des frais généralement stratosphériques aux gérants actions actifs, qui délivraient des performances médiocres.

Bon, ça, c’est dit. Au moins, il n’est pas question d’illusion comme chez Jonathan Guthrie.

On a vu plus haut que BlackRock gérait plus de 7000 milliards de dollars à fin 2019 et Vanguard près de 6000 milliards à fin août 2019. Le troisième larron est State Street Global Advisors, qui gérait 2950 milliards à fin septembre 2019. Ces trois sociétés sont à la fois des gérants actifs et des gérants indiciels.

Pour la gestion indicielle, elles ont une part de marché combinée supérieure à 80%. C’est beaucoup, et ça en fait un oligopole sur ce segment.

Les Big Three détiennent en moyenne 22% du capital des sociétés du S&P 500 (contre 13,5% en 2008).

Les fonds indiciels ne sont pas des activistes : leur mandat est de répliquer aussi fidèlement que possible la performance de leur indice sous-jacent. Mais leur poids dans leur capital leur donne un pouvoir de décision pour certaines décisions importantes, comme une fusion, un gros investissement, la succession du dirigeant, l’élection des administrateurs.

Et ce pouvoir commence à inquiéter certains régulateurs, des professeurs d’université et des activistes de tout crin aux Etats-Unis.

Certains organismes de consommateurs ou de défense de l’environnement reprochent aux Big Three de ne pas bannir de leurs portefeuilles les sociétés productrices d’énergie fossile, ou bien de ne pas s’opposer aux rémunérations des dirigeants des sociétés cotées.

Une des accusations portées aux Big Three est qu’ils inciteraient les sociétés dont ils sont actionnaires à limiter la concurrence qu’elles se livrent, pour maximiser leur valeur boursière8.

L’analyse des votes de fonds indiciels des Big Three lors des assemblées générales montre un taux d’approbation très élevé des résolutions soumises aux actionnaires.

Bien, pas bien ?

Je répète ce que j’ai écrit ci-dessus : il y a autant d’attentes qu’il y a d’investisseurs, et la gestion indicielle va avoir beaucoup de mal à satisfaire tout le monde si le débat se déplace sur le terrain des valeurs. La gestion active aussi, d’ailleurs. Ca va être passionnant et il va falloir apprendre à distinguer les vrais convictions de l’éco-blanchiment.

Ce qui est relativement nouveau, c’est que les sociétés de gestion vont également être scrutées de très près par les non investisseurs, qui ont trouvé un nouveau terrain pour défendre leurs valeurs.

Le débat va se déplacer du seul terrain de la performance à celui des valeurs. Et à ce jeu, c’est le meilleur storytelling qui gagnera.

Un nouveau marché pour les agences de relations publiques. Ca va être passionnant.

Mais au fait, qui est cette Virginia Woolf ? Si vous ne la connaissez pas, vous le découvrirez en lisant Who’s afraid of Virginia Woolf? (Qui a peur de Virginia Woolf ?), une pièce de théâtre d’Edward Albee (1928-2016), ou en regardant l’adaptation qu’en a faite au cinéma Mike Nichols (1931-2014) en 1966. C’est avec Elisabeth Taylor (1932-2011) et Richard Burton (1925-1984).

Kit de survie pour gérant actif

Pour Greggory Warren, CFA, l’analyste actions de Morningstar en charge de suivre le secteur des services financiers, à l’ère de la gestion indicielle triomphante, 4 caractéristiques sont nécessaires pour survivre et prospérer quand on est une société de gestion active.

Pour Greggory Warren, CFA, de Morningstar, ces quatre caractéristiques sont nécessaires à la survie et au succès d'un gérant actif 👇 https://t.co/3s8ms9TlHb

— AlphaBetaBlog (@AlphaBetaBlogFR) January 14, 2020

Car c’est bien la survie qui est en jeu. En effet,

bien que la plupart des gérants d’actifs traditionnels basés aux Etats-Unis que nous suivons battent de nouveaux records en termes d’actifs sous gestion, notamment grâce à la hausse des actions américaines, la dernière décennie a été difficile pour le secteur. Entre la crise financière de 2008-09 et l’intérêt grandissant porté aux conflits d’intérêts de la gestion d’actifs, le pouvoir des distributeurs s’est accru sur le marché des particuliers.

La fusion annoncée récemment entre Schwab et TD Ameritrade, deux des principaux courtiers en ligne aux Etats-Unis, ne va pas faire diminuer la pression sur les sociétés de gestion.

Warren a donc fait la liste des caractéristiques nécessaires pour qu’un gérant actif résiste à la pression à la baisse sur les frais de gestion et délivre un taux de croissance organique supérieur à celui du secteur. Elles sont au nombre de quatre.

- Se différencier. Pour cela, 4 voies possibles : 1. En étant diversifié par produit, classe d’actifs, canal de distribution ou zone géographique. 2. En étant spécialisé par produit, classe d’actifs, canal de distribution ou zone géographique. 3. En faisant croître son offre de produits et de services. 4. En étant verticalement intégré.

- Les fonds gérés activement doivent avoir une structure de coûts toujours plus compétitive pour avoir une chance face à la gestion indicielle.

- La performance des fonds gérés activement doit être plus consistante et doit être répétable. [Certes, mais on arrive là dans l’incantation. Si Warren a la formule magique, qu’il n’hésite pas à lancer une société de gestion active.]

- Les gérants d’actifs doivent avoir un modèle d’affaires qui s’adapte. [Là encore, c’est indubitable. Comme tous les secteurs d’activité, non ?]

Bon, une fois n’est pas coutume, je me moque un peu d’un analyste de Morningstar, alors que je suis généralement très laudateur.

Et puisque Warren fait partie de l’équipe d’analyse des actions, voici ses valeurs préférées parmi les gérants d’actifs cotés aux Etats-Unis. Lesquelles valeurs possèdent les caractéristiques désirables mentionnées ci-dessus : BlackRock, T. Rowe Price.

Parmi les gérants actifs non cotés, il apprécie American Funds, Dodge & Cox et Schwab Investment Management.

Les produits dont il a été question dans ma semaine Twitter 3 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 3 de 2020. Sayōnara. さようなら.

- Don’t look for the needle in the haystack. Just buy the haystack!

- Bogle’s reassuring line, coupled with ultra-low charges, has created an industry that has hitched a lucrative free ride on the backs of stockpickers.

- C’est bien entendu une durée bien trop courte pour évaluer la pertinence d’une gestion actions. Même dix ans, c’est court. Mais trois mois, à l’échelle d’une chaîne de télévision, je suppose que c’est l’éternité.

- Les vaches dans le pré sont la réincarnation du célèbre singe lançant des fléchettes. Plus d’informations sur ce singe de légende dans cet article de Rick Ferri.

- Plus – honnête – que les représentants de Bouygues qui avaient déclaré pendant le processus de désignation de l’entité qui allait reprendre TF1 à l’occasion de sa privatisation en 1987, que la chaîne serait celle du « mieux-disant culturel ».

- Alimentée par des énergies renouvelables, bien sûr.

- Les Allemands construisent de belles et bonnes voitures, mais aussi de beaux et bons indices.

- J’ai personnellement beaucoup de mal avec cette théorie. Je ne pense pas que les Big Three la poursuivent délibérément (les risques en cas de collusion avérée seraient énormes), et j’ai du mal à envisager que les sociétés concernées profitent de la présence dans leur capital de fonds indiciels pour livrer une moindre concurrence sur leur marché. Il est en revanche malheureusement incontestable que certaines entreprises créent des cartels pour maintenir les prix à un niveau élevé au détriment des consommateurs, et je suis à ce titre un lecteur assidu des avis et décisions de l’Autorité de la Concurrence.

Une réponse sur « Ma Semaine Twitter 3 de 2020 »

Astronome ou astrologue? 😉