Combien de temps faut-il avant qu’une innovation se diffuse dans la société et soit totalement acceptée ? Assez peu de temps pour la télévision ou le réfrigérateur pendant les Trente Glorieuses, encore moins de temps pour le smartphone.

Pour la vaccination, l’une des innovations les plus importantes de l’histoire de l’humanité, c’est par moments beaucoup plus chaotique.

En finance, la gestion indicielle à bas coûts est une des principales innovations des 100 dernières années. Le distributeur automatique de billets et la carte de paiements en sont deux autres.

Et pourtant, alors que le premier fonds indiciel vient de fêter son cinquantième anniversaire, on ne peut pas dire que les Français aient beaucoup bénéficié des vertus des fonds indiciels à bas coûts.

Serions-nous des anti-gestion indicielle comme il y a, hélas, mille fois hélas, des antivax ?

Bien sûr que non. La gestion indicielle n’aura jamais la même place dans l’imaginaire collectif que la voiture ou le smartphone. Jamais aucun Roland Barthes n’incluera les ETF dans une mouture à venir de Mythologies.

Non, plus prosaïquement, la phénoménale inertie de réseaux de distribution arc-boutés sur un système de rémunération qui n’incite à aucune concurrence sur les prix, combinée avec le manque d’intérêt des épargnants pour les subtilités tarifaires des produits de placement, freine la diffusion de produits qui ont pourtant un intérêt social majeur.

J’espère qu’il ne faudra pas attendre le centenaire pour que les ETF à bas coûts deviennent la pierre angulaire de toute stratégie de placement.

S’ils n’ont pas de pain, qu’ils mangent de la brioche !

Ce méchant propos a été attribué à Marie-Antoinette d’Autriche, reine de France (1755-1793), qui ne l’a sans doute jamais tenu.

Ca me rappelle Ridicule, le film de Patrice Lecomte avec le très-grand et très-regretté Jean Rochefort (1930-2017), Fanny Ardant et Charles Berling.

Comme je n’ai plus de tomates pour cause de mildiou (j’ai parlé de ce drame météorologique la semaine dernière), je me suis consolé en plantant 24 salades et 53 poireaux ce week-end entre deux averses.

Puisqu’ils n’ont plus de tomates, qu’ils plantent des poireaux !

Voici la récolte du week-end dans mon potager du Vexin : salade, courgette, oseille et ciboulette.

Je recommande chaudement l’exposition Côté Jardin – De Monet à Bonnard au Musée des Impressionnismes à Giverny. Si vous aimez Bonnard et Vuillard, vous allez être gâté.e. En plus, le jardin du musée est splendide en ce moment.

Je suis tellement content qu’Etienne Dorsay soit de retour sur Twitter.

Ai-je été victime d’espionnage par #Pegasus ?

Ce matin je frémis d’horreur à l’idée que quelqu’un, quelque part, soit le spectateur intrusif de ma vie numérique la plus privée, se délectant de mes commandes de gelée royale et autres visites des pages lingerie de la Redoute. pic.twitter.com/giFaenNUNh— Etienne Dorsay (@E_Dorsay) July 21, 2021

Et si vous ne le saviez pas, Etienne Dorsay, dans la vraie vie, c’est Gérald Arno.

Bienvenue dans ma semaine Twitter 30 de 2021.

Joyeux 50è anniversaire ?

En 1976, Vanguard, société créée par Jack Bogle l’année précédente, lançait le premier fonds indiciel destiné au grand public.

C’est peu connu, mais Vanguard avait été précédé : en effet, c’est en juillet 1971 que John “Mac” McQuown lança le premier fonds indiciel chez Wells Fargo, avec 6 millions de $ d’actifs investis par le fonds de pension de la banque.

Il y a 50 ans.

Depuis, la croissance de la gestion indicielle n’a pas cessé.

C’est ce que narre Robin Wigglesworth du Financial Times dans un article intitulé : « Massive passive: 50 years of the index fund ». Un amuse-bouche avant la parution le 12 octobre prochain de son livre sur l’épopée de la gestion indicielle : « Trillions: How a Band of Wall Street Renegades Invented the Index Fund and Changed Finance ».

50 years ago, the first index fund was born. The success of passive investing has been breathtaking.

by @RobinWigg https://t.co/Sd8VDOUR9m pic.twitter.com/7zW2VFYFwm

— Philippe Maupas (@philmop) July 20, 2021

Les encours de la gestion indicielle seraient aujourd’hui de 16000 milliards de $. Soit plus du double des encours du private equity, du venture capital and des hedge funds.

Et si l’on ajoute les stratégies indicielles non référencées dans les bases de données, on parle sans doute de plus de 25000 milliards de $.

Wigglesworth rappelle que les critiques à l’encontre de la gestion indicielle ont commencé à fleurir dès la naissance de celle-ci et que la plupart d’entre elles sont des inepties.

Le journaliste mentionne l’une des critiques les plus fondées, celle de la taille des 3 géants de l’indiciel (BlackRock, Vanguard et State Street Global Advisors), et leur influence sur le capitalisme mondial (et particulièrement états-unien) via leur engagement actionnarial (dialogue avec les entreprises et vote en assemblée générale).

Il cite 2 excellents papiers de recherche à ce sujet : The Spectre of the Giant Three de Lucian Bebchuk (Harvard Law School) et Scott Hirst (Boston University) ; et The Future of Corporate Governance Part I: The Problem of Twelve de John C. Coates, alors professeur à la Harvard Law School.

J’en conseille vivement la lecture à toute personne sérieusement intéressée par la gestion indicielle, quelle que soit son opinion à son sujet.

La gestion indicielle a 50 ans, et les épargnants en France utilisant les « services » d’un « conseiller » non indépendant au sens de MIF21, c’est-à-dire, en réalité, d’un vendeur de produits financiers rémunéré par des commissions, n’en ont encore pas vu la couleur.

21, année des ETF ?

La gestion indicielle est loin de se résumer aux seuls fonds indiciels cotés en bourse, les ETF.

Mais depuis quelques années, ces derniers taillent des croupières aux fonds traditionnels (mutual funds) aux Etats-Unis. Notamment pour des raisons liées à la taxation des plus-values à court terme réalisées au sein des véhicules d’investissement, favorisant les ETF.

La collecte des fonds indiciels cotés en bourse enchaîne les records, année après année, mois après mois, et l’année 2021 pourrait être celle de tous les superlatifs.

D’après les données de l’excellent ETFGI, les ETF et ETP2 ont collecté 660 milliards de $ dans le monde au premier semestre 2021, soit presque autant que les 762 milliards collectés sur la totalité de l’année 2020.

Les encours totaux s’élèvent à 9350 milliards de $ à fin juin.

660 milliards de $ de collecte nette pour les ETF/ETP dans le monde au S1 2021, les encours sont au niveau record de 9,35 billions de $ au 30 juin.

Source : @etfgi https://t.co/IYZMTXAJPp pic.twitter.com/9jg7NlvzbX

— AlphaBetaBlog (@AlphaBetaBlogFR) July 15, 2021

Aux Etats-Unis, Vanguard domine la collecte, s’adjugeant 20% du total. Les encours à fin juin, de 6370 milliards de $, représentent 68% du total mondial.

Un premier semestre record pour les ETF aux 🇺🇸. Vanguard a collecté près de 90 milliards de $, soit 20% du total de 476 milliards.https://t.co/zeQqeGU09e

— AlphaBetaBlog (@AlphaBetaBlogFR) July 19, 2021

En Europe, les encours s’établissent à 1500 milliards de $, soit 16% du total mondial, et c’est BlackRock qui domine, avec une part des encours de 40%.

Plus j’y réfléchis, plus je pense que la meilleure solution pour épargner sur très longue durée est de le faire dans l’enveloppe du compte titres ordinaire, en mettant en place un programme de versements sur peu d’ETF très largement diversifiés.

Il existe aujourd’hui un acteur nouvellement implanté en France permettant de le faire sans frais de transactions : Trade Republic.

Sous réserve que les cours d’exécution soient corrects3, c’est une excellente solution.

Un investisseur jeune pourra s’exposer à 100% à un ETF actions aussi diversifié que possible, n’aura ainsi aucune rééquilibrage à faire, et ne sera pas soumis à taxation tant qu’il n’effectue pas de retraits.

Dommage que la liste des produits accessibles (7500 actions et 1000 ETF) soit fournie dans un format médiéval (PDF). J’espère que les clients ont accès à des outils de recherche plus sophistiqués.

Allez, ne filons pas au Caire avant d’avoir réécouté 69 année érotique, discrètement cité dans le titre de cette vignette. C’était il y a longtemps, 2 ans avant le lancement du premier fonds indiciel.

Le Caire, nid d’espions

Ce blog s’évertue à maintenir des standards culturels élevés et le prouve avec cette vignette qui porte le nom d’un film d’auteur cultissime chez mes filles (l’équivalent pour les millénariaux des Tontons flingueurs pour les baby boomers).

Je poursuis dans les hauteurs de la pensée dialectique :

Elections piège à cons4.

Et je reviens sur terre :

PER et assurance vie, pièges à frais5.

Depuis les premiers lancements de PER, je me lamente régulièrement sur la médiocrité de l’offre (peu d’ETF, voire pas pour la plupart des contrats) et sur la cherté des produits.

Une de mes théories, c’est qu’en matière de placements, l’avantage fiscal finit par coûter en frais beaucoup plus que ce qu’il ne rapporte.

Le client, aveuglé par l’avantage fiscal certain, est prêt à payer plus cher. Les fournisseurs de produits le savent et en profitent.

Le Comité Consultatif du Secteur Financier vient de rendre un rapport passionnant sur le PER, commandé par Bruno Le Maire, le Ministre de l’Economie, des Finances et de la Relance.

Elections, piège à quoi déjà ?

Assurance vie et PER, pièges à frais. Frais multiples. Un inventaire à la Prévert avec raton laveur 🦝.

Le rapport du Comité consultatif du secteur financier sur le PER est passionnant. Il est là 👇👇https://t.co/hT5HHSH0ll pic.twitter.com/2Q53OtzZup— AlphaBetaBlog (@AlphaBetaBlogFR) July 22, 2021

Ce comité, créé en 2003,

est chargé d’étudier les questions liées aux relations entre d’une part, les établissements de crédit, les établissements de paiement, les entreprises d’investissement et les entreprises d’assurance et d’autre part, leurs clientèles et de proposer toutes mesures appropriées dans ce domaine, notamment sous forme d’Avis ou de recommandations d’ordre général.

Pas vraiment un nid d’espions, ni un nid de gauchistes.

Le CCSF a rendu un rapport très riche, qui a mis des mots sur les maux que j’avais identifiés : PER, piège à frais.

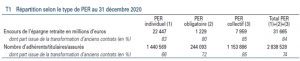

Mais au fait, les PER, combien de divisions ?

Un plus de 2,8 millions d’adhérents/titulaires/assurés (issus à 84% de la transformation d’anciens contrats) à fin 2020, pour 31,6 milliards d’euros d’encours (issus à 74% de la transformation d’anciens contrats).

Le rapport dresse la liste de tous les frais grevant le PER, qui ressemble à un inventaire à la Prévert. Dans lequel (l’inventaire) je rappelle qu’il y avait un raton-laveur.

Raton-laveur dont j’ai parlé la semaine dernière : pour Ben Hunt, les « raccoons » sont ces acteurs des marchés financiers dont la seule motivation est de s’enrichir aux dépens des naïfs qui les écoutent.

Les raccoons les plus visibles aujourd’hui sont les évangélistes des cryptomonnaies. Mais l’enveloppe des produits de placements assurantiels est propice à une autre forme de racconnerie : la taxation de tout ce qui peut l’être, flux et stocks.

Le CCSF a demandé à la société Sémaphore Conseil d’analyser les frais de 36 contrats individuels (34 PER assurance et 2 PER bancaires).

Sans surprise, tant les banques ont intégré l’opacité comme principe cardinal,

les représentants des établissements de crédit ont souhaité que les frais de ces contrats soient présentés de façon anonyme.

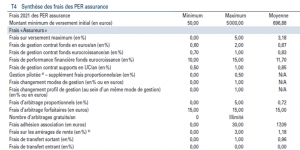

Voici la liste des frais des PER assurance.

Il faut bien entendu y ajouter les frais de gestion des unités de compte.

On notera que les taux de rétrocession, que les PER doivent obligatoirement fournir, s’élèvent en moyenne à 45,8% des frais de gestion des UC actions (lesquels s’élèvent à 1,9%), et à 44,5% des frais de gestion des UC obligataires (lesquels s’élèvent à 1,1%).

La hiérarchie en matière de frais selon les réseaux de distribution, du moins cher au plus cher, est généralement la suivante :

- Contrats distribués par les courtiers en ligne

- Contrats distribués par les mutuelles d’assurance

- Contrats distribués par les banques

- Contrats distribués par 2 associations d’épargnants

- Contrats distribués par les compagnies d’assurance et les CGP/courtiers

Le paragraphe consacré à l’information des épargnants est le plus atterrant (c’est moi qui souligne en italique).

Si les 28 sites internet 11 des distributeurs 12 examinés au début du mois de juin 2021 mentionnent tous les principales caractéristiques des PER individuels, la plupart d’entre eux ne donnent pas ou peu d’informations sur les tarifs, qu’il s’agissent des frais assureurs ou des frais des sociétés de gestion.

Entrons dans les détails :

Sur les 28 sites internet, seuls sept d’entre eux, soit 25 % du panel, donnent la possibilité de télécharger la notice qui est le document contractuel au sein duquel un épargnant peut visualiser l’ensemble des frais « assureurs » tels que définis plus en amont dans le présent rapport. Tous les autres sites internet examinés n’affichent que des informations très parcellaires sur les frais des contrats.

Conclusion :

Au total, une très large majorité des acteurs n’apportent, dans leurs pages internet, que des éléments très parcellaires sur leurs tarifs. Cette absence d’information rend toute comparabilité des offres PER individuels impossible pour un prospect.

Donnons la parole aux représentants des établissements de crédit, champions de l’opacité et de l’immobilisme :

Ils souhaitent préciser que si les informations peuvent être partielles sur internet, il est inexact de dire qu’ils ne donnent pas ou peu d’infos. Ils ont indiqué que l’information tarifaire, conformément à la réglementation, était donnée directement et systématiquement par le conseiller dans le cadre de l’entretien conseil qui permet notamment d’évaluer l’adéquation du produit aux besoins du client avant la souscription d’un PER.

Eh oui, comme dans sa grande innocence le législateur n’a pas imposé la transparence sur les frais par la mise à disposition sur les sites internet des documents contractuels, les banques respectent à la lettre la législation.

Dans la conclusion du rapport, on trouve cette mention surréaliste, mettant explicitement en relation les frais et l’avantage fiscal :

La somme des frais de gestion assureurs + sociétés de gestion avec des UC investies en actions s’élève déjà à près de 3 %, sans même compter les autres frais (sur versement, d’arbitrage, etc.). Mais pour l’épargnant qui a opté pour une déductibilité des versements, le gain fiscal efface, en apparence, l’impact négatif des frais sur le rendement brut. Ce constat ne vaut pas pour les investisseurs ayant opté pour la non déductibilité des versements.

Le rapport fait 3 recommandations :

- Offrir une information complète sur les frais avant la souscription, disponible pour tous les prospects sur internet.

- Afficher les frais totaux, parce que les assurés/titulaires ne disposent jamais de la somme des frais de gestion (frais de gestion du contrat + frais de gestion du support), ces données étant présentées dans des colonnes séparées.

- Permettre une comparabilité des offres.

Le PER, une occasion ratée pour les épargnants.

Le PER, un produit en or pour la plupart des fournisseurs de produits, qui perpétuent leurs pratiques d’un autre âge.

Vivement un PER Vanguard pour mettre un coup de pied dans la fourmilière.

Charley et la chocolaterie indicielle

Charlie et la chocolaterie est l’un des livres les plus connus du grand Roald Dahl (1916-1990). Adapté au cinéma, notamment par Tim Burton.

Il y a un plusieurs Charlie, non fictifs, parmi les personnalités du monde des placements. Charlie Munger, le partenaire de Warren Buffett, est l’un des Charlie.

Charles « Charley » Ellis est l’autre des Charlie. Ou Charley.

Depuis des années, ce grand spécialiste de la gestion collective né en 1937 vante les mérites de la gestion indicielle à bas coûts.

Fondateur de la société de conseil Greenwich Associates en 1972, Ellis a publié en 1985 la première édition de Winning the loser’s game, un plaidoyer très précoce en faveur de la gestion indicielle, dont la 8ème édition est parue récemment.

Il a également présidé le comité d’investissement de l’université Yale dont il a été membre de 1997 à 2008. Ce comité est en charge de la supervision du fonds de dotation longtemps dirigé par David Swensen (1954-2021), dont j’ai parlé ici à l’occasion de sa disparition.

Dans un entretien avec Howard Gold sur le site Marketwatch, Ellis revient sur les vertus de l’approche indicielle.

Je ne me lasse pas d'écouter Charles Ellis parler des mérites de la gestion indicielle, une des plus belles innovations du XXè siècle en matière de financehttps://t.co/79jzrBwXjy

— AlphaBetaBlog (@AlphaBetaBlogFR) July 26, 2021

Alors que les particuliers dominaient le trading actions aux Etats-Unis il y a 50 ans, l’essor de la gestion collective (via les mutual funds) a réduit l’investissement direct et le poids de ces particuliers. Aujourd’hui, le plus gros du volume des transactions en actions est le fait des investisseurs institutionnels, à savoir de professionnels de mieux en mieux formés et outillés.

La réglementation a mis fin à l’avantage en termes d’information dont bénéficiait les investisseurs professionnels et ces derniers bénéficient tous d’un accès aux outils et aux données fournis par Bloomberg.

La sous-performance de la gestion active est chronique, et la meilleure option pour avoir un niveau élevé de probabilité d’obtenir une performance dans le premier quartile sur 10, 20 ou 30 ans est de s’exposer à un véhicule indiciel à bas coûts.

Et quand Gold lui demande si les particuliers ont besoin d’un conseiller financier, Ellis répond qu’il pense

qu’un conseiller peut être très, très utile. Je recommanderais le recours ponctuel à un conseiller payé par honoraires. Les marchés changent sans arrêt, mais les individus ne changent pas autant, et il n’est sans doute pas nécessaire d’avoir quelqu’un qui vous tienne la main en permanence.

Ellis fait l’éloge de David Swensen, dont il dit qu’il était la personne la plus extraordinaire et remarquable qu’il ait été donné à quiconque de rencontrer dans le monde de la gestion d’actifs.

Swensen est l’auteur de 2 livres indispensables :

- Pioneering Portfolio Management: An Unconventional Approach to Institutional Investment

- Unconventional Success: A Fundamental Approach to Personal Investment

De Charles Ellis, on pourra également lire The Index Revolution: Why Investors Should Join It Now.

Et surtout la transparence, hein

Un lecteur m’a demandé comment l’affaire H2O impactait les fonds Sélectiz. J’ai répondu que je n’en savais rien, avant de faire une recherche. Et de réaliser que ces fonds de fonds distribués par les réseaux de la Caisse d’Epargne et des Banques Populaires investissaient dans des fonds gérés par les affiliés de Natixis.

FCP SÉLECTIZ consiste à associer le savoir-faire de plusieurs sociétés de gestion reconnues au sein du groupe BPCE.

Le graphique de performance présentait toutes les caractéristiques d’un produit infecté par le bacille ayant frappé de plein fouet certains fonds H2O AM en février/mars 2020.

Après lecture du test PCR, l’inévitable H2O AM, longtemps un des fleurons de l’écurie, était toujours présent dans le portefeuille de Selectiz à fin mai6, via H2O Adagio FCP, H2O Adagio side-pocket et H2O Fidelio, qui représentaient respectivement 10,1%, 1,2% et 0,4% des 1,8 milliard d’euros d’encours.

Les 10,1% d’Adagio FCP I € représentaient 180 millions d’euros à fin mai, une position conséquente représentant environ 45% des encours de la part au 31 mai (ils s’élevaient à près de 397 millions).

En conservant H2O Adagio FCP en portefeuille, le gérant du fonds signale sa confiance dans les capacités de l’équipe de gestion. C’est beau, l’effet groupe.

On verra dans le reporting à fin juin si cette confiance s’est maintenue. Et dans celui à fin juillet si Selectiz est responsable des 3 rachats de 37,1, puis 35,6 millions, puis 92 millions d’euros ayant eu lieu les 13, 20 et 22 juillet.

Boum 💥 ! Un rachat de près de 92 millions d'€ sur H2O Adagio FCP I € le 22 juillet. Soit 29% des actifs de la veille. Depuis le 13 juillet, 3 gros rachats pour un montant total de 163 millions d'euros.https://t.co/cSFlqXTC7D pic.twitter.com/LYXCSAk7bX

— AlphaBetaBlog (@AlphaBetaBlogFR) July 26, 2021

Ca fait 165 millions au total, ce qui correspond à peu près aux encours détenus à fin mai.

Dans la gamme Selectiz, il y a aussi Selectiz Plus, également contaminé en février/mars 2020, et toujours exposé à H2O Fidelio (0,6% de l’actif de 889 millions d’euros à fin mai) et Selectiz PEA, qui n’est exposé à aucun fonds H2O à fin mai.

Décidément, rien n’aura été épargné à certains clients particuliers du groupe BPCE depuis l’entrée en bourse de Natixis en novembre 2006 à 19,55 euros et son retrait le 21 juillet 2021 à 4 euros.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tenor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tenor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total est prévu début 2022.

Voilà où on en est au 22 juillet 2021 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 30 juin).

Seul Adagio est tout juste dans le vert.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 30 de 2021. Sayōnara. さようなら.

- Qu’il soit employé ou mandaté par une banque ou une compagnie d’assurance, un conseiller en investissements financiers ou un courtier en assurance.

- P pour Products, à savoir les véhicules qui ne sont pas juridiquement des fonds, mais des obligations par exemple.

- Voilà ce que mentionne le site de la société : « Les ordres sont exécutés par le système de trading digital de la Bourse de Hambourg. Pas de frais cachés. L’écart entre les prix acheteur et vendeur (bid-ask) est lié au marché de référence allemand XETRA. »

- Jean-Paul Sartre in Les Temps Modernes, 1973.

- Philippe Maupas sur Twitter, 22 juillet 2021.

- Page consultée le 26 juillet 2021, on ne peut pas dire que la mise à jour soit très réactive.

5 réponses sur « Ma Semaine Twitter 30 de 2021 »

Bonjour et merci pour cette nouvelle semaine.

Une petite question : pourquoi conseillez-vous d’investir dans les ETF dans un compte ordinaire et non sur un compte PEA ? Dans un compte ordinaire, on donne 30% d’ impots sur les gains à l’Etat qui n’a pris aucun risque pour 17,2% après 5ans pour un PEA. Il y a suffisamment d’ETF pouvant entrer dans un PEA. Enfin, mais c’est un avis personnel, je suis plus pour les ETF européens en raison des taux de change qui peuvent annihiler des gains ( sans parler des frais appliqués aussi sur les taux de change ). Cordialement.

Il est tout à fait possible d’utiliser le PEA, mais vous allez devoir utiliser des ETF synthétiques PEAbles, qui vous coûtent plus cher en général de ce fait. Et je ne crois pas qu’il existe d’ETF PEAble répliquant le MSCI ACWI ou le FTSE All World. Vous êtes de surcroît limité à 150 000 € de versements (ce qui n’est sans doute pas un problème pour de jeunes actifs démarrant dans la vie professionnelle).

Merci pour votre réponse.

Pour le monde, il y a le CW8 d’Amundi , pour le SP500, le PE500 d’Amundi , le MGT , les 50 Titan de Lyxor également, sans compter les ETF Asie, Chine, etc… En Europe, le DAX de Lyxor et les indiciels de Lyxor entre autres

De quoi remplir un bon portefeuille.

Effectivement, les ETF étrangers en synthétiques, mais est-ce grave ?

Non, les ETF synthétiques ne sont pas plus risqués que les ETF physiques. C’est juste la seule possibilité pour rendre PEAble un ETF exposé à une zone non éligible. Ce que je voulais dire, c’est que pour un même indice répliqué, l’ETF PEAble est parfois plus cher que l’ETF non PEAble. Quant aux ETF que vous mentionnez, ils ne sont pas assez diversifiés pour un investisseur qui ne veut pas faire de sélection. Pour celui-ci, l’idéal serait de s’exposer à l’indice actions le plus large (à savoir le MSCI ACWI IMI). Et demain, qui sait, à l’ETF répliquant l’indice universel (actions + obligations) sur lequel travaillerait MSCI.

Merci pour ces explications