Le Désert des Tartares (Il deserto dei Tartari) est un magnifique roman du grand Dino Buzzati (1906-1972), dans lequel un militaire, Giovanni Drogo, attend l’attaque de l’ennemi dans une citadelle à la frontière entre « le Royaume » et « l’État du Nord ».

Cette attaque, il l’attendra pendant des années, un peu comme Vladimir et Estragon attendaient Godot dans la pièce de Beckett (1906-1989). Mais Godot n’arriva jamais, alors que chez Buzzati, l’ennemi finit par attaquer quand Drogo, devenu commandant de la citadelle, était évacué, mourant.

Valerio Zurlini (1926-1982) a réalisé une splendide adaptation cinématographique du Désert des Tartares, avec Jacques Perrin, Vittorio Gassman, Philippe Noiret, Laurent Terzieff, Jean-Louis Trintignant et Max von Sydow.

L’attente de l’attaque face au Désert des Tartares, c’est un peu comme pour les travaux, on sait quand ça commence, on ne sait pas quand ça se termine. Ou comme quand on suspend les transactions sur un fonds pour cause d’illiquidité : on sait quand ça commence, etc.

C’est ainsi que les investisseurs piégés dans les fonds de Neil Woodford n’ont toujours pas récupéré la totalité de leurs avoirs, plus d’un an après le gel des transactions. Les participations illiquides qui avaient précipité la suspension des transactions sur les fonds en juin 2019, puis le limogeage de Woodfdord Investment Management en octobre 2019, puis la liquidation de la société de gestion, n’ont en effet pas encore pu être toutes vendues. Plus d’un an après.

Pour Karakoram, cette petite société de gestion française qui avait également dû suspendre les transactions sur 5 de ses fonds en novembre 2019 (j’en avais parlé ici, « Scoop »), également pour cause d’illiquidité de certaines actions en portefeuille, il a fallu attendre juillet 2020 pour que la partie liquide des fonds gelés soit absorbé par des fonds de LFDE (La Financière de l’Echiquier). Pour la partie illiquide de certains des fonds (représentant entre 12,4% et 29,9% de leur actif), il va encore falloir attendre. Ca fait plus de 10 mois.

On verra ce qu’il en sera pour les fonds de H2O AM. Le calendrier initial de reprise des transactions n’a pu être respecté, ça commence mal. Plus de détails ci-dessous.

Sinon, Schadenfreude by Etienne Dorsay.

Nimbé de la patiente gourmandise du crocodile guettant la migration du gnou, j'attends la ruée de mes compatriotes sur le papier toilette et les macaronis. pic.twitter.com/Jp3Ji3bMRu

— Etienne Dorsay (@E_Dorsay) September 24, 2020

Je ne sais pas pourquoi, mais toute mention de papier toilette me rappelle une publicité que j’avais vue à la télévision il y a fort longtemps (en 1987), juste avant de partir faire mon service militaire en tant que VSNE au Japon.

Magie d’internet, je l’ai retrouvée. Je la partage donc avec vous. Soyez indulgent.e, j’étais jeune à l’époque (quoiqu’elle me fasse toujours autant rire plus de 30 ans après).

Noky aurait pu être doublé par Roger Carel (1927-2020), mais non, ça n’était pas lui.

Je ne fais pas de stocks de macaronis, ni de papier toilette. Mon potager va encore nous alimenter pendant quelques courtes semaines.

Sinon, Juliette Gréco (1927-2020), exacte contemporaine de Roger Carel.

Michel Piccoli aussi est mort en 2020 (il était né en 1925). Juliette Gréco et lui avaient été mariés.

Je suis faite comme ça, ce sont ses mémoires (ceux de Gréco).

Piccoli avait écrit avec Gilles Jacob J’ai vécu dans mes rêves, et Anne-Sophie Mercier a récemment publié une biographie de l’ex-mari de Juliette Gréco, Piccoli – Derrière l’écran.

Bienvenue dans ma semaine Twitter 39 de 2020.

Les jeunes ne respectent plus rien

C’est ce que disait ma grand-mère. Et sa grand-mère avant elle. Jusqu’à Socrate, qui aurait dit ceci :

Nos jeunes aiment le luxe, ont de mauvaises manières, se moquent de l’autorité et n’ont aucun respect pour l’âge. À notre époque, les enfants sont des tyrans.

Bref, le respect se perd, et ce depuis des millénaires.

Et comme l’irrespect n’a plus de limites, il atteint même des gérants stars !

Comme Will Danoff de Fidelity. Danoff gère depuis 30 ans (je répète, 30 ans) Fidelity Contrafund, un fonds de grandes valeurs de croissance américaines. Et pas un petit fonds : 139 milliards de $ d’encours au 25 septembre d’après Morningstar.

Et Danoff est à la peine, comme le montre Erik Schatzker de l’agence Bloomberg.

"Next to the social media antics of celebrity speculator Dave Portnoy, Danoff’s world of buy-and-hold discipline seems antique by comparison."

by @ErikSchatzker via @AdvPerspectiveshttps://t.co/Xus0F2YMDn

— Philippe Maupas (@philmop) September 25, 2020

Mais pas en termes de performance : depuis 30 ans, il a surperformé son indicateur de référence, le S&P 500, de plus de 3 points de pourcentage par an en moyenne. Depuis le début de l’année, son fonds a gagné 21%, contre seulement 6,2% pour son indice de référence. Et pourtant, les investisseurs retirent leurs capitaux par milliards de dollars.

Pour Danoff, c’est un problème de démographie : les jeunes d’aujourd’hui veulent quelque chose de plus sexy que le fonds Fidelity présent dans le portefeuille de leurs parents ou de leurs grands-parents.

Il faut que nous arrivions à plaire à la Génération Z, et même à la suivante, et par chance l’application Fidelity est plutôt bonne. Mais un membre typique de la génération Z n’est sans doute pas très intéressé par un fonds traditionnel.

Les temps ont en effet bien changé :

Quand j’ai débuté en 1990, il y avait 261 fonds actions, aujourd’hui, il y en a des milliers. Et il y a des milliers de hedge funds. Et des milliers, voire des millions d’investisseurs utilisant Robinhood. Il y a des fonds souverains, etc. Il est incontestable que le marché est devenu beaucoup plus compétitif.

Et la gestion indicielle à bas coûts. Et le bitcoin. C’était mieux avant.

Vous pouvez écouter Will Danoff dans un récent épisode du podcast Masters in Business, animé par Barry Ritholtz.

ISR y es-tu ?

L’Arlésienne de Georges Bizet est un des opéras les plus joués au monde. On y parle beaucoup de ladite Arlésienne, qu’on ne voit jamais. D’où l’expression : c’est l’Arlésienne.

Par exemple : la transparence chez <nom de société de gestion rayé> ? C’est l’Arlésienne. Ils en parlent beaucoup, on ne la voit jamais.

L’ISR en France me fait penser à l’Arlésienne.

C’est en tout cas ce que je ressens à la lecture des résultats de la troisième édition de l’enquête annuelle sur les Français et la finance responsable1 réalisée par IFOP pour le Forum pour l’Investissement Responsable et Vigeo Eiris.

Comme aurait pu le chanter la regrettée Annie Cordy :

"Des fonds #ISR, j'en voudrais bien, mais on m'en propose point."via @ID_LinfoDurablehttps://t.co/v8jVVnrczE

— AlphaBetaBlog (@AlphaBetaBlogFR) September 25, 2020

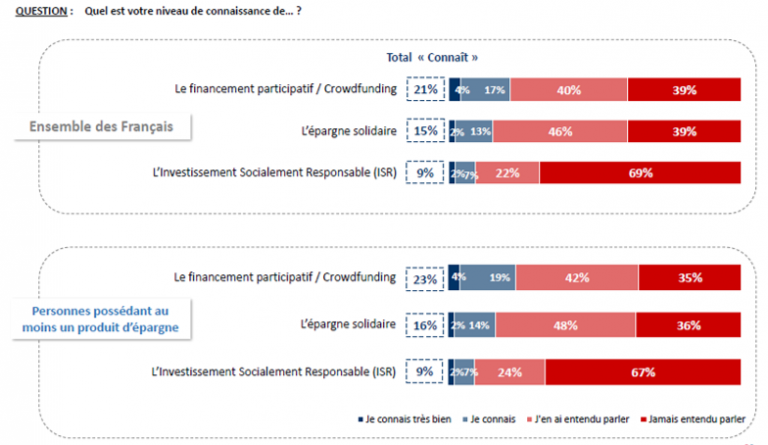

Les ennuis commencent rapidement : très peu de répondants connaissent l’ISR : 9% de la population interrogée, et 9% des individus détenant au moins un produit d’épargne au sein de cette population.

Si l’on ne connaît pas l’ISR, il est peu probable qu’on place son argent dans des fonds ISR. C’est bien le cas.

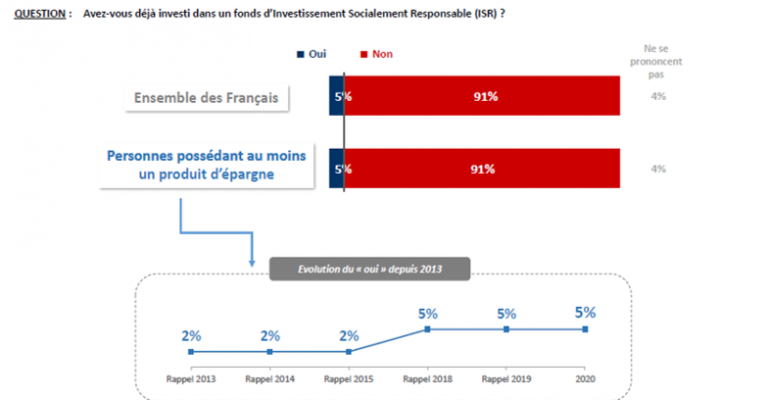

Seuls 5% des répondants (qu’il s’agisse de la totalité de la population interrogée ou du segment détenant au moins un produit de placement) ont déjà investi dans un fonds ISR. Si l’on veut voir le verre à moitié plein, on peut se dire que ce pourcentage a été multiplié par 2,5 depuis 2015.

Et si on veut le voir à moitié vide, que ce pourcentage stagne depuis 2018.

Quel que soit le niveau de remplissage du verre, 5%, c’est peu. Très peu.

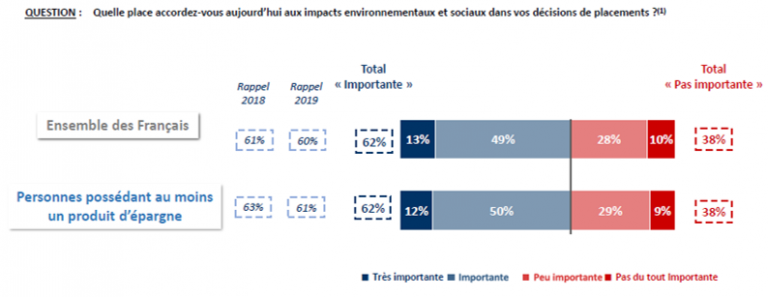

Et pourtant, 62% des répondants donnent une place importante aux impacts environnementaux et sociaux dans leurs décisions d’investissement.

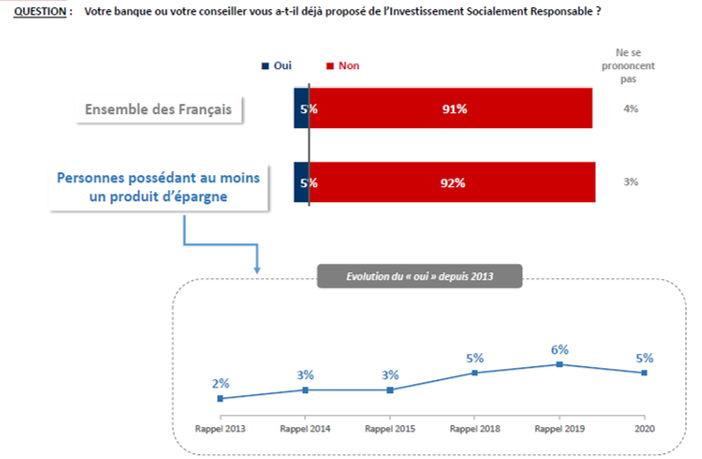

Alors, à qui la faute ? Aux banques et aux conseillers financiers, qui ont proposé de l’ISR à seulement 5% de la population interrogée.

On attribue à Georges Clemenceau (1841-1929) une citation, sans doute apocryphe :

Le Brésil a toujours été, est et sera toujours un pays d’avenir.

Souhaitons à l’ISR un avenir plus radieux. La marge de progression est considérable.

The right stuff

C’est le titre original du film de Philip Kaufman, L’étoffe des héros.

Jack Forehand, CFA, s’est demandé de quelle étoffe étaient faits les héros de la gestion Croissance (« Growth »). Parce que c’est un exercice qui requière des nerfs d’acier, comme celui de pilote de chasse, ou d’astronaute. Et que tout le monde n’a pas les qualités requises.

Et ce alors que, comme toute personne lisant ce blog le sait, le style Croissance a fait beaucoup mieux que le style Value depuis 2008. Alors qu’en théorie, le seul facteur qui vaille, c’est le facteur Value. D’ailleurs, la Croissance n’est même pas un facteur au sens universitaire du terme.

Les qualités requises pour être un bon investisseur "Croissance" ("Growth")

par @practicalquant https://t.co/E5Jcvua25I

— AlphaBetaBlog (@AlphaBetaBlogFR) September 24, 2020

Pour Forehand, qui fréquent plutôt la paroisse de la Value, le héros de la gestion Croissance recherche des diamants dans un champ non fauché, et ça n’est pas facile.

Selon lui, les investisseurs Value auraient le vent dans le dos, précisément en raison de l’existence du facteur Value, qui délivre(rait) des performances ajustées du risque supérieures à celles du marché et à celles des valeurs chères, assimilées (à tort) à des valeurs de croissance.

Alors qu’acheter des valeurs chères, c’est piloter avec un fort vent de face : acheter des valeurs chères conduit à sous-performer le marché.

Tout ça à cause des attentes : elles sont élevées (à la hauteur de la croissance passée, qui l’est aussi), et dès qu’elles sont déçues, la sanction est brutale. Le cours de l’action baisse fortement.

Pour être un bon gérant Croissance, il faut être capable de trouver les rares actions qui vont dépasser les attentes au sein d’un groupe dans lequel la majorité des actions feront moins bien que les attentes.

Et c’est très difficile.

Une fois ces valeurs d’élite identifiées, encore faut-il être capable de les détenir. Et là non plus, ça n’est pas facile.

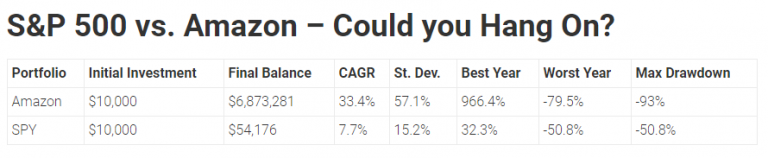

Exemple avec Amazon, qui est entré en bourse en 1997. L’investisseur Croissance génial qui aurait eu la foi dans Amazon en 1997 et aurait investi 10 000 $ aurait une position de 6,8 millions de dollars en septembre 2020. S’il avait simplement acheté l’indice S&P 500, sa position initiale de 10 000 $ ne vaudrait que 54 176 $. 33,4% de croissance annualisée pour Amazon, 7,7% pour le S&P 500.

Mais voilà, si la meilleure performance annuelle d’Amazon a été de 966%, la pire a été une baisse de 79,5%. Contre seulement 32,3% et -50,8% pour le S&P 500.

Quant à la baisse maximum, elle a été de 93% pour Amazon. 93%. Et de « seulement » 50,8% pour le S&P 500.

Quel investisseur, confronté à une baisse de 93% du cours d’une action, a eu le cran de la conserver ?

Presque personne pour Jack Forehand. Mais

la bonne nouvelle, c’est que la gestion indicielle, même si elle ne fera pas aussi bien qu’une stratégie capable d’identifier à l’avance les meilleures valeurs de croissance, donne la garantie de pouvoir tenir la position et d’obtenir une partie des gains de ces valeurs. Pour la plupart des investisseurs, c’est peut-être la meilleure manière pour bénéficier de la performance des meilleures valeurs de croissance.

Donc : si vous croyez à la croissance, analysez l’offre indicielle, choisissez un indice Croissance correctement construit et trouvez un véhicule qui le réplique correctement.

Le mystère H2O AM s’épaissit

C’est le mardi 29 septembre qu’auraient dû reprendre les transactions sur les « nouveaux » fonds H2O AM, allégés de leurs actifs contaminés par le bacille illiquidita pestis (j’en ai parlé la semaine dernière, « H2O AM, Saison 2, Episode 38 »).

Mais voilà, quand ça veut pas, ça veut pas : la société de gestion a annoncé le 22 septembre que la réouverture était décalée de 2 semaines et que les nouveaux fonds-miroirs « devraient à nouveau accepter des ordres de souscription et de rachat quotidiens le mardi 13 octobre prochain après 12h30 CET. »

La raison ?

Cette réouverture plus tardive que prévu s’explique par l’important travail juridique et opérationnel en cours pour scinder les fonds actuels, créer sept nouveaux UCITS et près de 100 nouvelles parts, et les enregistrer dans différentes juridictions internationales.

Quand ça veut pas, ça veut pas : en pleine affaire belge (Merit Capital a-t-il ou non pris en pension des obligations illiquides détenues par certains fonds H2O ?), #H2OAM décale de 2 semaines la reprise des transactions sur les fonds suspendus.https://t.co/YzfmG2VGEj

— AlphaBetaBlog (@AlphaBetaBlogFR) September 23, 2020

Dans les films de Hitchcock, il y a ce que le réalisateur anglais appelait un McGuffin : un élément de l’intrigue, en apparence essentiel, mais en réalité accessoire.

« L’affaire belge » est-elle un McGuffin ou bien un élément important dans la saga H2O AM ?

Cette affaire est belge car elle concerne une des 3 sociétés utilisées comme contreparties par H2O AM pour des mises en pension de titres vraisemblablement faites pour sortir provisoirement les obligations illiquides de l’actif des fonds les détenant afin de piloter le ratio d’exposition à ces titres.

Ces 3 sociétés sont des acteurs tout à fait mineurs, certains liés à Lars Windhorst, l’homme-par-qui-les-problèmes-sont-arrivés. J’en ai parlé la semaine dernière.

A cette époque, il subsistait un halo de mystère autour de Merit Capital. Alors qu’elle était décrite dans un rapport annuel d’un fonds H2O AM comme une société anglaise, Robert Smith et Cynthia O’Murchu du Financial Times avaient montré qu’il n’existait pas de société de ce nom au Royaume-Uni. Alors qu’une entité de ce nom était enregistrée en Belgique. Qui plus est créée par un sieur Henry Gabay, qui semble avoir des liens avec Lars Windhorst.

Le Merit Capital belge avait déclaré ne pas avoir fait de transactions avec H2O AM.

Patatras : Robert Smith et Cynthia O’Murchu, toujours eux, ont mis la main sur la mise à jour du rapport semi-annuel du fonds H2O Allegro, dans lequel il y avait 2 changements, validés en juillet 2020.

4/ Aujourd'hui, suite à la correction du rapport semi-annuel d'Allegro, @cynthiao et @BondHack ont eu la confirmation que Merit Capital était bien l'entité belge créée par Henry Gabay.https://t.co/FTejrxQTTG

— AlphaBetaBlog (@AlphaBetaBlogFR) September 22, 2020

- Le montant total des transactions de type reverse repo passait de 191 à 217,7 millions d’euros.

- Merit Capital Royaume-Uni devenait Merit Capital Belgique.

7/ Et voici la V2 ("Version certifiée avec modifications effectuées le 23/07/20") : Brandon Hill Capital et Merit Capital 🇧🇪 apparaissent, le total des 3 courtiers mineurs s'élève maintenant à 217,7 millions d'€. Le commissaire aux comptes est KPMG.https://t.co/mdDquFgduy pic.twitter.com/9zcYFz8Hpt

— AlphaBetaBlog (@AlphaBetaBlogFR) September 22, 2020

H2O AM ne fait pas de commentaire, et Merit Capital menace de poursuites en justice les médias affirmant que la société était une des contreparties de H2O AM.

Alors, Hercule Poirot (qui a 100 ans en 2020), Merit Capital, McGuffin ou pas ?

Je ne comprends tellement pas pourquoi Merit Capital continue de nier être une des contreparties de la société de gestion que je pense qu’il ne s’agit pas d’un McGuffin.

A suivre.

H2O AM : une porte se ferme

Un assureur vie, ça crée des contrats d’assurance vie. Avec un ou plusieurs fonds en euro. Et des unités de compte.

Selon son niveau de professionnalisme, il va exercer différents filtres pour référencer les produits parmi les unités de compte : a minima, il s’assure que les produits sont éligibles à l’assurance vie. Ensuite, il peut fixer des critères quantitatifs (encours minimum par fonds et/ou par société de gestion), voire qualitatifs (analyse approfondie de chaque unité de compte).

A ma connaissance, aucun assureur n’a déréférencé les fonds H2O AM l’an dernier, après la publication le 18 juin 2019 de l’article Robert Smith et Cynthia O’Murchu dans le Financial Times, révélant la présence dans certains portefeuilles d’obligations émises par des sociétés contrôlées par Lars Windhorst. Et surtout le poids de H2O AM dans chacune de ces émissions.

Les investisseurs avaient retiré 8 milliards d’euros des fonds H2O, mais les performances avaient continué à être bonnes et la collecte avait repris.

Jusqu’au mois de février 2020, qui avait marqué le début de baisses inouïes pour de nombreux fonds H2O AM.

Et jusqu’à la fatidique date du 28 août 2020, date à laquelle H2O AM annonça la suspension des transactions sur 8 fonds, dont 3 à la demande de l’AMF.

La combinaison de très forte baisses et de la suspension des transactions, ainsi que le mystère entourant pour le moment les acrobaties pour piloter l’exposition des fonds aux obligations illiquides, devraient conduire quelques assureurs à reconsidérer leur position vis-à-vis de H2O AM.

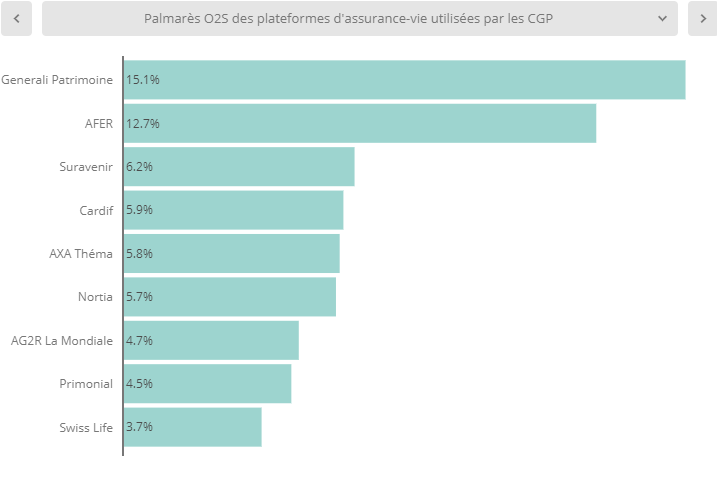

C’est peu de dire qu’ils sont concernés. Voici le nombre de contrats d’assurance vie référençant les parts des fonds H2O AM concernés par la suspension des transactions selon Quantalys2.

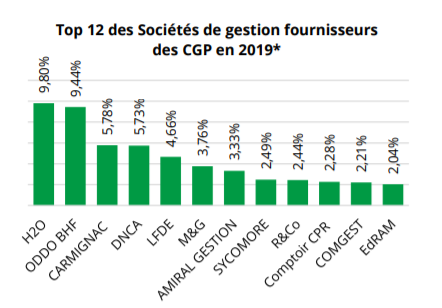

Et si quelqu’un l’ignorait encore, H2O AM était en 20193 la société de gestion la plus présente dans les portefeuilles des clients des conseillers en gestion de patrimoine utilisateurs du logiciel O2S d’Harvest, comme l’a rappelé Cynthia O’Murchu.

C’est Spirica qui a tiré le premier, en interdisant tout nouveau versement sur les fonds H2O AM non suspendus, ainsi que sur les fonds suspendus à compter de la date de réouverture des fonds-miroirs, et ce jusqu’au 31 décembre 2020.

Spirica est une filiale du Crédit Agricole via Crédit Agricole Assurances.

Quantalys référence 28 contrats d’assurance vie (ou de capitalisation) assurés par Spirica. Sur ces 28 contrats, 25 référencent un ou plusieurs fonds H2O AM. La plupart de ces 25 contrats sont distribués via des vendeurs de produits financiers professionnels, d’autres par des courtiers en ligne.

Spirica, qui a appliqué les directives de sa maison-mère, ne faisait pas partie en 2019 des fournisseurs principaux des conseillers en gestion de patrimoine, comme le montre cette infographie extraite du même rapport Deloitte Harvest4.

C’est UAF Life Patrimoine, détenue à 50% par Spirica et à 50% par Predica, l’autre compagnie d’assurances du Crédit Agricole, qui est active sur ce marché.

Néanmoins, cette décision de ne plus autoriser de versements sur les fonds H2O AM jusqu’à la fin de l’année va forcer les autres acteurs à se positionner. Et, quelle que soit leur décision (business as usual ou interdiction des versements), de la justifier.

Car à l’exception d’Afer, tous sont concernés.

J’ai été interrogé par Robert Smith et Cynthia O’Murchu, qui ont révélé dans le Financial Times la décision de Spirica.

@cynthiao et @BondHack ont appris que Spirica aurait décidé de ne plus commercialiser les fonds #H2OAM dans ses contrats d'#assurancevie. Et m'ont demandé mon avis.https://t.co/bfr5MCIPfj

— AlphaBetaBlog (@AlphaBetaBlogFR) September 24, 2020

J’ai fait un pronostic assez négatif quant aux réactions des assurés exposés à des fonds H2O AM dans leur contrat à partir du moment où les transactions pourraient reprendre : je prévois des rachats massifs. Le risque de réputation est en effet tel pour les prescripteurs des fonds H2O AM qu’ils vont avoir des difficultés à convaincre leurs clients de rester investis.

Je me trompe peut-être, on verra à partir du mardi 18 octobre (si les transactions reprennent bien à cette date).

Quant aux actifs illiquides logés dans les fonds cantonnés (« side-pockets »), dans le pire des cas (pas d’acheteur), ils seront détenus jusqu’à leur échéance. L’échéance la plus lointaine (Tennor Finance 5,75%) est en juin 2024.

2/ Bon, et dans le cas des fonds H2O AM, l'échéance, c'est dans longtemps ? Voici la liste des titres illiquides détenus par H2O Multibonds à fin 2019. L'échéance la plus lointaine, c'est juin 2024.https://t.co/sVoFtWkwyq pic.twitter.com/yBjIrfICSa

— AlphaBetaBlog (@AlphaBetaBlogFR) September 22, 2020

Les produits dont il a été question dans ma semaine Twitter 39 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 39 de 2020. Sayōnara. さようなら.

Illustration : Le Désert des Tartares, de Valerio Zurlini

- L’enquête a été menée auprès d’un échantillon de 1000 personnes représentatif de la population française âgée de 18 ans et plus. Les interviews ont été réalisées par questionnaire auto administré en ligne du 24 au 31 août 2020. Conformément à la détestable habitude française, la marge d’erreur n’est pas mentionnée.

- Avertissement : je suis co-fondateur de Quantalys, société dont je suis toujours actionnaire.

- Source : étude Harvest Deloitte, « Les CGP : architectes de l’épargne financière des Français ».

- Source : étude Harvest Deloitte, « Les CGP : architectes de l’épargne financière des Français ».

4 réponses sur « Ma Semaine Twitter 39 de 2020 »

Bonjour Monsieur

Encore une fois toutes mes félicitations et mes encouragements pour votre blog. Sa qualité rédactionnelle, son indépendance et sa probité n’ont d’égales que l’humour et la culture dont il fait preuve. Une petite question à ce propos. Je constate que malgré l’extrême gravité d’une affaire comme H2o , les articles d’analyses y faisant référence ne sont, c’est le moins qu’on puisse dire, pas légion sur la toile. Votre blog est par ailleurs relégué en page 2 ou 3 des moteurs de recherche concernant les commentaires sur cette affaire ( commentaire qui pour la plupart n’en sont pas puisque plus sur du descriptif que dans l’analyse ). Comment analysez vous cet état de fait ? Comment un tel scandale impactant des épargnants individuels pour des sommes considerables avec de potentiels sujets de défauts de conseil, incompetence, abus de confiance etc , comment une telle bombe se trouve t elle a ce point sous couvertes dans les média traditionnels et internet ?

Ce n’est certes pas votre cas puisque pas un jour ne se passe sans que vous traitiez de l’affaire et vous êtes bien le seul, dans les media francophones j’entend , il me semble, à lui accordé l’éclairage qu’elle merite compte tenu des conséquences gigantesque qu’elle le semble devoir entraîner a court terme dans la façon dont sont conseillés les épargnants. Le big bang étouffé ? Pourquoi ? Comment ? Par qui? En tous cas ne changez rien, je recommande votre blog à toutes et tous ceux interessés par la matière financière et à cette affaire en particulier.

Bonjour Monsieur,

Merci de vos encouragements ! Je suis bien en peine de vous répondre. Les médias en France n’ont ni le temps ni les ressources à consacrer à un sujet assez technique. Je ne pense pas qu’il y ait une volonté de ne pas en parler. D’ailleurs, Le Monde y a consacré un article avant-hier, de bonne qualité (à l’exception du qualificatif de « hedge fund » donné à H2O AM). Il est encore trop tôt pour connaître les conséquences de l’affaire. On y verra un peu plus clair à partir du 18 octobre, si les transactions sur les fonds-miroirs en cours de création reprennent bien à cette date. Ce qui est certain, c’est que les fonds affectés par les baisses monumentales de février mars sont très loin d’avoir remonté la pente ; et que certaines des émissions obligataires des sociétés « Woodford » massivement détenues par les fonds H2O AM posent problème (report de l’échéance de remboursement de 3 mois pour l’une, non paiement d’un coupon de 7,25% en mars dernier pour l’autre).

Bravo pour votre blog, c’est vraiment un plaisir de vous lire chaque semaine.

Un complément vidéo pour H20 que j’ai trouvé comme une bonne approche avant de vous lire

Cordialement

https://www.zonebourse.com/actualite-bourse/H2O-comment-perdre-80-en-un-mois—31384218/

Excellente vidéo, en effet ! Merci pour le partage.