Le 27 décembre prochain sera commémoré le 200ème anniversaire de la naissance de Louis Pasteur (1822-1895).

L’augmentation de l’espérance de vie est un des marqueurs du progrès remarquable que le monde connaît depuis le 19è siècle. Notamment grâce à la vaccination.

Oui, la misère existe toujours, oui, les inégalités existent toujours, oui, les guerres existent toujours, mais la tendance était claire : augmentation régulière de l’espérance de vie.

Il y avait bien l’exception de la Russie, où l’on imputait la baisse de l’espérance de vie à la chute du communisme et à la fin de l’Union Soviétique.

Mais voilà que l’espérance de vie se met à baisser aussi dans les pays riches.

Aux Etats-Unis, où le système de santé est cher, inefficace et très inégalitaire ; où certains acteurs du secteur pharmaceutique (Purdue par exemple) ont alimenté le système meurtrier des opiacés ; où l’idéologie la plus obtuse a freiné la vaccination contre le covid.

Mais aussi en France.

C’est que montrent les chiffres terrifiants d’une étude (« Life expectancy changes since COVID-19 ») parue le 17 octobre dans la revue Nature Human Behaviour, réalisée par des démographes du Centre Leverhulme pour les sciences démographiques (Oxford) et de l’Institut Max-Planck pour la recherche démographique (Rostock).

Le pays le plus touché est la Bulgarie, où l’espérance de vie a décru de 43 mois entre 2019 et 2021, soit de 3 ans et demi. Suivent la Slovaquie1 (-33,1 mois), les Etats-Unis (-28,2 mois), la Pologne (-26,6 mois), la Lituanie (-25,7 mois) et la Hongrie (-24,6 mois).

La France ne s’en sort pas trop mal, avec une baisse de 1,2 mois (baisse entre 2019 et 2020 puis hausse en 2020 et 2021). La Belgique est au même niveau.

Les pays les moins touchés sont la Suisse (-0,5 mois), le Danemark (-0,4 mois), la Finlande (-0,3 mois), la Suède (-0,1 mois) et la Norvège (+1,7 mois).

Heureux Norvégiens. Ils ont du gaz naturel, un énorme fonds souverain vertueux, et leur espérance de vie augmente.

Je fréquente les bibliothèques municipales depuis que j’ai 5 ans. Ces lieux qui s’appellent maintenant des médiathèques sont aujourd’hui bien plus confortables que dans les années 1970 et je les fréquente toujours assidûment.

A Paris, je prends mon vélo pour aller à la médiathèque Françoise Sagan, un endroit magnifique près de la gare de l’Est.

Et j’y emprunte des livres. Des récents, des moins récents, des pas récents du tout.

La semaine dernière, j’ai emprunté et lu On ne peut plus dormir tranquille quand on a une fois ouvert les yeux de Robert Bober. C’est un titre bien long pour un livre2. C’est un bien beau livre.

Sa fiche Wikipedia nous apprend que « Robert Bober est un réalisateur, metteur en scène et écrivain français d’origine allemande, né le 17 novembre 1931 à Berlin ». Ses parents, juifs d’origine polonaise, ont fui l’Allemagne dès 1933 pour vivre à Paris.

Ce livre raconte l’histoire de Bernard Appelbaum, jeune parisien qui a fait de la figuration dans Jules et Jim de François Truffaut, l’adaptation cinématographique du roman d’Henri Pierre Roché portant le même titre.

Bernard va voir le film au cinéma3 avec sa mère, qui lui raconte sa propre histoire, qui est un peu celle de Jules et Jim : un premier mari, Yankel, le père de Bernard, mort en déportation ; un deuxième, Leizer, mort dans le crash aux Açores de l’avion dans lequel se trouvaient également Marcel Cerdan et Ginette Neveu.

C’est une magnifique déambulation dans la mémoire familiale, dans la Shoah et dans les troquets du Paris des années soixante, où Bernard croise Robert Giraud (1921-1997), pilier de bistrot, piéton de Paris, auteur d’un livre culte, Le vin des rues.

De Bober, vous pouvez lire les admirables Quoi de neuf sur la guerre ?, Berg & Beck et Par instants, la vie n’est pas sûre. Et une merveille, Vienne avant la nuit.

J’ai aussi emprunté à la médiathèque Françoise Sagan un livre d’un presque contemporain allemand de Bober, Hans Magnus Enzensberger : poète, essayiste, romancier, né en 1929.

Dans Un bouquet d’anecdotes ou opus incertum4, Enzensberger se remémore sa jeunesse par petites touches, à hauteur d’enfant et d’adolescent, en insérant de-ci de-là des photos de famille.

Il prend une posture distante, parlant de lui (« M. ») à la troisième personne. C’est passionnant, souvent émouvant, et plein d’auto-dérision.

Dans les dernières semaines de la guerre, M. dut revêtir, en compagnie de douzaines d’autres collégiens, un uniforme de la Wehrmacht beaucoup trop grand, verdâtre et d’un tissu qui grattait parce que contenant du bois. Dans un camp d’entraînement, on tenta de l’initier au rudiment du règlement de l’armée de terre. Ce qui impliquait d’ânonner la procédure réglementaire de démontage et de remontage du fusil dit Karabiner 98K. On s’exerçait aussi au maniement des grenades à main. Les instructeurs, des adjudants-chefs vieillis sous le harnais, désespérèrent de M. ; car alors que les autres balançaient élégamment leurs grenades à travers le terrain, les tentatives de M. firent de lui un danger public, parce qu’il était incapable de lancer l’explosif à plus de cinq mètres. Pour sa peine, il fut affecté au nettoyage des latrines.

D’Enzensberger, j’avais beaucoup aimé Hammerstein ou L’intransigeance et Tumulte, dans lequel il se replonge dans ses années 1960.

De ce grand poète, Mausolée est disponible dans la collection Poésie chez Gallimard.

Deux soirées de binge watching la semaine dernière pour cause de célibat momentané. Pas des séries, des documentaires.

Dans Pronostic vital, Eric Guéret s’est immergé pendant six mois dans le service réanimation de l’hôpital Delafontaine en Seine-Saint-Denis pendant le covid. C’est bouleversant.

C’est quoi, être jeune à Denain, ville des Hauts-de-France où Usinor était le principal employeur jusqu’à la fermeture du dernier haut-fourneau de son usine sidérurgique en 1978 ? Laurence Delleur et Vincent Jarousseau y répondent dans un très beau documentaire, Nous, les enfants de Denain.

Dans Erna, Helmut et les nazis – Chronique d’une famille allemande, Jutta Pinzler raconte à travers lettres et films familiaux l’histoire de Helmut, jeune doctorant, et Erna, étudiante en médecine à Berlin, qui se marient avant l’arrivée au pouvoir d’Hitler. Erna découvre qu’elle a une ascendance juive que lui avait cachée sa mère. En butte aux vexations, aux persécutions, à l’interdiction d’exercer en libéral, Helmut s’engage dans la Wehrmacht dans l’espoir d’obtenir dans l’espoir d’obtenir pour sa famille un certificat de « sang allemand ».

Enfin, j’ai découvert dans La traversée de Bourvil la vie d’un acteur comique qui fut très aimé des Français. Il en a parcouru du chemin André Raimbourg (1917-1970), dit Bourvil, avant d’être l’une des deux vedettes de La grande vadrouille.

L’homme (le mari et le père) était très attachant, il est prodigieux dans son dernier film, Le cercle rouge, tourné alors qu’il se mourait d’un cancer.

Il chantait aussi. Je ne suis pas très fan de Salade de fruits ou de La tactique du gendarme, mais j’écoute toujours avec beaucoup émotion Le p’tit bal perdu (c’était bien)5.

Ah, les shorts de tennis des années 1970. Je suis assez content qu’ils soient passés de mode.

– Étienne, toi qui as du goût, j’ai très envie d’utiliser du Comic Sans MS pour mes mails professionnels. T’en penses quoi ?

– Bouly tu es mon ami, alors je te dois la vérité : tu es trop disruptif. pic.twitter.com/jZNTQuusla— Etienne Dorsay (@E_Dorsay) October 17, 2022

C’est bientôt le clap de fin de saison au potager. Il reste quelques tomates (dont des vertes qui ne mûriront pas et qui vont finir en confiture), des salades, des courges, de la ciboulette, de la verveine citronnelle et des pommes.

Bienvenue dans ma semaine Twitter 42 de 2022.

Réclame et écoblanchiment

Alors qu’avait lieu la COP26 à Glasgow du 31 octobre au 12 novembre 2021, la banque HSBC faisait une campagne de publicité pour promouvoir son engagement en faveur de la lutte contre le changement climatique : « (Climate) change comes from within. » Soit à peu près : « Le changement (climatique) vient de l’intérieur. »

Voici un exemple, vu à Bristol le 13 octobre 2021 à 16 heures.

Et voici la campagne déclinée sur Twitter.

https://twitter.com/HSBC_UK/status/1470768179651788815?s=20&t=EOGQz5vsy1FCWeMaD4nsAA

Seulement voilà, cette campagne a déplu et 45 personnes et entités — dont Adfree Cities, dont j’ai utilisé la photo ci-dessus — s’en sont plaintes auprès du régulateur de la publicité au Royaume-Uni, l’Advertising Standards Authority (ASA).

La raison de ces plaintes ? Le greenwashing présumé bien entendu. En bon français, l’écoblanchiment.

L’ASA a analysé la campagne qui mettait en valeur le fait que HSBC allait investir 1000 milliards de dollars dans des initiatives en faveur du climat afin d’aider ses clients à atteindre leurs objectifs climatiques, et contribuait à la plantation de 2 millions d’arbres au Royaume-Uni, lesquels captureront 1,5 million de tonnes de carbone durant leur vie.

L’ASA a conclu que cette campagne avait omis une mention importante ET nécessaire : la contribution de HSBC aux émissions.

En dépit des initiatives mises en valeur dans les publicités […] HSBC a continué de financer de façon significative des investissements dans des activités émettant des niveaux notables de dioxide de carbone et d’autres gaz à effet de serre. Il ne nous est pas apparu que les consommateurs pouvaient le savoir. Nous avons conclu que les publicités omettaient des informations matérielles et étaient pas conséquent trompeuses.

Boum.

L’ASA n’a pas remis en cause le contenu des publicités, mais a estimé que HSBC aurait dû mentionner dans les publicités ce qui était mentionné en toutes lettres dans son rapport annuel, à savoir :

- que les émissions des activités financées dans les secteurs du pétrole et du gaz s’élevaient à 65,3 millions de tonnes de dioxide de carbone par an (et bien plus encore en incluant les autres industries financées ayant des émissions importantes) ;

- que HSBC avait l’intention de continuer à financer l’extraction de charbon thermique et la production d’énergie à partir de cette source très polluante jusqu’en 2040 (et jusqu’en 2030 dans les pays de l’OCDE).

HSBC a justifié auprès de l’ASA sa décision de continuer à financer les gros émetteurs de gaz à effet de serre, mais l’ASA a considéré que les consommateurs exposés aux publicités ont été induits en erreur par celles-ci du fait même de l’absence de mention d’informations importantes (« matérielles »).

L’ASA a interdit les publicités et a demandé à HSBC

de s’assurer que les communications marketing à venir comportant des affirmations liées à l’environnement […] n’omettent pas de mentionner les informations matérielles sur sa contribution aux émissions de dioxide de carbon et de gaz à effet de serre.

Je suppose — et j’espère — que cette décision nationale va faire jurisprudence dans les pays d’Europe continentale et signer la fin bienvenue du conte de fées des insupportables réclames mettant en avant la verditude6 des entreprises.

Dans le microcosme auquel s’intéresse ce blog, ça va impacter les annonceurs publicitaires que sont les banques, les compagnies d’assurance et les sociétés de gestion.

Et dans le reste de l’économie, tout le monde, et particulièrement les producteurs d’énergie fossile, les constructeurs automobiles, les compagnies aériennes, qui ont verdi leur communication en omettant eux aussi de mentionner les informations matérielles sur leurs propres niveaux d’émission.

La décision de l’ASA est consultable ici.

Et si le Green hushing était la solution ? « Hush », c’est le silence. Le Green hushing, c’est l’envers du Greenwashing : c’est le fait pour des entreprises de ne plus communiquer de données sur leurs objectifs validés scientifiquement (SBT) en matière de réduction des émissions de gaz à effet de serre.

Pourquoi ? Pour éviter les controverses et les attaques en justice.

C’est que nous apprend un excellent article de Madeleine Speed dans le Financial Times.

Pour éviter polémiques et plaintes sur leurs engagement en matière de réduction d'émissions de GES, de plus en plus d'entreprises préfèrent ne plus communiquer d'objectifs SBT. Ça s'appelle le "Green hushing". #ESG

par @maddievitesse https://t.co/lKa7lN7jnl

— AlphaBetaBlog (@AlphaBetaBlogFR) October 19, 2022

Variations sur un thème (2)

L’échec collectif 7 de la gestion active face aux indices (étude SPIVA) ou à la gestion indicielle à bas coûts (Morningstar Active/Passive Barometer) sur à peu près toutes les durées d’investissement à partir de 3 ans est maintenant clairement documenté.

Les raisons ? Ce n’est pas que les gérants actifs manquent de compétences, bien au contraire : ils sont de mieux en mieux formés, ont accès à de plus en plus d’informations.

Et c’est précisément le problème : alors que le poids des particuliers dans le volume total de transactions est de plus en plus faible, l’élévation du niveau moyen des acteurs professionnels rend la génération d’alpha plus difficile.

Ajoutez à cela le poids des frais, beaucoup plus élevés pour la gestion active que pour la gestion indicielle, et la messe est dite.

Les structures en place dans certains pays arrivent à freiner la montée en puissance de la gestion indicielle à bas coûts.

C’est notamment le cas en France, éternel village gaulois, où les réseaux bancaires dominent la distribution et où le modèle de rémunération des distributeurs par des rétrocessions est hégémonique.

Conséquence : aucun des acteurs de cet écosystème n’a intérêt à ce que les frais baissent. Tous ligués contre la baisse des prix, pour la vie chère et les marges élevées. Pas grave si les clients trinquent.

Pour la team gestion active, les années se suivent et se ressemblent : encore perdu.

Puisque les chiffres sont implacables, n’en parlons surtout pas. Et distillons de-ci de-là des éléments de langage pour permettre aux investisseurs de garder espoir.

Ces inénarrables assertions de fin ou de début d’année, qui sont un peu l’équivalent dans le monde des placements des propos de comptoir dans la vie des bistrots.

Jean-Marie Gourio a compilé des Brèves de comptoir.

Au pôle Nord, la nuit dure six mois, t’as pas intérêt à rater le dernier métro.

Ou encore celle-ci, pour tous ceux qui croient encore que la distribution des rendements des marchés suit une loi normale :

Des hold-up du siècle, t’en as grosso modo quatre par siècle, pas beaucoup plus.

Chez les gérants actifs, ça donne ceci :

Dans une conjoncture marquée par bla bla bla, les investisseurs ont acheté sans discriminer toutes les valeurs bla bla bla, faussant les mécanismes de formation des prix, bla bla bla. Mais le retour de l’incertitude, notamment géopolitique bla bla bla, la baisse des marchés actions bla bla bla, la hausse des taux, bla bla bla, sont des éléments positifs pour que 20xx soit l’année du stock-picking (bond-picking) et du retour de la gestion active.

Pas faux, tant que l’année 20xx ne s’est pas terminée.

Je m’étais arrêté ici sur une variation sur ce thème par Frédéric Leroux de Carmignac Gestion, pour qui « cet environnement inconnu de beaucoup d’opérateurs de marchés [le retour de l’inflation] est de nature à favoriser les gestions actives. »

Je suis tombé la semaine dernière sur une énième variation sur ce thème, composée par le directeur de la gestion systématique actions (c’est bien de la gestion active) du plus gros gérant d’actifs au monde, BlackRock.

Soit :

Le marché est compliqué aujourd’hui. [Je me demande quand était la dernière fois qu’il ne l’a pas été .]. Il est rempli de risques et de récompenses. [Oui, c’est tout le temps le cas.] Nous croyons que la sélection active d’actions peut vraiment ajouter de la valeur dans un tel marché. [Oui, c’est tout le temps le cas, elle le peut. Y arrive-t-elle ?]

Je prends beaucoup de plaisir à lire ces vérités premières totalement vides de sens, validées par des services de conformité irréprochables.

N’hésitez pas à partager avec moi celles qui vous ont fait rire ou sourire.

Retour à la moyenne

Il existe des maximes souvent très sages. Tenez, celle-ci :

Les arbres ne montent pas jusqu’au ciel.

Les pédants de la finance, dont je fais partie, préfèrent utiliser des termes pseudo-savants, comme celui de retour à la moyenne (ou de régression à ou vers la moyenne). Ce terme a été créé par Francis Galton, un scientifique eugéniste du 19è siècle.

Il s’agit de la tendance des variables qui ont fluctué considérablement à converger vers la normale, ou vers la moyenne, avec le temps.

Il y eut sur les marchés actions une courte période d’euphorie, correspondant aux premiers confinements dans le monde. Cette euphorie a été alimentée par la combinaison de plusieurs facteurs :

- l’inactivité forcée de nombreuses personnes ;

- la suspension des activités sportives, donc des paris sportifs ;

- les subventions versées directement à certains particuliers par les gouvernements, dont celui des Etats-Unis.

Champagne ! Meme stocks ! GME, AMC ! r/WallStreetBets !

Explosion du nombre de nouveaux investisseurs en bourse ! Robinhood ! Courtage gratuit ! Crypto ! To the moon ! Have fun staying poor !

Le symbole : Dave Portnoy (j’avais parlé de lui ici), successeur auto-proclamé de Warren Buffett.

I’m sure Warren Buffett is a great guy but when it comes to stocks he’s washed up. I’m the captain now. #DDTG pic.twitter.com/WqMR89c7kt

— Dave Portnoy (@stoolpresidente) June 9, 2020

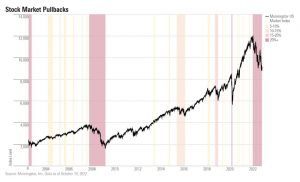

Le phénomène a été particulièrement prononcé aux Etats-Unis où la hausse des marchés actions, qui avait débuté en mars 2009, s’est accélérée grâce à ces nombreux nouveaux intervenants disposant de temps et d’argent.

Mais voilà, le retour à la moyenne a fini par advenir.

- Retour à la moyenne pour les marchés actions, qui corrigent depuis fin novembre 2021 après plus de 10 ans de hausse presque continue.

- Retour à la moyenne pour le nombre d’investisseurs privés actifs et le nombre d’ordres de bourse passés par ces particuliers.

C’est le cas aux Etats-Unis.

The pandemic day-trading boom has gone bust https://t.co/vNpDMoaxVG

— Philippe Maupas (@philmop) October 20, 2022

Chez Schwab comme chez Morgan Stanley, le nombre d’ordres de bourse passés par les particuliers a baissé au 3è trimestre 2022, pour s’établir au plus bas niveau depuis le 4è trimestre 2020.

C’est aussi le cas en France selon les données de l’AMF.

Baisse importante du nombre de particuliers actifs en bourse en

🇫🇷 d'après les données de l'AMF. Faut dire que les marchés baissent. C'est l'inexorable loi du retour à la moyenne 👉 https://t.co/dO8Ilw55v5 pic.twitter.com/aeaLHvSi7A— AlphaBetaBlog (@AlphaBetaBlogFR) October 20, 2022

Le régulateur suit en effet les statistiques relatives au nombre et à l’activité des particuliers8 investissant en actions.

Au 3è trimestre 2022, le reflux a été important : les particuliers ont été 600,000 à avoir effectué au moins une transaction en bourse, bien loin du plus haut du 4è trimestre 2019 (945,000), et moins qu’au troisième trimestre de l’an dernier (783,000).

Quant aux nouveaux acheteurs en bourse, ils étaient 39,000, le plus bas niveau depuis le 4è trimestre 2019.

Moins nombreux, les particuliers ont aussi passé moins d’ordres : 8,8 millions, le plus bas niveau depuis le 1er trimestre 2019.

On verra comment évolue l’étiage. Il est probable que le nombre de particuliers actifs suivra l’évolution des indices, comme c’est à peu près toujours le cas.

L’homo boursicotus (homo s’entend dans le sens d’être humain, sans distinction de genre) a en effet la fâcheuse tendance à acheter la performance passée. Quand elle est mauvaise, il passe à autre chose.

Il lui suffirait pourtant de mettre en place un plan de versements périodiques, par exemple en investissant tous les mois la même somme9 sur un ou plusieurs ETF à bas coûts très diversifiés10, sans se préoccuper de l’évolution des marchés.

Quand j’apprends que 80% de la collecte des ETF en Europe se porte sur des produits aux frais très bas, quand je vois la faible diffusion des ETF auprès des particuliers en France, quand je vois les frais des unités de compte gérées activement proposées dans les contrats d’assurance vie en France, je suis fort navré.

80% de la collecte des #ETF en Europe se porte sur des produits dont les frais de gestion sont inférieurs à 0,1% par an. Et dans votre contrat assurance vie, ça donne quoi du côté des frais de vos unités de compte ? https://t.co/KsiA0KfEMg

— AlphaBetaBlog (@AlphaBetaBlogFR) October 19, 2022

It takes two to tango 💃🏽🕺🏽

Cette maxime anglaise peut se traduire ainsi :

Pour danser le tango, il faut être deux.

Elle peut s’utiliser quand deux personnes ou entités sont impliquées dans une situation difficile, dont elles sont toutes les deux responsables et pour lesquelles elles sont toutes les deux à blâmer.

Dans le tango du H2Ogate, il y a deux danseurs :

- H2O AM, la société de gestion qui a misé (vraisemblablement) plus de 2 milliards d’euros confiés par ses clients sur un danseur allemand, entrepreneur depuis qu’il a 16 ans et spécialiste de la voltige financière.

- Lars Windhorst, l’entrepreneur très défavorablement connu pour sa propension à ne pas rembourser ses dettes dans les temps, quand il les rembourse, et à ne pas toujours publier les comptes de ses sociétés.

Il y a presque un an, Lars m’avait (imprudemment ?) affirmé sur Twitter qu’il rembourserait « à coup sûr » ses dettes aux fonds H2O AM.

Tout à fait raison monsieur AlphaBeta !Nous rembourserons à coup sûr les side pockets de H2O!

— Lars Windhorst (@LarsWindhorst) November 7, 2021

Olaf Storbeck et Robert Smith du Financial Times nous ont appris la semaine dernière que le Hertha Berlin, dont Lars est l’actionnaire majoritaire, était tricard chez Deutsche Bank (DB), la grande banque allemande qui accumule les déboires.

Suite à un durcissement de ses procédures anti-blanchiment, Deutsche Bank a choisi de ne plus travailler avec le Hertha Berlin ⚽. L'actionnaire majoritaire du Hertha ? Lars Windhorst, le protagoniste du #H2Ogate, qui devient franchement radioactif. https://t.co/ayfpN5SJlc

— AlphaBetaBlog (@AlphaBetaBlogFR) October 17, 2022

Suite à son implication dans l’affaire Weinstein aux Etats-Unis et dans le scandale de blanchiment ayant impliqué la Danske Bank, dans lequel elle avait été mise en cause pour avoir tardé à alerter les régulateurs au sujet de transactions douteuses effectuées pour la branche estonienne de Danske Bank, la DB avait décidé de resserrer les boulons en matière de lutte anti-blanchiment.

Et aurait donc décidé de ne plus avoir de relations bancaires avec le Hertha.

Il y a quelques semaines, les mêmes Storbeck et Smith, avec l’aide de Cynthia O’Murchu, avaient révélé l’extravagante mission de déstabilisation du président du Hertha Berlin qui aurait été confiée par Windhorst à une officine barbouzarde israélienne. J’en avais parlé ici.

Windhorst, qui a nié toute implication, a depuis annoncé qu’il allait se retirer du Hertha. ll a beau en détenir plus de 64% du capital, il n’a en effet pas son mot à dire dans la gestion du club : selon les règles de la Bundesliga, ce sont les supporters qui décident.

Comment un comité des risques digne de ce nom a-t-il pu valider que H2O AM mise (vraisemblablement) plus de 2 milliards d’euros confiés par ses clients sur Lars Windhorst ?

Mais au fait, c’est combien de milliards ?

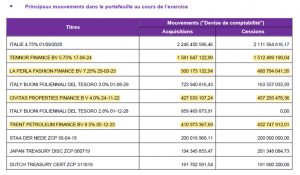

En consultant de nouveau le rapport annuel 2019 de H2O Multibonds, je suis tombé sur ce tableau qui m’a donné le vertige.

Les émissions obligataires surlignées en jaune concernent des entités de la constellation Windhorst. La somme des achats durant l’année s’élève à plus de 2,9 milliards d’euros. Pour un seul fonds.

Vivement qu’on sache.

Des nouvelles du #H2Ogate

Depuis le coup de grisou lié à la brutale chute du rouble russe, les fonds affectés ont remonté une partie de la pente. Pas toute la pente : au 20 octobre, tous les fonds sont encore dans le rouge.

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement en juillet 2022 de la part de Tennor.

Voilà où on en est au 20 octobre 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 30 septembre 2022).

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 42 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 42 de 2022. Sayōnara. さようなら.

Illustration : Portrait de Louis Pasteur par Albert Edelfelt (1854-1905)

- Le graphique du Monde omet certains pays, référez-vous à l’article des démographes.

- Il s’agit d’un vers de Pierre Reverdy.

- Le Vendôme, avenue de l’Opéra.

- Traduit de l’allemand par Bernard Lortholary.

- Musique de Gabrielle Vervaecke, paroles de Robert Niel.

- Que Ségolène Royal me pardonne cet emprunt à sa novlangue.

- Il y a toujours des fonds gérés activement qui surperforment, sur toutes les durées. Le problème, c’est qu’il n’y a pas de moyen infaillible de les identifier à l’avance, et que ce ne sont pas toujours les mêmes au fil du temps.

- Pour l’AMF, un investisseur actif est un « investisseur ayant réalisé au moins une transaction à l’achat ou à la vente, sur la période considérée, sur un instrument financier admis aux négociations sur une plateforme de l’Union européenne. » Par ailleurs, les statistiques de l’AMF « concernent les clients particuliers réalisant des transactions sur des instruments financiers cotés dans l’Union européenne et servis par un prestataire de services d’investissement (PSI) établi en France (à l’exception de ses succursales à l’étranger) ou la succursale en France d’un PSI de l’Union européenne. »

- Dépendant de sa capacité d’épargne.

- Certains prestataires proposent de tels plans sans frais de courtage.

Une réponse sur « Ma Semaine Twitter 42 de 2022 »

Merci, intéressant cet article sur les indices PAB même si certains points sont un peu techniques. Au final les critiques ne me semblent pas forcément spécifiques aux indices PAB mais toucher tout l’ESG. Ainsi on retrouve 2 questions très fréquentes :

– positive screening (approche best in class) vs negative screening (exclusions)

– et surtout la capacité de chacune de ces approches à modifier l’économie réelle

En tant que particulier j’ai du mal à me faire un avis car j’ai pu lire des arguments un peu de tous les cotés. Je pense que le droit de vote est un outil puissant et en ce sens la gestion passive telle qu’elle est actuellement n’est peut-être pas idéale (https://www.unpri.org/pri-blog/do-index-funds-monitor-their-portfolio-firms/7865.article).

Enfin d’autres critiques concernent les effets de bord des indices PAB. Selon moi cela existe dans toute gestion quantitative, mais c’est probablement accentué ici par le fait qu’on essaye de faire une gestion finalement particulièrement active et complexe à partir d’un algorithme.

Bien à vous.