Magie de Johnny. Il a suffi que je mette une photo du jeune Jean-Philippe Smet à côté de Simone Signoret dans Les Diaboliques

Merci cher public, même si je n’y suis pour rien. La barre a été placée très haut et je ne sais pas quel symbole encore vivant pourrait battre Johnny quand il (le symbole encore vivant, à qui je souhaite bien entendu longue vie) passera de vie à trépas. Je vais quand même tenter avec Titou, le chat de ma fille, qui s’était fait discret dans ce blog depuis quelque temps mais qui est de retour à Paris pour 3 semaines, chassé d’Angers par des travaux diurnes et nocturnes fort bruyants. Miaou.

Moins rock’n roll mais très précieuse pour bien comprendre le monde des placements, la série Investing : The Evidence, produite par Robin Powell pour RockWealth, se poursuit. Les épisodes 4 (consacré au risque) et 5 (consacré aux aspects comportementaux, avec une intervention de l’excellent Morgan Housel) sont visibles ici. C’est court, percutant, et c’est de l’excellente éducation financière.

Dans le même registre, j’espère que vous apprécierez autant que moi l’entretien de Jason Zweig avec April Rudin : comment distiller 30 ans d’observation des marchés et de sagesse dans quelques minutes de conversation. C’est plus bas.

Bienvenue à toutes et à tous dans ma semaine Twitter 50 de 2017.

Miroir, mon beau miroir

J’ai mentionné récemment (ici et là) l’escarmouche entre le Wall Street Journal et Morningstar. Utilisant des données obligeamment fournie par Morningstar, le quotidien économique avait conclu que ni la notation quantitative, ni la notation qualitative de Morningstar ne permettaient de prédire la surperformance future des fonds.

Fort à propos, Jeffrey Ptak, CFA, l’excellent patron de la recherche fonds de Morningstar, vient de publier une étude cherchant à évaluer si la notation qualitative (Morningstar Analyst Rating) avait un caractère prédictif.

Le Morningstar Analyst Rating est-il un bon prédicteur de la performance ajustée du risque future ? https://t.co/ulgwMlIOva via @syouth1 pic.twitter.com/mLSjdP3Sx8

— AlphaBetaBlog (@AlphaBetaBlogFR) December 12, 2017

Il existe deux types de notations Morningstar : une notation quantitative (Morningstar Rating) à base d’étoiles (de une à cinq) qui évalue la performance passée ajustée du risque et une notation qualitative (Morningstar Analyst Rating) lancée en novembre 2011.

L’objectif de la notation qualitative est d’identifier à l’avance les fonds susceptibles de délivrer à long terme une meilleure performance ajustée du risque que celle de leur catégorie ou d’un benchmark approprié. La grille d’analyse comporte 5 dimensions (les 5 « P ») : Process (le process de gestion), Performance, People (l’équipe de gestion), Parent (la société de gestion) et Price (les frais).

Les analystes de Morningstar se sont penchés sur 4500 fonds et leur ont assigné une des 5 notes suivantes : Or (Gold), Argent (Silver), Bronze, Neutre (Neutral) ou négative (Negative).Les fonds ayant une notation Gold, Silver ou Bronze sont aux yeux des analystes susceptibles de délivrer une surperformance ajustée du risque.

La méthodologie détaillée de la notation qualitative Morningstar est accessible ici.

Ptak a analysé les notations affectées aux fonds actions, obligations et mixtes domiciliés aux Etats-Unis, dans la région Europe/Moyen-Orient/Afrique et en Asie Pacifique de novembre 2011 à avril 2017, et la performance postérieure à la notation jusqu’en octobre 2017. Morningstar a tenu compte des liquidations de fonds pour neutraliser le biais du survivant et a utilisé deux méthodes de calcul différentes, détaillées dans les pages 7 à 9 de l’étude accessible ici.

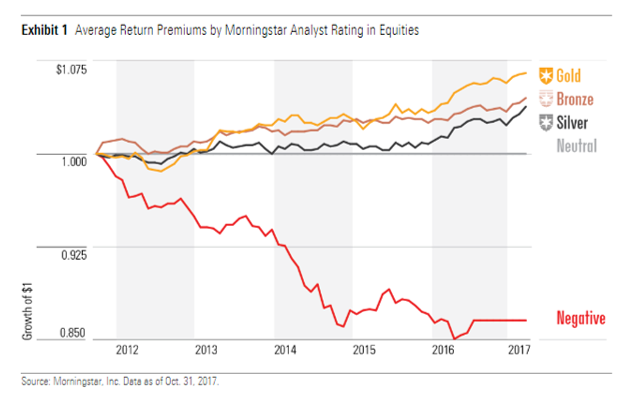

Même si Morningstar précise que la période d’analyse n’est pas assez longue car elle ne couvre pas un cycle complet de marché, les résultats sont assez encourageants, notamment pour les fonds actions (graphique ci-dessous).

Pour ces derniers, Morningstar montre que le rendement excédentaire enregistré par un investisseur qui aurait investi à partir de décembre 2011 1 dollar dans un portefeuille équipondéré de fonds notés Gold a été positive et supérieure à celle d’un portefeuille de fonds Silver, elle même supérieure à celle d’un portefeuille de fonds Bronze.

Quant au portefeuille des fonds les plus mal notés (« Negative »), il aurait enregistré un rendement excédentaire négatif.

La hiérarchie des notations a donc été respectée : mieux le fonds actions était noté au départ, plus élevée a été sa surperformance future moyenne.

Même tendance pour les fonds allocation. Pour les fonds obligataires, c’est moins clair, la hiérarchie entre Gold, Silver et Bronze n’étant pas respectée.

Il faut saluer la transparence de Morningstar, qui cherche à évaluer la pertinence de ses différentes notations. On notera que l’approche consiste à regrouper tous les fonds d’une même catégorie ayant la même notation et que ce qui en résulte, c’est une moyenne sur un portefeuille fictif qu’aucun investisseur ne détiendra jamais. Il est possible de choisir un fonds Gold qui sera sous-performant ou un fonds noté « Negative » qui sera surperformant.

Mais cette approche est sans doute la moins mauvaise solution.

Quoi qu’il en soit, ni une notation quantitative, ni une notation qualitative, ni la combinaison des deux ne sont suffisantes pour garantir la surperformance future.

La gestion factorielle, c’est de la gestion active

C’est peu de dire que la gestion factorielle (encore souvent appelée smart beta) est en vogue. Elle s’est immiscée entre la gestion indicielle traditionnelle (répliquant les indices dominants, qui sont capi-pondérés) et la gestion active.

John Ameriks est le responsable de la gestion quantitative actions de Vanguard. Dans un entretien avec Matt Hougan sur le site etf.com, il remet quelques pendules à l’heure.

Un entretien avec John Ameriks, le patron de la gestion quantitative actions de Vanguard, sur l'investissement factoriel https://t.co/6GWzBFCa7x via @ETFcom @Matt_Hougan

— AlphaBetaBlog (@AlphaBetaBlogFR) December 13, 2017

Tout d’abord, il déclare que la gestion factorielle, c’est de la gestion active. Par définition, seule la réplication du portefeuille de marché, conçu en affectant à chaque valeur un poids correspondant à celui de sa capitalisation boursière dans le total, peut être qualifiée de passive. Toute déviation par rapport au portefeuille de marché est donc une forme de gestion active.

Ameriks rappelle qu’historiquement – ce qu’il déplore – certains facteurs ont été associés à la délivrance de rendements excédentaires. Il est exact que certains facteurs ou sous-facteurs ont délivré une performance supérieure à celle du marché avec un risque inférieur, et Ameriks convient qu’il existe des raisons de croire que ça restera le cas dans le futur.

Certains gérants actifs cherchent depuis longtemps à s’exposer à ces facteurs. Mais ils le font dans une enveloppe (le « mutual fund », qui est l’enveloppe traditionnelle, non cotée en bourse) et selon des modalités tarifaires (des frais élevés) qui les désavantagent par rapport à l’ETF.

Quelles que soient les séductions des ETF factoriels, Vanguard insiste sur le fait qu’une approche active peut tout autant surperformer que sous-performer, y compris sur longue durée (voir une illustration frappante ci-dessous), et que l’investissement factoriel n’est en aucun cas une martingale.

Et Ameriks de conclure :

Il faut toujours se méfier de la performance passée, particulièrement dans le monde des facteurs.

La gestion active n’est pas un long fleuve tranquille

Je ne l’écrirai jamais assez : Vanguard est aussi un géant de la gestion active, et pas seulement un géant de la gestion indicielle. C’est en fait un géant de la gestion à bas coûts.

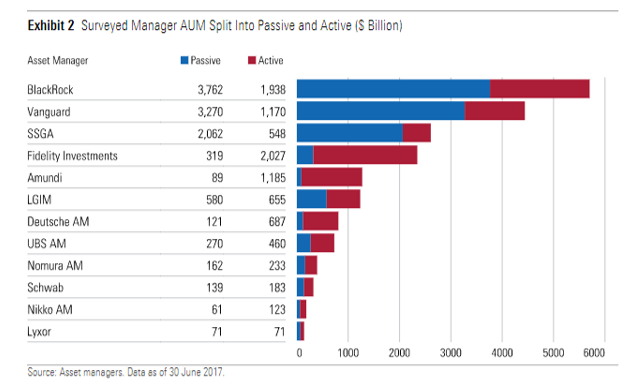

Le graphique ci-dessous, tiré d’une récente étude de Morningstar dont j’ai parlé la semaine dernière, donne la répartition des encours au 30 juin 2017, en milliards de dollars, entre gestions passive (en bleu) et active (en rouge). On y apprend notamment que le plus grand gérant actif à cette date, c’était Fidelity, suivi de BlackRock, et qu’Amundi était presqu’aussi grand en gestion active que Vanguard.

Dans un papier récemment paru sur le site de Vanguard destiné aux conseillers financiers, Doug Grim, CFA, fournit quelques données intéressantes sur les rares fonds actifs qui ont surperformé sur 15 ans (au 31 décembre 2016).

La gestion active n'est pas un long fleuve tranquille, de longues périodes de sous-performance font partie du voyage https://t.co/qa9DWI1qzQ pic.twitter.com/erFghDMLwL

— AlphaBetaBlog (@AlphaBetaBlogFR) December 14, 2017

Grim a travaillé sur l’univers des 2224 fonds actions Etats-Unis gérés activement qui étaient en activité au début de la période analysée. Il définit le succès par deux critères : 1. être toujours en activité à la fin de la période ; 2. avoir battu l’indicateur de référence mentionné dans leur prospectus.

54% des 2224 fonds qui ont pris le départ n’ont pas survécu. 32% ont survécu et sous-performé leur indicateur de référence. Seulement 14% ont survécu et battu leur indicateur de référence.

Le taux de succès est donc de 14%. Mais le chemin n’a pas toujours été semé de roses pour ces happy few : pendant les 15 années de la période étudiée, seulement 28% des fonds n’ont pas enregistré de sous-performance par rapport à leur indicateur de référence pendant 3 années consécutives. 72% des « gagnants » ont donc connu au moins une période de 3 années consécutives de sous-performance.

Questions aux sélectionneurs de fonds et aux investisseurs : 1. auriez-vous su identifier à l’avance les 14% de fonds gagnants ? 2. Si vous l’aviez fait, auriez-vous patienté si les fonds sélectionnés avaient sous-performé pendant 3 années de suite ?

Quand on investit aussi,

Patience et longueur de temps

Font plus que force ni que rage.

C’est dans Le lion et le Rat de La Fontaine et ça ne vieillit pas. Une idée de cadeau pour Noël

Pratiques de place

La commission des sanctions de l’AMF (Autorité des Marchés Financiers) vient de se prononcer sur le cas de la société de gestion Trecento AM, épinglée lors d’un contrôle pour sa façon de calculer la commission de surperformance de deux de ses fonds, Trecento Santé et Trecento Entrepreneurs (ce dernier ayant depuis disparu, fusionné avec Trecento Santé). Il convient de noter que cette décision peut faire l’objet d’un recours et n’est donc pas nécessairement définitive.

Je n'ai trouvé aucune mention de la restitution des commissions de surperformance indûment prélevées aux porteurs de parts, ai-je mal lu le rapport de la commission des sanctions de l'AMF ?

— AlphaBetaBlog (@AlphaBetaBlogFR) December 17, 2017

Qu’est-il reproché à Trecento Asset Management ? D’avoir calculé la commission de surperformance des deux fonds concernés de manière incorrecte. On constitue une provision pour commission de surperformance quand l’évolution de la valeur liquidative répond aux conditions du prospectus (à savoir généralement qu’elle est supérieure à celle de l’indicateur de référence ou d’un seuil absolu). Provisionnée à chaque valeur liquidative, la commission de surperformance est payée à la société de gestion par la collectivité des porteurs de parts une fois par an (en France du moins).

Du 15 décembre 2012 au 31 décembre 2015, Trecento Asset Management a intégré à son calcul les souscriptions dans le fonds (« effet volume ») : il était ainsi possible, quand le solde des souscriptions était positif, que l’actif net du fonds progresse même quand sa valeur liquidative baissait. Dans ce cas, une commission de surperformance était provisionnée, alors qu’il n’y a avait pas eu de surperformance. En cas de progression du nombre de parts du fonds en raison de souscriptions nettes positives, les montants indûment provisionnés peuvent être élevés.

Pour les deux fonds concernés, le montant indûment perçu au titre de l’effet volume pour les deux fonds concernés est estimé par l’AMF à 204 901 euros.

En outre, Trecento Asset Management (TAM) a déplafonné en fin d’année 2014 la commission de surperformance de l’un de ses fonds avec effet rétroactif sur la performance cumulée depuis le début de l’exercice comptable, pour un montant total de 207 301 euros.

Le montant total des commissions de surperformance indûment perçues selon l’AMF s’élève ainsi à 412 202 euros.

Selon le régulateur,

pendant trois ans, TAM a porté atteinte à l’intérêt des porteurs et les a traités de manière inéquitable.

Sanction :

Il sera prononcé à l’encontre de TAM un avertissement et une sanction pécuniaire de 50 000 euros.

Si je résume : 1. les porteurs de parts des deux fonds gérés par Trecento AM ont payé des commissions de surperformance indues pour un montant total de 412 202 euros ; 2. la sanction pécuniaire infligée à Trecento AM est de 50 000 euros, ce qui correspond à 12% du montant indûment perçu.

J’ai lu avec une grande attention le document de la commission des sanctions de l’AMF et je n’y ai trouvé aucune mention d’une restitution des sommes indûment perçues. Ai-je mal lu ? Aux Etats-Unis, les régulateurs condamnent les sociétés reconnues fautives à restituer les montants indûment perçus aux clients lésés (ça s’appelle « disgorgement » et c’est expliqué ici).

Pour conclure, une explication sur le titre que j’ai donné à cette entrée : « pratiques de place ». On retrouve le terme par deux fois dans la défense de Trecento AM, qui affirme que tant son mécanisme de calcul de la commission de surperformance que sa décision de déplafonner la commission de surperformance sont conformes à une « pratique de place ». L’AMF n’a pas été convaincue par cet argument. J’espère que de telles « pratiques de place » n’ont plus cours à grande échelle depuis longtemps.

Les bons tuyaux du Professeur Jason

Je mentionne souvent dans ce blog Jason Zweig, un des meilleurs journalistes financiers aux Etats-Unis. Zweig écrit pour le Wall Street Journal et fait partie des rares journalistes autorisés à publier sur leur blog personnel des articles écrits pour leur employeur.

Zweig écrit sur les marchés depuis plus de 30 ans avec une honnêteté intellectuelle remarquable. Il s’est récemment entretenu avec April Rudin, qui est à la tête du Rudin Group, une société spécialisée dans le marketing des institutions financières.

C’est un magistral cours d’éducation financière, dans lequel Zweig condense le meilleur de son savoir.

Dans cette conversation avec April Rudin (@TheRudinGroup), @jasonzweigwsj délivre la substantifique moëlle de 30 ans de réflexion sur les marchés. Un magistral cours d'éducation financière. https://t.co/6QPPrWLYfy

— AlphaBetaBlog (@AlphaBetaBlogFR) December 15, 2017

Morceaux choisis (dans ma traduction).

Sur l’alpha

Je n’ai aucun doute quant au fait que certains gérants actifs ont du talent. Mais identifier un gérant actions actif talentueux plutôt que chanceux est aussi difficile que la sélection de valeurs. Tant de gérants de portefeuilles sont très intelligents, bien formés et diligents que le facteur principal qui distingue les uns des autres est la chance.

Un investisseur doit-il connaître toutes les valeurs détenues par les fonds de son portefeuille ?

Non, mais vous devriez savoir pourquoi vous détenez un produit, ce que les fonds cherchent à accomplir et combien ils vous coûtent.

Quel devrait être le rôle des conseillers financiers ?

Un bon conseiller financier doit être comme toute personne prodiguant un conseil de qualité : une voix raisonnable, ayant un jugement sûr, provenant de l’expérience et de l’expertise – pas un clown dispensant des conseils tactiques ineptes et prétendant être capable de battre le marché. L’industrie du conseil financier sera devenue une profession quand les conseillers financiers devront justifier et expliquer leurs performances comme les gérants de fonds le font déjà pour les leurs.

Pourquoi l’industrie financière utilise-t-elle un jargon aussi complexe pour présenter ses produits ?

A Wall Street, utiliser des méthodes compliquées pour faire des choses simples rapporte plus à l’industrie. C’est pourquoi la complexité prolifère et se charge de jargon pour impressionner les clients et leur faire croire qu’il y a là quelque chose de spécial.

Quelles sont les principales erreurs commises par les investisseurs aujourd’hui ?

Répétez après moi : ce n’est jamais différent. Si vous courez après le dernier produit spéculatif à la mode, ça finira mal, plus ou moins tard, mais ça finira mal.

Je suis un jeune de 22 ans, je sors de l’université, comment dois-je investir ?

Placez un tiers dans un fonds indiciel répliquant le marché des actions Etats-Unis, un tiers dans un fonds indiciel répliquant le marché des actions du reste du monde et le dernier tiers dans un fonds indiciel répliquant le marché obligataire. Vos frais annuels doivent être inférieurs à 0,2%. Vous pourrez toujours ajouter un ou deux fonds, mais ce portefeuille très simple vous permettra de commencer.

Vos frais annuels doivent être inférieurs à 0,2%…

IA + ESG + Google + Amazon

Hiromichi Mizuno est le directeur des investissements du GPIF (Government Pension Investment Fund), le plus gros fonds de pension au monde, qui gère les fonds de pension publics japonais.

Mizuno a récemment été interrogé par Yuko Takeo et Shigeki Nozawa de l’agence Bloomberg sur sa vision à 10 ans du monde de la gestion d’actifs.

Pour le patron du fonds de pension gouvernemental japonais, le futur de la gestion d'actifs c'est : #IA + #ESG + Google + Amazon. https://t.co/dTNNEU7y2r

— AlphaBetaBlog (@AlphaBetaBlogFR) December 18, 2017

Il pense tout d’abord que l’intelligence artificielle remplacera ou « augmentera » les humains pour de nombreuses opérations, particulièrement de trading à court terme, ce qui réduira le nombre d’emplois dans la gestion. Parallèlement à la montée en puissance de l’intelligence artificielle, il voit les investisseurs se concentrer sur le long terme, et notamment sur les critères ESG (environnement, social, gouvernance), ce qui va forcer les gérants d’actifs à systématiquement intégrer l’approche ESG à leur gestion.

En matière de risques sous-estimés, Mizuno voit l’inéluctable irruption dans le secteur de Google et Amazon, en raison de leur expertise en matière d’intelligence artificielle et leur mainmise sur de gigantesques quantités de données.

Interrogé sur le match gestion active contre gestion passive, Mizuno répond qu’il croit toujours en la gestion active, mais que les sociétés de gestion vont devoir s’adapter en baissant leurs frais.

Selon lui,

les gérants actifs ont échoué à mériter la confiance des investisseurs parce que la recherche montre que, collectivement, ils n’ont pas réussi à délivrer de l’alpha après frais.

Il leur suggère de revoir leur structure de coûts pour améliorer l’alignement des intérêts des clients avec les leurs, plutôt que de seulement baisser leurs frais.

Peak Active

On a eu droit dans le passé à la théorie du « Peak Oil » (le moment où l’extraction de pétrole atteint son plus haut avant de décliner). On parle de plus en plus de « Peak Active », qui serait le moment où les actifs gérés activement seraient dépassés par les actifs gérés passivement.

La méthode pour estimer le moment de bascule est simple mais pas infaillible : on extrapole les tendances passées dans le futur. Bloomberg s’est livré à l’exercice pour les Etats-Unis en extrapolant à partir des chiffres de collecte des 3 dernières années.

Actions : les encours des fonds indiciels pourraient dépasser ceux des fonds actifs aux Etats-Unis dès l'an prochain. https://t.co/xrYu9J4zij via @markets pic.twitter.com/yNTYVKe5uR

— AlphaBetaBlog (@AlphaBetaBlogFR) December 15, 2017

Pour les fonds actions, c’est dès 2019 que les encours passifs seront supérieurs aux encours actifs.

En Europe, on n’y est pas encore. En France, encore moins. Vivement l’ouverture massive de l’assurance vie et de l’épargne entreprise aux produits indiciels à très bas coûts (Zweig ci-dessus : « vos frais annuels doivent être inférieurs à 0,2% »), il y a là un gisement massif de pouvoir d’achat différé pour les Français.

Je rappelle que le compte-titres ordinaire est une enveloppe de détention très souple et très performante : on peut y loger tous les ETF cotés sur Euronext avec un traitement fiscal équivalent à celui du PEA et de l’assurance vie, et des frais infiniment inférieurs à ceux de l’assurance vie.

Parmi les lectures indispensables à l’honnête homme.femme souhaitant prendre en mains ses placements en utilisant ces produits indiciels à bas coûts, je vous recommande le livre d’Edouard Petit, Créer et Piloter un Portefeuille d’ETF, dont j’ai parlé ici et que j’ai préfacé là. Pour l’acheter, cliquez ici pour la version papier

Quand je mentionne un livre (ou un DVD, ou un disque) dans ces colonnes, vous noterez un lien vers le site Amazon ou vers le site FNAC. Je suis adhérent aux services d’affiliation de ces deux sites, sachez que tout achat que vous effectuerez sur le site FNAC ou le site Amazon via « mon » lien pourra donner lieu à perception d’une commission de la part de la FNAC ou d’Amazon.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins. Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela.

Ainsi se termine ma semaine Twitter 50 de 2017. A la semaine prochaine.

Une réponse sur « Ma Semaine Twitter #50 de 2017 »

Concernant l’interview de Jason Zweig je retiens cette citation de son père qui est juste géniale !

My dad, who was a very wise man, once said, “It’s remarkable how much you need to learn in order to understand how little you ever need to know.”