Research Affiliates est une société basée en Californie spécialiste de la recherche en matière de smart beta et d’allocation d’actifs. Créée en 2002, elle est incarnée par Rob Arnott, un de ses fondateurs, très visible aux Etats-Unis.

Au 30 juin 2016, plus de 160 milliards de dollars d’actifs étaient gérés par des sociétés de gestion (PIMCO, Lyxor et Invesco Powershares par exemple) utilisant des stratégies d’investissement développées par Research Affiliates.

Je recommande vivement la fréquentation du site internet de la société, dont la recherche est de grande qualité.

Les ingrédients d’une allocation d’actifs

L’allocation d’actifs consiste à pondérer les classes d’actifs composant un portefeuille. Une des techniques de construction les plus répandues consiste à faire des prévisions de rendement et de risque attendus dans le futur pour chacune des classes d’actifs, ainsi que des prévisions de covariance des classes d’actifs entre elles, puis à construire une frontière efficiente de combinaisons optimales des classes d’actifs.

Il est assez commun d’avoir une hiérarchie de rendements immuable : on attend plus des actions que des obligations ; au sein des actions, on attend généralement plus de performance et de volatilité des marchés émergents que des marchés dits développés et plus de performance des petites et moyennes capitalisations que des grandes ; au sein des obligations, on attend plus de performance et de volatilité des obligations à haut rendement que des obligations crédit investment grade, et moins des obligations souveraines.

Bien entendu, un rendement attendu plus élevé implique aussi généralement une volatilité attendue plus élevée.

Les prévisions de Research Affiliates

Pour développer ses stratégies en matière d’allocation d’actifs, Research Affiliates (ci-après RA) fait des prévisions de rendement et de risque réels (c’est-à-dire après inflation) attendus sur 10 ans, publiées avec moult détails sur son site internet.

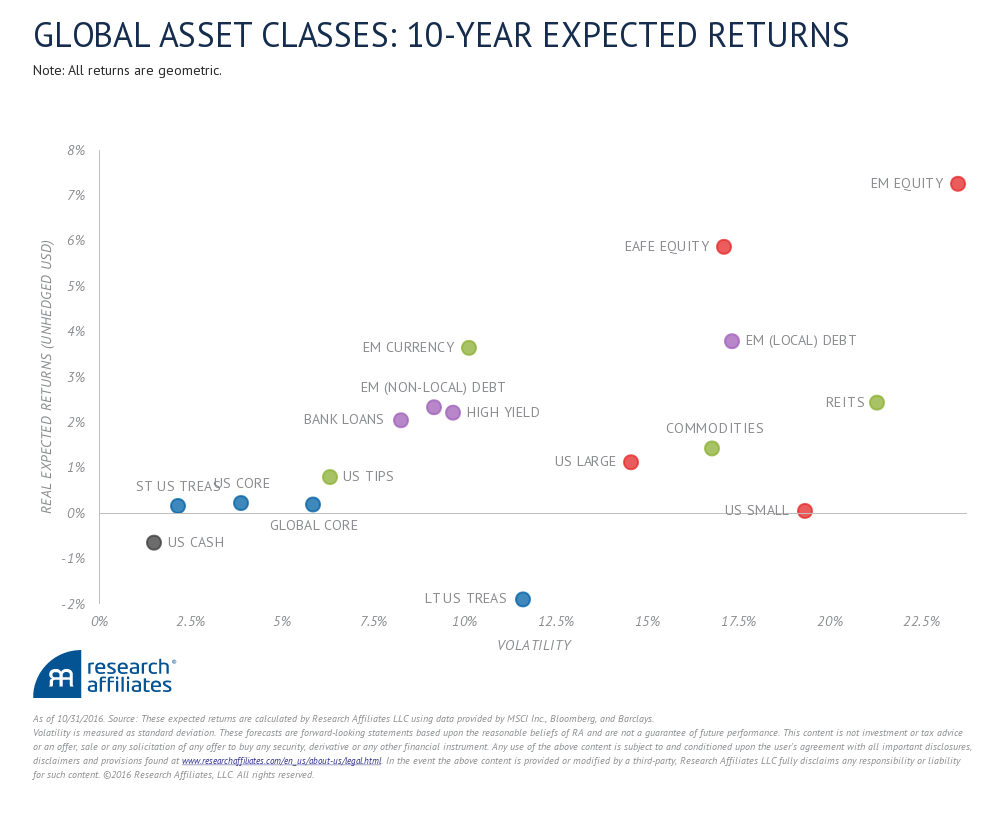

RA n’hésite pas à avoir des vues très tranchées, qu’on en juge ci-dessous.

Sur l’axe horizontal, la volatilité annualisée (ci-après volatilité, pour alléger mon propos) attendue à 10 ans. Sur l’axe vertical, la performance annualisée (ci-après performance ou rendement) attendue sur la même période.

Actions : Emergents up, USA down

En haut à droite, les actions des pays émergents (EM Equity) : RA table sur un rendement de 7,3% avec une volatilité de 23,5%. Le rendement se décompose en 2,7% de dividende, 1,5% de croissance, 1,2% de progression de la valorisation et 1,8% d’effet de change (pour un investisseur en USD).

Plus à gauche, EAFE (Europe, Australasia, Far East) Equity représente les marchés dits développés hors Etats-Unis & Canada. RA en attend un rendement de 5,9% (dividende 3,4% + croissance 1,3% + effet devise 1,2%) et une volatilité de 17,1%.

Il faut beaucoup descendre pour trouver les actions Etats-Unis : pour les grandes capitalisations, RA n’attend qu’un rendement de 1,1% (avec un effet négatif pour la valorisation de -2,3%, donc une baisse des multiples) avec une volatilité de 14,6%.

Et pour les petites capitalisations, le rendement attendu est nul (avec un effet négatif pour la valorisation de -3,6%, donc une forte baisse des multiples), avec une volatilité de 19,3%.

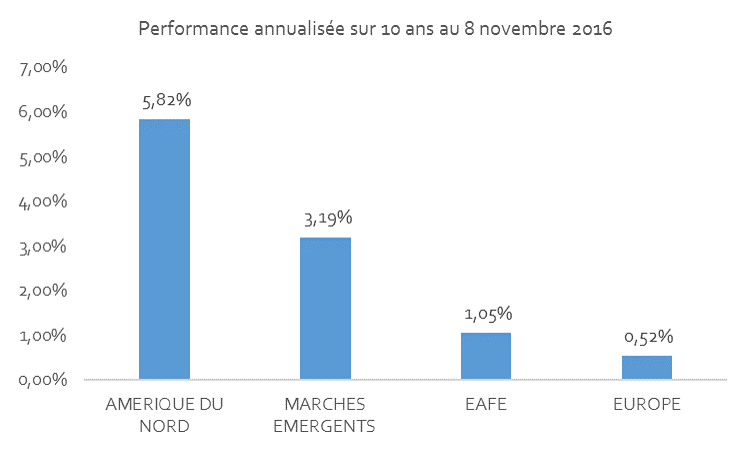

Comme le graphique ci-dessous le montre, les actions Etats-Unis ont considérablement surperformé les actions EAFE et des pays émergents depuis 10 ans (indices MSCI large et mid cap, net, en USD pour refléter l’expérience d’un investisseur en USD, perspective dans laquelle RA se place).

Research Affiliates croit dans le retour à la moyenne (on trouve ceci sur son site : « The largest and most persistent active investment opportunity is long-horizon mean reversion » soit « La principale et plus persistante opportunité en gestion active est le retour à la moyenne sur longue durée ») , ça se voit dans les prévisions.

Obligations : presque plus de rendement

En ce qui concerne les obligations, RA est très pessimiste : pour l’indice global (Barclays Global Aggregate), 0,2% de rendement réel attendu avec une volatilité de 5,9% ; pour les obligations long terme du trésor US, -1,9% de rendement réel attendu avec une volatilité très élevée de 11,6% ; pour les obligations court terme du trésor US, 0,2% de rendement réel attendu avec une volatilité de 2,2%.

Pour trouver du rendement, il va falloir prendre du risque : RA attend un rendement réel de 3,8% pour les obligations émergentes en devises locales avec une volatilité de 17,3% ; pour les obligations émergentes en USD, le rendement attendu est de 2,3% avec une volatilité de 9,2% ; et pour le haut rendement en USD le rendement attendu est de 2,2% avec une volatilité de 9,7%.

C’est sur les devises émergentes que le risque sera le mieux rémunéré selon RA, qui en attend un rendement de 3,6% et une volatilité de 10,1%.

La politique des banques centrales consistant à baisser les taux d’intérêt et à les maintenir durablement à un niveau bas (voire négatif pour certaines échéances plus courtes) pose bien entendu des problèmes majeurs aux investisseurs obligataires qui ont besoin du coupon pour atteindre leurs objectifs (servir les retraites par exemple).

J’en profite pour ouvrir une page de publicité : j’animerai lors de la prochaine Journée Nationale des Investisseurs qui aura lieu le 8 décembre prochain un atelier consacré à cette problématique qui risque d’être durablement d’actualité, avec un remarquable panel de gérants et d’investisseurs institutionnels.

Que tirer de ces prévisions ?

Bien entendu, ma présentation des prévisions de rendement et de risque de RA n’implique pas que je sois d’accord avec celles-ci. Vous êtes invité(e)s à ne pas les croire aveuglément non plus et à faire vos propres diligences.

Ceci étant dit, il est important d’avoir des vues sur les rendements futurs des classes d’actifs pour établir une allocation d’actifs stratégique. Ce n’est qu’ensuite que l’on peut construire un portefeuille avec des fonds (actifs et/ou passifs selon les convictions de chacun).

Il importe également d’avoir la plus grande diversification dans son portefeuille : diversification entre classes d’actifs et au sein des classes d’actifs.

Je n’ai pas mentionné les vues de RA sur les matières premières physiques (« commodities » dans le graphique ci-dessus) ou l’immobilier coté (« REITS »), qui constituent des classes d’actifs ou des sous classes d’actifs pouvant apporter de la décorrélation à une allocation composée d’actions et d’obligations (donc réduire le risque global du portefeuille).

Enfin, si vous croyez au retour à la moyenne (qui est l’expression mathématique de l’adage selon lequel les arbres ne montent pas jusqu’au ciel), il importe de rebalancer périodiquement votre portefeuille afin de rétablir l’allocation d’actifs stratégique. Ce faisant, vous vendrez les positions ayant enregistré des gains pour acheter celles ayant enregistré des pertes.

Le rebalancement n’est pas synomyme d’amélioration systématique de la performance (vendre une position qui a monté quand elle continue de monter fait en réalité perdre de l’argent), mais permet de rétablir le profil de risque du portefeuille. Et si, comme Research Associates, vous croyez au retour à la moyenne, c’est la meilleure solution.

3 réponses sur « Les rendements en berne de Research Affiliates »

Bonjour,

Merci pour cet article.

J’applique moi-même tous les 6 mois le rebalancement de mon portefeuille, pour revenir à mon allocation d’actifs cible (20% actions dans mon patrimoine).

Merci Philippe.

Les prévisions…

Surabondantes et souvent divergentes d’une institution à l’autre, quel est leur intérêt, selon vous ?

De mon humble point de vue, à part justifier le salaire des gens qui les font, je ne vois pas trop.

Le plus rationnel est d’être bien diversifié, donc le plus neutre possible, pour capter toutes les surperformances par rapport aux anticipations des marchés.

Je suis d’accord avec vous : les prévisions ne présentent à peu près aucun intérêt.