Loin de moi l’intention de sous-estimer l’importance du vote de la semaine dernière au Royaume-Uni qui pourrait conduire au Brexit. C’est un événement important dont les conséquences, aujourd’hui difficiles à estimer précisément, seront sans aucun doute majeures. Mais ne sommes-nous pas là dans l’amplification médiatique habituelle produisant ce qui pourrait, dans quelques mois, s’apparenter à du bruit ? Brexit ou Bruitxit ?

En effet, comme pour tout événement important et inattendu (récemment la faillite de Lehman Brothers ou Fukushima), les commentaires vont bon train dans les médias et sur les réseaux sociaux. De nombreux « experts » sont sollicités pour donner leur avis sur les conséquences de ce vote sur les marchés financiers, les sociétés de gestion ont presque toutes organisé dans l’urgence des conférences téléphoniques pour expliquer aux investisseurs comment elles analysaient le Brexit et ses implications.

Alors, verbiage utile ou inutile ? Deux bloggeurs influents aux Etats-Unis et en Angleterre pensent qu’il s’agit de bruit et qu’écouter le bruit nuit aux portefeuilles. Un troisième juge qu’il est vain de tenter d’identifier un point bas lors d’une crise financière. Trois voix à écouter.

Barry Ritholtz

Barry Ritholtz est le fondateur de Ritholtz Wealth Management, un gestionnaire de portefeuille ayant le statut de RIA (Registered Investment Adviser) . Il est responsable du blog The Big Picture, qui fait partie des blogs financiers les plus suivis aux Etats-Unis. Il est également chroniqueur pour Bloomberg View.

Ritholz publie un éditorial mensuel dans le Washington Post, qui lui a demandé durant le week-end dernier une contribution hors calendrier sur le … Brexit.

Sa thèse : un Brexit, ça peut arriver.

Gérer un portefeuille, c’est comme prendre l’avion : c’est avant le décollage que l’on doit lire les instructions à suivre en cas d’urgence, pas quand les réacteurs sont en feu à 30000 pieds d’altitude.

Sa réponse aux journalistes lui ayant demandé son point de vue : « c’est ce que font les marchés, monter, descendre, parfois brutalement ».

Et Ritholtz d’inciter ses lecteurs à se méfier des récits toujours convaincants fournis par les experts APRES l’événement, qui sont victimes d’un des biais comportementaux les plus fréquents, le biais rétrospectif. Selon Wikipedia, il s’agit d’une « erreur de jugement cognitif désignant la tendance qu’ont les personnes à surestimer rétrospectivement le fait que les événements auraient pu être anticipés avec davantage de prévoyance ou de clairvoyance ».

Ritholtz conseille de ne pas prêter attention aux théories des « experts » et de ne surtout pas les utiliser pour prendre des décisions d’investissement liées au Brexit.

Selon lui, chaque investisseur doit avoir un plan dès la constitution de son portefeuille et s’y tenir quoi qu’il advienne. Les décisions prises sous le coup de l’émotion sont rarement bonnes. Et un portefeuille ennuyeux et diversifié traversera toutes les corrections.

Robin Powell

Ce journaliste anglais a produit quelques documentaires absolument remarquables sur l’investissement, notamment « How To Win the Loser’s Game ».

Il écrit sur le blog The Evidence-Based Investor où il défend avec beaucoup de passion les vertus de la gestion indicielle à bas coûts et attaque les travers de l’industrie de la gestion d’actifs (producteurs et distributeurs) ainsi que le manque de sens critique des médias dans leur couverture des produits financiers.

Aux premières loges pour le Brexit, il a réagi lundi 27 juin avec sa fougue habituelle au déluge de commentaires plus ou moins autorisés d’experts plus ou moins experts, et de recommandations d’investissement qui ont déferlé dans les médias pendant le week-end.

Selon lui, les situations de crise sont exploitées par une partie des acteurs pour générer de nombreuses transactions, en jouant sur les 2 moteurs habituels de l’investisseur : la peur et l’appât du gain (voir ici mon récent post sur les incitations des acteurs de l’écosystème de l’investissement). Pour cela, les mêmes mythes sont utilisés, dont voici la liste (en gras).

Les fonds gérés activement se comportent mieux que les fonds indiciels pendant les marchés baissiers, car les gérants actifs peuvent adapter leurs portefeuilles. Si tous en ont effectivement la faculté, tous les gérants actifs ne l’utilisent pas et ceux qui l’utilisent ne le font pas nécessairement à bon escient.

C’est quand la volatilité est élevée qu’il faut utiliser un gérant actif. Peut-être vrai pour certains gérants, mais faux en moyenne.

Tel ou tel gérant a remarquablement traversé telle ou telle crise, il va donc renouveler son exploit avec la crise du Brexit. S’il est vrai qu’il y a toujours des gérants qui arrivent à bien naviguer lors d’une crise, il n’y a aucune persistance dans leur performance.

Tel ou tel fonds a une performance sur 3 ans exceptionnelle. Avec la baisse récente, c’est le moment d’acheter ! Et pourtant, de nombreuses études montrent que la surperformance d’aujourd’hui est la sous-performance de demain.

John Rekenthaler

John Rekenthaler est éditorialiste pour Morningstar aux Etats-Unis et Vice President de la recherche.

Dans un récent post, il rappelait que si toutes les crises financières étaient différentes, il n’y avait qu’une bonne réaction pour les investisseurs : ne pas chercher à revenir sur le marché quand ce dernier touche un plus bas, car le timing de ce plus bas est impossible à identifier à l’avance.

Les quelques gérants ayant réussi à rentrer sur le marché à un moment opportun lors d’une crise n’y arrivent généralement pas lors de la suivante. Et Rekenthaler de pointer les limites d’une approche historique pour sélectionner les gérants capables de « timer » le marché.

Brexit ou Bruitxit ?

On verra dans quelques mois dans quelle mesure le Brexit aura durablement impacté les marchés financiers. Il est probable que l’impact négatif se dissipe assez rapidement, comme ça a été le cas lors des précédentes crises boursières (Octobre 1987, Caisses d’Epargne aux Etats-Unis en 1989, crises asiatique et russe en 1998, bulle dot.com en 2000, 11 septembre 2001, faillite de Lehman Brothers en septembre 2008).

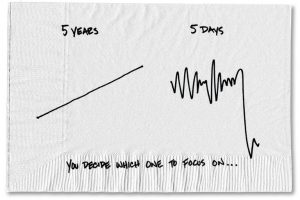

Carl Richards (que vous pouvez suivre sur Twitter) résume parfaitement la question que doivent se poser les investisseurs confrontés à une crise boursière dans deux des dessins qui l’ont rendu célèbres sur son site behaviorgap et dans ses éditoriaux pour le New York Times.

Sur 5 jours, la performance des marchés peut être très chaotique. Sur 5 ans, on ne distingue généralement plus les soubresauts encourus en chemin (cette illustration est tirée d’un post intitulé « Ne vous préoccupez pas des fluctuations au jour le jour des marchés » paru dans le New York Times).

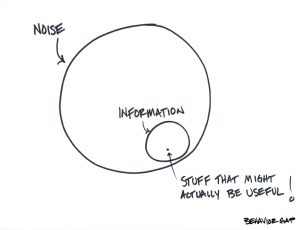

Et une superbe illustration de la répartition, au sein des données disponibles, entre le bruit (noise), qui ne sert à rien, et l’information, dont une infime partie est utile. Elle illustrait un excellent post intitulé « Comment désintoxiquer vos clients de la pornographie financière » (!).

Alors, quand commencez-vous votre cure de désintoxication ?