Le père spirituel du placement en bourse au XXème siècle s’appelle Benjamin Graham. Avec Security Analysis, co-écrit avec David Dodd et publié en 1934, il popularise quelques concepts qui feront école en matière d’analyse financière, comme celle de la « marge de sûreté » (« margin of safety »).

Avec The Intelligent Investor1, publié en 1949, il introduit une allégorie du marché, qu’il appelle « Mr Market », qui aura également un succès durable. Et finit de bâtir les fondations de ce que l’on appellera dorénavant le « Value Investing ».

Le Value Investing a donc un dieu, Benjamin Graham, et de multiples prophètes.

Le premier d’entre eux, c’est Warren Buffett. Même s’il a depuis quelques années mis de l’eau dans son vin et découvert les joies de certaines valeurs de croissance, comme Apple, il a longtemps été considéré comme le plus grand investisseur Value au monde.

Est Value une action dont le cours de reflète pas la vraie valeur. Valeur que l’on mesure par quelques ratios généralement liés à l’actif net de la société, notamment le ratio cours sur actif net.

Et sur longue durée, ça marche. Des professeurs d’université ont montré que la performance ajustée du risque des actions Value a été meilleure sur longue durée que celle du marché en général.

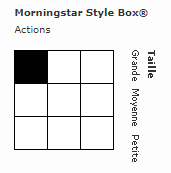

En 1992, Morningstar a le génie de restituer visuellement ces concepts abstraits avec sa « Style Box » actions permettant de visualiser le positionnement d’un portefeuille sur deux axes, la capitalisation (petites, moyennes et grandes capitalisations) et les caractéristiques en matière de valorisation (Value, Blend, Growth).

Les gérants stars sont surtout des gérants Value : revendiqués comme tels aux Etats-Unis, spirituellement affiliés à la Value sans exhiber trop ostensiblement l’étiquette ailleurs.

Mais voilà, la Value ne gagne pas à tous les coups. Et quand elle sous-performe le marché ou le style Croissance (« Growth »), c’est massivement et durablement.

Premier coup de semonce à l’époque de la bulle internet (1995-Mars 2000). Pets.com s’envole en bourse, la vieille économie est ringardisée. Les fonds TMT explosent, les fonds Value s’étiolent.

Normal, avec la nouvelle économie, c’est un nouveau paradigme qui s’impose. Cette fois, c’est différent !

Plop. La bulle éclate. Pets.com fait faillite. Et la Value surperforme de nouveau massivement le marché en général, et le style Growth en particulier.

Ouf, Graham avait raison.

Mais après un court répit, le blues de la Value reprend à partir de 2008, l’année de la crise financière.

Depuis cette date, sa sous-performance par rapport au style Croissance est massive. Le Billancourt de la Value se désespère. Chaque apôtre y va de son explication.

Saint Cliff Asness d’AQR se demande si c’est dû aux normes comptables, qui empêchent les actifs immatériels d’être comptabilisés au bilan et donnent donc une vision faussée du vrai actif net des sociétés riches en actifs immatériels, ou si c’est dû au fait que trop d’investisseurs connaissant l’existence du facteur Value, ce dernier a tout simplement disparu à cause de l’afflux de capitaux.

Après de savants calculs, il arrive à la conclusion beaucoup plus prosaïque que les investisseurs acceptent aujourd’hui de payer beaucoup plus cher les valeurs qu’ils aiment que celles qu’ils détestent. Et font des erreurs très importantes de valorisation.

Alors, nouveau paradigme ou pas ? Faut-il jeter la Value avec l’eau du bain et se convertir au culte des grandes plateformes digitales ? Les GAFAM et autres BATX ont-ils eu la peau de Benjamin Graham ?

John Templeton a dit que les mots les plus dangereux pour les investisseurs étaient : « cette fois, c’est différent. »

Je fais un pari (même si je ne suis pas joueur du tout) : il y aura un retour à la moyenne des valorisations, qui risque de faire très mal, notamment aux myriades de fonds s’étant lancés ces dernières années sur des thématiques forcément inspirantes, forcément d’avenir, forcément non Value.

Rien n’est jamais vraiment différent.

Illustration : Il faut sauver le soldat Ryan, de Steven Spielberg (source : The Movie Rat)

Cette chronique est parue initialement dans le numéro de décembre de Gestion de Fortune, sans les illustrations ni les liens.

- En français, L’investisseur intelligent.