J’aime beaucoup les documentaires. Généralement, je regarde des documentaires sur des sujets historiques. Généralement, ils sont diffusés sur Arte.

La semaine dernière, j’ai regardé un documentaire diffusé sur Arte, qui n’était pas un documentaire historique, puisqu’il était consacré à BlackRock, le plus grand gérant d’actifs au monde, dont il est souvent question ici.

Ce documentaire est intitulé Ces financiers qui dirigent le monde – BlackRock. Il a été réalisé par Tom Ockers.

Il a le mérite immense de s’intéresser à un secteur méconnu du grand public, dont l’influence est considérable, via le principal acteur. A ce titre, regardez-le.

Il a quelques inconvénients. L’angle choisi est contenu dans le titre : ces financiers qui dirigent le monde. Si seulement c’était si simple. Cet angle a priori et le manque de rigueur ont conduit le réalisateur à laisser passer de nombreuses inexactitudes et quelques horreurs qui nuisent beaucoup à la crédibilité générale du documentaire.

BlackRock n’est pas Monsanto. Mais BlackRock n’a pas accepté de répondre aux questions du réalisateur. Dommage pour BlackRock.

J’ai rédigé un tweetstorm qui commence ci-dessous (les 18 – courts – épisodes suivants sont sur Twitter) :

Le documentaire de Tom Ockers sur BlackRock ("Ces financiers qui dirigent le monde – BlackRock") a l'immense mérite de s'intéresser à un secteur important, mais très mal connu du grand public (1/19)

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2019

Edouard Petit, l’excellent auteur d’Epargnant 3.0 et de Créer et Piloter un portefeuille d’ETF, a également regardé, puis commenté et critiqué ce documentaire sur son blog, Epargnant 3.01. Lui et moi sommes à peu près d’accord sur tout, mais il a beaucoup plus détaillé son point de vue que moi.

Mon avis sur le reportage d'Arte sur le plus gros gestionnaire d'actifs dans le monde : Blackrock – Faut-il avoir peu de Blackrock iShares et des ETF ? https://t.co/8PQ23WHGrr

— Edouard Petit 💶 Epargnant30.fr 💶 (@e_petit) September 22, 2019

Ah, et si vous vous dites qu’il y a un problème (voire plusieurs) avec le capitalisme contemporain, deux suggestions de lecture.

Tout d’abord, l’excellent article de Martin Wolf, chroniqueur du Financial Times (Why rentier capitalism is damaging liberal democracy).

Un papier remarquable de Martin Wolf sur les méfaits du capitalisme de la rente, soutenu par la finance. Ce n'est pas dans L'Humanité, mais bien dans le Financial Times. https://t.co/7VBoTcevOE

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2019

Ensuite, le dernier livre de Thomas Piketty, Capital et idéologie, dont je viens de commencer la lecture. Du même, si vous n’avez pas lu le remarquable Capital au XXIème siècle, il est maintenant disponible en édition de poche.

Los Angeles, c’était bien, mais mon potager dans l’Oise, c’est encore mieux. Chose promise la semaine dernière, chose due.

Voici la récolte de dimanche.

2019, année de la tomate dans le Vexin. Et si vous en doutiez encore, le ridicule ne (me) tue pas2.

Bienvenue dans ma semaine Twitter 38 de 2019.

Bulle indicielle, t’es Ben ou t’es Jason ?

J’ai parlé ici de la polémique déclenchée par l’entretien qu’a eu un journaliste de l’agence Bloomberg avec Michael Burry, « Mr Big Short ». La thèse de Burry, c’est que la vogue de la gestion indicielle est une bulle qui lui rappelle celle des CDO subprime, ces véhicules titrisés dans lesquels avaient été logés des emprunts hypothécaires pourris vendus par des courtiers eux-mêmes passablement pourris à des familles insolvables.

C’est peu de dire que l’affirmation de Burry a suscité de très nombreuses réactions. Sans surprise, les partisans de la gestion indicielle ne voient pas de bulle à l’horizon.

L'affirmation de Michael Burry (la gestion indicielle est une bulle qui rappelle celle des CDO en 2008) a suscité de très nombreux commentaires https://t.co/oLQxMGrBLx (1/6)

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2019

Deux réactions m’ont particulièrement intéressé. Tout d’abord, celle de Ben Hunt. Hunt est un libertarien érudit qui se méfie de l’Etat et publie des posts très (trop ?) intelligents sur le site Epsilon Theory. Sur ce même site, je recommande également Rusty Guinn.

Les deux points de vue les plus intéressants à mon sens sont ceux de Ben Hunt et Jason Zweig (2/6)

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2019

Pour Hunt, il y a bien une bulle indicielle : elle est comportementale, se résume par « always be buying » (« investissez toujours ») et postule que les marchés actions montent toujours sur le long terme. Il s’agit d’une bulle car selon Hunt, les investisseurs en produits actions indiciels pensent avoir découvert un secret que leurs prédécesseurs ne connaissaient pas.

C’est une opinion séduisante. Seul problème (majeur) à mon avis, les investisseurs en produits actions indiciels d’aujourd’hui sont les mêmes que ceux qui étaient exposés aux actions via des fonds gérés activement avant 2008. Il y a eu transfert à peu près dollar pour dollar des fonds actifs chers vers les fonds indiciels peu chers.

Si certains investisseurs ont découvert un secret, c’est plutôt qu’il est préférable de payer moins de frais de gestion que plus. Jack Bogle ne disait rien d’autre :

In investing, you get what you don’t pay for.

Pour le premier (Ben Hunt), il y a bien une bulle indicielle : elle est comportementale et consiste à croire que les actions montent toujours avec le temps. https://t.co/W5UQWBrlv0 (3/6)

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2019

Deuxième opinion, celle de Jason Zweig, l’excellent journaliste du Wall Street Journal en charge des finances personnelles. Zweig est un peu cynique : pour lui, ce sont les conseillers financiers aux Etats-Unis qui ont promu les fonds indiciels peu chers pour ne pas avoir à baisser leurs propres honoraires de conseil.

Opinion également séduisante, mais si elle est peut-être exacte pour les Registered Investment Advisors (RIA), qui doivent mettre les intérêts de leurs clients au-dessus de tout (le fiduciary standard), elle ne me semble pas tenir la route pour les Broker-Dealers. Pour ces derniers, pas de fiduciary standard, mais un suitability standard, moins exigeant.

Or e sont avant tou les RIA qui recommandent les véhicules indiciels bon marché à leurs clients. Ils étaient 12578 en 2018.

Quant aux Broker-Dealers (B/D), ils recommandent avant tout les fonds gérés activement avec lesquels leur employeur a négocié des accords. Ils étaient 629847 au 31 décembre 2018.

Cinquante fois plus de B/D que de RIA.

Et qui préfèrent que leurs clients blâment le marché quand il baisse plutôt qu'une médiocre sélection de gérants actifs de leur part. https://t.co/Oo8kahOIck (5/6)

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2019

Je ne suis donc convaincu ni par Hunt, ni par Zweig. Mais je suis plus proche de l’opinion de Zweig. Et je pense que la rémunération des intermédiaires (qu’ils soient de « vrais » conseillers payés par leurs clients ou des distributeurs payés par les fournisseurs de produits) va devoir baisser, comme les frais de gestion ont eux-mêmes baissé.

En tout cas aux Etats-Unis. En France, pour qu’ils baissent, il faudra d’abord qu’ils cessent de se cacher.

Je ne crois ni au premier, ni au second point de vue. Mais plus au second (celui de Zweig) qu'au premier. De toute façon, les honoraires des conseillers devront baisser. (6/6)

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2019

Pas convaincu(e) (que les honoraires de conseil vont devoir baisser) ? Regardez ce qui arrive aux Etats-Unis :

Vanguard va lancer un roboadvisor, Digital Advisor, sans accès à un conseiller financier, pour un coût total de 0,2% et avec un montant minimum à investir de 3000 $. Ce serait l'offre la moins chère du marché. https://t.co/ypy9LxJ9un

— AlphaBetaBlog (@AlphaBetaBlogFR) September 23, 2019

Gare aux arnaques

Quand c’est trop beau pour être vrai, c’est que ça ne l’est pas (vrai).

Les arnaques, ça n’arrive pas qu’aux autres. Et ça arrive fréquemment. Et ça peut coûter cher.

C’est ce qui ressort du récent communiqué conjoint de l’AMF, de l’ACPR et du parquet de Paris.

Les pertes pour les épargnants liées à des offres d’investissement ou de crédit frauduleuses sont évaluées à au moins 1 milliard d’euros entre le 1er juillet 2017 et le 30 juin 2019.

1 milliard, c’est beaucoup d’argent.

Escroqueries financières : les pertes des épargnants en France entre le 1/7/2017 et le 30/6/2019 estimées à 1 milliard d'€. Les 60/69 ans sont les plus touchés. https://t.co/6Rrbd9cIFB

— AlphaBetaBlog (@AlphaBetaBlogFR) September 18, 2019

L’arnaque, c’est vieux comme le monde et ça évalue avec lui.

Majoritairement concentrées sur le Forex et le crédit jusqu’au début 2016, les arnaques se sont déplacées sur les livrets d’épargne et sur de nouveaux supports, surfant sur les tendances du moment comme le diamant, les crypto-actifs, les forêts, le vin ou encore les cheptels.

L’arnaque, ça concerne tout le monde, mais certaines populations sont particulièrement prisées des escrocs.

Les plus de 50 ans représentent plus de 65 % des victimes et 81 % de l’ensemble des sommes perdues, la tranche d’âge la plus impactée étant celle des 60-69 ans.

Quelques victimes ont courageusement accepté de raconter : regardez et écoutez leur témoignage, ça n’arrive pas qu’aux autres.

Didier Testot, qui anime le site La Bourse et la Vie, a mis en ligne son incroyable conversation avec un escroc se disant basé aux Pays-Bas. Ecoutez, c’est fascinant.

Magnifique conversation de @DidierTestot avec un escroc lui proposant un placement à base de cannabis. Incidemment, le livret A à 1,5% et l'assurance vie à 4,5%, c'était il y a longtemps monsieur l'escroc. https://t.co/pxHDzVtv30 (1/3)

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2019

DJ Bob

Bob Seawright est un conseiller financier. Qui blogue (Above the Market). Et aime le rock.

Il s’est donc improvisé DJ pour faire la playlist des 13 hits en matière de finance personnelle.

Les 13 hits en matière de finance personnelle selon le DJ @RPSeawright https://t.co/BKxLNJVOQ7

— AlphaBetaBlog (@AlphaBetaBlogFR) September 22, 2019

- Définissez une politique d’investissement.

- Investissez dans vous-même.

- Epargnez (plus).

- Placez votre argent, notamment sur les marchés actions.

- Les dettes sont dangereuses.

- Gérez vos risques.

- Vous ne pouvez pas prédire le futur.

- Faites aussi simple que possible.

- Le succès financier se construit sur le long terme.

- Diversifiez vos placements.

- Réduisez les frictions3.

- N’y allez pas tout.e seul.e4.

- Investissez dans les autres.

Lisez le post pour avoir le détail de chacun de ces 13 hits.

ISR ? Peut mieux faire chez les épargnants français

L’édition 2019 de la Semaine de la Finance Responsable débute jeudi.

A Pierre Laval qui lui demandait en 1935 de respecter les libertés religieuses en Union Soviétique, Staline aurait répondu : « Le Pape, combien de divisions ? »

Alors qu’on entend de plus en plus parler de finance responsable, combien de divisions la finance responsable peut-elle aligner dans le grand public en France ?

Le quotidien Les Echos nous a récemment fourni la réponse dans un article de Samir Touzani : pas beaucoup.

"Le pape, combien de divisions ?" aurait demandé Staline.

Et l'épargne responsable, combien de divisions dans le grand public ? Pas beaucoup. https://t.co/DCfQnAPFzU par Samir Touzani @LesEchos pic.twitter.com/aeMBCS8Afj— AlphaBetaBlog (@AlphaBetaBlogFR) September 22, 2019

Selon un sondage pour le Forum pour l’Investissement Responsable (FIR) et Vigeo Eiris5, 5% seulement des Français détenant un produit financier ont investi dans un fonds socialement responsable.

Seulement 10% de l’ensemble des Français connaît l’investissement socialement responsable. Parmi les personnes détenant au moins un produit financier, le degré de connaissance est à peine meilleur : 11%.

Pour cette dernière population, on suppose que les 5% détenant un fonds socialement responsable font partie des 11% qui connaissent l’ISR. Ca fait donc un taux de passage à l’acte élevé (45%).

Mais 5%, c’est très peu.

Et pourtant, les Français se préoccupent des impacts environnementaux et sociaux de leurs décisions de placements : c’est un critère important pour 60% d’entre eux (et pour 61% de ceux qui détiennent au moins un produit de placement).

Mais pour passer à l’acte, encore faut-il connaître l’existence des fonds socialement responsables.

Avant l’édition 2019 du sondage, 37% du total des Français avait déjà entendu parler de l’Investissement Socialement Responsable (33% en 2018). Parmi les personnes détenant au moins un produit de placement, le taux s’élevait à 39% (35% en 2018).

Quant aux réseaux bancaires ou aux conseillers financiers, proposent-ils à leurs clients des produits de finance responsable ? Encore raté : ils en ont proposé à seulement 6% des Français. Si ce taux est en progression depuis 2013 (il n’était alors que de 3%), il reste très faible.

Et pourtant, quand on demande aux personnes possédant au moins un produit d’épargne qui pourrait le mieux les informer sur l’investissement socialement responsable, ce sont les réseaux bancaires et les conseillers qui arrivent largement en tête : 55% des répondants les mentionnent.

Suivent très loin derrière les ONG6 et les associations de consommateurs, mentionnées par 11% des répondants, puis les médias mentionnés par 10% des répondants.

Il me semble que les réseaux bancaires sont absolument incapables d’expliquer et de vendre des produits de finance responsable7.

Il reste donc aux conseillers financiers non affiliés à un réseau bancaire ou à une compagnie d’assurance à faire un énorme effort d’apprentissage pour comprendre ces produits, et de pédagogie pour les expliquer à leurs clients.

La demande est là, il va falloir y répondre.

Et il va surtout falloir apprendre à trier le bon graie de l’ivraie au sein d’une offre de plus en plus riche8 et variée : la quasi totalité des sociétés de gestion est en train de se découvrir un irrésistible penchant pour l’ISR dont il va bien falloir évaluer la sincérité et le sérieux.

Il se trouve que j’anime un atelier sur les produits de finance responsable lors du salon Patrimonia qui se tient à Lyon les 26 et 27 septembre prochains. Si vous assistez à ce salon, c’est le jeudi 26 à 14 heures en Salle Pasteur.

ISR ? Forte croissance en Europe

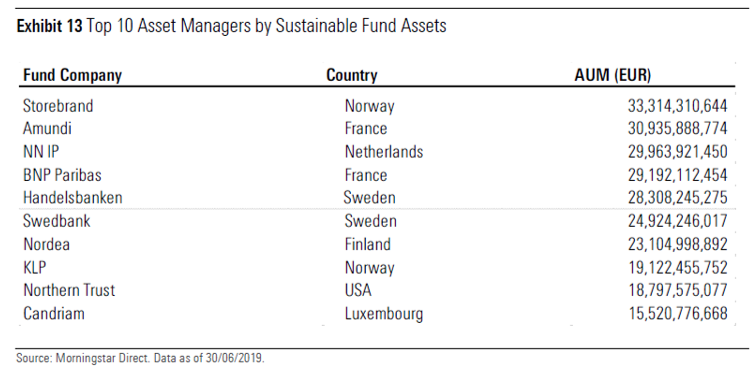

Si les épargnants français sont encore très timides en matière de produits de finance responsable, l’ISR enregistre néanmoins une forte croissance de ses encours en Europe. C’est ce qui ressort du panorama de Morningstar à fin juin rédigé par Hortense Bioy, CFA, la responsable Europe des stratégies indicielles et de la recherche ESG, et par Elizabeth Stuart et Dimitar Boyadzhiev, analystes.

La collecte au premier semestre 2019 (36,9 milliards d’euros) a presque atteint le niveau de celle de l’année 2018 (38 milliards).

Un quart de la collecte des 6 premiers mois de l’année s’est porté sur des véhicules indiciels, qui pèsent 17,7% des encours, alors que leur part n’était que de 10% il y a 5 ans.

The European sustainable funds universe continues to grow, with strong inflows during H1 2019. Source: Morningstar. https://t.co/vqDvtmuZBU by @hortensebioy (1/2) pic.twitter.com/YqPs92jomH

— Philippe Maupas (@philmop) September 21, 2019

Les actifs totaux ont atteint le niveau record de 595 milliards d’euros, en croissance de 20,5% depuis le début de l’année (contre une croissance de 7,7% pour le marché total). Morningstar référence 2230 fonds ESG, dont 102 ETF.

Sustainable funds in Europe as of June 30, 2019: €600 billion in AUM, of which only 16% in index products. Source: Morningstar. https://t.co/vqDvtmdoKm by @hortensebioy (2/2) pic.twitter.com/92fyuzxEko

— Philippe Maupas (@philmop) September 21, 2019

Dans le classement des 10 plus gros gérants en Europe en termes d’actifs ESG, on retrouve deux sociétés françaises : Amundi et BNP Paribas AM. Vous noterez la forte présence de sociétés de gestion d’Europe du nord.

Pour mémoire, Morningstar classifie les fonds de finance durable dans 3 familles :

- Focus ESG : les fonds qui tiennent compte de critères ESG spécifiques pour la sélection de titres.

- Fonds d’Impact : les fonds qui cherchent également à délivrer un impact social ou environnemental positif.

- Secteurs durables : fonds se concentrant sur des activités participant de l’économie verte.

A défaut d’être massivement achetés par les particuliers français, les fonds de finance responsable sont en train de faire leur niche en Europe.

Les produits dont il a été question dans ma semaine Twitter 38 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 38 de 2019. Sayōnara. さようなら

- Edouard est actionnaire de Alpha & K, la société de conseil en investissement financier que j’ai créée avec Julien Coudert.

- Si j’en crois Nietzsche, il me rend plus fort. J’aime beaucoup mes bottes, achetées il y a sans doute plus de 20 ans, avant que l’obsolescence programmée ne s’empare du capitalisme.

- Par « frictions », Bob entend tout ce qui réduit la performance : frais de transaction, impôts et taxes, et même le fait de regarder les chaînes d’information économique en continu.

- Bob plaide ici pour sa chapelle – qui est aussi la mienne, professionnellement – en conseillant aux investisseurs de se faire accompagner par un conseiller.

- Sondage Ifop les Français et la Finance Responsable. L’enquête nationale annuelle a été conduite en ligne du 26 au 28 août 2019 auprès de 1006 Français. Après un premier filtre, les questions relatives à l’investissement socialement responsable (ISR) ont été posées uniquement aux personnes détenant au moins un produit financier, soit à 82% de l’échantillon initial.

- Je me demande bien ce qu’elles viennent faire ici.

- Comme ils sont à mes yeux incapables de vendre n’importe quel produit de placement à risque.

- Morningstar dénombrait 2230 fonds de finance responsable en Europe à fin juin 2019.

2 réponses sur « Ma Semaine Twitter 38 de 2019 »

Concernant vos commentaire sur le Reportage d’ARTE sur BlackRock, vous ne précisez pas : « le réalisateur à laisser passer de nombreuses inexactitudes et quelques horreurs qui nuisent beaucoup à la crédibilité générale du documentaire »? De quelles horreurs et inexactitudes voulez-vous parler ?…

Bonjour, j’avais fait un long thread sur Twitter pour faire la liste des nombreuses erreurs. C’est ici : https://twitter.com/AlphaBetaBlogFR/status/1175037341716635653