Le délicieux Etienne Dorsay, qui est devenu un de mes maîtres à penser depuis que j’ai découvert son compte Twitter, m’apprend que le Coronavirus ne franchira pas la Ligne Maginot. Pas plus que le nuage radioactif de Tchernobyl n’avait franchi nos frontières en 1986.

Je respire.

https://twitter.com/E_Dorsay/status/1231915018238726145?s=20

Quant à Agnès Buzyn, Etienne Dorsay l’habille pour l’hiver.

Je ne sais pas ce qui est le plus affligeant : dire qu’on va donner 100000 euros à des Parisiens pour les aider à acheter leur premier logement (Griveaux), ou promettre de ne pas interdire les monstrueuses1 terrasses chauffées des cafés et des restaurants parisiens, au nom de « l’âme de Paris » (Buzyn).

https://twitter.com/E_Dorsay/status/1231860181048463360?s=20

En parlant de Ligne Maginot, si vous avez aimé Au revoir là-haut de Pierre Lemaître (et son adaptation cinématographique par Albert Dupontel), vous savez peut-être que c’était le premier volume d’une trilogie, Les enfants du désastre, allant de la fin de la première guerre mondiale au début de la seconde.

Ont suivi Couleurs de l’incendie, puis Miroir de nos peines, que j’ai lu la semaine dernière.

Miroir de nos peines se passe pendant la débâcle de mai et juin 1940 en France. Quelques-uns des nombreux personnages y attendent l’armée allemande dans l’ouvrage du Hackenberg (que Lemaître cache sous le nom de Mayenberg), dont la photo illustre ce post.

On le sait, l’infranchissable Ligne Maginot l’a été (franchie), et Lemaître s’en donne à coeur joie sur plus de 500 pages (Pierre Assouline en parle très bien ici).

Les virus aussi se jouent des lignes Maginot. Grâce au (ou à cause du) Covid-19, l’heure de gloire a fini par arriver pour ceux qu’on appelle les « permabears ».

Un permabear2, c’est quelqu’un qui attend toujours des marchés actions qu’ils baissent. C’est un positionnement assez rare mais qui présente une utilité évidente pour les médias financiers : comme la plupart des « experts » qui défilent en studio sont par construction plutôt haussiers (leur rémunération étant plus élevée quand les marchés montent), il faut bien avoir de temps en temps un point de vue contradictoire.

Et ce point de vue, c’est le permabear qui l’apporte.

Malheureusement pour cette famille de « pensée », les marchés actions (avant tout le plus gros d’entre eux, les Etats-Unis) ont connu depuis mars 2009 une hausse forte et quasi continue.

Alors qu’une montre cassée donne l’heure juste deux fois par jour, le permabear a dû attendre longtemps, très longtemps.

Jusqu’à la semaine dernière.

Moment de gloire que Josh Brown a magnifiquement résumé.

https://twitter.com/ReformedBroker/status/1232724743587016710?s=20

Je n’ai aucune idée de ce qui va se passer sur les marchés actions dans les jours à venir. Ni dans les semaines à venir. Ni dans les mois à venir. Ni dans les années à venir.

Ce que je sais, c’est que sur longue durée, les actions ont délivré une performance plus élevée que celle des obligations, lesquelles ont fait mieux que les liquidités.

Et que le prix à payer pour s’exposer aux actions, ce sont des baisses inéluctables et imprévisibles, tant dans leur intensité que dans leur durée (j’en ai parlé ici, Et à la fin, ce sont les actions qui gagnent).

Pour être très concret, je rappelle que l’indice MSCI ACWI, qui était composé à fin janvier 2020 de 3046 actions cotées sur 23 marchés développés et 26 marchés émergents, a baissé en euro de 53,06% entre le 15 juin 2007 et le 9 mars 20093.

Bienvenue dans ma semaine Twitter 9 de 2020.

Le mystère Aladdin

BlackRock fait l’objet de nombreux fantasmes, notamment en France. Si l’activité principale de la société, la gestion d’actifs, est assez facile à comprendre quand on s’en donne la peine (voir ici ma synthèse des résultats 2019 de BlackRock), une de ses activités accessoires, la technologie, est beaucoup plus mystérieuse.

La technologie chez BlackRock, c’est Aladdin.

Aladdin, c’est l’acronyme de Asset, Liability, Debt and Derivative Investment Network.

Aladdin serait une espèce d’intelligence artificielle qui contrôlerait les marchés financiers.

Ou pas.

Richard Henderson et Owen Walker ont publié un long papier sur Aladdin dans le Financial Times.

Aladdin, c'est comme l'Arlésienne de Bizet : on en parle beaucoup, on ne la voit jamais. Ce long papier de @richhend et @OwenWalker0 soulève le voile sur la boîte noire de #BlackRock pour piloter le risque des portefeuilles. https://t.co/nvoBATD1su

— AlphaBetaBlog (@AlphaBetaBlogFR) February 24, 2020

Alors, c’est quoi, Aladdin ?

Le système relie les investisseurs aux marchés, permet de s’assurer que les portefeuilles détiennent les bons actifs et mesure le risque des actions, des obligations, des produits dérivés, des devises et du private equity.

Zut, ce n’est pas vraiment plus clair après avoir lu ceci qu’avant.

Aladdin a été développé en interne dès 1988, année de la création de BlackRock, pour le suivi des portefeuilles obligataires. Constamment enrichi, l’outil a fini par être commercialisé en externe en 2000.

Et Aladdin, c’est tellement bien que des concurrents (Vanguard et State Street Global Advisors, les numéros 2 et 3 de la gestion d’actifs en termes d’encours après BlackRock) sont clients. Ainsi que les 10 plus assureurs mondiaux en termes d’actifs. Ou encore le GPIF, le plus gros fonds de pension du secteur public au monde.

Mais aussi Apple, Facebook ou Alphabet, la maison-mère de Google, qui utilisent Aladdin pour piloter leur trésorerie, qui se chiffre en centaines de milliards de dollars.

Bref, Aladdin, c’est du lourd. Et même si ce système ne dit pas aux gérants d’actifs qui l’utilisent ce qu’ils doivent acheter ou vendre (ouf), d’aucuns (on ne sait pas trop qui) craignent qu’en cas de choc (aggravation de la pandémie du coronavirus, ou guerre au Moyen-Orient), en fonction du type d’alertes émises par Aladdin (là encore, aucun détail), un effet de contagion mimétique soit à craindre.

Plus les gérants d’actifs et les grands détenteurs d’actifs se fient à Aladdin pour évaluer le risque, moins ils deviennent responsables des décisions liées à leur portefeuille.

Ah, bon.

La bonne nouvelle, c’est qu’Aladdin ne dictera pas leur conduite aux gérants de fonds indiciels, puisque ces derniers se contentent de répliquer un indice sous-jacent.

Parmi les autres sources d’inquiétude, les conflits d’intérêts. BlackRock vend une solution technologique à ses concurrents. Par ailleurs, les fonds de BlackRock sont des actionnaires importants des sociétés cotées (celles-ci pouvant être des gérants d’actifs, ou détenir des sociétés de gestion).

Et si Aladdin a bien des concurrents, ce produit semble avoir une part de marché dominante.

Si j’ai bien compris, le problème, c’est qu’Aladdin est ultra-dominant et qu’il est fourni par une société de gestion.

Ma prévision à trois balles : la pression va monter sur BlackRock, qui finira par filialiser Aladdin et coter la société en bourse.

Comme Morgan Stanley l’avait fait en son temps pour MSCI.

Bon, si avec ça, vous avez compris ce que fait Aladdin, c’est que je me suis mal exprimé. Parce qu’en ce qui me concerne, je ne suis pas beaucoup plus éclairé après avoir lu cet article qu’avant.

Les marchés privés superstars

La décennie qui s’est terminée a été à la fois celle de la gestion indicielle et des marchés privés.

Les marchés privés regroupent le private equity (dans ses différentes versions : venture capital, fonds de LBO), la dette privée et les actifs réels (immobilier et infrastructures).

McKinsey vient de publier le Private Markets Annuel Review, son rapport annuel sur les marchés privés.

Les TRI 2000-2019 des fonds de LBO lancés entre 2000 et 2016 font le grand écart (source : McKinsey’s Private Markets Annual Review) https://t.co/WpWXW4iAgO #PrivateEquity pic.twitter.com/AcpXvTb3ni

— AlphaBetaBlog (@AlphaBetaBlogFR) February 23, 2020

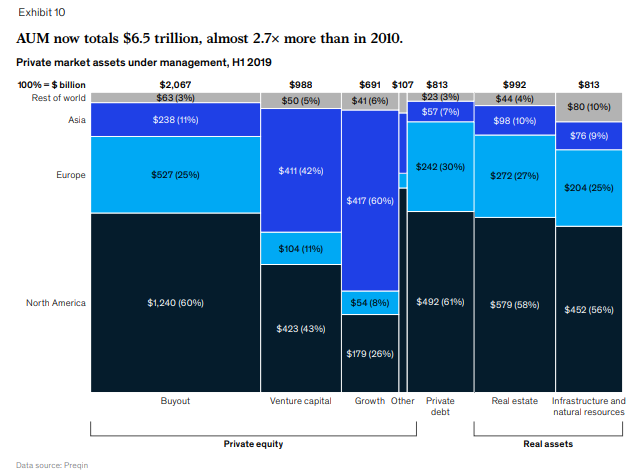

Les actifs investis dans les marchés privés ont progressé de 10% en 2019, et de 4000 milliards de dollars durant la décennie. Le nombre de sociétés de private equity (PE) a plus que doublé et le nombre de sociétés américaines détenues pour tout ou partie par des acteurs du PE a augmenté de 60%.

A fin 2019, les actifs privés s’élevaient à 6500 milliards de dollars4.

Durant la même période, les marchés publics mondiaux ont doublé en valorisation, alors que le nombre de sociétés cotées aux Etats-Unis est resté à peu près constant (il a baissé de 40% depuis 2000).

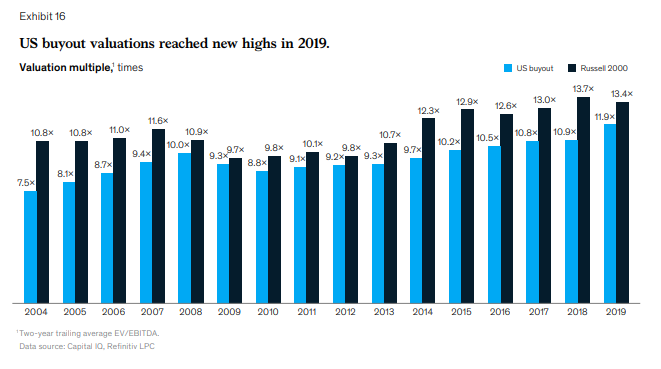

Les multiples de valorisation5 des sociétés rachetées par les fonds de LBO aux Etats-Unis ont continué de progresser pour atteindre le niveau de 11,9 fois. Ce multiple reste inférieur à celui de l’indice Russell 2000.

Non seulement les fonds de LBO paient de plus en plus cher les entreprises (35% de plus en 2019 qu’en 2010), mais le poids de l’endettement a augmenté : le levier pro forma pour les LBO aux Etats-Unis est passé de 6,45 fois en 2018 à 6,6 fois en 2019, un niveau supérieur à celui atteint en 2007, avant la crise (6,5 fois).

Si les indices de PE ont fait mieux que les indices boursiers lors de la dernière décennie, McKinsey insiste sur la dispersion des performances (voir l’infographie dans le tweet ci-dessus), et l’importance cruciale pour les investisseurs institutionnels de savoir identifier les meilleurs gérants et d’avoir accès à leurs fonds.

Et ce d’aurant plus que certaines études académiques montrent une diminution considérable de la persistence de la performance au niveau de la société de gestion.

D’autres études montrent qu’il y aurait une persistence au niveau du GP responsable des transactions6. Bon courage pour utiliser cette métrique (le GP comme prédicteur de la performance future) dans votre exercice de sélection des fonds de private equity. Surtout si vous êtes un investisseur privé.

McKinsey rappelle que

le problème, c’est que la plupart des LP semblent croire qu’ils sont meilleurs que la moyenne [pour sélectionner des fonds de PE], alors même que la sélection de gérants est devenue plus complexe.

Bain & Company publie également un rapport annuel sur le private equity, accessible ici.

J’en extrais deux infographies.

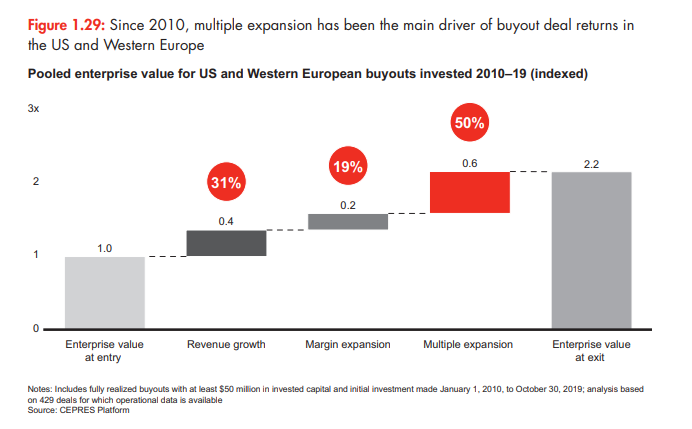

La première décompose l’évolution des valeurs d’entreprise pour les LBO de plus de 50 millions de dollars aux Etats-Unis et en Europe entre le 1er janvier 2010 et le 31 octobre 2019. La valeur d’entreprise est de 1 en début de période, à l’entrée, et de 2,2 en fin de période, à la sortie.

La croissance du chiffre d’affaires a contribué pour 31% à cette augmentation du multiple, l’amélioration de la marge bénéficiaire pour 19%, et l’augmentation des multiples de valorisation (qui n’ont rien à voir avec la performance opérationnelle de l’entreprise et beaucoup à voir avec la psychologie des investisseurs) pour 50%.

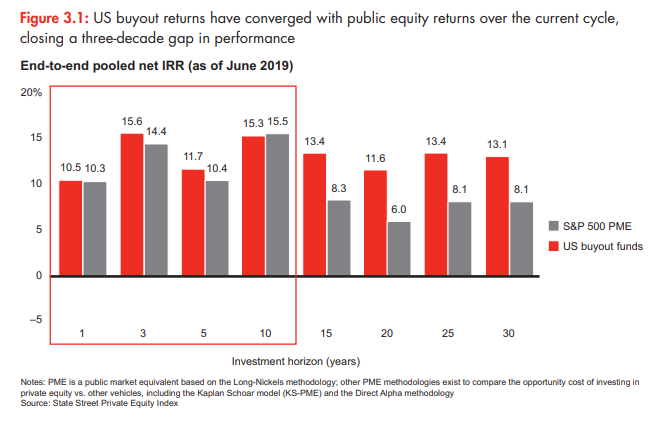

La deuxième montre la performance relative des fonds de LBO aux Etats-Unis par rapport aux marchés publics, la performance de ceux-ci étant calculée de façon à permettre la comparaison7.

Mesurée à fin juin 2019, cette performance relative a été largement positive sur toutes les périodes supérieures à 15 ans. En revanche, sur 1, 3, 5 et 10 ans, la surperformance des fonds de LBO est moindre (et devient même une petite sous-performance sur 15 ans).

Les deux rapports insistent sur l’importance croissante des critères ESG dans la gestion d’actifs privés.

Le rapport de Bain est de loin le plus disert en la matière (pages 43 à 54).

Dis-moi comment tu votes

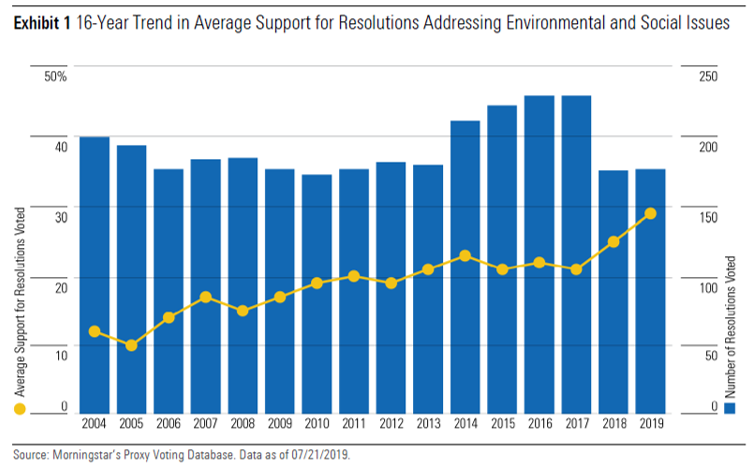

Morningstar suit la politique de vote lors des assemblées générales des sociétés cotées aux Etats-Unis des 50 plus grands gérants d’actifs, notamment en ce qui concerne les résolutions liées à l’ESG.

Le sujet est devenu particulièrement prégnant depuis que Larry Fink, le patron du plus gros gérant d’actifs au monde, a déclaré que BlackRock allait faire du développement durable sa norme (j’en avais parlé ici, Le XXIème siècle sera responsable ou ne sera pas).

Concrètement, parmi diverses mesures, BlackRock déclarait vouloir « renforcer [son] action en faveur de la durabilité et de la transparence à travers [ses] activités d’engagement actionnarial. » Ce qui passe notamment par le vote en assemblée générale.

Morningstar a analysé le vote des sociétés de gestion lors des assemblées générales. Du mieux pour les résolutions #ESG, mais toujours très peu de soutien de la part des plus grands gérants. https://t.co/EHtk26n3cn pic.twitter.com/eaOGyhbrE3

— AlphaBetaBlog (@AlphaBetaBlogFR) February 26, 2020

Morningstar a des données sur le vote des fonds depuis 2004. Ces données montrent que le taux moyen de soutien aux résolutions ESG augmente au fil des ans, pour atteindre son plus haut historique (environ 30%) l’an dernier (données au 21 juillet 2019).

Morningstar a compilé 1033 résolutions liées à l’ESG mises au vote entre 2015 et 2019 lors des assemblées générales de sociétés américaines, et a analysé la politique de vote des 50 sociétés de gestion les plus importantes commercialisant leurs fonds aux Etats-Unis.

Car une moyenne ne dit rien sur le comportement de chaque société.

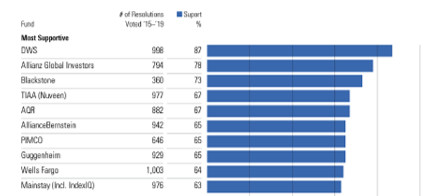

Voici les 10 sociétés de gestion ayant le taux de vote en faveur des résolutions ESG le plus élevé.

Et voici les 10 sociétés de gestion ayant le taux de vote en faveur des résolutions ESG le plus bas.

Dans le bas du tableau, on trouve les 2 plus grands gérants d’actifs au monde : BlackRock (qui a voté en faveur de 3% des résolutions ESG, et a donc voté, soit activement, soit en s’abstenant, contre 97% des résolutions ESG) et Vanguard (qui a voté en faveur de 4% des résolutions ESG, et a donc voté, soit activement, soit en s’abstenant, contre 96% des résolutions ESG).

La bonne nouvelle pour BlackRock, c’est que son potentiel d’amélioration est considérable.

Le sujet du poids des Big Three de la gestion indicielle (BlackRock, Vanguard et SSGA) est très débattu dans la littérature académique8. Il arrive (et c’est tant mieux) dans le grand public.

BlackRock part du plus bas niveau possible, et Larry Fink a mis la barre très haut. Il ne va pas falloir décevoir.

Vanguard va devoir rapidement prendre la parole sur un sujet sur lequel la société a toujours été très discrète. Sinon, son silence va devenir assourdissant et risque de lui poser un très sérieux problème d’image9.

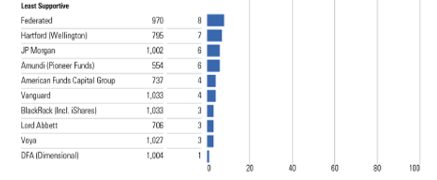

Score ESG et coût du capital

Dans son offensive pour conquérir le marché des données ESG, MSCI fait feu de tout bois.

Ashish Lodh, le responsable de la recherche actions, vient de publier les résultats d’une étude mesurant la relation entre le score ESG (j’ai parlé ici, La ruée vers l’or des données ESG, de la notation ESG de MSCI, que la société décrit par ailleurs ici) et le coût du capital des sociétés faisant partie des indices MSCI World et MSCI Emerging Markets, sur la (courte) période allant du 31 décembre 2015 au 30 novembre 2019.

Le coût du capital est la moyenne pondérée du coût des fonds propres (que MSCI sépare entre actions ordinaires et actions de préférence) et le coût de l’endettement.

Toute entreprise normalement constituée cherche à le minimiser.

Sur la période 2016-2019, MSCI a analysé la relation entre le score #ESG et le coût du capital des sociétés des indices MSCI World et MSCI EM.

Plus le score ESG est élevé ⬆, plus le coût du capital est faible ⬇. https://t.co/oZI64z2aAn pic.twitter.com/Y83hsiOepk— AlphaBetaBlog (@AlphaBetaBlogFR) February 27, 2020

Bonne nouvelle : pour les 2 indices, plus le score ESG des sociétés est élevé, plus le coût moyen du capital est faible.

C’est ce que montrent les infographies ci-dessous.

Les sociétés sont classées par quintiles10 en fonction de leur score ESG. A gauche, les plus mal notées (Low ESG). Plus on va vers la droite, mieux les sociétés sont notées. A droite, les sociétés les mieux notées (High ESG).

La relation entre score ESG et coût du capital s’applique au coût du capital comme à ses deux composantes, le coût des fonds propres et le coût de la dette.

Pour les valeurs du MSCI World.

Comme pour les valeurs du MSCI Emerging Markets (dont on notera par ailleurs qu’elles ont un coût du capital nettement plus élevé que les valeurs du MSCI World).

La vertu ESG, ça paie11.

On se lève tous pour les thématiques

L’ESG est une des planches de salut pour les gérants actifs. La seconde (planche de salut), c’est la gestion thématique. Morningstar vient de publier une première analyse mondiale de cette approche. Comme souvent, c’est remarquable.

Dans la lutte darwinienne 🦕 pour survivre, les gérants actifs misent gros sur la gestion thématique. La première étude globale 🌍 de Morningstar, Global Thematic Funds Landscape, est ici 👇 https://t.co/xFuyAVBweT pic.twitter.com/snGkiyTj3T

— AlphaBetaBlog (@AlphaBetaBlogFR) February 27, 2020

Morningstar s’est tout d’abord attaché à définir le périmètre de la gestion thématique, afin notamment de distinguer clairement les fonds sectoriels, qui existent depuis des années, des fonds thématiques.

Pour cela, Morningstar a défini 4 grandes familles thématiques : technologie (fintech, robotique et automatisation, connectivité), monde physique (tout ce qui a trait à la gestion des ressources physiques), social (tout ce qui a trait aux changements structurels) et thématique large (fonds exposés à des thèmes multiples appartenant aux 3 premières familles).

Au sein de chaque famille, Morningstar a ensuite défini des thèmes plus granulaires.

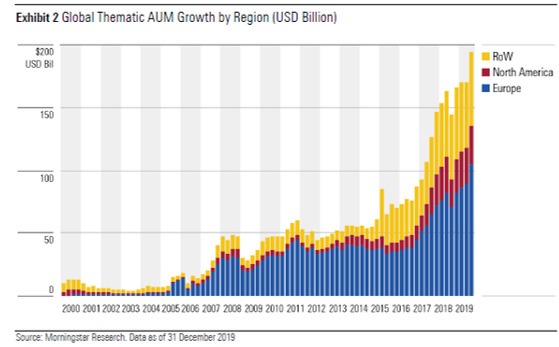

A fin 2019, Morningstar a identifié 923 fonds thématiques dans sa base de données globale, représentant 195 milliards de dollars d’actifs.

Le nombre de fonds et les encours sont en forte croissance, et c’est l’Europe qui domine largement (RoW = Rest of the World, à savoir ce qui n’est ni en Amérique du Nord, ni en Europe).

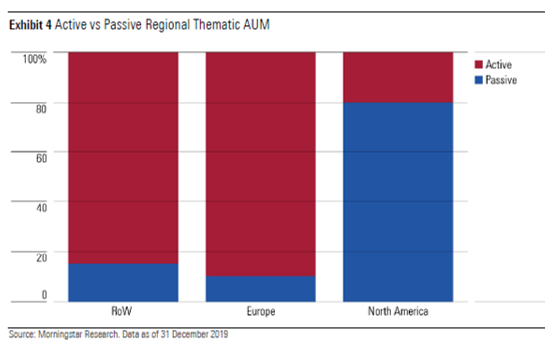

Aux Etats-Unis, c’est la gestion indicielle qui domine largement les encours (80%). En Europe et dans le reste du monde, c’est l’inverse.

C’est la famille Technologie qui domine (infographie dans le tweet ci-dessus). Et au sein de cette famille, le premier thème est celui de la Robotique et de l’Automatisation.

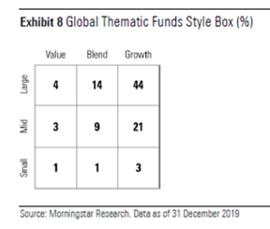

Le style Croissance (Growth) est dominant : il représente 68% des encours à fin 2019.

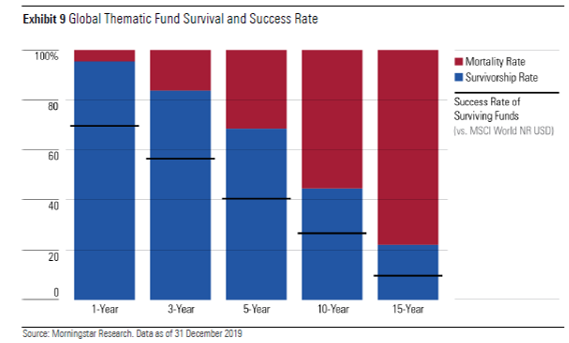

Morningstar a également calculé le taux de mortalité et le taux de succès des fonds thématiques.

Comme ce graphique se lit-il ?

69% des fonds thématiques lancés avant 2015 ont survécu, le taux de survie tombe à 45% pour les fonds lancés avant 2010 et à un peu plus de 20% pour les fonds lancés avant 2005.

Parmi les fonds ayant survécu, 41% ont battu le MSCI World sur 5 ans, et 26% sur 10 ans.

Conclusion de Morningstar :

Ces chiffres peignent un tableau bien sombre pour les investisseurs. Ils suggèrent que la probabilité de tomber sur un fonds thématique qui survit et surperforme un indice actions global n’est pas du tout en leur faveur.

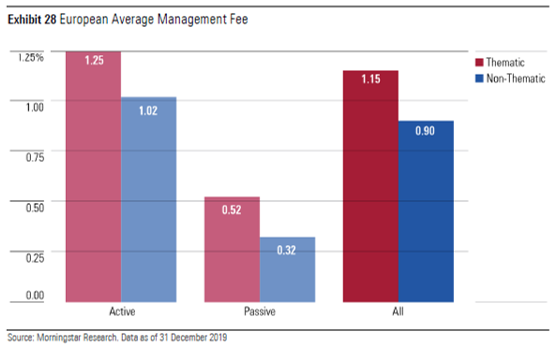

Vous paierez la gestion thématique plus cher que la gestion non thématique. C’est le cas en Europe, que ce soit en gestion indicielle (+62% !), très minoritaire dans les encours, ou en gestion active (+22%).

Pour Ben Johnson, CFA, de Morningstar, les investisseurs font un triple pari (« trifecta bet », c’est-à-dire qu’il doivent prédire le tiercé en identifiant le cheval vainqueur, celui qui arrive deuxième et celui qui arrive troisième) quand ils s’exposent à un fonds thématique :

- Choisir un thème qui gagne.

- Choisir un fonds capable de profiter de ce thème.

- Parier/S’exposer au fonds avant que le marché n’ait réalisé le potentiel de la thématique, c’est-à-dire avant qu’elle (la thématique) ne soit trop chère.

Conclusion de Johnson :

Les fonds thématiques ont capturé l’imagination des investisseurs, mais que ceux-ci prennent garde. Souvent, ces fonds sont conçus en fonction de leur potentiel de vente plus qu’en fonction de leur pertinence en tant que placements. […] Les investisseurs qui envisagent de s’exposer à des ETF thématiques12 devraient se demander longuement et sérieusement si un thème a un potentiel durable en tant que placement, ou s’il n’est qu’un mirage.

Rien n’étant jamais différent13, pour moi, c’est un mirage.

La semaine dernière, je me suis intéressé au poids des frais de gestion des contrats d’assurance vie au titre des unités de compte sur longue durée, pour montrer comment des différences de taux de frais en apparence faibles conduisaient sur longue durée à des écarts considérables. Ca s’intitule Frais et Temps : Le Duo Infernal, et c’est ici.

J’ai également présenté les résultats 2019 du fonds souverain norvégien, qui gérait au 31 décembre 2019 plus de 1000 milliards d’euros. Ca s’intitule Bienheureux Norvégiens, et c’est là.

Les produits dont il a été question dans ma semaine Twitter 9 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 9 de 2020. Sayōnara. さようなら.

Photo : L’ouvrage du Hackenberg – Fistos sur Wikipédia français

- D’un point de vue écologique bien entendu.

- Perma = permanent. Bear = baissier. Il existe aussi des permabull.

- Ce n’est pas une manière détournée de faire une prédiction, c’est simplement un rappel de ce qui s’est passé il n’y a pas si longtemps. L’indice MSCI ACWI est aujourd’hui à un niveau très supérieur à celui de mars 2009.

- A comparer avec les 6350 milliards de dollars d’encours en ETF et ETP à la même date, selon ETFGI.

- Moyenne glissante sur 2 ans du ratio Valeur d’entreprise/Résultat d’exploitation avant intérêts, impôts et amortissement.

- Rappel : le GP, c’est le General Partner, qui travaille pour la société de PE. Le LP – Limited Partner – c’est l’investisseur qui apporte ses fonds sans s’occuper de l’opérationnel. Pour devenir riche, mieux vaut être GP que LP.

- S&P 500 PME, à savoir Public Market Equivalent, en utilisant l’approche Long Nickels décrite ici.

- On pourra lire à ce sujet le papier de John C. Coates, IV, professeur à la Harvard Law School, The Future of Corporate Governance Part I: The Problem of Twelve.

- Vanguard n’est pas inactif en matière de « stewardship », bien au contraire. Son dernier rapport annuel à ce sujet, extrêmement détaillé le montre. Mais Vanguard privilégie le dialogue avec les conseils d’administration. En matière de risque climatique par exemple, « dans nos discussions avec les administrateurs et les dirigeants, nous nous concentrons sur les pratiques en matière de gouvernance ayant un effet à long terme pour répondre à ce risque important ; nous ne cherchons pas à imposer une stratégie ou un objectif particuliers. » C’est moi qui souligne en italique.

- Un quintile comporte 20% des membres d’une population.

- Je déplore cependant l’absence de données permettant d’évaluer la robustesse statistique de ces résultats.

- Je rappelle que c’est la gestion indicielle qui domine les encours de la gestion thématique aux Etats-Unis. En Europe, c’est la gestion active qui domine.

- Lisez donc Cette fois, c’est différent – Huit siècles de folie financière, de Carmen Reinhart et Kenneth Rogoff.