La France est un très beau pays. La Réunion est un très beau département français. L’hiver austral y est clément, et c’est un paradis pour la randonnée. Je vous recommande chaudement les pitons, cirques et remparts de La Réunion, inscrits au patrimoine mondial de l’UNESCO depuis 2010.

7 jours dans le cirque de Mafate, sans connexion internet, loin des vicissitudes des marchés, des actifs illiquides, de la mort de la Value.

Et patatras. A peine rentré, c’est la répétition de Trafalgar. L’AMF se réveille, comme certains volcans le font périodiquement à La Réunion, et somme H2O AM de suspendre les transactions sur 3 de ses fonds. Comme un vulgaire Woodford l’an dernier. Ou comme Exane, La Française Investment Solutions et Axiom au premier semestre.

Et pourtant :

The video of H2O Asset Management chief Bruno Crastes promising investors they would never halt redemptions on their funds doesn't appear to be on their website anymore.

Luckily I have a copy. Here's Bruno saying that H2O, which has now gated 7 UCITS funds, would "never gate!" pic.twitter.com/uPdO1m7MY0

— Robert Smith (@BondHack) August 31, 2020

Plus ci-dessous.

Ah, Etienne, le grand sociologue des années Covid.

La sociologie balnéaire est une discipline exaltante.

Saviez-vous que les individus formant le groupe des empaffés qui frôlent votre serviette en vous ensablant appartiennent également au groupe de ceux qui s'assoient à côté de vous sur une terrasse déserte?

Épatant vous dis-je. pic.twitter.com/7WplPQ1vJ2— Etienne Dorsay (@E_Dorsay) August 10, 2020

Et ça :

Post-confinement oblige, plus de 8 cadres sur 10 envisagent de quitter Paris.

Je conseille vivement à tous les possesseurs de coqs, de vaches et autres nuisances insupportables de s'attacher les services d'avocats compétents en droit du voisinage de néo-ruraux accros au boulgour. pic.twitter.com/RVaJUyQ2rV— Etienne Dorsay (@E_Dorsay) August 25, 2020

Pas (encore) de boulgour dans mon potager du Vexin, qui a survécu à la canicule de début août.

Bienvenue dans mes semaines Twitter d’août 2020.

Liquidité, performance et transparence

étaient les 3 mamelles de H2O AM.

Le vendredi 28 août, H2O AM a dû communiquer sur la suspension des transactions, pendant une durée de 4 semaines, sur 8 de ces fonds. Pour 3 d’entre eux (H2O Multibonds, H2O Allegro et H2O Multistrategies), c’était à la demande de l’AMF.

Mais comme 5 autres fonds détenaient les mêmes titres peu ou pas liquides que les 3 fonds ciblés par l’AMF, H2O AM leur a étendu la mesure : H2O Adagio, H2O Moderato, H2O MultiEquities, H2O Vivace et le très mystérieux FIA H2O Deep Value, qui n’apparaît pas dans la liste des fonds sur le site destiné à la clientèle française.

Cette suspension a pris effet le vendredi 28 août à 12h30. Elle est dû aux « incertitudes de valorisation liées [aux] expositions significatives en titres«privés» [des fonds concernés] et à l’exécution encore très partielle du contrat de cession. »

Le communiqué de H2O AM est ici, celui de l’AMF est là.

Selon @BastienBouchaud et T. Madelin des Echos, "près de la moitié des encours de la société de gestion sont ainsi gelés, les titres illiquides représentant environ 15 % de ces actifs."https://t.co/nFULSNfbtB

— AlphaBetaBlog (@AlphaBetaBlogFR) August 30, 2020

Les porteurs de parts des fonds concernés ne pourront donc effectuer de transactions pendant une durée de 4 semaines (ou plus, on verra). Les actifs non cotés ou illiquides seront sortis des portefeuilles de chaque fonds, logés dans une nouvelle structure de cantonnement (« side pocket ») qui aura sa propre vie et sa propre valorisation à compter du 31 août.

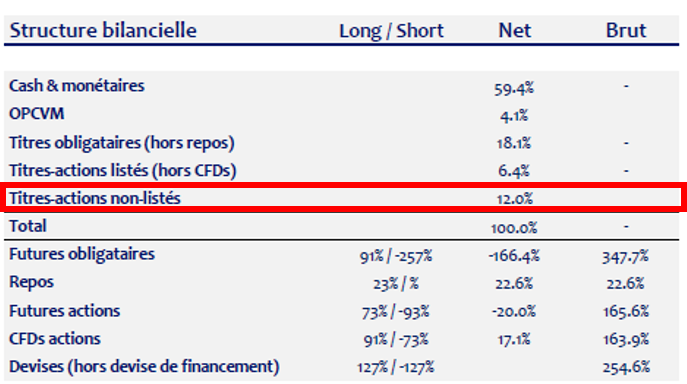

Je suivais depuis des mois la part des actions non cotées, qui doivent être identifiés dans le reporting des fonds. Elle était supérieure au maximum réglementaire de 10% dans H2O MultiEquities et H2O Multistrategies.

Bilan de H2O MultiEquities à fin juillet 2020 :

Bilan de H2O Multistrategies à fin juillet 2020 :

La valeur totale des positions en actions non cotées était insignifiante par rapport aux encours totaux de H2O AM (21,7 milliards d’euros à fin juin d’après la société de gestion).

Mais voilà, les obligations n’obéissent pas aux mêmes règles que les actions : la notion d’obligation non cotée n’existant pas, impossible de connaître le poids des obligations peu liquides dans les portefeuilles des fonds H2O AM.

Et manifestement, il en restait beaucoup.

Je rappelle que ce sont Robert Smith et Cynthia O’Murchu qui avaient dévoilé le 18 juin 2019 dans le Financial Times la présence d’obligations peu liquides émises par des sociétés contrôlées par Lars Windhorst dans les fonds de H2O AM.

Sur la base de l’information (non sourcée) de l’article de Bastien Bouchaud et Thibaut Madelin dans Les Echos1, selon laquelle les actifs « privés » qui seraient transférés dans les side pockets représentaient 15% de l’actif des fonds concernés, j’ai fait une estimation du poids des obligations peu liquides.

- Actifs des 8 fonds concernés (à fin juillet pour les 7 fonds traditionnels et au 3 août pour le FIA Deep Value2) : 9,95 milliards d’euros.

- Poids des actifs « privés » (15%) : 1,492 milliard d’euros.

- Poids des actions non cotées : 61,64 millions d’euros.

- Poids des obligations peu liquides : 1,431 milliard d’euros.

H2O AM négociait apparemment la revente des titres (actions et obligations) de la constellation Windhorst avec une société créée par… Windhorst. Who else ?

Autant dire que la société de gestion n’est pas en position de force pour négocier les prix de vente.

Comme la vente ne se concrétisait pas, l’AMF a sifflé la fin de la récréation le 28 août.

Et d’après un article de Eyk Henning et Luca Casiraghi de l’agence Bloomberg paru le même jour, le montant nominal des obligations « Windhorst » détenues par les fonds de H2O AM serait supérieur à 2 milliards d’euros. Si mon estimation de 1,431 milliard n’est pas trop inexacte, elle implique que leur valorisation a été revue à la baisse d’environ 30%.

Les journalistes indiquent que le véhicule créé par Windhorst pour les racheter envisage de les payer 1 milliard d’euros. Soit une décote supérieure à 50%.

Ce véhicule a émis pour financer ce rachat 1,25 milliard d’euros obligations à haut rendement (12,5%), qui auraient été soucrites à hauteur de 400 millions par Windhorst lui-même, et à hauteur de 500 millions par 2 entrepreneurs allemands.

Ce qui implique, toujours si mon estimation de la valeur des obligations (1,431 milliard) n’est pas trop inexacte, une décote supplémentaire de 30%.

La négociation entre Windhorst et H2O AM va être passionnante, mais nous n’en saurons bien entendu jamais rien avant sa conclusion. Je doute que H2O AM puisse trouver un autre acheteur.

J’attends maintenant avec impatience les réactions des différents acteurs de l’éco-système ayant facilité le succès de H2O AM en France :

- les compagnies d’assurance vie et les courtiers d’assurance ayant référencé les fonds dans leurs contrats.

- les nombreux professionnels de la vente de produits financiers ayant conseillé les fonds H2O AM à leurs clients.

Les premiers expliqueront que les fonds H2O AM étaient bien éligibles à l’assurance vie et que leur responsabilité s’arrêtait là. Et ajouteront qu’ils seront très vigilants et mettront tout en oeuvre pour protéger les droits des assurés.

Quant aux seconds, ils chercheront des boucs émissaires et se mettront en quête de solutions de remplacement.

A suivre.

Alpha ou Beta ?

Nick Maggiuli publie l’excellent blog Of Dollars And Data.

Il a récemment répété une de ses convictions : pour les investisseurs non professionnels, mieux vaut tenir que courir.

Tenir le beta plutôt que courir après l’alpha.

Pour @dollarsanddata, les investisseurs privés ont besoin de beta, pas d'alphahttps://t.co/yFfPUWc63s

— AlphaBetaBlog (@AlphaBetaBlogFR) July 29, 2020

Les investisseurs professionnels, notamment les gérants actifs, cherchent à générer de l’alpha, car leur modèle d’affaires en dépend :

Pour une société gérant 10 milliards de $, chaque point de base (0,01%) supplémentaire de performance annuelle génère 1 million de $ d’actifs supplémentaires. Pour un investisseurs privé avec un portefeuille de 100 000 $, chaque point de base supplémentaire [de performance annuelle] génère 10 $ d’actifs supplémentaires.

Autant dire rien. En d’autres termes, l’alpha ne devrait pas être la préoccupation du non professionnel.

Même si ces points d’alpha annuel, capitalisés sur longue durée, peuvent finir par peser, Maggiuli se demande combien d’investisseurs privés sont capables de générer de l’alpha en sélectionnant des gérants actifs surperformants, régulièrement, année après année ?

Très peu.

Ce qui importe à long terme selon Maggiuli, c’est la performance des marchés. A savoir le beta.

Et pourtant, trop d’investisseurs non professionnels prient à l’autel de l’alpha alors qu’ils devraient plutôt prier à celui du beta.

Car ce qui influe le plus sur la valeur terminale d’un portefeuille, c’est : 1. principalement le taux d’épargne ; 2. plus marginalement l’allocation d’actifs. Maggiuli en avait parlé ici.

Je répète, car ça le vaut bien : le principal déterminant de la valeur terminale de votre portefeuille, c’est votre taux d’épargne.

Conseiller, quand l’as-tu dit pour la dernière fois à tes clients ?

Client, quand ton conseiller te l’a-t-il dit pour la dernière fois ?

Quant au coût du beta, ça tombe bien, il n’a jamais été aussi bas (voir ci-dessous).

Chéri, j’ai rétréci l’alpha

S’il en est un qui est d’accord avec Nick Maggiuli, c’est bien Larry Swedroe.

Swedroe est directeur de la recherche de Buckingham Strategic Wealth et Buckingham Strategic Partners aux Etats-Unis.

Il a publié avec Andrew Berkin The Incredible Shrinking Alpha en 2015. Une nouvelle édition de ce livre vient de paraître.

Pour en discuter, Swedroe était l’invité du podcast Gaining Perspective.

Alpha has been shrinking for years. @larryswedroe explains why in this episode of the Gaining Perspective podcast 🎙️ hosted by @AdvPerspectives.https://t.co/gj1MM1u0fU

— Philippe Maupas (@philmop) August 29, 2020

La thèse de Swedroe et Berkin : l’alpha est de plus en plus difficile à délivrer pour les gérants, donc à obtenir pour les investisseurs.

Les raisons :

- La recherche universitaire a graduellement diminué la taille du terrain de jeu de l’alpha, en convertissant en beta ce que l’on prenait auparavant pour de l’alpha. Le beta, c’est l’exposition à une caractéristique commune (par exemple les petites capitalisations, ou les valeurs de type Value), qu’on appelle parfois « facteur ». Il est possible de s’exposer à ces facteurs via des véhicules indiciels à bas coûts, sans avoir à payer chèrement un gérant actif.

- Le gisement de victimes à exploiter devient plus petit. Ces victimes, ce sont schématiquement les investisseurs privés intervenant en direct sur les marchés actions. Leur part dans le total des transactions boursières est de moins en moins importante, car les marchés boursiers se sont institutionnalisés avec la montée en puissance de la gestion collective.

- Conséquence de l’institutionnalisation des marchés, la concurrence est de plus en plus féroce entre des acteurs – les professionnels – toujours mieux formés et mieux outillés.

- De plus, les montants investis sur les marchés sont de plus en plus élevés

Selon Swedroe et Berkin, la combinaison de ces 4 phénomènes conduit à une diminution de l’alpha disponible.

C’est dans l’adversité que la gestion active brille

Encore raté.

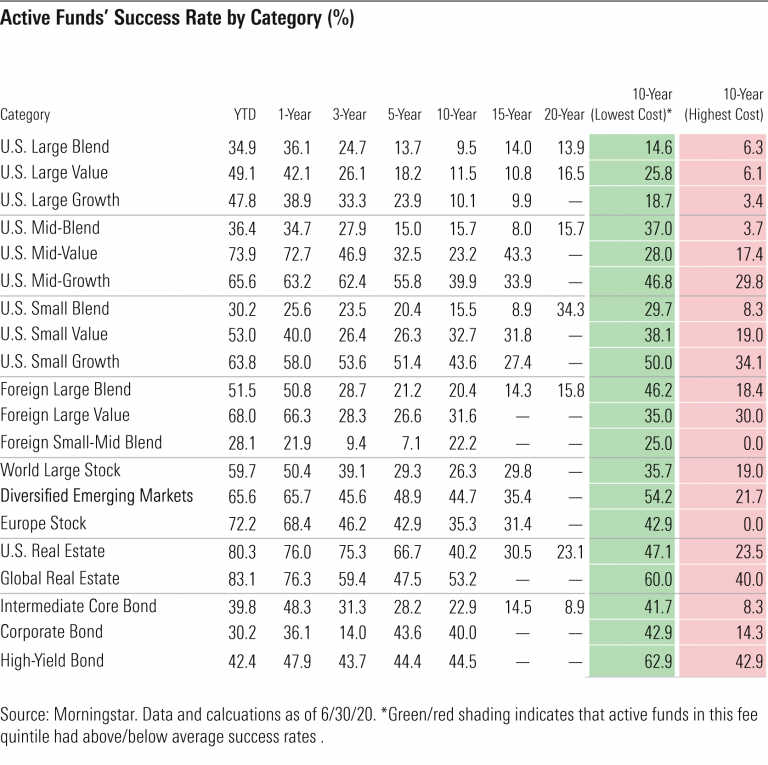

La dernière livraison du Morningstar Active/Passive Barometer pour les fonds domiciliés aux Etats-Unis, avec des données au 30 juin 2020, infirme – de nouveau – ce mythe qui a la vie dure.

Je rappelle que ce baromètre compare la performance des fonds gérés activement à celle des fonds indiciels appartenant à la même catégorie.

Morningstar calcule le taux de succès des fonds gérés activement. Ce taux correspond au pourcentage des fonds existant au début de la période de calcul ayant à la fois survécu et battu la performance moyenne équipondérée (chaque fonds indiciel a le même poids) des fonds indiciels de la catégorie durant la période.

Morningstar tient compte des fonds ayant disparu (le fameux « biais du survivant »). Ceux-ci ayant généralement des performances médiocres (on suppose que c’est pour cela qu’ils disparaissent), ne pas en tenir compte pendant leur durée d’existence tirerait à la hausse la performance moyenne des fonds survivants et enjoliverait ainsi artificiellement la réalité à laquelle les investisseurs étaient confrontés au début de la période.

C’est peu de dire que la volatilité a fait son grand retour au premier semestre 2020. Tant à la baisse qu’à la hausse. Un environnement beaucoup plus propice aux gérants actifs, non ?

Non, les fonds gérés activement ne font pas mieux que les fonds indiciels quand les marchés sont difficiles. C'est ce que montre la dernière édition du Morningstar Active/Passive Barometer.https://t.co/iIotGL5XTx

par @MstarETFUS— AlphaBetaBlog (@AlphaBetaBlogFR) August 27, 2020

Ben non. Voici les taux de succès des fonds gérés activement par catégorie au 30 juin 2020, sur différentes périodes.

Au premier semestre (colonne YTD), le taux de succès est supérieur à 50% dans quelques catégories. Dans les catégories reines en encours, celles des grandes capitalisations, il est inférieur à 50%. Et même très inférieur dans la catégorie reine parmi les reines (toujours en encours), celles des actions US Large Blend, avec un taux de 35%.

Pour Ben Johnson, CFA, de Morningstar,

ce concept selon lequel les gérants actifs vont surperformer avec certitude dans les environnements tels que celui que nous avons connu en début d’année est à mettre dans la même catégorie que le Père Noël ou les oeufs de Pâques. C’est un mythe, qui s’auto-perpétue.

Passons sur cette courte période. Sur des durées de détention plus en phase avec la durée de placement minimum recommandée pour les actions (5 ans et plus), c’est la Bérézina dans presque toutes les catégories.

La cause ? Sûrement pas la médiocrité des gérants, ils n’ont jamais été aussi bons (voir ci-dessus les explications de Larry Swedroe).

Une des explications, ce sont les frais : plus ils sont élevés, moins le taux de succès de la gestion active l’est.

Les deux colonnes de droite indiquent les taux de succès sur 10 ans des fonds du décile le moins cher (en vert) et du décile le plus cher (en rouge). Dans toutes les catégories, il est très supérieur pour les fonds les moins chers.

Mais que ce sont les sociétés de gestion qui rémunèrent les distributeurs par des rétrocessions sur les frais de gestion, ce genre d’informations à peu de chance d’atteindre le cerveau.

Heureux investisseurs aux Etats-Unis…

qui peuvent se construire des portefeuilles diversifiés à des frais défiant toute concurrence. Lesquels frais baissent, car de la concurrence, il y en a.

Elisabeth Kashner de FactSet l’a montré dans son analyse du marché des ETF au premier semestre.

Heureux investisseurs en #ETF aux 🇺🇸 : selon @ElisabethKashne, au 1er semestre 2020, les frais ont encore baissé. Quant aux frais moyens pondérés des encours de Vanguard sont de… 0,06%.

0,06%.https://t.co/XqExbq8Es5— AlphaBetaBlog (@AlphaBetaBlogFR) July 28, 2020

3 acteurs dominent le secteur des ETF aux Etats-Unis : Vanguard 0.06% was less than one-third of BlackRock’s 0.19%, and less than one half of State Street Global Advisors (SSGA).

Les frais de gestion moyens pondérés des encours des ETF de Vanguard sont de 0,06% ; ceux des ETF de BlackRock de 0,14%, soit plus de 2 fois plus ; et ceux de SSGA de 0,19%, soit plus de 3 fois plus.

FactSet a comparé les flux de collecte réels au premier semestre avec les flux théoriques, à savoir ce qu’ils auraient dû être si les parts de marché de chaque acteur étaient restés inchangés entre le début et la fin du semestre.

Vanguard a collecté 36,9 milliards de $ en plus là où BlackRock a collecté 38,6 milliards de $ en moins et SSGA environ 25 milliards de $ en moins. C’est le moins cher qui a augmenté ses parts de marché.

[A fin juin 2020,] les investisseurs en ETF paient 388 millions de $ de moins en frais de gestion annuels qu’à fin décembre 2019. 32% de ces économies sont attribuables directement à la baisse des frais des produits, alors que 68% sont dûs au fait que les investisseurs ont opté pour des ETF moins chers ou transféré des capitaux d’ETF plus chers vers des ETF moins chers.

Les produits dont il a été question dans ma semaine Twitter 31 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’étaient mes semaines Twitter d’août 2020. Sayōnara. さようなら.

Illustration : le Cirque de Mafate à La Réunion vu depuis le chemin entre le Maïdo et le Grand Bénare (photo Philippe Maupas)

- Et sous réserve qu’elle soit exacte, bien entendu.

- Selon Bloomberg.