La gestion active fait face depuis des années à des critiques de plus en plus virulentes. En bref : les gérants actifs capables de surperformer durablement un indicateur de référence représentatif de leur stratégie d’investissement sont très peu nombreux et difficiles à identifier à l’avance. Le coût souvent élevé des gestions actives serait une partie du problème.

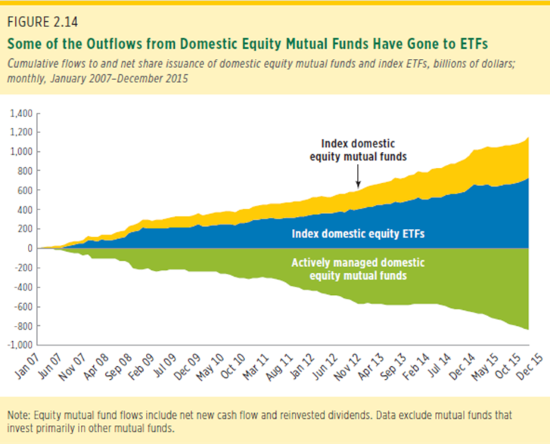

Les investisseurs, notamment aux Etats-Unis, où des statistiques très précises sont disponibles, votent avec leurs pieds en sortant massivement des gestions actives pour s’exposer tout aussi massivement aux gestions passives.

La puissante industrie de la gestion active a mis du temps à réagir. J’ai publié en mai un article sur Quantalys présentant les résultats d’études de qualité faites par de grands gérants actifs pour expliquer à quelles conditions la gestion active peut surperformer.

Ces études sont rares et les prises de parole de patrons de grandes sociétés de gestion actives ni nombreuses, ni très convaincantes (pour l’un, les plus grandes sociétés de gestion sont devenues trop grosses, pour l’autre, il faut que les gérants actifs soient vraiment actifs et se distinguent beaucoup plus des indicateurs de référence de leurs fonds).

Une prise de parole récente m’a particulièrement intéressé : celle de Paul Smith, Président et Directeur Général de CFA Institute, une association internationale de professionnel(le)s de l’investissement ayant plus de 135000 membres affiliés à titre individuel dans le monde entier (avertissement : j’en suis membre et je suis en outre un volontaire actif au sein de cette association).

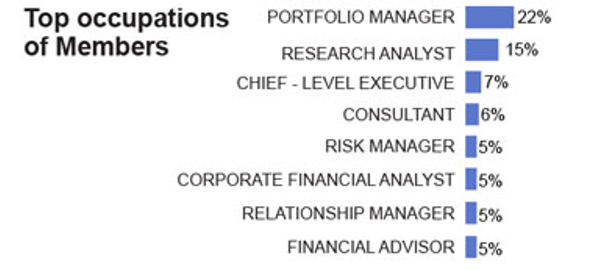

Les principales fonctions occupées par les membres de CFA Institute sont gérants de portefeuilles (22%) et analystes financiers (15%). Même si l’information précise n’est pas disponible, je peux affirmer sans risque de trop me tromper que l’immense majorité de ces quelque 50000 professionnels travaille pour des gestions actives.

Il était donc légitime que le patron de cette association (qui, je le répète, est une association à laquelle s’affilient des individus, pas des sociétés, et qui ne représente donc pas l’industrie de la finance ou un ou plusieurs de ses composants, mais ses seuls membres) prenne la parole sur un sujet crucial pour une partie importante de ses constituants.

Dans une contribution parue le 12 juillet dernier sur le site Institutional Investor intitulée « Une nouvelle perspective sur le débat Gestion Active contre Gestion Passive », Smith passe à l’offensive en rappelant que si les critiques de la gestion active sont prompts à mettre en avant le fait que 86% des gérants actifs sous-performent leur indicateur de référence, personne ne critique la gestion passive, alors que 100% des fonds indiciels doivent, par construction, sous-performer l’indicateur de référence dont ils répliquent la performance (et ce à cause des frais).

Plus sérieusement, Smith rappelle des faits que personne ne conteste : les gérants indiciels sont des passagers clandestins des marchés qui profitent de la recherche des gérants actifs pour une fraction du coût de celle-ci. Et Paul Smith de se demander pourquoi aucun média ne s’inquiète de l’aléa moral d’une telle situation.

Rappelons qu’en matière d’assurance, « l’aléa moral consiste dans le fait qu’une personne ou une entreprise assurée contre un risque peut se comporter de manière plus risquée que si elle était totalement exposée au risque » (source lafinancepourtous.com).

J’ai beau me creuser la tête, je ne vois pas l’aléa moral dans cette situation : le gérant indiciel réplique passivement un indice et n’a a priori aucune latitude pouvant le conduire à avoir un comportement plus risqué en fonction des circonstances.

Paul Smith aimerait également que les médias se demandent si une telle situation est équitable pour les investisseurs choisissant des fonds gérés activement, qui subventionnent de fait leurs homologues investissant dans des véhicules passifs.

Là encore, je ne vois pas de manque d’équité dans la coexistence de deux philosophies de l’investissement : celle de la gestion active, dont la promesse est d’essayer de faire mieux que le marché, en engageant des moyens importants justifiant des frais de gestion plus élevés ; celle de la gestion passive, dont la promesse, plus facile à atteindre, est de délivrer la performance d’un indicateur de référence moins les frais et les éventuelles erreurs de réplication (qui peuvent avoir une impact positif comme négatif) et qui n’a pour cela pas besoin de faire de recherche et peut donc facturer des frais beaucoup plus bas.

Paul Smith va jusqu’à se demander pourquoi les régulateurs ne s’intéressent pas aux frais très bas de la gestion passive, faisant un parallèle avec des mises en demeure faites par les régulateurs de certains pays à des gérants actifs de baisser des frais de gestion jugés anormalement élevés.

Je suppose qu’il fait ici allusion à ces gérants qui se disent actifs mais ne le sont en réalité pas (appelés dans le jargon anglais des « closet indexers ») tout en facturant des frais de gestion active, qu’il est par conséquent légitime de rappeler à l’ordre car ils ne font pas ce qu’ils s’engagent à faire dans le prospectus du fonds et trompent donc leurs clients.

Faut-il pour autant leur imposer de baisser leurs frais ? Tout Français que je sois (souvenons-nous que le prix du pain a cessé d’être encadré par l’Etat dans notre pays en août 1978), je ne suis pas certain que le régulateur ait pour mission de fixer le niveau des frais sur un marché aussi concurrentiel que celui de la gestion d’actifs. Ni à la baisse pour les gérants actifs, ni à la hausse pour les gérants passifs.

Le régulateur doit en revanche s’assurer que les frais sont clairement mentionnés et sanctionner la dissimulation et la tromperie sur la nature de la prestation. Le marché (les investisseurs ou leurs conseillers) se charge lui-même de réguler le niveau des frais en privilégiant les produits répondant le mieux aux attentes. Si le marché continue à privilégier aussi massivement les fonds indiciels, il est probable que le niveau moyen des frais des fonds actifs finira par baisser.

Je suis en revanche totalement en accord avec la conclusion de la tribune de Paul Smith : les gérants actifs doivent faire leur examen de conscience afin d’évaluer où et comment ils ajoutent de la valeur.

Selon lui, plutôt que de comparer leur performance à celle de leur indicateur de référence trimestre après trimestre, jeu où mathématiquement la plupart d’entre eux finissent perdants, ils devraient se concentrer sur la raison d’être des marchés financiers, qui est d’allouer les capitaux aux projets présentant les meilleures espérances de rendement ajusté du risque, au bénéfice de la société tout entière. Et dans cette noble activité, la gestion passive ne joue effectivement aucun rôle.