Il sera beaucoup question de facteurs dans cette semaine Twitter. De facteurs de risque. Ou encore de primes de risque. Ou encore de risk premia pour dire exactement la même chose en ayant l’air beaucoup (?) plus malin en la disant en anglais. Ou bien de smart beta.

Que les financiers aiment jargonner…

Il fait très chaud, je vais donc vous infliger mon humour pesant et mes références cinématographiques, qui me viennent de feu Claude-Jean Philippe et de l’immortel Patrice Brion.

Ah qu’il était doux d’être un adolescent cinéphile au début des années 1980 quand on avait la chance d’avoir un magnétoscope (merci papa).

Le facteur sonne toujours deux fois (The postman always rings twice) est un roman de James M. Cain souvent adapté au cinéma. Mon adaptation préférée est celle de 1946, réalisée par Tay Garnett, avec Lana Turner et John Garfield.

C’est une histoire de crime passionnel.

L’investissement factoriel sera-t-il le meurtrier de la gestion active fondamentale ?

Autre facteur, François, qui fait ses tournées à l’américaine dans Jour de fête de Jacques Tati.

L’investissement factoriel fera-t-il, comme François, trois petits tours avant de s’en aller, remplacé (pour François), par des facteurs motorisés, concurrencé par internet aujourd’hui, par des drones demain ? Et pour l’investissement factoriel ringardisé par une autre mode ?

On verra.

Je pense que l’investissement factoriel va prendre une place considérable entre la gestion indicielle traditionnelle, répliquant des indices capi-pondérés, et la gestion active réellement active.

Cette dernière va devoir vraiment justifier de sa valeur ajoutée.

Je ne suis pas le seul à le dire.

Retrouvez E. Pinon Président @AFG_France à la clôture du Club amLeague sur «la nécessité pour les gérants de démontrer leur valeur ajoutée» pic.twitter.com/86Tufe8JSs

— AFG (@AFG_France) June 19, 2017

Bienvenue à toutes et à tous dans ma semaine Twitter 24 de 2017.

Le dilemme de la gestion active

Alors que les ETF collectent de plus en plus massivement au Etats-Unis (voir les statistiques à fin mai dans ma semaine Twitter précédente), Eric Balchunas, l’excellent spécialiste des ETF de Bloomberg, esquisse quelques pistes pour la gestion active confrontée à une décollecte tout aussi massive.

.@EricBalchunas : comment la gestion active peut stopper la décollecte ? https://t.co/sz3YSMhulV

— AlphaBetaBlog (@AlphaBetaBlogFR) June 13, 2017

Il en voit quatre. Mes commentaires sont entre crochets.

- Baisser les frais de gestion. [C’est ce que recommande Vanguard, champion du low cost en gestion passive comme en gestion active. Pas sûr que ça plaise aux actionnaires ni aux dirigeants dont les bonus souffriraient.]

- Transformer les stratégies actives en indices. [Pas sûr que ce soit aisé pour toutes les stratégies, et ça reviendrait à en outre à confesser qu’une approche active peut se réduire à des règles de gestion mécaniques. Ca réduirait également les revenus de la société de gestion, qui devrait baisser les frais.]

- Lancer des ETF activement gérés. [Ce segment de marché est encore balbutiant aux Etats-Unis et ne pourra pas être une alternative sérieuse aux systèmes de distribution traditionnels des mutual funds avant des années.]

- Faire une vraie gestion active, en exprimant de fortes convictions via une part active (« active share ») élevée. [C’est une piste de réflexion, mais il faut garder en tête que la part active ne permet pas de prédire la surperformance future. En d’autres termes, ce n’est pas parce qu’un.e gérant.e a une part active élevée qu’il.elle surperformera.]

Ces quatre pistes sont plus ou moins réalistes, la plus facile à mettre en oeuvre étant la première. Elle permettrait mécaniquement d’améliorer le score moyen de la gestion active face à la gestion passive, mais elle est très, très douloureuse pour des sociétés de gestion et des actionnaires habitués à des taux de marge très, très élevés et à des collaborateurs habitués à des rémunérations (fixes + variables) très, très élevées.

Elroy Dimson et les facteurs

Le professeur Elroy Dimson est un universitaire spécialiste de l’histoire financière et de l’analyse des séries boursières sur très longue durée.

Dimson a montré dans ses travaux qu’il existait une prime de risque actions. En d’autres termes, détenir des actions permet d’obtenir une rémunération supérieure à celle de l’actif sans risque (qui est généralement incarné par les obligations émises par un Etat souverain réputé sûr).

Robeco, qui produit une recherche de grande qualité, a interrogé Dimson sur l’existence de primes liées aux facteurs.

Un passionnant entretien avec le professeur Elroy Dimson sur les facteurs https://t.co/qB9C2RLXP4 via @Robeco

— AlphaBetaBlog (@AlphaBetaBlogFR) June 13, 2017

Que dit Dimson ? Il ne recommande pas de s’exposer à de nombreux facteurs, mais seulement à ceux pour lesquels il existe une recherche universitaire convaincante. Il rappelle aussi que les primes liées aux facteurs tendent à diminuer après la publication de la recherche et que la plupart des études utilisent des données sur les actions états-uniennes, pour lesquelles il existe des séries très longues, alors que pour les autres régions du monde, on dispose rarement de données sur plus de 30 ans.

Selon lui, 25 ou 30 ans, ce n’est pas assez pour tirer des conclusions robustes. Et dire que l’on regarde de près la performance des fonds sur 1, 3 ou 5 ans, voire sur des périodes encore plus courtes…

Il affirme également que les explications avancées pour justifier de l’existence de primes de risque ne sont pas scientifiquement convaincantes.

A la question : le smart beta est-il la dernière stratégie à la mode ? Dimson répond non, en tout cas pas encore. Se basant sur les résultats de l’étude annuelle de FTSE Russell, il affirme que le smart beta est perçu par les investisseurs institutionnels comme une alternative à la gestion active.

Plutôt Le facteur sonne toujours deux fois que Jour de fête.

Les facteurs vus par DFA

Toujours les facteurs, cette fois-ci analysés par des praticiens de la gestion d’actifs, qui ont d’ailleurs été des précurseurs dans leur utilisation.

Il s’agit en effet de Dimensional Fund Advisors, une société créée dès 1981 qui gère aujourd’hui près de 500 milliards de $ dans des fonds répliquant des indices factoriels propriétaires.

C’est Index Fund Advisors, un conseiller en investissements financiers (registered investment advisor) distribuant exclusivement des fonds de DFA, qui présente ces résultats dans un récent post de blog.

Une excellente analyse du comportement sur longue durée de 4 facteurs aux Etats-Unis https://t.co/YO6TSxrlQE via @IFAdotcom pic.twitter.com/z1qvPVaZ6F

— AlphaBetaBlog (@AlphaBetaBlogFR) June 15, 2017

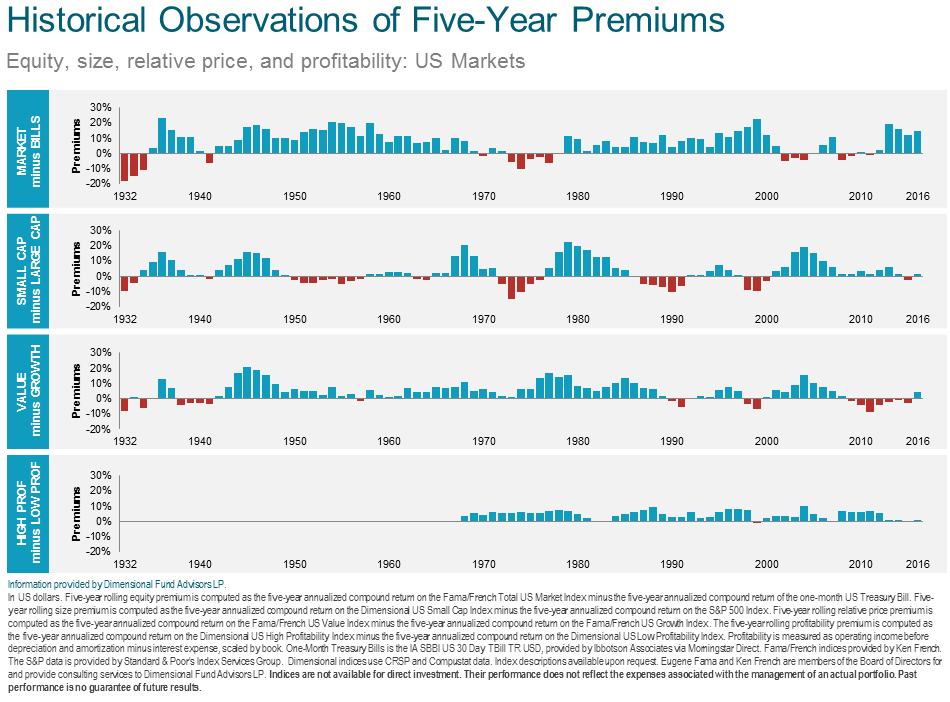

IFA s’intéresse à quatre facteurs jugés robustes :

- Le marché actions (« equity ») : il délivre une « prime » (surperformance) par rapport aux obligations d’Etat des Etats-Unis.

- Le facteur taille (« size ») : les petites et moyennes valeurs délivrent une prime par rapport aux grandes.

- Le facteur valeur relative (« relative value ») : les valeur décotées (de style « value ») délivrent une prime par rapport aux valeurs plus chères.

- Le facteur profitabilité (« profitability ») : les sociétés plus profitables délivrent une prime par rapport aux sociétés moins profitables.

Si ces 4 facteurs ont délivré des surperformances sur longue durée, ils connaissent également des périodes de sous-performance, illustrées par le graphique ci-dessous.

Les rendements excédentaires des 4 facteurs par rapport au rendement des bons du trésor US à un mois sont calculés sur 5 ans glissants. Les périodes de sous-performance apparaissent en rouge, les périodes de surperformance en bleu.

On le voit, tous les facteurs connaissent des périodes de sous-performance. Le facteur value a par exemple connu une assez longue période de vaches maigres jusqu’en 2015.

On le voit, dans l’investissement factoriel, pas de « free lunch » non plus (rappel : dans le jargon anglophone financier, le free lunch – déjeuner gratuit – est une espèce de mouton à 5 pattes, à savoir un produit garantissant une surperformance).

Les facteurs vus par BlackRock

Encore les facteurs, cette fois-ci analysés par BlackRock, le plus grand gérant d’actifs au monde.

Dans le BlackRock Blog, Kate Moore, Chief Equity Strategist, a publié un post au titre inutilement aguicheur : « les facteurs sur lesquels se concentrer aujourd’hui ».

Les facteurs et le cycle économique https://t.co/JuRswGeCfn par @blackrock Blog #SmartBeta pic.twitter.com/8HxDWmI1S7

— AlphaBetaBlog (@AlphaBetaBlogFR) June 16, 2017

Moore met en regard la phase du cycle économique et la performance des facteurs.

En phase d’expansion, c’est le momentum qui a le mieux fonctionné dans le passé ; dans les phases de ralentissement et de contraction, ce sont les facteurs volatilité minimum et qualité ; enfin, dans les phases de reprise, ce sont les facteurs taille et value.

Bon courage à ceux et celles qui seraient tenté.e.s de faire du timing de facteur. A mon avis, il n’y a rien de plus difficile que de savoir dans quelle phase du cycle économique on se trouve précisément. De plus, les grands blocs économiques ne sont pas synchronisés.

Enfin, les sociétés cotées composant les indices traditionnels ou factoriels exercent leurs activités sur plusieurs de ces zones économiques, rendant à mon sens le timing des facteurs parfaitement illusoire. Bon, mais qui suis-je pour émettre une telle opinion ? Eugene Fama ?

Les facteurs vus par Eugene Fama

Toujours et encore les facteurs, avec une opinion très tranchée émise par un de leurs concepteurs universitaires, Eugene Fama (eh oui, le voilà).

Fama a récemment participé à un débat organisé par CFA Society Chicago dont la captation vidéo est accessible ici.

Que dit-il sur le timing des facteurs ? Qu’il ne faut surtout pas s’y risquer, que c’est « ridicule ».

Ne cherchez pas à timer les facteurs, par un des pères académiques des facteurs. https://t.co/cPw3GdpGgG

— AlphaBetaBlog (@AlphaBetaBlogFR) June 14, 2017

Vous aurez été prévenu.e.s par le lauréat 2013 du prix de la Banque de Suède en sciences économiques.

Mais où sont les neiges d’antan stock pickers ?

C’est la grave question que l’on peut se poser, quelques siècles après François Villon, à la lecture de l’article de Robin Wigglesworth dans le Financial Times.

Who shrank the discretionary traders in the US? https://t.co/Tq3MhOr77Y via @RobinWigg pic.twitter.com/SgYEaqiKqM

— Philippe Maupas (@philmop) June 15, 2017

Wigglesworth cite une étude de JPMorgan affirmant que 10% seulement des transactions sur le marché des actions aux Etats-Unis est le fait des gérants discrétionnaires (les « stock pickers »).

Selon Marko Kolanovic, son auteur, les gérants indiciels et quantitatifs (qui ne font aucune recherche fondamentale sur les valeurs), représentent 60% des transactions. Kolanovic va jusqu’à conjecturer que les récentes prises de bénéfices sur les valeurs technologiques sont les fait des gérants quantitatifs, pas des gérants fondamentaux.

Nous ne saurons jamais si cette hypothèse est vraie. Elle a en tout cas été abondamment relayée par la presse spécialisée (ce qui n’ajoute rien à sa crédibilité).

N’ayant pas eu accès à cette étude, je ne sais pas qui sont les 30% non identifiés par Wigglesworth. S’ils ne sont ni des gérants fondamentaux, ni des gérants indiciels, ni des gérants quantitatifs, qui peuvent-ils bien être ?

Pas des closet indexers quand même ?

Biais de confirmation, quand tu nous tiens (fort)

Parmi les nombreux biais cognitifs dont nous souffrons, le biais de confirmation est particulièrement répandu.

Selon la définition de Wikipedia (en date du 19 juin 2017), ce biais « consiste à privilégier les informations confirmant ses idées préconçues ou ses hypothèses (sans considération pour la véracité de ces informations) et/ou à accorder moins de poids aux hypothèses jouant en défaveur de ses conceptions. »

Pourquoi sommes-nous si réticents à reconnaître nos erreurs et à mettre à jour nos opinions ?

Deux universitaires français, Roland Bénabou (qui enseigne à Princeton aux Etats-Unis) et Jean Tirole, (récipiendaire en 2014 du prix de la Banque de Suède en sciences économiques, connu sous le nom impropre de « Prix Nobel d’Economie » et qui enseigne notamment à la Toulouse School of Economics, ont conçu un cadre conceptuel fascinant : le raisonnement motivé (« motivated reasoning »).

The Economist l’a décrit.

Errare humanum est, le biais de confirmation aussi https://t.co/jhTBU2E7QW via @TheEconomist

— AlphaBetaBlog (@AlphaBetaBlogFR) June 13, 2017

Selon les deux universitaires, le raisonnement motivé est un biais cognitif auquel les personnes éduquées sont particulièrement sujettes.

3 catégories le composent.

- L’ignorance stratégique (« Strategic ignorance ») : elle consiste à ignorer toute information apportant un argument en conflit avec notre croyance.

- Le déni de réalité (« Reality denial ») : il consiste à évacuer comme non pertinente toute preuve que notre croyance est erronée.

- L’auto-signalement (« Self signalling ») : il consiste à créer ses propres outils pour interpréter les faits dans un sens favorable à nos croyances. Le journaliste fournit l’exemple d’un individu en mauvaise santé qui déciderait que courir tous les jours prouve qu’il est en bonne santé.

Après une introspection souvent pénible, j’ai identifié en moi la présence de ces différentes stratégies.

Et vous ?

J’animerai le 4 juillet prochain une conférence sur le smart beta, sujet d’actualité s’il en est.

Voici le lien vers la page consacrée à cette conférence organisée par Fideas Capital.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez aussi suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre commentaire ne sera pas directement publié, j’aurai à le valider pour qu’il apparaisse.

Ici et ainsi se termine ma semaine Twitter 24 de 2017. A la semaine prochaine.