Saisissante collision cette semaine entre la belle et digne cérémonie en hommage à Simone Veil, femme admirable ayant eu une vie extraordinaire, et le spectacle pathétique donné par Donald Trump au G20.

Voilà ce qu’en dit (de Trump) le journaliste australien Chris Uhlmann. Pas un mot à retirer.

.@realDonaldTrump's performance at the #G20 shows he "has no desire and no capacity to lead the world": @CUhlmann https://t.co/0ithCHSWyK pic.twitter.com/iW0X78UNVZ

— ABC News (@abcnews) July 9, 2017

Quant au Président français, il a bien fait rire les Anglais en jouant des coudes pour être à côté du même Trump sur la photo de famille.

Le Parisien a fort heureusement rappelé qu’Emmanuel Macron avait scrupuleusement suivi le protocole : les présidents au premier rang, les plus récemment élus (dont Donald Trump et notre Président) aux extrêmes.

Quant à Theresa May, elle était à sa place, au deuxième rang, réservé aux premiers ministres et aux chefs de gouvernement.

La guerre de 100 ans n’a jamais vraiment pris fin et ça ne va pas s’arranger avec le Brexit.

Emmanuel Macron 'did not breach protocol by pushing to front of G20,' say the French https://t.co/tNqmT6gDF0 pic.twitter.com/dh06QM1res

— Telegraph Breaking News (@TelegraphNews) July 9, 2017

Bienvenue à toutes et à tous dans ma semaine Twitter 27 de 2017.

Stock Sector Factor Picking is hot

Stock Picker en 1998 : « achète Alcatel, ça va monter, ce n’est plus une valeur télécom mais une valeur internet. »

Sector Picker en 2005 : « achète un ETF répliquant un indice de valeurs bancaires, le secteur a des profits en hausse régulière et peu de volatilité. »

Factor Picker en 2017 : « achète un ETF momentum. Plus ça a monté, plus ça montera. »

Voici une représentation stylisée des modes en matière de « picking ».

Alcatel, ça eut payé (j’en ai fait l’expérience).

Un ETF Banques, ça eut payé (celle-là, je ne l’ai pas faite).

Un ETF Momentum serait-il différent ? (Je ne l’ai pas faite non plus.)

Dans une publication récente, Northern Trust a regardé les facteurs les plus performants par année calendaire depuis 2006.

Factor investing: think twice before chasing past performance https://t.co/RSXadRjenY via Northern Trust h/t @ritholtz pic.twitter.com/FDZMMat2ey

— Philippe Maupas (@philmop) July 4, 2017

Moralité : il est aussi difficile de prévoir le prochain vainqueur parmi les facteurs que parmi les classes d’actifs traditionnelles, parmi les secteurs ou parmi les zones géographiques. Ou bien entendu parmi les actions.

Comment dit-on déjà ? « Les performances passées ne préjugent pas des performances futures. Les performances ne sont pas constantes dans le temps. »

Ca semble s’appliquer aux facteurs aussi.

Un maître-mot : la diversification.

Les ETF détiennent 37% du S&P 500

Un papier de Reuters repris par le New York Times a fait pas mal de bruit le 5 juillet dernier.

Commentant une étude de Savita Subramanian, une stratégiste actions de Bank of America-Merrill Lynch (BofA-ML), il affirmait que les ETF détenaient 37% du S&P 500.

Le flottant de certaines actions est peut-être très surestimé en raison du poids grandissant des #ETF https://t.co/tA6rwpWH7X pic.twitter.com/eNOnrfHrlp

— AlphaBetaBlog (@AlphaBetaBlogFR) July 5, 2017

Ma traduction du papier de Reuters :

La proportion des actions présentes dans le principal indice actions des Etats-Unis gérées passivement a presque doublé depuis la crise de 2008 pour atteindre 37%. Les transactions faites par les ETF représentent environ un quart du volume total sur les bourses états-uniennes, ajoute l’étude de BofA-ML.

Waow, c’est beaucoup et ça peut avoir des conséquences négatives : volatilité plus importante pour certaines actions, distortions des valorisations et de la liquidité.

Savita Subramanian parle même « d’ETF-isation » du S&P 500, qui remet en cause l’efficience et la liquidité des marchés.

Comme exemple extrême de ce phénomène, elle cite le Japon, où 70% du marché est détenu par les ETF [en raison d’un programme massif d’achats d’actifs par le GPIF – Government Pension Investment Fund – qui se fait via des ETF]. Selon elle, les victimes de cette ETF-isation ont été les gérants actifs japonais.

N’ayant pas encore pu me procurer l’étude, difficile de savoir si elle étaye cette dernière affirmation par des données objectives.

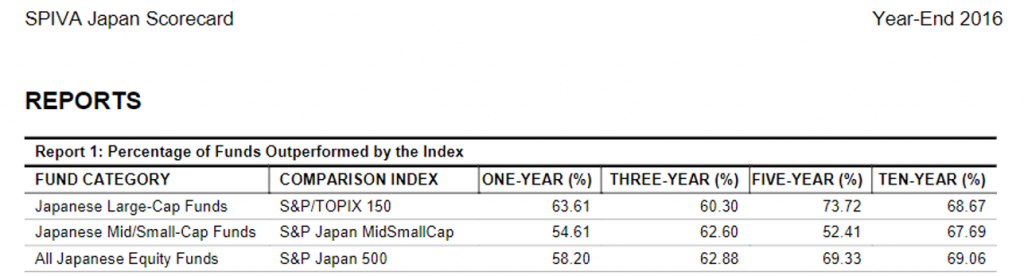

Les résultats au 31/12/2016 de l’étude SPIVA réalisée par Standard & Poor’s Dow Jones Indices pour les fonds domiciliés au Japon (l’étude est ici), montrent une assez grande stabilité sur différentes durées de la performance (ou plutôt de la sous-performance) de la gestion active au Japon pour les grandes capitalisations (les plus concernées par ce programme d’achat via des ETF).

Les pourcentages mentionnés sont ceux du nombre de fonds ayant sous-performé l’indice de référence affecté par SPIVA à leur catégorie.

Par exemple, sur 5 ans (au 31/12/2016), 73,72% des fonds actions Japon grandes capitalisations ont fait moins bien que le S&P/TOPIX 150. Sur 1 et 3 ans, c’est mieux (respectivement 63,61% et 60,3%).

La stratégie du GPIF consistant à acheter beaucoup plus d’actions a été mise en place en 2014 (voir ici). L’affirmation selon laquelle les gérants actifs ont été les victimes de cette ETF-isation n’est pas vraiment confirmée par l’évolution du taux de succès selon SPIVA.

Ca jette un doute sur le sérieux des conclusions de l’étude.

Non, les ETF ne détiennent pas 37% du S&P 500

Dave Nadig est un des meilleurs spécialistes des ETF. Dans un article paru sur le site www.etf.com, qu’il dirige, il a réfuté la statistique de BofA-ML.

.@DaveNadig : les #ETF ne détiennent sûrement pas 37% du S&P 500 https://t.co/45OjOCZtLZ via @ETFcom (2/2)

— AlphaBetaBlog (@AlphaBetaBlogFR) July 6, 2017

Sa réfutation est simple : le marché des ETF pèse 3000 milliards de $ aux Etats-Unis. La capitalisation du S&P 500 est de 22000 milliards de $.

Même si tous les ETF répliquaient le S&P 500 (ce qui n’est évidemment pas le cas), leur poids ne serait que de 13,6% (soit 3000/22000). Si l’on ajoute les 1000 milliards en ETF hors Etats-Unis, le total des ETF ne représente que 18% du S&P 500.

Nadig recense 1470 milliards d’encours ETF sur les actions Etats-Unis, soit 6,7% de la capitalisation du S&P 500. Et encore, nombre de ces ETF répliquent des indices petites et moyennes capitalisations.

En les excluant, Nadig arrive à un total de 917 milliards de $ en ETF répliquant des indices grandes ou toutes capitalisations. Soit 4% de la capitalisation du S&P 500.

Le compte n’y est donc pas, loin de là.

Par recoupements, Nadig arrive à la conclusion que Subramanian inclut dans ses calculs tous les fonds indiciels, et pas seulement les ETF.

Je suppute que l’analyste a préféré le terme « ETF-isation », plus accrocheur, à celui, exact mais fade, « d’indicialisation ». Le marketing va se nicher jusque dans les termes des rapports d’analystes.

Une étude publiée par Bank of America Merrill Lynch en mai 2017 mentionne d’ailleurs que 38% des encours des actions états-uniennes sont détenus par des véhicules indiciels (fonds ou ETF).

Et Nadig de faire un calcul de haute volée : si 38% des encours sont passifs, alors 62% de ces mêmes encours sont gérés activement. La gestion active reste donc très dominante.

Il cite ensuite l’étude de mai (ma traduction) :

Il y a aujourd’hui 7000 milliards de $ d’actifs dans les fonds actions Etats-Unis gérés activement (contre 3000 milliards en 2000), environ 4500 fonds actifs et environ 750 sociétés de gestion actives, ce qui en fait de très loin le marché le plus saturé. Bref, il y a trop de capacité dans l’industrie.

Nadig pense que la nouvelle étude se contente de régurgiter de façon plus sensationnaliste (et erronée) les conclusions de la première.

Ce meme (« les ETF indiciels dévorent le monde de la gestion ») est très populaire, et Nadig le réfute comme suit :

- Si les produits indiciels ont tant de succès, c’est qu’ils fournissent aux investisseurs des meilleurs résultats que la majorité des alternatives gérées activement.

- Oui, les ETF représentent un volume de transactions important, mais bien moins que celui des produits dérivés.

- Le marché fait son travail quand il s’agit d’affecter une valeur aux actions.

Touche pas à mon droit de vote

Bill McNabb est président-directeur général de Vanguard, le géant mutualiste de la gestion à bas coûts, qu’elle soit active ou passive.

Dans un article paru sur le site de Vanguard, il revient sur une idée dans l’air du temps chez certains, qui serait de priver les fonds et ETF indiciels de droit de vote aux assemblées générales des sociétés dont ils détiennent des titres.

McNabb (Vanguard) : pas touche au droit de vote des fonds indiciels. https://t.co/Bcr10uw0Iu pic.twitter.com/0tHDHhwjII

— AlphaBetaBlog (@AlphaBetaBlogFR) July 8, 2017

C’est une des options envisagées par M. Todd Henderson et Dorothy Shapiro Lund (deux enseignants à la faculté de droit de l’Université de Chicago) dans un article paru dans le Wall Street Journal le 22 juin dernier (consultable ici par les abonnés).

Les deux professeurs s’interrogent sur la meilleure manière pour s’assurer que les mammouths de la gestion indicielle (BlackRock, Vanguard et State Street Global Advisors) prennent des décisions informées en matière de gouvernance d’entreprise alors qu’ils détiennent des participations dans des milliers de sociétés et n’ont pas les effectifs suffisants pour faire face à l’ampleur de la tâche.

En octobre 2016, Vanguard était actionnaire de 13000 sociétés et son département gouvernance employait 15 personnes ; chez BlackRock, 20 personnes suivaient 14000 sociétés ; et chez State Street Global Advisors, moins de 10 personnes suivaient 9000 sociétés.

Henderson et Shapiro Lund considèrent qu’une des options possibles pour remédier à cet état de fait est « d’encourager les investisseurs institutionnels passifs à ne pas voter en assemblée générale ».

Ils n’ont en effet pas la volonté de faire des choix informés (affirmation qui me semble gratuite) et souffrent de conflits d’intérêts majeurs (s’opposer à une résolution présentée par le management d’une société risque de les priver de la clientèle de celle-ci pour la gestion de son fonds de pension).

Le clou de la démonstration (ma traduction, c’est moi qui souligne en gras) :

Leur abstention permettrait de concentrer la force de frappe en matière de vote des investisseurs actifs qui ont la motivation et l’information pour voter intelligemment. »

Encore la vieille scie sur la stupidité des gérants indiciels et l’intelligence des gérants actifs.

Si seulement on vivait dans un monde simple : le bien contre le mal, les gentils contre les méchants. Mais le monde est souvent plus compliqué.

McNabb contre cette suggestion en affirmant que pour un investisseur indiciel comme Vanguard, la gouvernance est essentielle, puisque c’est la seule manière pour forcer une société détenue en portefeuille à améliorer ses pratiques (il n’est en effet pas possible de la vendre ou de ne pas y être exposé tant qu’elle est présente dans l’indice répliqué).

Et McNabb d’indiquer que Vanguard ne se prive pas de dialoguer (plus de 900 fois en 2016) pour défendre les droits des 20 millions de personnes détenant ses fonds. Vanguard dialogue avec les directions des sociétés et parle aussi avec les investisseurs activistes.

Le patron de Vanguard rappelle que le principe « une action, un vote » est un des droits fondamentaux en matière de gouvernance.

Apocalypse indexing, la suite

Jared Dillian a publié sur le site de Bloomberg un post avec lequel je ne suis pas d’accord, mais qui pose certaines questions pertinentes.

Il fait une analogie entre la popularité des produits indiciels depuis quelques années (et notamment celle des ETF) et celle des produits permettant de s’exposer au cours des matières premières.

Apocalypse Indexing? https://t.co/XyaKmfhgwd by @dailydirtnap (2/2) pic.twitter.com/CBuf52Oe6w

— Philippe Maupas (@philmop) July 7, 2017

Dillian commence par une affirmation non étayée :

La gestion indicielle perturbe pas mal de choses. (« Indexing is screwing up a lot of things. »)

Pour la rendre irréfutable et pallier l’absence de démonstration, une figure de rhétorique vieille comme le monde suit :

Ce n’est pas un scoop. (« This is not news. »)

Dillian a même trouvé un précédent à la situation actuelle : le marché haussier sur les matières premières à la fin des années 2000.

A cette époque, les « gens » ont commencé à croire que les matières premières étaient une classe d’actifs différente des actions et des obligations [hmmm, ça me semble être effectivement le cas et c’était connu avant la fin des années 2000, mais passons…], moins corrélée, et en tant que telle diversifiante dans un portefeuille.

Et ces « gens » ont commencé à investir sur des contrats d’échange sur des indices de matières premières (« commodity index swaps »), leur permettant de s’exposer à l’évolution du cours des matières premières.

Comme l’immense majorité des positions étaient acheteuses, la popularité de ces produits financiers a fait monter le cours des matières premières [hmmm, il y avait aussi un petit acheteur de matières premières physiques, la Chine, qui doit avoir eu une part de responsabilité dans la hausse des cours, mais passons…].

Les spécialistes des matières premières ne comprenaient plus rien aux cours, comme les gérants actifs aujourd’hui ne comprennent plus rien aux valorisations des sociétés cotées.

Le cours des matières premières atteignit un plus haut en mars 2008 et s’effondra de 60%, les acheteurs/spéculateurs s’empressant de vendre à perte. Et les cours n’ont toujours pas retrouvé leurs niveaux d’avant bulle.

La gestion indicielle est-elle une mode passagère comme l’ont été les produits financiers permettant de s’exposer au cours des matières premières ? Dillian a l’honnêteté d’écrire qu’il n’en sait rien et que l’histoire le dira.

Mais le fait qu’il mette en parallèle la bulle sur les matières premières et la popularité de la gestion indicielle laisse à croire qu’il pense que c’est le cas, que la bulle indicielle va éclater et que ça se finira aussi mal qu’avec les matières premières.

Le raisonnement me semble très bancal : les matières premières constituent bien une classe d’actifs. Il a longtemps été difficile de s’y exposer en tant qu’investisseur non professionnel. Des « innovations » ont permis de le faire, les spéculateurs ont spéculé et le marché s’est effondré (sans doute en raison de la baisse de la demande chinoise d’ailleurs, mais on ne le saura jamais).

Le succès de la gestion indicielle se fait au détriment de la gestion active, sur la plupart des sous-classes d’actifs actions. C’est très différent.

Une des questions posées par Dillian me semble en revanche plus pertinente que son analogie, la voici :

Autrefois, quand vous achetiez un fonds indiciel répliquant le S&P 500, vous pouviez dire que vous étiez diversifié. Mais peut-on dire la même chose aujourd’hui, quand tant de personnes achètent le même fonds ?

Indexing is screwing up a lot of things.[Is it really?] https://t.co/XyaKmfyRUN by @dailydirtnap (1/2) pic.twitter.com/aVgIpvu1g4

— Philippe Maupas (@philmop) July 7, 2017

Les roboadvisors, ça ose tout

C’est même à ça qu’on les reconnaît. Aux Etats-Unis, ils n’ont pas peur de s’attaquer frontalement aux acteurs établis, et de les bousculer verbalement.

Exemple avec Jon Stein, le fondateur de Betterment, le principal roboadvisor indépendant, dans un entretien avec Frank Chaparro publié sur Business Insider.

En bon révolutionnaire (je crois qu’on appelle ça aujourd’hui un leader visionnaire, voire disruptif), Stein veut faire table rase du passé et tient à se différencier ses acteurs établis (la « vieille garde »).

Jon Stein (fondateur du #roboadvisor Betterment) : du passé faisons table rase https://t.co/13RZ5kekM6 via @bifrance pic.twitter.com/jMT2z1eCnd

— AlphaBetaBlog (@AlphaBetaBlogFR) July 6, 2017

Il explique que Betterment a une relation fiduciaire avec ses clients : ce qui veut dire que la société doit placer les intérêts de ses clients au-dessus de tout autre intérêt. Et Stein d’expliquer que ce n’est pas un standard qui s’applique au deux leaders du marché : Vanguard (qui est une société de gestion) et Charles Schwab (qui est un courtier – broker-dealer).

Ce qui sous-entend que l’un comme l’autre placent leurs propres intérêts au-dessus de ceux de leurs clients.

Je peux entendre la critique pour Schwab. En tant que courtier, ce dernier est effectivement tenu de ne proposer que des produits et services en « adéquation » avec le profil de risque et les objectifs de ses clients (en anglais : « suitability »).

Mais dans une réaction ajoutée ultérieurement à l’entretien avec Stein, Schwab rectifie une inexactitude : ses services de conseil, dont le service de roboadvisor Schwab Intelligent Portfolios, sont bien tenus au devoir fiduciaire.

Elle est plus difficilement audible pour Vanguard, qui est une structure détenue par ses fonds, donc in fine par les actionnaires de ceux-ci. Et qui a placé dès sa création la maîtrise des coûts au coeur de sa stratégie, faisant bénéficier ses clients/actionnaires de baisses de frais de gestion grâce aux économies d’échelle réalisées au fil des ans.

Réaction de Vanguard aux propos de Stein : la raison d’être de la seule société de gestion détenue par ses clients et de permettre à ceux-ci de gagner de l’argent, pas de gagner de l’argent à leurs dépens (c’est mieux en anglais : Vanguard is […] guided by the noble premise that an investment company should exist to make money for our clients — not from our clients. »)

Camarade Stein, le vieux monde ne se laissera pas faire sans se battre.

Vive la concurrence.

Les actions vues du ciel

Je parle souvent des fournisseurs d’indices dans ce blog, car il me semble qu’ils sont les maîtres du monde de l’investissement, puisqu’ils incarnent le mythique marché.

Mais sait-on bien de quoi « marché » est le nom ?

Dimensional Fund Advisors (DFA), un des pionniers de la gestion factorielle aux Etats-Unis a récemment publié un document de synthèse sur les marchés globaux d’actions.

Ce document a été partagé par Index Fund Advisors, un conseiller en investissements financiers (registered investment advisor) californien distribuant exclusivement des fonds DFA.

Une vue d'ensemble des actions cotées (source : Dimensional Fund Advisors). USA = 53% du total. https://t.co/IXYnCL20nm via @IFAdotcom pic.twitter.com/exgViZIyzM

— AlphaBetaBlog (@AlphaBetaBlogFR) July 7, 2017

DFA construit depuis 1981 ses propres indices et utilise donc des données propriétaires.

Que disent-elles ?

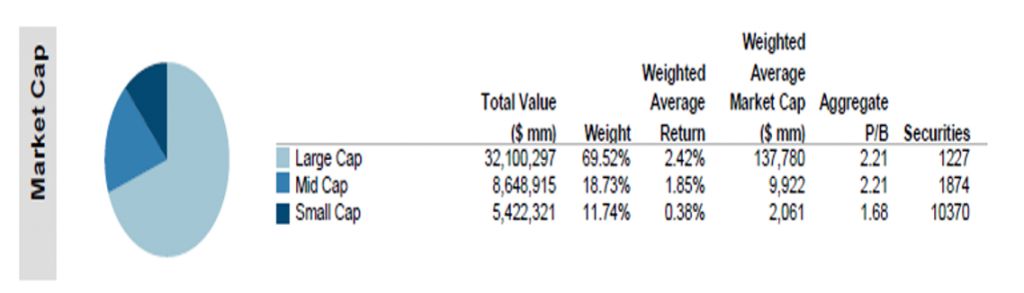

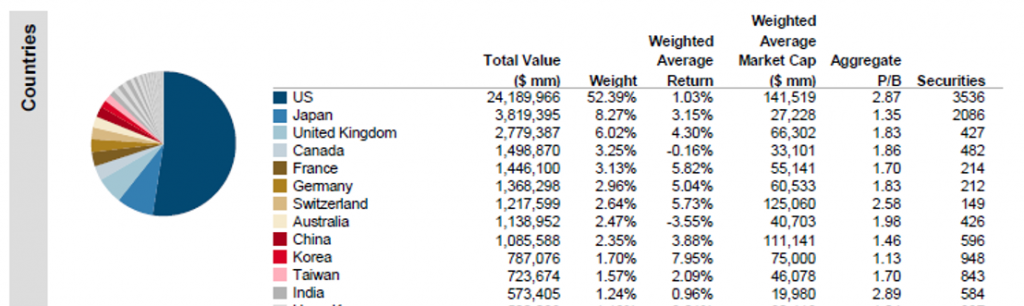

Que la capitalisation boursière mondiale (13471 sociétés cotées) était de 46 171 milliards de $ à fin mai, que les Etats-Unis en représentaient 52,4% (5510 sociétés cotées), les autres pays dits développés 36,7% (13471 sociétés cotées) et les pays dits émergents 11% (4525 sociétés cotées).

Que les grandes capitalisations représentaient 69,5% du total, les moyennes 18,7% et les petites 11,7%. Que ces dernières étaient moins valorisées si l’on considère leur ratio cours/actif net (Aggregate P/B dans l’image ci-dessous) que les moyennes et les grandes : 2,21 contre 1,68.

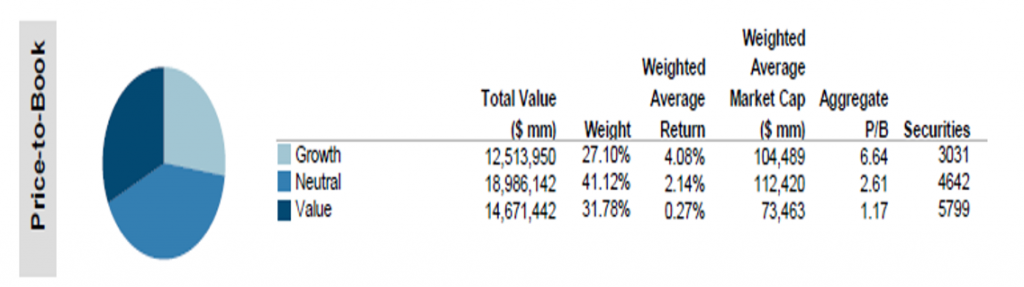

Que les valeurs de croissance (growth) représentaient 27,1% du total, les valeurs de substance (value) – comme les appellent nos voisins suisses – 41,1% et les valeurs neutres (ni croissance, ni substance) 32%.

Que les valeurs de croissance sont bien plus chèrement valorisées que les autres, avec un ratio cours sur actif net (Aggregate P/B dans l’image ci-dessous) de 6,64, contre 1,17 pour les valeurs de substance et 2,61 pour les valeurs neutres.

Et enfin que la France, 5ème pays en terme de capitalisation, représente 3,1% du total. Nous sommes juste derrière le Canada, mais devant l’Allemagne.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez aussi suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre commentaire ne sera publié qu’après validation par mes soins.

Ici et ainsi se termine ma semaine Twitter 27 de 2017. A la semaine prochaine.