En 1968, les Rolling Stones chantaient Sympathy for the devil, les Beatles Hey Jude et Janis Joplin Piece of my heart.

La même année, en France, Michel Sardou chantait Les Ricains (paroles : Michel Sardou, musique : Guy Magenta).

1968, c’est l’année du mois de mai, Les Ricains n’est pas une chanson qui a dû beaucoup être reprise par les étudiants dans le Quartier Latin et les autres villes de France, mais c’est un autre sujet.

J’écoutais/entendais Sardou chez mes parents dans les années 1970. Ma mère écoutait aussi (et surtout) Brassens et Maxime Le Forestier. Je préférais de très loin les deux derniers au premier, mais cette strophe extraite des Ricains m’a toujours fait un petit quelque chose :

Un gars venu de Géorgie

Qui se foutait pas mal de toi

Est v’nu mourir en Normandie

Un matin où tu n’y étais pas

Il se trouve que la Géorgie n’est pas seulement un des 50 Etats fédérés des Etats-Unis, mais c’était aussi une des républiques composant l’URSS (et c’est aujourd’hui un pays souverain).

Des gars venus de Tbilissi sont également morts par milliers pendant la deuxième guerre mondiale, mais pas en France, géographie oblige. Et comme le Géorgien psychopathe qui était à la tête de l’URSS (Iosif Vissarionovich Dzhugashvili, plus connu sous le nom de Joseph Staline) voulait exporter le totalitarisme marxiste-léniniste plutôt que ses films et ses automobiles, ces Géorgiens-là n’ont pas fini dans une chanson qu’un homologue stalinien de Michel Sardou aurait pu écrire, genre Si les Russkofs n’étaient pas là.

Heureusement qu’il y avait de grands poètes pour écrire une Ode à Staline.

Staline dans le coeur des hommes

Sous sa forme mortelle avec des cheveux gris

Brûlant d’un feu sanguin dans la vigne des hommes

Staline récompense les meilleurs des hommes

Et rend à leurs travaux la vertu du plaisir

Car travailler pour vivre est agir sur la vie

Car la vie et les hommes ont élu Staline

Pour figurer sur terre leurs espoirs sans bornes.

Et Staline pour nous est présent pour demain

Et Staline dissipe aujourd’hui le malheur

La confiance est le fruit de son cerveau d’amour

La grappe raisonnable tant elle est parfaite

C’est de Paul Eluard, qui est aussi (et surtout) l’auteur de Liberté (vous savez, J’écris ton nom). Le culte de la personnalité crétinise les plus beaux esprits.

On se projette 50 ans plus tard, et voilà que se produit quelque chose qui m’avait jusque là semblé absolument impossible : un Président des Etats-Unis d’Amérique, le 45ème, qui déclare que l’Union Européenne est un ennemi (« a foe »).

I think the European Union is a foe, what they do to us in trade. Now you wouldn’t think of the European Union but they’re a foe.

L’auto-proclamé génie très stable (« I am a very stable genius ») de la Maison Blanche va-t-il réussir à rendre Poutine sympathique ?

Ses déclarations stupéfiantes lors du sommet d’Helsinki avec son homologue russe ont été quelque peu occultées chez nous par les célébrations de la victoire de l’équipe de France. On est quand même pas très loin de la haute trahison. Trump serait-il The Manchurian candidate ?

Ce film de John Frankenheimer avec Frank Sinatra est sorti en 1962 (son titre français était Un crime dans la tête) et s’inspire du roman du même nom de Richard Condon paru en 1959, en pleine guerre froide. Un soldat américain subit un lavage de cerveau de la part des méchants Coréens (du Nord bien sûr). De retour aux Etats-Unis, il doit assassiner un candidat à l’élection présidentielle afin de faire élire son co-listier, lui-même manipulé par les (méchants) Chinois.

Le terme est passé depuis dans le langage courant pour désigner une personne, généralement un politique, manipulée par une puissance ennemie.

Allez, la plupart des citoyens des Etats-Unis d’Amérique sont des gens très bien. C’est le cas de Preston McSwain, un conseiller financier assidu de FinTwit, la twittosphère financière, et un excellent blogueur (Provoking Posts).

Il n’est pas adorable le tweet qu’il m’a envoyé dimanche soir ?

Vive la France 🇫🇷 #WorldCupFinal @philmop pic.twitter.com/CQ8MII8TWl

— Preston McSwain (@preston_mcswain) July 15, 2018

Tiens, ça fait longtemps que je n’ai pas donné des nouvelles de mon jardin potager. En voici, toutes fraîches (on était à quelques heures de la victoire de la France contre la Croatie). Les tomates sont très précoces et les courges toujours aussi envahissantes. Salades, ciboulette, estragon, thym, verveine citronnelle et menthe sont au rendez-vous.

Ah, et le 15 octobre 1968 naissait à Bayonne Didier Deschamps.

On est les champions et je n’ai que 24 heures de retard dans la mise à jour de cette semaine Twitter. L’éradication de la procrastination est en marche.

Bienvenue dans ma semaine Twitter 28 de 2018.

Le régime du Dr Meb

Meb Faber est un blogueur. Il est aussi directeur de la gestion de Cambria Investment Management, qui conçoit et émet des ETF. Il vient de mettre en ligne un document dont je recommande vivement la lecture, The Investment Pyramid (La Pyramide des Placements).

Votre régime en matière d'investissement selon @MebFaber https://t.co/RSgYueHCGc pic.twitter.com/mhAnkAVs2u

— AlphaBetaBlog (@AlphaBetaBlogFR) July 9, 2018

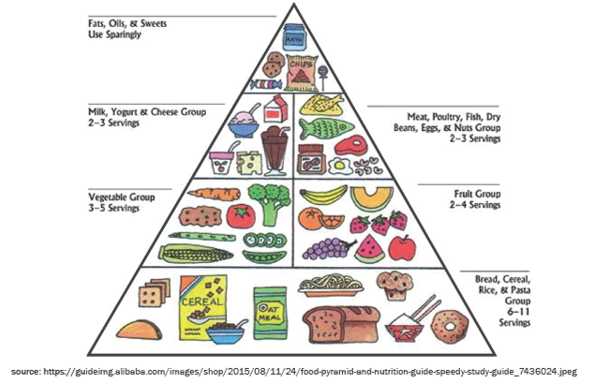

Il rappelle tout d’abord comment le département de l’agriculture aux Etats-Unis représente le régime alimentaire idéal : sous la forme d’une pyramide, dans laquelle on retrouve les différents types d’aliments. A la base de la pyramide, les aliments essentiels que l’on peut consommer fréquemment. Au sommet de la pyramide les aliments les moins utiles et les plus nocifs qu’il faut consommer parcimonieusement.

Il file la métaphore de la pyramide pour l’adapter au monde des placements.

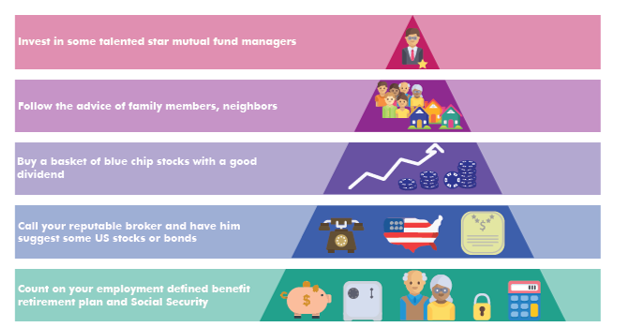

Voici ce à quoi aurait ressemblé la pyramide des placements il y a 50 ans. Le socle, c’est l’employeur et l’Etat, sur qui l’on pouvait compter pour le versement d’une retraite (les plans de retraite dominants étaient à prestations définies, c’est-à-dire que le montant de la prestation était connu à l’avance et garanti par l’employeur, l’Etat contribuant de son côté avec la pension versée par la Sécurité Sociale).

On monte dans la pyramide : on appelait alors son courtier, en qui on avait toute confiance et qui nous donnait des conseils sur les actions et les obligations.

On pouvait également acheter un panier d’actions versant un dividende élevé.

On prenait conseil auprès de parents ou de voisins. Et les plus sophistiqués des investisseurs achetaient des fonds gérés par des stars.

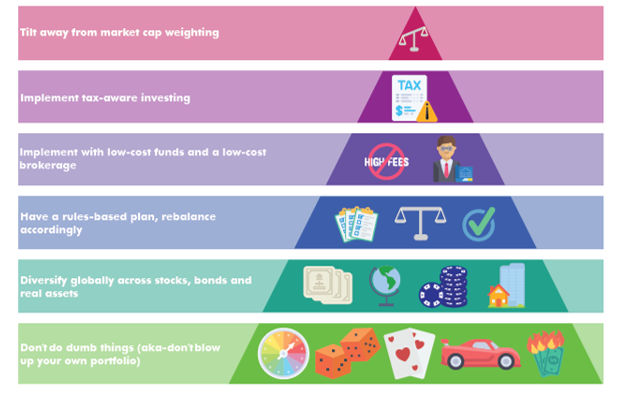

Voici ce à quoi ressemble la Pyramide des Placements aujourd’hui. Ou du moins ce à quoi elle devrait ressembler dans le monde idéal de Meb Faber.

La base de la pyramide, c’est de ne pas faire n’importe quoi avec son portefeuille. Pour cela, il faut avoir un portefeuille diversifié dans le monde entier, comportant des actions, des obligations et des actifs réels.

On grimpe d’un étage : on gère ce portefeuille en appliquant des règles pré-établies et en le rebalançant.

On évite les frais élevés : pour cela, on investit dans des fonds à bas coûts en utilisant un courtier à bas coûts.

On tient compte des implications fiscales pour choisir les enveloppes de détention optimales.

Et si on est vraiment très sophistiqué.e, on peut, pour une partie du portefeuille, s’exposer à des indices non-capipondérés.

Ces représentations stylisées sont séduisantes mais pas toujours applicables en l’état. La plupart des investisseurs français pourraient dans un premier temps se contenter des cinq premiers étages de cette pyramide. L’investissement factoriel suggéré au dernier étage n’a pas encore vraiment fait ses preuves.

Mais à part ce dernier étage, dans la pyramide de Meb, comme dans le cochon, tout est bon.

Joe les bons tuyaux

Joe Wiggins, CFA, est gérant de portefeuille chez Aberdeen Standard Investments. C’est également un spécialiste de finance comportementale. Joe publie un excellent blog, Behavioural Investment.

Dans un post récent, il a rappelé quelques éléments importants quand on sélectionne un gérant actif.

Quelques éléments à ne pas oublier quand on sélectionne un gérant actif https://t.co/6qmHYbyx2e par Joe Wiggins, CFA | Behavioural Investment pic.twitter.com/IFo7blGR00

— AlphaBetaBlog (@AlphaBetaBlogFR) July 12, 2018

- Plus il y a de titulaires d’un doctorat dans une équipe de gestion, plus la probabilité d’implosion du fonds qu’ils gèrent est élevée. C’est évidemment excessif et repose sur le célèbre cas LTCM (on pourra lire When Genius Failed: The Rise and Fall of Long-Term Capital Management, de Roger Lowenstein, paru en 2001), mais c’est une mise en garde utile contre la complexité.

- Les sociétés de gestion trouveront toujours de la place pour de nouveaux investisseurs dans leurs fonds, les limites en termes de capacité sont toujours plus flexibles que l’on ne le pense. Tout ça pour rappeler que la taille d’un fonds, à partir d’un certain seuil, est l’ennemie de la performance.

- Ce n’est pas parce qu’une attribution de performance utilisant la méthode de Brinson montre un effet de sélection positif qu’il existe de l’alpha, c’est probablement seulement un biais de style.

- La majeure partie du rendement excédentaire des stratégies obligataires provient d’un risque de crédit supplémentaire. Wiggins se demande si un gérant obligataire investment grade qui surpondère systématiquement le high yield est vraiment un bon gérant.

- Un ego démesuré et un haut niveau d’arrogance ne sont des caractéristiques ni nécessaires, ni positives chez un gérant. Il faut plutôt rechercher des gérants humbles, capables de reconnaître leurs erreurs et d’en tirer profit.

Quel terreau pour la fraude ?

Josh Brown règne sur la twittosphère financière du haut de son million d’abonnés.

Dans un post récent, en s’appuyant sur l’histoire fascinante d’Ivar Kruger (1880-1932), le « roi des allumettes » (« The Match King »), escroc fameux du début du XXème siècle, il montre que les ressorts de la fraude sont éternels et met en valeur 9 conditions souvent présentes.

Plus sur Kruger dans The Match King: Ivar Kreuger, The Financial Genius Behind a Century of Wall Street Scandals, de Frank Partnoy.

La fraude est vieille comme le monde. @ReformedBroker fait la liste des 9 conditions propices à la fraude en matière de placements. https://t.co/gbtCvigqxk

— AlphaBetaBlog (@AlphaBetaBlogFR) July 11, 2018

- Un personnage énigmatique avec une aura de succès.

- Des marchés financiers qui montent.

- La plupart des fraudes massives sont le fait d’entreprises ayant au début des activités légitimes.

- Les fraudes massives impliquent fréquemment de faire du nouveau au sein de secteurs traditionnels.

- La fraude est facilitée par la cupidité d’individus qui veulent désespérément croire à l’histoire qui leur est racontée.

- Le financement des fraudes requière un niveau de sophistication élevé.

- Pour que la fraude réussisse, il faut des complices involontaires et des idiots utiles.

- Il y a un point de non retour.

- L’effondrement du château de cartes se produit toujours de la même façon.

La fraude, c’est Madoff ou Enron, mais ça existe aussi en France, et ça concerne tout le monde. Dans la série « C’est arrivé près de chez vous », voici par exemple la « Madoff de Touraine ».

En matière de placements, quand c’est trop beau pour être vrai, c’est généralement une arnaque.

Quand la Chine s’éveillera

«Laissez donc la Chine dormir, car lorsque la Chine s’éveillera le monde entier tremblera.» C’est ce qu’aurait dit Napoléon Ier, mais il ne l’a sans doute jamais dit. C’est aussi le titre d’un livre d’Alain Peyrefitte paru en 1973 qui avait eu un grand succès.

En bourse, la Chine s’est éveillée, et ça se voit dans les indices, ce que montre bien ce graphique tiré d’un excellent papier de Jackie Choy, CFA, et Ben Johnson, CFA, deux analystes de Morningstar, sur l’évolution du marché chinois.

Une bonne synthèse par deux analystes de Morningstar de l'évolution du marché actions en #Chine depuis 20 ans https://t.co/DzHlm1xL3q pic.twitter.com/QOFmHJAFzN

— AlphaBetaBlog (@AlphaBetaBlogFR) July 13, 2018

Lorsque l’indice MSCI Emerging Markets a été créé, en 1988, la Chine était encore un pays communiste, sans marchés financiers. Les premières actions chinoises firent leur entrée dans l’indice en septembre 1996, et représentaient alors 0,46% de la capitalisation.

En 1988, la première capitalisation de l’indice était la Malaisie, qui pesait 33,8%, loin devant le Brésil qui représentait 18,9%.

A fin mars 2018, le premier pays dans l’indice MSCI Emerging Markets est la Chine, avec un poids de 29,9%, suivie de la Corée du Sud (15,1%) et de Taiwan (11,8%).

Je rappelle à toutes fins utiles que selon les fournisseurs d’indices, certains pays peuvent considérés comme des émergents chez les uns et comme des pays développés chez les autres (la Corée du Sud est ainsi un pays développé pour FTSE Russell).

En bref : la Chine s’est bien réveillée (mais on le savait), et quand on s’expose à un indice, il est IMPERATIF de soulever le capot et de regarder de près de quoi il est constitué AVANT d’investir.

La France, combien de divisions boursières ?

Ayant cette innocente manie de soulever le capot des indices, j’ai réalisé récemment que la Chine avait dépassé la France en poids dans l’indice MSCI ACWI (All Country World Index, qui regroupe 23 marchés dits développés et 24 marchés dits émergents), ce qui m’avait jusque là échappé.

A fin juin, la Chine est le 4ème pays dans l’indice, avec un poids de 3,79%, devant la France, 5ème avec un poids de 3,48%.

La France, combien de divisions en bourse ? Nous pesons 3,48% de l'indice MSCI ACWI à fin juin et sommes le 5ème pays. La #Chine est devant. Et vous, savez-vous combien pèse la France dans la poche actions de votre portefeuille ? https://t.co/eK3e7Zow8j pic.twitter.com/YaM23s30kK

— AlphaBetaBlog (@AlphaBetaBlogFR) July 13, 2018

Si vous choisissez une grille de lecture géographique, cet indice est un bon point de départ pour définir l’allocation d’actifs de votre poche actions, ou pour servir de base de comparaison à votre portefeuille.

Livrez-vous à l’exercice (si vos intermédiaires vous donnent accès à l’information, ce qui n’est pas certain). Si vous êtes exposés à la fois aux marchés développés et aux marchés émergents et si le poids des actions françaises est significativement supérieur à 3,48% de votre poche actions, vous souffrez alors d’un biais très répandu chez les investisseurs du monde entier : le biais domestique.

Je parie en outre que la plupart d’entre vous (moi compris) sont très loin d’avoir une exposition d’environ 50% au marché américain.

Votre conseiller financier, s’il est bon, devrait être capable de vous éclairer sur les désavantages du biais domestique, notamment en matière de diversification.

Votre conseiller financier est-il sur Twitter ?

Et ce conseiller financier d’ailleurs, est-il sur Twitter ?

Pour Josh Brown, encore lui (voir ci-dessus), il n’est plus concevable de confier son épargne à gérer à un conseiller qui ne serait PAS sur Twitter.

Bon, il se trouve que Ritholtz Wealth Management, qui emploie Brown, a fait de la présence sur les réseaux sociaux et de la production de contenus via des blogs le fer de lance de sa politique commerciale. Ce qui permet à Brown et à son patron, Barry Ritholtz, de se vanter de ne pas avoir de commerciaux.

Néanmoins, écoutons le raisonnement de Brown.

"Je ne crois pas que je pourrais confier mon argent à gérer à quelqu'un qui n'est pas sur Twitter." Un excellent post de @ReformedBroker que votre banquier (qui n'est pas sur Twitter) va adorer. Ou pas. https://t.co/jrcTyASLfK

— AlphaBetaBlog (@AlphaBetaBlogFR) July 15, 2018

Pendant longtemps, les personnes dispensant des conseils financiers étaient anonymes et sans visage, se tenant complètement à l’écart du public. Leurs activités se développaient grâce au bouche-à-oreille et à leurs activités de réseautage. La plupart du temps, ces personnes travaillaient pour de très grandes entreprises, dont les règles en matière de conformité leur interdisaient de parler en public ou d’émettre des opinions, sauf dans le cadre de conversations individuelles avec leurs clients.

Et ça tombe bien, car tout ce que ces personnes auraient pu dire publiquement en matière de placements, d’allocation d’actifs, de frais, de market timing ou de sélection de fonds aurait été mis en pièces sur ce que Brown appelle la place de marché globale des idées (« a global marketplace of ideas »).

Et Brown de faire la liste des « idées » véhiculées par les salariés des sociétés de courtage, qui sont bien entendu sa cible.

- Un taux de rotation élevé est préférable à un taux de rotation faible.

- Il est plus important de se focaliser sur la performance que sur les frais et les taxes.

- Il est possible prédire quels sont les gérants qui vont surperformer.

- La sélection de fonds est plus importante que le comportement des investisseurs.

- Avoir des portefeuilles concentrés est plus important que la diversification.

- Réagir aux informations et aux unes des médias est une stratégie légitime pour les investisseurs privés.

- Il est possible de choisir le « bon » moment pour investir.

- Il est possible d’avoir de la performance sans s’exposer à un niveau proportionnel de risque.

- Suivre les choix d’investissement des milliardaires est une bonne stratégie pour tous les investisseurs qui ne le sont pas (milliardaires).

- Les stratèges peuvent prévoir la performance des marchés 12 mois à l’avance.

Les clients pouvaient croire à cela dès lors que les conversations avec leur conseiller étaient individuelles et avaient lieu dans un bureau, au restaurant ou sur un parcours de golf.

Les réseaux sociaux permettent à tout un chacun (pour le meilleur et pour le pire d’ailleurs) de scruter les opinions émises, de les discuter, de les critiquer et de les discréditer si elles ne reposent sur rien de tangible.

Pour Brown, les idées et opinions des conseillers financiers doivent être discutées sur la place publique : demain, il sera inconcevable de travailler avec un conseiller qui ne serait qu’un vendeur de produits, sans valeurs ni convictions, et sans présence sur les réseaux sociaux.

Dans ma semaine Twitter 28, il a été question des films et livres suivants : The Manchurian Candidate, When Genius Failed, The Match King, Quand la Chine s’éveillera. Ces produits peuvent être achetés en cliquant sur les images ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur, ou, dans le jargon financier, un courtier.

C’était ma semaine Twitter 28 de 2018. Sayōnara. さようなら.