J’ai rangé Alexa à la niche. Résultat : au lieu d’avoir près de 10 jours de retard comme la précédente, cette semaine Twitter n’en a que 4. Il n’y a rien de tel que de faire les choses soi-même.

Bon, quelle excuse inventer pour justifier ce nouveau retard ? J’ai dû me préparer physiquement pour le match de mardi soir ? Mmmm.

A moins que ce soit la cravate ? Voici en effet ce que j’ai lu dans le dernier supplément Sciences & Médecine du Monde.

Selon une étude menée par des chercheurs allemands chez trente jeunes hommes en bonne santé, [le port de la cravate] induit une réduction significative (-7,5%) du flux sanguin cérébral en IRM. […] Des travaux d’autres équipes ont suggéré un risque accru de glaucome par élévation de la pression intraoculaire.

Or, que faisais-je lundi dernier, le jour-même où j’aurais dû mettre en ligne cette semaine Twitter ? Je vous le donne en mille : je portais une cravate. Et remettais les prix des Media Awards 2018 de CFA Society France. La cravate, c’est la chose qui pendouille derrière le micro et entre les pans de la veste.

CFA Society France Media Awards Chair @philmop announcing the names of the winners of the 2018 edition pic.twitter.com/RSqtiTr7V8

— CFA Society France (@CFAFrance) July 10, 2018

La cravate, c’est fini, priorité à mon flux sanguin cérébral. Quant aux vainqueurs des Media Awards 2018, il s’agit de Guillaume Clément du Revenu, qui a gagné le prix du meilleur article de l’année 2017 pour son papier sur les biotechs (Biotechs : le guide de l’investisseur pour faire les bons choix), et d’Option Finance, qui a gagné le prix de la meilleure publication de l’année 2017.

Si mes retards chroniques ne sont dus ni à la préparation pour France Belgique, ni au port de la cravate, disons que je suis un procrastinateur et que ça ne s’arrange pas avec le temps. Voici une très belle animation de Carmel Gatchalian sur l’exercice délicat de la procrastination.

I’m Busy from Carmel Gatchalian on Vimeo.

Mais au fait, c’est quoi la procrastination (pourrais-je demander à Alexa via mes enceintes connectées Amazon Echo, qui irait sans doute chercher la réponse sur Wikipedia) ?

La procrastination (du latin pro « en avant » et crastinus « du lendemain ») est une tendance à remettre systématiquement au lendemain des actions (qu’elles soient limitées à un domaine précis de la vie quotidienne ou non).

Figurez-vous que Fidelity a réalisé aux Etats-Unis une étude très sérieuse sur l’impact de la procrastination en matière de placements. Ca s’appelle Fidelity Procrastination Study et c’est paru en avril 2018.

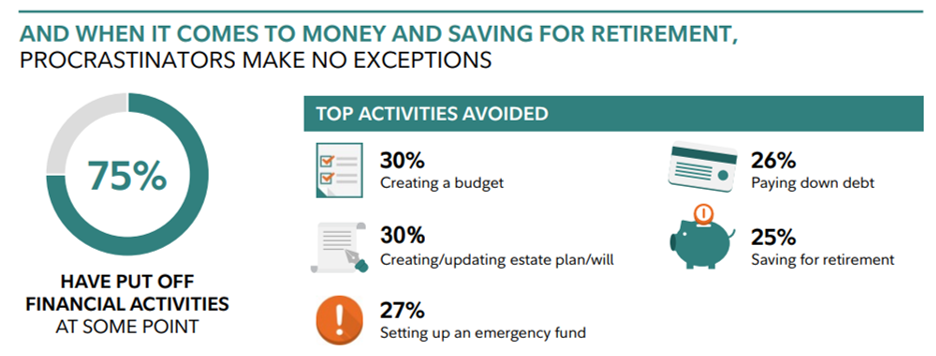

75% des répondants ont déjà procrastiné en matière de placements. Les activités les plus repoussées sont la création d’un budget, la rédaction d’un testament ou sa mise à jour, la mise en place d’une réserve de précaution pour faire face aux urgences, le remboursement des dettes (notamment les crédits à la consommation) et la mise en place d’un programme d’épargne pour préparer la retraite.

La procrastination en matière de placements a un coût : 63% des procrastinateurs estiment que son coût médian s’est élevé à 300 dollars l’an dernier.

Fidelity sort l’artillerie lourde et calcule la valeur future de ces 300 $ sur la base d’une hypothétique revalorisation annuelle de 7%. Vous vous asseyez sur plus de 30000 $ dans 30 ans, réagissez !

Et Fidelity de proposer un plan d’action anti-procrastination en 3 points. Voici donc comment passer du statut de procrastinateur à celui de planificateur en matière de placements.

- Faites le premier pas : il suffit généralement de se fixer un objectif, par exemple, celui d’épargner 5% de son revenu mensuel pour le placer.

- Commencez par des objectifs atteignables : si vous vous sentez écrasé.e à l’idée de vous mettre à épargner en vue de préparer votre retraite, commencez par vous fixer des objectifs de plus court terme, moins intimidants.

- Fixez-vous des échéances : mettre en place un programme de versements programmés est une bonne antidote pour contrer les effets de la procrastination.

Si vous avez la discipline pour mettre en place cette routine et les compétences pour sélectionner l’enveloppe et les placements, allez-y ! Sinon, trouvez un conseiller qui en soit vraiment un (c’est-à-dire quelqu’un que vous payez, pas quelqu’un que les fournisseurs de produis paient) et faites-vous accompagner.

Sinon, vous pouvez toujours demander à Alexa.

Je prends la résolution solennelle de combattre ma tendance à la procrastination. Ma prochaine semaine Twitter sera publiée lundi à midi. D’ailleurs, je vais commencer à la rédiger dès aujourd’hui. Ou demain. Ou samedi. Ou…

Bienvenue dans ma semaine Twitter 27 de 2018.

Un portefeuille diversifié avec 3 ETF

L’excellent John Rekenthaler de Morningstar est récemment revenu sur le conseil d’un des membres de la communauté des fans de Jack Bogle, le fondateur de Vanguard (les bogleheads), Taylor Larimore.

Pour ce dernier, un investisseur américain a besoin de seulement 3 ETF pour construire un portefeuille diversifié : Vanguard Total Stock Market Index pour le marché des actions Etats-Unis, Vanguard Total International Stock Index pour le marché des actions internationales (le reste du monde) et Vanguard Total Bond Market Index pour la poche obligataire.

Edouard Petit a réagi à mon tweet en affirmant que la plupart des investisseurs français pourraient se contenter de deux ETF : un pour la poche actions, l’autre pour la poche obligataire. Une fois les deux ETF sélectionnés, la seule décision à prendre est celle du poids de chacun des deux produits dans le portefeuille (l’allocation d’actifs).

Edouard a raison, c’est d’ailleurs une thèse qu’il défend avec constance et talent (voir ici son blog Epargnant 3.0, vous noterez une formation qui aura lieu à Paris fin juillet que je ne peux que recommander aux investisseurs intéressés par les ETF).

La plupart des investisseurs français pourraient se satisfaire de 2 fonds.

— Edouard Petit 💶 Epargnant30.fr 💶 (@e_petit) July 5, 2018

Pour la poche actions, on pourra sélectionner un ETF répliquant l’indice le plus large possible : par exemple le MSCI ACWI (All Country World Index). Cet indice comporte à fin juin près de 2800 valeurs représentant environ 85% de la capitalisation boursière mondiale (grandes et moyennes capitalisations, marchés dits développés et marchés dits émergents). Le poids des Etats-Unis est de 53,64% et celui du secteur de la technologie de 19,61%.

Le Lyxor MSCI AC World UCITS ETF le réplique pour 0,45% de frais de gestion. Cet ETF utilise une méthode de réplication indirecte, via un swap dont la contrepartie est la Société Générale, groupe auquel Lyxor appartient. Son reporting à fin juin est accessible ici.

Pour la poche obligataire, on pourra choisir de s’exposer à l’indice Bloomberg Barclays Global-Aggregate Total Return Index Value dans sa version couverte contre le risque de change en euro. Cet indice comporte des obligations d’État, des obligations du secteur public, des obligations de société et des obligations titrisées de qualité « investment grade ».

Le iShares Global Aggregate Bond UCITS ETF le réplique pour 0,1% de frais de gestion. Son reporting à fin juin est accessible ici.

Je rappelle qu’avant d’investir dans un ETF il convient de :

- Soigneusement analyser la composition de l’indice sous-jacent et ses modalités d’évolution.

- Soigneusement analyser le comportement de l’ETF lui-même (en matière d’écart de suivi et d’écart de performance par rapport à l’indice sous-jacent).

Ce sera encore mieux quand il sera possible de s’exposer à la totalité du marché actions, petites capitalisations comprises, et à la totalité du marché obligataire (obligations haut rendement comprises). Ca viendra peut-être un jour.

Je rappelle qu’Edouard Petit est l’auteur d’un excellent livre sur les ETF, Créer et Piloter un Portefeuille d’ETF, dont j’ai parlé ici et que j’ai préfacé là. Cliquez ici pour acheter la version papier

L’AMF « vigilante » sur les commissions de mouvement

L’AMF vient de publier sa cartographie annuelle des risques financiers. On y trouve des choses passionnantes.

Comme j’ai quelques fixations, j’ai choisi de me focaliser sur l’une d’entre elles : les commissions de mouvement. Cette malheureuse exception française, que personne ne nous envie, consiste à facturer le fonds (donc les actionnaires de la sicav ou les porteurs de parts du FCP) à chaque transaction. Alors même que des frais de courtage ont déjà été acquittés et déduits de la valeur liquidative.

La double peine en quelque sorte.

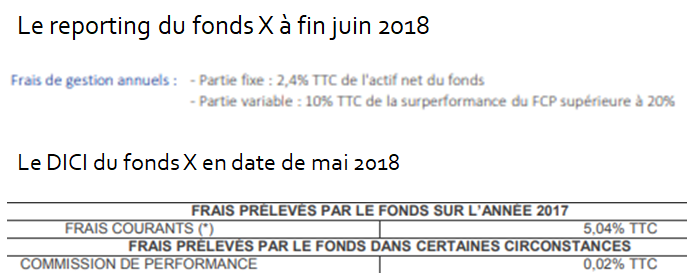

Ces commissions de mouvement ont une vertu majeure pour les sociétés de gestion qui en perçoivent une partie, voire la totalité (le dépositaire pouvant les percevoir en totalité ou en partie) : quand l’année n’a pas été bonne (pour le compte de résultat de la société de gestion), il est possible de se refaire une santé en faisant tourner le portefeuille. Ca se voit évidemment dans les frais courants du fonds (ceux qui sont effectivement facturés au fonds), dont on retrouve le montant dans son DICI, la version du prospectus mise à jour annuellement.

Mais il se trouve que : 1. une fois investis dans le fonds, les investisseurs sont peu nombreux à aller consulter son DICI ; 2. les sociétés de gestion qui pratiquent les commissions de mouvement se gardent généralement bien de mentionner les frais courants du fonds dans leur reporting mensuel, qui est un document bien plus susceptible d’être consulté par les investisseurs. Elles y mentionnent en revanche les frais de gestion maximum, qui sont généralement très inférieurs aux frais courants. Voire très, très, très inférieurs.

Exemple ci-dessous.

La différence entre 2,4% et 5,04% est de 2,64%. Il s’agit sans doute des commissions de mouvement (sous réserve que la société de gestion ait effectivement facturé le niveau maximum de frais de gestion, sinon, c’est même plus). Comme tous les frais, ceux-ci viennent en déduction de la performance nette qui revient à l’investisseur.

Mais attention, selon l’AMF, ces commissions de mouvement « pourraient apparaître légitimes dès lors que les mouvements de portefeuille sont justifiés, raisonnables et que le montant de ces commissions est cohérent avec la stratégie menée. » (C’est moi qui souligne en gras.)

Admirez l’usage du conditionnel (« pourraient ») et des trois adjectifs soulignés par mes soins.

Et l’exemple judicieusement choisi des marchés émergents, difficiles d’accès, qui peuvent entraîner un surcoût pour le gérant, surcoût répercuté dans les commissions de mouvement. Je me demande ce que pèsent les marchés émergents dans le total des actifs des fonds de droit français.

Investisseur en fonds, dors tranquille, l’AMF est vi-gi-lan-te.

L'incroyable exception française des commissions de mouvement. L'AMF est "vigilante", les investisseurs peuvent dormir tranquilles. Source : cartographie des risques 2018 de l'AMF (page 98). https://t.co/RlQmiOLwE9 pic.twitter.com/K6h8xs5Gk4

— AlphaBetaBlog (@AlphaBetaBlogFR) July 5, 2018

Vigilante sur quoi ? Sur le poids de ces frais dans le chiffre d’affaires des sociétés de gestion. Il faut donc que ce poids reste raisonnable. Et ça s’apprécie comment ? Globalement, en regardant la part de la totalité des commissions de mouvement dans le chiffre d’affaires total des fonds de droit français ? Si c’est le cas, cette part est faible car ce sont généralement des sociétés de gestion ayant des encours peu élevés qui ont recours aux commissions de mouvement (mais pas seulement, hélas).

J’espère que l’AMF l’apprécie au niveau de chaque société de gestion et a fixé un poids au-delà duquel elle engage un dialogue avec la société de gestion. Ce n’est pas précisé dans le rapport.

Allez, je fais deux suggestions à l’AMF :

- Si la protection des investisseurs fait bien partie de vos missions, supprimez le plus rapidement possible les commissions de mouvement. Rien ne peut les justifier.

- Si vous ne voulez/pouvez pas le faire, imposez très rapidement aux sociétés de gestion de mentionner les derniers frais courants des fonds dans TOUS leurs documents commerciaux.

Pourquoi est-ce à moi de faire ces suggestions en 2018 ?

Et puisque la lumière du soleil est le meilleur des désinfectants, un tuyau : le moteur de recherche de l’excellent site Quantalys (avertissement : j’en suis co-fondateur et actionnaire) permet de visualiser aisément les frais courants des fonds. Cliquez ici, sélectionnez France dans le menu déroulant « domicile » du pavé « Caractéristiques générales et frais », et cliquez sur Rechercher. Cliquez ensuite sur l’onglet « Frais » du tableau de résultats et triez en cliquant sur « Courants ».

Voici le top 10 des frais courants les plus élevés selon Quantalys (accès au site le 10 juillet 2018 à 22h45, après la victoire de la France sur la Belgique). Notez l’écart entre les frais courants et les frais de gestion. Si le coeur vous en dit, allez jeter un oeil sur le dernier reporting des fonds concernés, vous me direz si ce sont les frais courants ou les frais de gestion qui y sont mentionnés.

Heautontimoroumenos

Sous ce nom barbare (en fait, grec) se cache un poème des Fleurs du Mal de Baudelaire. Heautontimoroumenos veut dire « bourreau de soi ».

Dernier quatrain :

Je suis de mon coeur le vampire,

– Un de ces grands abandonnés

Au rire éternel condamnés,

Et qui ne peuvent plus sourire.

Je lis toujours avec attention les décisions de la commission des sanctions de l’AMF. Non pas que je m’en réjouisse (des sanctions), mais parce qu’elles sont nécessaires pour redorer le blason d’un secteur d’activités – la finance en général, la gestion d’actifs et le conseil financier en particulier – qui en a bien besoin.

La société IG Markets a écopé d’une amende de 500 000 € pour différents griefs que vous découvrirez dans le document.

Pour mémoire, IG Markets « accompagne et aide les investisseurs français à saisir les opportunités de marché » (page d’accueil du site, accès le 11 juillet 2018) et déclare être « le numéro un du trading sur CFD ». Ces investisseurs privés ne peuvent sans doute plus sourire non plus.

Les CFD (contracts for difference, en français contrats de différence) sont des produits dérivés non réglementés permettant de s’exposer à l’évolution (à la hausse ou à la baisse) du cours du sous-jacent. Petit-fils d’agriculteurs, j’ai tendance à les considérer comme des armes de destruction massive pour le commun des investisseurs.

J’ai été particulièrement intéressé par l’activité des clients de la succursale française de cette société entre janvier 2014 et juin 2015.

La lecture des décisions de la Commission des sanctions de l'AMF est toujours riche d'informations passionnantes. Celle prise à l'encontre de la société IG Markets ne déroge pas à la règle. https://t.co/nTOcGyPUJi pic.twitter.com/f7iZExe5zg

— AlphaBetaBlog (@AlphaBetaBlogFR) July 6, 2018

99,96% d’entre eux étaient des clients non professionnels, 84% d’entre eux ont subi des pertes cumulées de 1,2 million d’euros et 16% d’entre eux ont enregistré des gains cumulés de 0,1 million d’euros. Montant moyen des pertes pour 86,6% d’entre eux (soit dit en passant, étrange différence par rapport au pourcentage de 84% cité précédemment) : 5015 livres sterling.

Pourquoi en livres sterling ? Parce que IG Markets est une société anglaise qui n’a pas été très diligente dans sa coopération avec l’AMF selon les termes du document : « Il est établi par l’ensemble des éléments qui précèdent qu’IG n’a pas apporté son concours avec diligence lors du contrôle diligenté par l’AMF, violant ainsi l’article 143-3, alinéa 3, du règlement général de l’AMF. » Ce manque de diligence explique peut-être que les données relatives aux pertes moyennes aient été fournies en livres sterling, alors que les clients de la succursale française opèrent bien entendu en euro.

Au taux de change actuel (qui n’est pas celui qui prévalait à l’époque des faits, la contre valeur en euro est donc une approximation), on parle d’une perte moyenne par client d’environ 5700 euros. Vous avez dit bourreau de soi-même ?

Je rappelle qu’IG Markets était le producteur des CFD et avait donc des intérêts opposés à ceux de ses clients. Je n’aimerais pas exercer un métier qui conduit la très grande majorité de mes clients à perdre de l’argent.

Selon les termes d’IG Markets sur son site internet : « Choisissez un courtier en qui vous pouvez avoir confiance ».

Après le grec, le latin : caveat emptor. Que l’acheteur soit vigilant.

Trading des ETF : Vanguard tape fort aux Etats-Unis

La guerre des prix sur le marché des ETF est très intense aux Etats-Unis : les frais de gestion des ETF y baissent régulièrement, et atteignent des niveaux très bas pour les ETF répliquant les indices les plus populaires.

VOO est le ticker du Vanguard S&P 500 ETF, qui, pour 0,04%, réplique l’indice phare des grandes valeurs américaines.

Mais la guerre des prix a également lieu sur le terrain du courtage. Et c’est Vanguard qui a dégainé, en annonçant la gratuité du courtage sur 1800 ETF disponibles sur sa plate-forme à compter du mois d’août.

Vanguard annonce la gratuité des transactions sur 1800 #ETF (les siens et ceux d'autres émetteurs) sur sa plate-forme aux Etats-Unis à partir d'août. https://t.co/Uaen6281yd

— AlphaBetaBlog (@AlphaBetaBlogFR) July 3, 2018

Ce n’est pas une initiative isolée : la plupart des grands distributeurs offrent déjà la gratuité du courtage sur une sélection d’ETF (on les appelle les NTF platforms, pour no transaction fee, sans frais de transaction). Mais rarement sur tous les ETF qu’ils distribuent. Et pourquoi ? Parce que cette gratuité est bien entendu financée par les émetteurs d’ETF, qui paient les distributeurs pour être référencés . Et ces paiements se retrouvent in fine dans les frais de gestion des ETF, car il faut bien que l’argent sorte de quelque part. Ce quelque part, c’est la poche des clients.

Je répète : la gratuité des frais de transaction sur les ETF, ce sont in fine les clients qui la paient.

Il se trouve que Vanguard refuse de payer pour faire distribuer ses fonds : que ce soit sous forme de rétrocessions de frais de gestion ou sous forme de facturation explicite au titre d’un ou plusieurs services rendus par le distributeur à l’émetteur (pay-to-play distribution agreements).

Si vous voulez creuser ce sujet absolument passionnant, lisez ce post de l’excellentissime Michael Kitces.

Selon lui, les émetteurs d’ETF distribués sur la plate-forme Vanguard vont donc avoir à faire un choix : ne pas toucher aux frais de gestion de leurs produits afin de ne pas dégrader la rentabilité globale, au risque d’être trop chers par rapport aux ETF Vanguard sur la plate-forme Vanguard (qui est un gros canal de distribution, et le sera encore plus avec la gratuité du trading) ; ou bien créer une part d’ETF à part, moins chère, réservée à la seule plate-forme Vanguard, pour pouvoir y être compétitifs.

Comme il n’y a pas à payer Vanguard au titre de la distribution, la baisse des frais de gestion sur cette nouvelle part (une « clean share » comme on commence à en voir en Europe depuis l’entrée en vigueur de la directive MIF2) ne dégradera pas la rentabilité pour l’émetteur.

Pour Kitces, l’initiative de Vanguard pourrait forcer les plates-formes de distribution d’ETF à adopter un modèle plus transparent et à facturer les investisseurs et les conseillers financiers directement et explicitement pour le service, plutôt que de faire payer les émetteurs d’ETF (et donc in fine, les investisseurs via des frais de gestion intégrant ces paiements, donc trop élevés).

Si ça vous rappelle le modèle français de distribution des produits financiers, c’est normal.

L’équivalent en France de la décision de Vanguard de ne pas facturer de frais de transaction sur les ETF pourrait ressembler à cela : un assureur décide de créer un contrat d’assurance vie ne référençant que des ETF et des clean shares de fonds actifs (c’est-à-dire des produits sur lesquels il n’y a pas de rétrocessions d’une partie des frais de gestion à l’intermédiaire, comme c’est le cas aujourd’hui.

L’intermédiaire se fait rémunérer directement pas son client, à qui il envoie une facture pour sa prestation.

L’assureur continue de prélever les frais liés au contrat.

Je me demande quel assureur se lancera le premier. Je serai en tout cas un des premiers clients.

Vous l’aurez compris, ma philosophie, c’est que le service doit être payé directement par l’entité ou la personne à laquelle il bénéficie : l’investisseur final. Tout flux en amont de ce dernier ne permet pas une fixation du juste tarif de chaque prestation.

Il me semble absolument incompréhensible que la rémunération de la prestation de l’intermédiaire soit fixée par la société de gestion (puisque ce sont les frais de gestion, dont le niveau est arrêté par la société de gestion, qui servent à rémunérer l’intermédiaire) et pas par le client final.

Je reformule mon incompréhension : pourquoi la politique tarifaire des intermédiaires est-elle fixée par les sociétés de gestion ? Intermédiaires et sociétés de gestion, si vous avez une explication convaincante, m’écrire via la rubrique commentaires.

J’en vois 3 (des prestations) :

- La gestion : les frais de gestion ne doivent rémunérer que la seule gestion, et pas intégrer la rémunération d’autres services (comme la distribution ou le conseil).

- La distribution sans conseil : l’investisseur doit payer le distributeur de façon explicite (frais de courtage, droits de garde).

- Le conseil : si l’investisseur a recours à un conseiller, il doit le payer directement. Dans l’univers post MIF2, un conseiller payé exclusivement par son client est qualifié d’indépendant. Les intermédiaires (que l’on ne devrait pas appeler « conseillers » mais « vendeurs ») payés par les fournisseurs de produits ne sont pas indépendants : ils dépendent financièrement des fournisseurs, dont ils sont les agents.

On n’y est pas encore. (Mais j’y travaille, plus d’informations après l’été.)

Finance ne rime pas avec productivité

David Pitt-Watson est Visiting Professor à Cambridge Judge, la business school de l’université de Cambridge. D’après lui, la finance n’a fait aucun gain de productivité en un siècle, en dépit de sa propre croissance, considérable, et des multiples innovations technologiques.

En dépit d'une croissance et de progrès technologiques phénoménaux, la finance n'est pas plus efficiente aujourd'hui qu'il y a un siècle https://t.co/Q10o1Sd0f0 via @CambridgeJBS

— AlphaBetaBlog (@AlphaBetaBlogFR) July 6, 2018

Dans d’autres secteurs, la croissance a permis des économies d’échelle : c’est le cas du secteur de l’agro-alimentaire, de la santé ou de l’automobile. Mais pas du secteur de la finance.

Selon Pitt-Watson,

“le système financier est devenu plus complexe, mais les données dont nous disposons suggèrent qu’il n’est pas devenu plus efficient quand il s’agit d’investir notre épargne dans le monde réel. Nous ne voyons tout simplement pas de baisse dans le prix du service de transfert de l’argent des épargnants vers les emprunteurs.”

Alors que le poids du secteur financier dans l’économie aux Etats-Unis a crû de 2% en 1880 à 8% aujourd’hui, le coût des fonctions d’intermédiation de base est resté stable à 2%.

Si vous voulez creuser, vous trouverez plus d’informations à ce sujet dans le remarquable papier de Thomas Philippon, Has the U.S. finance industry become less efficient ? On the theory and measurement of financial intermediation, paru en 2012.

Alors que le secteur de la finance rend des services essentiels (recueillir les dépôts de façon sûre, faciliter les transactions et répartir le risque, orienter l’épargne vers les projets ayant besoin de financements), il est perçu comme corrompu. Selon Pitt-Watson, l’heure est venue de poser les bonnes questions, faute de quoi le secteur continuera d’utiliser l’épargne de ses clients pour des projets ayant une faible utilité sociale.

Parmi les griefs exprimés par Pitt-Watson, le manque de transparence en matière de frais de la part des gérants d’actifs, la prolifération de spécialistes ajoutant des couches de frais supplémentaires.

Conséquence : l’épargne est lentement saignée à blanc sous le poids d’une chaîne d’intervenants de plus en plus complexe et onéreuse.

Enfin, Pitt-Watson déplore que les épargnants ne comprennent pas l’impact énorme des frais sur longue durée. Il donne l’exemple de quelqu’un qui commencerait à cotiser pour sa retraite à 25 ans en confiant son argent à un gérant d’actifs. Avec des frais de 0,5%, la part revenant à l’épargnant lors de son départ à la retraite à 65 ans serait de 85% de sa pension potentielle, avec des frais de 3%, elle serait de 35%.

Le problème principal (c’est moi qui parle maintenant, plus Pitt-Watson), c’est quand même que les intérêts des épargnants et ceux des gérants d’actifs ne sont pas alignés. Les gérants d’actifs cherchent avant tout à maximiser leurs profits et les épargnants cherchent à maximiser la rémunération de leur épargne mais n’ont aucune idée de ce que leur coûte la gestion (et tant les gérants que les distributeurs se gardent bien de les éclairer à ce sujet).

Tant que les intermédiaires, les « conseillers » ou plutôt les vendeurs, sont rémunérés par les fournisseurs de produits, on ne fera pas beaucoup de progrès.

Au risque de me répéter, il faut séparer la rémunération de la gestion de celle de la distribution et de celle du conseil.

Gestion indicielle et efficience des marchés

Buttonwood est le nom de la chronique hebdomadaire de The Economist sur les marchés financiers. Son titulaire, anonyme selon les usages de ce remarquable magazine, s’est récemment penché sur l’un des reproches faits à la gestion indicielle par ses détracteurs : sa croissance aurait rendu les marchés moins efficients.

Il.elle n’est pas d’accord.

"Il se peut que la croissance de la gestion indicielle ait privé le monde de grands stock pickers. Mais il est plus probable qu'elle ait fait disparaître beaucoup de mauvais gérants." https://t.co/wXlqf0G3Nm

— AlphaBetaBlog (@AlphaBetaBlogFR) July 8, 2018

Ce qui sous-tend le succès de la gestion indicielle, c’est l’idée que les marchés sont efficients, à savoir que toute information pertinente sur un actif coté est très rapidement intégrée à son cours.

D’autre part, la gestion est un jeu à somme nulle : le gain de l’un est la perte de l’autre. L’investisseur moyen ne fera jamais mieux que la moyenne du marché. Il y aura certes toujours des gérants pour faire mieux que le marché sur une période donnée, mais pour la plupart d’entre eux, c’est la chance qui joue le plus grand rôle, cette surperformance n’est pas constante dans le temps et il est quasiment impossible d’identifier à l’avance les gérants qui seront surperformants.

Un fonds indiciel à bas coûts semble donc une option plus raisonnable. Mais en dépit du poids grandissant des encours gérés passivement, les cours restent déterminés par la confrontation de l’offre et de la demande des investisseurs actifs ayant des opinions différentes sur la valeur des titres.

Certains partisans de la gestion active estiment que le poids de la gestion indicielle, qui par définition ne cherche pas à fixer une valeur aux titres financiers mais les achète en proportion de leur poids dans l’indice, rendrait les marchés moins efficients. Pour le rédacteur de Buttonwood, c’est l’inverse qui est probablement vrai : la gestion indicielle, en faisant disparaître les mauvais gérants actifs, aurait rendu les marchés plus efficients.

Comme toujours, ce papier ne convaincra que les convaincus et ne fera pas changer d’avis les détracteurs de la gestion indicielle. Mais la qualité des journalistes de The Economist m’a donné envie de m’en faire l’écho. Ils ne peuvent pas être taxés d’incompétence ni d’hostilité au libéralisme ou aux marchés financiers.

Dans ce post, il a été question des enceintes connectées Amazon Echo, de Créer et piloter un portefeuille d’ETF d’Edouard Petit et des Fleurs du Mal de Charles Baudelaire.

Ces produits et ouvrages peuvent être achetés en cliquant sur les images ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur, ou, dans le jargon financier, un courtier.

C’était ma semaine Twitter 27 de 2018. Sayōnara. さようなら.