J’admire les ressources infinies de l’ingéniosité humaine pour vendre une belle histoire, surtout quand elle utilise pour cela le langage. Mais j’admire parfois jaune, comme on dit qu’on rit jaune. Car le storytelling, il arrive (fréquemment) que ce soit de l’enfumage pur et simple.

Storytelling ? Alexa, demande à Wikipedia ce que c’est s’il te plaît.

Le storytelling (en français la mise en récit ou l’accroche narrative) est une méthode de communication fondée sur une structure narrative du discours qui s’apparente à celle des contes, des récits. Son emploi notamment en communication politique est controversé du fait de l’usage parfois discutable qu’en font les conseillers en communication dits spin doctors.

McKinsey a récemment publié un article de Julian Birkinshaw, un professeur de stratégie et d’entrepreneuriat à la London Business School, dans lequel Birkinshaw donne des conseils pour raconter une belle histoire en matière d’innovation. Il distingue 5 grandes approches.

Mieux vaut être le meilleur plutôt que le premier

Dites : « Nous avons fait les choses différemment, nous avons vu une opportunité qu’ils ont manquée. »

Ne dites surtout pas : « Nous avons copié leur idée en l’améliorant. »

Exemples : Facebook, Virgin

Telling a good innovation story. 5 Story Lines.

Best Beats First (1/5)https://t.co/MHQHDCqkoS

via McKinsey pic.twitter.com/JauKYveBeD

— Philippe Maupas (@philmop) July 21, 2018

Les maîtres de la réinvention

Dites : « Nous nous sommes réinventés car le monde change. »

Ne dites surtout pas : « Nous avons cannibalisé notre ancien business. »

Exemples : Amazon, David Bowie.

Telling a good innovation story. 5 Story Lines.

Master of Reinvention (2/5)https://t.co/MHQHDCqkoS

via McKinsey pic.twitter.com/UNGr4g9fSp

— Philippe Maupas (@philmop) July 21, 2018

La découverte fortuite

Dites : « Nous avons été suffisamment astucieux pour voir l’opportunité quand elle s’est présentée. »

Ne dites surtout pas : « On a eu de la chance en faisant cette découverte. »

Exemples : Alexander Fleming (qui a découvert la pénicilline), Art Fry (l’inventeur du Post-It)

Telling a good innovation story. 5 Story Lines.

Serendipitous Discovery (3/5)https://t.co/MHQHDCHVgq

via McKinsey pic.twitter.com/8H20RbNLTY

— Philippe Maupas (@philmop) July 21, 2018

Si tu ne réussis pas du premier coup

Dites : « Nous avons entrepris un processus de tâtonnement ; nous avons pivoté intelligemment. »

Ne dites surtout pas : « Nous avons fait de nombreuses erreurs. »

Exemples : James Dyson, Thomas Edison

Telling a good innovation story. 5 Story Lines.

If at first you don't succeed (4/5)https://t.co/MHQHDCqkoS

via McKinsey pic.twitter.com/ZMBYeVzDE3

— Philippe Maupas (@philmop) July 21, 2018

La personne déraisonnable

Dites : « Il.elle avait une vision très claire et a convaincu les autres par sa ténacité. »

Ne dites surtout pas : « Il.elle était incroyablement têtu.e. »

Exemples : Steve Jobs, Elon Musk

Telling a good innovation story. 5 Story Lines.

The unreasonable person (5/5)https://t.co/MHQHDCqkoS

via McKinsey pic.twitter.com/0CobSuGtT8

— Philippe Maupas (@philmop) July 21, 2018

« Nous avons pivoté intelligemment. » Euh.

Heureusement que le génie du 1600 Pennsylvania Ave NW ne prend pas de gants pour dire ce qu’il pense aux méchants.

To Iranian President Rouhani: NEVER, EVER THREATEN THE UNITED STATES AGAIN OR YOU WILL SUFFER CONSEQUENCES THE LIKES OF WHICH FEW THROUGHOUT HISTORY HAVE EVER SUFFERED BEFORE. WE ARE NO LONGER A COUNTRY THAT WILL STAND FOR YOUR DEMENTED WORDS OF VIOLENCE & DEATH. BE CAUTIOUS!

— Donald J. Trump (@realDonaldTrump) July 23, 2018

Traduction (libre) :

J’ai dix ans

Je sais que c’est pas vrai

Mais j’ai dix ans

Laissez-moi rêver

Que j’ai dix ans

Ça fait bientôt quinze ans

Que j’ai dix ans

Ça paraît bizarre mais

Si tu m’crois pas hé

TAR’ TA GUEULE A LA RECRE

Allez, on conclut avec des mots, de jolis mots, ceux d’une chanson de Barbara que je ne connaissais pas et que j’ai découverte grâce à une série estivale du Monde dans laquelle on demande à une personne un peu connue de choisir une chanson d’amour. Erik Orsenna explique ici pour il a choisi Pierre, et c’est très touchant.

Bienvenue dans ma semaine Twitter 29 de 2018.

Smart Money, que vois-tu dans ta boule de cristal ?

Rien ne monte jusqu’au ciel, mais les déboires de la gestion active en termes de collecte fournissent aux commerciaux du secteur du private equity un excellent environnement pour promouvoir the next big thing : faites du non coté, car ça a fait nettement mieux que le coté sur longue durée et c’est moins volatil (sans blague).

Par ailleurs, le modèle Yale (voir ici, La fin du modèle Yale ?) a tellement bien réussi depuis 30 ans que tout le monde veut imiter David Swensen, c’est-à-dire avoir une allocation importante en actifs non cotés.

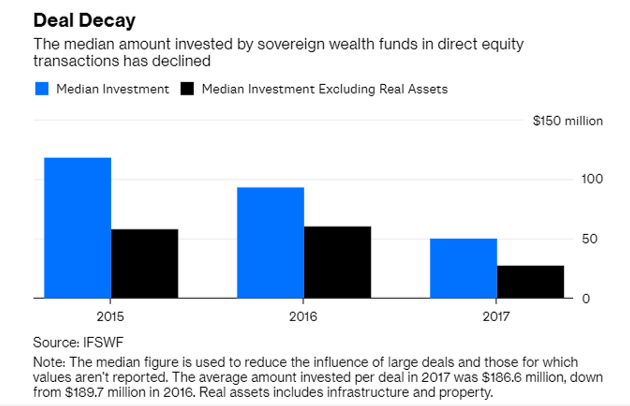

Parmi les multiples catégories d’investisseurs, les fonds souverains sont souvent considérés comme représentant le smart money (ils seraient smart parce qu’ils ont les moyens de s’offrir les services des meilleurs, qu’il s’agisse de leurs salariés, de leurs conseils ou des gérants à qui ils confient les sommes considérables qu’ils ont à investir).

Le dumb money, qui achète au plus haut et vend sous l’effet de la panique au plus bas, ce sont les investisseurs privés (pas sympa pour eux).

Mark Gilbert, chroniqueur de l’agence de presse Bloomberg, a cru discerner un changement de sentiment chez les fonds souverains, en lisant le dernier rapport de l’IFSFW (International Forum of International Sovereign Wealth Fund) et du Sovereign Investment Lab de l’Université de Bocconi à Milan.

Les 60 fonds souverains analysés dans ce rapport ont en effet fait montre d’un appétit moindre pour le non coté en 2017.

La taille médiane de leurs investissements directs en capital a en effet diminué par rapport à 2016 et 2015. En bleu, tous les investissements, en noir, tous les investissements hors actifs réels (infrastructure et immobilier).

Pourquoi ? Pour Gilbert, parce que de plus en plus d’argent cherche à s’investir dans des deals moins nombreux, ce qui pousse les prix vers le haut.

Autre signe de la difficulté croissante à trouver de bons deals, le fait que les fonds souverains recherchent des partenaires pour investir. En bleu, le nombre de deals faits en solo, qui a diminué significativement en 2017.

Source : Bloomberg

Gilbert n’a pas été surpris par l’annonce récente du fonds souverain de Singapour, le GIC, qui a déclaré la semaine dernière s’attendre à une baisse des performances dans le futur.

Si le smart money est vraiment smart [ce qui n’est pas certain], tous les investisseurs devraient prêter attention aux prévisions des fonds souverains [pas sûr que ces investisseurs puissent en tirer des enseignements utiles pour la gestion de leur propre portefeuille].

Jardinage et placements, même combat ?

Tony Isola (A Teachable Moment) est un des membres du gang Ritholtz Wealth Management, très actif sur les réseaux sociaux.

Son métier, c’est de vendre aux professeurs aux Etats-Unis, qui sont souvent la proie d’aigrefins vendant des produits épouvantablement chers, donc peu performants, notamment des produits d’assurance de type annuités.

Dans un récent post, il fait une analogie qui m’est allée droit au coeur entre deux activités en apparence très différentes : jardiner et placer son argent.

Avec de jolies photos.

Le post s’appelle : « ferme-la et attends » (« shut up and wait »).

Un très beau post de @ATeachMoment sur les analogies entre le jardinage et l'investissement, avec de biens belles photos. J'adore. https://t.co/K60FRI2jRP pic.twitter.com/Y9x3f2Hewd

— AlphaBetaBlog (@AlphaBetaBlogFR) July 17, 2018

Sa thèse : il faut du temps pour faire pousser des plantes, et du temps pour faire fructifier ses placements.

Jardiner et placer son argent sont deux activités similaires : choisissez un style, et tenez-vous y. […] Ne passez pas d’une prairie fleurie à un jardin japonais sans laisser beaucoup de temps au temps.

C’est la même chose pour les styles d’investissement (les stratégies value, growth, petites et moyennes capitalisations, momentum, ne marchent pas tout le temps, mais délivrent des performances sur le long terme).

Quand on sème ou plante, il est préférable d’utiliser des graines qu’on a récupérées sur d’autres plantes ou de jeunes plants plutôt que d’acheter un sujet adulte en le payant fort cher : ça coûte moins cher.

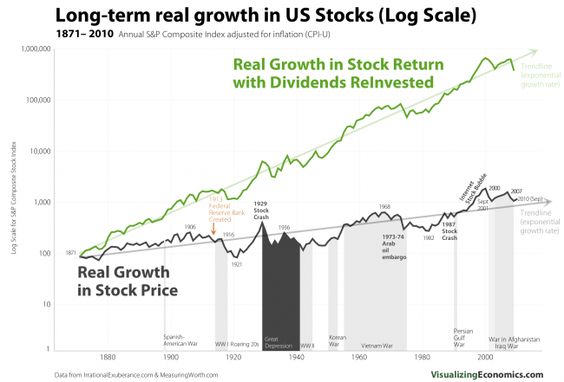

Dans le même registre, quand on investit, il est préférable de payer des frais moins élevés et de laisser faire la capitalisation (notamment le réinvestissement des dividendes), dont les vertus sont illustrés par ce graphique, comparant l’évolution entre 1871 et 2010 (ça c’est de la longue durée !) du rendement réel des actions aux Etats-Unis, dividendes réinvestis (courbe en vert, Real Growth in Stock Returns with Dividends Reinvested) à celui des actions sans dividendes (courbe en noir, Real Growth in Stock Price).

On investit 100 en 1871 et on laisse pousser. Eh hop, 140 ans après, on est riche !

Pour Isola, payer des frais de 2 à 3% par an (heureux détenteurs d’un contrat d’assurance vie, c’est ce que vous coûtent vos chères unités de compte), c’est l’équivalent de renoncer aux dividendes. Aïe. Après quelques années, ça fait de très grosses différences.

Ah, si j’avais investi 10000 € dans…

Encore un p’tit jeune de chez Ritholtz. Cette fois-ci, il s’agit de Michael Batnick, CFA, le directeur de la recherche, qui blogue sur The Irrelevant Investor.

Un des thèmes récurrents en matière de bourse, c’est de calculer ce que serait devenu un investissement précoce dans une valeur phare ayant connu un parcours boursier époustouflant. On le fait bien entendu a posteriori tant il est vrai que l’avenir est difficile à prédire.

Pour Batnick, cet exercice n’a aucun sens, il est même ridicule.

Il a pris dans un post récent l’exemple de Netflix.

« Si j’avais investi 10 000 $ dans Netflix il y a 10 ans, ça vaudrait 996 000 $ aujourd’hui. »

The “if you invested $10,000” thing is ridiculous, here's why. https://t.co/P5cpK4w1it by @michaelbatnick pic.twitter.com/2Zp3fqQxG3

— Philippe Maupas (@philmop) July 17, 2018

Oui, sauf que pour Batnick, tu aurais sans doute vendu ta position 3 mois après l’avoir achetée, après une baisse de 25%, quand tes 10 000 $ n’en valaient plus que 7 500.

Ou tu l’aurais vendue 4 mois plus tard, quand elle serait revenue un petit peu au-dessus de ton cours d’achat, pour 10 300 $.

Quel que soit le scénario hypothétique, il est extrêmement difficile de maintenir contre vents et marées une position dans un titre qui finit par rapporter 100 fois la mise (100 bagger si vous voulez briller auprès de vos ami.e.s).

Du haut de ces pyramides

Il a été question la semaine dernière de la pyramide des placements de Meb Faber.

On ne change pas de forme, avec la pyramide de la retraite de Tony Isola. Oui, le jardinier patient de la deuxième vignette de cette semaine Twitter.

Avertissement, au cas où (les gens sont parfois suspicieux) : je ne suis pas rémunéré par Ritholtz Wealth Management, ni directement, ni indirectement, pour reprendre les posts de ses collaborateurs.

Cette pyramide avait été conceptualisée par le Journal of Retirement, dessinée de façon très artisanale par Isola lui-même (qui dessine presque aussi mal que moi) et graphiquement améliorée par Financial Planning.

Ca donne le dessin ci-dessous.

La pyramide de la retraite (The Retirement Pyramid), idée originale du Journal of Retirement, repensée par @ATeachMoment et designée par Financial Planning https://t.co/UnV1QX5Z29 pic.twitter.com/efJbtX0Ybm

— AlphaBetaBlog (@AlphaBetaBlogFR) July 20, 2018

La base de la pyramide, c’est l’investissement que l’on fait en soi-même en lisant, en apprenant, en expérimentant et en écoutant, bref, en acquérant en permanence les compétences nécessaires pour faire augmenter régulièrement ses revenus. On y trouve aussi de sages conseils en matière d’exercice physique régulier et d’alimentation saine et équilibrée.

Deuxième étage de la pyramide : épargne, épargne, épargne et laisse la capitalisation opérer. Augmente régulièrement ton taux d’épargne, fais des versements réguliers, prends garde aux frais, diversifie ton portefeuille.

On arrive ensuite à des étages où il convient d’avoir une activité modérée.

Le troisième étage est celui du suivi de l’actualité susceptible d’avoir un impact sur votre portefeuille, et du suivi régulier de votre portefeuille. A consommer avec modération.

On se gardera bien de mettre le pied au quatrième étage, gardé par un serpent peu engageant. C’est celui du market timing, des pertes en capital, des vendeurs de produits financiers (Vade retro, satanas !) et de l’illusion que l’actualité politique a un impact sur la valorisation des actifs.

Tout va très bien pour la gestion indicielle

Barry Ritholtz, le fondateur de Ritholtz Wealth Management, est donc le chef d’une bande d’excellents blogueurs qui truste cette semaine Twitter.

Si vous aimez les podcasts, il anime Masters in Business sur le site de Bloomberg et a récemment reçu deux invités pour des entretiens qui m’ont passionné : Dave Butler, le co-dirigeant de Dimensional Fund Advisors, une société de gestion encore peu connue en Europe en dépit de ses 586 milliards de $ d’actifs sous gestion au 31 mars 2018, et John Carreyrou, le journaliste du Wall Street Journal qui a exposé la fraude Theranos.

Le livre de Carreyrou consacré à cette étonnante fraude s’intitule Bad Blood, Secret and Lies in a Silicon Valley Startup.

Dans un récent post paru sur le site de Bloomberg, Barry Ritholtz se penche sur les chiffres de collecte des fonds indiciels aux Etats-Unis au premier semestre 2018. Cette collecte nette est en baisse de 44% par rapport à la même période en 2017. Mais elle est très positive, ce qui fait dire à Ritholtz que tout va bien pour la gestion indicielle.

Aux USA, les fonds indiciels ont moins collecté au S1 2018 qu'au S1 2017. Pour @ritholtz, c'est un "problème" que les fonds gérés activement aimeraient bien avoir. https://t.co/TqG0tH5xHO

— AlphaBetaBlog (@AlphaBetaBlogFR) July 19, 2018

Ritholtz rappelle les multiples critiques faites à la gestion indicielle, que j’essaie également de suivre au plus près de mon côté.

Selon lui, ces critiques ne tiennent pas la route et les raisons du succès de la gestion indicielle à bas coûts sont les suivantes :

- Le modèle de l’industrie du conseil financier change : on passe de commissions à la transaction à un conseil rémunéré par des honoraires.

- Les investisseurs ont été déçus par les promesses non tenues des gérants actifs, particulièrement des gérants de hedge funds et de stratégies alternatives.

- Les investisseurs ont perdu leurs illusions après une longue série de fraudes comptables, de scandales liés à des analystes financiers, d’arnaques et de pyramides de Ponzi dans les années 2000.

- Les petits investisseurs ont commencé à se dire que les marchés étaient manipulés et se sont reportés sur d’autres options de placements.

- L’acceptation grandissante des enseignements de l’économie comportementale a conduit de nombreux investisseurs à admettre le fait qu’ils n’avaient ni les compétences, ni le tempérament pour gérer activement leur argent.

- Des krachs répétés et des épisodes de volatilité élevée sur les marchés des actions, des matières premières et du logement ont eu raison de la patience de toute une génération d’investisseurs.

Tout ceci est peut-être vrai, mais ne pourra sans doute jamais être démontré. C’est une forme de storytelling au service d’une opinion (tout à fait honorable et qui est plus ou moins la mienne). J’ai néanmoins du mal à comprendre quelles sont les vraies raisons du succès phénoménal de la gestion indicielle à bas coûts aux Etats-Unis (au détriment de la gestion active).

J’aimerais croire que les investisseurs sont devenus sages, ont compris que les frais étaient le déterminant principal de la performance future, qu’il était plus important d’être exposé au marché (au beta) que de chercher à le surperformer (l’alpha), mais je n’arrive pas à y croire vraiment.

Puisque ces mystères [nous] dépassent, feignons d’en être l’organisateur, disait Jean Cocteau.

Je ne vais rien feindre et me contente de dire que je ne comprends pas. Mais je me réjouis de cette tendance de fond qui va bien finir par arriver en Europe.

Tiens, les critiques faites à la gestion indicielle arrivent en France. J’ai en effet lu ceci, dans un récent commentaire de gestion d’une très honorable société de gestion entrepreneuriale spécialiste des actions (c’est moi qui souligne en italique).

La gestion passive est le nouveau produit marketing à la mode. Les investisseurs et les épargnants pensent avoir trouvé une nouvelle martingale qui permet de s’affranchir de toute la recherche fondamentale nécessaire à l’investissement. La cupidité des intermédiaires financiers, trop heureux de trouver de nouveaux produits à vendre dans de nouveaux packagings, fait le reste. L’histoire se répète !

« Bon sang, mais c’est bien sûr ! » se serait exclamé le regretté Commissaire Bourrel (jeunes gens, demandez plus de détails à vos parents, voire à vos grands-parents).

La grande roue du storytelling poursuit son inexorable progression vers le néant : « la cupidité des intermédiaires financiers a fait le reste. » Je n’y avais pas pensé.

SALAUDS D’INTERMEDIAIRES FINANCIERS CUPIDES !

Tiens, ça faisait longtemps que je ne vous avais pas infligé une des plus grandes scènes du cinéma français. La voilà donc. Retrouvons Jean Gabin dans La Traversée de Paris. J’aime beaucoup cet film et plus encore Marcel Aymé qui a écrit le roman adapté au cinéma par Claude Autant-Lara.

Si vous êtes pressé.e, la réplique arrive à 5’57, mais si vous avez le temps, regardez la scène dans son intégralité, elle est tout simplement fabuleuse.

Les recettes d’Oncle Ben pour les conseillers financiers

Ben Coombs est un vétéran du secteur du conseil financier aux Etats-Unis. Je n’en avais jamais entendu parler avant que Michael Kitces, la meilleure source d’informations sur ce secteur à mon sens, lui offre une tribune dans son excellent blog, Nerd’s Eye View.

10 leçons pour être un meilleur conseiller financier par Ben Coombs, un vétéran du secteur aux Etats-Unis https://t.co/FdxpgIsSr1 pic.twitter.com/hKowUcF9HV

— AlphaBetaBlog (@AlphaBetaBlogFR) July 20, 2018

- Tes sources d’information font de toi ce que tu es.

- Tes sources de rémunération risquent d’orienter ton choix de sources d’information. Prends-y garde.

- Ne crée par des papillons de plomb, car ils ne voleront pas.

- Consacre-toi au possible.

- La planification financière ne requière pas des réponses avec 3 décimales après la virgule, ce n’est pas une science exacte.

- Le plan financier est destiné au conseiller financier, pas au client.

- La mise en oeuvre du plan financier est destinée au client, pas au conseiller financier.

- Le client veut savoir que vous savez, pas ce que vous savez.

- La confiance précède l’obéissance : le conseiller financier attend de ses clients une obéissance informée (informed obedience), pas qu’ils acquiescent à tout. Pour cela, il doit gagner leur confiance.

- Dites ce que vous faites et faites ce que vous dites.

Dans ma semaine Twitter 29 de 2018, il a été question de La Traversée de Paris de Claude Autant-Lara, de La Traversée de Paris de Marcel Aymé, de Bad Blood de John Carreyrou. Ces produits peuvent être achetés en cliquant sur les images ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur, ou, dans le jargon financier, un courtier.

C’était ma semaine Twitter 29 de 2018. Sayōnara. さようなら.