L’homme providentiel, c’est celui qui viendra sauver le pays d’un grand danger, et lui apportera richesse, paix et prospérité. C’est un mythe qui a la vie dure, en France et ailleurs.

On en retrouve de multiples incarnations dans de nombreux secteurs. Dans la gestion d’actifs par exemple. L’homme providentiel, on l’appelle « legendary investor ». C’est une figure quasi mythologique : auréolé d’une performance passée flatteuse, il distille dans des médias bien peu critiques des paroles profondes sur la marche du monde.

Avant, on buvait les paroles de Jean-Paul Sartre dans Les Temps Modernes. Aujourd’hui, ont boit celles du « legendary investor » Ron Baron1 dans Squawkbox sur CNBC.

I don't think Elizabeth Warren would be successful if elected president, says legendary investor Ron Baron. Her policy proposals are "pretty nuts." pic.twitter.com/YwaMPsfCa8

— Squawk Box (@SquawkCNBC) October 25, 2019

Ces « legendary investors » sont riches, très riches. C’est donc bien qu’ils sont intelligents. Ils ont des vues autorisées sur le Brexit, les tensions géopolitiques ou l’évolution des cours du brut. Ils sont précieux pour des médias ayant besoin de bons clients pour capter le temps de cerveau disponible d’audiences toujours plus volages.

Un des jeux préférés des médias financiers, c’est de chercher le prochain Warren Buffett2. S’ils le font, c’est bien parce que nous acceptons de jouer.

Un des avantages d’un indice très diversifié, c’est qu’il n’a pas de « vues » sur la marche du monde, sur le cours du pétrole, ou d’opinion sur les tensions dans le golfe persique. Il ne fait pas de commentaires sexistes.

On ne tombe pas amoureux d’un indice diversifié. Et c’est tant mieux.

L’homme providentiel n’existe pas, le « legendary investor » est une fiction.

Ceci étant, je me demande qui va remplacer Neil Woodford comme gourou du stock picking au Royaume-Uni. Il faudra bien lui trouver un successeur, the show must go on.

Remettons les pieds sur terre : je ne sais pas où va le monde, mais je sais que les jours raccourcissent et que les premières gelées approchent. Ma femme a donc cueilli toutes les courges ce week-end dans notre potager du Vexin pendant que j’arrachais les pieds de tomates, qui ont donné cette année une récolte déjà légendaire.

Et dimanche, j’ai couru mon premier trail, celui de la Foulerie à Chaumont-en-Vexin. 23 kilomètres sous la pluie et dans la boue. Le bonheur, je recommencerai.

Bienvenue dans ma semaine Twitter 43 de 2019.

Culture toxique (1)

Les affaires Woodford (voir ici, Clap de fin pour Neil Woodford) et Fisher (voir là, Le monde d’hier) ont permis de révéler un aspect connu des initiés mais peu couvert par les médias : celui de la « culture » très masculine qui règne dans certaines sociétés de gestion. Avec ses multiples aspects toxiques.

C’est quoi une « culture » masculine ? C’est ce qui peut se produire quand la société a été créée par des hommes qui continuent d’être très majoritaires aux postes de direction3.

Owen Walker et Peter Smith, deux journalistes du Financial Times, ont publié un article très détaillé sur la chute de Neil Woodford.

Comme chez Fisher Investments, il semble que la culture de Woodford IM soit marquée par ce que la masculinité génère de plus négatif.

— AlphaBetaBlog (@AlphaBetaBlogFR) October 22, 2019

La société a été créée par 4 personnes (des hommes en l’occurrence), Woodford, Newman, Smith et Hamilton. Les deux premiers se débarrassèrent rapidement des deux derniers sans réussir à les remplacer dans leurs fonctions, dans lesquelles se succédèrent de nombreux collaborateurs.

L’atmosphère devint de plus en plus macho et vulgaire, selon des employés ayant depuis quitté la société. Même quand le nombre total de collaborateurs dépassa 40, il n’y avait que quelques femmes, mais aucune à des postes de direction. Les blagues obscènes étaient monnaie courante. […] Une ancienne employée a déclaré au FT qu’elle se sentait intimidée dans un tel environnement et évitait de rester tard lors des soirées entre collègues car celles-ci pouvaient être très animées et on y buvait beaucoup.

Eh ben.

Culture toxique (2)

Sabrina Willmer, de l’agence Bloomberg, s’est intéressée à la « culture » d’entreprise de Fisher Investments. Son papier commence fort (c’est moi qui souligne en italique) : au siège social, « Ken Fisher a déployé un bataillon d’acolytes, majoritairement jeunes et mâles, et leur a assigné une mission unique, avec une forte pression : vendre. »

Tiens, les langues se délient sur la culture d'entreprise de Fisher Investments. https://t.co/S462ajhLwW

— AlphaBetaBlog (@AlphaBetaBlogFR) October 22, 2019

Ca continue encore plus fort :

Parmi les personnes ayant fréquenté la résidence de Fisher, servant également de bureaux, à Woodside en Californie, ou le siège social de la société sur un campus arboré à Camas, état de Washigton, peu ont été surprises quand Monsieur Fisher a prononcé des remarques sexistes et vulgaires lors d’une conférence en octobre. Chez Fisher Investments, de tels propos ne sont pas exceptionnels.

La journaliste décrit une culture de la vente à outrance : Fisher Investments utilise massivement la publicité sur internet pour collecter les coordonnées de particuliers. Ce sont ensuite les vendeurs qui prennent le relais par téléphone pour convertir ces prospects en clients.

Lesquels vendeurs, généralement jeunes et recrutés à la sortie de l’université, sont soumis à une forte pression de la part de leurs superviseurs.

Ne vous méprenez pas, ce type de « culture » et de comportement n’existe bien entendu pas que dans le secteur de la finance. Mais il serait grand temps que ça cesse, non ?

Vanguard écrase les prix

Un bien Veblen, c’est un bien dont la consommation augmente même quand son prix augmente. Un bien statutaire, permettant de se distinguer de son voisin ou de sa voisine. Un sac de marque. Une voiture de luxe.

Longtemps, les produits de placement ont été des biens Veblen : en dépit d’un « prix » augmentant régulièrement (leurs frais de gestion), leur « consommation » (mesurée par la hausse de leurs encours) augmentait tout aussi régulièrement.

Jusqu’à ce que les fonds indiciels à bas coûts, popularisés par la société de gestion Vanguard, créée aux Etats-Unis par Jack Bogle en 1975, viennent enrayer la mécanique.

Vanguard est une société de type mutualiste. Mais plutôt que d’être détenue par des sociétaires, elle est détenue par les fonds qu’elle gère, donc indirectement par les investisseurs présents dans les fonds.

Ce qui lui permet, depuis sa création, de baisser régulièrement les frais de gestion de ses produits au fur et à mesure de la croissance des encours de ceux-ci.

Vanguard rend ainsi une partie importante des économies d’échelle que la société réalise à ses propriétaires, ce que ne font pas les sociétés de gestion traditionnelles4.

Vanguard réalise la majeure partie de son activité aux Etats-Unis, mais la société est également présente en Europe et en Asie.

Elle vient d’annoncer une baisse des frais de gestion pour 38 produits commercialisés en France, dont 25 fonds traditionnels et 13 ETF.

Vanguard baisse les frais sur 25 fonds indiciels et 13 ETF accessibles par les investisseurs français. Le FTSE All World (98% de la capitalisation boursière mondiale) pour 0,22% de frais, c'est énorme. https://t.co/jaPmSdTbBI pic.twitter.com/adVCA0bNWy

— AlphaBetaBlog (@AlphaBetaBlogFR) October 24, 2019

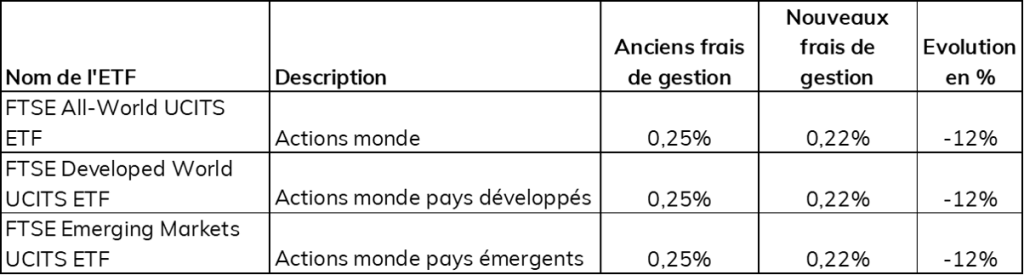

Voici une sélection des ETF de Vanguard dont les frais baissent. J’ai choisi les produits les plus diversifiés pour ceux qui répliquent un indice actions. Pour les ETF répliquant un indice obligataire, j’ai choisi choisi deux produits exposés aux émissions en euros.

L’indice FTSE All-World comporte au 30 septembre 3954 sociétés, représentant 98% de la capitalisation boursière mondiale. Le poids des valeurs américaines est de 54,72% du total, celui des valeurs japonaises, deuxième plus gros contingent, de 7,84%. Quant au poids des valeurs françaises, il est de 3,25%.

Avec l’ETF Vanguard FTSE All-World, il est donc aujourd’hui possible de s’exposer à 98% de la capitalisation boursière mondiale pour un « prix » (les frais de gestion) de 0,22% par an5.

Soit, pour un investissement de 10000 euros, un coût annuel de gestion de 22 euros, là où un fonds actions monde géré activement pourra facturer 2% (soit un coût annuel de gestion de 200 euros).

Pour les investisseurs désireux de piloter séparément leur exposition aux marchés développés et aux marchés émergents, il existe deux ETF.

Pour les marchés développés, l’ETF FTSE Developed World réplique l’indice du même nom, qui est un sous-ensemble du FTSE All-World. Au 30 septembre, cet indice comporte 2172 valeurs. Le poids dans le total des valeurs américaines est de 61,02, celui des valeurs japonaises de 8,74% et celui des valeurs françaises de 3,63%.

Les frais de gestion de cet ETF sont également de 0,22%.

Pour les marchés émergents, l’ETF FTSE Emerging Markets réplique l’indice du même nom, qui est également un sous-ensemble du FTSE All-World. Au 30 septembre, cet indice comporte 1782 valeurs. Le poids dans le total des valeurs chinoises est de 35,52, celui des valeurs taiwanaises de 10,59% et celui des valeurs indiennes de 10,98%6.

Les frais de gestion annuels de cet ETF sont identiques à ceux des deux précédents produits mentionnés, à 0,22%.

Soit, pour un investissement de 10000 euros, un coût annuel de gestion de 22 euros, là où un fonds actions pays émergents monde géré activement pourra facturer 2% (soit un coût annuel de gestion de 200 euros).

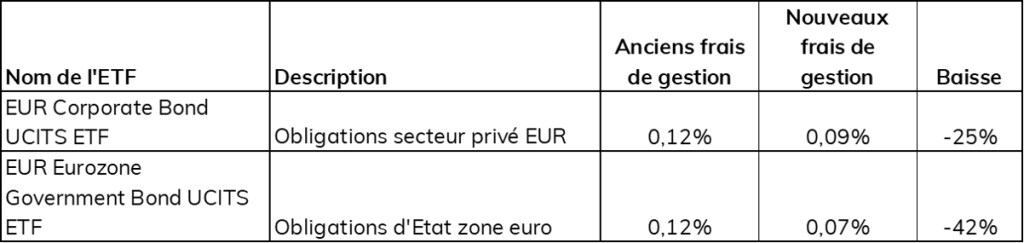

Voici 2 ETF obligataires dont les frais baissent également significativement7.

Au 30 septembre, l’indice Bloomberg Barclays Euro Aggregate: Corporates Index8 est composé de 2796 émissions (l’ETF en détient 1430), le coupon moyen est de 1,8% (1,7% pour l’ETF) et la maturité moyenne de 5,2 ans.

La France est le premier pays d’origine des émetteurs (21,3% du portefeuille), suivie des Etats-Unis (21%) et de l’Allemagne (13,9%).

La note moyenne est de A-, et 55% du portefeuille est noté BBB.

Au 30 septembre, l’indice Bloomberg Barclays Euro Aggregate: Treasury Index9 est composé de 386 émissions (l’ETF en détient 341), le coupon moyen est de 2,8% (2,7% pour l’ETF) et la maturité moyenne de 10,1 ans (10,2 ans pour l’ETF).

La France est le premier pays (25,2% du portefeuille), suivie de l’Italie (23,4%) et de l’Allemagne (15,7%).

La note moyenne est de A+, et 25,7% du portefeuille est noté BBB.

Même après cette baisse des frais, Vanguard n’est pas le fournisseur le moins cher en Europe, loin de là10. Pour la plupart des ETF mentionnés ici, il existe en effet des alternatives avec des frais de gestion inférieurs11.

Les frais sont importants, mais il est tout aussi important d’évaluer la qualité de la gestion de l’ETF, qui se mesure notamment par l’écart de performance (« tracking difference ») entre l’ETF et l’indice qu’il suit. Et bien entendu d’analyser l’indice de manière approfondie.

Business as usual aux Etats-Unis en septembre

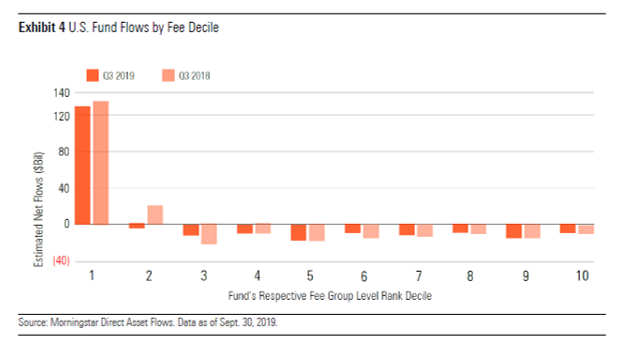

Rien de bien nouveau sur le front de la collecte des fonds aux Etats-Unis. Selon les données de Morningstar, forte collecte pour la gestion indicielle, décollecte pour la gestion active.

Collecte des fonds aux Etats-Unis en septembre : +52,5 milliards de $ pour la gestion indicielle, -12,6 milliards pour la gestion active. Source : Morningstar. https://t.co/LjcQLvwXqN (1/4)

— AlphaBetaBlog (@AlphaBetaBlogFR) October 23, 2019

Sur 12 mois à fin septembre, la gestion indicielle a collecté pour 471,8 milliards de dollars alors que la gestion active a décollecté à hauteur de 305,8 milliards.

Toujours sur 12 mois, les 3 sociétés de gestion ayant le plus collecté sont Vanguard (168 milliards de $ en net), BlackRock (135 milliards) et Fidelity (85 milliards).

Enfin, illustration très frappante de la maxime « Cheaper takes all » (« Le moins cher rafle la mise »), au 3ème trimestre 2019, les fonds du décile le moins cher ont enregistré la totalité de la collecte. En d’autres termes, les 9 autres déciles étaient tous en décollecte.

Les biais, ça peut être bien

Morgan Housel est un des blogueurs financiers les plus fins que je connaisse. Il s’est intéressé récemment aux biais utiles.

Comment ? Des biais utiles ? Ces biais mis en valeur par la finance comportementale qui nous font faire tellement d’erreurs ?

Tous les biais ne sont pas néfastes https://t.co/ZkKkaBO5i7 par @morganhousel

— AlphaBetaBlog (@AlphaBetaBlogFR) October 25, 2019

Mais au fait, c’est quoi un biais ? Pour Housel, c’est une intuition qui n’est pas étayée par des faits. Et certains biais peuvent nous sauver la vie (métaphoriquement).

Voici donc deux biais utiles sur les quatre identifiés par Housel, qu’on ne trouvera dans aucun manuel de finance comportementale.

- Le biais d’allergie au non-sens12: il est incarné par un détecteur de non-sens (soit, en termes polis, de mensonges) qui active un fort scepticisme face à quelqu’un qui veut vous vendre un produit financier.

Quand vous avez affaire à des infirmières, des pilotes d’avion ou des conducteurs de bus, vous pouvez désactiver votre détecteur de non-sens, car les incitations personnelles de ces professionnels à vous tromper sont nulles. Mais ces incitations peuvent être tellement considérables en finance qu’elles peuvent conduire des personnes par ailleurs bonnes et honnêtes à débiter du non-sens et à promouvoir des idées idiotes.

- Le biais de plaisir13 : une stratégie d’investissement inefficiente mais qui fait plaisir va surperformer une statégie plus efficiente mais qui demande du travail de la part de l’investisseur, parce que tout ce qui demande du travail finit toujours par être abandonné.

Aimer les sociétés dont vous êtes actionnaire ou la stratégie d’investissement que vous utilisez est un biais, en ce sens où ça n’est pas aligné avec une façon de penser froidement rationnelle. Mais si cette attache émotionnelle vous conduit à tenir le cap quand les marchés baissent là où vous seriez tenté.e de jeter l’éponge, alors c’est un des biais les plus utiles qui soient.

Je fois avouer que je n’avais jamais songé à nos biais en ces termes.

Un des pères de la finance comportementale, c’est Daniel Kahneman. De lui, on pourra lire en français Système 1, système 2 : Les deux vitesses de la pensée (en anglais : Thinking, fast and slow)

Les produits dont il a été question dans ma semaine Twitter 43 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 43 de 2019. Sayōnara.

Portrait de Napoléon : Jacques-Louis David

Photo Trail de la Foulerie : Jérôme Lamarque

- Je dois avouer ne pas connaître Ron Baron. J’essaie pourtant de suivre ces dieux vivants de près, mais certains m’échappent encore.

- Eddie Lampert n’a pas vraiment confirmé les espoirs que BusinessWeek mettait en lui. Quant à Bill Ackman, il n’a pas encore tout à fait réussi à créer le prochain Berkshire Hathaway.

- C’est presque toujours le cas dans les sociétés de gestion d’actifs, même aujourd’hui, comme l’a montré récemment la FCA, leur régulateur au Royaume-Uni.

- Celles-ci ont des actionnaires à rémunérer et versent en outre des rémunérations très élevées à certains de leurs collaborateurs.

- Il y a des coûts supplémentaires qui ne sont pas perçus par la société de gestion : les frais de courtage et les éventuels frais de garde.

- On notera que pour FTSE Russell, la société qui a créé l’indice FTSE Emerging Markets, la Corée du Sud est un marché développé. Alors que ce pays est toujours catégorisé dans les marchés émergents par MSCI, autre grand fournisseur d’indices.

- Contrairement aux frais de gestion des fonds en euros des contrats d’assurance vie, qui peuvent aller de 0,475% à 1,2%.

- Voici comment Vanguard le décrit dans le dernier reporting de l’ETF : « L’Indice est un indice de référence universellement reconnu conçu pour refléter l’ensemble de l’univers des obligations d’entreprises investment grade, libellées en euros, à taux fixe, cotées en Bourse, dont l’échéance dépasse un an et dont le montant d’émission minimum s’élève à 300 millions EUR. »

- Voici comment Vanguard le décrit dans le dernier reporting de l’ETF : « L’Indice est un indice de référence universellement reconnu conçu pour refléter l’ensemble de l’univers des obligations d’État de la zone euro, libellées en euros, à taux fixe, cotées en Bourse, dont l’échéance dépasse un an et dont le montant d’émission minimum s’élève à 300 millions EUR. »

- Ce n’est d’ailleurs pas son ambition.

- Même si elles ne répliquent pas nécessairement les mêmes indices.

- Allergic to nonsense bias.

- Enjoyment bias.