Dans le Quart Livre de François Rabelais, Pantagruel est sur un bateau avec ses compagnons, dont fait partie un certain Panurge. Ce dernier achète un mouton au marchand Dindenault qui lui vante les mérites de son cheptel. Panurge jette le mouton à l’eau, et tous les autres le suivent, emportant dans les flots Dindenault et les autres bergers.

Panurge sans aultre chose dire jette en pleine mer son mouton criant et bellant. Tous les aultres moutons crians et bellant en pareille intonation commencerent soy jecter et saulter en mer aprés à la file. La foulle estoit à qui premier y saulteroit aprés leur compaignon.

On parle aujourd’hui de moutons de Panurge pour qualifier un comportement suiveur.

Les moutons de Panurge, ce sont ces malheureux investisseurs qui ont cru que Neil Woodford, le Warren Buffett d’Oxford, était vraiment l’homme qui n’arrête jamais de gagner de l’argent. Forcément, avec une excellente performance passée et une présence massive dans des médias en extase devant le génie.

Les clous sur le cercueil de Neil Woodford ont à peine été enfoncés que ces mêmes médias qui l’avaient adulé se mettent en quête de son… successeur.

The same fund selectors and media that touted Woodford before his fall are now looking for his successors. The show must go on. Tragic. https://t.co/zrp9BWpbZd pic.twitter.com/7Pp02QrsxC

— Philippe Maupas (@philmop) November 2, 2019

Je sais bien qu’il faut produire toujours plus de contenu, fût-il sans intérêt, pour alimenter l’insatiable machine médiatique, je sais bien qu’il ne faut pas attendre de la part des médias un examen de conscience public, mais quand même, tout cela est un peu… obscène, non ?

Tout n’est pas complètement désespérant dans la couverture médiatique de l’affaire Woodford, voici par exemple un bon papier de Harriet Russell dans le Telegraph. Même s’il se termine par l’inévitable et exaspérante citation de Warren Buffett1.

Une source de Russell non identifiée par son nom rappelle que Woodford s’est vu décerner le CBE (Commander of the Most Excellent Order of the British Empire) en 2013. Un gérant à qui l’on décerne une espèce de Légion d’Honneur ne peut pas être un mauvais gérant.

A fortiori quand l’Université d’Exeter lui remet un diplôme honoris causa fin 2018.

Restons en Angleterre, avec l’immortel Shakespeare dans As you like it, (Comme il vous plaira)2 :

All the world’s a stage, and all the men and women merely players: they have their exits and their entrances; and one man in his time plays many parts, his acts being seven ages.

Dans la traduction d’Yves Bonnefoy, ça donne celà :

Le monde entier est un théâtre, et les hommes et les femmes ne sont que des acteurs ; ils ont leurs entrées et leurs sorties. Un homme, dans le cours de sa vie, joue différents rôles ; et les actes de la pièce sont les sept âges.

Et voilà la scène dite par le grand John Gielgud (1904-2000), si la petite musique de Shakespeare vous émeut.

Bienvenue dans le théâtre de la gestion d’actifs et dans ma semaine Twitter 44 de 2019.

Où peut-on encore utiliser la gestion active ?

Morningstar s’est intéressé à une question qui me semble cruciale, alors que la gestion indicielle attire depuis 10 ans des flux d’argent considérables au détriment de la gestion active : dans quelles catégories de fonds la gestion active a-t-elle les meilleures chances de faire mieux que la gestion indicielle ?

Pour cela, Jeffrey Ptak, CFA, le directeur mondial de la recherche sur les fonds, a étudié la performance avant frais des fonds actifs domiciliés aux Etats-Unis entre janvier 2000 et fin 2018, sur toutes les périodes glissantes de 3 ans.

Pour quelles stratégies peut-on utiliser la gestion active, et quand faut-il faire de la gestion indicielle ? Une passionnante étude de @syouth1 de Morningstar.https://t.co/JulQAZFJuL

— AlphaBetaBlog (@AlphaBetaBlogFR) October 28, 2019

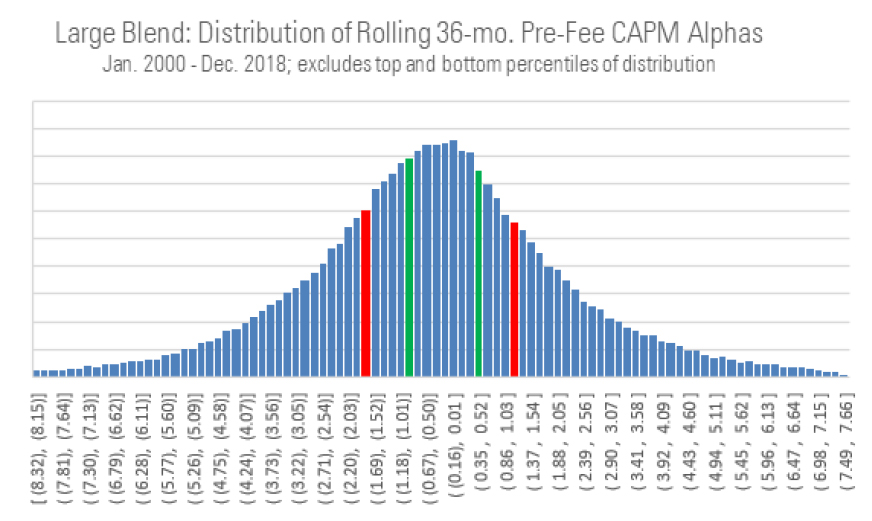

L’équipe de recherche a ensuite calculé l’alpha (avant frais donc) de chaque fonds en régressant ses 36 rendements mensuels de chaque période de 3 ans par rapport aux rendements de l’indice de sa catégorie et regroupé les alphas au sein de de chaque catégorie.

Une fois les alphas triés, Morningstar a identifié l’alpha des 25ème et 75ème percentiles de la distribution puis calculé la différence entre ces deux alphas, qui a enfin été divisée par deux pour estimer approximativement l’écart en matière d’alpha de part et d’autre d’une médiane de zéro3.

Cette donnée, IQR2, est le semi-écart interquartile. IQR2 permet de matérialiser la dispersion des alphas avant frais au sein d’une catégorie. Plus cette dispersion est importante (donc plus IQR2 est élevé), plus le potentiel de réussite (ou d’échec, ça marche dans les deux sens) en matière de génération d’alpha est élevé.

Là où la dispersion des alphas avant frais est faible (donc IQR2 moins élevé), il est vraisemblablement opportun d’utiliser des véhicules indiciels.

Là où la dispersion des alphas avant frais est importante (donc IQR2 plus élevé), il peut être opportun d’utiliser des fonds gérés activement.

Voici comment est représentée la distribution des alphas avant frais dans la catégorie Large Blend (grandes capitalisations Etats-Unis sans biais de style). Les deux colonnes rouges représentent les 25ème et 75ème percentiles de la distribution, les deux colonnes vertes matérialisent les bornes de l’IQR2.

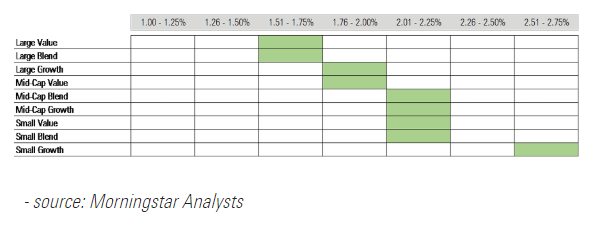

Dans la méta-catégorie reine aux Etats-Unis (celle précisément des actions Etats-Unis), il existe 9 catégories Morningstar (Grandes/Petites/Moyennes Capitalisations croisées avec les 3 styles Value/Blend/Growth). Les IQR2 de ces catégories vont de 1,5% à plus de 2,5% par an. L’IQR2 des grandes capitalisations est le plus faible, il est plus élevé pour les moyennes capitalisations, et encore plus élevé pour les petites capitalisations.

Par ailleurs, il décroît au fil du temps pour toutes les catégories.

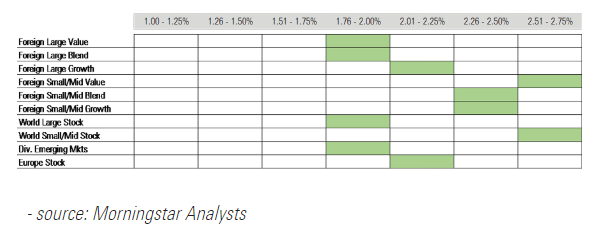

Pour les actions internationales (c’est-à-dire tout ce qui n’est pas actions Etats-Unis), les constats sont à peu près similaires : L’IQR2 le plus élevé est celui des catégories petites et moyennes capitalisations et l’IQR2 décroît au fil du temps.

Ptak incite à la prudence quant aux conclusions à tirer de cette étude passionnante. Il serait par exemple tentant d’investir avec des gérants actifs là où le potentiel d’alpha est le plus important (les moyennes et petites capitalisations), mais pour cela, l’investisseur doit être capable d’identifier à l’avance les gérants actifs qui surperformeront, ce qui est un exercice extrêmement difficile4.

Autre intérêt de l’étude : puisqu’elle est réalisée sur des alphas avant frais, elle permet à l’investisseur de calibrer le niveau de frais maximum qu’il est prêt à payer pour que l’espérance d’alpha après frais soit positive.

Quant au fait que l’IQR2 décroisse au fil du temps, mon explication/interprétation/opinion est la suivante : le monde de la gestion d’actifs est de plus en plus professionnel, le niveau de compétence des gérants augmente, et ils sont de plus en plus en concurrence les uns avec les autres au fur et à mesure que les particuliers délaissent les actions en direct au profit des fonds.

C’est parce que le niveau des acteurs est de plus en plus élevé que la génération d’alpha est de plus en plus difficile.

Ce n’est bien sûr qu’une opinion.

Illusions d’optique

Je parle souvent ici de la lancinante et séduisante petite musique des vendeurs de fonds de private equity.

Valorisation des marchés cotés très élevée ! Risque de krach ! Venez donc chez nous : faible volatilité ! Ratio de Sharpe élevé ! Réduction du risque de votre portefeuille diversifié !

L’excellent blogueur (Behavioural Investment) maître ès finance comportementale Joe Wiggins nous rappelle utilement qu’un produit d’investissement ayant, par construction, une faible volatilité, n’est pas pour autant un produit moins risqué.

Si vous croyez encore au conte de fée de la faible volatilité et du potentiel de diversification du private equity, lisez donc ce post de Joe Wiggins, CFA https://t.co/inzY7VNpq1

— AlphaBetaBlog (@AlphaBetaBlogFR) October 31, 2019

Les fonds de private equity (qu’ils pratiquent le venture capital et financent des jeunes sociétés, ou le capital-investissement et financent des sociétés plus mûres) investissent principalement dans des sociétés non cotées. Ils suivent donc un régime de valorisation différent de celui des fonds traditionnels investissant dans des actifs cotés, pour lesquels une valeur quotidienne peut être calculée sans difficulté.

La valorisation est une estimation faite peu fréquemment, ce qui a des implications majeures en matière de volatilité. L’estimation échappe aux fluctuations quotidiennes des marchés cotés et la faible fréquence de valorisation réduit par construction la volatilité.

Il n’est pas faux de dire que la volatilité des fonds de private equity est plus faible que celle des fonds actions traditionnels, mais c’est pour Wiggins une illusion d’optique. Malheureusement, la volatilité est une des mesures du risque les plus universellement utilisées, et les vendeurs de fonds de private equity ne se privent pas de mettre ce fait en avant.

Et ils insistent sur le fait que l’ajout d’un fonds de private equity à un portefeuille d’actions cotées réduit la volatilité de l’ensemble, car le fonds de private equity est peu corrélé en apparence aux fonds d’actions cotées. Mais cette faible corrélation est tout aussi artificielle que la faible volatilité.

Wiggins rappelle que pour deux sous-jacents similaires (des entreprises, qu’elles soient cotées ou pas), le risque économique est de même nature. En apparence peu corrélés, ces deux sous-jacents le sont beaucoup plus économiquement.

Le problème, c’est que l’industrie de la gestion d’actifs est arrivée à utiliser la volatilité et le ratio de Sharpe comme les mesures par défaut d’analyse des portefeuilles traditionnels, et qu’elle a pris l’habitude de tout voir par ces mesures, même quand leur usage n’est absolument pas approprié. De plus, dans la mesure où certains allocataires d’actifs sont évalués d’après ces métriques, la décision la plus rationnelle pour eux est de faire en sorte de détourner ces métriques à leur profit en investissant dans des actifs alternatifs avec une volatilité [artificiellement] faible et des corrélations peu élevées [avec les actifs cotés] pour améliorer les résultats de leurs portefeuilles.

Wiggins précise que les actifs alternatifs ont leur place dans certains portefeuilles, mais qu’il peut être très risqué de se fier au caractère rassurant de leur volatilité et de leur ratio de Sharpe, qui tend à masquer le fait que des événements extrêmes et très négatifs peuvent se produire.

Si vous souhaitez creuser, voici un passionnant entretien avec Dan Rasmussen, de Verdad Capital, avec Michael Batnick et Barry Ritholtz. Pour Rasmussen, le private equity est un mirage (j’en avais parlé ici, Private equity : la ruée vers l’or ?).

Il est élevé mon dividende

La performance d’un investissement en actions se décompose en deux éléments : l’appréciation du cours d’une part, et le dividende perçu d’autre part.

Le poids du dividende est considérable, comme l’illustre l’infographie ci-dessous. J’en profite pour répéter ceci : si un gérant ou un conseiller ose encore comparer la performance d’un fonds ou d’un portefeuille à un indice hors dividendes, mettez-le dehors, c’est un individu intellectuellement malhonnête.

Comme le dividende joue un rôle essentiel dans la performance de long terme des actions, il existe une offre importante de fonds permettant aux investisseurs de s’exposer à cette thématique. Plusieurs approchent existent : investir dans des valeurs payant un dividende élevé, ou bien dans des valeurs payant un dividende un peu moins élevé mais le faisant avec régularité, et ayant les moyens de continuer à le faire.

L’offre est riche : une recherche sur les fonds actions de la base de données Quantalys ayant le terme « dividend » dans leur nom renvoie 125 fonds5.

Les sociétés de gestion gérant des produits sur la thématique des dividendes ne manquent pas d’en rappeler l’intérêt à une époque de taux d’intérêt bas, voire négatif, et d’interrogations sur la valorisation des marchés actions. Ca donne à peu près ceci :

Il est élevé mon rendement embarqué, 5,73%, à comparer au rendement négatif des obligations d’Etat et des obligations des entreprises les mieux notées. Et ce rendement du dividende amortira la baisse quand celle-ci adviendra.

Mais MSCI, le fournisseur d’indices, nous alerte sur les risques d’une approche qui se contenterait de sélectionner les actions offrant le rendement du dividende (passé) le plus élevé.

Vous avez aimé les Value Traps ? Vous allez adorer les High Dividend Traps. https://t.co/xjlHCiY2KN pic.twitter.com/5WEjt3q0ci

— AlphaBetaBlog (@AlphaBetaBlogFR) November 1, 2019

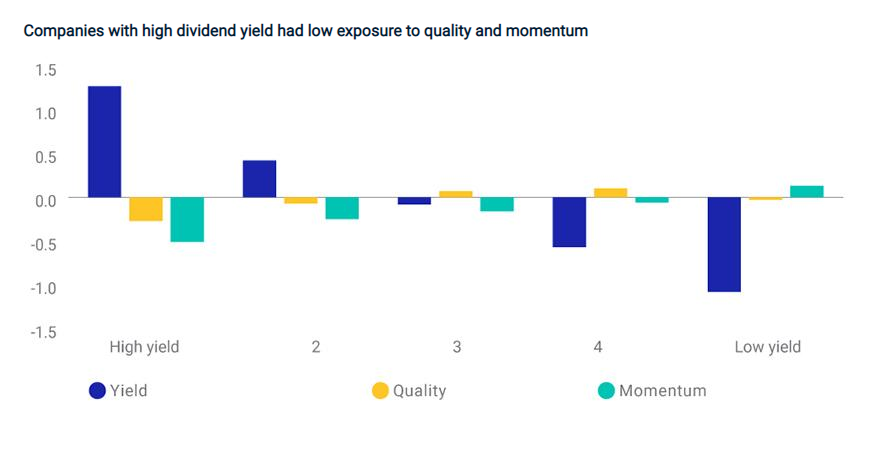

Et comme MSCI est très actif sur le segment en ébullition de l’investissement factoriel, c’est sous l’angle des facteurs qu’il place la démonstration.

L’analyse des composants de l’indice MSCI World au 30 juin 2019 montre que le premier quintile (à gauche dans le graphique ci-dessous, High Yield) en termes de rendement du dividende (sur la base du dernier dividende payé) a une exposition faible (et même négative) aux facteurs Qualité – Quality – et Momentum. L’exposition au facteur Rendement (Yield) est bien entendu à la fois positive et importante.

Les facteurs Qualité et Momentum font partie des facteurs reconnus par la recherche universitaire comme permettant de s’exposer à de vraies primes de risque, il n’est pas souhaitable d’y avoir une exposition négative.

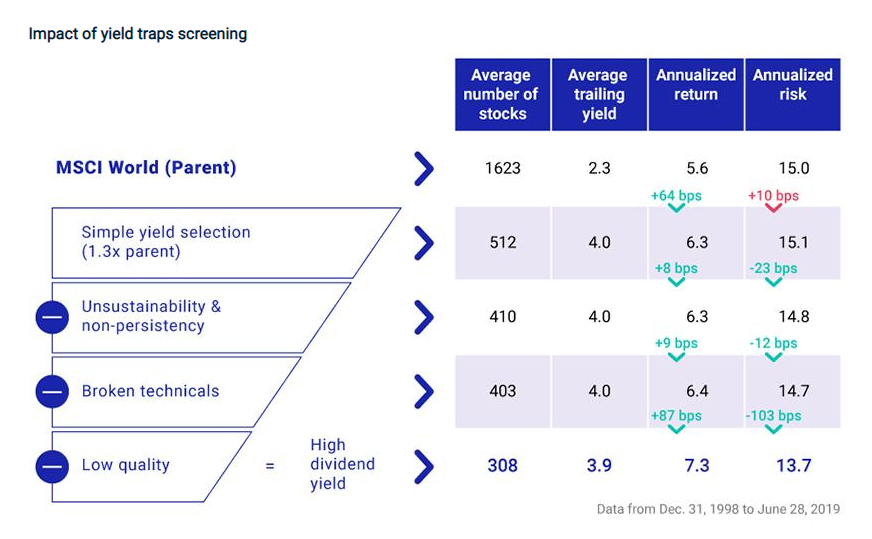

Pour éviter de tomber dans le piège du rendement élevé, MSCI effectue 4 filtrages au sein du MSCI World :

- Inclusion des seules actions ayant un rendement du dividende supérieur à la moyenne de l’indice.

- Exclusion des actions ayant un rendement du dividende trop élevé, donc insoutenable à terme, ou des résultats négatifs.

- Exclusion des actions ayant un profil technique défavorable : au sein des actions ayant enregistré une performance négative sur un an, exclusion des 5% ayant le momentum le plus mauvais.

- Exclusion des actions ayant la qualité la plus faible en s’appuyant sur un composite du rendement sur fonds propres, de la variabilité des résultats et du ratio dettes sur fonds propres6.

Et là, miracle : la neutralisation des expositions négatives aux facteur Qualité et Momentum augmente le rendement annualisé de 5,6% à 7,3% et diminue la volatilité de 15% à 13,7% sur la période du back-test7.

Le beurre, et l’argent du beurre en d’autres termes8.

Il va falloir comprendre le langage des facteurs, car ils expliquent la quasi totalité de la performance des gérants actifs. Et comme on peut dorénavant s’y exposer via des véhicules indiciels à bas coûts, la barre est de plus en plus haute pour générer de l’alpha.

La fin de la Value ?

Il existe en matière d’investissement plusieurs chapelles. L’une d’entre elle, c’est la Value. Père spirituel, Ben Graham, auteur de The Intelligent Investor, ouvrage paru en 1949 et régulièrement réédité depuis (en français, L’investisseur intelligent, édition de 2011).

L’investisseur Value recherche des valeurs dont le cours de bourse ne reflète pas la valeur. Des valeurs décotées, dont les ratios de valorisation9 sont peu élevés par rapport au reste du marché.

La Value, c’est un des quelques facteurs à peu près universellement reconnus comme tels.

La Value, ça marche. Sauf quand ça ne marche pas. Et ça ne marche pas depuis 10 ans.

Dans une série de 3 articles consacrée à la gestion Value, Morningstar rappelle que ce n’est pas la première fois que la Value sous-performe considérablement par rapport à une autre chapelle, celle de la Croissance (Growth).

Les valeurs de croissance ne sont pas bon marché quand on considère les ratios utilisés par les gérants Value. Mais voilà, elles croissent, donc ce qui apparaît cher aujourd’hui est finalement bon marché demain. Tant qu’elles croissent.

Et ces valeurs ont le vent en poupe depuis 2008.

J'avais oublié combien les stratégies Value avaient été atomisées par les stratégies Growth en 1999 (différentiel de performance sur 3 ans glissants, données Morningstar) https://t.co/BJfurLIozk pic.twitter.com/xHq1EGnL2p

— AlphaBetaBlog (@AlphaBetaBlogFR) October 30, 2019

Bien plus qu’en Europe, aux Etats-Unis, les 2 styles (Value et Growth) structurent l’offre de fonds actions Etats-Unis.

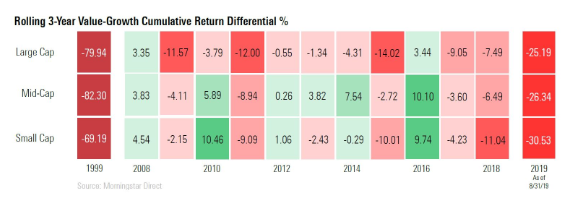

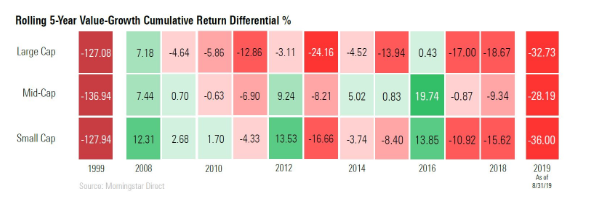

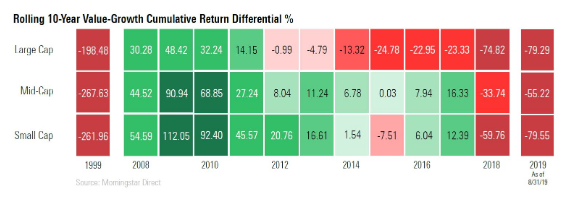

Dans leur analyse, Tom Lauricella et Katherine Lynch se placent du point de vue de l’investisseur Value et fournissent la performance relative de la moyenne de différentes catégories Value par rapport à la catégorie correspondante en Growth (Grandes Capitalisations, Moyennes Capitalisations et Petite Capitalisations).

Quand la performance relative est négative (en rouge), c’est donc que la moyenne des fonds Value a fait moins bien que la moyenne des fonds Growth.

Et du rouge, on en voit beaucoup, sur 3, 5 et 10 ans. Comme on en voyait en 1999, juste avant l’explosion de la bulle internet.

Les calculs par année sont arrêtés au 31 décembre, sauf pour 2019, où ils sont arrêtés au 31 août.

Voici d’abord les performances relatives des stratégies Value sur 3 ans.

A fin 1999, la sous-performance par rapport à la croissance était monumentale : entre 69 et 82 points de pourcentage selon les capitalisations. A fin août 2019, la sous-performance relative est élevée, mais bien moindre : entre 25 et 30 points de pourcentage.

Sur 5 ans, c’était encore pire en 1999 pour la Value : jusqu’à 137 points de pourcentage de performance en moins pour les stratégies Value moyennes capitalisations. A fin août 2019, la sous-performance est bien moins élevée, allant de 28 à 36 points de pourcentage.

Sur 10 ans, c’était à fin 1999 la Bérézina pour les gérants Value : entre 198 et 262 points de pourcentage de performance en moins par rapport aux gérants Growth ! A fin août 2019, ça n’est pas bien joli non plus, mais la sous-performance n’est « que » de 55 ou 79 points de pourcentage selon les capitalisations.

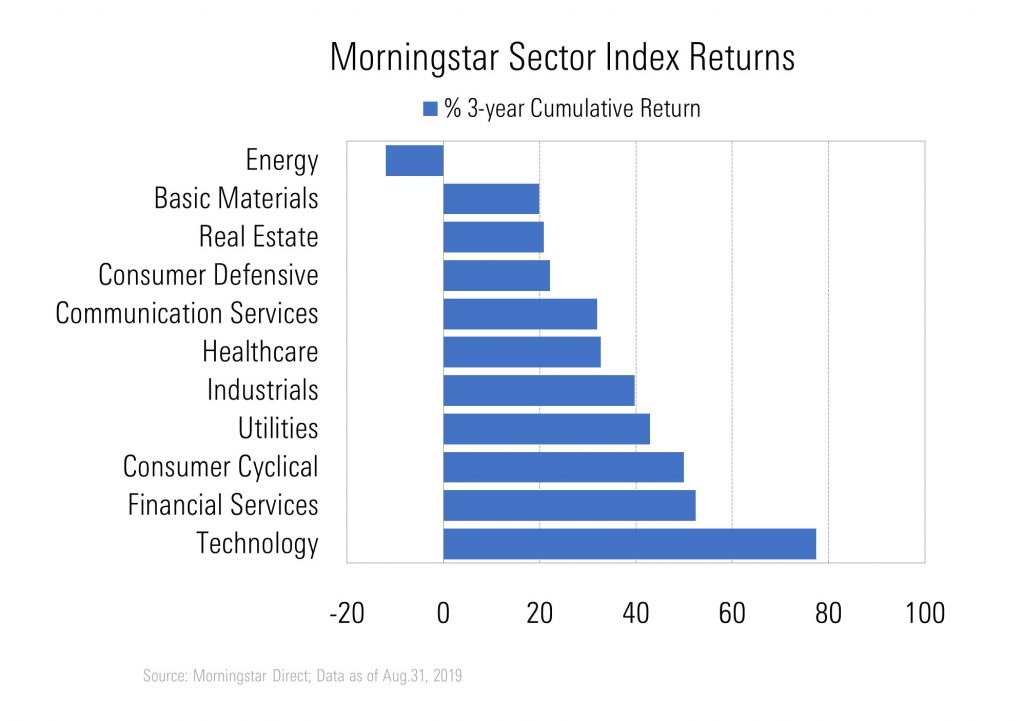

Lauricella et Lynch montrent l’impact des secteurs sur la performance des 2 styles. Parmi les fonds investissant dans les grandes capitalisations, les fonds Growth surpondéraient il y a 3 ans les valeurs appartenant aux secteurs de la consommation cyclique, de la santé et de la technologie. Les gérants Value sous-pondéraient quant à eux les valeurs appartenant aux 2 derniers secteurs, et surpondéraient les valeurs appartenant aux secteurs de la finance, de l’énergie et des services aux collectivités.

Les différences de performance entre les 2 styles sont dues avant tout au secteur de la technologie, qui a délivré les meilleures performances sur 3 ans.

Il est tout à fait possible de ne pas choisir entre Value et Growth : il suffit pour cela de ne pas s’exposer à des gérants actifs se revendiquant de l’un ou l’autre de ces styles, ou bien, si l’on préfère les véhicules indiciels, de s’exposer au marché tout entier. Ce dernier inclut à la fois les actions Value et Growth, ainsi que celles qui n’appartiennent à aucun des 2 styles.

S’il est difficile d’être un gérant Value depuis 10 ans, ce n’est rien par rapport à 1999.

Un facteur, ça peut avoir de longues périodes de sous-performance. Les rumeurs sur la mort de la Value sont donc très exagérées.

Si vous voulez approfondir le sujet de l’investissement factoriel, lisez Your Complete Guide to Factor-Based Investing: The Way Smart Money Invests Today, de Andrew Berkin et Larry Swedroe.

Toujours soulever le capot de l’indice

La gestion active, c’est compliqué. C’est compliqué pour les gérants, qui sous-performent collectivement, et c’est compliqué pour les sélectionneurs de fonds, tant il est difficile d’identifier à l’avance le gérant qui va surperformer. Et de savoir quand il va cesser de surperformer.

Mais la gestion indicielle, ce n’est pas plus facile, notamment pour les intermédiaires qui utilisent des véhicules indiciels.

Sélectionner un produit, c’est avant tout évaluer les indices, puis la qualité de la réplication par le véhicule.

Il en est des indices comme il en est des gérants actifs : il existe des stars, ce qui conduit parfois à ne pas faire le travail d’investigation et d’analyse nécessaire avant d’investir.

Jamie Powell , journaliste de l’excellente rubrique Alphaville du Financial Times, s’est fait l’écho des interrogations de Peter Chiappinelli de GMO, une société de gestion américaine, sur l’indice obligataire star aux Etats-Unis, le Bloomberg Barclays US Aggregate Bond Index, également connu sous le diminutif « Agg ».

Agg, c’est un peu le Neil Woodford (avant la chute) des indices obligataires.

Interesting considerations on the omnipresent Bloomberg Barclays US Aggregate Bond Index https://t.co/mh8c4fG1Bt by @ajb_powell pic.twitter.com/GhxsgzkJlZ

— Philippe Maupas (@philmop) October 31, 2019

Agg, c’est l’indice des émissions obligataires en dollar US, tous émetteurs confondus (Trésor américain, agences gouvernementales, émetteurs privés), ayant une note correcte (Investment Grade). Agg, c’est l’indice que répliquent 6 des 10 plus gros véhicules obligataires indiciels au monde, représentant 613 milliards de $ d’actifs.

Agg, comme la plupart des grands indices actions, est capi-pondéré : le poids des émetteurs dépend de leur endettement total. En d’autres termes, plus un émetteur est endetté, plus ses émissions pèsent dans l’indice.

Conséquences :

- L’indice Agg détenant la dette des sociétés les plus endettées est exposé en théorie aux sociétés les plus risquées.

- L’indice Agg est exposé aux secteurs ayant le plus besoin de capitaux (sous forme de dette en l’occurrence) pendant les phases d’un cycle (par exemple les sociétés des secteurs de la technologie et des télécoms avant la bulle internet, ou les sociétés du secteur financier pendant les années ayant précédé la grande crise financière de 2008).

Jusque là, ce sont les critiques habituelles des indices capi-pondérés. Interrogé par Powell sur les éventuelles dérives sectorielles aujourd’hui, Chiappinelli répond que le secteur de la technologie commence à peser, mais que la dérive concerne avant tout la notation des émetteurs, avec une augmentation du poids des émetteurs notés BBB, la dernière note avant le High Yield.

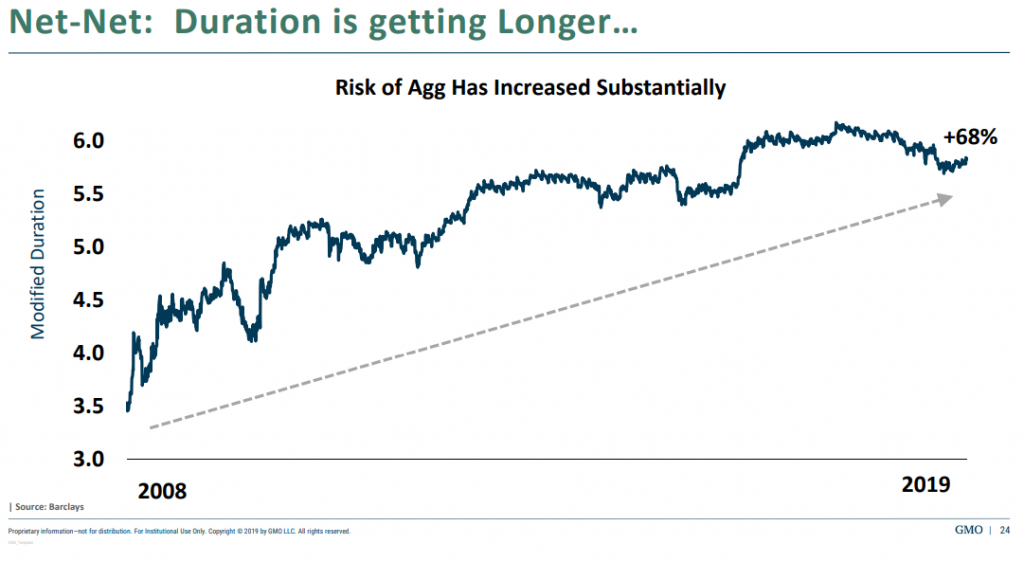

Dernier sujet d’inquiétude de Chiappinelli, la duration modifiée de l’indice, qui est à un plus haut historique. La duration modifiée mesure l’impact d’une hausse de 1% des taux d’intérêt sur le cours de l’indice, toutes choses égales par ailleurs.

Comme le graphique ci-dessous le montre, celle de l’indice Agg, qui a augmenté de 68% en 10 ans, est d’environ 6. Ce qui implique une baisse du cours de l’indice de 6% en cas de hausse des taux d’intérêt de 1%.

Laquelle hausse est peut-être improbable à court terme, mais adviendra un jour ou l’autre, quand les banques centrales cesseront d’acheter massivement des obligations.

Il vaut mieux le savoir quand on est exposé à cet indice, et on ne le sait qu’en analysant l’indice avant de s’y exposer, et pendant toute la durée de l’investissement.

Parce qu’un indice, ça vit.

L’indiciel, c’est du travail.

Les produits dont il a été question dans ma semaine Twitter 44 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 44 de 2019. Sayōnara.

Photo Krzysztof Kowalik sur Unsplash

[/efn_note]- C’est en plus une des moins inspirées, sur les 2 règles à ne pas oublier quand on investit: « One: never lose money. Two: never forget rule one. » Je me demande bien quel investisseur en bourse n’a jamais perdu d’argent sur un seul investissement.

- Acte II, scène 7.

- Vous n’avez pas tout suivi ? Ce n’est pas grave. C’est une approche statistiquement répandue, c’est la conclusion qui importe.

- Je rappelle à toutes fins utiles que Morningstar montre depuis des années que le moins mauvais prédicteur de la performance future, ce sont les frais : plus ils sont faibles, plus la performance future sera élevée.

- Consultation du site le 2 novembre 2019. Je suis co-fondateur de Quantalys, société dont je suis toujours actionnaire.

- Qui sont les marqueurs usuels du facteur Qualité.

- Du 31 décembre 1998 au 28 juin 2019.

- Je rappelle néanmoins qu’il (ne) s’agit (que) d’un back-test et que par construction, seuls les back-tests servant la cause défendue sont publiés.

- Cours sur actif net, cours sur cash flow, cours du chiffre d’affaires, cours sur bénéfices.