Connaissez-vous le potlatch ? C’est un système de dons et de contre-dons entre deux personnes. Je vous offre un objet qui m’appartient en fonction de l’importance que je lui assigne, et vous m’en offrez qui vous appartient qui a pour vous une importance symbolique équivalente.

Potlatch signifie « donner » en langue chinook. Les Chinook étaient des Amérindiens qui vivaient sur la côte nord-ouest de l’Amérique du Nord.

L’anthropologue français Marcel Mauss (1872-1950) a décrit le système du potlatch dans Essai sur le don. Forme et raison de l’échange dans les sociétés archaïques, paru en 1923-1924 dans L’Année Sociologique.

Le potlatch n’est pas le propre des sociétés qualifiées de manière condescendante (par Mauss en tout cas) d’archaïques : on retrouve ce mécanisme à l’oeuvre dans nos sociétés « avancées »1.

Tenez, entre des médecins généralistes et des laboratoires pharmaceutiques par exemple. C’est ce que m’a appris un passionnant article de Catherine Ducruet paru dans Les Echos.

L'être humain est bon : quand on lui fait un cadeau, il en fait un à son tour. Fascinante illustration avec cette étude sur les prescriptions de 41000 médecins généralistes en France, (très) influencées par les (petits) cadeaux des labos. https://t.co/jw1DAaEPWi (1/5)

— AlphaBetaBlog (@AlphaBetaBlogFR) November 7, 2019

Selon une étude2 réalisée par des chercheurs et ingénieurs de l’université, du CHU et de l’Ecole des hautes études en santé publique de Rennes,

les médecins généralistes français qui reçoivent des cadeaux des laboratoires pharmaceutiques ont tendance à faire « des prescriptions plus chères et de moindre qualité ».

Les prescriptions de ceux qui ne reçoivent aucun avantage de la part de l’industrie pharmaceutique ont en moyenne de meilleurs indicateurs d’efficacité et de coût, tels que définis par l’Assurance Maladie. Ils prescrivent davantage de génériques d’antibiotiques, d’anti-hypertenseurs et de statines.

Une analyse fine des données va encore plus loin : elle suggère que plus le montant des cadeaux est important plus le montant de la prescription est élevée.

Potlatch !

Pour la plupart des médecins, ces cadeaux ne pèsent pas grand-chose au regard de leurs revenus et ils ne coûtent pas non plus grand-chose aux laboratoires. Pour autant, cela suffit à changer les comportements.

En matière de distribution de fonds, c’est encore plus simple : le client du « conseiller » financier ne rémunère pas ce dernier directement. Ce sont les fournisseurs de produits qui le font.

Pour se distinguer, ces fournisseurs de produits peuvent agir sur plusieurs leviers : celui de la rémunération directe des « conseillers » ; et celui des petits cadeaux, comme l’industrie pharmaceutique.

Potlatch !

Parmi ces petits cadeaux : déjeuners, dîners, « séminaires » dans des lieux plus ou moins exotiques, « formations », invitations à des événements sportifs, artistiques, musicaux.

Potlatch !

Les incitations expliquent une grande part du comportement des individus.

Sinon, la quête du successeur de Neil Woodford continue. Investment Week a trouvé un candidat sérieux.

Investment Week found the new Neil Woodford! Will we ever learn? https://t.co/yb5OQF9hTW

— Philippe Maupas (@philmop) November 7, 2019

Ce violoniste de haut niveau, titulaire d’un doctorat en musique de l’université de Cambridge, réalisa en 2000, à l’âge de 32 ans, qu’il voulait devenir gérant de fonds. Il commença à gérer un fonds de petites capitalisations du Royaume-Uni en 2000.

Depuis cette date, la performance de son fonds a été de 1053%, contre (seulement) 562% pour la moyenne des fonds de la catégorie et (seulement) 330% pour son indice de référence.

Et en plus, ce fonds a un des meilleurs rendements ajustés du risque de sa catégorie ! L’ex-violoniste n’est pas un risque-tout !

Pour avoir de bonnes performances avec une volatilité plus faible, il faut que deux voix parlent en toi : l’une prête à prendre des risques, l’autre demandant si c’est opportun.

Le prochain Woodford s’appelle Paul Jourdan, il gère le fonds TB Amati UK Smaller Companies. dont les encours au 31 octobre s’élevaient à 318,27 millions de £ (environ 370 millions d’€).

Père Castor, raconte-nous une histoire, même deux histoires !

Sur l’influence démesurée des narratifs sur l’économie (« narratifs », c’est plus chic que les « histoires » de Père Castor, mais c’est la même chose), lisez donc le dernier livre de Robert Shiller, Narrative Economics: How Stories Go Viral & Drive Major Economic Events.

Bienvenue dans ma semaine Twitter 45 de 2019.

Les petits malins

Tout système a ses failles dans lesquelles l’intelligence humaine s’engouffre immanquablement. En anglais, il existe une expression dont je ne connais pas d’équivalent satisfaisant en français pour décrire ce type de comportement : « to game the system ».

3 professeurs d’université, Huaizhi Chen, Lauren Cohen et Umit G. Gurun3, viennent de montrer comment des sociétés de gestion utilisaient à leur profit une faille du système de catégorisation des fonds obligataires de Morningstar aux Etats-Unis.

Leur document de recherche s’intitule « Don’t Take Their Word For It: The Misclassification of Bond Mutual Funds »4.

Source : "Don’t Take Their Word For It: The Misclassification of Bond Mutual Funds" par Huaizhi Chen, Lauren Cohen et Umit G. Gurun 👇 https://t.co/sZagUo1wdg (6/6)

— AlphaBetaBlog (@AlphaBetaBlogFR) November 5, 2019

Leur étude porte sur 1294 fonds obligataires, analysés entre le 1er trimestre 2003 et le deuxième trimestre 2019.

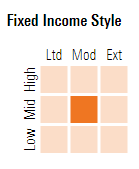

Selon les auteurs, pour catégoriser les fonds obligataires, Morningstar se fie à la boîte de style obligataire, qui permet de visualiser la répartition du portefeuille sur 2 axes : la qualité de crédit (pouvant prendre 3 valeurs, de la meilleure à la moins bonne) et la sensibilité aux taux d’intérêt (pouvant prendre 3 valeurs, de faible à élevée)5.

En voici un exemple, pour le fonds Vanguard Intermediate-Term Investment-Grade.

Pour établir cette boîte de style, Morningstar se fie aux données agrégées qui lui sont transmises par les sociétés de gestion6.

Les 3 professeurs d’université se sont demandés si les informations agrégées transmises par les sociétés de gestion étaient représentatives du portefeuille des fonds. Leur conclusion : pas toujours, loin de là.

Dans de nombreux cas (30% d’après les auteurs), les données agrégées transmises à Morningstar sous-estiment la part d’obligations moins bien notées dans le portefeuille. Conséquence : Morningstar affecte les fonds (que je vais dorénavant qualifier de « délinquants » pour les opposer aux fonds non tricheurs, les « honnêtes ») à des catégories moins risquées que celles auxquelles ils devraient appartenir.

Comme ces fonds délinquants sont plus exposés aux obligations risquées que les fonds honnêtes, ils ont de meilleures performances. Donc une meilleure notation. Et enregistrent donc une collecte imméritée en raison de cette meilleure notation7.

L’un des auteurs, Umit Gurun, avait mis le papier en ligne sur son site (voir lien dans mon tweet ci-dessus), mais le lien n’était plus actif le 11 novembre. On peut retrouver le rapport sur le site du NBER8, mais il faut un compte pour y accéder. On peut également l’acheter pour 5 $.

Morningstar n’est pas d’accord avec les conclusions des auteurs, la société s’en explique ici. C’est une excellente occasion pour se familiariser avec la façon dont Morningstar catégorise les fonds aux Etats-Unis, expliquée là.

A suivre, le débat ne fait sans doute que commencer. Mais si ce que les professeurs ont détecté est exact, ça va faire du bruit et les tricheurs vont souffrir.

L’apocalypse selon Saint Dalio

Ray Dalio est le fondateur de Bridgewater Associates. Bridgewater gère environ 160 milliards de $ pour le compte d’investisseurs institutionnels, via des véhicules de type hedge funds.

Ray Dalio est riche. Très riche.

Il est donc très intelligent. Et quand il écrit sur LinkedIn que le monde est devenu fou et que le système ne marche plus, il est lu. Beaucoup lu. Il a 306000 abonnés sur Twitter. C’est moins que Justin Bieber, qui en a 107 millions, mais plus que moi, qui n’en ai que 2200.

L'apocalypse selon Ray Dalio https://t.co/GLns9qb4Nh

— AlphaBetaBlog (@AlphaBetaBlogFR) November 6, 2019

Donc, le monde est fou. Et pourquoi, Mr Ray ?

- Parce que l’argent est gratuit pour les emprunteurs dignes de confiance. Certains prêteurs, qui ont l’obligation statutaire d’investir dans des obligations bien notées, acceptent de recevoir moins que ce qu’ils prêtent. Ils sont en outre inondés de liquidités par les banques centrales qui achètent des actifs dans l’espoir futile de faire redémarrer la croissance et l’inflation. Conséquence : le prix des actifs financiers a beaucoup augmenté, sans que la croissance ni l’inflation ne redémarrent, et leur performance future a baissé en conséquence. Les investisseurs en private equity financent des sociétés qui perdent beaucoup d’argent et n’ont pas de perspectives raisonnables d’en gagner à court ou moyen terme.

- Les déficits publics augmentent et vont sans doute continuer à augmenter, ce qui va faire augmenter les émissions de dette par les Etats et finira par pousser les taux d’intérêt à la hausse. L’argent pour cela continuera d’être fourni par les banques centrales.

- Les sommes que les systèmes de retraite et de santé vont devoir décaisser vont continuer d’augmenter et les organismes qui les financent ne pourront plus faire face à leurs engagements. Les gens qui en souffriront sont les fonctionnaires, qui sont également affectés par les restrictions budgétaires9. Il y aura un débat féroce pour savoir dans quelle proportion il faut diminuer les prestations, augmenter les impôts ou faire tourner la planche à billet, ce qui alimentera le débat déjà animé sur l’augmentation des inégalités. Ce qui amènera les riches capitalistes (ce sont les termes de Dalio, pas les miens) vont migrer sous des cieux plus cléments et les gouvernements mettront en place tous les moyens possibles pour ce pas se priver de cette base taxable.

- Le « ruissellement » (cette pseudo-théorie selon laquelle plus les riches sont riches, plus leur argent ruisselle vers les moins riches) ne marche pas, notamment parce que les travailleurs sont remplacés par des machines, le capitalisme n’est donc plus au service de tous.

Un tel système, mis en place en 2008, n’est pas viable.

Alors Ray, le grand soir ? La mise en place d’un impôt sur la fortune, comme le préconise Elizabeth Warren ?

Suspense. L’oracle Ray conclut son post par un cliffhanger, comme dans une série :

C’est pour cela que je pense que le monde approche d’un changement de paradigme majeur.

Diantre, un changement de paradigme majeur10 ? Lequel ? Réponse, j’espère, dans le prochain post de Ray sur LinkedIn. Stay tuned.

Si vous voulez découvrir la personnalité de Ray Dalio, vous pouvez lire Principles, un livre paru en 2017. Dalio y raconte la création de Bridgewater Associates, et présente le mode de fonctionnement très particulier de cette entreprise (qui se qualifie d’idea-meritocracy), à base de transparence absolue dans les évaluations de chacun par chacun.

Et si vous préférez le format vidéo, Mr Ray vous explique comment l’économie fonctionne en 30 minutes.

La gestion d’actifs, c’était plus fun avant

C’est en tout cas ce que pense l’excellent John Rekenthaler de Morningstar, sans vraiment regretter cet avant mythique.

Pour John Rekenthaler, la gestion d'actifs a cessé de vendre de l'espoir au prix fort aux Etats-Unis. Elle vend l'aspect pratique de ses services et ses frais faibles. En Europe, et particulièrement en France, on n'en est pas encore là. https://t.co/lUVYma45TU

— AlphaBetaBlog (@AlphaBetaBlogFR) November 10, 2019

Avant, aux Etats-Unis, les fonds vendaient un vrai service aux investisseurs : une gestion professionnelle dans un véhicule diversifiée. Les frais ne faisaient pas partie de la conversation (qu’il s’agisse des frais de souscription, alors élevés, ou des frais de gestion). La société de gestion vendait sa capacité à faire mieux qu’un indice après frais, et il était alors impossible de s’exposer à cet indice. Le particulier ne pouvait pas faire mieux que le professionnel, et acceptait donc de payer le prix élevée de la gestion professionnelle.

C’est fini.

Aujourd’hui, les fonds, tant actifs qu’indiciels, ne vendent plus l’espoir de battre l’indice. Ils vendent à la place ce qu’ils ne font pas, ce qui se matérialise par des frais plus bas que ceux de leurs concurrents.

L’excitation qui prévalait jusque dans les années 1990, à la grande époque des gérants star (incarnés par Peter Lynch, le gérant du fonds Fidelity Magellan de 1977 à 1990), n’existe plus. Tant il est vrai qu’il est beaucoup moins amusant de chercher le fonds ou le distributeur le moins cher que d’identifier la star de demain, celle qui va battre le S&P 500 pendant 15 années de suite11.

La faute à qui ?

- Aux marchés, qui dont devenus de plus en plus efficients, donc de plus en plus difficiles à battre pour les gérants actifs.

- Les médias, qui ont braqué leurs projecteurs sur les aspects les moins reluisants de la gestion d’actifs plutôt que de continuer à faire des portraits flatteurs des gérants star.

- Les conseillers financiers, qui ont éliminé de leur offre de produits les fonds les plus chers.

- Vanguard, qui a non seulement déclenché la révolution des frais toujours plus bas, mais également contribué au scepticisme quant à la capacité de la gestion active à surperformer les marchés.

Pour Rekenthaler, l’industrie de la gestion d’actifs est devenu presque exemplaire, pour le plus grand bénéfice de ses clients.

Mais permettez-moi, juste une fois, de me plaindre du déclin esthétique de la gestion d’actifs ? Autrefois, le monde des fonds avait ses héros et ses méchants. Il s’y passait des choses. On y promettait des miracles. Aujourd’hui, l’industrie a des… packageurs. On s’y ennuie.

Bon, disons qu’en Europe, on n’en est pas encore là. On en est même très loin. Mais on connaît le chemin à suivre.

Les leçons de DFA : les marchés ont changé

Dimensional Fund Advisors (DFA) est une société de gestion fondée par David Booth et Rex Sinquefield en 1981. La société utilise les enseignements de la recherche universitaire (Booth a été l’élève de Gene Fama, lauréat du en 2013) à l’université de Chicago.

DFA est une société de gestion difficile à catégoriser : elle ne fait pas de la gestion indicielle au sens traditionnel du terme, c’est-à-dire en répliquant des indices capi-pondérés. Elle crée ses propres indices, en utilisant les facteurs. Et ne fait donc pas de gestion active fondamentale. DFA faisait du Smart Beta bien avant que ça ne s’appelle Smart Beta.

DFA gérait 579 milliards de $ au 30 septembre 2019.

Si la société a une clientèle majoritairement institutionnelle, elle travaille depuis 30 ans avec des conseillers financiers soigneusement sélectionnés et formés, et vient de publier une passionnante série de 3 posts sur son blog pour tirer les enseignements de 30 ans de présence sur ce marché.

DFA vient de publier une passionnante série de 3 posts sur son blog. Le premier est consacré aux grandes évolutions des marchés et des produits de placement depuis 30 ans. https://t.co/ruVPhBH5xx (3/5)

— AlphaBetaBlog (@AlphaBetaBlogFR) November 8, 2019

Ca commence avec les 10 changements ayant affecté les marchés et l’offre de produits. Des généralisations, un peu de grandiloquence, mais c’est une bonne vue d’ensemble.

- La science financière prend le pouvoir pour bien construire les portefeuilles

- La recherche universitaire et la recherche empirique identifient les moteurs de la performance

- La globalisation de l’information et de la concurrence permet aux marchés d’être de plus en plus efficients.

- Les commissions de courtage ont baissé.

- Les fourchettes (spreads) à l’achat et à la vente des titres ont baissé.

- Un accès de plus en plus aisé aux marchés dans le monde entier permet une bonne diversification

- Les frais de gestion moyens des fonds ont baissé.

- La capacité à déployer des solutions à moindre coût est un élément majeur de différenciation entre sociétés de gestion.

- Le prêt de titres est devenu une source de valeur ajoutée dans de nombreux véhicules d’investissement.

- Les conseillers financiers ont maintenant accès à des solutions d’investissement jusque là réservées aux investisseurs institutionnels.

Les leçons de DFA : le conseil financier a changé

Deuxième post sur les changements ayant affecté le secteur du conseil financier.

Le second est consacré aux nombreux changements ayant affecté le marché du conseil financier 👇 https://t.co/mzz8OzCIsz (4/5)

— AlphaBetaBlog (@AlphaBetaBlogFR) November 8, 2019

- Le conseil financier est passé de la vente de produits à la construction de relations avec les clients

- L’environnement réglementaire pousse les conseillers à agir au mieux des intérêts du client.

- Le périmètre du conseil en investissement s’élargit pour tenir compte de tous les éléments de la vie des clients.

- Les conseillers financiers collaborent avec d’autres professionnels pour le compte de leurs clients.

- De meilleurs outils de connaissance des clients permettent de construire de meilleurs plans d’investissement.

- Grâce aux nouvelles technologies et à la recherche, les clients peuvent mieux comprendre les probabilités de performances pour leurs investissements.

- Les conseillers financiers peuvent construire des portefeuilles globalement diversifiés et peu onéreux pour leurs clients privés.

- Le numérique transforme la façon dont les conseillers communiquent avec leurs clients, leurs prospects, et avec le reste du monde.

- Les conseillers financiers intègrent des communautés dans lesquelles ils partagent les meilleures pratiques et les idées qui peuvent bénéficier à leurs clients.

- Les conseillers financiers mettent en place un plan de succession pour assurer la continuité du service à leurs clients.

Les leçons de DFA : un bon conseiller financier, c’est quoi ?

Enfin, DFA nous dévoile les 10 attributs du bon conseiller financier.

Le troisième s'intéresse aux attributs qu'un client est en droit d'attendre de son conseiller financier 👇 https://t.co/utGCWlwV1W (5/5)

— AlphaBetaBlog (@AlphaBetaBlogFR) November 8, 2019

- Il a un but : servir ses clients et les aider à atteindre leurs objectifs.

- Il fait montre d’empathie car il sait qu’il ne peut être au service de ses clients sans les comprendre.

- Il est authentique dans sa relation avec ses clients.

- Il est intellectuellement curieux et ne cesse jamais de rechercher les solutions les plus robustes pour ses clients.

- Il est très curieux et s’efforce de découvrir ce qui importe réellement à ses clients.

- Il écoute plus qu’il ne parle.

- Il est passionné dans son engagement à toujours faire mieux pour ses clients.

- C’est un entrepreneur : il gère sa société professionnellement et a une stratégie claire pour le futur.

- Il est honnête et donne à ses clients tous les éléments pour qu’ils aient des attentes raisonnables en matière de performance.

- Il est discipliné et ne cède pas aux fluctuations des marchés ni aux messages des médias.

Mon conseiller, ce héros12.

Vous pouvez regarder et écouter David Booth, le co-fondateur de DFA, interrogé récemment par Barry Ritholtz dans un épisode de l’excellent podcast Masters in Business.

Il y avait aussi Gene Fama (dont Booth fut l’élève à l’université de Chicago), récipiendaire du prix de la Banque de Suède en sciences économiques à la mémoire d’Alfred Nobel en 2013, et collaborateur de DFA depuis la création de la société.

Booth est celui de droite ci-dessous, Fama celui de gauche.

Les produits dont il a été question dans ma semaine Twitter 45 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 45 de 2019. Sayōnara.

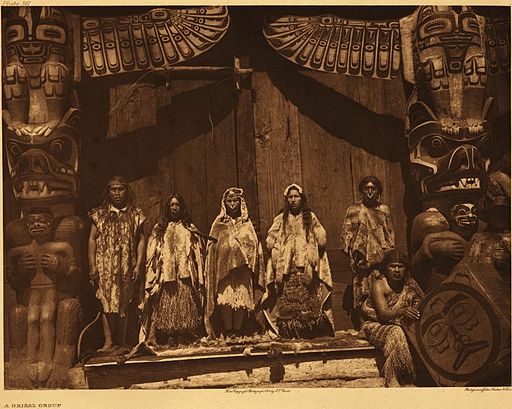

Illustration : Photo d’un potlatch Kwakwaka’wakw, Edward Curtis (1868-1952), domaine public

- Les guillemets sont bien entendu ironiques, j’espère que ça s’entend.

- Elle a croisé deux bases de données – le portail Transparence Santé et le Système National des Données de Santé menée par des médecins et analysé les prescriptions de plus de 41000 médecins généralistes libéraux en fonction du montant des avantages perçus en 2016.

- Respectivement University of Notre Dame, Harvard Business School et NBER, University of Texas at Dallas.

- « Ne les prenez pas au mot : de la mauvaise catégorisation des fonds obligataires »

- Il existe aussi une boîte de style pour les fonds actions, que Morningstar calcule à partir du portefeuille transmis par les sociétés de gestion. Il est donc beaucoup plus difficile de tricher.

- Je n’ai trouvé qu’un seul document décrivant la méthodologie de la boîte de style obligataire, datant de 2016. Il stipule bien – en page 3 – que Morningstar demande aux sociétés de gestion d’envoyer des données tous les mois ou tous les trimestres, à partir desquelles le style de gestion est affecté au fonds : « The data that drives the fixed-income style box is surveyed from fund companies. »

- Aux Etats-Unis, la notation Morningstar oriente la collecte des fonds : plus ceux-ci ont d’étoiles, plus ils collectent. Et pourtant, là-bas non plus, « la performance passée ne préjuge pas de la performance future ». Mais là-bas aussi, les investisseurs achètent la performance passée.

- Le National Bureau of Economic Research est un organisme privé, indépendant, non partisan, fondé en 1920. Sa mission est de produire et diffuser de la recherche économique.

- Le point de vue de Dalio concerne bien entendu les Etats-Unis. Pas de déficit chez nous. [Je plaisante, bien sûr, même si ce n’est pas drôle.]

- Généralement, quand j’entends « changement de paradigme », je cours m’abriter. Comme quand j’entends, « cette fois, c’est différent ». Et je relis l’excellent livre de Carmen Reinhart et Kenneth Rogoff, Cette fois, c’est différent : Huit siècles de folie financière. Parce que rien ne change vraiment et qu’il y a rarement des changements majeurs de paradigme.

- Bill Miller, gérant du fonds Legg Mason Capital Management Value Trust, a battu l’indice S&P 500 tous les ans entre 1991 et 2005.

- Mais aussi, bien entendu, « ma conseillère, cette héroïne ».