Il y a de nombreuses manières de creuser sa propre tombe : en fumant beaucoup, en buvant beaucoup, en conduisant vite, en se droguant, en prenant à contresens la rue Blanche à Paris à trois sur une trottinette électrique.

En matière de gestion de portefeuille, il en est une particulièrement inattendue : meilleurs sont les gérants, plus ils creusent la tombe de la gestion active. Ce paradoxe de la compétence, mis en exergue depuis des années par Charlie Ellis et Michael Mauboussin, vient d’être théorisé par Robert Stambaugh, un professeur de finance de Wharton, également économiste au National Bureau of Economic Research (NBER).

J’en parle ci-dessous, c’est fascinant.

Je ne parlerai pas de Neil Woodford ni de H2O AM (enfin, à peine).

La fureur ne retombe pas au Royaume-Uni pour le premier. Quant au second, il a dû faire face à 8 milliards d’€ de rachats et a vraisemblablement activé le mécanisme du swing pricing, qui consiste à faire payer les investisseurs qui sortent des fonds pour ne pas pénaliser ceux qui restent en cas de rachats très importants.

J’analyserai avec intérêt la composition des fonds à fin juin dès que les reportings auront été mis à jour, ce qui n’était pas le cas le 13 juillet à 14 heures, quand je suis parti me mettre au frais dans mon jardin de l’Oise, où le catalpa est en fleurs et les premières courges sont à point.

Sinon, en semaine, je contemple ceci sur mon balcon parisien. La première récolte est imminente et il y a 5 autres pieds. Miam.

Cherry tomatoes on my balcony – Paris pic.twitter.com/u68rTZsLGU

— Philippe Maupas (@philmop) July 10, 2019

Bienvenue dans mes semaines Twitter 27 et 28 de 2019.

On veut nos 10% !

Schroders vient de publier les derniers résultats de son enquête auprès de plus de 25000 investisseurs privés1, dont la France. J’avais commenté les résultats de l’édition 2016 ici.

Le moins que l’on puisse dire, c’est que l’investisseur privé de 2019 est exigeant en terme de rentabilité. Voire totalement inconscient.

Schroders Global Investor Study 2019. Les investisseurs privés auraient-ils fumé la moquette ? Ils attendent un rendement total annuel de 10,7% dans les 5 ans. https://t.co/XsHXoKZsqb pic.twitter.com/5mwH3T9mQ1

— AlphaBetaBlog (@AlphaBetaBlogFR) July 3, 2019

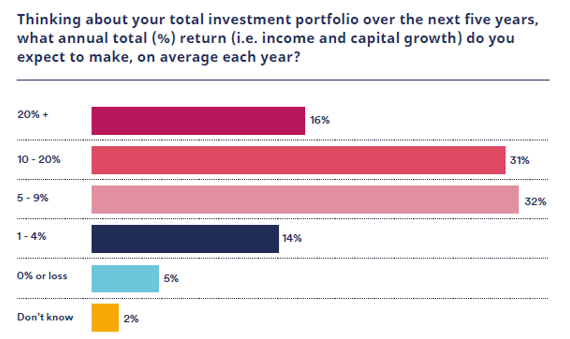

En effet, en moyenne, les personnes interrogées attendent une performance totale (revenu + appréciation du capital) de 10,7% par an dans les 5 prochaines années.

10,7%, c’est… beaucoup (trop). L’an dernier, c’était seulement 9,9%, et c’était déjà beaucoup.

16% des répondants attendent plus de 20%. Il y a 5% de pesssimistes (ou de réalistes, ou de prescients), qui s’attendent à perdre de l’argent.

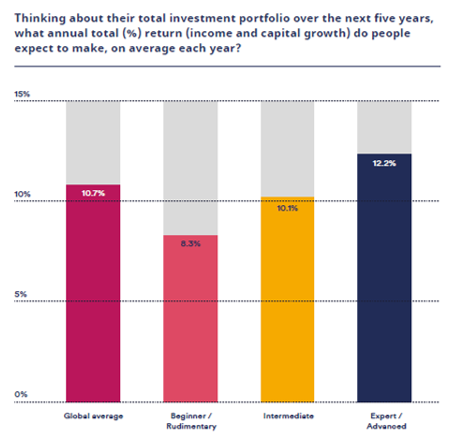

Quand on segmente les répondants en fonction du niveau de connaissances qu’ils s’assignent, on s’aperçoit que plus la personne s’estime compétente, plus elle attend un rendement élevé. C’est en quelque sorte l’excès de confiance au carré.

Les répondants qui s’estiment d’un niveau débutant attendent 8,3% par an, ceux qui s’estiment moyens attendent 10,1%, et ceux qui s’estiment experts attendent 12,2%.

Je reviendrai plus longuement sur cette étude prochainement.

Client roi

Morningstar a été créé par Joe Mansueto en 1984 à Chicago. Don Phillips a été l’un des premiers employés, et c’est un des meilleurs observateurs de l’écosystème de la gestion d’actifs2.

Don Phillips de Morningstar est un des meilleurs connaisseurs de l'écosystème de la gestion d'actifs, qu'il observe depuis 35 ans. Pour lui, le client est enfin devenu roi, notamment grâce à la baisse des frais. https://t.co/uIuigEjaiO

— AlphaBetaBlog (@AlphaBetaBlogFR) July 3, 2019

Phillips rappelle tout d’abord la beauté du modèle de la gestion d’actifs depuis 50 ans :

Dans la gestion de portefeuille, durant la majeure partie des cinq dernières décennies, on pouvait être visiblement nul en matière de création de valeur et avoir une profitabilité élevée.

Mais fort heureusement, ces beaux jours (pour les mauvais gérants d’actifs) sont derrière nous : la gestion indicielle, et les ETF notamment, ont enfin apporté de la concurrence, forçant les gérants actifs à créer des services additionnels que les investisseurs semblent encore prêts à payer, pour compenser la baisse des frais sur la gestion proprement dite.

D’où les nombreux lancements de fonds à horizon (target-date funds, dont la part actions diminue au fur et à mesure que leur échéance approche), de service de robo-advice ou de construction de portefeuilles par les sociétés de gestion.

De même que la montée en puissance de la gestion indicielle à très bas coûts a mis au chômage les mauvais gérants actifs et forcé les bons à baisser leurs frais, Phillips pense que l’irruption des sociétés de gestion sur le marché de la construction de portefeuilles va faire baisser le prix du conseil.

Pour lui, les investisseurs ne s’exposent plus qu’à de bons fonds, qu’ils soient indiciels ou gérés activement3, mais ils prennent encore de mauvaises décisions quand il s’agit de construire leur portefeuille, en achetant notamment la performance passée.

Cette situation va vraisemblablement évoluer dans le bon sens, au fur et à mesure de l’arrivée de détenteurs de la certification CFA, perdant leur travail de gérants actions actifs, à des postes liés à la construction de portefeuille.

Conséquence : des portefeuilles plus sophistiqués, plus homogènes, moins onéreux, pour le plus grand bénéfice de l’investisseur, enfin roi.

Les grands succès en matière de profitabilité seront moins nombreux parmi les sociétés de gestion, les meilleurs devront se battre plus, et la médiocrité ne sera plus une option de croissance viable.

Amen.

En France, on n’en est pas encore là, et pour que la destruction créatrice schumpeterienne épure le marché, il va falloir que la gestion indicielle ait enfin droit de cité dans l’enveloppe préférée des Français : l’assurance-vie.

Assureurs, ça va être un moment douloureux pour vous et vos réseaux de distribution, mais vous allez devoir y passer : ne pas permettre aux investisseurs de s’exposer aux marchés via des véhicules indiciels à bas coûts n’est pas une position durablement tenable.

Et pour les distributeurs de ces produits, ça pourrait même s’assimiler à un défaut de conseil.

Déclin cognitif et finances personnelles

Nous vivons de plus en plus longtemps, et dans la plupart des cas, le patrimoine augmente avec l’âge.

Mais nos compétences cognitives déclinent avec l’âge, ce qui pose des problèmes dans de nombreux domaines, notamment celui des finances personnelles.

Ashby Daniels tient un blog sur la retraite, Retirement Field Guide. Le jour, il est conseiller financier spécialiste de la retraite chez Shorebridge Wealth Management à Pittsburgh.

Il rappelle sur son blog une réalité qu’il va bien falloir regarder en face : à partir de 60 ans, la littératie financière décline de 1,5% par an.

Je rappelle l’excellente définition de la littératie financière du Gouvernement du Canada :

La littératie financière est le fait de disposer des connaissances, des compétences et de la confiance en soi nécessaires pour prendre des décisions financières responsables.

On average, after age 60, financial literacy decreases by about 1.5% per year, but the confidence associated with financial decision making does not decline. https://t.co/TDrFI1eLTc by @DanielsAshby

— Philippe Maupas (@philmop) July 2, 2019

Cette littératie financière se mesure par un score, qui baisse donc régulièrement à partir de 60 ans.

Mais voilà, la confiance des individus dans leur capacité à prendre de bonnes décisions financières à partir de 60 ans ne baisse pas.

Conséquences de ce décalage entre des capacités déclinantes et une confiance stable : nous sommes de plus en plus susceptibles d’être victimes de fraude ou de prendre de mauvaises décisions.

Daniels conseille à chaque individu de se préparer à ce déclin probable de plusieurs façons, adaptées à la législation de son pays mais à portée universelle :

- En en parlant avec ses enfants.

- En s’écrivant une lettre à soi-même dans laquelle on se rappelle que l’on a des enfants ou des amis chers susceptibles de venir à notre aide en cas de déclin cognitif. Et en confiant cette lettre à un tiers de confiance, à charge pour lui de la produire au moment opportun.

- En désignant un tiers de confiance vers qui les proches de la personne concernée peuvent se tourner au moment opportun.

Il existe en droit français différents dispositifs permettant de désigner un mandataire qui protègera les intérêts personnels et patrimoniaux du mandant en cas de déclin cognitif de ce dernier, dont le mandat de protection future.

Parlez-en à votre conseiller financier, le déclin cognitif, ça n’arrive pas qu’aux autres et ça se prépare.

Le paradoxe de la gestion active

Il arrive que certains papiers de recherche publiés par de très sérieux professeurs d’université deviennent viraux. C’est rare, mais ça arrive.

C’est ce qu’il est advenu récemment avec une publication de Robert Stambaugh, de Wharton. Stambaugh est également économiste au National Bureau of Economic Research.

Le papier dont tout le monde parle en ce moment. Skill and Fees in Active Management – Robert F. Stambaugh – University of Pennsylvania – The Wharton School; National Bureau of Economic Research (NBER) https://t.co/AUQvSfABkS

— AlphaBetaBlog (@AlphaBetaBlogFR) July 4, 2019

Pour résumer la conclusion de son papier, je donne la parole à l’incomparable Matt Levine de Bloomberg. Sa lettre quotidienne gratuite, Money Stuff, est un chef-d’oeuvre de technicité et d’humour, combinaison ô combien improbable.

"La triste réalité dans la vie des gérants actifs, c'est qu'ils se consacrent à rendre les marchés plus efficients, mais s'ils y arrivent, ils se mettent eux-mêmes au chômage." https://t.co/ErU1MaUads par @matt_levine

— AlphaBetaBlog (@AlphaBetaBlogFR) July 7, 2019

Et comme il faut quand même que je travaille un peu, voici la synthèse du papier :

Plus de compétences chez les gérants actifs peut conduire à des recettes moindres dans un équilibre général. Bien que les gérants actifs plus compétents génèrent plus de chiffre d’affaires que les gérants actifs moins compétents, des compétences plus élevées en général peuvent conduire à un chiffre d’affaires moins élevé pour le secteur. Des compétences supérieures permettent aux gérants d’identifier plus précisément les anomalies de valorisation et par conséquent de prendre de meilleures décisions d’investissement. Cependant, des compétences supérieures conduisent également les gérants actifs à mieux corriger les anomalies de valorisation et à réduire le nombre d’opportunités de générer de la performance. Ce dernier effet peut être supérieur à l’impact positif des bons choix d’investissement des gérants à l’équilibre. Les investisseurs font alors le choix rationnel d’allouer moins de capitaux à la gestion active et plus à la gestion indicielle dans le cas où la gestion active est plus compétente.

C’est ce que Michael Mauboussin appelle le paradoxe de la compétence (the paradox of skill), notion qu’il avait développée dans un papier co-écrit avec Dan Callahan, CFA, publié en 2013 alors qu’il était chez Crédit Suisse, Alpha and the paradox of skill, et dans son livre The Success Equation.

Le paradoxe de la compétence dit que dans les activités pour lesquelles les résultats combinent la chance et la compétence, la chance joue un rôle souvent plus important que la compétence, même quand la compétence augmente. Dans de nombreuses interactions concurrentielles, c’est le niveau relatif de compétence qui importe, pas son niveau absolu. Dans de nombreux domaines, dont l’investissement, la dispersion en matière de compétence diminue, ce qui laisse plus de place à la chance.

Des investisseurs de mieux en mieux formés, des outils de plus en plus puissants, tout ceci concourt à réduire la dispersion entre les plus mauvais et les meilleurs, et fait le lit de la gestion indicielle qui délivre en moyenne de meilleures performances pour les investisseurs finaux.

Morningstar relève la barre

En matière de collecte, la notation quantitative à base d’étoiles de Morningstar (Morningstar Star Rating) fait la pluie et le beau temps pour la gestion active. Mais, comme toute notation quantitative, elle n’a aucun caractère prédictif et ne sert donc à mon avis absolument à rien pour éclairer le choix d’un investisseur ou d’un conseiller.

Morningstar a également lancé en 2011 une notation qualitative (Morningstar Analyst Rating), moins connue du grand public, dont la société espère/pense qu’elle a plus de qualités prédictives que les étoiles. Son objectif est en effet d’évaluer la capacité d’un fonds à surperformer dans le futur.

L’analyse de Morningstar repose sur 5 piliers (People, Process, Parent, Performance, Price) et conduit les analystes à décerner au fonds une note parmi les 5 suivantes : Gold, Silver, Bronze, Neutral, Negative.

Morningstar fait évoluer ses Analyst Ratings en donnant plus d'importance aux frais et en durcissant ses critères de performance https://t.co/Gg2xucLSFk par @syouth1

— AlphaBetaBlog (@AlphaBetaBlogFR) July 9, 2019

Via son directeur de la recherche, Jef Ptak, CFA, Morningstar vient d’annoncer des changements méthodologiques qui risquent d’avoir des conséquences importantes.

- Les frais auront plus de poids dans l’établissement de la note : là où la note qualitative est affectée à toutes les parts d’un même fonds (la part analysée étant celle que Morningstar juge la plus représentative), elle sera affectée à chaque part, ce qui pénalisera les parts les plus chères d’un même fonds (celles dans lesquelles des rétrocessions ou des frais de distribution sont intégrées aux frais de gestion). Deuxième changement, au lieu de comparer les frais d’un fonds avec ceux de ses concurrents, Morningstar tiendra compte de la capacité estimée du fonds à délivrer de la surperformance avant frais.

- La barre en matière de performance sera plus haute. Pour donner les notes Gold, Silver ou Bronze, les analystes de Morningstar devront être convaincus de la capacité du fonds à battre après frais la moyenne de ses concurrents ET son indice de référence en ajustant du risque, alors qu’aujourd’hui, c’est l’un OU l’autre. Morningstar tiendra également compte de la catégorie du fonds. La société a en effet constaté que certaines catégories étaient plus favorables à une approche active et s’attend à une augmentation du nombre de fonds notés Gold, Silver et Bronze dans ces catégories.

- L’accent sera mis sur les gens (people), le process et la société mère (parent). Le pilier Performance sera fusionné dans les 3 piliers jugés les plus aptes à prédire la capacité du fonds à surperformer avant frais en ajustant du risque.

Morningstar estime qu’il y aura plus de baisses que de hausses quand le nouveau système sera mis en place, fin octobre 2019, et que la première série de fonds aura été passée au tamis de la nouvelle approche.

Les produits dont il a été question dans mes semaines Twitter 27 et 28 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’étaient mes semaines Twitter 27 et 28 de 2019. Sayōnara. さようなら

- Personnes déclarant être prêtes à placer au moins 10 000 €, ou l’équivalent, dans les 12 prochains mois, ou ayant modifié leurs placements dans les 10 dernières années.

- J’ai été directeur général de Morningstar France de 2001 à 2005 et n’ai aujourd’hui aucun lien d’intérêt avec cette société.

- C’est pour moi une généralisation un peu rapide, mais qui suis-je pour ne pas être d’accord avec Don Phillips ?