Que faisiez-vous il y a 43 ans, entre le 17 juillet et le 1er août 1976 ? Les Jeux Olympiques avaient lieu à Montréal. J’avais 10 ans et je me rappelle deux choses de ces J.O. : la victoire du Français Guy Drut au 110 mètres haies ; et Nadia Comăneci.

Nadia Comăneci, gymnaste roumaine de 14 ans. 5 médailles, dont 3 d’or. Nadia Comăneci qui obtint la note maximum de 10 sept fois.

Notamment pour sa prestation aux barres asymétriques, qui lui valut une de ses trois médailles d’or.

Je ne suis pas un grand fan de gymnastique, mais 43 ans après, c’est toujours aussi bluffant1.

Il y a 43 ans, @nadiacomaneci10 entrait dans l’Histoire en une poignée de secondes. #perfection pic.twitter.com/xkRkig8c2r

— . (@DenisCosnard) July 18, 2019

Bon, huit hommes qui courent un 110 mètres haies, c’est nettement moins élégant que Nadia Comăneci, mais qu’est-ce qu’on était fiers de la victoire de Guy Drut sur la plage de La Grière2 !

Mais au fait, où est-ce que je veux en venir ?

Ah oui. En sport, c’est souvent le.la meilleur.e qui gagne.

En matière de gestion, c’est moins juste, si je peux oser ce terme. Voire complètement injuste.

Je me suis penché la semaine dernière sur le paradoxe de la compétence : plus les gérants actifs sont compétents, et plus il est rationnel pour les investisseurs privés d’utiliser des fonds indiciels à bas coûts.

C’est rageant, mais ça s’explique assez bien. Et aux Etats-Unis, les investisseurs l’ont bien compris, comme le montrent – encore et toujours – les derniers chiffres mensuels de collecte de Morningstar dont je parle plus bas.

A fin juin, ils ont retiré sur 12 mois 341 milliards de $ (soit environ 303 milliards d’€) de la gestion active et ont investi 530 milliards de $ (soit environ 470 milliards d’€) dans les produits indiciels.

En d’autres termes, ils ont vendu Nadia Comăneci et Guy Drut pour acheter Marion Kische (arrivée 4ème sur 6 à la finale des barres asymétriques) et Thomas Munkelt (arrivé 5ème sur 8 à la finale du 110 mètres haies).

En matière de placements, le mieux est souvent l’ennemi du bien.

Bienvenue dans ma semaine Twitter 29 de 2019.

Lord Myners met un vent à Bruno Crastes

Au Royaume-Uni, Paul Myners (Lord Myners) est un homme très influent pour tout ce qui a trait à la finance. Il a dirigé le Gartmore Group de 1985 à 2001, il a été membre du conseil d’administration de grands groupes anglais et a rédigé de nombreux rapports sur les services financiers pour le trésor anglais ou le ministère du commerce et de l’industrie.

D’octobre 2008 à mai 2010, il fut Financial Services Secretary to the Treasury au sein du gouvernement du premier ministre Gordon Brown, et il eut à gérer la crise financière et bancaire.

Il a été nommé life peer et siège à ce titre à la House of Lords, la chambre haute du parlement du Royaume-Uni.

En bref, Lord Myners, c’est du très lourd.

Pendant les turbulences déclenchées par l’article de FT Alphaville (H2O Asset Management: illiquid love) sur la présence dans certains fonds H2O AM d’obligations peu liquides émises par des sociétés contrôlées par le financier allemand Lars Windhorst, Bruno Crastes avait déclaré dans une vidéo diffusée le 28 juin sur le site h24finance.com qu’il n’avait pas suspendu les transactions sur un fonds H2O AM et ne le ferait jamais.

Lord Myners a répondu que c’était une affirmation « extraordinaire » de la part d’un gérant d’actifs.

Aucun gérant de fonds ne devrait dire « Nous ne suspendrons jamais les transactions sur un fonds », car suspendre les transactions est souvent la meilleure chose à faire.”

Au Royaume-Uni, Lord Myners tacle Bruno Crastes pour avoir affirmé qu'il ne suspendrait jamais les transactions sur un fonds #H2OAM. https://t.co/ekzwKAf8hB par @OwenWalker0

— AlphaBetaBlog (@AlphaBetaBlogFR) July 18, 2019

Lord Myners a envoyé une liste de questions au Parlement, en demandant si le Ministère des Finances ou la FCA (le régulateur britannique) avaient été consultés par H2O AM3 sur les commentaires de Bruno Crastes et s’il avait été demandé à la société de gestion de justifier lesdits commentaires par l’existence d’une garantie ou d’une ligne de crédit.

Myners a également demandé au Ministère des Finances si une enquête sur la valorisation par H2O AM des investissements en titres non cotés et sur les affirmations de Bruno Crastes allait être lancée, sans obtenir de réponse4.

Oh.https://t.co/M7O1PX0Tew pic.twitter.com/XpO0vkzPUp

— Robert Smith (@BondHack) July 15, 2019

Si nous avons un peu oublié les réalités du « gating »5 depuis la crise financière de 2007/2008 en France, ce n’est pas le cas au Royaume-Uni : des fonds investissant dans de l’immobilier physique avaient été « gatés » après le vote sur le Brexit il y a 3 ans.

Plus récemment, des fonds de la société de gestion GAM et un fonds géré par Neil Woodford, le « Warren Buffett d’Oxford », ont également été « gatés » (j’ai suivi l’affaire Woodford, ici, Talent ou Chance ?, ici, L’affaire Woodford, et là, Des nouvelles de Neil Woodford).

Le sujet est beaucoup plus grand public et politique au Royaume-Uni, et si un poids lourd comme Lord Myners s’invite dans le débat, je pense qu’il va falloir que H2O AM fasse une formation accélérée en communication de crise : la presse financière peut être très,très féroce (en tout cas beaucoup plus qu’en France, où elle l’est rarement).

Surtout quand H2O AM parle de « deeply unfair media coverage » dans un communiqué aux actionnaires du 8 juillet6. C’est un peu comme agiter un chiffon rouge sous le nez d’un taureau.

Je suis abonné.e à Netflix Schwab

Avant, on s’abonnait à L’Express, ou à Canal Plus. Aujourd’hui, on s’abonne à Netflix ou à Amazon Prime. C’est chouette l’abonnement, tu paies un prix fixe, tu n’as pas de mauvaise surprise. Et tu peux consommer autant que tu veux.

Sinon, il y a un autre chouette modèle (pour celui qui en vit), c’est celui de la facturation ad valorem. En latin, en fonction de la valeur. C’est celui de certains services financiers, comme la gestion d’actifs ou le conseil financier.

Pour gérer activement un fonds actions Europe, je te facture de façon indolore et invisible 2,39% des actifs que tu me confies7.

Pour t’aider à piloter tes placements, je te facture des frais de conseil de 1%8.

Schwab, un des géants de la distribution des produits financiers aux Etats-Unis, a récemment transformé radicalement un de ses services en passant d’une facturation classique ad valorem à un système d’abonnement, donc d’un montant proportionnel aux actifs à un montant forfaitaire.

Schwab Intelligent Portfolio Premium, le service de conseil financier par abonnement lancé le 28 mars, a levé 1 milliard de $. C'est 300 $ le premier rendez-vous, puis 30 $ par mois. https://t.co/187Y36kkBd par @ThinkNapach

— AlphaBetaBlog (@AlphaBetaBlogFR) July 13, 2019

Avant, avec le service Schwab Intelligent Advisory, le client payait ad valorem, 0,28% des encours conseillés.

Aujourd’hui, avec Schwab Intelligent Portfolios Premium, il paie une consultation initiale de 300 $ avec un détenteur de la certification CFP (Certified Financial Planner)9 puis un abonnement mensuel de 30 $ (sous réserve d’un portefeuille d’une valeur minimum de 25 000 $).

Et pour ce prix, le client a accès à un CFP (pas forcément toujours le même, mais toujours un CFP). Ainsi qu’à 50 ETF (dont ceux de Schwab) et à un compte-courant rémunéré Schwab10.

La formule de l’abonnement semble avoir du succès, puisque depuis le 28 mars, date de lancement de Schwab Intelligent Portfolios Premium, Schwab annonce avoir levé 1 milliard de $ (environ 890 millions d’€).

En année 1, le coût pour le client est de 300 + (12 x 30) = 660 $. Le point d’équilibre entre les deux systèmes de facturation correspond à un portefeuille de 235 714 $ (environ 210 000 €). Au-delà de ce montant, le système d’abonnement est plus favorable au client.

Les années suivantes, le coût total pour le client est de 12 x 30 = 360 $. Et le point d’équilibre correspond à un portefeuille de 128 571 $ (environ 114 400 €).

Pour une durée de 5 ans (coût total client de 300 + 30 = 2100 $), le point d’équilibre correspond à un portefeuille de 150 000 $ (environ 133500 $).

On le voit, ce n’est pas pour tout le monde, mais ce n’est pas non plus réservé aux super-riches.

En France, le modèle ad valorem règne sans partage. Qui sera le Schwab français ?

L’ISR ? J’voudrais bien. Mais j’peux point.

Heureux millennials. Pourquoi heureux ? Parce que vous n’avez pas eu à écouter La Bonne du Curé d’Annie Cordy.

Voici ce à quoi vous avez échappé. Ecoutez d’abord, remerciez vos aînés ensuite.

BNP Paribas Asset Management s’est intéressé à la perception de l’Investissement Socialement Responsable (ISR) qu’avaient les investisseurs privés dans 5 pays européens (Allemagne, Belgique, France, Italie, Pays-Bas)11.

« J’voudrais bien, mais j’peux point », c’est un peu ce qu’il ressort de cette enquête, dont les résultats complets sont accessibles ici et les résultats pour la France sont accessibles là.

En décembre 2018, BNP Paribas Asset Management a interrogé des investisseurs privés dans 5 pays d'Europe sur l'#ISR https://t.co/rDjtoQH224 (1/4) via @BNPPAM_FR pic.twitter.com/pjq4nFgThA

— AlphaBetaBlog (@AlphaBetaBlogFR) July 15, 2019

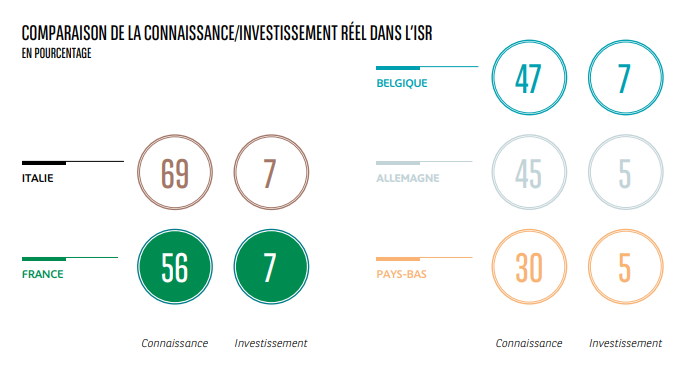

Dans les 5 pays, les niveaux de connaissance de l’ISR sont très hétérogènes : assez élevés en Italie (69% des répondants connaissent l’ISR) et en France (56%), plus bas en Belgique (47%) et en Allemagne (45%), et très bas aux Pays-Bas (30%).

En revanche, le pourcentage de répondants détenant des placements ISR est uniformément très bas: entre 7 et 5%.

Je me méfie beaucoup des sondages pour 2 raisons : 1. la société qui commande le sondage a bien entendu son propre agenda; lequel oriente le choix des questions et surtout la façon dont celles-ci sont rédigées ; 2. les répondants peuvent ne pas dire la vérité quant à leurs pratiques ou à leurs intentions.

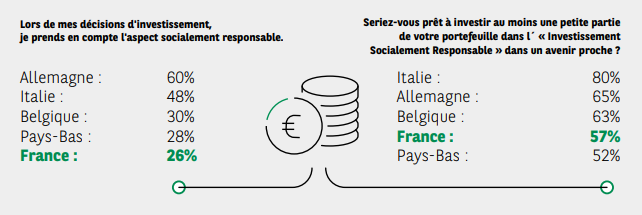

Ces réserves faites, les Allemands, qui ne sont que 5% à détenir des produits de placement ISR, sont 60% à prendre en compte l’aspect socialement responsable de leurs placements. Comprenne qui pourra.

Bonnet d’âne aux Français, qui ne sont que 26% à prendre en compte l’aspect socialement responsable.

En revanche, quand on leur demande s’ils seraient prêts à investir prochainement une petite partie de leur portefeuille dans des placements ISR, ils se lèvent (presque) tous : 80% des Italiens, 57% des Français.

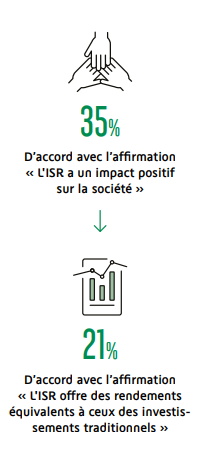

Mais il y a loin de la coupe aux lèvres, d’autant qu’il existe un obstacle de taille : seulement 21% des répondants estiment que l’ISR offre des rendements équivalents à ceux des placements traditionnels.

La question me semble terriblement mal posée.

Si vous avez l’habitude de la conversation sur l’ISR, vous savez que la question a longtemps été de prouver que l’ISR n’avait PAS des performances inférieures à celles des approches traditionnelles. Si l’on suit en effet la théorie financière, toute restriction apportée à un univers d’investissement réduit les opportunités de placement, donc l’espérance de gain.

Mais pour les non-experts, et je suppose que l’immense majorité des personnes interrogées pour l’enquête de BNP Paribas Asset Management appartient à cette catégorie, il me semble qu’il aurait été infiniment plus instructif de formuler la question comme suit :

Selon vous, l’investissement ISR offre-t-il des rendements supérieurs, équivalents, ou inférieurs à ceux des investissements traditionnels ?

Quoi qu’il en soit, 79% des répondants ne pensent pas que l’ISR offre des rendements équivalents à ceux des placements traditionnels, ce qui veut sans doute dire qu’ils pensent que les rendements de l’ISR sont inférieurs, ce qui est bien entendu un frein majeur à la décision d’investir dans des produits ISR.

En outre, seuls 35% des répondants estiment que l’ISR a un impact positif sur la société. On va le voir, il ne sont pas les seuls.

Cullen et l’ISR

En effet, Cullen Roche n’est pas loin de penser la même chose.

Cullen, c’est Cullen Roche, un excellent blogueur (Pragmatic Capitalism) qui est aussi gérant de portefeuilles chez Orcam Asset Management (« a more intelligent approach to low-cost investing »).

Cullen écrit généralement ce qu’il pense, et il a une vision très peu mainstream de l’ISR.

La vision mainstream, c’est celle portée par les partisans de l’ISR, qui sont d’une part les gérants d’actifs (ceux qui créent et gèrent les produits ISR), et d’autre part les grands investisseurs institutionnels (fonds de pension, caisses de retraite), qui , soit par choix, soit sous la contrainte réglementaire ou législative, doivent utiliser une approche ISR.

La vision mainstream consiste schématiquement à dire que l’approche ISR est bonne à la fois pour la planète et pour les investisseurs.

Cullen Roche n’est pas d’accord.

@cullenroche sur l'#ESG https://t.co/pJj1LXCDDW pic.twitter.com/KYmiZjRbfF

— AlphaBetaBlog (@AlphaBetaBlogFR) July 17, 2019

Voici son raisonnement :

- Avoir une approche ESG, c’est avoir une approche plus active12 qui augmente la probabilité d’enregistrer des performances futures inférieures.

- Plus important, il considère que le marché secondaire n’est pas le meilleur endroit pour susciter des changements. Le marché secondaire, c’est la bourse. Il est secondaire, parce que les investisseurs s’y échangent les actions entre eux. Depuis des années, les entreprises cotées ne se financent plus en bourse13 et les investisseurs sur le marché secondaire n’ont donc qu’une influence très limitée sur le comportement des entreprises dont elles sont actionnaires.

- L’investissement ESG enrichit les mauvais acteurs. Pour Roche, la bonne approche est de détenir tout le marché. En excluant certaines actions, l’investisseur réduit son espérance de rendement (voir point 1). Puisque les marchés sont un jeu à somme nulle, aux performances inférieures de l’investisseur ESG correspondent les performances supérieures de l’investisseur non ESG. L’investisseur ESG finance en quelque sorte les rendements supérieurs de l’investisseur dont les valeurs sont opposées aux siennes14.

- Personne ne sait ce qu’est une « mauvaise » entreprise cotée (a « sin stock »).

Roche considère que c’est dans l’économie réelle qu’on a le plus d’influence sur les entreprises. Plutôt que d’exclure Exxon de son portefeuille, mieux vaut ne pas faire le plein d’essence chez Exxon.

Vous pouvez détenir Exxon au sein d’un fonds indiciel, empocher les rendements supérieurs à la moyenne de l’action, utiliser ces rendements excédentaires pour financer les causes qui vous importent ET vous pouvez boycotter Exxon dans la vraie vie. Vous avez ainsi le meilleur des deux mondes.

Je ne suis pas d’accord avec tout le raisonnement de Cullen15, mais le débat est légitime : dans la conversation sur l’ISR, il va falloir montrer (voire démontrer) que cette approche permet d’améliorer le comportement des entreprises.

Pendant ce temps aux Etats-Unis…

…c’est business as usual sur le front de la collecte, d’après les données de Morningstar relatives au mois de juin.

Collecte des fonds aux Etats-Unis en juin : +69 milliards de $ pour la gestion indicielle, -22,5 milliards pour la gestion active. Part de marché de l'indiciel à fin juin = 40%. Source : Morningstar. https://t.co/XWWYAff6kG

— AlphaBetaBlog (@AlphaBetaBlogFR) July 17, 2019

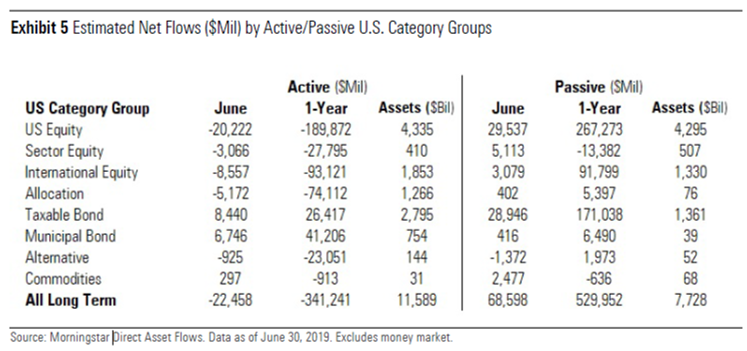

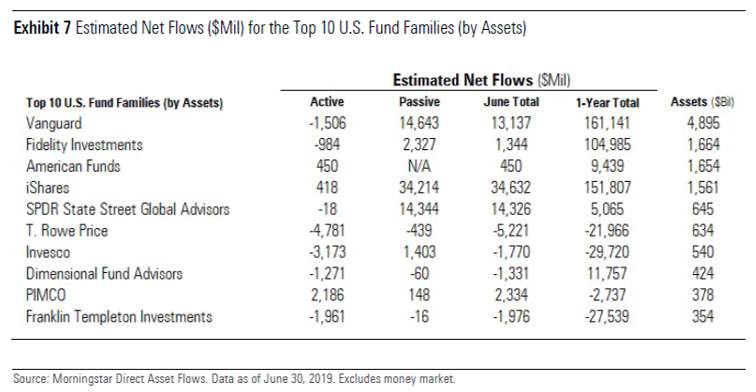

Le mois dernier, la collecte de la gestion indicielle s’est élevée à 69 milliards de $, la décollecte de la gestion active à 22,5 milliards.

Sur 12 mois, la gestion indicielle a collecté pour 530 milliards de $, la gestion active a décollecté à hauteur de 341 milliards.

Dans la catégorie reine, les actions Etats-Unis, les deux chapelles font maintenant jeu égal en matière d’encours : à fin juin, il y avait 4335 milliards dans les fonds gérés activement et 4295 milliards dans les fonds indiciels.

3 gérants d’actifs ont collecté plus de 100 milliards de $ depuis 12 mois, toujours à fin juin : Vanguard est en tête, avec une collecte de 161 milliards, talonné par iShares (BlackRock) avec 152 milliards. En troisième position, Fidelity, qui a collecté pour 105 milliards grâce à ses fonds indiciels.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 29 de 2019. Sayōnara. さようなら

Photo de Nadia Comăneci aux J.O. de Montréal en 1976 : AFP/PASS

- Merci à Denis Cosnard, excellentissime journaliste du Monde, d’avoir mis à disposition ces 26 secondes magiques sur Twitter.

- J’avais oublié une chose, que cette recherche pour ma semaine Twitter m’a remise en mémoire : l’écart entre Drut et les deux coureurs suivants était minuscule et il avait fallu quelques secondes pour annoncer le vainqueur. En 1976, il y avait déjà l’équivalent de l’arbitrage vidéo.

- Je rappelle que la société de gestion a son siège social à Londres et qu’elle est donc régulée par la FCA.

- Robert Smith est l’excellent journaliste du Financial Times qui a publié avec Cynthia O’Murchu l’article ayant déclenché l’affaire H2O AM : H2O Asset Management: illiquid love.

- To gate a fund, c’est suspendre les transactions, souscriptions comme rachats. D’où le terme dérivé de gating, ou l’horrible transposition en français, gater un fonds.

- Dans la version française, ça donne ceci : « Suite à un intérêt important, et souvent injustifié porté sur une faible portion de nos actifs (environ 3,7% de nos actifs sous gestion à ce moment-là) par les médias[…]. »

- Ce niveau exorbitant de frais est assez classique, notamment pour les fonds distribués dans les contrats d’assurance vie. On trouve aujourd’hui des ETF actions pour 0,20% de frais – 12 fois moins cher -, voire pour 0,05% – 48 fois moins cher ! – avec la gamme Prime ETF d’Amundi, dont j’avais parlé ici, ETF et guerre des prix.

- En France, dans la quasi totalité des cas, il n’y a pas de facturation à proprement parler, les « conseillers » – qui sont pour moi en réalité des courtiers – ne facturant pas explicitement leur prestation à leurs clients, mais se faisant rémunérer par des rétrocessions payées par les fournisseurs de produits. Mais pour le client, ça revient au même, c’est de la facturation ad valorem.

- Selon le site du CFP Board, 84 438 personnes étaient détentrices de la certification CFP aux Etats-Unis à fin juin 2019.

- Comme toujours, le diable est dans les détails : Schwab perçoit en tant que gestionnaire des ETF les frais de gestion, et la rémunération du compte courant est très inférieure au taux auquel Schwab place les liquidités des clients.

- L’étude a été réalisée par Kantar TNS qui a interrogé 5000 personnes de plus de 18 ans (1000 dans chacun des 5 pays) détenant au moins 50 000 € d’épargne. Les personnes interrogées ont indiqué qu’elles prenaient ou influençaient les décisions financières au sein de leur ménage. L’enquête a été menée en même temps que la Conférence des Nations Unies sur les changements climatiques de décembre 2018.

- Plus active, car déviant de l’indice considéré comme le plus représentatif du marché, l’indice pondéré par les capitalisations. Roche prend l’exemple de l’investisseur qui excluerait Exxon, la société pétrolière, et qui parierait donc que les sociétés non exclues feront mieux que l’indice avec Exxon.

- Elles ont même d’ailleurs massivement tendance à racheter leurs actions pour les annuler.

- Le raisonnement me semble spécieux.

- Qui a d’ailleurs été un peu chahuté sur Twitter après la publication de son post.