J’écoute régulièrement les podcasts de certains de mes commentateurs financiers préférés. Ce week-end, j’ai écouté celui de Freakonomics (que j’ai découvert à cette occasion) consacré à la gestion indicielle : 40 minutes exceptionnelles, avec un montage remarquable d’interventions de sommités de la profession.

Qu’on en juge : Jack Bogle, le fondateur de Vanguard et le père (voire grand-père, il a en effet 88 ans) de la gestion indicielle ; Kenneth French et Eugene Fama, les professeurs d’université à l’origine du modèle à 3 facteurs (marché, taille, value) ; Barry Ritholtz, un des commentateurs les plus suivis par les praticiens de l’evidence-based investing.

Un fantastique #podcast avec Ken French, Jack Bogle, Barry @ritholtz sur la révolution indicielle. https://t.co/yqcJmtXrJu via @Freakonomics

— AlphaBetaBlog (@AlphaBetaBlogFR) July 29, 2017

Pour ceux.celles qui s’intéressent à mon jardin, et comme le ridicule ne tue pas (pas moi en tout cas), voici des nouvelles récentes en image : les cucurbitacées sont en pleine forme, les tomates prometteuses mais pas encore mûres, et les premières pommes sont déjà là.

Ce blog quitte mon jardin de l’Oise et met le cap sur le Queyras, il n’y aura donc pas de courges dans le prochain post, mais des cimes, des moutons et des plantes alpines.

Voici un premier specimen très chevelu.

Bienvenue à toutes et à tous dans ma semaine Twitter 30 de 2017.

La recherche actions au pied du mur

La directive MiFID 2 impose à compter du 1er janvier 2018 aux sociétés de gestion de se doter d’un budget de recherche.

Jusque là, les courtiers (qu’on appelle le « sell-side ») qui effectuent les transactions (achats et ventes de titres) pour le compte des sociétés de gestion (qu’on appelle le « buy-side ») leur donnaient accès à la recherche actions gratuitement. En contrepartie, les sociétés de gestion faisaient transiter une partie de leurs ordres par les courtiers dont ils recevaient la recherche.

Les frais de courtage étaient facturés aux fonds, donc payés par les actionnaires ou porteurs de parts de ces fonds de manière indolore, puisqu’ils étaient déjà déduits de la valeur liquidative. De qualité inégale, la recherche n’était pas lue intégralement, puiqu’elle n’était pas payée explicitement.

C’est bientôt fini (tant mieux pour la transparence !), et c’est un véritable tsunami pour tout l’éco-système.

James Valentine, CFA, a été analyste actions chez Morgan Stanley et travaille aujourd’hui chez AnalystSolutions, une société qu’il a créée et qui développe des programmes d’amélioration de l’analyse financière.

Dans un post publié sur le site d’Integrity Research Associates, il a des mots très durs pour la recherche actions.

La recherche actions va devoir faire plus et mieux pour justifier son existence. https://t.co/MTVajZVuNc James Valentine via @integrityra

— AlphaBetaBlog (@AlphaBetaBlogFR) July 25, 2017

Ma traduction :

De mon point de vue, les perspectives de carrière pour un analyste actions sont calamiteuses.

Ca, c’est encourageant pour les nombreux candidats au programme CFA qui veulent devenir analystes financiers. Ca continue crescendo.

Je ne sais pas ce qui est le plus troublant : que l’industrie fasse si peu pour résoudre le problème, ou que l’industrie ne reconnaisse même pas le problème. Je n’ai pas la prétention d’avoir toutes les réponses, mais je perçois un dilemme qui pourrait précipiter notre chute : nous demandons aux clients de payer 1 à 2% de frais de gestion active parce que « la recherche est dans notre ADN » et « la recherche, c’est ce qui nous définit et caractérise notre société » (ce sont des citations de documents marketing émanant de la recherche sell-side et de la recheche buy-side), et pourtant j’estime que plus de 80% des analystes se contentent presque exclusivement des directions des entreprises cotées pour leurs prévisions (ou bien s’appuient sur l’analyse sell-side, qui elle-même s’appuie trop souvent sur les estimations des sociétés cotées).

La question qui fait mal :

Comment pouvons-nous dire que nous pouvons battre avec consistance des indices passifs si nous utilisons tous les prévisions des sociétés cotées pour piloter notre processus de pensée collectif ?

Et la solution proposée :

La vérité, c’est qui si nous demandons à nos clients de nous payer 1 à 2% des encours pour des rendements « excédentaires » ou « anormaux » [par rapport à ceux d’un indice capi-pondéré], il nous faut consacrer des efforts considérables à la recherche de perspectives et d’informations provenant de sources elles-mêmes anormales (c’est-à-dire pas seulement les directions des entreprises ou le sell-side).

En bref, les analystes financiers ne font pas assez d’efforts pour rechercher des informations non consensuelles, et ça participe à l’échec collectif de la gestion active à battre les indices.

Changement dans la continuité chez Vanguard (1/2)

Vanguard est le deuxième plus grand gérant d’actifs au monde après BlackRock. La société a été fondé par Jack Bogle en 1975. A Bogle avait succédé en 1996 Jack Brennan. A Brennan avait succédé en 2008 Bill McNabb.

A McNabb succèdera début 2018 Tim Buckley, jusque là directeur de la gestion.

N’attendez pas de révolution dans une institution aussi stable que Vanguard (dont l’histoire est résumée ici).

Buckley a répondu à quelques questions de l’excellent Barry Ritholtz.

@ritholtz s'est entretenu avec le prochain P-DG de Vanguard, Tim Buckley. Le changement dans la continuité. https://t.co/qAcO4agUvX

— AlphaBetaBlog (@AlphaBetaBlogFR) July 26, 2017

Il rappelle qu’ayant débuté sa carrière chez Vanguard il y a 26 ans, il a pu travailler avec chacun de ses trois prédécesseurs et connaît intimement la société. Avant d’être directeur de la gestion, il était Chief Technology Officer, et connaît les enjeux majeurs de l’utilisation de la technologie pour un gérant d’actifs.

Il rappelle que Vanguard a utilisé les technologies des fintech en lançant en 2015 son robo-advisor avec assistance d’un conseiller humain, Personal Advisor Services, qui gère aujourd’hui 80 milliards de $.

Questionné sur la responsabilité supposée des ETF dans la fixation de valeurs boursières déconnectées de la réalité, Buckley considère que les ETF ne contribuent pas à la fixation des prix, qu’ils acceptent passivement, car 95% des transactions quotidiennes sont réalisées par des gérants actifs. Ce sont ces derniers qui déterminent les prix.

Interrogé par Ritholtz sur la gestion active, que pratique également Vanguard, Buckley martèle le credo de ses prédécesseurs : elle ne souffre pas d’un manque d’innovation ou de talent, elle souffre de frais beaucoup trop élevés.

Enfin, questionné sur les perspectives de rendement, Buckley indique qu’il faut s’attendre, dans les cinq à dix années à venir, à des rendements annuels de 5 à 7% pour les actions, et de 2 à 3% pour les obligations.

Changement dans la continuité chez Vanguard (2/2)

John Waggoner d’Investment News s’est quant à lui entretenu avec Greg Davis, le nouveau patron de la gestion, qui a récemment succédé à Tim Buckley à ce poste.

Un entretien de @JohnWaggoner avec Greg Davis, le nouveau patron de la gestion de Vanguard. https://t.co/Ahp84T7F63 via @newsfromIN

— AlphaBetaBlog (@AlphaBetaBlogFR) July 26, 2017

A 46 ans, Davis était depuis 2014 responsable du pôle obligataire. Il a été auparavant été directeur de la gestion Asie Pacifique et administrateur de Vanguard Investments Australie.

Questionné par Waggoner sur les limites de certains fonds en matière de capacité (le plus gros fonds de Vanguard gérant 500 milliards de $), Davis répond que ce n’est pas un problème aujourd’hui, les grandes stratégies de Vanguard investissant sur des marché très liquides.

Interrogé sur la cherté des actions et des obligations et sur les alternatives possibles, Davis répond que pour Vanguard, une combinaison d’actions, d’obligations et de liquidités est toujours appropriée pour l’immense majorité des investisseurs.

Il insiste aussi sur la diversification géographique, là où Jack Bogle, le fondateur de Vanguard, considère qu’elle est inutile pour les investisseurs états-uniens en raison de la supériorité de l’économie américaine.

Pourquoi Vanguard plutôt que DFA, Schwab ou Fidelity ? A cette question, Davis répond que Vanguard, en raison sa structure mutuelle, restitue toutes les économies d’échelle sous forme de frais de gestion toujours plus bas à ses clients/propriétaires.

Et il précise que Vanguard, c’est bien plus que des frais bas. C’est une société qui se concentre sur des produits solides et qui ne cède pas aux modes.

Bilan d’étape mitigé pour le smart beta

Si vous avez manqué les précédents épisodes : le beta, c’est le bon vieux marché, incarné pour les actions par l’indice capi-pondéré (dans lequel le poids des valeurs dépend de leur capitalisation boursière).

L’approche « intelligente » (« smart ») du beta suit des règles pré-déterminées et cherche à faire mieux que le bête beta.

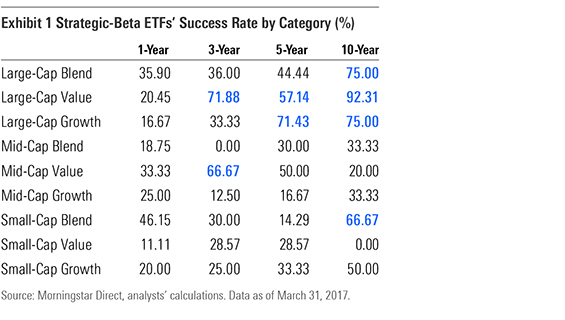

L’excellent directeur de la recherche ETF de Morningstar, Ben Johnson, a cherché à déterminer si le smart beta (ou « strategic beta », terme préféré à smart beta par Morningstar) avait rempli son contrat (battre le beta traditionnel) pour les actions états-uniennes dans les différents cadrans de la boîte de style (grandes, moyennes et petites capi croisées avec les styles Value, Blend et Growth).

Verdict d’étape en un mot : bof.

Actions Etats-Unis : résultats mitigés pour le #SmartBeta https://t.co/ZcWP58CqqB par @MStarETFUS pic.twitter.com/RDAQPe96mL

— AlphaBetaBlog (@AlphaBetaBlogFR) July 27, 2017

Johnson examine tout d’abord le taux de succès de chaque ETF smart beta face à un composite équi-pondéré de ses pairs traditionnels. Il prend en compte chaque ETF strategic beta existant au début de différentes périodes (1, 3, 5 et 10 ans) au 31 mars 2017. L’ETF a réussi s’il a survécu jusqu’à la fin de la période et battu le composite traditionnel.

Le taux de succès est très variable en fonction de la durée et de la case de la boîte de style. Il est assez médiocre sur 1, 3 et 5 ans et plutôt bon pour les grandes capitalisations sur 10 ans.

Johnson fait d’autres analyses (ratio de Sharpe et exposition aux facteurs) pour arriver aux conclusions suivantes :

- Le taux de succès sur 10 ans des ETF strategic beta grandes capitalisations est élevé, mais la faible taille de la population rend les résultats peu significatifs.

- Les résultats des ETF strategic beta sont mitigés sur 10 ans. Leur performance moyenne pondérée des actifs n’est supérieure à celle de leurs concurrents traditionnels que dans deux des neuf cases de la boîte de style.

- Les investisseurs ont généralement choisi des ETF strategic beta sous-performants.

- La surperformance de certaines familles d’ETF strategic beta est peut-être due à une prise de risque supérieure.

- Dans la plupart des cases de la boîte de style, les ETF strategic beta avaient une exposition supérieure aux facteurs taille et value.

Miss Marriage à la gestion d’actifs : encore du boulot

Madison Marriage est une excellente journaliste du Financial Times qui a couvert ces dernières années le secteur de la gestion d’actifs pour le supplément dédié du lundi, FTfm.

Alors qu’elle devient prochainement responsable de la couverture des sujets fiscaux et comptables, elle suggère dans son papier d’adieu trois points d’amélioration au secteur qu’elle a beaucoup aimé couvrir. Et elle l’écrit sans prendre de gants.

L'excellente journaliste du FT @miss_marriage a une liste de changements urgents pour la gestion d'actifs. https://t.co/OibWuPcmGP

— AlphaBetaBlog (@AlphaBetaBlogFR) July 27, 2017

Tout d’abord, la gestion d’actifs est beaucoup trop chère. la journaliste suggère, comme le régulateur britannique, la FCA, la publication du montant total des frais facturés au fonds (un « all-in-fee »). Ce serait plus clair, plus équitable et plus compréhensible pour les consommateurs.

Ensuite, la gestion d’actifs est encore très sexiste : Madison Marriage n’a pas vu beaucoup de femmes à des postes de responsabilité, et notamment à des postes de gestion de portefeuille.

Enfin, la gestion d’actifs a une politique de relations publiques beaucoup trop dispendieuse , notamment à destination des journalistes (mais pas seulement). La journaliste met un coup de griffe à certains de ses confrères, qui acceptent les invitations à des événéments prestigieux ou les voyages d’agrément vers des destinations exotiques et rappelle que le Financial Times ne mange pas de ce pain.

Elle qualifie d’ailleurs ces pratiques de scandaleuses et conseille aux sociétés de gestion de réduire leurs budgets de relations publiques à destination des journalistes et des intermédiaires et d’investir plus dans la conformité, pour éviter que le régulateur ne publie la liste des sociétés de gestion comptant sur un budget de relations publiques conséquent pour gagner des encours en s’attirant les bonnes grâces des influenceurs.

Ce dernier problème n’est bien entendu pas spécifique au Royaume-Uni.

Au secours, mon roboadvisor est conflicté

Oh l’horrible titre ! Un anglicisme et un ignoble néologisme, qui est aussi un anglicisme francisé. L’Académie française s’émeut, elle a bien raison

Traduction : mon fournisseur de solutions d’investissement algorithmiques a des conflits d’intérêts.

C’est en tout cas ce que craint Hugh Son, journaliste de Bloomberg.

Les #roboadvisors ne sont pas immunisés contre les conflits d'intérêts. https://t.co/zajARetRJx par @Hugh_Son

— AlphaBetaBlog (@AlphaBetaBlogFR) July 27, 2017

Rappelons les données du débat : quand un conseiller financier qui n’est pas tenu à un devoir fiduciaire recommande un produit d’investissement pour lequel il est rémunéré via une commission versée par la société gérant le produit, il est susceptible d’être incité à conseiller le produit pour lequel sa rémunération est la plus élevée.

Il y a donc conflit d’intérêts entre lui et le client qu’il conseille.

Les robo-advisors proposent des solutions d’investissement clé en main utilisant des algorithmes. En apparence, pas de conflits d’intérêts.

Mais quand on y regarde de plus près, on s’aperçoit que les grands distributeurs de fonds aux Etats-Unis (Bank of America ou Morgan Stanley par exemple) – qui ont tous créé un robo-advisor – font payer aux sociétés de gestion désireuses d’accéder à leur réseau de distribution des frais parfois conséquents.

Exemple : certaines sociétés de gestion paient jusqu’à 550 000 $ par an (470 000 €) pour sponsoriser les séminaires commerciaux de Morgan Stanley. Ou encore jusqu’à 550 000 $ par an pour disposer d’informations sur les ventes d’ETF, ou 500 000 $ par an pour disposer d’informations sur les ventes de fonds.

Ce « partage des revenus » (« revenue sharing ») a bien entendu pour objectif de favoriser les ventes de la société de gestion par le réseau de distribution.

Ce conflit d’intérêts est explicitement reconnu par Morgan Stanley dans un de ses documents légaux accessible ici.

Il existe donc un risque que les produits des sociétés « partenaires » des grands distributeurs bénéficient d’un traitement privilégié de la part de leur robo-advisor.

Ce risque a le mérite d’être mentionné par le distributeur. Il n’est pas certain que tous les clients de celui-ci lisent ce document avec l’attention nécessaire.

A ma connaissance, aucun document détaillant les conflits d’intérêts n’est exigé des distributeurs de fonds en France (et notamment des courtiers d’assurance vie). Dommage, car les pratiques de type « partage de revenus » décrites par Hugh Son existent aussi, et il serait utile que l’investisseur en ait connaissance afin de faire un choix éclairé.

Les robo-advisors français, Yomoni et WeSave, déclarent ne pas percevoir de rétrocessions de la part des émetteurs des ETF référencés dans leurs contrats et n’être rémunérés que via les frais de gestion du mandat signé par leurs clients (et donc par leurs seuls clients).

Quand des acteurs établis lanceront leur propre robo-advisor, il importera de s’assurer qu’il n’existe pas de conflit d’intérêts.

Research Affiliates invente le smart growth investing

Le smart beta est furieusement en vogue, j’en parle régulièrement dans ce blog.

Mais si le style Value fait depuis longtemps partie des facteurs rémunérés identifiés par la recherche universitaire, le style Growth en était jusque là exclu.

Pour mémoire, les valeurs appartenant à ce style ont des taux de croissance (du chiffre d’affaires et/ou des résultats) beaucoup plus élevés que la moyenne.

Research Affiliates vient d’identifier des critères smart beta pour le style Growth.

Research Affliates invente le #smartbeta vraiment intelligent pour le style Growth. https://t.co/is7GYn4Vo3

— AlphaBetaBlog (@AlphaBetaBlogFR) July 28, 2017

Chris Brightman, Mark Clements et Vitali Kalesnik rappellent que les indices growth traditionnels, construits à l’inverse des indices value, ont délivré des rendements excédentaires négatifs par rapport au marché.

Selon eux, les sociétés qui investissent agressivement pour faire croître leurs actifs et leurs ventes en dépit d’une faible rentabilité des capitaux investis ont des performances médiocres, en raison d’une croissance relative de leurs bénéfices par actions négative (c’est-à-dire inférieure à celle du marché).

En revanche, les sociétés ayant une rentabilité des capitaux investis élevée et une croissance plus disciplinée ont d’excellentes performances relatives, en raison d’une forte croissance relative de leurs bénéfices par actions.

Une stratégie smart beta growth consistant à investir dans des sociétés profitables ayant une politique d’investissements conservatrice a un apport diversifiant par rapport aux stratégies value, tout en délivrant un rendement excédentaire très positif grpace à une croissance plus rapide et soutenable du bénéfice par action.

L’indiciel n’est pas toujours low cost

La gestion passive, répliquant la performance d’un indice, est souvent une gestion à très bas coûts. Mais pas toujours.

Dans un article paru dans le Financial Times, Aime Williams donne l’exemple de quelques fonds indiciels anciens au Royaume-Uni facturant des frais jusqu’à dix fois supérieurs à ceux d’ETF plus récents répliquant exactement le même indice.

Certains fonds indiciels sont TRES chers au Royaume-Uni. [En France aussi.] https://t.co/mBt5M6vA1G par @Aime_Williams

— AlphaBetaBlog (@AlphaBetaBlogFR) July 29, 2017

Les ETF les moins chers répliquant les indices phares de la bourse anglaise, le FTSE 100 ou le FTSE All Share, ont des frais de gestion de 0,06 ou 0,07%.

Certains fonds indiciels traditionnels répliquant les mêmes indices ont des frais de gestion pouvant aller de 0,7% à 1%.

10 fois plus pour un produit répliquant le même indice c’est, pour reprendre une analogie que j’ai utilisée il y a quelques semaines, comme si une station service vendait le litre d’essence sans plomb 13 € quand les stations les moins chères vendent ce même litre d’essence 1,30 €.

Heureusement, il n’y a pas de cela chez nous car il n’y a (presque) pas de fonds indiciels traditionnels (c’est-à-dire non cotés en bourse).

Eh si, j’ai trouvé un fonds vendant son litre d’essence sans plomb 8,79 € le litre là où on peut la trouver à 1,30 € : le fonds ING Direct CAC 40 (lien vers sa fiche Quantalys ici). Répliquant la performance de l’indice CAC 40 dividendes bruts réinvestis, il a facturé lors de l’exercice clôturé fin novembre 2016 des frais courants de 1,69%. Ce fonds très, très, très cher est distribué auprès des détenteurs du contrat d’assurance vie ING Direct Vie, distribué sur internet.

Il est possible d’acheter un ETF répliquant l’indice CAC 40 pour 0,20%, même si la plupart des gros ETF facturent 0,25% (incidemment, quand on compare avec les frais de gestion des ETF répliquant l’homologue anglais du CAC 40, soit 0,06% pour les moins chers, on prend la mesure du manque de concurrence sur le marché français).

1,69% (les frais de gestion du fonds ING Direct CAC 40, c’est 6,76 fois plus que 0,25%, les frais de gestion de la plupart des ETF répliquant le CAC 40.

Pour les malheureux porteurs de parts de ce fonds dans leur contrat d’assurance vie ING Direct Vie, il existe une solution très facile pour conserver leur exposition au CAC 40 : vendre le fonds ING Direct Vie et souscrire dans un PEA à un ETF à 0,2 ou 0,25% de frais de gestion. Les frais de courtage seront inférieurs aux frais du contrat d’assurance vie au titre des unités de compte (0,85% par an pour le contrat ING Direct Vie) et la performance de l’ETF sera très supérieure à celle du fonds en raison de ses frais très inférieurs. Ceci n’est bien entendu pas un conseil d’investissement.

Les distributeurs de fonds, notamment les courtiers d’assurance vie, ne sont pas des philanthropes. Aux investisseurs de vérifier s’il existe des produits moins chers et donc plus rémunérateurs pour eux.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez aussi suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre commentaire ne sera publié qu’après validation par mes soins.

Quand je mentionne un livre dans ces colonnes, vous noterez un lien vers le site FNAC (ou dans certains cas vers le site Amazon, que j’évite autant que faire se peut car je préfère une entreprise qui paie sa juste part d’impôts dans le pays dans lequel la prestation est réalisée).

Je suis adhérent au service d’affiliation de la FNAC, sachez que tout achat que vous effectuerez sur le site FNAC via le lien sur mon site pourra donner lieu à versement de commission de la part de la FNAC.

Je suis également affilié au Club Partenaires Amazon, sachez que tout achat que vous effectuerez sur le site Amazon via le lien sur mon site pourra donner lieu à versement de commission de la part d’Amazon.

Ici et ainsi se termine ma semaine Twitter 30 de 2017. A la semaine prochaine.