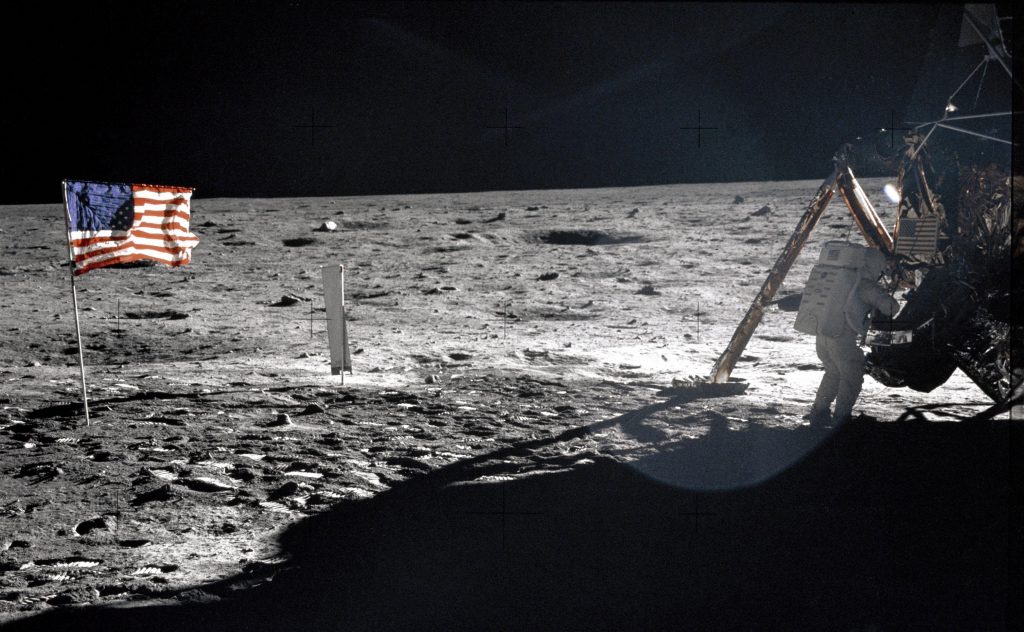

Le 20 juillet 1969 à 21 h 56 à l’heure de Houston (soit le 21 juillet 1969 à 2 h 56 UTC), Neil Armstrong a marché sur la lune. Bon, moi je n’y étais pas, donc je ne sais pas si ça a vraiment eu lieu. En plus, j’étais trop jeune pour regarder l’événement à la télévision, et en plus, c’était au milieu de la nuit et je dormais sans doute. Je n’étais pas à Paris non plus le 14 juillet 1789, donc je ne sais pas si la prise de la Bastille a vraiment eu lieu.

Un de mes éternels sujets d’émerveillement, c’est la permanence des théories du complot et la puissance du storytelling.

En ce qui concerne le premier homme sur la lune, William Karel avait réalisé en 2004 un remarquable documentaire, Opération Lune. Le sujet de ce canular, puisque c’en était un ? Craignant l’échec de la mission Apollo 11, l’administration américaine aurait demandé à Stanley Kubrick de mettre en scène en studio les premiers pas des astronautes Armstrong et Collins sur la lune.

Henry Kissinger, Donald Rumsfeld et Buzz Aldrin s’étaient prêtés à l’exercice de bonne grâce. J’ai le souvenir que le sinistre Rumsfeld était même très drôle.

Il n’y a pas que les images que l’on peut manipuler. Une histoire suffit. Un relais médiatique, un titre agressif et c’est parti : « la gestion indicielle, c’est comme les CDO avant la crise financière de 2008 ». Ben voyons (voir ci-dessous, Indexing is the new CDO).

Antoine Bello a écrit une excellente trilogie sur le Consortium de Falsification du Réel (CFR), une organisation internationale secrète qui fait ce que son nom indique : falsifier le réel.

Lisez Les falsificateurs, Les éclaireurs et Les producteurs. Vous y apprendrez entre autres que Laïka, la première chienne dans l’espace, n’a jamais existé. Normal, puisque Neil Armstrong n’a jamais marché sur la lune.

D’ailleurs Neil Armstrong, qui est mort en 2012, n’a jamais existé.

Ce que j’aime beaucoup dans l’indice capi-pondéré, c’est qu’il se suffit à lui-même : pas besoin de storytelling, un indice diversifié représente assez correctement un marché actions (voire le marché actions dans le cas d’un indice global toutes capitalisations) et les investisseurs peuvent s’y exposer via un véhicule indiciel.

Ajoutez-y une pincée de frais très bas, et vous avez un cocktail très difficile à battre pour les gérants actifs.

Lesquels doivent avoir recours au storytelling, qui prend de plus en plus la forme de fonds thématiques : Energies Renouvelables ! Robotisation ! Millennials !

Même certains émetteurs d’ETF s’y mettent (hélas). Dernier en date, ce produit de WisdomTree sur le Cloud Computing.

Thématique ! Thématique ! Nouvel avatar du mème Thématique ! avec la lancement par WisdomTree d'un #ETF Cloud Computing.https://t.co/2PGen4tP7D (1/2)

— AlphaBetaBlog (@AlphaBetaBlogFR) September 9, 2019

Autre option pour les gérants d’actifs, jargonner (voir ci-dessous, Sa majesté storytelling).

Comme le disait le très oublié Nicolas Boileau (1636-1711) :

Ce que l’on conçoit bien s’énonce clairement,

Et les mots pour le dire arrivent aisément.

Bienvenue dans ma semaine Twitter 36 de 2019.

Indexing is the new CDO

Les CDO, ce sont les Collateralised Debt Obligations. Des véhicules d’investissement permettant de s’exposer à des dettes. Quand les dettes sont remboursées, tout va bien. Quand il s’agit de crédits consentis à des emprunteurs insolvables, ça va moins bien. Voire très mal, comme lors de la crise des subprimes, ces crédits précisément consentis via des courtiers irresponsables à des emprunteurs insolvables, que les banques prêteuses ont immédiatement revendus à des CDO. Ce qui a conduit (pour partie) à la grande crise financière de 2008.

Quelques gérants avaient vu venir la débâcle et ont su en profiter. John Paulson en est un. Il a gagné beaucoup d’argent, et en a fait gagner beaucoup aux investisseurs présents dans son fonds. Depuis, il a perdu la main, mais c’est un autre sujet.

Parmi ces gérants prescients, Michael Burry.

Si vous avez lu The Big Short (en français, Le casse du siècle) de Michael Lewis, ou vu le film1 qui a été tiré de ce livre passionnant, vous savez qui est Burry (dont Christian Bale joue le rôle dans le film).

Burry a créé et dirige Scion Asset Management, au site internet minimaliste.

Il a agité la twittosphère financière via l’agence Bloomberg, en deux temps.

- Le 28 août paraît un court article de Heejin Kim et Myungshin Cho titré : The Big Short’s Michael Burry sees a Bubble in Passive Investing (Michael Burry, celui de Big Short, voit une bulle dans la gestion indicielle). Ce que semble dire Burry, c’est plutôt que les petites capitalisations value sont tellement délaissées par les investisseurs dans le monde entier qu’elles représentent une belle opportunité d’investissement. Ca tombe bien, Scion Asset Management gère un fonds de petites capitalisations value. Le lien avec la gestion indicielle est assez ténu : d’après Burry, la déferlante indicielle favorise les grandes capitalisations. Et Bloomberg de titrer sur la bulle indicielle, car c’est quand même plus générateur de clics qu’un titre sur la grande solitude des small caps value.

- Le septembre, Burry va un peu plus loin en comparant la gestion indicielle d’aujourd’hui aux CDO de 2008. L’article de Reed Stevenson est titré The Big Short’s Michael Burry Explains Why Index Funds Are Like Subprime CDOs (Michael Burry, celui de Big Short, explique pourquoi les fonds indiciels sont comme les CDO subprime).

Diantre.

Résumons :

- Burry a gagné beaucoup d’argent en prévoyant la crise des subprimes. Il est donc très intelligent.

- Burry dit que les nouveaux CDO subprimes, ce sont les fonds indiciels. Comme il a vu venir la crise des subprimes, il a raison. Et comme c’est Bloomberg qui lui donne la parole, c’est crédible. La prescience passée augure de la prescience future ! Madame Irma une fois, Madame Irma toujours.

- Je shorte la gestion indicielle !

Ah, mais comment ? Quelle classe d’actifs ? Les actions ? Lesquelles ? Les obligations ? Lesquelles ? Allô, Goldman Sachs, peux-tu me construire un véhicule permettant de shorter la gestion indicielle ?

Et Burry d’asséner un argument massue.

"And now passive investing has removed price discovery from the equity markets."

[Silly.]https://t.co/BEMZm50pLe— Philippe Maupas (@philmop) September 5, 2019

Pour Mr Big Short, la situation actuelle

ressemble beaucoup à la bulle sur les CDO synthétiques adossés à des actifs avant la grande crise financière, en ce sens où la fixation des prix sur ce marché ne résultait pas d’une analyse fondamentale titre par titre, mais de flux de capitaux massifs s’appuyant sur des modèles de risque approuvés par des prix Nobel, qui s’avérèrent défaillants.

Je décrypte : « price discovery » ou « price setting », c’est le mécanisme par lequel la confrontation d’opinions différentes en matière de valorisation d’un titre conduit à la fixation de son cours. Ce sont les gérants actifs qui assument cette fonction. Les gérants indiciels ne recherchent pas à découvrir la vraie valeur d’un actif, mais acceptent passivement le cours du moment.

Donc, à cause de la gestion indicielle, cette fonction importante ne serait plus assurée.

Euh, mais pourquoi Michael ? Il suffit de 2 gérants actifs au sein d’une multitude d’intervenants indiciels passifs pour que le prix puisse être établi. Et même si les fonds indiciels sont à parité avec les fonds gérés activement pour les actions Etats-Unis, quand on s’intéresse aux transactions, elles restent très majoritairement effectuées par les acteurs actifs, pas par les véhicules indiciels (qui font très peu de transactions)2.

Bon, qui suis-je à réfuter les arguments indigents de Michael Burry, celui de The Big Short ? Laissons la parole à des personnes beaucoup plus qualifiées que moi.

La paille et la poutre

Bulle indicielle ! est donc, on l’a vu ci-dessus, un des arguments régulièrement utilisé par les opposants à la gestion indicielle à bas coûts, qui vivent généralement de la gestion active.

Ca me fait penser à la parabole de la paille et de la poutre (c’est Jésus qui parle).

Pourquoi vois-tu la paille qui est dans l’œil de ton frère, et n’aperçois-tu pas la poutre qui est dans ton œil ? Ou comment peux-tu dire à ton frère : Laisse-moi ôter une paille de ton œil, toi qui as une poutre dans le tien ? Hypocrite, ôte premièrement la poutre de ton œil, et alors tu verras comment ôter la paille de l’œil de ton frère3.

Josh Brown est CEO de Ritholtz Wealth Management, le Registered Investment Advisor qui aux Etats-Unis s’appuie sur les blogs et la présence médiatique de ses collaborateurs pour recruter ses clients.

Brown a un ton très libre qui séduit plus d’un million d’abonnés à son compte Twitter.

Dans un post récent, Brown a conseillé aux tenants de la théorie de la bulle indicielle de retirer la poutre de leur oeil : la bulle, ça a toujours été, et c’est toujours les investisseurs dans les fonds gérés activement qui la créent.

La bulle indicielle ? Pour @ReformedBroker, la vraie bulle est, et a toujours été dans les fonds gérés activement. https://t.co/Z1jGDHDW2U

— AlphaBetaBlog (@AlphaBetaBlogFR) August 31, 2019

Selon lui, le problème est sémantique :

La plupart des personnes affirmant que à la gestion indicielle est une bulle n’indiquent pas précisément en quoi il s’agit d’une bulle. Ce qu’ils disent en réalité, c’est que la gestion indicielle est populaire. Comme le shopping en ligne, Instagram ou la cuisine mexicaine. Ces choses ne sont pas des « bulles ».

La préférence actuelle pour les fonds à bas coûts n’a rien à voir avec une bulle.

Les gens qui utilisent le terme de « bulle pour décrire la forme d’humilité récente qui s’est répandue parmi les investisseurs privés (et leurs intermédiaires financiers) sont amers, ou bien essaient délibérément de tromper, ou bien encore font erreur.

Et Brown d’affirmer que les bulles ont toujours été créés par les investisseurs des fonds gérés activement.

De 1987 à 2007, nous avons connu une bulle de 20 ans dans la préférence des investisseurs pour les gérants actifs, pour le stockpicking comme sport et pour le placement en bourse comme hobby.

Puis vint la grande crise financière de 2008, qui mit fin à la bulle.

La période de 20 ans allant de 1987 à 2007 était la vraie aberration. Ce qui se passe maintenant, c’est le retour à la normal.

Brown n’est pas le seul à penser qu’il n’y a pas de bulle indicielle.

C’est aussi le cas de John Stepek de MoneyWeek, un magazine financier anglais, qui ne voit dans le transfert de centaines milliards de dollars de fonds gérés activement vers des fonds indiciels à bas coûts qu’une guerre des prix. Investir coûte moins cher aux investisseurs, et les sociétés dont les produits sont chers ne sont pas contentes.

For @John_Stepek, passive investing is not a bubble https://t.co/Lk1Hf9nbOt via @RobinJPowell pic.twitter.com/LNoMAFGQ1J

— Philippe Maupas (@philmop) September 6, 2019

Touche pas à mon fromage.

Les choses de la vie selon Morgan

Décidément, je ne quitte plus Morgan Housel.

La semaine dernière (Les 17 lois de Morgan), je vous présentais ma sélection au sein de ses 17 lois en matière de placement.

Cette semaine, je ne résiste pas au plaisir de le citer deux fois. Les deux citations sont extraites d’un excellent post intitulé You Better Love This.

La thèse de Housel ? Mieux vaut un portefeuille sous-optimal avec lequel on est à l’aise et qu’on conservera contre vents et marées, plutôt qu’un portefeuille supérieur qui nous épuisera rapidement. Une autre façon de dire que le mieux est l’ennemi du bien ?

Première citation :

"Il y a peu de variables financières plus corrélées à la performance que la fidélité à une stratégie durant les années où elle ne marche pas." https://t.co/mRlD07JkUr par @morganhousel

— AlphaBetaBlog (@AlphaBetaBlogFR) August 31, 2019

Deuxième citation :

L’horizon de placement a une telle importance en matière de placement que le portefeuille bancal que vous adorez peut être meilleur que le portefeuille parfait qui finit par vous ennuyer et que vous abandonnerez dès qu’il ne sera plus dans l’air du temps.

"Time horizon is so powerful in investing that the ill-conceived portfolio you love may be better than the perfect one that bores you and that you’ll abandon the moment it’s out of favor." https://t.co/asrBQxb1bl by @morganhousel

— Philippe Maupas (@philmop) September 2, 2019

Je synthétise :

- le portefeuille optimal, c’est celui avec lequel l’investisseur se sent à l’aise ;

- il faut tenir le cap.

Sa majesté storytelling

Christian Salmon a publié Storytelling en 2008. Sous-titre de son livre : La machine à fabriquer des histoires et à formater les esprits.

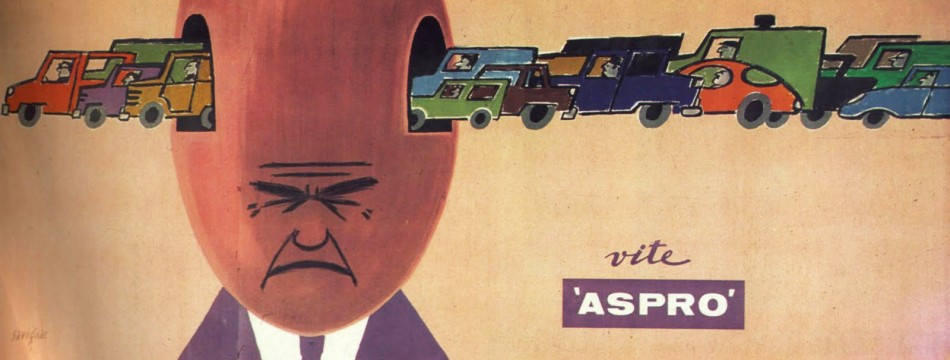

Le storytelling a remplacé la réclame de nos grands-parents.

Bon, quand c’est le génial Savignac (1907-2002) qui dessine l’affiche, la réclame se hisse au niveau de l’oeuvre d’art.

Aujourd’hui, on ne vend plus (vulgaire), on raconte des histoires. Y compris pour vendre des fonds.

BlackRock est le premier gérant d’actifs au monde en termes d’encours (). C’est une machine de guerre très impressionnante, recrutant de très brillants esprits. Et d’excellents storytellers.

Exemple avec un document au demeurant fort intéressant destiné aux investisseurs professionnels et disponible sur le site de BlackRock au Royaume-Uni. Son titre ? 3 habits of highly effective ‘active’ investors. Soit : Les 3 habitudes des investisseurs « actifs » les plus efficaces.

Miam. 3 habitudes, ce n’est pas trop. Et les investisseurs actifs les plus efficaces, ça fait rêver. Je clique. Comme je clique sur les titres promettant de me dévoiler les 5 routines matinales des individus les plus riches. Ou les 8 secrets d’Arnold Schwarzenegger pour avoir des abdominaux d’acier.

Ne vous méprenez pas, ce document de BlackRock est très intéressant. Mais il utilise un jargon inutilement complexe, pour bien montrer qu’entre professionnels de la finance, on se comprend, on est une caste à part. Qui a ses codes, son vocabulaire.

J’ai donc choisi un passage emblématique (dans le tweet ci-dessous) que je vais traduire de la novlangue financière en français de tous les jours.

Les dieux du storytelling en gestion d'actifs, c'est BlackRock https://t.co/fTCltQZPbH pic.twitter.com/1rnuCe4gzy

— AlphaBetaBlog (@AlphaBetaBlogFR) September 6, 2019

- « Redéployer son budget de frais » : virer les fonds pseudo-actifs chers pour acheter des fonds indiciels pas chers (dont les nôtres, of course).

- « Ils libèrent ainsi un budget » : ça c’est mignon. Là où tu payais 2%, tu ne paies plus que 0,1%. Economie : 1,9% (plus l’éventuelle et probable surperformance du fonds indiciel). En français, « libérer un budget » peut aussi se dire « payer moins cher ».

- « Des sources de rendement idiosyncratiques et uniques » : alors là, chapeau bas. Dans ce contexte, un rendement idiosyncratique, c’est un rendement qui est spécifique à une entreprise et ne dépend pas de la santé du secteur économique de l’entreprise, ou de celle de l’économie tout entière. C’est le Graal de la gestion active, le vrai alpha. Pas le vulgaire beta du marché, ni le beta plus raffiné des facteurs. Non, le suc concentré, la substantifique moëlle. Bon courage pour trouver ces oiseaux rares, mais après tout, on est entre professionnels de haut niveau, on va y arriver.

Ah, ça tombe bien, dans le très grand supermarché de la gestion qu’est BlackRock, vous trouverez du pur beta à très bas coûts, des produits factoriels, ET de la gestion active.

Bon, je ne sais pas si tous les fonds gérés activement de BlackRock vous donnent accès à des sources de rendement idiosyncratiques et uniques.

Dans votre prochain dîner en ville, n’hésitez pas à dire à vos voisins qu’en redéployant intelligemment leur budget de frais, ils peuvent s’exposer à des sources de rendement idiosyncratiques et uniques. Vous devriez avoir beaucoup de succès.

Robert Shiller, professeur à Yale University et récipiendaire en 2003 du prix de la Banque de Suède en sciences économiques en mémoire d’Alfred Nobel4, est intimement convaincu que les récits (« narratives » en anglais) influent sur l’économie.

Ecoutez-le en parler avec Rob Arnott, le co-fondateur de Research Affiliates.

.@RobertJShiller on narratives and how they drive economic events. A great conversation with Rob Arnott. https://t.co/lFUUdnFpqM

— Philippe Maupas (@philmop) September 6, 2019

Pour approfondir, lisez le dernier livre de Shiller, Narrative Economics: How Stories Go Viral and Drive Major Economic Events.

Gestion active et mortalité

Quand un fabricant automobile conçoit un nouveau modèle, c’est pour longtemps. La Golf de Volkswagen est toujours jeune alors qu’elle a été lancée en 1974.

Quand une société de gestion conçoit un nouveau fonds, est-ce pour longtemps ?

Pas vraiment, d’après les chiffres de S&P DJ Indexes utilisés par Chris Flood du Financial Times.

La très forte mortalité sur 10 ans des fonds actions en Europe et aux Etats-Unis. Quand un fonds est mauvais, il suffit de le faire disparaître. https://t.co/zcCEaiQBd7 par @chrisflood_FTfm pic.twitter.com/96uHwvFKUU

— AlphaBetaBlog (@AlphaBetaBlogFR) September 6, 2019

Le fournisseur d’indices a analysé le taux de survie à 10 ans des fonds actions domiciliés en Europe et aux Etats-Unis parmi ceux qui existaient au 1er janvier 2009.

On dirait qu’une épidémie de peste a eu lieu : moins de 50% des fonds actions Royaume-Uni, actions Europe et actions monde (en € et en £, c’est un peu mieux pour les fonds en USD) ont survécu. Les seuls fonds à avoir un taux de survie supérieur à 60% sont les fonds actions pays émergents domiciliés aux Etats-Unis.

Cette mortalité très élevée, qui est de la seule responsabilité des sociétés de gestion, est d’autant plus surprenante que les marchés actions ont connu une période de hausse depuis 2008.

D’après Chris Flood, la liquidation des fonds suit généralement une période de sous-performance. Substitut à la liquidation : l’absorption d’un fonds sous-performant par un autre fonds.

Le journaliste fait par ailleurs l’hypothèse qu’un retournement de tendance prolongé sur les marchés actions pourrait faire augmenter le taux de mortalité, et ce d’autant plus que les grands distributeurs de fonds réduisent le nombre de produits référencés.

« Quand tu veux tuer ton chien, tu dis qu’il a la rage », dit le proverbe. En matière de fonds gérés activement, la rage, c’est la sous-performance, mais le résultat est le même : exit le fonds.

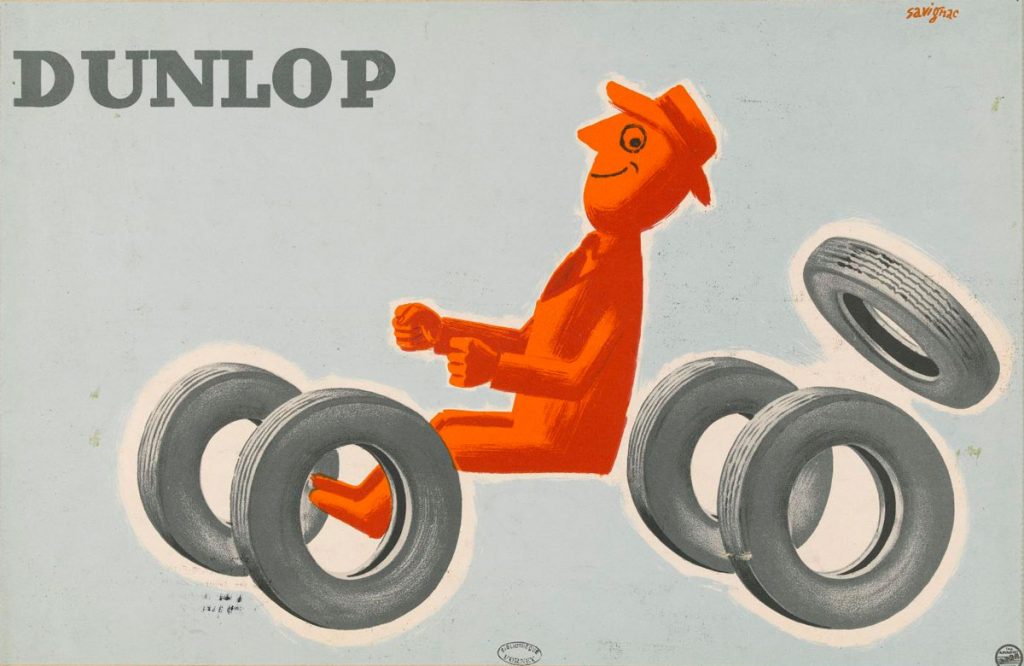

Allez, pour la route, car je ne m’en lasse pas, une autre affiche de Savignac.

Les produits dont il a été question dans ma semaine Twitter 36 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 36 de 2019. Sayōnara. さようなら

Illustration : NASA.

- La crise financière de 2008 a inspiré aux cinéastes quelques excellents films. Dans ce coffret, outre The Big Short, vous retrouverez l’excellentissime Margin Call, et le prodigieux Leonardo di Caprio dans Le Loup de Wall Street.

- Dans un excellent papier de Vanguard daté de janvier 2018, James J. Rowley, Jr., CFA, Joshua M. Hirt et Haifeng Wang, Ph.D, avaient estimé que la gestion indicielle représentait 5% du volume quotidien des transactions effectuées sur les bourses américaines. 5%.

- Évangile selon Matthieu chapitre 7, versets 3 à 5, traduction d’après la Bible Louis Segond.

- Communément surnommé « prix Nobel d’économie ».