Depuis la fin de la seconde guerre mondiale, le capitalisme français est une énigme. Coincé entre le capitalisme financier anglo-saxon (pour faire vite) et le capitalisme rhénan cher au regretté Michel Albert (Capitalisme contre Capitalisme), avec son Mittelstand globalisé, bien financé par des banques puissantes (c’est fini, voir la triste destinée de Deutsche Bank et Commerzbank), il a néanmoins réussi à créer des très grandes sociétés elles aussi globalisées.

La France est ainsi le 5ème pays le plus important dans l’indice MSCI ACWI (voir ci-dessous). Certes à des années-lumières derrière les Etats-Unis, mais 5ème quand même.

Tout cela en dépit du fait que la France pratique un capitalisme sans capitaux (sauf dans le fonds en euros des contrats d’assurance vie). Et un capitalisme de connivence (le crony capitalism n’étant pas réservé aux seuls pays dits émergents).

Le remarquable papier de Sandrine Cassini et Grégoire Biseau sur Lagardère dans M Magazine, le magazine de fin de semaine du Monde, en est une illustration atterrante.

Ce papier très fouillé de @sandrinecassini et @gbiseau sur l'affaire Lagardère est une plongée fascinante et atterrante dans l'entre-soi du capitalisme 🇫🇷https://t.co/81LBbushTo

— AlphaBetaBlog (@AlphaBetaBlogFR) July 17, 2020

Si vous avez manqué les épisodes précédents, je résume : Lagardère, c’était Jean-Luc (1928-2003). Jean-Luc meurt. Son fils Arnaud lui succède. Le fils n’est pas le père et Lagardère périclite.

Un méchant activiste installé à Londres, Joseph Oughourlian d’Amber Capital (dont Sandrine Cassini, encore elle, avait fait le portrait dans M Magazine), s’invite au capital et tente de s’attaquer à la forteresse inexpugnable, protégée par ce statut-que-le-monde-entier-nous-envie, celui de la commandite.

Levée de bouclier dans l’establishment français, notre version du salotto buono italien.

Boutons l’activiste hors de Lagardère ! Touche pas à Arnaud1 ! Union sacrée !

On retrouve des noms connus, les mêmes depuis 40 ans : Bernard Arnault, Vincent Bolloré, Marc Ladreit de Lacharrière, Grégoire Chertok de la banque Rothschild, et même un néo banquier d’affaires très enthousiaste et accessoirement ex-président de la République, Nicolas Sarkozy.

Et à la fin, c’est Arnaud qui gagne. Aucune des résolutions d’Amber Capital n’est votée en assemblée générale.

Merci les amis ! Merci Bernard ! Merci Vincent ! (C’est presque le magnifique film de Claude Sautet, Vincent, François, Paul et les autres, si ce n’est que je trouve les personnages du feuilleton Lagardère nettement moins attachants que ceux du film de Sautet.)

La suite sera sans doute encore plus féroce, puisque Vincent semble ne pas avoir apprécié le fait que Bernard ait pu prendre une participation dans la holding d’Arnaud, alors que lui (Vincent) s’est contenté d’une participation dans Lagardère, société verrouillée par la commandite.

Vous n’avez pas tout compris ? Moi non plus. Mais je parie qu’à la fin, Arnaud fera ses bagages.

Tout ça me rappelle les comportements de la BaFin et de l’establishment allemand vis-à-vis de Wirecard, le fleuron local de la technologie des paiements sur internet, injustement attaqué par de méchants vendeurs à découvert.

Après ces grands fauves au physique avantageux, retour sur terre.

Un grand merci à Etienne Dorsay pour cette ode aux gens affublés d’un physique sans relief, dont je suis.

Les gens affublés d'un physique sans relief, dont je suis, sans prétention aucune, un des spécimens les plus représentatifs, ont cette qualité rare de mettre les autres en valeur.

Et c'est sans la moindre once d'amertume que je vous confie que nous n'en sommes jamais remerciés. pic.twitter.com/mr2HaDFYhd— Etienne Dorsay (@E_Dorsay) July 7, 2020

Ah, Anny Duperey.

Quant à mon potager, puisque vous m’en demandez des nouvelles, il va bien, merci.

Les premières courgettes sont là, de fort belle taille.

En parlante de courgettes, avez-vous vu Ma vie de courgette de Claude Barras ? C’est un des plus jolis films d’animation qu’il m’ait été donné de voir.

Bienvenue dans mes semaines Twitter 28 et 29 de 2020.

Move fast and break people

Je me permet de détourner le titre d’un livre de Jonathan Taplin, Move Fast and Break Things: How Facebook, Google, and Amazon Cornered Culture and undermined Democracy.

Nathaniel Popper est un journaliste du New York Times qui s’est penché sur certains néo-investisseurs convertis aux joies de la bourse par Robinhood.

Robinhood est cette fintech dont je parle régulièrement ici (pas seulement en bien), dont la mission est de démocratiser l’accès à la bourse via une application simple et agréable à utiliser.

Très agréable à utiliser. Trop agréable à utiliser ?

Toujours est-il que Popper a rencontré des néo-investisseurs qui se sont brûlé les ailes.

Comment Robinhood a révolutionné le trading aux 🇺🇸. Avec des conséquences parfois tragiques. Un papier remarquable de @nathanielpopper.https://t.co/LCoMCjHzD7

— AlphaBetaBlog (@AlphaBetaBlogFR) July 10, 2020

Par exemple Richard Dobatse, qui a ouvert un compte en 2017 et a adoré l’application, avec ses confettis et ses notifications par textos pleines d’émojis. Avec Robinhood, acheter en un clic des produits financiers complexes, c’est aussi fun qu’un jeu vidéo.

Richard a commencé par financer ses placements avec des avances sur ses cartes de crédit à hauteur de 15 000 dollars. Pour éponger les pertes, il a emprunté 30 000 dollars en nantissant sa maison.

Et ça a marché ! La valeur de son portefeuille a dépassé 1 million de dollars. Pour redescendre à 6956 dollars au moment de la publication de l’article de Popper.

Selon une étude comparative de 9 courtiers en ligne aux Etats-Unis réalisée par Alphacution pour le New York Times,

pendant le premier trimestre de 2020, les clients de Robinhood ont tradé 9 fois plus d’actions que ceux de E-Trade, et 40 fois plus d’actions que ceux de Charles Schwab, par dollar dans la moyenne des comptes du plus récent trimestre. Ils ont également acheté et vendu 88 fois plus de contrats sur options, risqués, que les clients de Schwab, relativement à la taille moyenne des portefeuilles.

Le courtage est gratuit chez Robinhood. Gratuit !

Comme l’écrit fort judicieusement l’indispensable Matt Levine de Bloomberg,

si des gens font des choses pour vous et ne vous facturent rien en retour, alors il faut qu’ils génèrent de l’argent ailleurs, et vous avez probablement intérêt à comprendre comment et où.

Alors, le courtage gratuit chez Robinhood, ça se paie comment et où ?

Plus les clients font de transactions, plus le chiffre d’affaires augmente via le mécanisme du « payment for order flow ». Ce dernier, pratiqué par tous les courtiers, consiste à router les ordres de ses clients auprès de tiers qui vont les exécuter contre une rémunération versée à Robinhood.

Et les documents légaux montrent que ces tiers (qui sont des traders à haute fréquence) paient proportionnellement beaucoup plus cher l’accès au carnet d’ordres des clients de Robinhood que l’accès au carnet d’ordres des clients de Schwab.

Pour quelle raison ? Parce que les clients de Robinhood sont considérés comme étant moins sophistiqués que ceux de Schwab, et donc parce qu’il est plus facile d’abuser d’eux ? On ne le saura sans doute jamais.

Le narratif des fintech est séduisant : pour Robinhood, il s’agit de révolutionner le courtage en en démocratisant l’accès.

Mais parfois, il y a de la casse. Comme cet étudiant qui s’est suicidé après avoir cru avoir perdu 730 000 dollars en tradant des options via son compte Robinhood.

Move fast and break people.

Pas de Robinhood en France pour le moment. Ca viendra peut-être2.

Le plus ressemblant, ce sont les acteurs comme eToro.

Toutes les actions, 0 % commission.

Un marketing sophistiqué pour harponner le crypto-enthousiaste :

Seul un goojybooboo passerait à côté du trading de crypto-monnaies.

Vous ne voudriez quand même pas être un goojybooboo ?

Sinon, on peut aussi spieler sur les CFD chez eToro.

CFD comme Armes de Destruction Massive3. Le régulateur impose une mention en théorie dissuasive à tous les intermédiaires permettant à des particuliers de faire des transactions sur les CFD.

La voici telle qu’elle apparaissait sur le site français de eToro le 20 juillet 2020 à 22h30 (c’est moi qui souligne en gras) :

Les CFD sont des instruments complexes et présentent un risque élevé de perdre de l’argent rapidement en raison de l’effet de levier. 75% des comptes d’investisseurs particuliers perdent de l’argent en négociant des CFD avec ce fournisseur.

En fait, vous ne négociez pas des CFD avec ce fournisseur, mais contre lui. Et à ce jeu, c’est plus souvent lui qui gagne car c’est lui qui fixe le prix.

Vous êtes prévenu.e.

ESG et résilience

Un des narratifs utilisés par les partisans de l’ESG, c’est que cette approche permettrait de sélectionner des valeurs plus résistantes dans la baisse.

Ce n’est pas facile à prouver depuis 2008, car il y a eu assez peu de baisses.

Des baisses, il y en eut au premier trimestre 2020. Comment se sont comportées les valeurs ESG durant cette période turbulente ?

Plutôt bien : 51 des 57 indices ESG de Morningstar et 15 des 17 indices ESG MSCI ont fait mieux que leur homologue sans filtre ESG.

Attention, aucune conclusion statistiquement fiable ne peut être tirée de l’analyse d’une seule période. De plus, l’analyse des indices ne concerne que la gestion indicielle, pas la gestion active.

BlackRock, le plus gros gérant d’actifs au monde, analyse depuis 2018 le comportement des fonds ESG, et arrive à la double conclusion suivante : 1. les approches ESG n’impliquent pas de renoncer à une partie de la performance ; 2. les approches ESG sont résilientes dans la baisse.

BlackRock a montré qu’il existait une corrélation entre le caractère ESG d’une valeur et des facteurs traditionnels comme la qualité (quality) et la faible volatilité (low volatility), eux-mêmes vecteurs de résilience (à noter que le raisonnement se mord un peu la queue, car on ne sait pas trop quelle cause entraînant quel effet).

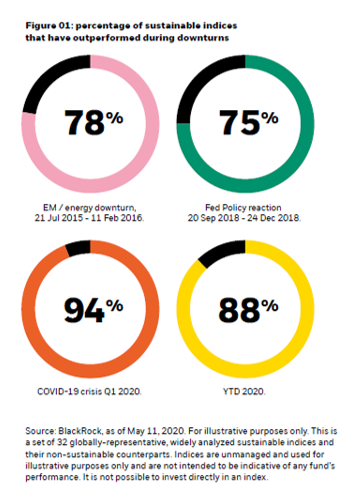

BlackRock a analysé le comportement des indices et des fonds ESG pendant différentes périodes de baisse, dont celle du premier trimestre 2020.

Qu'est-ce qui explique la bonne performance relative des fonds #ESG dans la baisse du début d'année ? Une étude passionnante de BlackRock.https://t.co/JFy1WPYPcT pic.twitter.com/5iFi6qdgWQ

— AlphaBetaBlog (@AlphaBetaBlogFR) July 9, 2020

Le gérant d’actifs rappelle que certains observateurs attribuent la résilience des fonds ESG à leur composition sectorielle, notamment à leur faible exposition aux valeurs du secteur de l’énergie, qui ont été massacrées au premier trimestre.

La conviction de BlackRock est que la surperformance de l’ESG est liée à plusieurs caractéristiques : la satisfaction des employés, la force des relations avec les clients et la qualité du conseil d’administration.

BlackRock estime, en s’appuyant sur les chiffres de collecte, que les investisseurs ont montré au premier trimestre leur préférence pour les actifs ESG, et que cette préférence semble durable4.

Une large majorité des indices ESG a surperformé ses homologues sans filtre ESG dans les 4 périodes baissières analysées par BlackRock. Ca a par exemple été le cas pour 94% d’entre eux au premier trimestre 2020.

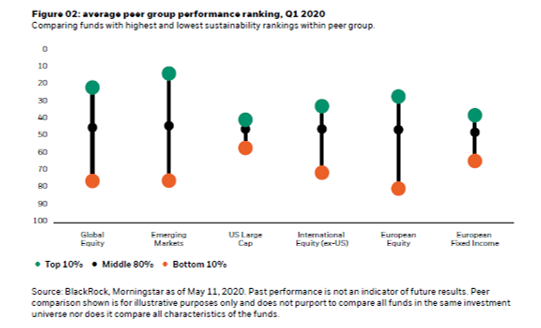

En ce qui concerne les fonds, BlackRock a travaillé avec des données Morningstar pour analyser la performance des fonds domiciliés aux Etats-Unis du 1er janvier au 1er trimestre 2020 dans différentes catégories.

Les 10% des fonds ayant les meilleures notes ESG Morningstar sont représentés par le point vert. Les 10% des fonds ayant les moins bonnes notes ESG Morningstar sont représentés par le point rouge.

On constate que les fonds ayant le meilleur score ESG ont eu systématiquement une meilleure performance sur la période d’analyse que ceux ayant le plus mauvais score ESG : pour les actions monde (« Global Equities »), les bons élèves ESG se sont classés dans le 29ème percentile de performance, les mauvais élèves dans le 76ème percentile, très loin derrière.

De même qu’une hirondelle ne fait pas le printemps, une période de baisse ne permet pas de tirer de conclusion définitive. Mais mon petit doigt me dit que BlackRock va mettre sa puissance de feu – considérable – en matière de recherche au service de sa nouvelle cause : l’ESG.

Et va continuer à analyser le comportement des fonds ESG jusqu’à réussir à établir solidement et quantitativement les vertus des fonds ESG en matière de résilience.

30 années d’ESG vues par MSCI

Je le répète, la gestion active a deux planches de salut : l’ESG et les thématiques.

En matière d’ESG, la bataille entre fournisseurs de données fait rage. Et à la fin, c’est MSCI qui gagnera. C’est du moins mon pronostic.

Le fournisseur d’indices, qui alloue des ressources considérables à la fourniture de données extra-financières et d’outils d’analyse, vient de mettre en ligne un outil de visualisation de 30 ans d’ESG.

Explore 30 years of #ESG with MSCI's neat interactive timelinehttps://t.co/KapLg318Wq pic.twitter.com/64GX0YOdz6

— Philippe Maupas (@philmop) July 10, 2020

1990 : premier indice ESG MSCI KLD (lancé par KLD Research & Analytics sous le nom de Domini 400 Social Index). 2020 : MSCI a créé 1500 indices ESG.

1990 : pas d’ETF ESG. 2020 : 268 ETF ESG.

En 1995, les actifs ESG aux Etats-Unis étaient évalués à 639 milliards de dollars. En 2018, les actifs ESG mondiaux sont évalués à 30 000 milliards de dollars.

En 1990, la collecte de données ESG est faite manuellement. KLD Research & Analytics analysait 650 sociétés (les constituants du Domini 400 Social Index et du S&P 500).

En 2020, les données sont devenues pléthoriques, leur collecte utilise l’intelligence artificielle. MSCI ESG Research fournit des notations ESG pour plus de 8500 sociétés (14000 émetteurs quand on compte les filiales) et plus de 680000 titres (actions et obligations) dans le monde entier.

Et à la fin, c’est MSCI qui gagnera la bataille des données ESG.

Extension du domaine de l’ESG

Si l’ESG est une des deux planches de salut de la gestion active, il se prête aussi à une approche indicielle.

On le savait depuis longtemps pour la gestion actions, notamment pour les marchés dits développés. Mais l’ESG n’ pas de frontières, et s’étend au monde émergent.

Amundi vient ainsi de lancer un ETF répliquant l’indice MSCI Emerging ESG Leaders, composé à fin juin de 479 sociétés de grandes et moyennes capitalisations (sur les 1385 de l’indice MSCI Emerging Markets, qui couvre 26 marchés considérés comme émergents par MSCI).

Les ESG leaders ont des scores ESG supérieurs à la moyenne, et l’indice exclut les valeurs liées au tabac, à l’alcool au jeu, à l’énergie nucléaire et à l’armement.

Cet ETF a été lancé pour Ilmarinen, un assureur finlandais, qui va investir 500 millions d’euros.

Lancement d'Amundi MSCI Emerging #ESG Leaders Select UCITS ETF, avec un investissement initial de 500 millions d'€ de l'assureur 🇫🇮 Ilmarinenhttps://t.co/dJHFPE7TM3

— AlphaBetaBlog (@AlphaBetaBlogFR) July 8, 2020

L’offre obligataire indicielle s’enrichit également, notamment aux Etats-Unis, qui ne sont pas le pays le plus en pointe en matière d’ESG.

Vanguard vient ainsi d’annoncer le lancement en septembre d’un ETF répliquant l’indice Bloomberg Barclays MSCI US Corporate SRI Select Index, qui exclut certains secteurs d’activité. Les frais de gestion ? 0,12% par an.

Vanguard avait lancé son premier fonds indiciel ESG, Vanguard FTSE Social Index Fund, en 2000. 18 ans plus tard, la société lançait deux ETF Actions, Vanguard ESG U.S. Stock ETF et Vanguard ESG International Stock ETF.

Puis en avril 2019, Vanguard lançait un fonds actions ESG géré activement, Vanguard Global ESG Select Stock Fund, dont la gestion a été déléguée à Wellington Management Company.

Aux 🇺🇸, Vanguard va lancer Vanguard ESG U.S. Corporate Bond #ETF, qui réplique le Bloomberg Barclays MSCI US Corporate SRI Select Index pour des frais de gestion de 0,12%.https://t.co/xjUxm4Dd0m

— AlphaBetaBlog (@AlphaBetaBlogFR) July 10, 2020

Les belles infographies de JPMorgan AM

Tous les trimestre, JPMorgan AM publie un fort riche Guide to the Markets/Guide des Marchés (la version nord-américaine est ici, la version française est là). On y trouve des tombereaux d’infographies, dont certaines sont utiles.

En voici deux.

Tout d’abord la répartition géographique de l’indice MSCI All Country World au 30 juin. Cet indice référence 2988 actions de grandes et moyennes capitalisations de 23 marchés développés et 26 marchés émergents et couvre environ 85% de la capitalisation boursière mondiale.

Les valeurs des Etats-Unis pèsent 58%, les pays émergents 12% (5% pour la Chine, qui est le 3ème pays, le 2ème étant le Japon avec un poids de 7%). Le Royaume-Uni est le 4ème pays, avec un poids de 3,9%. Et la France le 5ème, avec un poids de 3%.

Et l’allocation actions de vos clients (et dans la vôtre), ça donne quoi ?

Répartition géographique du MSCI ACWI. 🇫🇷 : 3%. (source : JPMorgan AM au 30 juin 2020)https://t.co/EwEhCtKJpg pic.twitter.com/chA1O2wUla

— AlphaBetaBlog (@AlphaBetaBlogFR) July 8, 2020

La deuxième infographie permet de visualiser la surperformance phénoménale du style Growth par rapport au style Value aux Etats-Unis, tant depuis le sommet atteint en octobre 2007 que depuis le point bas de mars 2009.

Surperformance qui se traduit par des ratios de valorisation beaucoup plus élevés par rapport à leur moyenne sur 20 ans pour les valeurs Growth que pour les valeurs Value (on notera que le ratio cours/bénéfices actuel des valeurs Value est également très supérieur à sa valeur moyenne sur 20 ans).

Actions 🇺🇸 : Value vs Growth (source : JPMorgan AM au 30 juin 2020)https://t.co/EwEhCtt80G pic.twitter.com/vrKFA0dcHI

— AlphaBetaBlog (@AlphaBetaBlogFR) July 8, 2020

Si vous ne voulez pas vous torturer pour savoir quel style favoriser, achetez donc tout le marché.

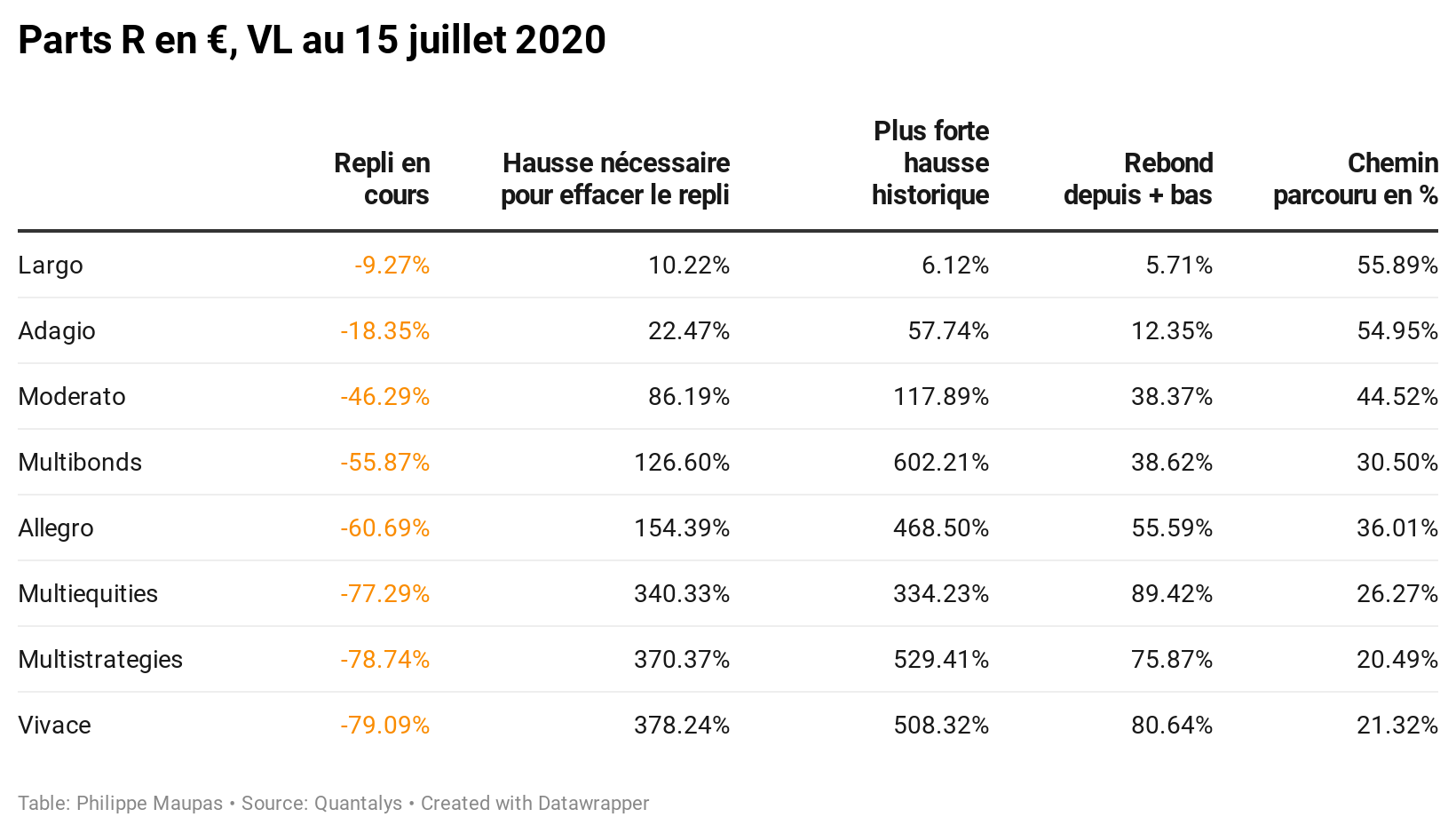

Du côté de H2O AM

Puisqu’il ne faut pas compter sur H2O AM pour donner des nouvelles de H2O AM, je vais donc vous en donner.

Depuis la débâcle de février/mars, les fonds remontent la pente. Mais cette dernière est rude, et encore longue.

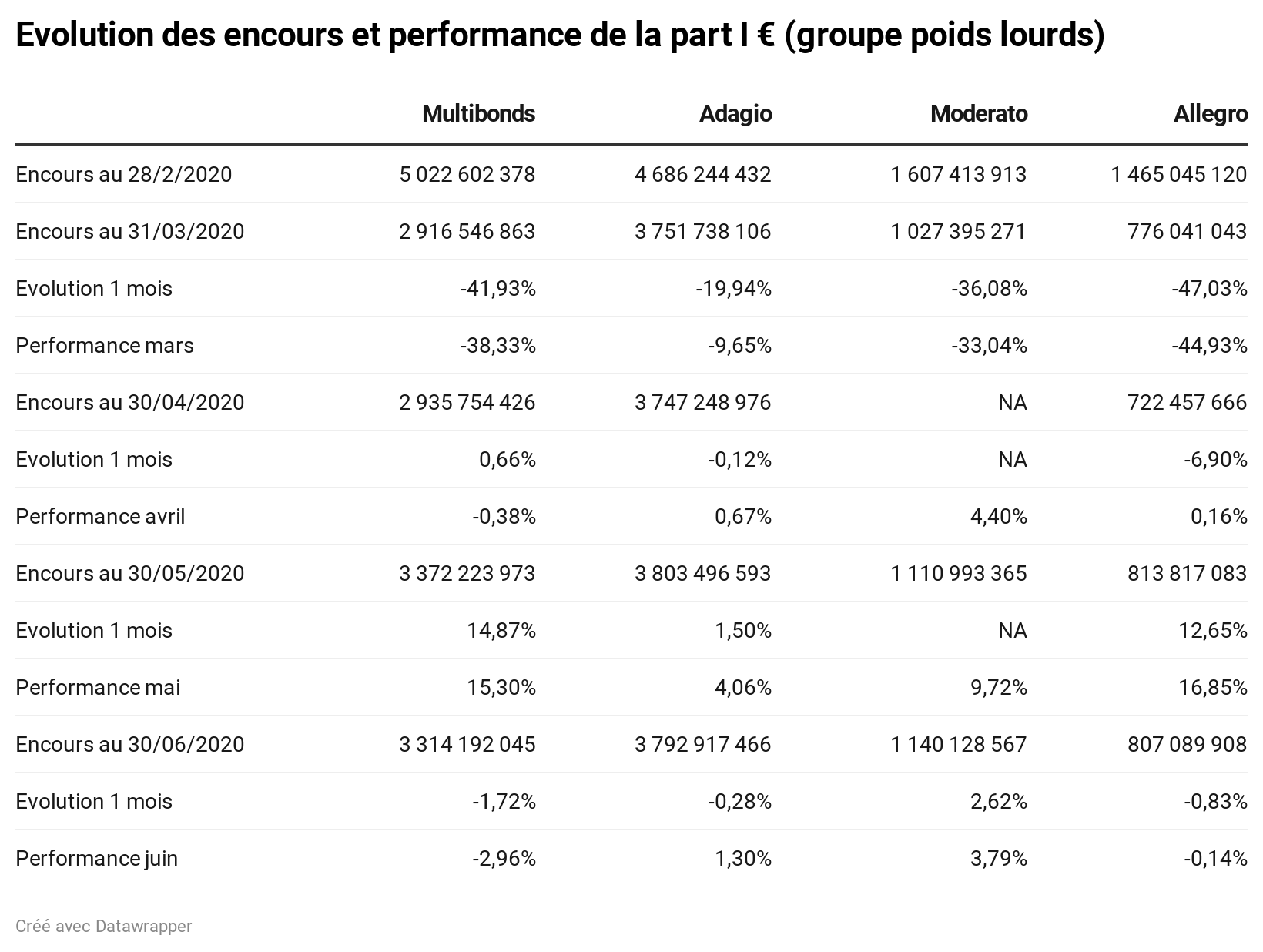

Côté actifs, juin a été un mois pour rien : d’après le site de la société de gestion, les encours s’élevaient à 21,6 milliards d’euros à fin juin, contre 22 milliards à fin mai.

Voilà ce que ça donne pour les poids lourds.

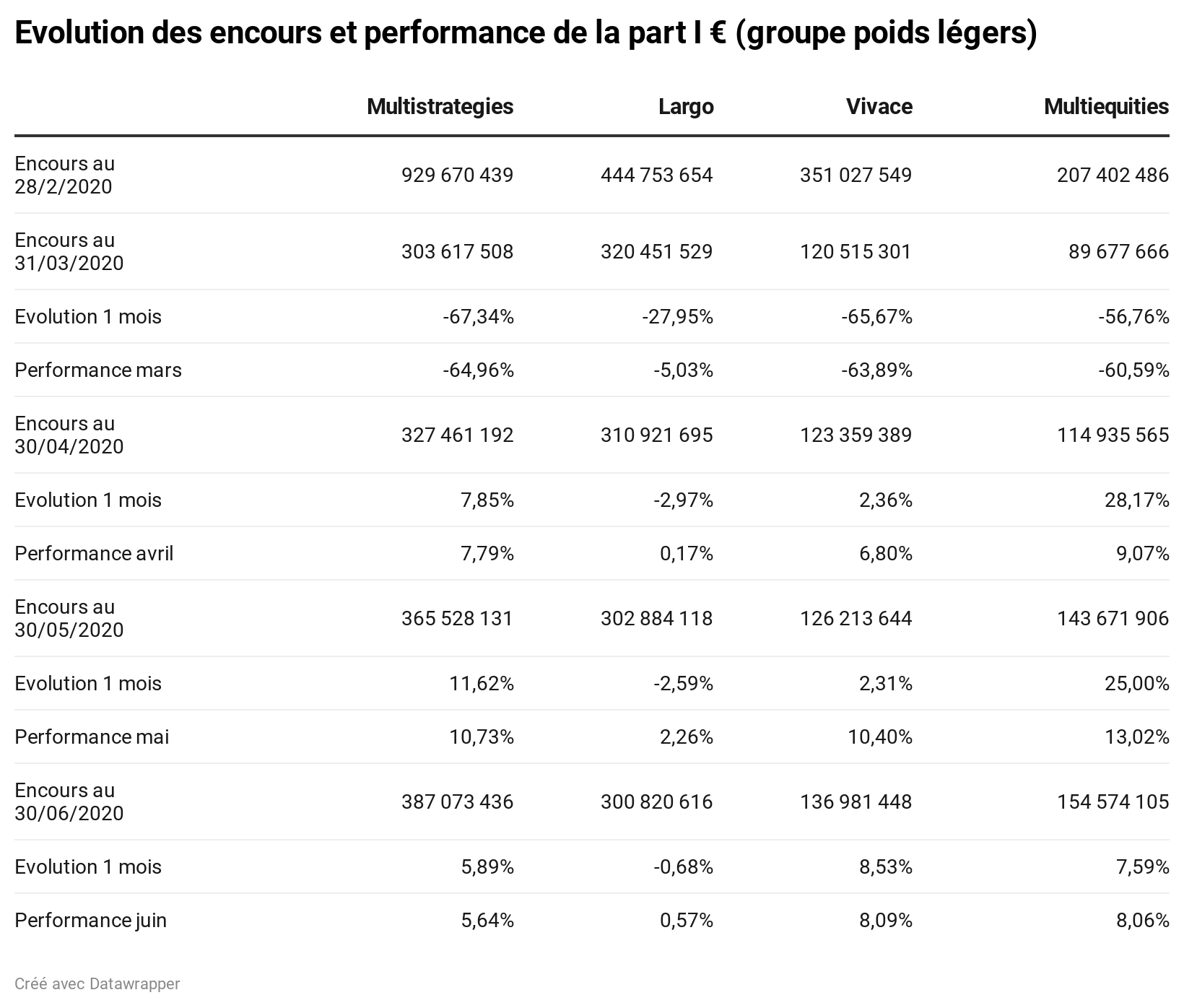

Et pour les pour les poids légers.

Les 2 fonds testés positifs aux actifs illiquides, H2O Multistrategies et H2O Multiequities, ne semblent pas s’être débarrassés du virus (les actions non cotées de sociétés du groupe de Lars Windhorst, dont le seul acteur possible semble être un véhicule lié à Lars Windhorst, ce qui ne place pas H2O AM en position de force).

Si la valeur de ces titres n’a pas encore été dépréciée, ça risque de faire très mal (je rappelle qu’Invesco avait déprécié de 60% les actions non cotées détenues par certains de ses fonds gérés au Royaume-Uni avant de les mettre en vente).

Toujours beaucoup de titres non cotés (les actions des sociétés du groupe Windhorst sans doute) dans H2O Multistrategies à fin juin : 11,6% (contre 12,2% à fin mai). Ont-ils déjà été dépréciés ? Mystère. Rappel : le plafond réglementaire est de 10%. pic.twitter.com/LGBp2lhk8Y

— AlphaBetaBlog (@AlphaBetaBlogFR) July 16, 2020

Toujours beaucoup de titres non cotés (les actions des sociétés du groupe Windhorst sans doute) dans H2O Multiequities à fin juin : 10,6% (contre 11,4% à fin mai). Ont-ils déjà été dépréciés ? Mystère. Rappel : le plafond réglementaire est de 10%. pic.twitter.com/goDncxuLfh

— AlphaBetaBlog (@AlphaBetaBlogFR) July 16, 2020

Les produits dont il a été question dans mes semaines Twitter 28 et 29 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’étaient mes semaines Twitter 28 et 29 de 2020. Sayōnara. さようなら.

Photo Hush Naidoo sur Unsplash

- D’Arnaud Lagardère, Nicolas Sarkozy disait en 2005 : « plus qu’un ami, un frère ». Comme Montaigne et La Boétie, à l’ère des réseaux sociaux.

- La société, qui compte 13 millions de comptes aux Etats-Unis, vient de lever 230 millions de dollars – sur une valorisation de 8,6 milliards de dollars – et devait se lancer au Royaume-Uni. Ses projets de développement à l’international viennent d’être suspendus.

- Enfin presque : en réalité, c’est Contract For Difference.

- A confirmer sur la durée.

2 réponses sur « Mes Semaines Twitter 28 et 29 de 2020 »

Merci pour ces nouvelles du monde!

MSCI aurait pu mentionner la création à la fin des années 90 par CLAM (Credit Lyonnais AM pour les non initiés) du premier département d’analyse non-financière de la place (ou un des premiers). CLAM a été tuée quelques années plus tard par le groupe Credit Agricole… Ceux qui y sont passés (dont le responsable ESG actuel chez MSCI) doivent en garder un souvenir de grand professionalisme un peu disparu ou disons dilué!

Par construction, MSCI ne parle dans ce post que de MSCI. Mais tu as raison, rendons à César ce qui est à César, et déplorons le fait qu’en finance, à la fin, ce sont généralement les Américains qui gagnent.