La grande crise financière de 2008, c’est un peu comme la guerre de 14-18 : après, on s’est dit « Plus jamais ça ».

Pour la guerre, ça n’a pas très bien marché : les Européens ont réussi à rejouer la Der des ders, en pire.

Pour éviter une nouvelle crise financière, la réglementation a été durcie dans le monde entier. Souvent pour le meilleur, parfois pour le pire.

Cette chronique parlant rarement des trains qui arrivent à l’heure va s’intéresser au pire en matière de réglementation : le DIC, catastrophe annoncée depuis des années en Europe, qui s’est matérialisée au 1er janvier 2023.

La bonne nouvelle, c’est qu’on n’a pas été surpris : le produit fini est à la hauteur du désastre attendu.

Le DIC (Document d’informations clés), qui remplace pour les fonds le DICI (Document d’information clé pour l’investisseur), est arrivé dans la hotte de la règlementation européenne PRIIPS (Packaged Retail and Insurance-based Investment Products).

PRIIPS avait pour (louable) objectif d’uniformiser l’information précontractuelle des produits financiers packagés commercialisés auprès des investisseurs non professionnels, pour permettre à ces derniers de mieux comprendre et mieux comparer les produits d’investissement et de prendre des décisions éclairées par l’aveuglante lumière des DIC.

Le DIC doit fournir une information claire, exacte et non trompeuse. Pour la clarté, on repassera.

Quelles sont les innovations apportées par ce monstre réglementaire ?

Le SRI (Synthetic risk indicator ou Indicateur synthétique de risque) remplace le SRRI (Synthetic risk reward indicator ou Indicateur synthétique risque rendement). Fort heureusement, le SRI conserve la même échelle que son prédécesseur, allant de 1 à 7.

Quand on se plonge dans les détails méthodologiques, ça se complique : là où le SRRI ne considérait que le risque de marché (les fluctuations de la valeur du produit), le SRI ajoute le risque de de crédit (la possibilité que l’établissement gestionnaire ne puisse pas rembourser).

Les scores SRRI et SRI ne sont donc pas comparables. Un mauvais moment à passer pendant un an, mais ce n’est pas le pire, et de loin.

Les performances calendaires passées du fonds et celles de son indicateur de référence disparaissent. Il est vrai que la performance passée ne préjuge pas de la performance future. A la place, un fabuleux exercice de divination : 4 scénarios de performance future sont présentés aux investisseurs.

Un scénario défavorable, un scénario intermédiaire, un scénario favorable et un dernier scénario, dit « de tension », qui décrit la performance possible du placement en cas d’évolution très défavorable des marchés. Les estimations (qui ne constituent pas des prévisions, nous dit l’AMF) des 3 premiers scénarios se basent bien entendu sur les performances passées du produit.

La rubrique Frais est un désastre, alors que l’objectif initial était louable : donner une estimation exhaustive des frais venant grever la performance du placement.

Le DICI fournissait les derniers frais courants réels du produit, ainsi que, séparément, l’éventuelle commission de surperformance perçue par la société de gestion. La somme des deux était égale aux coûts explicites encourus lors du dernier exercice.

Le DIC fournit une estimation complète distinguant coûts ponctuels (entrée et sortie), coûts récurrents (frais de transaction et frais de gestion) et coûts accessoires (commissions de surperformance).

Les derniers frais effectivement facturés disparaissent et il ne faudra sans doute pas compter sur les sociétés de gestion pour les mentionner dans leurs reportings mensuels : c’est donc une régression majeure dans la qualité de l’information fournie aux investisseurs.

Positivons : la plupart des investisseurs, et une proportion sans doute non négligeable de leurs conseillers, continueront de ne prêter aucune attention à ces documents devant être obligatoirement remis avant toute souscription.

Le DIC ? Un grand bond en arrière.

Cette chronique, rédigée le 15 février 2023, est parue initialement dans le numéro de mars 2023 de Gestion de Fortune, sans les illustrations, les notes de bas de pages, ni les liens.

Pour recevoir une notification à chaque parution d’un nouveau billet, remplissez le formulaire d’inscription que vous trouverez en bas de chacune des pages de ce site.

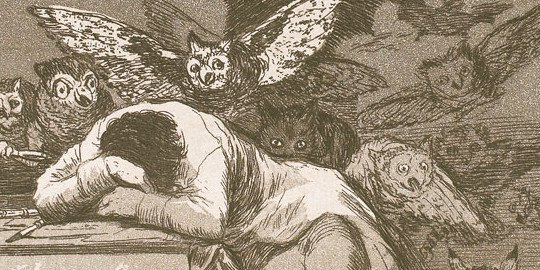

Illustration : El sueño de la razon produce monstruos (Le sommeil de la raison engendre des monstres), gravure de la série Los caprichos de Francisco de Goya.

Une réponse sur « Le sommeil de la raison engendre des monstres (réglementaires) »

Bonjour

Je dois avouer que je n’étais pas au courant pour ce nouveau document, le DIC. Je viens par curiosité d’aller en consulter quelques uns sur le site Morningstar. La partie « scénarios de performance » est tout simplement incompréhensible, stupide et ne sert strictement à rien (les chiffres affichés selon les scénarios font le grand écart). Elle remplace l’historique de performances annuelles qui avait le mérite de la clarté à défaut de se prétendre divinatoire comme le fait le nouveau DIC. On voudrait empêcher les particuliers de comparer simplement les performances des fonds actifs à des fonds indiciels comparables que l’on n’aurait pas fait autrement ….

Mais quel cerveau torturé a bien pu pondre un truc pareil ?

Ah c’est sûr qu’avec ça, le français moyen n’a pas fini de penser qu’investir en actions est compliqué !