Comme je l’avais magistralement prédit la semaine dernière, le printemps est arrivé. Ca ne fait pas pour autant de moi un de ces super prévisionnistes dont parle si bien Philip Tetlock dans un livre remarquable, Superforecasting: The Art and Science of Prediction

Si je regarde les semis qu’a faits ma femme sur notre balcon parisien il y a 3 semaines, l’arrivée du printemps n’est pas encore perceptible.

Mais fort heureusement, c’était le week-end dernier la 20ème édition de l’Expo Flo à Agrocampus Ouest Angers, l’école d’ingénieurs où étudie l’une de mes filles. L’Expo Flo, c’est la végétalisation de toute l’école en suivant un thème (« des plants sur la comète » cette année) et même si le printemps était encore un peu timide, il y avait de très, très nombreuses plantes dans un parcours très, très réussi.

Ne manquez pas la 21ème édition qui aura lieu en 2020.

Bienvenue dans ma semaine Twitter 12 de 2018. C’est le printemps (mais si).

Les ETF pendant la correction de février : même pas mal

Je relate régulièrement les propos les plus excessifs tenus sur la gestion indicielle : elle serait pire que le marxisme. Ou encore, elle empêcherait l’allocation intelligente des ressources aux sociétés qui méritent d’être financées. Ou encore, les ETF seraient une menace systémique pour l’intégrité des marchés : « attendez que la volatilité revienne, et vous verrez. »

Eh bien, la volatilité est revenue en février, et on a vu. Rien. Tu n’as rien vu à Hiroshima

C’est en tout cas ce qui ressort d’un intéressant post mortem réalisé par BlackRock (dont je rappelle qu’il s’agit du plus gros gérant d’ETF au monde).

Des données passionnantes sur le comportement des #ETF pendant la correction de février. https://t.co/h6T63ixmXN par BlackRock pic.twitter.com/oYZd3ieSu8

— AlphaBetaBlog (@AlphaBetaBlogFR) March 23, 2018

Les principales conclusions de BlackRock :

- Même s’il y a eu beaucoup de transactions sur les ETF (plus de 1000 milliards de $ pendant la semaine du 5 au 9 février !), les sorties nettes se sont limitées à 30 milliards de $.

- En dépit de la hausse de volatilité et de l’explosion des volumes, les fourchettes à l’achat et à la vente (bid-ask spreads) sont restées assez serrées.

- En revanche, les produits indiciels les plus exotiques (les produits avec effet de levier ou les produits vendeurs de volatilité) ont connu de très fortes baisses. Ce qui amène BlackRock à réitérer sa demande d’une classification plus fine des produits indiciels pour distinguer clairement les produits ordinaires des produits complexes.

Apocalypse ETF, ce n’est pas encore pour cette fois.

Fulcrum fees, small time

J’ai parlé ici de l’initiative de Fidelity en matière de commission de performance, qui consiste à rendre cette dernière symétrique. Quand le gérant surperforme, il perçoit une récompense sous la forme d’une commission de performance, mais quand il sous-performe, il est « puni » par une baisse de ses frais de gestion fixes. Pour les investisseurs qui estiment que le principe d’une commission de performance peut leur être utile, c’est une manière élégante d’aligner les intérêts des deux parties (la société de gestion et son client investisseur).

Ce mécanisme est connu aux Etats-Unis sous le nom de fulcrum fees. Il est obligatoire pour les fonds traditionnels (mais pas pour les hedge funds) qui souhaitent mettre en place une commission de performance. Conséquence : il n’y a presque pas de fonds traditionnels avec commission de performance, les sociétés de gestion ne souhaitant pas prendre le risque de cet alignement d’intérêts avec les investisseurs.

Mais les déboires de la gestion active en termes de collecte sont en train de faire bouger les lignes : Alliance Bernstein, une société de gestion appartenant au groupe AXA et gérant 555 milliards de $ (à fin février) vient ainsi d’annoncer le lancement d’une nouvelle gamme, baptisée FlexFees, qui ne comporte pour le moment que 3 fonds et constitue sans doute un test.

AllianceBernstein lance aux Etats-Unis FlexFees, une gamme de fonds avec une commission de performance symétrique. https://t.co/TmSY6bRUM9

— AlphaBetaBlog (@AlphaBetaBlogFR) March 23, 2018

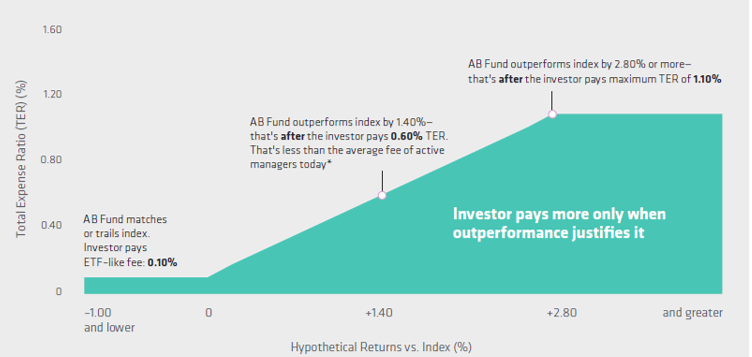

Comment ça marche (détails dans la brochure commerciale d’AllianceBernstein) ?

Tant que la performance annuelle du fonds est inférieure ou égale à celle de son indicateur de référence, les frais de gestion fixes sont de 0,10%, soit le niveau d’un ETF répliquant un indice similaire à celui du fonds. Les frais de gestion fixes augmentent à partir du moment où le fonds surperforme son indicateur de référence, après frais de gestion fixes de 0,6% (un niveau inférieur à celui des fonds actifs d’AllianceBernstein sans commission de performance) et vont jusqu’à 1,10%, niveau auquel ils sont plafonnés dès que la surperformance atteint 2,80%.

Je n’aime pas les commissions de performance, mais si je dois choisir entre le mécanisme actuel en Europe (pile je gagne, face tu perds, « je » étant le gérant d’actifs et « tu » l’investisseur), je choisis sans hésiter les fulcrum fees.

J’attends avec impatience les réactions au lancement de parts « fulcrum » par Fidelity en Europe. Mais je n’en attends pas grand chose.

Fulcrum fees, big time

Le GPIF (Government Pension Investment Fund) est le plus gros fonds de pension au monde. Il gère les fonds de pension publics japonais et pèse 1400 milliards de $ (soit plus de 1100 milliards d’€).

A partir du 1er avril 2018, selon l’excellente journaliste du Financial Times Attracta Mooney, le GPIF paiera les gérants actifs en fonction de leur alpha, à savoir de leur capacité à faire mieux que leur indicateur de référence. S’ils font moins bien, ils seront rémunérés comme un produit indiciel de taille comparable à celle du mandat qu’ils gèrent pour le compte du GPIF.

Le plus gros fonds de pension au monde (le GPIF) va payer les gérants actifs en fonction de leur alpha. S'ils n'en génèrent pas, ils seront rémunérés comme des fonds indiciels. C'est le sens de l'histoire. https://t.co/AFKpke3mt4 par @AttractaMooney

— AlphaBetaBlog (@AlphaBetaBlogFR) March 26, 2018

Qu’est-ce qui a poussé le GPIF à modifier la rémunération des gérants actifs ? Le constat que les gérants étaient plus intéressés par l’augmentation de leurs encours que par la génération d’alpha pour leurs clients (aïe).

Selon le fonds de pension, la structure de rémunération actuelle « ne motive pas les gérants d’actifs à aligner les intérêts du GPIF avec ceux des gérants externes » (re-aïe).

Parmi les sociétés de gestion gérant des mandats pour le GPIF on trouve Amundi, Fidelity International, Invesco, JPMorgan AM, Nomura et UBS.

Environ 20% des actifs du fonds de pension japonais étaient gérés activement à fin mars 2016, et l’alpha sur 10 ans des mandats actions japonaises et internationales et des mandats pour les obligations domestiques était négatif.

Le dernier rapport annuel du GPIF est accessible ici.

La sous-performance est normale en gestion active

Jeffrey Ptak, est l’excellent directeur de la recherche mondiale sur les fonds de Morningstar. C’est aussi un rabat-joie. Il vient en effet de s’attaquer à un des nombreux mythes liés à la gestion active, celui selon lequel il y aurait des gérants très réguliers. Ces oiseaux rares ne seraient jamais classés en tête, jamais en queue, mais régulièrement dans le deuxième quartile de leur catégorie. Et sur longue durée, cette régularité les amène(rait) en tête de classement.

De longues périodes de sous-performance sont une composante inévitable de la gestion active, y compris pour les meilleurs fonds. Si vous ne l'acceptez pas, utilisez des fonds indiciels. https://t.co/O3EEbBJrp1 par @syouth1

— AlphaBetaBlog (@AlphaBetaBlogFR) March 26, 2018

Cette régularité n’existe pas dans la vraie vie, en tout cas chez les gérants actifs aux Etats-Unis.

Ptak a analysé les performances calendaires de plus de 4800 fonds actions domiciliés aux Etats-Unis de 1998 à 2017 (y compris les fonds ayant disparu durant cette période). Au sein des catégories, Ptak a compté le nombre de périodes calendaires durant lesquelles les fonds ont été classés dans le 2ème quartile.

Sur les 4807 fonds analysés, 3343 ont vécu au moins pendant 5 ans. Sur ces 3343 fonds, 15 ont réussi à se classer dans le 2ème quartile au moins 3 années sur 4. 7 de ces 15 fonds étant des produits indiciels, seuls 8 fonds gérés activement ont donc été régulièrement classés dans le 2ème quartile de leur catégorie.

Sur les 2158 fonds gérés activement ayant vécu au moins 10 ans, aucun n’a réussi à se classer dans le 2ème quartile dans au moins 75% des périodes.

Conséquence de la non-existence de cet animal mythique, le gérant lent et régulier (« slow-and-steady ») : les meilleurs gérants ont de fréquentes périodes de sous-performance.

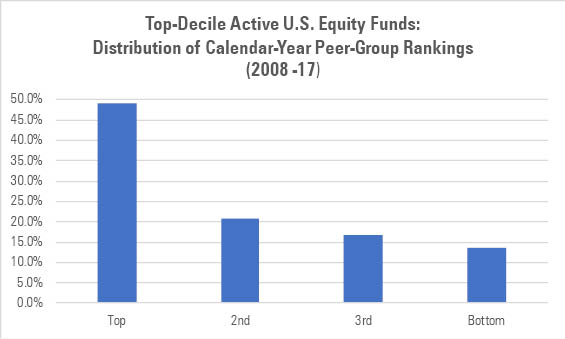

Ptak s’est intéressé aux 174 gérants qui se sont classés dans le premier décile de leur catégorie sur 10 ans (entre 2008 et 2017) et a regardé la distribution de leurs classements annuels dans les 4 quartiles : il n’a pas été rare qu’ils soient classés dans le 3ème quartile (plus de 15% des périodes annuelles), voire dans le dernier (près de 15% des périodes annuelles).

Pour résumer, pendant 30% du temps, les meilleurs gérants sur 10 ans étaient classés dans le 3ème ou dans le 4ème quartile.

Conclusion de Ptak :

Les investisseurs seraient bien inspirés de partir du principe que les meilleurs fonds auront un comportement erratique, qui les rendra parfois fous, avec tout ce qui va avec en matière de crise de nerfs et de nausées. (La plupart des investisseurs ne sont pas faits pour cela et devraient par conséquent s’exposer à des fonds indiciels.)

Pourquoi les gérants sont-ils si bien payés ?

Dans un post qui avait fait un peu de bruit, Noah Smith, éditorialiste de Bloomberg, écrivait que ce n’était pas pour leur capacité à surperformer. Mais plutôt pour leur capacité à attirer des flux d’investissements, donc à faire croître les encours de leurs fonds.

Cullen Roche, qui est gérant d’actifs (Orcam Asset Management) et blogueur (Pragmatic Capitalism) a mis son grain de sel dans ce débat.

Pour @cullenroche, les gérants gagnent beaucoup d'argent car ils profitent des biais comportementaux des clients finaux, qui acceptent de payer très cher l'espoir de surperformer. https://t.co/tfa9zabLAr

— AlphaBetaBlog (@AlphaBetaBlogFR) March 20, 2018

Son opinion est tranchée : les gérants d’actifs (qui facturent en moyenne 0,63% par an pour de la gestion actions active contre 0,09% pour de la gestion actions passive) et les conseillers financiers (qui facturent généralement 1% des actifs conseillés) sont beaucoup trop payés. Mais ils ont un talent : celui de savoir vendre (« salesmanship »).

Que vendent-ils si cher ? De l’espoir :

Je suis dans ce secteur depuis suffisamment longtemps pour savoir que la gestion d’actifs, c’est avant tout vendre l’espoir de performances supérieures en échange de la certitude de payer des frais élevés.

Selon Roche, la majorité des clients sont incapables de quantifier la valeur de la prestation de leur conseiller financier ou du gérant de fonds recommandé par le conseiller.

Les gérants gagnent beaucoup d’argent car ils profitent des biais de l’investisseur moyen qui est à la recherche de performances élevées. En échange, la plupart des investisseurs obtiennent des performances médiocres à cause de la garantie de payer des frais élevés.

Roche conclut en écrivant que le génie des frais bas est sorti de la bouteille (avec l’essor de la gestion indicielle à bas coûts et la – lente – montée en puissance des robo-advisors) et que les gérants d’actifs et les conseillers financiers vont devoir s’habituer à gagner beaucoup moins d’argent que par le passé, ce qui est une bonne chose car il en restera ainsi plus – d’argent – à leurs clients.

A quoi servent les consultants ?

A rien. Je parle d’expérience, j’en suis un. (Euh, je plaisantais.)

Si les consultants sont parfois très utiles, on peut se demander quelle est la valeur ajoutée des consultants spécialisés en gestion d’actifs qui aident les fonds de pension au Royaume-Uni à sélectionner de « bons » gérants actifs.

L’autorité de la concurrence au Royaume-Uni vient en effet de publier un rapport intermédiaire dévastateur sur ces sociétés qui indiquent souvent, dans leurs présentations et argumentaires, avoir une connaissance intime des gérants actifs et prétendent être capables de sélectionner des gérants surperformants.

Une étude de l'autorité de la concurrence au Royaume-Uni conclut que les consultants spécialisés sont incapables de sélectionner des gérants actifs surperformant après frais. https://t.co/pwZe79keFJ

— AlphaBetaBlog (@AlphaBetaBlogFR) March 23, 2018

Le rapport de la Competition and Markets Authority (CMA) est ici. Il s’appuie sur une étude conduite par la FCA (Financial Conduct Authority), qui est le régulateur des marchés financiers au Royaume-Uni, à partir de données eVestment. Cette étude avait conclu que les produits recommandés par les consultants ne surperformaient pas leur indicateur de référence, et que ces produits recommandés ne surperformaient pas non plus les produits non recommandés. Et ce avant frais de gestion, après frais de gestion, et après frais de gestion plus frais de consultants.

La CMA a conduit sa propre étude pour évaluer la performance des recommandations des sociétés suivantes : Aon, Capita, Hymans Robertson, Redington, Russell Investments, WTW, KPMG et LCP. Mercer n’était pas dans le périmètre de l’étude, car cet acteur important n’est pas présent dans la base de données eVestment. La période analysée s’étend de 2006 à 2015.

Conclusions de l’étude :

Plusieurs consultants affirment (dans leurs réponses aux appels d’offres ainsi que dans leurs documents promotionnels), qu’en moyenne, les produits recommandés surperforment leur indicateur de référence.

Notre étude empirique a conclu que ce n’était le cas qu’avant frais de gestion.

A ce jour, nous n’avons trouvé aucune preuve que, après frais de gestion :

- Les produits recommandés par les consultants surperforment en moyenne leur indicateur de référence de façon statistiquement significative ;

- Les produits recommandés par les consultants surperforment en moyenne les produits non recommandés de façon statistiquement significative.

Je résume : les gérants recommandés par les consultants surperforment avant de percevoir leurs frais de gestion, pas après. Si l’on ajoute les frais facturés par les consultants à leurs clients, la sous-performance de ces derniers (les clients) est encore plus importante. Question : les consultants servent-ils à quelque chose en matière de sélection de gérants ?

Commentaire de la CMA :

Nous notons que les recommandations de gérants ne sont qu’un service parmi les nombreux autres services offerts par les consultants que nous avons étudiés.

Si même des consultants très spécialisés ne sont pas capables de sélectionner des gérants actifs surperformants, qui donc en est capable ?

Nous, des conseillers ? Mais non. Des vendeurs.

La saga du standard fiduciaire – dont je parle régulièrement sur ce blog – continue aux Etats-Unis.

Après différentes décisions de justice plutôt favorables au standard, un juge au Texas vient de le déclarer nul et non avenu, à la plus grande joie des plaignants (FSI, représentant les broker-dealers indépendants, SIFMA, représentant l’industrie des titres – broker-dealers, banques et gérants d’actifs -, IRI, représentant l’industrie des annuités et NAIFA, représentant les agents d’assurance et les vendeurs d’annuités).

L’excellent Michael Kitces, qui est à mes yeux de très loin la meilleure source d’informations sur le secteur du conseil financier aux Etats-Unis, a commenté cette décision de justice.

Comment les distributeurs de fonds ont torpillé le standard fiduciaire aux Etats-Unis en démontrant que leurs conseillers… n'en sont pas (des conseillers). https://t.co/MaCxc2CVxO par @MichaelKitces

— AlphaBetaBlog (@AlphaBetaBlogFR) March 20, 2018

Je rappelle que le standard (ou la règle) fiduciaire imposait à tout intermédiaire vendant des produits financiers de préparation à la retraite de placer les intérêts de son client au-dessus de tout. Or la majorité des intermédiaires aux Etats-Unis sont des courtiers (broker-dealers) qui jusque là étaient placés sous un standard moins exigeant (le « suitability standard », qui impose de vérifier l’adéquation du produit commercialisé avec les besoins du client, et qui est par ailleurs le standard dominant en Europe).

D’où la levée de boucliers de la majeure partie de l’écosystème broker-dealers, qui a finalement réussi à convaincre un juge que ses commerciaux n’étaient que cela, des commerciaux, qui ne dispensaient pas de conseils à leurs clients et se contentaient de leur vendre des produits.

Pour la vente de certains produits d’assurance (des annuités), le juge a en effet déclaré qu’il

était généralement inconcevable que des vendeurs ou des agents d’assurance aient une relation intime de confiance avec les acheteurs potentiels.

Pour Kitces, c’est d’autant plus savoureux que ces vendeurs se présentent eux-mêmes comme des conseillers, utilisent ce titre sur leurs cartes de visite et disent à leurs clients qu’ils vont leur fournir du conseil.

Le sort du standard fiduciaire n’est pas définitif, de nombreux recours étant encore possibles avant la Cour Suprême. De plus, la SEC a annoncé vouloir présenter sa propre version du standard fiduciaire avant la fin du premier semestre (la version contestée étant celle du Ministère du Travail – Department of Labor – qui a autorité sur les produits de retraite).

Quoi qu’il advienne, Kitces estime que les deux types de relations avec le client final peuvent continuer de coexister : une relation de vente et une relation de conseil. Mais il convient que les vendeurs se présentent comme des vendeurs, et non pas comme des conseillers.

Je suis tout à fait en phase avec sa position : l’utilisation du titre de conseiller doit être régulée et réservée aux intermédiaires rémunérés par leurs clients de manière explicite et transparente (voir la mention rituelle ci-dessous).

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur, ou, dans le jargon financier, un courtier.

C’était ma semaine Twitter 12 de 2018.