M’inspirant d’une citation apocryphe d’André Malraux, j’ai presque fait dire à Larry Fink la semaine dernière que le XXIème siècle serait responsable en matière de placements, ou ne serait pas.

Le thème est décidément dans l’air du temps, puisque deux des médias financiers les plus influents de cet ensemble de pays qu’on continue d’appeler « l’Occident », le Financial Times et Bloomberg, ont récemment créé des rubriques dédiées à l’actualité de l’ESG.

Le Financial Times n’a peur de rien et baptise sa rubrique « L’argent moral » (Moral Money).

Bloomberg est plus mesuré et se contente d’une rubrique « verte » (Bloomberg Green).

Le Financial Times a lancé une rubrique Moral Money 👉 https://t.co/lLEJ6skVPY

Bloomberg lance Green Bloomberg 👉 https://t.co/DjbnofhM1j

Le XXIème siècle sera responsable en matière de placements ou ne sera pas.

Ou pas.— AlphaBetaBlog (@AlphaBetaBlogFR) January 22, 2020

On est en train d’assister à un verdissement accéléré des médias, y compris de ceux qui étaient a priori les moins réceptifs, à savoir les médias-couvrant-l’actualité-économique-et-financière ne-remettant-pas-en-cause-le-système-capitaliste (les médias dits dominants).

Les sociétés de gestion qui n’ont pas encore eu la révélation de la finance responsable vont devoir se convertir rapidement ou avoir un discours très convaincant pour expliquer pourquoi elles n’intègrent pas de considérations ESG dans leur processus d’investissement.

Et accessoirement elles vont devoir prouver qu’elles délivrent de l’alpha, du vrai.

La « mainstreamisation » de l’ESG est une ardente nécessité pour la gestion active, mais risque de rendre la différenciation encore plus difficile pour les acteurs du ventre mou de ce segment de l’industrie.

Le ventre mou, ce sont les acteurs qui ne font pas partie des mammouths en termes d’encours et d’étendue de la gamme, ni des ultra-spécialistes d’un domaine précis pas encore attaqué par la gestion indicielle.

Ca fait beaucoup de monde. Et si, comme je le crois, c’est le storytelling qui permettra de se différencier, il va leur falloir se doter de compétences qu’on ne trouve pas aujourd’hui dans le secteur : précisément celles consistant à savoir écrire et raconter des histoires. Vraies si possible.

Ca va vraiment devenir passionnant.

Le storytelling, ça peut passer par un simple accessoire vestimentaire. Tenez, Larry Fink par exemple. Le patron de BlackRock a fait le voyage de Davos. Je doute qu’il soit venu en train, plutôt en jet privé. Mais il portait une écharpe qui véhiculait un message : « je prends le changement climatique très au sérieux ».

Even Larry Fink's Davos scarf is all about climate change https://t.co/aaPWfCnQtO

— Bloomberg Green (@climate) January 25, 2020

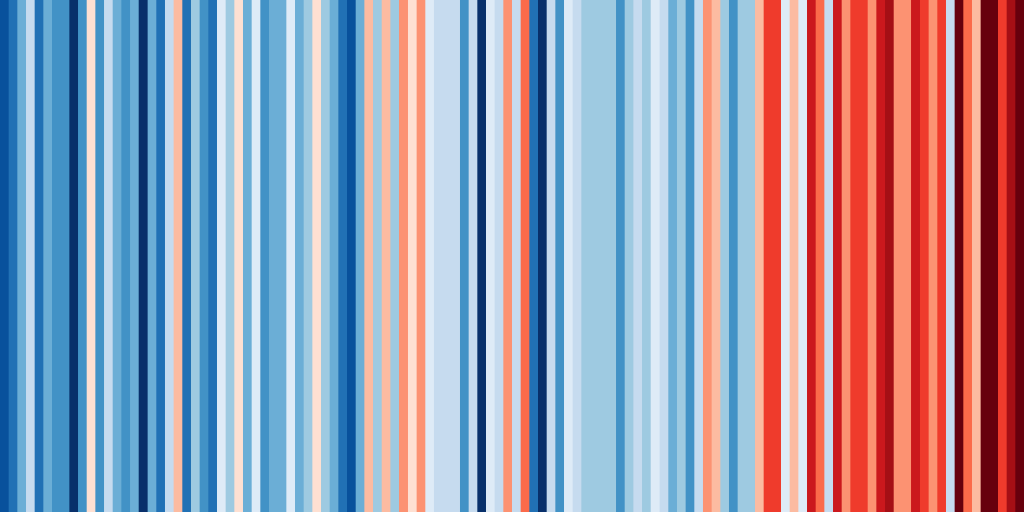

Les raies de l’écharpe de Larry reproduisent un graphique du scientifique spécialiste du climat Ed Hawkins montrant l’évolution des températures dans le monde année par année de 1850 to 2018 (voir aussi le site Climate Lab Book et le site Show Your Stripes sur lequel on peut télécharger les images des différentes régions du globe).

Voici ce que cela donne pour la France de 1901 à 2018.

Mais que font les animaux omnivores au début de ce post ?

Le toujours excellent Matt Levine de l’agence Bloomberg a récemment qualifié Vanguard de « force inhumaine omnivore » (c’était humoristique, bien sûr).

Si Vanguard était un animal omnivore, quel animal serait Vanguard ? J’en ai sélectionné quatre.

Ma préférence personnelle va à l’écureuil, qui se prépare méticuleusement pour l’hiver. Ca me semble en phase avec la philosophie de Vanguard.

J’ai mis aussi dans la ménagerie une vache, mon regard sur ce ruminant ayant changé depuis que Robin Wigglesworth a révélé au monde entier qu’il pouvait exceller en stock picking (voir ci-dessous).

Bienvenue dans ma semaine Twitter 4 de 2020.

Les nouveaux maîtres du monde (1)

Si vous pratiquez ce blog régulièrement, vous connaissez une des mes thèses préférées : les nouveaux maîtres du monde financier sont les fournisseurs d’indices.

Robin Wigglesworth est l’excellent journaliste du Financial Times qui a récemment révélé le talent d’un troupeau de vaches en matière de stock picking, d’abord dans un tweet, puis dans un article en bonne et due forme dans le prestigieux quotidien anglais.

So I got to write about cows pooping in the Financial Times. That’s one off the bucket list. https://t.co/RNNLMIjq77 pic.twitter.com/xCYMWnhhuQ

— Robin Wigglesworth (@RobinWigg) January 21, 2020

Il semble partager ma thèse sur les fournisseurs d’indices.

Index providers are the new masters of the universe https://t.co/xI4Z2BFNSR by @RobinWigg

— Philippe Maupas (@philmop) January 20, 2020

Wigglesworth rappelle qu’en juin 2019, Marco Rubio, le sénateur républicain de Floride, avait envoyé une lettre à MSCI demandant des explications sur la décision du fournisseur d’indices d’inclure de nouvelles actions de sociétés chinoises dans ses indices pays émergents.

Rubio voulait s’assurer qu’il n’y avait pas dans le lot des sociétés ayant des liens avec les activités militaires ou d’espionnage, ou les violations des droits humains du gouvernement et du parti communiste chinois. Ces entreprises maléfiques profiteraient indûment des avantages des marchés de capitaux américains et internationaux (lire : non chinois) et pourraient même contaminer les portefeuilles d’investisseurs particuliers américains qui y seraient exposés par le biais d’ETF les détenant.

Au-delà de la gesticulation politique1, cette lettre symbolise le pouvoir grandissant des fournisseurs d’indices, alors que les encours gérés de façon indicielle connaissent une augmentation constante, particulièrement depuis la crise financière de 2008-2009.

Si ce sont surtout les Big Three de la gestion indicielle, BlackRock, Vanguard et State Street Global Advisors, qui sont l’objet d’interrogations, leurs fonds se contentent en réalité de répliquer des indices conçus par d’autres acteurs, les Big Three des indices : FTSE Russell, MSCI et S&P DJ Indices.

3 chercheurs, Johannes Petry, Jan Fichtner et Eelke Heemskerk, viennent de publier un remarquable papier sur le pouvoir de ces acteurs.

"Rather than a purely technical exercise, constructing indices is inherently political." This paper by @johannes_petry, @fichtner_jan and Eelke Heemskerk is a must-read if you want a better understanding of the new masters of the universe. https://t.co/jWNR3BkGsC

— Philippe Maupas (@philmop) January 21, 2020

Cette citation résume leur thèse :

Loin d’être simplement un exercice technique, la construction d’indices est intrinsèquement politique.

Pour les auteurs, les Big Three des indices fixent les standards en matière de gouvernance des entreprises et peuvent même avoir une influence sur des pays, en orientant par leurs décisions d’inclusion ou d’exclusion des flux de capitaux considérables.

A l’ère de la gestion indicielle, on peut faire l’hypothèse que les fournisseurs d’indices sont aux marchés actions ce que les agences de notation de crédit sont aux marchés obligataires – des gardiens essentiels qui exercent de fait un pouvoir de régulation.

Le papier est technique, mais le sujet me semble à la fois essentiel et négligé.

Je cite de nouveau les auteurs de ce papier remarquable :

Loin d’être simplement un exercice technique, la construction d’indices est intrinsèquement politique.

Les nouveaux maîtres du monde (2)

Pour John Authers de l’agence Bloomberg, il y a une deuxième catégorie de nouveaux maîtres du monde financier : les fonds de private equity.

Il s’appuie sur un post publié sur le site LearnBonds, consacré à Bourse de Londres. Ce post montre que depuis 2016, le nombre de sociétés cotées, la valeur boursière et le volume de transactions y ont diminué.

C'est fort bien vu de la part de @johnauthers https://t.co/rvhHl5KkQJ pic.twitter.com/8Nw8HtiGR3

— AlphaBetaBlog (@AlphaBetaBlogFR) January 23, 2020

La raison principale ? De plus en plus de sociétés cotées quittent la bourse, rachetées par des fonds de private equity.

Honey, les fonds de private equity ont raccourci la bourse !

Authers montre qu’entre janvier 2016 et décembre 2019, la capitalisation totale de la bourse a augmenté de 2,7% alors que l’indice FTSE All-Shares a gagné de plus de 23%.

Car la bourse n’est plus le lieu où les entreprises viennent lever des fonds. Elles rachètent leurs actions, ou s’en retirent totalement. Ces deux phénomènes affectent la taille du marché, qui diminue, mais pas la valorisation des actions, qui continue de fluctuer (le rachat de leurs propres actions par les entreprises est un facteur de soutien, voire un des moteurs de la hausse des cours).

Les grands investisseurs peuvent profiter de la montée en puissance du private equity en investissant dans les fonds de private equity.

Les investisseurs privés n’y ont pas accès, ou n’ont accès qu’aux produits les plus médiocres.

Il ne leur reste donc que la bourse. A laquelle, fort heureusement, ils peuvent s’exposer pour un coût de plus en plus faible grâce aux ETF. Et profiter de la hausse depuis 2008, alimentée notamment par les rachats de leurs propres actions par les entreprises cotées.

Les fournisseurs d’indices gagnent beaucoup, les fonds de private equity gagnent beaucoup (plus précisément, les General Partners2), et les particuliers gagnent.

Bienvenue dans le monde du capitalisme actionnarial contemporain selon John Authers.

Tant que ça monte, tout va bien.

La ruée vers l’or de l’ESG

Eric Balchunas est le spécialiste des ETF de l’agence Bloomberg. Il s’appuie régulièrement sur des infographies de son collègue Athanasios Psarofagis.

Avant même que BlackRock ne fasse « du développement durable [sa] norme » (voir ici), j’étais convaincu que nous allions vivre une ruée vers l’or de l’ESG.

Et si l’histoire nous a enseigné quelque chose, c’est que les ruées vers l’or enrichissent surtout les fabricants et vendeurs de pelles et de pioches.

Qui sont les fabricants de pioches de l’ESG ? Les fournisseurs d’indices.

Et qui est l’acteur dominant sur le segment en forte croissance des ETF ESG ?

MSCI, avec une part de marché de 70% des actifs totaux. Tous derrière, loin derrière, et MSCI devant.

MSCI and the seven dwarfs https://t.co/aJ5k1InKXJ

— Philippe Maupas (@philmop) January 21, 2020

Et comme MSCI a de la suite dans les idées, elle exhorte tous les acteurs de l’écosystème de la gestion à s’emparer de l’ESG, « s’ils veulent réduire les risques et identifier les opportunités dans un monde en mutation rapide, et contribuer à une transition effective et équilibrée vers une économie durable3 »

MSCI exhorte les gérants d'actifs à intégrer l'#ESG dans leur processus d'investissement.

[MSCI est un fournisseur dominant de données #ESG.] https://t.co/vUO8je2avb— AlphaBetaBlog (@AlphaBetaBlogFR) January 22, 2020

Les 3 piliers de l’intégration de l’ESG selon MSCI :

- Stratégie d’investissement : les grands détenteurs d’actifs que sont les fonds de pension et les fonds souverains devraient prendre en considération l’ESG dans leurs processus d’établissement, de suivi et d’adaptation de la stratégie d’investissement et de l’allocation d’actifs.

- Gestion de portefeuille : les gérants de portefeuille devraient prendre en considération l’ESG dans la totalité de leur processus d’investissement, à savoir dans la sélection de valeurs, la construction de portefeuille, la gestion du risque, l’attribution de performance et le reporting client.

- Recherche : les analystes financiers évaluant les entreprises et émettant des recommandations d’investissement devraient prendre en considération l’ESG (par exemple en utilisant les notations ESG) dans leur analyse fondamentale de ces entreprises.

Bon, ben voilà, c’est dit. A part les investisseurs privés, tout le monde va devoir passer à la caisse.

De toute façon, à la fin, c’est l’investisseur qui paie.

Tentations de la performance passée

L’excellent Joe Wiggins, qui édite le blog Behavioural Investment, vient de publier un de ses meilleurs posts, consacré aux séductions difficilement résistibles de la performance passée.

Joe Wiggins est pendant la journée gérant de portefeuille dans une grande société de gestion. Voici comment il se présente sur son compte Twitter (j’adore) :

Gérant de fonds qui ne sait pas ce que les marchés vont faire et qui crée d’autant plus de valeur qu’il en fait moins.4

Pourquoi persistons-nous à acheter la (bonne) performance passée ? https://t.co/zXheES1DsV par @BehaviouralJoe

— AlphaBetaBlog (@AlphaBetaBlogFR) January 22, 2020

Après avoir présenté la recherche sur la performance passée, Joe donne quelques pistes pour combattre cette tendance très ancrée chez de nombreux investisseurs en fonds gérés activement.

- Arrêter de classer les fonds en fonction de la performance. Dans la phase d’analyse quantitative qui précède l’analyse qualitative, c’est pourtant ce que font tous les professionnels de la sélection de fonds. Et c’est souvent la seule « recherche » que font les non professionnels.

- Mettre en place des règles en matière de décision. Par exemple : “Nous n’investirons pas dans un fonds qui a surperformé son indice de référence de plus de 10 points de pourcentage sur 3 ans”. Avec une telle règle, vous ne serez jamais exposé.e au gérant (rare) qui continue de délivrer des performances exceptionnelles après une période initiale de 3 ans, mais vous éviterez le gérant qui a eu de la chance et dont la performance va revenir à la moyenne, et donc se dégrader.

- Utiliser des véhicules indiciels. Pour Wiggins, c’est l’arme absolue pour éviter d’acheter la performance passée des fonds gérés activement. Sémantiquement, il a raison. Mais il est tout à fait possible d’acheter la performance passée d’une classe d’actifs via des véhicules indiciels, et de passer d’une classe d’actifs en vogue à une autre. Ce n’est pas mieux que d’acheter la performance passée d’un fonds actif.

- Identifier ce que vous entendez par « talent » chez un gérant actif. Si le talent que vous leur prêtez, c’est de « battre le marché », alors vous achetez avant tout la performance passée. Un talent plus précisément défini, ça pourrait être : « identifier les valeurs dont le marché sous-estime la croissance future des bénéfices ». Ca permet de mieux vérifier que le process du gérant a bien conduit à son résultat.

- Accepter la part importante du hasard dans toute activité. Wiggins rappelle le test que suggère Michael Mauboussin pour déterminer la part de la compétence et celle du hasard (donc de la chance) dans une activité en particulier : « est-il possible d’échouer délibérément ? » (c’est dans The Success Equation: Untangling Skill and Luck in Business, Sports, and Investing). Quand on joue à la lotterie, il est impossible d’échouer délibérément. Le seul hasard décide. A l’inverse, quand on joue aux échecs, où le talent est essentiel, on peut perdre délibérément en jouant de façon imprudente et en sacrifiant ses pions.

- Etendre son horizon temporel. Wiggins considère qu’un gérant qui a surperformé depuis dix ans est plus susceptible d’avoir du talent qu’un gérant qui a surperformé sur un an. En matière de sélection de fonds, on considère que le long terme, c’est trois ans et on analyse la performance à des fréquences risiblement (mensuelles ou trimestrielles).

Conclusion :

Si nous voulons investir dans des gérants actifs, il nous faut penser beaucoup plus en termes de qualité de décision et de process d’investissement, et bien moins en termes de performance passée.

Je suis bien entendu d’accord à 100% avec cette affirmation. Mais le combat est perdu d’avance dans la majorité des cas. Pourquoi ? Voir ci-dessous.

La grande illusion

C’est un très beau film de Jean Renoir avec Jean Gabin.

Le terme décrit assez bien l’exercice difficile auquel se livrent de nombreux investisseurs : faire mieux que le marché.

Robin Powell explique pourquoi nous continuons d’essayer sur l’excellent blog de Jonathan Clements, Humble Dollar.

Powell s’appuie sur la remarquable monographie de Meir Statman5 intitulée Behavioural Finance: The Second Generation, éditée par la Research Foundation de CFA Institute.

Voici les huit raisons principales qui font que nous nous adonnons à cette grande illusion.

- Nous oublions qu’investir en bourse est une activité très concurrentielle : alors que plus un plombier fait de plomberie, meilleur il devient, ce n’est pas vrai pour la bourse, où l’on a toujours face à soi d’autres investisseurs.

- Nous ne comparons pas nos performances à celles du marché. Notre base de départ, c’est zéro, pas la performance du marché. Nous sommes fiers d’une performance de 15%, même quand celle du marché a été de 20%.

- Nous ne calculons pas vraiment nos performances, que nous avons tendance à surestimer par rapport à la réalité.

- Nous sommes dupé.e.s par les petits nombres : nous tirons des conclusions sur nos capacités d’un petit nombre de transactions, statistiquement insuffisant pour tirer quelque conclusion que ce soit.

- Nous sommes sujets au biais de disponibilité, induit par un mode de raisonnement qui se base principalement sur les informations immédiatement disponibles dans notre mémoire (ce que nous a dit notre beau-frère – ou notre belle-soeur – récemment sur son dernier investissement miracle en bourse, ou ce que nous avons entendu à la radio ce matin).

- Nous sommes joueurs.

- Nous considérons qu’investir en bourse est un hobby.

- Nous avons besoin de penser être meilleur.e.s que la moyenne. La communication de certains gérants actifs en joue.

Si j’étais coach et donnais des conseils financiers inspirants, je dirais volontiers ceci :

Il n’est pas nécessaire de battre le marché, il suffit de s’y exposer de la façon la plus diversifiée possible, au coût le plus bas possible.

Mais je ne suis pas coach et ne donne pas de conseils financiers inspirants. Je me contente donc de suggérer ceci :

Il n’est pas nécessaire de battre le marché, il suffit de s’y exposer de la façon la plus diversifiée possible, au coût le plus bas possible.

Les produits dont il a été question dans ma semaine Twitter 4 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 4 de 2020. Sayōnara. さようなら.

Photos : Sarah Halliday, Jason Leung, Mike Suarez C. et Lukasz Juszczak sur Unsplash

- On trouve dans la lettre de Rubio à MSCI un passage, que je souligne en gras, qui montre qu’il n’a pas bien compris comment fonctionnaient les marchés de capitaux aujourd’hui : « How does MSCI ensure retail investors, in America and other countries, know that any investment they make in an exchange traded product, which references the A-Shares Index, is or has the potential to be a direct capital transfer to the Chinese government and Communist Party? »

- Les General Partners (GP) sont les gérants des fonds. Les investisseurs sont des Limited Partners (LP). Si vous voulez devenir très riche, soyez GP plutôt que LP.

- La langue de bois de l’ESG est décidément admirable.

- Fund manager who doesn’t know where markets are headed and adds more value the less he does.

- Professeur de finance à Santa Clara University, Meir Statman est spécialiste de finance comportementale.