Pas sûr que le papier de Tom Coutts de Baillie Gifford dont je me suis fait l’écho la semaine dernière ait eu l’attention qu’il mérite.

Certes, Mark Gilbert, l’excellent éditorialiste de Bloomberg, lui a consacré une chronique. Certes, Robin Powell lui a également consacré un article flatteur.

Mais Gilbert et Powell n’avaient pas besoin d’être convaincus, et s’adressent également à une audience de lecteurs plus ou moins déjà convaincus (Powell sans aucun doute, Gilbert peut-être moins, Bloomberg, en tant qu’agence de presse, vivant surtout des déclarations pluri-quotidiennes des myriades de gérants actifs sollicités en permanence pour exprimer une opinion inutile sur les évolutions du marché dans les 8 heures qui viennent).

Dans le tweet ci-dessous, j’ai réduit le message de Coutts à une seule dimension : sa suggestion de faire faire une cure d’amaigrissement aux frais beaucoup trop élevés de la gestion active (en passant de 2/20, soit 2% de frais de gestion fixe et 20% de la surperformance pour la société de gestion, le standard historique des hedge funds, à 0,2/20, à savoir une division par 10 des frais de gestion fixe).

C’est la proposition la plus spectaculaire, mais pas la seule.

Dans ma semaine Twitter, découvrez le régime low carb de Tom Coutts pour sauver la gestion active : 0,2/20 plutôt que 2/20. https://t.co/J2VLU1b6Y5 Photo rawpixel sur Unsplash pic.twitter.com/CIIHWLp328

— AlphaBetaBlog (@AlphaBetaBlogFR) February 9, 2019

Coutts déplore que les gérants d’actifs se perçoivent comme des « maîtres de l’univers » (selon les termes de Sherman McCoy, le héros du roman de Tom Wolfe, Le Bûcher des Vanités) plutôt que comme des dentistes (Keynes suggérait en 1930 que les économistes se contentent d’être des spécialistes humbles et compétents, comme le sont les dentistes).

Les « maîtres de l’univers », dont on vante la fortune, les résidences luxueuses, les yachts et la générosité philanthropique, sont devenus riches grâce aux frais de gestion payés par leurs clients. Quand le client admire le yacht du gérant de hedge funds, c’est en réalité son propre argent qu’il contemple.

Où sont les yachts des clients ? C’est la question que posait Fred Schwed, Jr dans un livre paru en 1940, Where Are the Customers’ Yachts? or A Good Hard Look at Wall Street (Où sont les yachts des clients ? Un regard sans complaisance sur Wall Street).

Comme l’écrivait récemment Robin Powell, on n’en voit toujours pas la trace aujourd’hui.

N’hésitez donc pas à lire l’intégralité du papier de Coutts, Riding the Gravy Train. Peut-être qu’il sera entendu et qu’une moderne Marie-Antoinette à l’envers pourra dire, en parlant des gérants de hedge funds forcés de se mettre à la diète :

Ils n’ont plus de quoi se payer un yacht, qu’ils s’achètent un Zodiac.

Et si on redistribuait du pouvoir d’achat aux épargnants via une baisse des frais de gestion ?

Bienvenue dans ma semaine Twitter 6 de 2019, et vive la révolution (des produits indiciels à bas coûts).

La gestion indicielle fait ses début dans le monde

Bonne nouvelle : Le Monde consacre un long papier à la gestion indicielle. Il a été écrit par Eric Albert, le correspondant du quotidien à la City de Londres.

Moins bonnes nouvelles : le journaliste parle de gestion passive (je préfère parler de gestion indicielle à bas coûts, la gestion passive n’ayant absolument rien de passif d’une part, et le terme passif ayant une connotation sémantique négative non justifiée) ; l’illustration (voir dans le tweet ci-dessous) représente des moutons (ah ah, les investisseurs en fonds indiciels, ces moutons de Panurge) ; Eric Albert reprend quelques inexactitudes fâcheuses.

Mais enfin, c’est du travail sérieux, et ce que j’en retiens, c’est que la gestion indicielle à bas coûts – et donc les investisseurs qui l’utilisent – ne peut que profiter d’une telle couverture.

Si l’on va au-delà de l’illustration et du titre (dont je rappelle qu’il doit déclencher l’envie de lire, et que la dramatisation est une des techniques les plus communément utilisées), que dit Eric Albert ?

Si même @LeMondeEcoEnt fait un long papier sur la gestion indicielle, c'est qu'elle est devenue mainstream. De là à se demander si elle est le nouveau talon d'Achille des marchés… https://t.co/hXYXTlCLYW par @IciLondres

— AlphaBetaBlog (@AlphaBetaBlogFR) February 5, 2019

L’envolée de la gestion « passive » provoque une autre crainte, pour l’ensemble des marchés : l’amplification des comportements moutonniers. Avec cette technique, tout le monde achète puis revend en même temps les mêmes actions en fonction de l’évolution de l’indice.

Non, non et non. Qu’est-ce qui permet d’affirmer que plus la gestion indicielle pèse, plus les comportements sont moutonniers ? La gestion indicielle, ce sont avant tout des indices capi-pondérés, dont l’atout majeur est qu’ils ne requièrent aucune transaction, sauf le réinvestissement des dividendes, qui se fait en titres de la société qui les a payés, la sortie de titres de l’indice ou l’entrée de nouvelles valeurs dans l’indice.

L’indice capi-pondéré fonctionne en pilotage automatique entre deux rebalancements : il n’y a rien de moutonnier dans sa vie, il ne s’y passe pas grand chose.

Eric Albert a interrogé Nadia Grant, une gérante active française travaillant pour Columbia Threadneedle, qui affirme qu’en février 2018, suite à la publication de statistiques décevantes sur le marché de l’emploi aux Etats-Unis,

beaucoup d’investisseurs passifs se sont mis à vendre en même temps, sans prendre en compte les fondamentaux. Ensuite, ils sont tous revenus en même temps. Ils accentuent les mouvements.

Ah bon, vraiment ? Je me demande comment Nadia Grant a identifié les « investisseurs passifs » parmi les vendeurs quand on ne sait toujours pas ce qui a causé le krach de 1929.

Rappelons les données de collecte du mois de février 2018 aux Etats-Unis (source Morningstar) : -8,4 milliards pour les fonds indiciels, -17,7 milliards de $ pour les fonds gérés activement.

Si l’on suit le raisonnement de Mme Grant, les 17,7 milliards de $ de décollecte pour les fonds gérés activement ont pris en compte les fondamentaux, alors que les 8,8 milliards de décollecte des fonds indiciels ne les ont pas pris en compte ? Allons, un peu de sérieux.

Plus récemment, en décembre et toujours selon les données Morningstar pour les fonds domiciliés aux Etats-Unis, la décollecte des fonds gérés activement s’est élevée à 143 milliards de $ alors que la collecte des fonds indiciels a atteint 60 milliards. C’est qui les moutons ?

Autre idée reçue, cette fois-ci exprimée par Steven Libby de PwC :

on ne sait pas vraiment comment la gestion “passive” va réagir dans un marché baissier. Un gestionnaire actif sélectionne des entreprises en fonction de leur valeur fondamentale, qui résiste mieux quand les marchés baissent.

Cher Steven, on sait parfaitement comment la gestion indicielle réagit dans un marché baissier : comme les fonds indiciels essaient de répliquer la performance d’un indice, ils baissent comme l’indice. Et qu’est-ce qui vous permet d’affirmer péremptoirement que « la valeur fondamentale des entreprises résiste mieux quand les marchés baissent » ? Ca ne veut absolument rien dire.

Aucune étude (à ma connaissance) n’a montré que la gestion active faisait mieux que la gestion indicielle dans la baisse.

Eric Albert cite une étude de la Banque des Règlements Internationaux (BRI) sur le comportement des investisseurs entre 2013 et 2016 dans trois phases de correction, concluant que (ce sont les termes du journaliste)

les gestionnaires actifs paniquaient plus vite que les passifs, n’ayant pas les nerfs de patienter.

Grosse confusion ici : il ne s’agit pas des « gestionnaires actifs », mais des détenteurs de fonds, ce qui est très différent. A priori, les gestionnaires indiciels ne paniquent pas ; a priori, les gestionnaires actifs ne paniquent pas non plus, sauf ceux qui ont un mandat très large (les gérants dits flexibles), qui peuvent prendre des décisions qui s’avèrent désastreuses et qu’on peut a posteriori imputer à la panique.

Non, la vraie question, c’est le comportement des détenteurs de fonds face à la baisse. Et apparemment, selon l’étude de la BRI citée par le journaliste, les détenteurs de fonds gérés activement ont beaucoup plus paniqué que les détenteurs de fonds indiciels.

Il ne semble pas que les investisseurs en fonds indiciels se ruent vers la sortie de secours pendant les périodes de stress.

Alors, la gestion passive, « nouveau talon d’Achille des marchés », ou bien la gestion indicielle, nouveau talon d’Achille de la gestion chère ?

Le mème ESG

J’ai bien écrit mème, pas même.

Selon Wikipedia,

Un mème Internet est un élément ou un phénomène repris et décliné en masse sur Internet.

Pour l’excellent Nick, qui édite l’excellent blog Demonetized, il existe un mème ESG chez certains gérants d’actifs. C’est en tout cas la thèse qu’il expose dans un post publié par le blog Epsilon Theory.

L'#ESG, seule issue de secours pour la gestion active face à la déferlante des produits indiciels à bas coûts ? Un post dévastateur de @demonetizedblog sur le site @EpsilonTheory sur la façon dont le meme ESG est vendu aux conseillers financiers. https://t.co/MdkuQixDMM pic.twitter.com/bKjtomaNKx

— AlphaBetaBlog (@AlphaBetaBlogFR) February 5, 2019

Nick fait référence à un épisode de Star Trek , The Wrath of Kan, dans lequel il est question du Kobayashi Maru, un cargo japonais symbolisant une situation dans laquelle aucune décision n’est bonne.

Pour Nick, le gérant discrétionnaire traditionnel fait face à une situation similaire aujourd’hui :

Ces sociétés [de gestion] sont sous la pression de la prolifération du beta pas cher [à savoir des produits indiciels à frais de gestion tendant vers zéro] ; des exigences croissantes de plates-formes de conseillers financiers très sensibles aux frais ; de leur fiscalité défavorable (par rapport à celle des ETF) [ce point s’applique aux seuls Etats-Unis]. Elles ont deux possibilités : entrer dans la spirale de la mort du low cost et chercher à se battre ou cesser leurs activités.

Comme dans Star Trek, la seule solution pour se sortir de ce scénario ingagnable est de changer les conditions du test.

Vous pouvez vendre votre produit en vous appuyant sur autre chose que les frais et la performance. Vous pouvez vendre votre produit en mettant en avant des « valeurs » et une identité politique.

Ces valeurs, cette identité, c’est le mème ESG qui peut les véhiculer, un terme tellement général qu’il n’a plus aucun sens.

Nick précise qu’il ne cherche pas à dénigrer l’ESG (bien qu’il pense que les vertus qu’on lui assigne sont liées au facteur Qualité, drapé dans un habit ESG), mais que sa note vise à attirer l’attention sur le baratin marketing (Marketing BS) associé à l’ESG pour le vendre aux conseillers financiers. Quand il écrit « ESG! », il faut lire « le mème ESG ».

Ce baratin marketing ressemble à ceci :

Les Millennials et les Femmes vont hériter l’argent de vos Riches Clients Mâles quand ceux-ci mourront. Les Millennials et les Femmes sont votre futur. Les Millennials et les Femmes veulent une approche ESG ! Voici les études qui le prouvent. Et voici comment vous pouvez avoir la conversation sur l’ESG ! avec les Millennials et les Femmes. Une fois que vous aurez eu la conversation sur l’ESG ! avec les Millennials et les Femmes, vous serez stupéfait de voir comment vous pourrez renforcer votre relation avec eux. Oh, et voici la brochure marketing pour les nouvelles stratégies ESG ! que nous avons lancées ou rachetées dans le grand mouvement de consolidation de l’industrie [de la gestion d’actifs].

Cette stratégie est intelligente : elle permet enfin de parler d’autre chose que de frais et de performance, elle permet enfin de parler de « valeurs ».

Car si la performance est décente et les frais raisonnablement compétitifs, ne préféreriez-vous pas avoir un portefeuille aligné avec vos valeurs ? Est-ce que l’alignement de vos placements et de vos valeurs n’est pas important ? Ne voulez-vous pas faire la différence?

Et c’est pourquoi l’on voit ESG ! partout aujourd’hui.

Bien sûr, il existe des produits bien pires. Mais Nick rappelle que l’objectif du blog Epsilon Theory (dont je recommande très vivement la lecture) qui héberge son post est de permettre aux investisseurs d’ouvrir les yeux. C’est pourquoi il lui semble important de comprendre la prolifération des produits ESG.

Conversation avec Monsieur 1000 milliards

Le Statens pensjonsfond utland est le fonds de pension public norvégien dont j’ai déjà parlé ici (Heureux Norvégiens). Ce fonds gère environ 1000 milliards de $ (soit environ 880 milliards d’€) et détient 1,4% du capital des actions cotées dans le monde.

Yngve Slyngstad, son patron, s’est entretenu avec Jonas O. Bergman et Sree Vidya Bhaktavatsalam de l’agence Bloomberg.

Un entretien passionnant avec Yngve Slyngstad, le patron du fonds de pension norvégien, qui gère environ 880 milliards d'€ d'actifs https://t.co/HAkkr7sVcA

— AlphaBetaBlog (@AlphaBetaBlogFR) February 4, 2019

Le fonds de pension norvégien sélectionne de nombreux gérants actifs externes (une centaine aujourd’hui). Slyngstad explique les critères de choix dans les grandes lignes :

Nous avons tendance à délaisser les gérants qui racontent de belles histoires [the storytellers] et à leur préférer les gérants qui s’intéressent aux chiffres. Mais nous recherchons aussi les gérants qui sont très conscients des raisons pour lesquelles ils prennent une décision, qui savent pourquoi ils ont eu raison sur certains points et tort sur d’autres. Etre un investisseur, c’est une espèce de process inquisitorial, ce qui veut dire qu’il nous faut trouver quelqu’un ayant un esprit inquisiteur.

Bon, les data plutôt que le storytelling, c’est clair non ? [Le meilleur des deux mondes pour le compte de résultats de la société de gestion étant, selon moi, la société de gestion aimant les chiffres et les données, tout en étant capable de raconter une histoire.]

Quand on lui parle de gestion active, Slyngstad répond ceci :

En interne, nous avons totalement cessé de parler de gestion active. Après 2008, ça ne nous semblait plus être un concept intéressant. De notre point de vue, quand on investit il est impossible de faire autre chose que d’être actif. Vous pouvez être plus actif dans le choix de votre indice de référence, ou vous pouvez être plus actif dans le choix des titres qui composent votre portefeuille, mais quoi que vous fassiez, vous êtes actif. Dès que vous commencez à dire « Je veux avoir X dans une classe d’actifs spécifique, » vous êtes déjà dans la gestion active.

Même type de réaction quand on lui parle de capital-investissement (private equity) :

Nous avons toujours dit que le capital-investissement n’était pas pour nous une classe d’actifs. C’est simplement une extension de ce que nous faisons dans notre portefeuille actions. Nous préférons parler d’actions non cotées, à savoir investir dans ces grandes sociétés qui ne sont pas encore cotées mais dont les actions peuvent s’échanger.

Le message en quelques mots : le capital-investissement n’est pas une classe d’actifs. C’est une façon de faire de s »exposer au marché des actions.

Lisez tout l’entretien, Slyngstad y parle aussi de la Chine et de la gouvernance du fonds, c’est passionnant.

Et dire que le FRR (Fonds de Réserve pour les Retraites) français aurait pu ressembler, en plus petit, au Statens pensjonsfond utland. Mais en France, on n’a toujours pas de pétrole, et on n’a pas de bonnes idées pour avoir un vrai fonds de pension doté d’une gouvernance le mettant à l’abri des décisions du pouvoir politique.

Je suis un investisseur stupide, ça se soigne docteur ?

Joe Wiggins, CFA, est mon l’éditeur de mon blog favori en matière de finance comportementale, Behavioural Investment.

Il s’est demandé récemment pourquoi nous prenions tant de décisions d’investissement stupides. Et il a trouvé neuf facteurs principaux.

Pourquoi prenons-nous des décisions d'investissement stupides ? https://t.co/YtsmJFRjGI par Joe Wiggins, CFA | Behavioural Investment

— AlphaBetaBlog (@AlphaBetaBlogFR) February 6, 2019

Les sept premiers sont tirées d’une conversation fascinante entre Shane Parrish, l’excellent éditeur du blog Farnam Street, et Adam Robinson (c’est ici, How not to be stupid, et c’est remarquable) ; les deux derniers sont les créatures de Wiggins.

- Sortir de son domaine de compétence : c’est ce que font les économistes faisant des prédictions sur l’évolution des marchés actions, ou les gérants actions pontifiant sur la macro-économie.

- Le stress.

- Faire les choses dans l’urgence.

- La fixation sur les résultats.

- La surabondance d’informations.

- La cohésion de groupe ou sociale.

- La déférence à l’autorité ou à l’expertise.

- L’excès de confiance, l’inflation de l’ego.

- La justification externe : pour justifier leur rôle et leurs honoraires, les professionnels de l’investissement doivent apparaître occupés et prennent pour cela de nombreuses et souvent inutiles décisions.

Patience, mère de toutes les vertus

Ou encore (Fables de La Fontaine, Le lion et le rat) :

Patience et longueur de temps font plus que force ni que rage

Evidemment, à l’ère des réseaux sociaux et de l’information en continu, la patience s’est un peu démonétisée.

Deux blogueurs ont récemment rappelé son importance pour les investisseurs.

Tout d’abord Cullen Roche, également fondateur de Orcam Financial Group, un Registered Investment Advisor (l’équivalent aux Etats-Unis d’un conseil en investissement financier indépendant en France, indépendant au sens de la directive MIF II, voir à la fin de ce post).

La patience est la force principale de l'investisseur intelligent https://t.co/XboyBzYvLu par @cullenroche Photo Nikolay Maslov sur Unsplash pic.twitter.com/EbhhkFIDRW

— AlphaBetaBlog (@AlphaBetaBlogFR) February 7, 2019

Selon lui, ce que l’on voit est souvent une affaire de point de vue. Littéralement. Ou de focale.

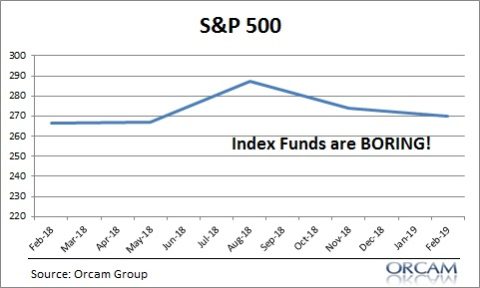

Voici l’évolution mensuelle du S&P en 2018. Il ne se passe pas grand chose, non ? On s’ennuie. Le détenteur d’un fonds indiciel S&P 500 s’ennuie.

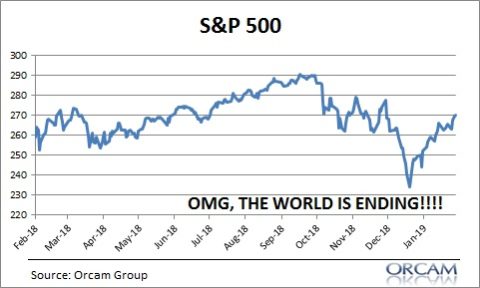

Voici la performance du même indice, mais au quotidien. Le voyage n’est plus du tout le même. C’est même parfois la fin du monde. On a envie d’acheter, puis de vendre. Pas bon. Stressant.

Conclusion : pour votre sérénité, ne consultez pas trop souvent la valorisation de votre portefeuille. C’est une des multiples façons d’être patient.e.

Pour Daniel Grioli, la patience fait partie des traits de caractère indispensables pour être un bon investisseur. Grioli, c’est l’éditeur de l’excellent blog australien Market Fox.

Patience ranks high in the list of traits that make up the ideal investor temperament https://t.co/m6fb0avyz5 by @market_fox

— Philippe Maupas (@philmop) February 7, 2019

Il mentionne le concept de « coffee can portfolio » popularisé par Robert G. Kirby dans un article paru en 2016 dans The Journal of Portfolio Management.

Le « coffee can », c’est la jarre à café dans laquelle les Américains à l’époque de la conquête de l’ouest stockaient leurs biens de valeur. Cette jarre était cachée sous le matelas où elle n’encourait aucun frais.

Pour Kirby, qui n’est pas un grand fan de la gestion indicielle et croit aux vertus de la gestion active, l’approche de la jarre à café pour un investisseur soucieux de minimiser ses frais de transaction consiste à s’appuyer sur les recommandations des meilleurs analystes actions (argh, comment les identifier est ma première question) pour sélectionner les meilleures valeurs (re argh, c’est quoi les meilleures valeurs ?), les acheter et ne rien faire de plus pendant 10 ans.

En bref, il faut être patient.

Pour Kirby, il existe un conflit entre ce qui est bon pour le gestionnaire et ce qui est bon pour son client. Le gestionnaire doit agir, faire des transactions, acheter, vendre (la force et la rage de La Fontaine), parce qu’il doit justifier ses frais par son activité, alors que ce qui est bon pour le client, c’est de minimiser au maximum les frais de transaction (la patience et la longueur de temps du même).

Deux questions (n’hésitez pas à vous exprimer dans le forum) :

- Vous consultez la valorisation de votre portefeuille à quelle fréquence ?

- Au bout de quelle durée de sous-performance vendez-vous un fonds géré activement ?

Dans ma semaine Twitter 6 de 2019, il a été question du Bûcher des Vanités ; de Where Are the Customers′ Yachts?: or A Good Hard Look at Wall Street ; de Star Trek ; et des Fables de La Fontaine.

Ces produits peuvent être achetés en cliquant sur les images ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 6 de 2019. Sayōnara. さようなら

4 réponses sur « Ma Semaine Twitter 6 de 2019 »

la lecture du papier de coutts laisse une impression désagréable; préconiser aux autres de réduire leur coût et de partager 25% de la sur-performance est ans doute plus facile quand on est soi même en run off et manifestement en train de se reconfigurer; s’ils font ce qu’ils recommandent qu’ils donnent un exemple accessible sur leur site! (leurs frais et leur profit!) leur structure permet une discrétion bien utile…

C’est effectivement la limite de l’exercice : Baillie Gifford précise que Coutts s’exprime à titre personnel et il est effectivement peu probable que la société s’applique la potion suggérée par son associé.

Bonjour,

Consultation de la valorisation de votre portefeuille à quelle fréquence :

Mon horizon de placement : 10 ans donc je consulte au mieux tous les 3 mois et début d’année quand je reçois mon relevé. La fréquence est parfois biaisée par les mauvaises nouvelles.

Au bout de quelle durée de sous-performance vendez-vous un fonds géré activement :

Je suis passé aux ETF à stratégie simple (ex: MSCI World) !

Sinon il est très difficile de savoir si un fonds géré activement peut rebondir, sauf à ce que ce dernier ait une stratégie d’investissement simple et lisible (ex : small & mid cap). Contre exemple : Carmignac, H2O…

Disons la règle 1 an, -15%

Le graphique du S&P500 est effectivement intéressant. Il s’agit toutefois de données trimestrielles et la perception est différente quand on observe les trimestres civils (en particulier le 4eme trimestre 2018), et a fortiori les données mensuelles. Ceci dit, je suis assez d’accord avec la conclusion…