Allez, une fois n’est pas coutume, je vais chercher à vous ins-pi-rer, puisque le nec plus ultra de notre société en réseau multi-connectée, c’est la citation ins-pi-rante.

J’essaie généralement de vous informer, voire de vous divertir, mais rarement de vous ins-pi-rer, car je ne pense pas être ins-pi-rant.

C’est parti quand même.

Ce que l’on conçoit bien s’énonce clairement,

Et les mots pour le dire arrivent aisément.

Ou encore :

Ce qui ne me tue pas me rend plus fort.

Voici deux exemples de citations ins-pi-rantes.

La première, qui commence à faire un peu scrongneugneu, était fort utilisée quand j’étais lycéen (une rapide datation au carbone 14 révèle que l’on parle du début des années 1980). C’est du très oublié Nicolas Boileau (1636-1711), et les jargonneurs de la finance pourraient méditer cet extrait de L’Art Poétique.

La deuxième est de Friedrich Nietzsche (1844-1900), et illustre systématiquement le concept récent de résilience. Pour les germanophones, la version originale dit : « was mich nicht umbringt macht mich stärker. » C’est dans Le Crépuscule des Idoles.

Je dois confesser m’être fait très mal aux lombaires récemment en balayant au petit matin la litière du chat sur le sol de la cuisine, sans échauffement préalable : si ça ne m’a pas tué, mais ça ne m’a sûrement pas rendu plus fort. On ne devrait pas vieillir.

Allez, ne lésinons pas sur la citation inspirante, en voici une troisième :

Aux âmes bien nées, la valeur n’attend point le nombre des années.

C’est dans Le Cid, de Pierre Corneille (1606-1684).

Plus j’avance en âge, et plus je découvre et apprécie les avantages de l’expérience. J’ai récemment tiré mon chapeau à 3 papys flingueurs octogénaires à l’occasion de la mort de l’un d’entre eux, Jack Bogle.

La semaine dernière, c’est un autre papy flingueur de la finance, Charlie Munger, qui s’est lâché sur la gestion active à l’occasion d’un discours prononcé lors de la réunion annuelle du Daily Journal.

Munger, c’est l’alter ego de Warren Buffett chez Berkshire Hathaway.

Munger, c’est quelqu’un dont la valeur augmente avec les années.

Munger a 95 ans et une sacrée droite.

Le plus fringant des papys flingueurs, Charlie Munger, éparpille la gestion active façon puzzle. Morceaux choisis du bourre-pif avec @RobinJPowell. https://t.co/GoTEGOQ2Yt pic.twitter.com/9sZgKWqpOe

— AlphaBetaBlog (@AlphaBetaBlogFR) February 18, 2019

Résumé avec Robin Powell.

C’est quoi le problème de la gestion active selon Battling Charlie (c’est moi qui souligne en italique) ?

[Les] fonds indiciels sont arrivés, et ils ont fait mieux que tout le monde. Non seulement ils ont fait mieux que tout le monde, mais leur avantage en matière de performance est à peu près égal au coût [de la gestion active]. Ce qui veut dire que nous avons une profession entière [celle des gérants actifs] qui est payée pour ne réussir à peu près rien.

Comment les gérants actifs réagissent-ils ?

Ce problème horrible qu’ils n’arrivent pas à résoudre, ils le traitent donc comme s’il n’existait pas. C’est une façon stupide de s’attaquer à un problème.

Non seulement les gérants actifs ne réagissent pas, mais ils ignorent le problème.

Tous ces gens ont tort d’être dans un état de déni et de continuer à faire, année après année, ce qu’ils ont toujours fait, et de continuer à espérer que le monde va continuer à payer leurs services alors même qu’un indice fonctionnant en pilotage automatique est presque certain de faire mieux qu’eux.

Allez, encore une citation inspirante, pour la route :

Il y a des gens qui vous incitent à trader activement les actions. Eh bien, c’est pour moi à peu près équivalent à inciter un groupe de jeunes à commencer à consommer de l’héroïne.

Le lien vers l’audio de l’intervention de Munger est à la fin de l’article de Robin Powell. A savourer sans modération.

Et voici Charlie. Il est moins connu que son jeune comparse Buffett, mais c’est une très belle machine intellectuelle.

Si vous voulez découvrir Munger, l’excellent Shane Parrish, qui édite le non moins excellent blog Farnam Street (c’est l’adresse du siège social de Berkshire Hathaway à Omaha, Nebraska), fournit de nombreux liens ici.

Bienvenue dans ma semaine Twitter 7 de 2019.

Frais et novlangue

Dans la version originale de 1984, le roman de George Orwell, le « newspeak », c’est la langue imposée par le pouvoir dictatorial d’Océania.

Dans la première traduction française (d’Amélie Audiberti), newspeak a été traduit par « novlangue ». Dans une nouvelle et récente (2018) traduction, Josée Kamoun a tenté « néoparler », terme dont on verra s’il détrône novlangue dans le langage courant (j’en doute).

Quel que soit le nom, ça consiste à dire des choses comme « La guerre, c’est la paix », « L’ignorance, c’est la force ».

La novlangue est très répandue en politique, dans les médias, et fort utilisée par de très nombreuses entreprises.

J’en ai trouvé un bel exemple dans un papier (Epargne financière : la chasse aux frais est ouverte), au demeurant utile et bien intentionné, paru dans Le Monde. Papier écrit par Benjamin Polle.

Ce dernier parle brièvement des infâmes, honteuses et légales commissions de mouvement, dont j’espère qu’elles auront été interdites par l’AMF (bien) avant que j’aie atteint l’âge qu’a Charlie Munger aujourd’hui.

Puis il donne la parole à la responsable de la commercialisation de l’Association française de la gestion financière (AFG), qui prononce une parole historique au sujet des commissions de mouvement.

Deux citations admirables dans le papier du Monde sur les frais des placements.

"Il n’y a pas de frais cachés, Il n’y a que des présentations qui doivent rester digestes pour les clients finaux."https://t.co/JbtXz33MiC (1/2) par @B_Polle— AlphaBetaBlog (@AlphaBetaBlogFR) February 13, 2019

Il n’y a pas de frais cachés, il n’y a que des présentations qui doivent rester digestes pour le client.

Si je creuse le sous-texte de cet exemple magnifique de novlangue, voici ce que j’entends (c’est moi qui parle, pas la personne de l’AFG) :

Il est vrai que nombre de sociétés de gestion parmi celles qui facturent des commissions de mouvement ne les mentionnent pas dans leurs rapports mensuels de gestion. Elles se contentent d’y faire figurer les frais de gestion maximum de leur fonds, qui n’intègrent pas les commissions de mouvement, et fournissent ainsi aux personnes qui consultent ces documents une information incomplète mais formellement exacte sur les frais. Car cette présentation doit rester digeste.

Si l’investisseur veut connaître le montant total des frais facturés au fonds lors du dernier exercice cloturé, il lui suffit d’aller consulter le dernier DICI sur le site de la société de gestion ou sur celui de l’AMF. Dans ce document indigeste, il trouvera le total des frais payés par le fonds, à savoir les frais de gestion fixes, les commissions de mouvement, les frais encourus au titre de l’investissement dans d’autres OPCVM. Il trouvera aussi le montant de la commission de performance, quand elle existe et a été perçue par la société de gestion.

Comment respecter la lettre de la loi tout en en piétinant l’esprit. Si la présentation qui omet les commissions de mouvement est conçue pour être digeste, les commissions de mouvement, elles, le sont moins. Quant au rapport mensuel ne mentionnant pas les commissions de mouvement, il ment par omission (alors que le DICI, lui, ne ment pas, mais bien peu d’investisseurs le lisent).

Deuxième grand moment du papier de Benjamin Polle, le commentaire d’un gérant actif, qui se met dans la tête d’un épargnant (son client, somme toute). Ce gérant réagit à la montée en puissance de la gestion indicielle et à la pression qu’elle exerce sur les frais.

Deux citations admirables dans le papier du Monde sur les frais des placements.

"En tant qu’épargnant, je préfère payer un tarif un peu plus élevé pour une haute performance qu’un tarif minime pour une performance désastreuse."https://t.co/JbtXz33MiC (2/2) par @B_Polle— AlphaBetaBlog (@AlphaBetaBlogFR) February 13, 2019

En tant qu’épargnant, je préfère payer un tarif un peu plus élevé pour une haute performance qu’un tarif minime pour une performance désastreuse.

Certes, mais les intérêts d’un gérant de fonds ne sont pas les mêmes que ceux de l’épargnant auquel le fonds est vendu. Je m’intéresse donc de nouveau au sous-texte et rectifie la novlangue.

En tant que gérant de fonds, je préfère pour continuer à exister que l’épargnant continue de croire qu’il est préférable de payer un tarif un peu plus élevé pour une gestion active, plutôt qu’un tarif minime pour une gestion indicielle qui aura in fine de meilleures performances.

Benjamin, peut-être qu’il aurait fallu interroger un épargnant, un vrai, pour lui demander ce qu’en pensent les épargnants. Et lire les études comparant les performances de la gestion active à celles des indices (SPIVA) ou les performances de la gestion active à celles de la gestion indicielles (voir ci-dessous les derniers résultats du baromète Morningstar).

Que disait Jack Bogle déjà ?

In investing, you get what you don’t pay for.

Ce que l’on peut traduire par une périphrase :

Quand vous investissez, tout ce que vous ne laissez pas en frais au fournisseur de produits se retrouve dans votre poche.

Ton « conseiller » n’est pas ton ami

Encore un post impeccable et imparable de l’excellent Nick, éditeur du blog Demonetized.

Il s’intéresse à un segment de la population des professionnels de la finance. Warren Buffett appelle ces derniers des « Helpers« . Dans sa bouche, c’est un terme péjoratif.

Le segment auquel Nick s’intéresse est celui des vendeurs de produits financiers (the transactional financial salesperson).

Attention à ne pas confondre une relation transactionnelle avec une relation fiduciaire https://t.co/QPxzGG1qZa par @demonetizedblog

— AlphaBetaBlog (@AlphaBetaBlogFR) February 17, 2019

Selon un mème populaire, toute personne vendant des produits financiers serait nécessairement un vendeur de poudre de perlimpinpin ou un charlatan.

Pour Nick, ce n’est pas vrai. Tous les « Helpers » ne cherchent pas à arnaquer les clients. Mais tous les « Helpers » n’ont pas l’obligation d’agir au mieux des intérêts de leurs clients.

Les ennuis de ces derniers commencent quand ils se convainquent qu’une relation transactionnelle (à savoir entre un acheteur et un vendeur de produit) est équivalente à une relation fiduciaire (dans laquelle le conseiller doit mettre les intérêts de son client au-dessus de tout autre intérêt, le sien compris).

Si vous êtes le directeur financier d’une petite collectivité locale, ou le dirigeant d’une petite société, que votre banquier vient vous proposer un swap de taux d’intérêt pour vous « protéger » du risque de taux, et que vous n’êtes pas un spécialiste des swaps, réflechissez-y à deux fois avant de signer le deal. Parce que votre banquier n’est pas payé pour vous conseiller. Votre banquier est payé pour faire une transaction avec vous.

Conclusion de Nick :

Vous pouvez avoir du respect pour les « Helpers », vous pouvez faire affaire avec un « Helper », mais vous ne devez jamais faire confiance à un « Helper ».

Sauf quand il a l’obligation de mettre vos intérêts au-dessus de tout (les siens compris), le « conseiller » n’est pas votre allié.

Frais des fonds : en baisse, mais toujours très élevés

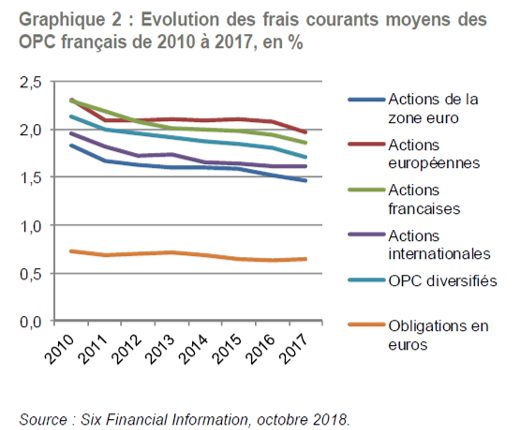

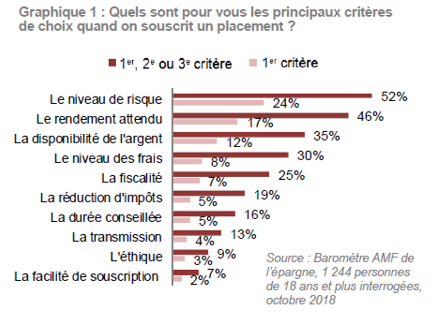

Dans sa dernière Lettre de l’Observatoire de l’Epargne, l’AMF s’est intéressée aux frais des fonds à fin 2017.

Hélas, mille fois hélas, les moyennes de frais sont arithmétiques, et ne tiennent pas compte des encours des fonds. Mais enfin, c’est mieux que rien, je rappelle qu’on n’a longtemps rien eu.

Dans la dernière lettre de l'Observatoire de l'Epargne de l'AMF, un bilan sur les frais des fonds en France à fin 2017. Très, très chère gestion active pour les fonds actions européennes et françaises. https://t.co/LAKJODrSvE pic.twitter.com/IRyZHbXbjS

— AlphaBetaBlog (@AlphaBetaBlogFR) February 17, 2019

Bonne nouvelle, les frais baissent.

Mauvaise nouvelle, si les frais baissent, ceux des fonds actions gérés activement restent très élevés.

Les frais moyens des ETF sont assez bas, ceux des fonds traditionnels indiciels scandaleusement élevés (1,02%), et ceux des fonds actions européennes et françaises encore beaucoup trop élevés (2,27% et 2,16%).

Pour peu que ces fonds soient détenus dans un contrat d’assurance, il faut ajouter à ces frais déraisonnables 0,5% à 1% prélevés par l’assureur. Ca fait des vents contraires très puissants pour la performance qui revient à l’investisseur.

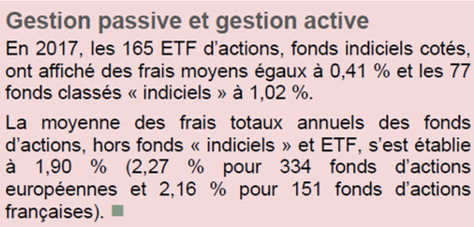

Autre mauvaise nouvelle, les frais ne font pas partie des critères de choix d’un placement les plus importants pour les épargnants interrogés par l’AMF. Ils arrivent loin derrière le niveau de risque, le rendement attendu et la disponibilité de l’argent en tant que premier critère.

Dommage, Morningstar a pourtant démontré depuis des années que le moins mauvais critère de choix d’un fonds, c’est son niveau de frais : plus les frais d’un fonds sont bas, plus sa performance future sera élevée.

Mais la conversation sur les frais reste peu audible en France.

On préfère ça :

En tant qu’épargnant, je préfère payer un tarif un peu plus élevé pour une haute performance qu’un tarif minime pour une performance désastreuse.

Private equity über alles

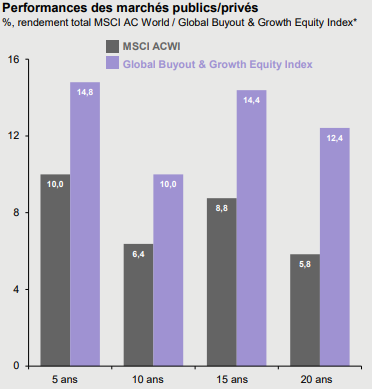

Un des narratifs en vogue actuellement ressemble à ceci :

- La performance passée des fonds de private equity est nettement supérieure à celle des fonds investissant dans des actions cotées.

- Qu’il s’agisse de la performance seule ou de la performance ajustée du risque.

- C’est notamment dû au fait que les fonds de private equity sont des investisseurs patients.

- Et à l’alignement des intérêts entre les gérants de private equity (GPs pour General Partners) et les investisseurs (LPs pour Limited Partners) grâce au merveilleux mécanisme du 2/20 (2% de frais de gestion et 20% du carried interest, à savoir la surperformance au-delà d’un seuil prédéterminé).

Ce narratif s’appuie sur des graphiques irréfutables, provenant des meilleures sources, comme celui-ci, tiré du dernier Guide des Marchés de J.P. Morgan Asset Management.

Ca s’achète où ? J’en veux ! Les marchés actions sont trop richement valorisés !

AQR Capital Management est une société de gestion quantitative fondée en 1998 par Cliff Asness, David G. Kabiller et John M. Liew. La société gérait 198 milliards de $ d’actifs au 31 décembre 2018 (stratégies actions, obligataires et de performance absolue). Elle publie une recherche que je trouve de très bonne qualité.

Dans un papier récent, Antti Ilmanen, Swati Chandra et Nicholas McQuinn se sont intéressés aux performances du private equity, et ont notamment cherché à estimer ses performances à moyen terme.

Ce papier très argumenté d'AQR démystifie les rendements attendus pour le private equity https://t.co/l0zk0NVfJM

— AlphaBetaBlog (@AlphaBetaBlogFR) February 14, 2019

Les auteurs incitent les investisseurs à réfléchir à ces questions :

- Quelle proportion d’un portefeuille faut-il allouer au PE ?

- Quelles sont les bonnes mesures pour en évaluer la performance?

- Les frais plus élevés du PE sont-ils justifiés par des performances attendues supérieures à celles des actions cotées ?

- Quels sont les risques et le potentiel de diversification du PE?

Les auteurs constatent que l’intérêt pour le private equity (PE) ne fait que croître, alors que les performances réalisées et attendues sont en baisse. Il font l’hypothèse que les investisseurs sont trompés par l’illusion du risque jugé inférieur des actifs non cotés, renforcée par la volatilité artificiellement basse de la performance passée du PE (en raison de sa fréquence de valorisation annuelle).

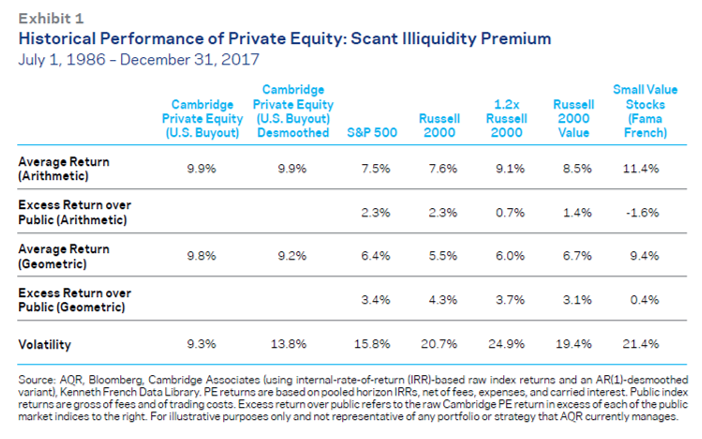

Analysant la performance du PE entre le 1er juillet 1986 et le 31 décembre 2017, les auteurs montrent qu’elle ressemble à celle obtenant en s’exposant avec levier (endettement) aux actions de petites capitalisations, et qu’elle est même inférieure à celle délivrée par les petites capitalisations de style Value.

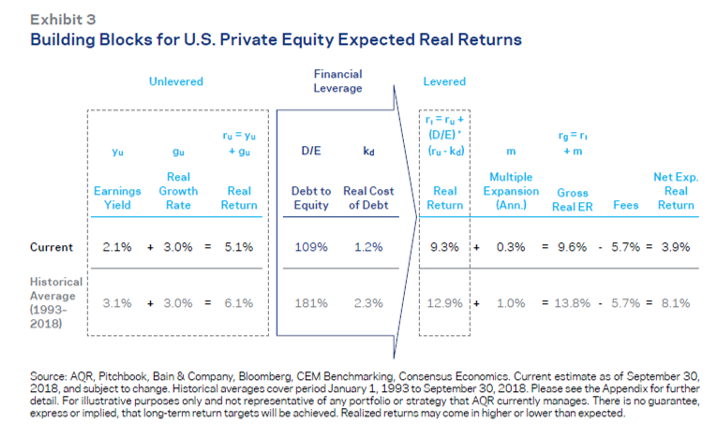

Les auteurs essaient ensuite de déterminer la performance attendue, en examinant ses différents déterminants. Par rapport au passé, le rendement (Earnings Yield) est en baisse, le ratio d’endettement (Debt to Equity) est en forte baisse, comme le coût de la dette (Real Cost of Debt) ; l’expansion des multiples marque le pas et les frais sont stables (à 5,7% !).

Résultat : le rendement réel annuel attendu net d’inflation est de 3,9%, contre 8,1% dans le passé.

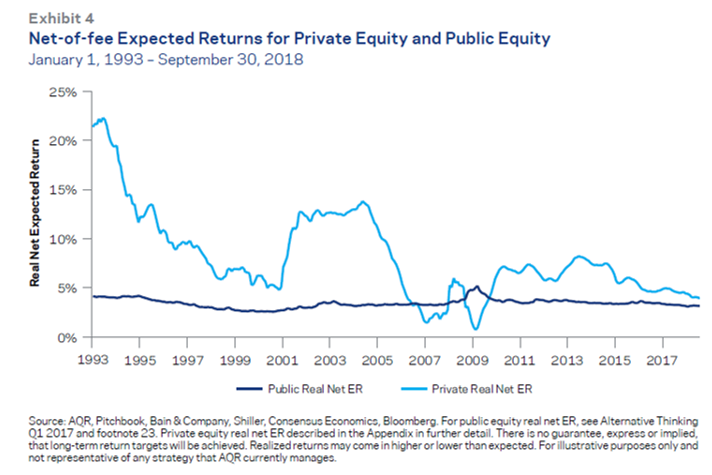

L’évolution du rendement attendu réel (net d’inflation) net des actions cotées (en bleu foncé) et des actions non cotées (en bleu clair) ressemble à ceci : les deux convergent, du fait de la baisse des rendements attendus du PE.

Les vendeurs de produits de PE s’appuient sur des performances passées exceptionnelles. Les investisseurs étant humains, trop humains (encore Nietzsche), achètent cette performance passée. L’étude d’AQR montre que ce n’est pas une bonne idée.

2018, année des stock pickers

Encore raté.

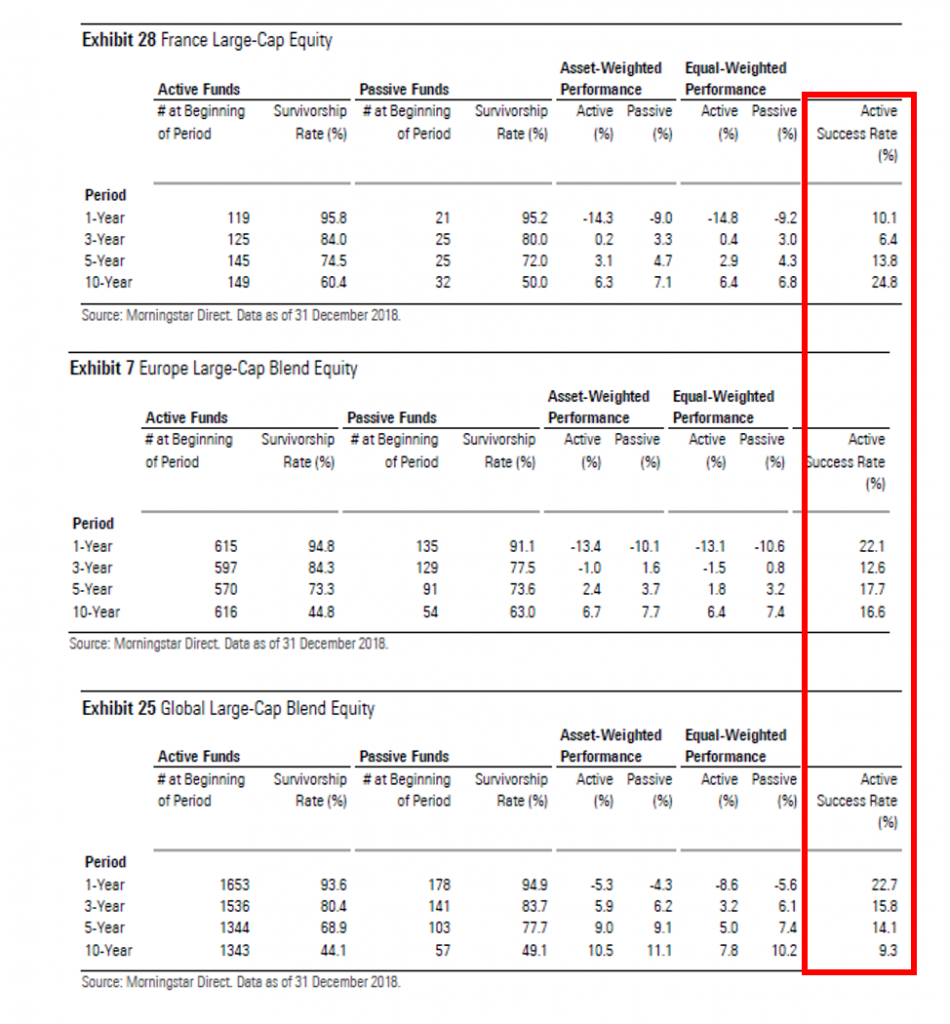

Morningstar vient de publier son baromètre gestion active/gestion passive pour les fonds domiciliés en Europe, avec des données au 31 décembre 2018.

Au sein de ses catégories, Morningstar compare la performance des fonds gérés activement à celle de leurs concurrents indiciels et calcule le taux de succès de la gestion active par rapport à la gestion indicielle comme suit : succès = survit sur toute la période et bat la performance des concurrents indiciels.

Je consacrerai un post plus détaillé aux résultats de cette étude, mais voici ceux de 3 catégories actions grandes capitalisations populaires en France : Actions France, Actions Europe et Actions Monde.

Les désastreux résultats de la gestion active en Europe selon le baromètre Morningstar à fin 2018. Les taux de succès (succès = survit + bat la moyenne des fonds indiciels de la catégorie) sur différentes durées dans 3 catégories. Le reste est ici : https://t.co/htWhNtPTBV pic.twitter.com/0ik34oJvot

— AlphaBetaBlog (@AlphaBetaBlogFR) February 15, 2019

Bon, ce n’est pas facile à lire, voici donc de nouveau le tableau.

Pour chacune des 3 catégories, 4 périodes : 1 an, 3 ans, 5 ans et 10 ans. Les colonnes Active Funds (fonds gérés activement) mentionnent le nombre de fonds en début de période puis le taux de survie (nombre de fonds en fin de période/nombre de fonds en début de période) ; les colonnes Passive Funds (fonds indiciels) fournissent les mêmes informations.

Les colonnes Asset-Weighted Performance indiquent la performance pondérée des actifs de chaque famille (d’abord les fonds gérés activement puis les fonds indiciels) ; Les colonnes Equal-Weighted Performance indiquent la performance moyenne arithmétique de chaque famille ; la dernière colonne, Active Success Rate, indique le taux de succès des fonds gérés activement sur la période.

Par exemple, pour les fonds Actions France Grandes Capitalisations, 10,1% des fonds gérés activement ont à la fois survécu et battu les fonds gérés passivement sur un an (à savoir en 2018). 2018 a failli être l’année des stock-pickers.

On se moque de la performance sur un an, il est beaucoup plus intéressant de regarder le taux de succès sur des durées plus longues : 5 ou 10 ans. Il est faible pour les 3 catégories.

Il est faible pour presque toutes les catégories étudiées par Morningstar, j’y reviendrai donc plus longuement dans les jours à venir.

Questions à poser à votre « conseiller »/ »helper » :

- Pensez-vous qu’il soit possible pour un gérant actif de surperformer durablement un fonds indiciel à bas coûts dans la même catégorie ?

- Si la réponse est oui, selon quels critères sélectionnez-vous les fonds gérés activement ?

Une dernière suggestion de lecture, contemporaine celle-ci : Lobbytomie – Comment les lobbies empoisonnent nos vies et la démocratie est un livre remarquable de Stéphane Horel, journaliste et collaboratrice du Monde

Une citation tirée de ce livre (p.28). Alors que les preuves scientifiques de la nocivité du tabac s’accumulent, les producteurs de cigarettes organisent la riposte. En 1969, le vice-président du marketing de Brown and Williamson, le producteur des cigarettes Kool, écrivait ceci dans un mémo (c’est moi qui souligne en gras) :

Notre produit, c’est le doute, car c’est le meilleur moyen de rivaliser avec la somme de faits et d’informations qui occupe l’esprit du grand public. C’est aussi le moyen d’établir une controverse. Si nous parvenons à créer la controverse au niveau du public, alors nous tenons une opportunité de communiquer sur la réalité des faits concernant le tabac et la santé.

Notre produit, c’est le doute.

Dans ma semaine Twitter 7 de 2019, il a été question de L’Art Poétique ; du Cid ; du Crépuscule des Idoles ; de 1984 et de Lobbytomie.

Ces produits peuvent être achetés en cliquant sur les images ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 7 de 2019. Sayōnara. さようなら

2 réponses sur « Ma Semaine Twitter 7 de 2019 »

Dans la même veine :

“Mal nommer les choses, c’est ajouter aux malheurs du monde.” (Albert Camus)

Confucius : « Lorsque les mots perdent leur sens, les gens perdent leur liberté. »

« Si j’étais chargé de gouverner, je commencerais par rétablir le sens des mots». Confucius (551-479).

Bouddha : Meilleur que mille mots privés de sens est un seul mot raisonnable, qui peut amener le calme chez celui qui l’écoute.

A lire sinon la lettre instructive du Vernimmen (#165) en réponse à l’article de Mediapart sur les méfaits des dividendes

http://www.vernimmen.net/Lire/Lettre_Vernimmen.php

Que d’inspiration, merci. La réponse du Vernimmen à Mediapart est effectivement passionnante en termes d’éducation financière, et cinglante pour Mediapart. Lecteur, lectrice, abonne-toi à la lettre du Vernimmen, c’est gratuit et c’est bien.