Aux abris, c’est (presque) la guerre civile dans notre pays, un cabinet noir est à la manoeuvre à l’Elysée. Diantre. Heureusement, c’est à peu près calme là où j’habite. J’espère que vous êtes tous/toutes à l’abri.

Certains candidats anti-système, bien coiffés, bien habillés et bien cravatés me rappellent un groupe que j’écoutais quand j’étais jeune.

Candidats, après toutes ces années de service, ne perdez pas votre sang-froid.

Trust – Antisocial par PAUL1902

Bienvenue à toutes et à tous dans ma semaine Twitter 12 de 2017.

Votre principal actif, c’est vous

Je parle beaucoup d’actifs financiers dans ce blog. Et pas assez du principal actif de chaque individu : le capital humain. Ce capital humain est la somme de toutes nos compétences et il est possible d’en calculer la contre-valeur monétaire, comme pour un investissement.

Nick, qui blogue sur le site Of Dollars And Data, a récemment consacré un post à ce concept important.

Schématiquement, pour calculer la valeur du capital humain, on actualise la somme des revenus futurs de l’individu. Plus le temps passe, plus la durée pendant laquelle l’individu percevra des revenus diminue, et plus le capital humain diminue aussi (les barres bleues dans le graphique ci-dessous).

A l’inverse, dans l’idéal, les actifs financiers de chaque individu croissent avec l’âge (les barres rouges dans le graphique ci-dessous), au fur et à mesure que les revenus augmentent et que la part consacrée à l’épargne s’accroît.

Votre principal actif, c'est vous, bienvenue dans le capital humain https://t.co/oO2K3Vw9HX via @dollarsanddata pic.twitter.com/YQhBIAEJ4T

— AlphaBetaBlog (@AlphaBetaBlogFR) March 26, 2017

Pour le bloggeur, il faut investir dans son capital humain (via l’éducation quand c’est le moment, puis par la formation tout au long de la vie) pour maximiser la valeur de ce capital.

Et commencer très tôt à construire son capital financier, en épargnant. Tout en se formant aux mécanismes de l’investissement pour éviter les erreurs.

L’éducation est donc la clé.

Comprendre les indices MSCI

MSCI est l’un des principaux fournisseurs d’indices au monde et l’acteur dominant pour les indices actions.

Si l’on se réfère très fréquemment à cette famille d’indices, il n’est pas sûr que tous les investisseurs aient une idée très précise de la manière dont ils sont construits.

Dans un post paru sur le site de Krane Shares, un fournisseur d’ETF sur la Chine, l’auteur n’hésite pas à dire que le manuel de méthodologie de construction des indices MSCI est peut-être la publication la plus influente du monde de la gestion d’actifs.

La méthodologie de construction des indices de MSCI est une lecture indispensable https://t.co/yZaBhmlVt7 via @KraneShares

— AlphaBetaBlog (@AlphaBetaBlogFR) March 23, 2017

Il décrit tout d’abord la façon dont MSCI segmente le monde.

- Le MSCI World Index comprend les marchés développés des Amériques, de la zone Europe & Moyen-Orient et de la zone Pacifique.

- Le MSCI Emerging Markets Index comprend les marchés émergents des Amériques, de la zone Europe, Moyen-Orient & Afrique et de la zone Asie

- Le MSCI Frontier Markets Index comprend les marchés émergents n’étant pas dans la catégorie Emerging Markets précédente.

- Le MSCI ACWI (All Countries World Index) comporte tous les pays présents dans le MSCI World Index et dans le MSCI Emerging Markets Index

- Il existe également des indices de pays émergents qui ne sont ni dans le MSCI Emerging Markets Index, ni dans le MSCI Frontier Markets Index.

L’auteur explique ensuite comment ces indices évoluent et détaille l’impact de l’inclusion d’un marché dans un indice.

Quand on sait que 10 000 milliards de $ étaient indexés à des indices MSCI au 30 juin 2016 (source MSCI), il est en effet essentiel pour un investisseur de comprendre comment les indices sont construits. J’en reparlerai régulièrement sur ce blog.

Fuyez les forums boursiers

Je n’ai jamais été un grand fan des forums boursiers. J’en ai été vacciné à l’époque de la bulle internet : je trouvais alors que le contenu oscillait entre l’amateurisme et l’arnaque. Je ne sais pas si ça a changé.

Il a été question de Tim Richards dans ma Semaine Twitter 11. Je rappelle qu’il écrit fort bien sur les rapports entre la psychologie et la finance sur son site PsyFi Blog.

Il pense encore plus de mal que moi des forums boursiers, comme le laisse entendre le titre de son dernier post : « Idiots in the Echo Chamber » (« les idiots dans la caisse de résonance »).

Fan des forums boursiers ? Fuyez. Pourquoi ? Lisez ce post éclairant : https://t.co/lcdVbDTxFw via @psyfitec

— AlphaBetaBlog (@AlphaBetaBlogFR) March 21, 2017

Il s’appuie sur une étude réalisée par le site Stockopedia sur la performance des valeurs favorites des forums boursiers anglais.

Celle-ci montre que sur deux ans, les 100 sociétés les plus discutées sur les forums boursiers les plus actifs ont délivré une superbe (« magnificent ») performance de -22%. Un investissement sur la même période dans un fonds indiciel répliquant l’indice des grandes valeurs anglaises aurait baissé de 3,6%.

A méditer si vous êtes un fan des forums boursiers.

Le génie des frais est-il enfin sorti de la bouteille ?

Nous avons des pudeurs étranges quand il s’agit de parler du coût de la gestion. La plupart des gérants actifs n’en parlent jamais spontanément. Seuls les fournisseurs de produits indiciels à bas coûts ont intégré les frais à leur argumentaire de vente.

On ne peut pas dire que les médias financiers parlent souvent de frais non plus.

Plusieurs raisons possibles :

- Ignorance.

- Capture par les sociétés de gestion. C’est la théorie de Robin Powell, un influent bloggeur au Royaume-Uni, pour qui certains journalistes ne font pas leur travail car le poids des sociétés de gestion actives dans le chiffre d’affaires publicitaire de leur publication est élevé, ce qui les pousse (les journalistes) à se censurer et à ne pas aborder les sujets qui fâchent (les frais en l’occurrence).

Quoi qu’il en soit, j’ai été ravi de voir le sujet des frais abordé frontalement dans un article d’Aurélie Fardeau paru sur le site de Mieux Vivre Votre Argent.

On parle enfin des frais des fonds et de leur impact sur la performance https://t.co/wVed0lkMY7 via @aureliliz @VotreArgent

— AlphaBetaBlog (@AlphaBetaBlogFR) March 25, 2017

La journaliste a étudié les fonds des catégories grandes ou petites capitalisations françaises, actions émergentes, américaines ou internationales sur un et cinq ans. Elle a séparé chaque catégorie en deux : d’un côté les fonds ayant les frais les moins élevés, de l’autre les fonds ayant les frais les plus élevés.

Les lecteurs de ce blog ne seront pas surpris, la réponse à la question « les gérants les plus chers sont-ils ceux qui rapportent le plus ? » est plutôt non. C’est même l’inverse.

Sauf pour la catégorie des actions France petites et moyennes capitalisations.

Aurélie Fardeau avance une explication au fait que les fonds les plus chers de cette catégorie ont les meilleures performances : les bons gérants feraient plus d’efforts pour s’outiller et s’informer sur ce marché présumé moins efficient que celui des grandes capitalisations, du fait d’une couverture moindre par les analystes. Et ils seraient donc plus chers.

J’en ai une autre : l’absence de concurrence au sein de cette classe d’actifs très domestique, qui est donc l’apanage des sociétés de gestion françaises. Et accessoirement l’effet pervers de l’éligibilité de ces fonds aux enveloppes PEA et PEA PME.

Selon un axiome maintes fois vérifié, tout avantage fiscal se paie de manière cachée, en l’espèce par des frais de gestion élevés (tant les frais fixes que les commissions de surperformance, qui sont quasi systématiques pour les fonds éligibles au PEA-PME).

Le génie des frais des fonds serait-il enfin sorti de la bouteille des médias français ? Voyons si d’autres journalistes s’emparent de ce sujet important.

Les gérants actifs obligataires sont-ils plus doués ?

D’après la plupart des études mesurant le taux de succès de la gestion active (tant SPIVA, l’étude de S&P DJ Indices, que le baromètre Actif/Passif de Morningstar), les gérants obligataires font mieux que les gérants actions.

Maciej Kowara de Morningstar se demande si les gérants actifs obligataires sont plus doués.

Pourquoi les gérants actifs obligataires font-ils mieux que les gérants actifs actions face aux produits indiciels ? https://t.co/4rLtNM8ZIF

— AlphaBetaBlog (@AlphaBetaBlogFR) March 22, 2017

Sa réponse est non. Selon lui, ces meilleurs résultats sont dus au fait que les indices obligataires sont plus difficiles à répliquer pour les ETF que les indices actions.

Plusieurs raisons à cela :

- Il y a des millions d’obligations.

- La liquidité est très variable selon les obligations. Les gérants actifs achètent lors de l’émission (sur le marché dit « primaire » au prix d’émission) alors que les ETF doivent acheter après l’émission (sur le marché dit « secondaire », sur lequel la liquidité peut être mauvaise, et donc où les cours d’achat et de vente peuvent être assez éloignés du cours théorique de l’obligation).

Même si le succès des ETF obligataires ne se dément pas (voir ici les données sur la collecte 2016), Kowara conseille aux inconditionnels des ETF de reconsidérer leur position pour l’obligataire et de ne pas enterrer trop tôt les gérants actifs.

Capital Group à l’offensive pour défendre sa gestion active

Trop rares sont les gérants actifs qui prennent position de façon argumentée en faveur de leur art. Capital Group en fait partie. Ce très grand gérant états-unien (1400 milliards de $ d’actifs au 31 décembre 2016 dans la gamme American Funds) créé en 1931 est traditionnellement très discret.

Mais face à la déferlante indicielle, qui conduit à une décollecte parfois indiscriminée (les fonds actifs surperformants pouvant être atteints, ce qui le cas de certains fonds American Funds).

Robin Wigglesworth et Stephen Foley, deux journalistes du Financial Times, racontent dans un remarquable article comment ce gérant d’actifs a décidé de donner de la voix pour défendre son approche de la gestion active.

Comment Capital Group se bat pour défendre sa gestion active, un papier remarquable de @RobinWigg et @stephenfoley https://t.co/l7zirThPC3 pic.twitter.com/615PPGlsUB

— AlphaBetaBlog (@AlphaBetaBlogFR) March 21, 2017

Selon Tim Armour, le patron de Capital Group, la gestion passive ne disparaîtra pas, car c’est une option importante pour les investisseurs. Mais Capital Group fait mieux que la gestion passive.

La société met en avant deux facteurs de succès :

- Ses frais bas (tiens, tiens).

- Le fait que les gérants des fonds investissent une partie significative de leur épargne dans leurs propres fonds.

Elle a même lancé une campagne de publicité pour faire savoir qu’elle battait les indices, avec deux accroches :

- Les sceptiques disent que c’est impossible, American Funds l’a fait. (« American Funds has done what sceptics claim is impossible »)

- Ne croyez pas au mythe. Vous pouvez battre les indices. (« Don’t buy the myth. You can beat the index. »)

Plus de gérants actifs devraient prendre la parole et défendre leur approche en s’appuyant sur des faits vérifiables.

J’en profite pour saluer la prise de parole de Sycomore Asset Management sur Quantalys, dans le cadre de la série Gestion Active vs Gestion Passive que j’ai lancée l’an dernier. C’est ici.

Smart Beta vs Investissement Factoriel

Alors que l’alpha semble de plus en plus difficile à délivrer de façon persistante (voir ici mon récent post à ce sujet), le nouveau Graal des investisseurs qui ne se contentent pas du beta traditionnel délivré par les indices capi-pondérés, c’est le smart beta.

Mais on entend également beaucoup parler d’indexation fondamentale (« fundamental weighting » en anglais) et d’investissement factoriel (« factor investing » en anglais), voire de Factor Alpha (Alpha lié aux facteurs).

De quoi ces termes sont-ils le nom ? Christopher Meredith, le directeur de la recherche d’O’Shaughnessy Asset Management, un gérant actions, tente de répondre dans un excellent post.

Un papier remarquable de @ChrisMeredith23 sur l'investissement factoriel https://t.co/QtQnMf7IgF pic.twitter.com/PhyGWAHKBM

— AlphaBetaBlog (@AlphaBetaBlogFR) March 24, 2017

- L’indexation fondamentale

Les indices dominants pondèrent les valeurs en leur sein en fonction de la capitalisation de celles-ci. Plus la capitalisation est élevée, plus le poids de la valeur dans l’indice est élevé, et vice versa.

L’approche fondamentale consiste à utiliser un autre critère que la capitalisation pour affecter un poids à chaque valeur. Par exemple le chiffre d’affaires, les résultats nets, la valeur d’actif ou les dividendes.

Selon Meredith, ces approches donnent des résultats très corrélés à ceux des indices traditionnels.

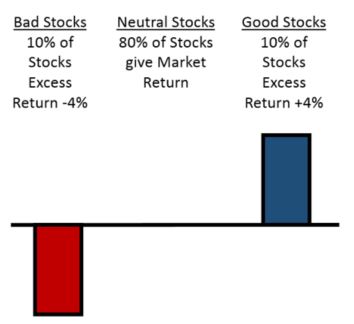

Il illustre ensuite deux autres approches avec un exemple simple : dans un marché donné, il existe 10% de valeurs pour lesquelles on attend un rendement excédentaire négatif de 4% (les mauvaises), 80% de valeurs (les neutres) dont on attend le rendement du marché (soit un rendement excédentaire de 0) et 10% de valeurs pour lesquelles on attend un rendement excédentaire de 4% (les bonnes).

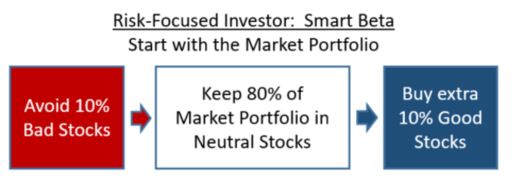

- Le smart beta cherchant à minimiser le risque

Cette approche consiste à se concentrer sur un facteur et à s’y exposer en minimisant les expositions aux autres facteurs. Ou encore à se concentrer sur les valeurs sur lesquelles existent les plus fortes convictions en minimisant l’écart avec les autres valeurs de l’indice capi-pondéré.

L’investisseur va donc partir du portefeuille de marché (les 80% neutres), éviter les 10% d’actions mauvaises et acheter les 10% de bonnes actions.

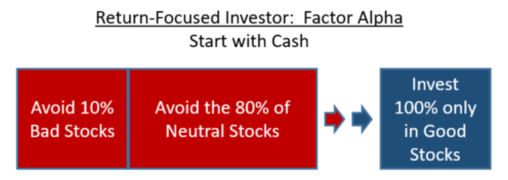

- Le smart beta cherchant à maximiser la performance

Ici, l’investisseur démarre avec le cash, évite les 10% d’actions mauvaises et les neutres (80% du marché) et va se concentrer sur les seules 10% d’actions bonnes. La différence de composition avec l’indice traditionnel sera donc importante.

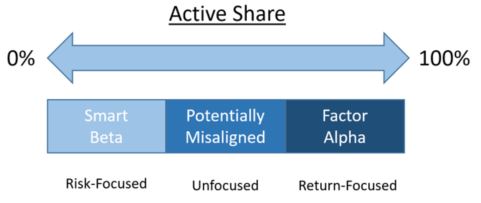

Et l’on retrouve la part active dont il est souvent question dans ce blog.

En haut, la part active (« active share ») qui va de 0% (aucune différence entre le portefeuille smart beta et l’indice traditionnel) à 100% (aucun point commun entre les deux).

L’approche cherchant à minimiser le risque est à gauche, l’approche cherchant à maximiser l’alpha à droite.

Ce post est très riche, sa lecture est parfois ardue, mais il sera utile à tout investisseur désireux de s’orienter dans le monde du smart beta.

Cette semaine, j’ai écrit sur la surperformance bien peu durable des gérant actifs actions.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez aussi suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre commentaire ne sera pas directement publié, j’aurai à le valider pour qu’il apparaisse.

C’était ma Semaine Twitter 12 de 2017, à la semaine prochaine.