La testostérone, à dose élevée, présente de nombreux désavantages. Je me déplace à vélo dans Paris et j’en fais quotidiennement l’expérience.

Figurez-vous qu’elle handicape également la performance des gérants de hedge funds. Si vous avez la chance (ou la malchance) de vouloir investir dans un de ces véhicules qui enrichissent surtout leurs gestionnaires, prenez avant toute chose des mesures du visage du gérant.

Si, si, c’est très sérieux, ce sont les conclusions d’une étude réalisée par Yan Lu (University of Central Florida) et Melvin Teo (Singapore Management University). Intitulée Do Alpha Males Deliver Alpha? Testosterone and Hedge Funds (Les mâles alpha délivrent-ils de l’alpha ? Testostérone et hedge funds), elle fait encore plus tomber de son piédestal le mâle dominant.

Having high levels of testosterone could result in worse performance in your #hedgefund portfolio. [I'll immediately measure my facial width-to-height ratio.] https://t.co/KXOSY0bA0y via @iimag

— Philippe Maupas (@philmop) January 25, 2018

En tenant compte du risque, les deux chercheurs arrivent à la conclusion que les gérants de hedge funds à haut niveau de testostérone (les « mâles alpha ») ont des performances nettement inférieures à celles des gérants ayant un faible niveau de cette hormone. Ces mâles alpha ont une probabilité plus élevée de voir leur fonds être liquidé, ont une plus grande propension à commettre des violations sanctionnées. Ils font plus de transactions, préfèrent les valeurs risquées et conservent leurs positions perdantes plus longtemps.

Et comment les deux chercheurs ont-ils obtenu le niveau de testostérone des 3228 gérants mâles de hedge funds dont la performance a été analysée de janvier 1994 à décembre 2015 ? Ils n’ont bien entendu pas fait de dosage scientifique, mais l’ont évalué en utilisant le ratio largeur/hauteur du visage. Un ratio élevé (correspondant à un visage large) dénoterait en effet un niveau de testostérone élevé.

Résultats de l’étude : les visages-allongés (bas niveau de testostérone) ont battu les visages-larges (niveau élevé de testostérone) de 5,8 points de pourcentage par an en ajustant du risque. C’est tout simplement phénoménal.

Pire encore, les deux chercheurs ont montré que parmi les gérants de fonds de hedge funds, les mâles attirés par les fonds des gérants à visage large étaient eux-mêmes dotés d’un niveau de testostérone élevé. Les mâles alpha s’attirent entre eux. Vertigineux non ?

Alors, la prochaine fois, ne regardez pas seulement la notation, la croissance des actifs ou la fortune du gérant, mais aussi sa photo. Aux visages-larges (à gauche), préférez les visages-allongés.

Bienvenue à toutes et à tous (même aux mâles alpha) dans ma semaine Twitter 4 de 2018.

A qui profitent les commissions de performance ?

J’ai parlé la semaine dernière de Joe Wiggins, CFA, ce gérant de portefeuille chez Aberdeen Standard Investments qui est également un spécialiste de finance comportementale et publie un excellent blog, Behavioural Investment. Dans le post que j’avais résumé ici, il expliquait combien il était difficile d’évaluer les gérants actifs.

Il s’est intéressé aux commissions de performance dans un nouveau post et s’est demandé si elles présentaient vraiment un intérêt pour les clients des sociétés de gestion qui les appliquent. (Nul ne doutant qu’elles présentent un intérêt pour les sociétés de gestion.)

Les commissions de performance incitent-elles vraiment les gérants actifs à faire ce qu'il faut, et alignent-elles vraiment leurs intérêts avec ceux des clients ? Joe Wiggins en doute. [Moi aussi.] https://t.co/GUWzBTvH92

— AlphaBetaBlog (@AlphaBetaBlogFR) January 26, 2018

Dans le premier post, Wiggins rappelait qu’il importait d’analyser le process des gérants actifs plutôt que de ne s’intéresser qu’au résultat de leur gestion (la performance passée). Lier une rémunération additionnelle à une surperformance exacerbe la primauté du résultat par rapport au process.

Il rappelle l’influence des incitations sur le comportement de tout être humain. Dans le cas d’un gérant d’actifs, l’existence d’une commission de surperformance peut l’inciter à prendre des risques excessifs s’il est en retard sur la performance qu’il doit dépasser, ou à replier la voilure pour conserver son avantage s’il est au-delà de celle-ci. Ces deux types de comportement ont des conséquences potentiellement négatives pour l’investisseur : dans le premier cas, risque de forte baisse, dans le second, coût d’opportunité.

Conclusion de Wiggins :

Les commissions de surperformance sont une distraction inutile par rapport à ce qui importe vraiment pour améliorer les résultats de la gestion active : des frais de gestion fixes plus bas, des approches de gestion vraiment différentes et de la patience.

J’ajoute qu’il n’y a aucune raison de consentir une option gratuite à une société de gestion, ce à quoi revient de facto la commission de surperformance telle qu’elle est structurée aujourd’hui dans la majorité des cas : pile (je surperforme), je gagne, face (je ne surperforme pas, mais je ne baisse évidemment pas mes frais de gestion fixes), tu perds.

Et la lumière fut

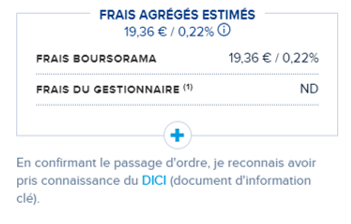

L’entrée en vigueur de la directive MIFID 2 a contraint les distributeurs de fonds à fournir plus d’informations sur les frais à leurs clients. J’en ai fait l’expérience en passant mon premier ordre d’achat de l’année sur le site de ma banque en ligne, Boursorama Banque, sur un OPCVM classique (à savoir, pas un ETF).

Et la lumière fut depuis l'entrée dans l'ère MIF 2, où l'on y voit un plus clair sur les frais. Mon premier ordre d'achat d'un fonds sur Boursorama en 2018, avec une nouvelle rubrique : rétribution commerciale (de l'intermédiaire). pic.twitter.com/z5opOj2g4p

— AlphaBetaBlog (@AlphaBetaBlogFR) January 26, 2018

Chaque distributeur de fonds aura sa propre politique, mais l’idée générale est que le client puisse visualiser aisément ce que lui coûte son investissement, ainsi que la part des frais perçus par le gérant du produit reversée au distributeur.

Dans le cas ci-dessus, la société de gestion du fonds facture des frais de gestion annuels de 0,36%, ce qui, pour l’investissement envisagé, représente 0,35 € sur un an ; Boursorama ne facture pas de frais pour effectuer la transaction ; et la société de gestion du fonds rétrocède à Boursorama 0,04% sur les 0,36% qu’elle facture au titre de la gestion (soit 11% des frais).

J’ai identifié un défaut d’information ennuyeux quand on passe un ordre sur un ETF : Boursorama ne fournit pas le coût interne à l’ETF (« frais du gestionnaire »), dont les frais de gestion sont pourtant connus (car mentionnés dans la fiche valeur), mais seulement ses propres coûts de courtage. Le chemin vers la transparence complète est encore long.

Quand Jack Bogle parle, j’écoute

Surtout quand la personne qui l’interroge est Larry B. Siegel.

Siegel est le directeur de la recherche de CFA Institute Research Foundation, une fondation dans l’orbite de CFA Institute, l’association des professionnels de l’investissement (dont je fais partie, comme environ 155000 personnes dans le monde).

La Research Foundation publie des ouvrages remarquables sur des sujets liés à la finance, téléchargeables gratuitement sur son site (avertissement : je suis membre bénévole du Regional Research Council, une instance aidant la Research Foundation à identifier les sujets et les auteurs pertinents).

Jack Bogle : "les investisseurs pensent que la performance passée est plus importante que les frais futurs. Ce n'est pas le cas." https://t.co/qXWgTCNRmX via Laurence B. Siegel @AdvPerspectives

— AlphaBetaBlog (@AlphaBetaBlogFR) January 24, 2018

Si vous lisez ce blog régulièrement, vous savez que Jack Bogle est l’iconique fondateur de Vanguard, le deuxième plus gros gérant d’actifs au monde (voir ici) et la seule structure de type mutualiste parmi les grands acteurs. A 88 ans, Bogle est toujours très présent dans les débats sur la gestion.

Morceaux choisis.

Comme d’habitude, Bogle oppose les fonds indiciels traditionnels (TIF, Traditional Index Funds) et les ETF qui sont achetables et vendables en continu durant la séance de bourse. Selon lui, la nature même des ETF conduit les investisseurs à les utiliser à mauvais escient en faisant trop de transactions. Ces investisseurs sont leur pire ennemi, encouragés en cela par les courtiers et les « conseillers », qui les incitent toujours à faire « quelque chose » plutôt que rien.

Quand Siegel lui demande si la gestion indicielle est devenue trop grosse, Bogle répond en citant Cliff Asness, le fondateur d’AQR, une société de gestion indépendante, pour qui c’est la gestion active qui est trop grosse.

Quant aux (fausses) angoisses de certains partisans de la gestion active, qui envisagent un monde dystopique dans lequel la gestion indicielle aurait pris 100% du marché et les cours ne seraient fixés que par les flux et plus par de diligents analystes financiers, Bogle ne les partage évidemment pas. Et il rappelle que les fonds indiciels ne représentent qu’environ 5% des transactions totales sur le marché américain, et ne sont pas en mesure de fixer les cours.

Siegel questionne ensuite Bogle sur sa vision de la gouvernance d’une société de gestion, qui, quand elle a des actionnaires, doit servir deux maîtres : les clients de ses fonds et ses propres actionnaires. Pour Bogle, la société de gestion a une obligation fiduciaire vis-à-vis de ses actionnaires, qui va à l’encontre de l’obligation fiduciaire qu’elle a vis-à-vis des clients de ses fonds.

Selon Bogle, la gestion active a confisqué la majeure partie des économies d’échelle que la croissance continue des encours qui lui sont confiés lui a permis de réaliser, là où Vanguard, en raison de sa structure mutualiste, en a fait bénéficier ses clients/propriétaires via des baisses continues des frais de gestion. Il va jusqu’à dire que la gestion active coûte plus cher aujourd’hui que dans les années 1950 et 1960.

Si je devais ne retenir qu’un point de ce long entretien, ce serait celui-ci :

La tentation de « faire quelque chose » une des pires qui soient pour les investisseurs.

Et à la fin, c’est Vanguard qui gagne

Morningstar vient de publier son analyse de la collecte des fonds en 2017 aux Etats-Unis. C’est un nouveau triomphe pour Vanguard.

Collecte des fonds aux Etats-Unis : et à la fin,c 'est Vanguard qui gagne. https://t.co/VxrSPvzxrt via Morningstar pic.twitter.com/1uwvwuBosZ

— AlphaBetaBlog (@AlphaBetaBlogFR) January 25, 2018

Le graphique ci-dessus représente la collecte annuelle depuis 1993, en milliards de $. En bleu, la part de Vanguard. En rouge, tous les autres acteurs. Les 3 dernières années sont très impressionnantes, non ?

Les marchés, ça baisse souvent, et c’est normal

Ben Carlson, CFA, rappelle régulièrement sur son blog A Wealth of Common Sense que les marchés boursiers fluctuent.

Et que si, sur longue durée, ils récompensent l’investisseur patient, ils connaissent fréquemment des périodes de baisse.

"En bourse, les fortes baisses sont une constante immuable, il faut vous y habituer." https://t.co/F9dQ4Yr9kA par @awealthofcs pic.twitter.com/AiwqyYVBA4

— AlphaBetaBlog (@AlphaBetaBlogFR) January 23, 2018

Carlson a analysé les performances mensuelles du S&P 500 de 1927 à 2016 en plaçant les baisses dans 3 catégories : de 5 à 10%, de 10 à 20%, plus de 20%.

Sur la période, l’investisseur a expérimenté une baisse supérieure à 5% 49% du temps (12,8% du temps pour des baisses entre 5 et 10%, 13,1% du temps pour des baisses entre 10 et 20% et 23,1% du temps pour des baisses supérieures à 20%).

Pour résumer : sur longue durée, les marchés montent, mais le parcours est souvent psychologiquement désagréable.

Quelques pistes pour rendre le voyage moins cahotique : ne pas céder à la tentation de « faire quelque chose » (voir Bogle ci-dessus) et consulter son portefeuille aussi peu fréquemment que possible.

Illustration avec ces données de Dimensional Fund Advisors (DFA), toujours relatives à l’indice S&P 500 entre 1926 et 2016. DFA a calculé le pourcentage de périodes de performance positive sur des fenêtres de différentes durées : allant de 1 à 15 ans. Plus la fenêtre d’analyse est longue, plus le pourcentage de périodes de performance positive est élevé.

Sur une durée d’analyse d’un an, 74,7% des performances étaient positives ; sur 5 ans, le pourcentage monte à 87,4% ; sur 10 ans à 94,6%; et sur 15 ans à 99,8%.

Vous voulez dormir tranquille ? Consultez votre portefeuille une fois tous les 15 ans.

Dimensional Fund Advisors: despite the year-to-year uncertainty, investors can potentially increase their chances of having a positive outcome by maintaining a long-term focus. https://t.co/W7xBd5Ssqs via @IFAdotcom pic.twitter.com/XFuPUK0fjs

— Philippe Maupas (@philmop) January 26, 2018

Le Monstre du Loch Ness existe

Investment Association (IA) est l’équivalent au Royaume-Uni de l’Association Française de la Gestion Financière en France : l’organisme représentant les gestionnaires d’actifs.

Attaqué depuis des années sur le thème des « frais cachés » (s’ajoutant aux frais publiés tous les ans dans les prospectus des fonds et réduisant la performance servie aux clients), sujet particulièrement sensible dans un pays où les fonds de pension pilotés par les futurs retraités eux-mêmes sont un élément essentiel du dispositif de retraite, l’IA avait commissionné en 2016 une étude.

Objectif : partir sur la trace de ces frais cachés et démontrer qu’il n’y en avait pas. La fine équipe de limiers était à l’époque parvenue à la conclusion attendue (les résultats de cette étude magistrale sont consultables ici), et l’IA avait raillé les critiques en assimilant ces frais cachés au monstre du Loch Ness. Circulez, il n’y a rien à voir chez nos membres, surtout pas des frais cachés.

Top: The Investment Association's elite team of researchers find "zero evidence that funds' returns are affected by hidden fees lurking within".

Bottom: Mifid II confirms the existence of the Loch Ness Monster of Investments. pic.twitter.com/VAK7n69533— Philippe Maupas (@philmop) January 24, 2018

Patatras, MIFID 2 entre en vigueur, PRIPS approche, et la transparence sur les frais est maintenant de rigueur.

Le Financial Times commissionne à son tour une étude confiée à des individus plus compétents que la désastreuse équipe de l’IA. Et arrive à la conclusion, appuyée sur des données émanant des fonds eux-mêmes, qu’il existe bien de multiples frais cachés, ce que tout le monde savait. Sauf l’IA, à qui ses membres cachent décidément tout et ne disent rien.

Allez, pour la route. Qu’il est jeune, qu’il est beau.

L’article des deux journalistes du Financial Times, Attracta Mooney et Chris Flood, est ici.

Heureusement pour l’IA, le ridicule ne tue pas et le mensonge n’est pas (toujours) un délit.

Le vert est mis

Allez, terminons par une bonne nouvelle.

10 ans après le début de la grande crise financière, les principales économies sont toutes en croissance. C’est ce que nous indique cette très belle infographie dans l’article de Peter Goodman, le correspondant du New York Times en Europe, en charge de l’économie.

Les principales économies mondiales sont toutes en croissance pour la première fois depuis la crise financière https://t.co/6epW9IMrpq par @petersgoodman pic.twitter.com/6N3sX319wA

— AlphaBetaBlog (@AlphaBetaBlogFR) January 29, 2018

Avertissement : ce n’est pas parce que les plus grosses économies croissent que les marchés vont continuer à monter. Ni qu’ils vont baisser d’ailleurs. Appliquez le conseil de Jack Bogle en résistant à la tentation de « faire quelque chose ».

Voici un lien vers une page d’avertissement sur les programmes d’affiliation d’Amazon et de la FNAC, auxquels j’adhère.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur.

Ainsi se termine ma semaine Twitter 4 de 2018. A dans 15 ans (pour consulter votre portefeuille). Et à la semaine prochaine (ici même).