Ca fait longtemps que je n’ai pas cité le grand, l’irremplaçable, l’immortel Alexandre Vialatte (1901-1971). C’est le printemps, j’ai emprunté l’illustration de ce post à David Hockney, confiné dans sa maison de Normandie.

Voici avril, ses rameaux, ses pluies de Pâques. Le merle et le corbeau couvent leurs oeufs verts. Le béret se fait en paille tricotée, le tailleur classique prend des manches kimono, « le dos se décolle », le citadin part en vacances. De préférence dans des endroits humides. La mode est, en effet, de s’accorder aux saisons, de prendre en été des vacances de soleil, en hiver des vacances de neige. Au printemps, on aimera l’ondée. Elle tombe sur la gouttière avec un bruit de guitare. Le ciel est gris, les maisons noires, c’est le moment des vacances de pluie.

C’est extrait de Almanach des quatre saisons.

Si vous avez du temps d’oreille disponible et la petite musique de Vialatte vous parle, je vous recommande l’émission de Guillaume Galienne, Ca peut pas faire de mal, avec François Morel, venu précisément y parler de Vialatte. C’était en décembre 2017.

Ca commence avec la voix de Pierre Desproges (1939-1988), qui fut, lui aussi, un grand admirateur de Vialatte. Desproges a, lui aussi, écrit : Tout Desproges.

A 17 minutes 57, ne manquez surtout pas la voix de Vialatte, interrogé sur le catalogue Manufrance1, source inépuisable d’inspiration pour ses chroniques. Ce catalogue est

un ramassis de choses grandes et magnifiques : il y a le paletot pour chien, le paletot pour chien avec poche poitrine et col officier ; la botte pour chien à trois boutons ; et la même pour 25 centimes de moins à deux boutons, pour basset.

Et, du même François Morel, un très joli papier dans Le Monde paru à l’occasion de la sortie dans la collection Bouquins de Résumons-nous, un recueil de chroniques de Vialatte. L’illustration de l’article, par ALE & ALE, est magnifique.

Je suis sûr que Vialatte, qui aurait près de 120 ans, aurait suivi Etienne Dorsay. Qui sait, peut-être que Dorsay, c’est Vialatte réincarné ?

https://twitter.com/E_Dorsay/status/1248226789215948800?s=20

Bienvenue dans ma semaine Twitter 15 de 2020. Restez chez vous.

Investisseur ESG, 10 questions à te poser

Joe Wiggins, CFA, édite l’excellent blog Behavioural Investment, que je recommande chaudement à toute personne intéressée par la finance comportementale.

Il a fait la liste des 10 questions que devrait se poser un investisseur intéressé par l’ESG avant d’investir.

Les 10 questions qu'un investisseur partisan d'une approche #ESG doit se poser https://t.co/9XPrjQemws par @BehaviouralJoe

— AlphaBetaBlog (@AlphaBetaBlogFR) April 7, 2020

- Es-tu prêt.e à sacrifier une partie de la performance ?

- Est-ce que l’un (ou plusieurs) des éléments de l’ESG constitue(nt) une prime de risque ?

- Les évaluations ESG doivent-elles être absolues ou relatives ?

- Faut-il se préoccuper de l’état actuel d’une société cotée ou de sa trajectoire ?

- Faut-il vendre une valeur ayant des défaillances en matière d’ESG ou initier le dialogue avec elle pour la faire évoluer ?

- Quelle est la meilleure approche, active ou indicielle ?

- Est-ce un problème qu’il y ait de multiples fournisseurs de notations ESG ?

- Est-ce que l’ESG est une bulle ?

- Conmment conciliez-vous la diversification et vos principes ?

- Qu’est-ce qui importe dans une notation ESG, et qu’est-ce qui importe le plus ?

J’avais parlé ici (Et si on en profitait pour se former à l’ESG ?) de 2 certifications ISR en anglais, l’une gratuite, dispensée par la Candriam Academy, et l’autre payante, dispensée par CFA Society UK.

J’ai terminé la certification de la Candriam Academy, que j’ai trouvée plutôt intéressante (lien dans le tweet ci-dessous).

Je viens de terminer la certification ISR de la Candriam Academy. C'est en anglais, ça prend 2 à 3 heures, et c'est assez bien fait. Je la recommande. https://t.co/PZuLKgMCWR pic.twitter.com/CHGYrc1Qir

— AlphaBetaBlog (@AlphaBetaBlogFR) April 12, 2020

On a les clients qu’on mérite

Analyser depuis des années la stratégie de Vanguard aux Etats-Unis m’a conduit à cette conclusion : quand on gère et/ou distribue des produits de placement, on a les clients qu’on mérite.

Je rappelle que Vanguard est un animal unique dans le secteur des services financiers : la société est détenue par les fonds qu’elle gère, donc indirectement par les particuliers et institutions investissant dans ces fonds.

N’ayant pas d’actionnaires à rémunérer, elle peut rendre à ses propriétaires les économies d’échelle réalisées grâce à la croissance de ses encours sous la forme de baisse des frais de gestion.

Depuis sa création en 1975, Vanguard répète quelques messages très simples : les frais sont l’ennemi de la performance, la complexité n’est pas utile, l’investissement se conçoit sur le long terme, il faut investir régulièrement sans chercher le bon moment pour entrer ou sortir, avoir un cap et le tenir contre vents et marées.

Ce message est répété aux investisseurs et aux conseillers financiers qui recommandent les produits Vanguard à leurs clients.

Résultat : les clients de Vanguard effectuent très peu d’arbitrages, y compris pendant les périodes de forte baisse des marchés actions.

Encore plus spectaculaire : en dépit de la brutale baisse des marchés actions à partir de février pour cause de pandémie mondiale, Vanguard a enregistré une collecte très élevée sur ses ETF aux Etats-Unis au premier trimestre 2020, comme tous les trimestres depuis des années.

Business as usual.

On allait voir ce qu'on allait voir, à la première forte baisse des marchés, les écervelés ayant investi dans des ETF allaient paniquer. On a vu : 47 milliards de $ de collecte nette au Q1 pour les ETF Vanguard aux Etats-Unis. On a les clients qu'on mérite. https://t.co/JGbmtJBFza

— AlphaBetaBlog (@AlphaBetaBlogFR) April 7, 2020

Selon les données de Bloomberg reprises par Eric Balchunas, l’excellent journaliste couvrant les ETF, la collecte nette de Vanguard s’est en effet élevée à 42 milliards de $, exclusivement grâce aux produits actions.

Si vous voulez mieux comprendre en quoi l’approche de Vanguard est unique, je vous recommande cet épisode de l’excellent podcast de Morningstar, The Long View, animé par Christine Benz et Jeff Ptak.

Leur invité est Fran Kinniry, un vétéran de Vanguard, qui est depuis peu en charge de l’activité Private Equity de la société de gestion fondée par Jack Bogle.

Quand j'aime, je ne compte pas : je recommande de nouveau l'épisode du podcast 🎙️ "The Long View" de Morningstar dans lequel Fran Kinniry explique pourquoi et comment Vanguard fait son retour sur le marché du #PrivateEquity https://t.co/7jDPqyIVpQ

— AlphaBetaBlog (@AlphaBetaBlogFR) April 8, 2020

J’avais parlé ici (Ils ne mouraient pas tous, mais tous étaient frappés) du retour de Vanguard sur ce segment.

Dans The Long View, Kinniry explique comment Vanguard approche le Private Equity, mais il dit aussi des choses très profondes sur l’allocation d’actifs.

Il faut sauver le soldat Private Equity

Bethany McLean est une remarquable journaliste étatsunienne.

Elle a écrit plusieurs livres sur quelques grands scandales économiques et financiers : sur l’affaire Enron, avec Peter Elkind, The Smartest Guys in the Room: The Amazing Rise and Scandalous Fall of Enron ; sur la crise financière de 2008, avec Joe Nocera, All The Devils Are Here: Unmasking the Men Who Bankrupted the World ; ou encore, sur la révolution de la fracturation hydraulique, Saudi America: The Truth About Fracking and How It’s Changing the World2.

Dans un article paru dans Vanity Fair, McLean montre que les entités Too Big To Fail ne sont plus les mêmes aujourd’hui que pendant la grande crise financière.

En 2008, c’étaient les banques les plus importantes qu’il fallait empêcher de faire faillite.

A l’ère du Covid-19, c’est au secours des grands acteurs du Private Equity qu’il faut se porter.

Too Big To Fail : en 2008, c'étaient les banques. Pour @bethanymac12, en 2020, ce sont les fonds de #PrivateEquity. https://t.co/gxdc1LwYm6

— AlphaBetaBlog (@AlphaBetaBlogFR) April 11, 2020

Ces acteurs cherchent à récupérer une partie des 2000 milliards de $ d’argent public qui seront mis à la disposition des acteurs privés suite au vote de la loi CARES par le Congrès aux Etats-Unis.

Mais pourquoi donc un secteur assis sur 1500 milliards de $ de capitaux pas encore investis (le célèbre « dry powder »), dont les dirigeants sont parmi les patrons les mieux payés aux Etats-Unis, devrait-il bénéficier des fonds publics ?

Tout simplement parce que si les sociétés détenues par les fonds de Private Equity font faillite, les pertes seront partagées par tout le monde. Enfin, presque. Tout le monde, ce sont les très nombreux individus indirectement exposés aux fonds de Private Equity via leurs fonds de pension publics.

30% des capitaux apportés à Blackstone, le plus grand gérant de fonds de private equity, proviennent de fonds de pension publics : ceux des enseignants, des professionnels de la santé, des policiers, des pompiers, etc.

Si les sociétés détenues par les fonds de private equity font faillite, ce sont aussi les fonds de pension publics qui en pâtiront. Et donc leur capacité à servir des retraite à leurs membres.

Plus de 8,8 millions d’Américains travaillent dans 35 000 sociétés détenues par des fonds de private equity, représentant 5% du PIB des Etats-Unis.

Si les sociétés détenues par les fonds de private equity font faillite, ce sont aussi les employés de ces sociétés qui en souffriront.

Too Big To Fail.

Mais McLean suggère de ne pas signer un chèque en blanc à ses acteurs qui savent se faire entendre des décideurs politiques au plus haut niveau.

Les grandes banques sont sorties victorieuses de la crise financière, mais ont été soumises à des contraintes réglementaires visant à réduire leur endettement et à stabiliser l’économie. Il est essentiel que nous fassions la même chose aujourd’hui. Comme l’économie dépend, pour le meilleur et pour le pire, des investissements des fonds de private equity, nous sommes forcés de leur donner accès aux fonds fédéraux. Mais ça ne doit pas être un chèque en blanc.

Comment ?

En mettant fin au traitement fiscal actuel de la commission de performance (« carried interest ») des fonds de private equity, imposée au taux des plus-values de long terme plutôt qu’au taux marginal de l’impôt sur le revenu pour les General Partners.3.

Ou encore en assortissant les aides de conditions : « préserver » l’emploi (c’est une des conditions de la loi CARES), ou encore interdire que les fonds fédéraux servent à payer des consultants, imposer la nomination de représentants des salariés aux conseils d’administration des sociétés, ou porter le salaire horaire minimum au-delà de 15 $.

Hélas, mille fois hélas, je crains que ces suggestions éminemment raisonnables ne restent lettre morte.

A la fin, ce sont les fonds de private equity qui gagnent.

Le concept de privatisation des profits et de socialisation des pertes a encore, hélas, de beaux jours devant lui.

Scott Galloway, professeur de marketing à la New York University Leonard N. Stern School of Business et auteur de l’excellent The Four: The Hidden DNA of Amazon, Apple, Facebook, and Google, suggère une autre approche. Découvrez-la ici, elle est intéressante.

"Modern-day “capitalism” in America is to flatten the risk curve for people who already have money, by borrowing from future generations with debt-fueled bailouts for companies." https://t.co/5T6DGnR3XS by @profgalloway

— Philippe Maupas (@philmop) April 13, 2020

Qui croit encore à la Value ?

La Value, c’est « le » facteur historique par excellence. Qui dit Value dit Benjamin Graham. Warren Buffett.

La Value, c’est la décote. Le Graal des stock pickers.

Ou plutôt, c’était.

Ca fait maintenant plus de 10 ans que le style Value sous-performe le style Growth, qui n’est pourtant pas un facteur académique. Et qui ne devrait pas surperformer éternellement.

Et pourtant, ça continue. Dans la hausse, comme dans la baisse, comme le montrent ces données de Morningstar pour les fonds actions Etats-Unis, à fin mars 2020.

Le bilan du 1er trimestre aux Etats-Unis par Morningstar. Le blues de la Value continue. https://t.co/KJCVeIGeXU pic.twitter.com/5Fh6Q1nRsG

— AlphaBetaBlog (@AlphaBetaBlogFR) April 7, 2020

Et c’est vrai aussi en Europe, pour les fonds Actions Europe, toujours selon Morningstar (données au 13 mars 2020).

He actualizado nuestro Barómetro del Mercado Europeo a fecha 13 Marzo. https://t.co/QkZ4eYonRX pic.twitter.com/zKzwuiQdjP

— Fernando Luque (@MorningstarES) March 16, 2020

Certains gérants Value continuent, contre vents et marées, de croire à leur approche. Tant mieux, il n’y a rien de pire qu’un gérant qui tourne casaque. Mais il faut être à la fois convaincant, patient et tenace.

C’est le cas de GMO, une société de gestion de Boston co-fondée il y a plus de 40 ans par Jeremy Grantham.

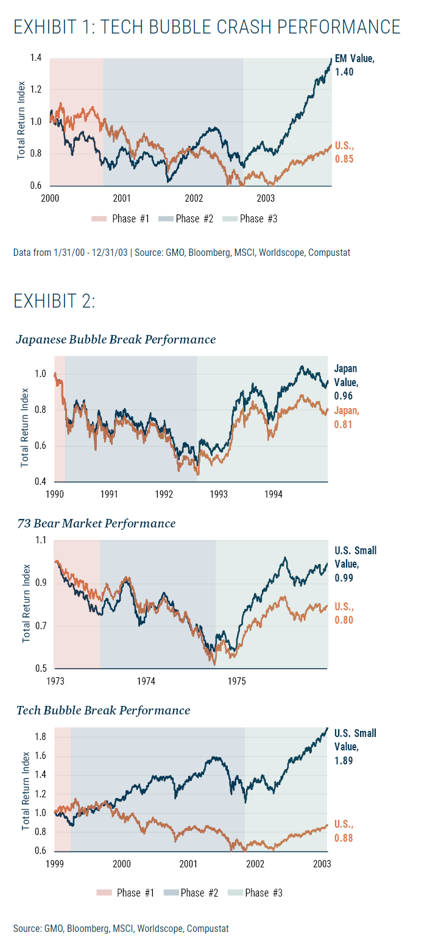

Dans un article paru le 8 avril sur le site de la société, Ben Inker4, Catherine LeGraw, John Pease et John Thorndike, se livrent une analyse historique des marchés baissiers.

Pour GMO, la Value a historiquement surperformé dans la reprise qui suit toujours les marchés baissiers. This time is not different, et GMO recommande d'augmenter l'exposition aux marchés émergents. https://t.co/45O7LNFmy9 pic.twitter.com/JMexkNRB18

— AlphaBetaBlog (@AlphaBetaBlogFR) April 9, 2020

Selon les auteurs, les marchés baissiers ont généralement 3 phases : durant la première, les cours de tous les actifs baissent à peu près également, sous l’effet de la panique. Durant la deuxième, les cours continuent de baisser, mais ceux des actifs bon marché (« Value ») surperforment le marché. Durant la troisième, les cours des actifs bon marché délivrent des performances absolues positives.

Ca a été le cas pendant l’explosion de la bulle internet (forte surperformance de la Value marchés émergents par rapport aux actions Etats-Unis, graphique 1, et forte surperformance des petites capi Value Etats-Unis par rapport aux actions Etats-Unis, graphique 2.3), pendant l’explosion de la bulle immobilière japonaise dans les années 1990 (graphique 2.1), et pendant la baisse ayant débuté en 1973 aux Etats-Unis (avec de nouveau une surperformance des petites capi Value Etats-Unis par rapport aux actions Etats-Unis, graphique 2.2).

Pour GMO, les actifs les plus décotés (les plus « Value ») se trouvent aujourd’hui dans les marchés émergents, où certaines actions ne sont pas chères alors que le dollar est quant à lui cher.

En matière d’allocation d’actifs, GMO recommande donc de surpondérer les actions Value des marchés émergents, pour bénéficier de leur futur rebond, et de la dépréciation à venir du dollar contre les devises des pays émergents.

Jeremy Grantham, le co-fondateur de GMO, s’était tenu à l’écart des actions japonaises à la fin des années 1980, puis des valeurs internet durant les années 1990. Il en a gagné la réputation de prédire les bulles.

Ca ne veut pas dire que les prévisions faites par Ben Inker, Catherine LeGraw, John Pease et John Thorndike vont s’avérer exactes, mais c’est une société de gestion active plus que respectable.

L’opportunisme, c’est un métier

J’avais parlé ici (Le raz-de-marée ESG) de l’ETF Direxion MSCI USA ESG – Leaders vs. Laggards ETF, un produit qui investit 150% de son actif sur les sociétés de l’univers MSCI USA ayant les meilleures notations ESG et qui shorte les moins bien notées, à hauteur de 50% de son actif.

Le même Direxion a lancé en févrie l’ETF Flight to Safety (ticker Flyt). Flyt, c’est de l’or, des obligations du trésor américain et des actions de sociétés de services aux collectivités, dont le poids dans le portefeuille est inversement proportionnel à leur volatilité. C’est donc du solide, du sûr. Idéal en période de pandémie planétaire.

Flyt n’a pas encore décollé en termes d’encours, en dépit d’une présence publicitaire importante sur les sites et dans les newsletters de nombreux blogueurs financiers : 27,5 millions de $ au 9 avril 2020 selon Morningstar.

Direxion continue d’alimenter le canon à spaghetti des produits de niche opportunistes, en préparant le lancement d’un nouvel ETF, dont le ticker est WFH.

WFH, pour Work From Home, ou encore télétravail à la maison.

Direxion fait feu de tout bois. Après l'ETF FLYT (Flight to Safety) lancé en février, arrive prochainement l'ETF WFH (Work From Home). L'opportunisme, c'est un métier. https://t.co/B2NLP4hRcI

— AlphaBetaBlog (@AlphaBetaBlogFR) April 8, 2020

Dans le portefeuille, on trouvera des valeurs des secteurs de la visioconférence (Zoom Video Communications par exemple, dont j’avais parlé ici, Zoom ? ZOOM ? ZM ?), de la cyber-sécurité, de la gestion de projet et de document, du cloud.

Ainsi va la monde des produits financiers, qui sont devenus aux Etats-Unis des produits de consommation courante, jetables, dispensables et inutiles pour la plupart d’entre eux.

La gestion thématique est dominée aux Etats-Unis par les gérants indiciels. En Europe, c’est l’inverse, comme l’avait montré une excellente étude de Morningstar dont j’avais parlé ici (On se lève tous pour les thématiques).

Mais l’être humain est joueur, et WFH trouvera peut-être son public.

Direxion gérait environ 13,5 milliards de $ d’actifs au 31 mars 2020.

Et H2O AM, me demanderez-vous ? Le printemps revient-il aussi pour H2O AM ?

Voilà où les 8 fonds que je suis en étaient le 8 avril.

Comme le disait l’immense Jean-Pierre Raffarin, en qui je décèle parfois des traces ténues d’Alexandre Vialatte :

Notre route est droite, mais la pente est forte.

Ou encore :

Quand le cheval trébuche, c’est le cavalier qui doit se sentir responsable.

Elle est encore longue, la route vers un nouveau plus haut pour les fonds H2O AM.

Quant au cavalier – Bruno Crastes -, droit dans ses bottes, il déplore dans un message à ses clients « les articles plus ou moins à charge sur notre gestion ».

Plus ou moins à charge, c’est un étrange concept.

Alors que H2O AM traverse de nouveau une zone de fortes turbulences, @BastienBouchaud a fait une excellente synthèse des problèmes. Natixis ayant déjà changé de responsable des risques l'an dernier, il va falloir trouver un autre fusible. https://t.co/hDo0bk0Zxg

— AlphaBetaBlog (@AlphaBetaBlogFR) April 8, 2020

Méchants journalistes, méchants blogueurs.

Les produits dont il a été question dans ma semaine Twitter 15 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 15 de 2020. Sayōnara. さようなら.

Illustration : David Hockney

- Allez les Verts. Thierry, sa famille et ses amis, comprendront.

- Barry Ritholtz avait invité Bethany McLean dans son podcast Masters in Business en décembre 2018. C’est ici.

- Les General Partners – GP – gèrent les fonds, dans lesquels les Limited Partners – LP – investissent. Pour devenir riche, mieux vaut être GP que LP.

- Inker est responsable de l’équipe allocation d’actifs, sujet dont il est l’un des spécialistes les plus respectables. Meb Faber l’avait reçu en novembre 2019 dans son podcast. C’est ici.

7 réponses sur « Ma Semaine Twitter confinée 15 de 2020 »

Cher Philippe, je ne comprends souvent pas tout à ta chronique financière mais j’adore ta chronique littéraire ! Bonne fin de confinement …

Le plus important, c’est la chronique littéraire ! La partie financière n’est qu’un prétexte.

Bonjour Mr Maupas,

Je suis étudiant à l’Essec et je travaille sur mon sujet de mémoire.

Je suis tombé sur un article de 2010 de Quantalys que vous avez écrit concernant les commissions de surperformance:

http://www.quantalys.com/Article/Consultation/247

Je voulais savoir si ces types de gestion de commission (indice de référence ne prenant pas en compte les dividendes réinvestit) existaient toujours ou si des régulations on étés mis en place ? Cela m’aiderai infiniment !

Bien cordialement

Rémi

Bonjour Rémi,

Fort heureusement, l’AMF a interdit fin 2012 l’utilisation des indices hors dividendes. J’en avais parlé dans un autre article sur Quantalys : https://quantalys.com/Article/Consultation/378 (les liens pointant sur le site de l’AMF ne sont malheureusement plus actifs).

Bonne chance pour votre mémoire.

Philippe

Bonjour,

Ceci devrait vous intéresser, si vous ne l’avez pas déjà vu : https://www.esma.europa.eu/sites/default/files/library/esma_34-39-968_final_report_guidelines_on_performance_fees.pdf.

Ainsi que la réaction, très prévisible, l’AFG : https://www.afg.asso.fr/en-depit-dun-exercice-utile-de-convergence-en-europe-les-orientations-de-lesma-sur-les-commissions-de-surperformance-adoptent-une-approche-trop-restrictive-en-imposant-une-periode-d/

Cordialement.

Philippe

Bonjour, je vous lis depuis quelque temps et je tiens juste à vous remercier pour la qualité de vos articles bien documentés, le ton décalé et l’humour en plus. J’apprends plein de choses. Merci et bonne continuation !

Bonjour,

Très heureux que ce blog serve à quelque chose ! Merci d’avoir pris la peine de me le faire savoir.

Cordialement.