Il y a les Etats voyous (rogue states), comme la Corée du Nord de la dynastie Kim. Et il y a aussi les entreprises voyous (rogue corporations).

Tiens, MoviePass par exemple. Start-up états-unienne qui avait le modèle d’affaires le plus stupide que l’on puisse imaginer : en échange d’un abonnement mensuel de 9,95 $, elle remboursait ses abonnés de leurs dépenses de cinéma au-delà de cette somme.

Le calcul était vite fait : il suffisait de 2 séances mensuelles à environ 10 $ la séance pour que l’abonnement soit rentabilisé pour l’abonné. Et par conséquent pour que MoviePass perde de l’argent.

Le « succès » a été au rendez-vous et les dirigeants de MoviePass ont donc employé des moyens scélérats1 : changement du mot de passe de certains gros utilisateurs sous le prétexte mensonger de la détection d’une activité frauduleuse sur leur compte, mise en place de conditions ubuesques pour se faire rembourser conduisant à la désactivation abusive de certains comptes.

Résultat : la FTC, l’organisme fédéral en charge de la protection des consommateurs, les a rattrapés et les a enjoints de cesser leurs pratiques sans les mettre à l’amende en raison d’une bizarrerie du système juridique.

MoviePass a cessé ses activités en 2019 et sa maison-mère a déposé le bilan en 2020.

Plus gros : on a en mémoire le Dieselgate chez Volkswagen, qui a dû payer une énorme amende aux Etats-Unis (2,8 milliards de $ au pénal, les coûts totaux étant estimés à plus de 33 milliards de $) et fait face à des poursuites dans d’autres juridictions.

C’est maintenant Renault et Peugeot qui sont rattrapés par la patrouille et mis en examen en France pour tromperie, en attendant que d’autres constructeurs soient poursuivis, ici et ailleurs.

Les deux sociétés françaises avaient été précédées par Volkswagen, mis en examen début mai pour « tromperie sur les qualités substantielles d’une marchandise entraînant un danger pour la santé de l’homme ou de l’animal ».

Il se trouve donc des dirigeants pour impulser ou approuver la fraude et des collaborateurs pour la mettre en place.

Je ne crois pas qu’il y ait eu de lanceurs d’alerte chez les constructeurs automobiles concernés. Ce qui peut s’expliquer quand on voit ce qu’il advient ultérieurement de la carrière d’un lanceur d’alerte.

On termine avec Google, qui vient d’être condamné par l’Autorité de la Concurrence en France à une amende de 220 millions d’euros pour des pratiques anti-concurrentielles honteuses sur le marché de la publicité en ligne.

Google, ce bon géant omniprésent qui fournit gratuitement tant de services utiles : j’ai une adresse gmail, je me déplace avec l’aide de Google Maps, j’ai un téléphone Android.

Google, qui avait comme devise à une époque révolue « Don’t be evil », a fait une transaction avec l’Autorité de la Concurrence et a reconnu tous les faits mentionnés dans une décision dont je recommande la lecture : c’est une plongée dans les entrailles d’un marché peu connu, celui de la publicité en ligne, et une description des pratiques prédatrices de Google.

L’Autorité rappelle qu’une entreprise en position dominante est soumise à une responsabilité particulière, celle de ne pas porter atteinte, par un comportement étranger à la concurrence par les mérites, à une concurrence effective et non faussée.

Les autorités de la concurrence sont des remparts indispensables face aux acteurs qui s’affranchissent des lois et des réglementations. Qu’il s’agisse d’un cartel de producteurs dans le secteur du jambon et de la charcuterie ou de Google.

Parce que, quand il y a collusion, cartel, ou toute autre forme de pratique anti-concurrentielle, à la fin, qui c’est qui paie ?

C’est le consommateur bien sûr : le jambon était trop cher dans les supermarchés, et les sociétés qui utilisent les services publicitaires de Google ont payé trop cher la publicité, coût qui in fine est supporté par les clients sous la forme de prix plus élevés.

Heureusement que les fonds ESG vont mettre bon ordre à tout cela, en châtiant impitoyablement les délinquants2.

Une entreprise voyou fameuse, c’était Enron, dont Peter Elkind et Bethany McLean avaient fort bien conté l’histoire dans The Smartest Guys in the Room: The Amazing Rise and Scandalous Fall of Enron.

Si vous aimez les méchants, la même McLean avait écrit avec Joe Nocera une excellente histoire de la crise financière de 2008, All The Devils Are Here: Unmasking the Men Who Bankrupted the World.

John Carreyrou avait exposé la fraude Theranos dans le Wall Street Journal, : produit inexistant, avocats très agressifs, conseil d’administration composé de vieux messieurs endormis à la carrière prestigieuse. Il avait ensuite publié un livre passionnant : Bad blood.

Annonce commerciale : j’ai animé le 1er juin dernier un webinaire en anglais sur SFDR avec Gianluca Manca (Head of Sustainability) et Matteo Merlin (Senior Portfolio Manager) d’Eurizon Capital : Sustainable Finance Disclosure Regulation (SFDR) “Rules versus Reality..!”

J’aime beaucoup le Japon, où j’ai passé une année à l’université Hitotsubashi (一橋大学) en 1986-1987, puis 16 mois en tant que VSNE en 1988-1989, et où je suis allé régulièrement jusqu’en 2004.

J’aime aussi beaucoup les estampes, dont Hokusai Katsushika (葛飾 北斎, 1760-1849) est un des maîtres.

« C’est à l’âge de soixante-treize ans que j’ai compris à peu près la forme et la nature vraie des oiseaux, des poissons et des plantes. »

Katsushika Hokusai, Postface aux cent vues du mont Fuji (1834-1840) pic.twitter.com/t9L796xBli

— JeanPhilippedeTonnac (@inthemoodfortw) June 7, 2021

Je recommande très chaudement une magnifique exposition au Musée Cernuschi à Paris.

Le Musée Guimet avait présenté en 2019 une splendide exposition à la plus célèbre des 5 routes du Japon (Gokaido, 五街道), celle du Tokaido ( 東海道). A ce sujet, on pourra lire cet excellent article de Pascale Berthiault sur son site Aventure Japon.

L’exposition à Cernuschi est consacrée à la route du Kisokaido (木曾街道), connue au Japon sous le nom de Nakasendo, 中山道, qui, comme celle du Tokaido, relie Edo (Tokyo aujourd’hui) à Kyoto, avec un tracé différent.

Cette route comptait 69 relais, prétexte à autant d’estampes.

Si vous ne pouvez pas visiter l’exposition, le catalogue, Voyage sur la route du Kisokaido: De Hiroshige à Kuniyoshi, sous la direction de de Manuela Moscatiello, est magnifique.

Taschen a publié une somptueuse édition de Hiroshige & Eisen. Les soixante-neuf stations de la route Kisokaido de Andreas Marks et Rhiannon Paget.

J’avais dit ici combien j’aimais Edgar Hilsenrath (1926-2018), truculent et hénaurme romancier allemand. Il a survécu dans les ghettos juifs durant la deuxième guerre mondiale, a ensuite émigré en Palestine, puis a rejoint sa famille à Lyon, puis est parti aux Etats-Unis avant de rentrer en Allemagne où il a fini sa longue vie.

Il me restait un livre de lui à lire : Nouvelles (Sie trommelten mit den Fäusten im Takt, traduction de Chantal Philippe, Le Tripode). C’est fait.

Voilà comment Hilsenrath se décrit3:

Je suis allemand de naissance, juif, cosmopolite, pacifiste invétéré, tsigane, autrichien, sujet “impérial et royal”, ukrainien , polonais — puisque mes parents sont originaires de ces pays —, réputé un peu fêlé, mais parfaitement normal de mon point de vue personnel.

J’ai donc lu tout ce qui avait été publié de lui en français. Il me reste à tout relire.

Je recommande particulièrement Le nazi et le barbier et Fuck America. J’adore les incroyables couvertures de Henning Wagenbreth.

On dirait qu’Etienne Dorsay veut prendre (a pris ?) congé de Touiteur. Si c’est le cas, il me manque déjà beaucoup.

https://twitter.com/E_Dorsay/status/1402231562377310209?s=20

Je suppose que Gabriela Manzoni reste sur Twitter.

— Gabriela Manzoni (@ManzoniGabriela) June 11, 2021

Oh le joli mois de juin. Des nouvelles de mon jardin du Vexin.

Au potager, ciboulette, oseille, rhubarbe, salades et fraises.

Bienvenue dans ma semaine Twitter 24 de 2021.

Et à la fin

ce ne sont pas les investisseurs privés qui gagneront. C’est en tout cas l’opinion d’Alex Gerko, interrogé par Eva Szalay du Financial Times.

Gerko est le co-dirigeant de XTX Markets, un des acteurs importants du trading à haute fréquence. C’est le 3è plus gros courtier en devises au monde et sa part de marché pour les transactions en actions européennes faites en bourse est de 13%. XTX ne paie pas d’autres courtiers pour exécuter les transactions de leurs clients (le célèbre PFOF, « payment for order flow »).

Selon Gerko, les investisseurs non professionnels aux Etats-Unis se sont engagés dans une bataille contre Wall Street qu’ils ne pourront pas gagner et les marchés actions aux Etats-Unis sont cassés.

I like Gerko's proposal to ban PFOF and instead to feed retail traders’ orders on to exchanges where they would match off against each other or market makers would compete to execute the deals.

A must-read piece by @eva_szalay.https://t.co/7NJCsNUUTt— Philippe Maupas (@philmop) June 8, 2021

En effet, les particuliers dont les ordres sont exécutés par un intermédiaire payant leur courtier (par exemple Robinhood) encourent des coûts cachés, alors même qu’ils ne paient pas de frais de courtage.

Ces coûts sont cachés dans le spread, à savoir l’écart entre le prix d’achat et le prix de vente proposé par les grands intermédiaires (Virtu, Citadel).

Et comme ce spread est d’autant plus important (donc le potentiel de profit de l’intermédiaire plus élevé) que les actions sont peu liquides, il existe une incitation perverse à encourager les transactions sur les meme stocks comme GameStop et AMC.

Le PFOF a représenté 2,9 milliards de $ de chiffre d’affaires aux courtiers états-uniens vendant le carnet d’ordres de leurs clients en 2020. Et sans doute beaucoup plus pour les Virtu et Citadel exécutant les ordres en dehors des bourses.

Gerko se demande d’où viennent ces milliards de $. Les acteurs du PFOF affirment que les investisseurs non professionnels s’y retrouvent en price improvement (à savoir l’amélioration des prix d’achat ou de vente par rapport au NBBO, le national best bid and offer, qui est calculé sur une partie du marché, pas sur la totalité, et n’est pas un benchmark assez exigeant).

Mais certains spécialistes considèrent que dire que le price improvement est de 25% par rapport au NBBO est équivalent à dire que l’on consent une remise de 30% après avoir augmenté les prix de 40%.

Pour Gerko, il faudrait supprimer le PFOF, router tous les ordres des investisseurs non professionnels sur les bourses, où ils intègreraient le carnet d’ordres et seraient exécutés directement ou via un teneur de marché (ce même teneur de marché qui paie pour les exécuter hors bourse).

Aux ??, le Chair de la SEC, Gary Gensler, s’exprimant à titre personnel, a lui aussi indiqué avoir des interrogations sur le PFOF, dont il rappelle qu’il est interdit au Royaume-Uni, au Canada et en Australie (mais pas dans l’Union Européenne). Il a demandé à ses services une étude à ce sujet.

Dans son discours à la Global Exchange and FinTech Conference, Gary Gensler, Chair de la SEC qui s'exprimait en son nom propre, parle de PFOF, de gamification et de best execution à l'ère des meme stocks 🚀🚀🚀https://t.co/GikbXTaEat

— AlphaBetaBlog (@AlphaBetaBlogFR) June 10, 2021

Je suspecte que si les règles s’appliquant aux bourses et celles s’appliquant aux teneurs de marché étaient homogénéisées, la plupart des transactions de particuliers faites hors marché seraient rapatriées sur les bourses et le magnifique édifice du PFOF s’effondrerait.

Si vous voulez creuser ce sujet technique, lisez cet excellent papier de Justina Lee de Bloomberg.

Odd Lots didn't matter much. Now they do. A very interesting piece by @justinaknope on the technicalities of stock trading.https://t.co/Nt0VXoX2F5

— Philippe Maupas (@philmop) June 10, 2021

Thématiiiiiiiiiiiick !

Je répète mes deux mantras du moment : la gestion active a deux planches de salut, l’ESG et les thématiques.

Ben Johnson, CFA, le responsable de la recherche ETF de Morningstar, a commenté les résultats du dernier Global Thematic Funds Landscape (j’avais parlé de la précédente édition ici, « On se lève tous pour les thématiques »).

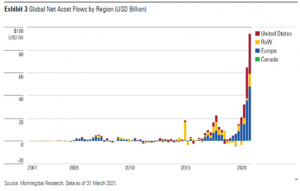

Sur 3 ans à fin mars 2021, les encours globaux des fonds thématiques sont passés de 174 à 596 milliards de $ et représentent 2,1% des actifs des fonds actions (contre 0,6% il y a 10 ans).

Première zone géographique : l’Europe, qui représente 51% des encours contre 10% en 2001.

"Because of their narrow exposure and higher risk profile, thematic funds are best used to complement rather than replace existing core holdings."

by @MstarETFUS https://t.co/00bPdv7MLb— Philippe Maupas (@philmop) June 10, 2021

Johnson se demande s’il s’agit d’une distraction risquée ou si ces stratégies seront à la hauteur de l’enthousiasme des investisseurs.

Il fait la liste les 4 grands enseignements de l’étude.

1/ La performance de nombreux fonds thématiques durant la pandémie n’est pas passée inaperçue et la collecte a explosé : 207 milliards de $ en un an à fin mars 2021, contre 127 milliards de $ durant les 9 années précédentes.

2/ En s’exposant à des fonds thématiques, les investisseurs font un triple pari : celui que la thématique existe réellement et sera durable ; celui qu’ils sélectionnent le bon fonds pour s’exposer à cette thématique ; celui qu’ils font ce pari sur une valorisation qui ne tient pas encore compte du potentiel de la thématique. La probabilité d’avoir raison sur les trois tableaux est très faible, mais les gains peuvent être substantiels.

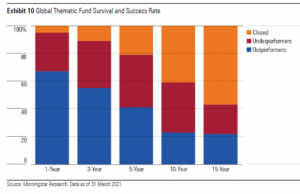

L’analyse des performances passées est peu encourageante : la mortalité est élevée et plus le temps passe, plus les taux de succès par rapport aux fonds non thématiques diminuent.

3/ Les fonds thématiques n’ont pas forcément leur place dans les portefeuilles de tous les investisseurs : en raison de leur faible diversification et de leur risque élevé, ces fonds n’ont pas vocation à intégrer la partie coeur des portefeuilles. Ils peuvent venir en complément, soit pour améliorer la performance, soit pour diversifier certains risques.

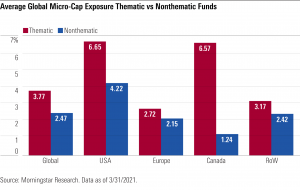

4/ La liquidité de certains fonds thématiques peut être problématique : le poids des microcaps, moins liquides, y est plus important que dans les fonds non thématiques.

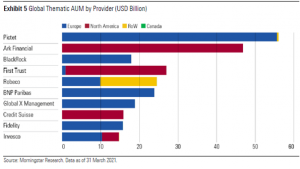

Qui sont les acteurs du grand jeu des thématiques ? Pictet est le numéro 1, suivi d’ARK Invest (Cathiiiiiiiiiiiie !).

On se lève tous pour les thématiques.

Le monde s’enrichit

On pourrait passer à côté, mais il se trouve que le monde s’enrichit. Ce qui ne veut évidemment pas dire que tout le monde s’enrichit. Mais le monde s’enrichit bien. Et beaucoup.

Tiens, d’après le dernier Global Wealth Report du Boston Consulting Group, la richesse financière a augmenté de 8,3% en 2020.

En dépit de la pandémie, la richesse financière à crû de 8,3% en 2020 dans le monde selon le Global Wealth Report du BCG, pour s'établir à 250 billions de $https://t.co/wUEafhuHXK pic.twitter.com/kGjYjSGYXN

— AlphaBetaBlog (@AlphaBetaBlogFR) June 10, 2021

Tout cette richesse, il faut bien qu’elle soit placée. Et pour cela, il faut des gérants d’actifs. Et des banquiers privés.

Heureux les gérants d’actifs et les banquiers privés car le monde s’enrichit.

Pour la gestion d’actifs et la gestion de fortune, Morgan Stanley et Oliver Wyman voient 4 axes de croissance dans leur dernier rapport Wealth and Asset Management.

Les axes de croissance en gestion d'actifs et en banque privée selon le dernier rapport Wealth & Asset Management de Morgan Stanley et Oliver Wymanhttps://t.co/AIKfCFEPxk pic.twitter.com/aqxthhhKgd

— AlphaBetaBlog (@AlphaBetaBlogFR) June 11, 2021

- Les actifs privés gérés collectivement représentent plus de 7000 milliards de $ à fin 2020 et devraient atteindre 13000 milliards de $ en 2025. Réservés à l’origine à de grands investisseurs, ces produits sont de plus en plus accessibles aux particuliers fortunés dans certaines juridictions. Leur distribution sera facilitée par le développement de plateformes électroniques. Bienvenue dans l’ère des marchés privés pour tous (« private markets for all »).

- La demande de fonds ESG, propulsée par la réglementation en Europe, va également croître. L’ESG ira « au-delà de l’Europe », « au-delà du screening et de l’exclusion » et « au-delà du E ». Les encours, de 2000 milliards de $ aujourd’hui, très majoritairement en Europe, pourraient atteindre 6500 milliards de $ en 2025, avec un rééquilibrage au profit des Etats-Unis.

- Pour les crypto, l’heure des choix et des actes a sonné. La capitalisation de ces instruments, de 50 milliards de $ il y a 4 ans, a dépassé 2000 milliards en avril 2021. Sous réserve de la disparition des barrières réglementaires, de la baisse de la volatilité et de la disparition des inquiétudes en matière environnementale (ça fait beaucoup), les auteurs de l’étude affirment que les ETF adossés à des crypto pourraient représenter 300 milliards de $ d’encours et 1 milliard de $ de chiffre d’affaires (annuel je suppose), en se substituant notamment aux ETF adossés au cours de l’or.

- La customisation, va permettre de réduire le gouffre entre le sur mesure offert aux institutionnels et les produits standards proposés aux particuliers non fortunés. Le direct indexing, qui pèse aujourd’hui 350 milliards de $, pourrait représenter 1500 milliards de $ en 2025, en croissant au détriment des fonds traditionnels et des ETF.

ESGGGGGGGGGG !

Si l’on en croit Philippe Maupas d’une part, et le duo Oliver Wyman Morgan Stanley d’autre part, l’avenir des fonds ESG est radieux.

Une autre de mes mantras, c’est que les fournisseurs d’indices sont les nouveaux maîtres du monde, et que dans la ruée vers l’or de la donnée ESG, à la fin c’est MSCI qui gagnera.

Gagner, ça passe par des données de qualité, mais aussi, et surtout, par la production de contenus de qualité et de narratifs convaincants.

Si MSCI ne s’adonne pas du tout aux joies du storytelling (tant mieux), les données et les contenus sont de qualité. Ainsi ce rapport trimestriel sur l’état des ETF ESG dans le monde (Fund ESG Transparency – Quarterly Report 2021 – Q1 Spotlight: ETFs).

Fonds #ESG : 2000 milliards de $ d'encours au 30 avril 2021, soit 4,3% du total. 87% des encours ESG sont gérés activement.

Source : MSCIhttps://t.co/PSfRhmSog0 pic.twitter.com/7dM81DQd8f— AlphaBetaBlog (@AlphaBetaBlogFR) June 11, 2021

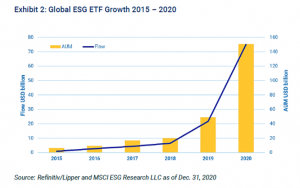

La collecte 2020 sur ces produits s’est élevée à 75 milliards de $, 3 fois le montant de l’année précédente. Elle a représenté 10% du total de la collecte ETF.

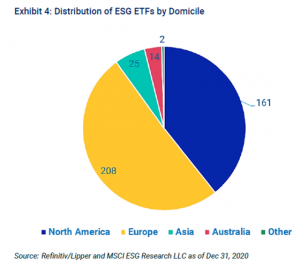

Plus de 50% des ETF ESG sont domiciliés en Europe.

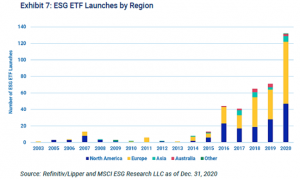

Le nombre de lancements a fortement augmenté en 2020.

Au 30 décembre 2020, MSCI a identifié 40 ETF ayant des encours supérieurs à 1 milliard de $, dont 26 sont domiciliés en Europe.

Le plus gros produit, iShares ESG Aware MSCI USA ETF, domicilié aux Etats-Unis, avait des encours de 13,394 milliards de $.

« ESG Aware »4, tout un programme. On ne rigole pas.

La bagarre sur les frais arrive enfin en Europe, y compris sur les ETF ESG.

C’est Lyxor qui vient de dégainer en baissant les frais de gestion de 2 ETF récemment lancés, en conformité avec l’accord de Paris : 0,07% de frais de gestion sur Lyxor Net Zero 2050 S&P 500 Climate PAB UCITS ETF (0,2% auparavant) et 0,18% (contre 0,2%, l’effort est moindre) pour Lyxor Net Zero 2050 S&P Europe Climate PAB UCITS ETF.

Lyxor baisse très agressivement les frais de son #ETF S&P 500 PAB (Paris-Aligned Benchmark) catégorisé article 9 selon SFDR : de 0,2% à 0,07%https://t.co/7l1TKOLKCC

— AlphaBetaBlog (@AlphaBetaBlogFR) June 10, 2021

J’attends avec impatience le référencement de ces produits article 9 dans de nombreux contrats d’assurance vie.

Et surtout la transparence, hein

Alors que ça faisait plus de 3 mois que H2O AM n’avait pas mis à jour les valeurs liquidatives mensuelles estimatives de ses 7 side pockets, le suspense a pris fin.

J’avais fait un sondage sur Twitter.

A votre avis, quelle sera l'évolution 📈 📉 des prochaines VL mensuelles estimatives (à fin mai) des side-pockets de #H2OAM par rapport aux dernières VL publiées (à fin février) ?

— AlphaBetaBlog (@AlphaBetaBlogFR) June 7, 2021

Et ça a donné ça.

Et depuis la création des side-pockets, cela (je rappelle que le nombre de parts n’a pas évolué, aucune transaction n’étant possible sur ces véhicules).

Beaucoup de bruit pour pas grand chose. Les évolutions importantes concernent des fonds à faibles encours (H2O MultiEquities et H2O Vivace).

Du côté de la décollecte, on est en là.

Du côté de la performance, on est en là.

La partie de poker menteur continue pour La Perla, une des sociétés de Tennor dont les side pockets détiennent à la fois des obligations et des actions : au 11 juin 2021, les comptes 2020 n'avaient toujours pas été publiés.

C'est H2O MultiEquities qui détient des actions de la société, ce qui explique peut-être la forte baisse de la valeur liquidative estimative du side pocket (-20,86% pour la part R, voir ci-dessus).

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 24 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 24 de 2021. Sayōnara. さようなら.

Illustration : Kim Jong-un en rocket-man par David Brody

- Merci à l’indispensable Matt Levine d’avoir consacré un billet à cette affaire.

- Je plaisante bien sûr.

- « Maux d’estomac et langues étrangères » in Nouvelles.

- Selon iShares (c’est moi qui souligne en italique), « The iShares ESG Aware MSCI USA ETF seeks to track the investment results of an index composed of U.S. companies that have positive environmental, social and governance characteristics as identified by the index provider while exhibiting risk and return characteristics similar to those of the parent index. »