Tiens tiens, commencerait-on enfin à prendre au sérieux l’éducation financière en France ?

J’avais parlé ici (« Educfi ! ») des actions du Comité stratégique de l’éducation financière. C’est qu’il y a du travail, comme le montraient les résultats de la 3ème édition de l’enquête sur l’éducation financière du public en France, dont j’avais parlé là (« Education financière en France : peut mieux faire »).

Et comme le montre la performance moyenne annuelle attendue par les épargnants français interrogés pour le compte de Schroders dans une étude dont je parle ci-après : 8,31%.

Même si c’est moins irréaliste que les attentes des de leurs pairs aux Etats-Unis (15,38%), je me demande ce qu’on fumé la plupart des personnes interrogées pour sortir de tels pourcentages.

Ça bouge donc en France, et dans le bon sens.

L’INC (Institut National de la Consommation) lance le 5 octobre prochain en partenariat avec l’AMF un cours en ligne gratuit (un MOOC, pour Massive open online course). En français, le MOOC est un CLOT (Cours en ligne ouvert à tous) ou un CLOM (cours en ligne ouvert et massif).

CLOT, CLOM ou MOOC, peu importe : c’est en ligne, c’est gratuit, c’est pour le grand public et ça ambitionne d’expliquer comment placer son épargne et gérer ses placements.

L'AMF et l'INC lancent le 5 octobre un MOOC gratuit destiné au grand public pour apprendre à placer son épargne et gérer ses placements.#EducFinhttps://t.co/Izn0FmGurz

— AlphaBetaBlog (@AlphaBetaBlogFR) September 18, 2020

Le CLOT/CLOM est hébergé sur la plate-forme FUN MOOC1 et on s’inscrit ici2. Il dure 3 semaines, avec un effort hebdomadaire estimé à 1h30.

On se lève tous pour la littératie financière ! A vos claviers !

Parallèlement au CLOT/CLOM sur l’épargne, vous pouvez également suivre la masterclass (classe de maître en France et cours de maître au Québec) nécessairement inspirante d’Etienne Dorsay.

https://twitter.com/E_Dorsay/status/1306123789588103170?s=20

Bienvenue dans ma semaine Twitter 38 de 2020.

Qu’ont-ils fumé ?

Schroders interroge une fois par an une population d’investisseurs privés dans 32 pays, dont la France. Ces personnes, au nombre de 23 450 pour l’édition 2020, ont pour caractéristiques d’avoir l’intention de placer au moins 10 000 € dans les 12 mois à venir et d’avoir modifié leurs placements au cours des dix dernières années. Elles ont été interrogées entre le 30 avril et le 15 juin 2020.

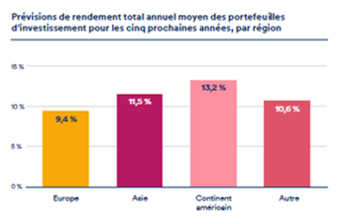

Quand on leur demande quelle performance elles escomptent obtenir pour leur portefeuille dans les 5 années à venir, leur réponse collective est stupéfiante (pour moi en tout cas) : 10,9% par an en moyenne.

Et ça monte, année après année : c’était seulement 9,9% en 2018, puis 10,7% en 2019.

Une splendide illustration de différents biais, dont celui de récence (ça monte, donc ça va continuer à monter).

Un chiffre de l'étude annuelle de Schroders réalisée en plein confinement auprès des investisseurs privés dans le monde, Global Investor Study 2020. Performance annuelle attendue pour les portefeuilles dans les 5 ans à venir : 10,9%.

10,9% – par – anhttps://t.co/XiaKdgLB9J pic.twitter.com/PJrsLXUUfj

— AlphaBetaBlog (@AlphaBetaBlogFR) September 15, 2020

Selon les régions et les pays, les attentes ne sont pas les mêmes : les champions de l’optimisme sont sur le continent américain, avec 13,2% par an ; les investisseurs asiatiques suivent à 11,5% ; les Européens ferment la marche, avec « seulement » 9,4%

Au niveau national, les champions du monde du fumage de moquette sont les investisseurs aux Etats-Unis, qui attendent une performance annuelle moyenne de 15,38%.

Fidèles à notre réputation de pessimistes, nous (les Français) n’attendons « que » 8,31% de performance annuelle (28è sur 32).

Se pourrait-il que les Japonais soient les plus sages, avec des attentes de performance annuelle de 5,96% ? Rendez-vous dans 5 ans (je mets une alerte dans mon calendrier).

L’étude est très riche, n’hésitez pas à la consulter dans son intégralité (ici pour les résultats mondiaux, là pour les résultats France).

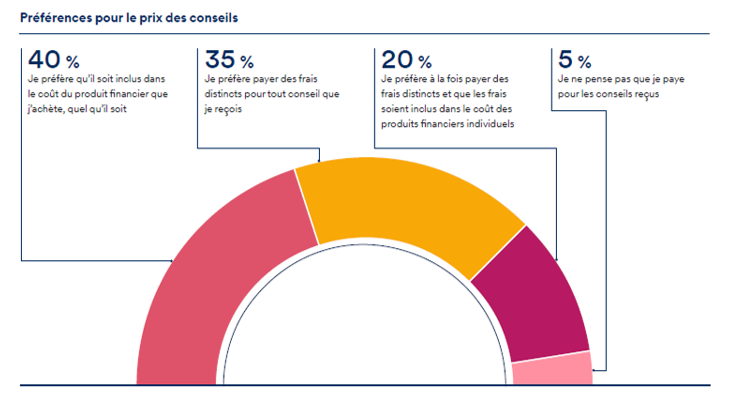

J’en extrais ceci sur les préférences en matière de perception des frais de conseil. Je dois avouer que ça m’a découragé (je parle des 40% qui préfèrent que le prix du conseil soit inclus dans le prix du produit financier, les 5% qui répondent ne pas penser payer pour les conseils reçus ne m’ont pas découragé, ils m’ont atterré).

Mais si je regarde le verre à moitié plein, 35% des répondants préfèrent des frais distincts pour le conseil.

I am the 35%.

Pendant ce temps aux Etats-Unis

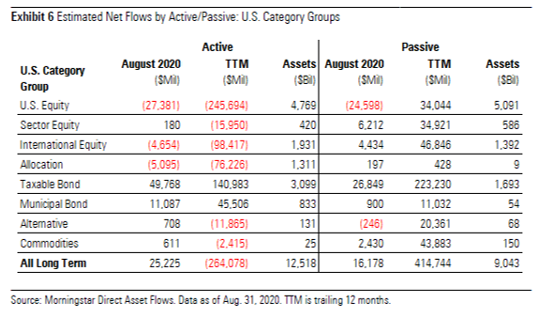

Un peu de répit pour la gestion active, qui a collecté en août, et même plus collecté que la gestion indicielle selon Morningstar3 (les fonds monétaires sont exclus) : +25 milliards de $ pour la première, +16 milliards pour la seconde.

1/ C'était Noël 🎅 en août pour la gestion active aux 🇺🇸, qui a plus collecté (+25 milliards $) que la gestion indicielle (+16 milliards $).

— AlphaBetaBlog (@AlphaBetaBlogFR) September 17, 2020

Sur 12 mois glissants, ça reste calamiteux, avec une décollecte nette de 264 milliards de $, particulièrement sévère dans les actions, contre une collecte nette de 414 milliards de $ pour la gestion indicielle, tirée par les stratégies obligataires (« Taxable Bond »).

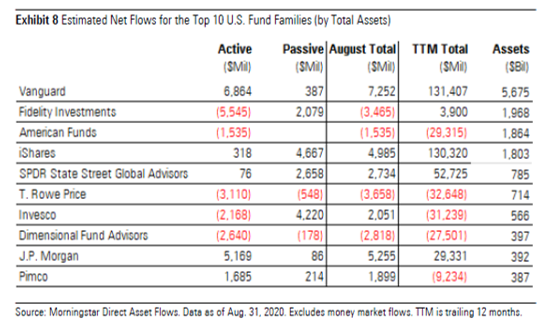

Du côté des sociétés de gestion, ce sont Vanguard et iShares (BlackRock) qui dominent, avec une collecte nette sur 12 mois glissants de 131 milliards de $ pour le premier et de 130 milliards pour le second.

Le troisième géant de l’indiciel, SSGA (State Street Global Advisors) se classe 3ème avec une collecte sur 12 mois de 52,7 milliards de $.

Another one bites the dust

Voici une représentation stylisée d’une attaque d’investisseur activiste :

- L’activiste publie un rapport de recherche détaillé essayant de prouver que la société Will it bite the dust est une fraude qui ne mérite en aucune façon la valorisation qu’elle a en bourse. Il essaie de lui donner le plus d’impact possible en utilisant différents vecteurs de diffusion. Comme la société Will it bite the dust est généralement connue, les médias reprennent le rapport.

- La société I won’t bite the dust réplique rapidement par un communiqué outré, disant qu’elle nie avec véhémence toutes les allégations du méchant activiste qui n’est mû que par l’appât du gain, qu’elle s’est adjoint les services d’un prestigieux cabinet d’avocats, et qu’elle répondra de manière détaillée aux allégations du méchant activiste dès que possible, tout en se réservant le droit d’attaquer devant toute juridiction compétente le méchant.

- Quand les excellents avocats et la société attaquée ont fini de digérer le rapport de recherche du méchant activiste, ils rédigent une réfutation détaillée de chacune des allégations mensongères dudit méchant.

- Soit l’activiste est mauvais, et son attaque tombe à l’eau, auquel cas l’activiste doit changer de métier, soit il a correctement fait son boulot, et la réfutation est un désastre. Et si certaines des allégations sont fondées, la tête du dirigeant de la société Will it bite the dust roule rapidement dans la sciure.

Illustration récente avec la société Nikola (ticker NKLA). Nikola ambitionne de révolutionner le marché des camions en lançant des véhicules à hydrogène.

Incidemment, Nikola était le prénom de Monsieur Tesla. Eh oui, Tesla, ça n’est pas qu’un concepteur de voitures électriques, c’était aussi Nikola Tesla (1856-1943) un génial inventeur américain d’origine serbe, grand défricheur en matière d’électricité.

Robert Lomas a écrit sa biographie, The Man Who Invented the Twentieth Century – Nikola Tesla, Forgotten Genius of Electricity.

Le grand Jean Echenoz avait écrit une magnifique roman de la vie de Tesla, Des éclairs. Qui venait après deux autres merveilles, Ravel, consacré au compositeur du même nom, et Courir, consacré au coureur à pied Emil Zátopek.

Revenons à nos camions à hydrogène. Donc, un petit malin s’est lancé sur le marché forcément prometteur du camion électrique, en choisissant le nom de Nikola pour bénéficier d’une partie de l’aura de Tesla. Ce visionnaire, c’est Trevor Milton.

Nikola s’est coté en bourse via VectoIQ Acquisition Corp (ticker VTIQ), un SPAC (Special-purpose acquisition company), moyen redevenu très en vogue aux Etats-Unis pour s’épargner les affres d’une mise en bourse traditionnelle (IPO).

Coté au NASDAQ, le SPAC a annoncé sa fusion avec Nikola. Le cours de l’action s’est emballé au mois d’août, car Nikola avait très bien fait son travail de relations publiques.

En dépit de résultats peu mirobolants.

Ca m'avait échappé : CA au T2 de Nikola = 36000 $, liés à l'installation de panneaux solaires chez son président. Nikola produit des camions électriques.

Ah, la perte du trimestre est de 87 millions de $.

Ah, la capi actuelle est de 14,5 mds $.https://t.co/egi363g0e9— AlphaBetaBlog (@AlphaBetaBlogFR) August 25, 2020

Bon, on est visionnaire ou on ne l’est pas, il ne faudrait quand même pas passer à côté du Tesla des camions. Nikola avait annoncé le 8 septembre un accord stratégique avec General Motors, qui prenait une participation à son capital de 11% en échange de la fourniture de services valorisés à 2 milliards de $.

Sauf que.

La startup Nikola, qui vient de faire entrer GM à son capital, "réfute les allégations" dans un communiqué dans lequel aucune des allégations n'est réfutée. Mais attention hein, Nikola s'est adjoint les services d'un cabinet d'avocats renommé. https://t.co/V9sm3qsIEY

— AlphaBetaBlog (@AlphaBetaBlogFR) September 11, 2020

Mais au fait, ce camion, il roule tout seul ou il se contente de descendre les pentes ? Dans la réponse de Nikola, chaque mot compte, c'est du travail d'avocats. pic.twitter.com/EkLefMECVf

— AlphaBetaBlog (@AlphaBetaBlogFR) September 14, 2020

Info confirmée par Bloomberg (https://t.co/TfiidqZv0c) et le FT (https://t.co/iUStLPW6sp)

— AlphaBetaBlog (@AlphaBetaBlogFR) September 21, 2020

11 septembre : attaque du méchant activiste.

21 septembre : Milton dit qu’il démissionne pour mieux se défendre.

Je vous laisse découvrir, si elle vous amuse, cette affaire. Vous y découvrirez une publicité pour un camion Nikola, dans lequel on le voit en mouvement (« in motion »).

Le méchant activiste avait affirmé que ledit camion n’était pas propulsé par son moteur, mais descendait une longue pente. Affirmation confirmée par le Financial Times.

Les avocats de Nikola, qui sont des pointures, avaient réussi à pondre une réponse qui restera dans les annales juridiques.

The truck was showcased and filmed by a third party for a commercial. Nikola described this third-party video on the Company’s social media as “In Motion.” It was never described as “under its own propulsion” or “powertrain driven.”

Les activistes sont souvent utiles. Et quand ils commettent des infractions, ils sont soumis à la réglementation boursière du territoire dans lequel ils sont actifs et peuvent être condamnés.

Si vous voulez mieux comprendre les SPAC, je vous recommande cet épisode de l’excellent podcast de Bloomberg, Odd Lots, animé par Tracy Alloway et Joe Weisenthal, dans lequel Kelly Driscoll, du SPAC Fusion Acquisition Corp, explique le fonctionnement de ces véhicules. C’est ici.

Ou encore cet article de Bill Gurley.

H2O AM, Saison 2, Episode 38

Le 16 septembre, H2O AM a expliqué dans un communiqué le mécanisme des side-pockets.

J’écrivais la semaine dernière ceci :

La partie contaminée (non liquide) de chaque fonds sera isolée dans un nouveau véhicule cantonné et la partie saine sera de nouveau négociable.

J’avais tout faux.

Gérard Ampeau me l’a justement fait remarquer sur Twitter, qu’il en soit remercié : la partie contaminée reste dans le véhicule existant, qui change de code ISIN. C’est la partie saine qui est transférée dans un nouveau fonds, qui reprend le code ISIN du véhicule existant.

Simple, non ?

1/ Dans un communiqué paru aujourd'hui, #H2OAM apporte des précisions bienvenues sur le mécanisme de cantonnement et les actifs privés illiquides. pic.twitter.com/tI5KBEmmV9

— AlphaBetaBlog (@AlphaBetaBlogFR) September 16, 2020

La société a également indiqué que les actifs illiquides qui seraient cantonnés avaient déjà été dévalorisés de 60% par rapport à leur valeur nominale.

Décidément, 60%, c’est très à la mode chez les gérants d’actifs frappés par le bacilla illiquidita pestis. C’est le pourcentage qui avait été appliqué en mars 2020 par Invesco au Royaume-Uni pour les fonds gérés par Mark Barnett, le successeur de… Neil Woodford.

Ah, les joies du non-coté dans des fonds actions à liquidité quotidienne. Pour éviter le sort de Woodford, Invesco diminue la valorisation des titres non cotés dans les fonds de Barnett de… 60%. https://t.co/8C3G7uORGs

— AlphaBetaBlog (@AlphaBetaBlogFR) April 1, 2020

Barnett a depuis quitté Invesco.

Woodford/Barnett : mêmes causes, (presque) mêmes effets pour Mark Barnett, qui fut le protégé de Neil Woodford chez Invesco : sous-performance du stock-picking + désastre du non coté = Barnett quitte Invesco. https://t.co/Ljl6Orx27W

— AlphaBetaBlog (@AlphaBetaBlogFR) May 18, 2020

Quant à moi, j’avais eu le nez creux en simulant le 18 mai dernier l’impact sur la VL de H2O MultiEquities d’une décote de 60% sur les actions non cotées détenues par ce fonds (qui fait partie des fonds suspendus).

Si les titres non cotés de H2O Multiequities subissaient le traitement de choc appliqué par Invesco (décote de 60% avant vente), l'impact sur la VL, toutes choses égales par ailleurs, serait de -9,6 points de pourcentage (-60% x 16%)

— AlphaBetaBlog (@AlphaBetaBlogFR) May 18, 2020

Gérard Ampeau, mentionné au début de cette vignette, est l’auteur de La comédie de la notation.

H2O AM, Saison 2, Episode 39

Le jour d’après la communication de H2O AM, Robert Smith et Cynthia O’Murchu frappaient de nouveau.

Les deux journalistes du Financial Times, qui avaient révélé le 18 juin 2019 la présence d’obligations illiquides émises par des sociétés détenus par Lars Windhorst dans plusieurs fonds gérés par H2O AM, ont levé une partie du voile sur la façon dont la société de gestion gérait cette encombrante présence.

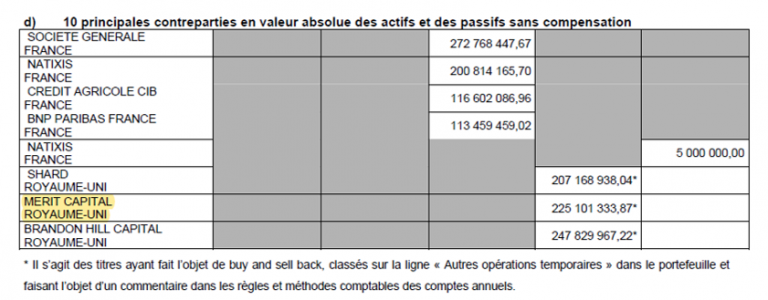

Les indispensables @cynthiao et @BondHack lèvent une partie du voile sur les transactions très créatives du maestro #H20AM avec des courtiers assez confidentiels, dont un mystérieux Merit Capital, pour gérer son exposition aux actifs privés illiquides. https://t.co/20uRm4n9UY

— AlphaBetaBlog (@AlphaBetaBlogFR) September 17, 2020

Avec dextérité et créativité, via des transactions appelées “buy and sell back”.

H2O AM avait déjà mentionné ces transactions dans un précédent communiqué. Voici ce que j’en disais alors :

Je dois avouer ne pas comprendre le « buy and sell back » : dans la mesure où H2O AM était déjà détenteur des titres, je ne vois pas comment ils ont pu les acheter (buy) pour les revendre ensuite (sell-back). Ni qui perçoit ce taux attractif. Passons, il n’y a aucune précision dans le communiqué, je laisse les limiers du Financial Times Robert Smith et Cynthia O’Murchu enquêter.

Smith et O’Murchu ont enquêté, mais il y a toujours quelque chose que je ne comprends pas. Ils donnent un exemple : un gérant d’actifs reçoit d’une contrepartie (un courtier par exemple) des titres très liquides et très sûrs (des obligations d’Etat par exemple) et consent à cette contrepartie des prêts à très court terme avant de rendre les titres à la contrepartie.

Les journalistes écrivent que les transactions faites par H2O AM lui ont permis de sortir une partie des obligations illiquides des principaux actifs de ses portefeuilles4 .

Mais pour faire cela, il faudrait que ces contreparties aient pris en pension les titres illiquides, seule solution pour qu’ils sortent momentanément des portefeuilles des fonds H2O AM. Et ce n’est pas le mécanisme que décrivent Smith et O’Murchu. Ca reste donc très mystérieux pour moi.

Quoi qu’il en soit, les journalistes révèlent que ces opérations ont été effectuées avec des courtiers qui ne font pas partie des grands noms de la profession : Shard, Merit Capital and Brandon Hill Capital.

Ces trois entités apparaissement dans le dernier rapport annuel de H2O Multibonds dans la liste des courtiers avec lesquels le fonds a travaillé. Merit Capital est identifié comme une société du Royaume-Uni. Or il n’existe pas de Merit Capital dans ce pays d’après Smith et O’Murchu.

Il existe une structure de ce nom en Belgique, dont il se trouve que le fondateur, Henry Gabay, est en relation d’affaires de longue date avec… Lars Windhorst. Il a par ailleurs indiqué aux journalistes du FT ne pas avoir fait de transactions avec H2O AM.

H2O AM n’a pas répondu aux demandes de clarification sur l’identité de Merit Capital.

Et comme, selon les mots de feu Jacques Chirac, « les emmerdes c’est comme les cons, ça vole toujours en escadrille. », Chain Finance semble avoir quelques difficultés à rembourser une émission obligataire de 500 millions d’euros. La société a donc obtenu de ses créanciers d’étendre de 3 mois la maturité, du 11 août au 11 novembre.

Et je vous le donne en mille, qui détient 77% de cette émission obligataire ? Des fonds H2OAM.

De mieux en mieux : les fonds #H2OAM détiennent 77% d'une émission de 500 millions d'€ d'obligations Chain Finance, une société "Windhorst", qui arrivaient à maturité le 11 août. Laquelle maturité a été étendue jusqu'au 11 novembre.

Par @scouseviewhttps://t.co/rge0jS3mFr

— AlphaBetaBlog (@AlphaBetaBlogFR) September 17, 2020

Et qui est derrière Chain Finance ? Je vous le donne aussi en mille : Lars Windhorst. C’est en tout cas ce qu’écrivaient les inévitables Robert Smith et Cynthia O’Murchu dans un article paru le 14 septembre 2017.

Il doit se jouer entre H2O AM et Lars Windhorst une prodigieuse partie de poker menteur, dont j’espère qu’on connaîtra un jour les détails.

Décidément, Lars Windhorst porte la poisse à certaines des sociétés de gestion qui investissent dans les sociétés qu’il contrôle.

Un lecteur de mon blog me rappelle que Lars Windhorst avait déjà posé quelques problèmes au sein d'une société de gestion française (et plus précisément d'une équipe actions installée à Londres) avant de devenir le cauchemar de H2O AM.https://t.co/l0QrxJEAOL

— AlphaBetaBlog (@AlphaBetaBlogFR) September 17, 2020

Les produits dont il a été question dans ma semaine Twitter 38 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 38 de 2020. Sayōnara. さようなら.

Illustration : The Simpsons – Season 31 – Episode 17 – Highway to Hell