Décidément, la saga GameStop n’en finit pas de rebondir. Alors que je pensais la partie terminée, le cours de l’action du distributeur de jeux vidéo s’est de nouveau emballé de façon spectaculaire.

Ca n’a évidemment aucun sens, mais après tout, pourquoi pas. Pendant que les néo-spéculateurs spielent en bourse sur leur smarphone, il y a moins de morts dans des accidents de la route.

Je ne comprends décidément pas grand chose à certains phénomènes, dont celui des meme stocks.

Mais comme j’essaie de combattre mon biais de confirmation, je m’intéresse à cet écosystème qui m’est totalement étranger.

J’ai ainsi regardé le chat entre Dave Portnoy, le fondateur de Barstool Sports, dont j’avais déjà parlé ici, et Vlad Tenev, le co-fondateur et dirigeant de Robinhood, le courtier en ligne qui démocratise l’investissement en prenant dans les poches de ses clients une partie démesurée du price improvement qu’ils pourraient obtenir des market makers comme Citadel1.

Voici comment Portnoy présente son invité :

I think he’s a rat and a liar.

C’est une grotesque forme de pornographie financière qui me consterne. Ce bal des bouffons, pathétique moment de finance -2.0, est ici :

Ah, Dave Portnoy, c’est aussi le successeur auto-proclamé de Warren Buffett, dont il sera question ci-dessous (de Buffett, pas de Portnoy).

I’m sure Warren Buffett is a great guy but when it comes to stocks he’s washed up. I’m the captain now. #DDTG pic.twitter.com/WqMR89c7kt

— Dave Portnoy (@stoolpresidente) June 9, 2020

Deux splendides livres d’histoire cette semaine.

Dans La filière, Philippe Sands raconte l’histoire d’un nazi autrichien, Otto von Wächter, qui fut gouverneur de Cracovie puis de Galicie entre janvier 1942 et juillet 1944, échappa aux arrestations et mourut à Rome en 1949.

Sands, qui est un avocat spécialiste du droit humanitaire, retrace la vie de la famille Wächter, aidé par Horst, un des fils de Otto et Charlotte, qui considère que son père n’était pas un monstre.

C’est une enquête historique remarquable, notamment quand Sands montre le rôle de certains dignitaires catholiques et de certains services américains dans l’exfiltration d’anciens nazis ( le titre anglais du livre est The Ratline, la « filière des rats »).

Sands est aussi l’auteur de l’exceptionnel Retour à Lemberg.

« Papa, qu’as-tu fait en Algérie ? » de Raphaëlle Branche s’intéresse à ce qui reste le principal angle mort de l’histoire en France, la guerre d’Algérie, à ceux qui l’ont faite et à leurs proches.

Raphaëlle Branche, historienne, professeure à l’université de Paris-Nanterre, a interrogé pendant 20 ans d’anciens appelés d’Algérie et leur famille (conjointe, frères et soeurs).

C’est un livre bouleversant, notamment la partie qui concerne les difficultés lors du retour d’Algérie, en l’absence totale d’accompagnement de la part de l’armée, puisqu’il n’y avait officiellement pas de guerre (il a fallu attendre le 10 juin 1999 pour que l’Assemblée nationale adopte une proposition de loi reconnaissant officiellement la guerre d’Algérie).

Un extrait (page 394).

Chez les Baupoin, Etienne se montre le plus curieux des enfants : petit, il fouille et découvre des photos. Pourtant il n’ose questionner son père Bernard, percevant que le sujet avait quelque chose de « tabou ». Le mot revient sous la plume de plusieurs enfants interrogés trois ou quatre décennies après : pour beaucoup d’entre eux, prévaut l’impression qu’il y avait chez leurs pères une zone émotionnellement sensible et que l’approcher était transgressif.

Les vacances sont terminées (pour la zone de Paris du moins). Etienne Dorsay nous rappelle qu’il va falloir resserrer une partie du code vestimentaire.

Les vacances en période de guerre sanitaire c’est le temps de la liberté, de l’insouciance, la fin des contraintes, vivre autrement, faire les foufous…

En résumé, on peut mettre aussi son haut de survêtement, il n’y pas de visioconférence.

Youpi. pic.twitter.com/yZneNtsHMr— Etienne Dorsay (@E_Dorsay) February 26, 2021

Et voici le shot hebdomadaire de Gabriela Manzoni.

— Gabriela Manzoni (@ManzoniGabriela) February 27, 2021

Bienvenue dans ma semaine Twitter 9 de 2021.

Sex-and-violence portfolio

Pas de panique, Alpha Beta Blog ne va pas sortir de sa zone de confort. Ce titre provient d’un article du responsable de la rubrique Buttonwood dans The Economist, qui s’interroge sur les raisons du succès de Cathie Wood, la fondatrice d’ARK Invest.

"Cathie Wood has found a way of selling an important concept—the extreme skewness of stockmarket returns—to a mass market. [She] is […] giving people what they want: a sex-and-violence portfolio undiluted by anything dull or safe."https://t.co/b13FBllmyt

— Philippe Maupas (@philmop) February 25, 2021

L’explication ?

Cathie Wood a trouvé une manière de vendre un concept important — l’asymétrie extrême de la performance des actions — à une audience de masse. Elle donne aux gens ce qu’ils veulent : un portefeuille de sexe et de violence, non dilué par des ajouts ennuyeux ou sans risque.

Il s’agit bien entendu d’une image : il n’y a ni sexe, ni violence dans les portefeuilles des ETF d’ARK Invest. Mais l’image est parlante, non ?

Laissons sexe et violence de côté, et intéressons-nous à l’asymétrie de la performance des actions. Elle se mesure statistiquement par le coefficient d’asymétrie (en anglais : skewness).

Une distribution normale, parfaitement centrée autour de la moyenne, a un coefficient d’asymétrie nul.

Quand on analyse la distribution de la performance des actions, on constate une asymétrie positive : très peu de valeurs délivrent des performances extrêmement positives, alors que la plupart des titres délivrent des performances médiocres, voire désastreuses.

C’est ce qu’ont montré les recherches2 d’Hendrik Bessembinder (Arizona State University).

Si Cathie Wood ne parle pas de skewness, elle en fait mention indirectement quand elle dit rechercher les actions ayant un potentiel de croissance exponentielle.

Mais voilà, il y a un mais, et un mais de taille : il y a un gouffre entre dire rechercher la croissance exponentielle et y arriver durablement. Et la forte croissance des encours gérés par ARK Invest sera un handicap, la taille étant l’ennemi de la performance en gestion active.

L’effet Ark est à la fois tout nouveau et vieux comme le monde. Dans le passé, de nombreux gérants stars ont été confrontés à la difficulté de continuer à surperformer avec des encours en croissance. La bonne nouvelle pour Cathie Wood, c’est qu’aucun d’entre eux n’a fini pauvre.

Je me suis intéressé aux gérants stars. C’est ici : L’affaire H2O sonne-t-elle le glas pour les gérants stars ?

Dear Charlie

Charlie, c’est Charlie Munger, 97 ans et une tête qui fonctionne toujours remarquablement. C’est aussi le partenaire de Warren Buffett (90 ans), le dirigeant de Berkshire Hathaway.

En tant que président du conseil d’administration, Munger participe rituellement à l’assemblée générale annuelle du Business Daily, un groupe de presse et éditeur de logiciels de Los Angeles. Son intervention est toujours un grand, agréable et utile moment.

La semaine dernière, Munger n’a pas mâché ses mots, et a même utilisé un registre particulièrement fleuri.

Charlie Munger sur la folie des SPACs : "the investment banking profession will sell shit as long as shit can be sold"https://t.co/rl7olKtFK6

— AlphaBetaBlog (@AlphaBetaBlogFR) February 25, 2021

L’affaire GameStop est

ce qui peut se produire quand de nombreuses personnes utilisent les marchés actions pour jouer, comme on parie sur des chevaux au tiercé.

Qui sont les coupables, Oncle Charlie ?

Cette frénésie est alimentée par des gens qui perçoivent des commissions et d’autres types de revenus via cette nouvelle génération de parieurs. Et bien entendu, quand les choses sont poussées à l’extrême, se produisent des phénomènes comme ce short squeeze.

Réaction outrée de Robinhood :

Suggérer que les néo-investisseurs [nos utilisateurs] ont la « mentalité de parieurs hippiques » est décevant et élitiste.

To suggest that new investors have a “mindset of racetrack bettors” is disappointing and elitist.

— Robinhood (@RobinhoodApp) February 25, 2021

Oncle Charlie, que penses-tu des SPAC ?

Le monde serait meilleur sans eux.

Mais encore Oncle Charlie ?

Ce type de folle spéculation sur des entreprises qui n’ont pas encore été trouvées ou identifiées est le signe d’une bulle irritante.

Et voici le registre fleuri :

C’est juste que la profession des banquiers d’affaires vendra de la merde tant que la merde peut être vendue.

Dans un registre plus traditionnel, Munger avait tenu un important discours dans les années 1990 : The Psychology of Human Misjudgment.

L’excellentissime Jason Zweig du Wall Street Journal a compilé différentes ressources sur Munger. C’est là.

Charlie distribuant des bourre-pifs, c’est ici.

La lettre de Warren

Après Charlie Munger, Warren Buffett. Et sa lettre annuelle aux actionnaires de Berkshire Hathaway (BH).

Du haut de ces deux papys flingueurs, près de deux siècles de vie vous contemplent, et plus d’un siècle à la tête de BH.

La dernière lettre aux actionnaires de Berkshire Hathaway de Warren Buffett est ici 🔽https://t.co/LsvGEwnQX6 pic.twitter.com/n9rrias4oC

— AlphaBetaBlog (@AlphaBetaBlogFR) February 27, 2021

Buffett commence sa lettre par expliquer qu’on qualifie parfois Berkshire Hathaway de conglomérat. Ce qui n’est pas le cas.

Un conglomérat achète généralement la totalité du capital d’entreprises médiocres en payant trop cher avec une devise surévaluée (sa propre action) grâce à une comptabilité souvent créative. Ca se finit généralement mal.

Charlie et moi voulons que notre conglomérat possède tout ou partie d’un groupe diversifiée d’entreprises avec de bonnes caractéristiques économiques et de bons dirigeants. Que Berkshire contrôle ou pas ces sociétés ne nous importe pas.

Il m’a fallu du temps pour devenir sage. Mais Charlie – ainsi que les difficultés rencontrées pendant 20 ans avec la société textile dont j’ai hérité en rachetant Berkshire – m’a finalement convaincu que détenir une position minoritaire d’un excellent business est plus profitable, plus agréable et représente beaucoup moins de travail que de devoir se battre avec 100% d’une entreprise marginale.

Les 4 joyaux de la couronne Berkshire sont tout d’abord la compagnie d’assurance GEICO, détenue à 100%, grâce à laquelle le groupe dispose de 138 milliards de dollars de primes et de fonds propres qui peuvent être investis.

Les concurrents de GEICO, pour des raisons réglementaires, et parce qu’ils ont bien moins de fonds propres, doivent majoritairement placer leurs primes en obligations.

Or, pour Buffett,

ce n’est pas en obligations qu’il faut être investi en ce moment3.

BNSF, le plus grand transporteur ferroviaire aux Etats-Unis, également détenu à 100%, est le deuxième joyau de la couronne.

Puis Apple, dont BH détient 5,4%, et Berkshire Hathaway Energy, détenue à 91%.

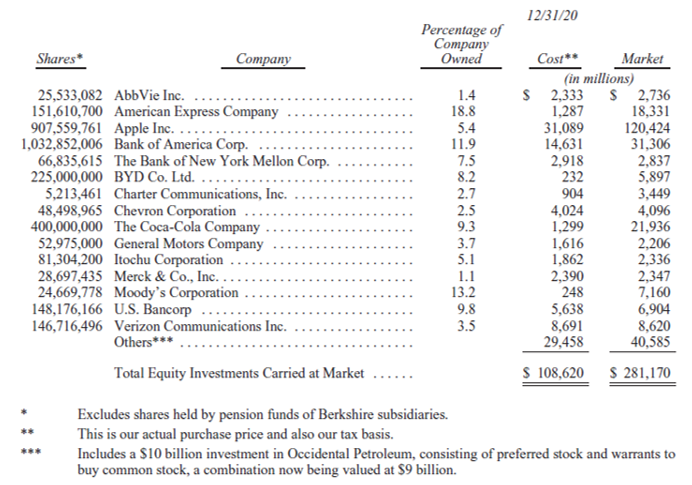

Voici le tableau des participations minoritaires de BH, avec le coût d’acquisition (colonne Cost) et la valeur de marché à fin 2020 (colonne Market).

Buffett fait son plaidoyer habituel en faveur des Etats-Unis :

Our unwavering conclusion: never bet against America.

Il rappelle que Munger et lui suivent la même ligne directrice depuis 56 ans, et qu’ils sont très attachés à leurs fidèles investisseurs privés :

At Berkshire, we have been serving hamburgers and Coke for 56 years. We cherish the clientele this fare has attracted.

On a vu tout le mal que Munger pensait de la culture Robinhood. Buffett y fait allusion.

Les dizaines de millions d’investisseurs et de spéculateurs [qui ne sont pas actionnaires de BH] aux Etats-Unis et ailleurs ont une grande variété de choix d’actions en fonction de leurs goûts. Ils trouveront des dirigeants et des gourous des marchés avec des idées séduisantes. S’ils veulent des objectifs de cours, des résultats pilotés et des « histoires », ils ne manqueront pas de courtisans. Des chartistes leur expliqueront avec confiance ce que certaines figures techniques sur un graphique impliquent en matière d’évolution des cours. Il y aura toujours des incitations à faire quelque chose.

L’assemblée générale aura lieu le 1er mai à Los Angeles (première fois qu’elle n’a pas lieu à Omaha) et sera diffusée par Yahoo Finance.

Buffett sera là, ainsi que Charlie Munger, absent l’an dernier, Ajit Jain et Greg Abel, les 2 vice-présidents de BH. L’un d’entre eux est sans doute le successeur de Buffett.

Mais dans son rapport, ce dernier mentionne plusieurs fois des dirigeants de sociétés détenues par BH ou d’actionnaires fidèles ayant 100 ans et plus.

Il n’a manifestement aucune envie de prendre sa retraite.

Don ESG

Hide not Slide publie via Substack une excellente lettre d’information sur les bourses et les fournisseurs de données financières, Front Month. Il a expliqué dans un entretien paru sur Seeking Alpha pourquoi il était important de suivre ces acteurs

Il s’est récemment risqué à une audacieuse comparaison : ESG et mafia.

L’ESG au pays du Parrain, il fallait oser.

For @HideNotSlide, in the ecosystem of #ESG investing, a structure is taking shape in coordination with exchanges, data providers & asset managers that closely resembles that of The Godfather’s five ruling families.https://t.co/wgl3XIOffD

— Philippe Maupas (@philmop) February 26, 2021

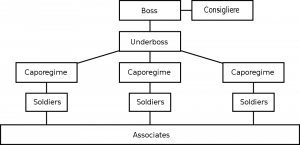

Le blogueur anonyme rappelle la structure des familles mafieuses.

Les associates, c’est le menu fretin des gros bras pas affiliés directement à la famille, mais utilisés pour faire régner l’ordre. Dans le monde de l’ESG, ce sont les sociétés cotées cherchant à améliorer leur image et leur valorisation en étant de bons acteurs ESG qui jouent ce rôle.

Les soldiers, ce sont les gros bras affiliés à la famille. Toute attaque contre eux est une attaque contre la famille. Les agences de notation sont les soldats de l’ESG. Hide not Slide cite S&P et Moody’s. Une société cotée qui n’est pas un bon acteur ESG sera punie par un mauvais rating ESG.

Un niveau plus haut dans la hiérarchie, on trouve les capi (caporegime). Ils ne mettent pas les mains dans le cambouis comme le font les associates et les soldiers, et bénéficient d’importantes rentrées financières. Dans le monde de l’ESG, les capi sont les bourses, qui disposent d’un atout important pour faire croître le gâteau de l’ESG : les standards de cotation. Le NASDAQ a ainsi proposé d’imposer des critères au niveau du conseil d’administration des sociétés souhaitant se faire coter (au moins une femme et au moins un représentant LGBT). Les bourses vendent en outre des données ESG et des produits dérivés liés à des indices ESG.

Encore un niveau plus haut, on trouve l’underboss. Il est juste sous le boss, le capo, le Don. Pour l’ESG, les underbosses sont les fournisseurs d’indices : FTSE Russell, MSCI et S&P DJ Indices.

Et tout en haut se trouve le boss. Le capo di tutti capi. Le Don de l’ESG.

Alors, qui est le Don Vito « Corleone » Andolini de l’ESG ?

BlackRock bien sûr. Le plus grand gérant d’actifs au monde. Qui profite du travail de toute la structure sous lui pour faire croître ses encours ESG et augmenter son chiffre d’affaires.

BlackRock qui est le premier ou le deuxième actionnaire de toutes les sociétés du S&P 500 et qui est si bien connecté à toutes les administrations américaines.

Conclusion du blogueur :

Est-ce que l’ESG apportera les changements que les millénariaux appellent de leurs voeux ? Ce sera l’objet d’un post ultérieur. Mais quoi qu’il advienne, la mafia de l’ESG travaille dur pour s’assurer d’avoir sa part du gâteau.

I’m gonna make him an offer he can’t refuse.

Cercle de compétence

Une des nombreuses théories des duettistes Buffett et Munger est qu’il ne faut pas sortir de son cercle de compétence (« circle of competence »).

Shane Parrish, de l’excellent blog Farnam Street (c’est incidemment l’adresse de Berkshire Hathaway à Omaha), résume cette théorie ici.

S’aventurer dans le monde des actifs illiquides quand on est avant tout un gérant global macro, c’est clairement sortir de son cercle de compétence.

Et les porteurs de parts des 8 fonds H2O AM concernés (les 7 fonds de droit français et le fonds de droit irlandais H2O Fidelio liquidé fin janvier 2021 sans qu’il y ait eu la moindre communication de H2O AM sur son site) sont les dindons de cette triste farce.

Le régulateur britannique, la FCA, a sifflé la fin de la récréation et imposé à H2O AM de s’adjoindre les services de conseils compétents pour l’assister dans la vente des actifs illiquides émis par les sociétés détenues par Lars Windhorst.

La FCA impose à #H2OAM de se faire assister dans la session des actifs contaminés par le bacille 🦠 illiquidita H2O pestis. C'est Perella Weinberg Partners qui s'y colle.

par @Redjecohttps://t.co/ZKGwBm9FkR

— AlphaBetaBlog (@AlphaBetaBlogFR) February 26, 2021

H2O AM a choisi Perella Weinberg Partners (PWP), une société de services financiers, et Linklaters, un cabinet d’avocats.

PWP, c’est du lourd, des experts qui résolvent les situations insolubles.

PWP has an unmatched appetite for challenge – we thrive on solving the unsolvable. Our unique ability to see what others do not and connect disparate information creates novel insights that lead to optimal outcomes.

J’espère vraiment que c’est H2O AM qui paie ces deux sociétés, et pas les side pockets.

Sinon, du côté de la collecte, ça donne cela.

Et du côté de la performance, on en est là.

Les produits dont il a été question dans ma semaine Twitter 9 peuvent être achetés en priorité chez votre libraire (pour les livres). Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 9 de 2021. Sayōnara. さようなら.

- Fin 2020, la SEC a condamné Robinhood à payer 65 millions de dollars d’amende pour des faits que j’ai décrits ici, « Homo homini lupus ».

- Par exemple Wealth Creation in the U.S. Public Stock Markets 1926 to 2019.

- « Bonds are not the place to be these days. »

Une réponse sur « Ma Semaine Twitter 9 de 2021 »

Pour en savoir plus sur les SPAC, Vernimmen en parle dans leur dernière lettre numéro 186 de Février 2021

ACTUALITÉS: De nouvelles méthodes d’introduction en Bourse