Jack Bogle est le fondateur de Vanguard, le géant de la gestion passive (et active d’ailleurs) qui enregistre des montants de collecte proprement hallucinants depuis des mois.

Barry Ritholtz est un des bloggeurs les plus influents aux Etats-Unis. C’est aussi le fondateur de Ritholtz Wealth Management, une société de conseil en investissements financiers (Registered Investment Advisors).

Tous les deux ont récemment prodigué quelques conseils à la gestion active qui traverse une bien mauvaise passe en raison de son incapacité collective à délivrer de la surperformance.

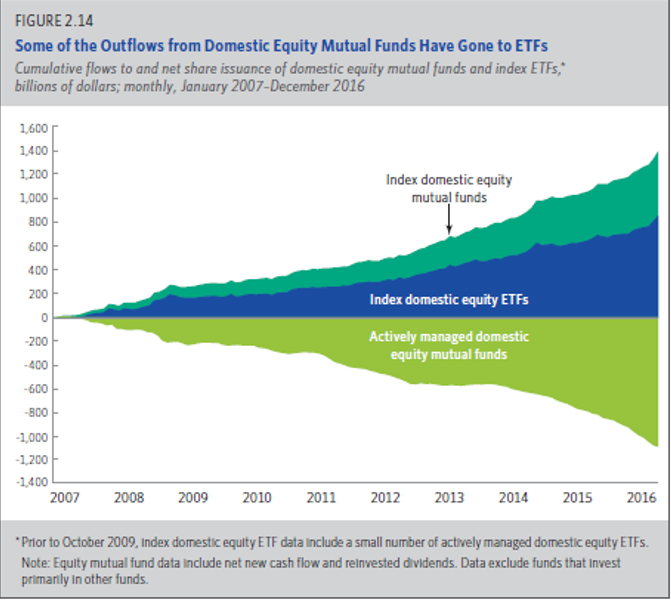

Le graphique ci-dessous permet de visualiser l’étendue des dégâts. Extrait du passionnant Fact Book 2017 de l’ICI (Investment Company Institute, l’association des gérants d’actifs aux Etats-Unis), il fournit l’évolution des flux vers les produits passifs et vers les produits actifs investis en actions Etats-Unis entre 2007 et 2016.

Les flux vers les fonds indiciels (non ETF) sont en tout en haut, en vert foncé ; les flux vers les ETF sont en dessous, en bleu foncé. En cumulé, sur la période analysée, les produits indiciels ont collecté environ 1400 milliards de $.

En dessous et en vert pistache, les fonds actions Etats-Unis gérés activement ont décollecté environ 1100 milliards de $.

La symétrie est presque parfaite. Les montants sont colossaux.

Dans le premier volet de cette série, j’examine les conseils de Jack Bogle.

Une carrière de 66 ans dans la gestion

Jack Bogle a 87 ans. Il va bientôt célèbrer son 66ème anniversaire dans l’industrie de la gestion d’actifs. Il a créé en 1976 Vanguard, qui est devenu le deuxième plus gros gérant d’actifs au monde.

Vanguard est une structure de type mutualiste, techniquement détenue par les fonds qu’elle gère, donc par les porteurs de ces fonds.

Depuis sa création, Vanguard a fait bénéficier ses clients/propriétaires de nombreuses baisses des frais de gestion au fur et à mesure de la croissance des actifs.

Le niveau moyen des frais de la gamme Vanguard est actuellement de 0,12%.

Lors de la dernière conférence annuelle de Morningstar qui s’est tenue à Chicago du 26 au 28 avril, Bogle s’est adressé aux participants (le texte de son intervention est disponible dans un pdf en anglais ici) en donnant quelques conseils à la gestion active.

La gestion active a échoué

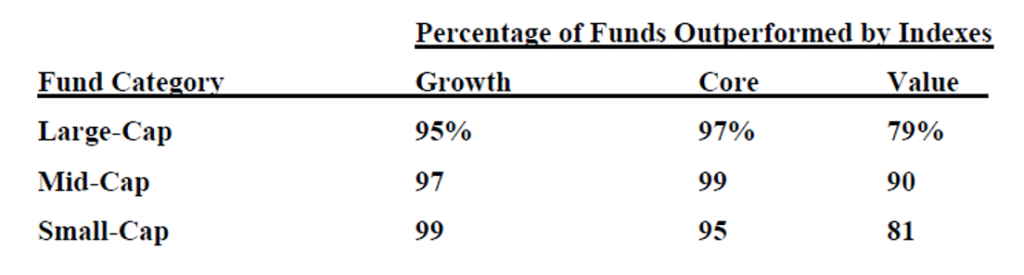

Il résume tout d’abord la menace mortelle à laquelle elle doit faire face avec un tableau extrait de la dernière étude SPIVA de Standard & Poor’s Dow Jones Indices sur la performance des fonds gérés activement domiciliés aux Etats-Unis (voir ici mon post sur le volet européen de cette étude).

Sur 15 ans, entre 79% et 99% des fonds actions ont fait moins bien que l’indice affecté à leur catégorie (Large-Cap = grandes valeurs ; Mid-Cap = moyennes valeurs ; Small-cap = petites valeurs ; Growth = Croissance ; Core = Ni Croissance, ni Value ; Value = Value, faute de mieux!).

Par exemple, 97% des fonds grandes valeurs « core » ont fait moins bien que l’indicateur de référence (le S&P 500 en l’occurrence) sur 15 ans (au 31/12/2016).

Deux options pour faire face

Bogle identifie deux options stratégiques pour les gérants actifs, en fonction de leur structure :

- Pour les sociétés détenues en partie ou en totalité par leurs fondateurs et certains collaborateurs, ne rien changer (« Dont’ do something. Just stand there. »).

Ces sociétés peuvent créer de nouveaux fonds actifs. Ou bien se lancer à contre-coeur dans la gestion indicielle. Mais elles n’ont aucune raison de réduire les frais de gestion de leur gamme active de 1 à 0,5%, car elles ne pourront de toute façon pas se battre contre des fonds indiciels à 0,04% de frais.

Baisser fortement les frais de gestion diminuerait considérablement les profits et par conséquent la rémunération des collaborateurs, ce que ces derniers ne sauraient tolérer. Les sociétés ayant des actionnaires minoritaires s’aliéneraient ces derniers, habitués jusque là à une forte croissance des résultats.

Ne rien changer est donc la meilleure solution pour maintenir les profits.

Autre piste, utiliser des stratégies quantitatives actives propriétaires pour lancer des ETF Smart Beta. Pour Bogle, le Smart Beta, c’est le loup de la gestion active qui se déguise en agneau de la gestion indicielle. Il doute de la viabilité de ces stratégies.

- Pour les sociétés de gestion appartenant à un conglomérat financier ou à une banque, la moins mauvaise solution pour l’actionnaire est de les traiter comme ce qu’elles sont, à savoir des vaches à lait.

Ne pas faire d’investissements supplémentaires.

Ne pas réduire les frais de gestion.

S’il est probable que la décollecte va se poursuivre pour les fonds actifs, la poursuite de la hausse des marchés pourrait atténuer la baisse du chiffre d’affaires (Bogle n’y croit pas trop). A terme, l’actionnaire vendra vraisemblablement sa filiale de gestion d’actifs à vil prix, ou la fusionnera avec un acteur dans la même situation.

Les économies d’échelle confisquées par l’industrie

Bogle blâme ensuite l’industrie de la gestion d’actifs aux Etats-Unis pour ne pas avoir fait bénéficier ses clients des économies d’échelle réalisées au fur et à mesure de la croissance des encours confiés par ces derniers. Entre 1951 et 2016, les actifs gérés ont en effet été multipliés par 5400 et les frais par 5600.

Conséquence de cette captation intégrale des économies d’échelle par les sociétés de gestion ? Leur niveau de profitabilité a explosé. Ainsi, la performance boursière des trois plus grands gérants d’actifs coté depuis 20 ans a été en moyenne de 13% par an, contre 7,7% pour le S&P 500 (on a vu par ailleurs vu que très peu de fonds actifs avaient battu cet indice sur 15 ans).

Soit 3 fois plus pour ces 3 sociétés en cumulé que pour l’indice.

Bogle cite un extrait d’un manuel consacré à la gestion d’actifs rédigé par Andrew Ang, alors (2014) professeur à l’Université de Columbia :

Les gérants d’actifs ont du talent, mais en moyenne ce talent n’enrichit pas leurs clients. […] Alors que l’Investment Company Act 1940 [la loi qui régule les fonds aux Etats-Unis] accorde un niveau de protection significatif aux investisseurs, la plupart des fonds sont gérés au bénéfice des sociétés de gestion, pas des investisseurs.

Depuis, Andrew Ang est devenu l’un des dirigeants de BlackRock, le plus gros gérant d’actifs au monde, coté en bourse.

Un seul maître, l’investisseur

Bogle revient enfin sur son combat de toute une vie : un fonds a deux maîtres, les actionnaires de la société de gestion et les investisseurs qui achètent le fonds. Le maître qui décide, c’est aujourd’hui l’actionnaire. Pour Bogle, ça devrait être l’investisseur qui achète le fonds.

Quand il y a un conflit entre les deux maîtres, quel est l’intérêt qui doit passer en premier ? Pour Bogle, si l’industrie de la gestion veut délivrer sa promesse à ses clients, c’est celui de l’acheteur du fonds qui doit toujours primer.

Il rappelle que l’Investment Company Act of 1940 établit clairement que les fonds doivent être gérés dans l’intérêt des investisseurs qui les détiennent. Selon lui, l’industrie de la gestion s’est affranchie de cette obligation. Quand elle la respectera, une stratégie fiduciaire vis-à-vis des investisseurs se mettra naturellement en place.

Les administrateurs des fonds exigeront des sociétés de gestion une baisse importante des frais de gestion, qui pourra être étalée dans le temps.

Les sociétés de gestion cesseront de lancer des produits à durée de vie courte ne visant qu’à lever des capitaux en s’appuyant sur une thématique en vogue.

Les gérants actifs lanceront des fonds indiciels.

Réduiront leurs dépenses de marketing.

Certains adopteront peut-être même une structure mutualiste, comme Vanguard.

Ce sera donc un retour aux valeurs fondatrices oubliées par l’industrie de la gestion d’actifs qui pourra de nouveau fièrement dire : « nous vendons ce que nous produisons » (« we sell what we make »), plutôt que de dire cyniquement « nous produisons ce qui se vendra » (« we make what will sell »).

C’est beau comme un film de Frank Capra ou une illustration de Norman Rockwell, mais je doute que Bogle ait gain de cause de son vivant.

Il n’y a qu’un Vanguard. Mais heureusement, il y a un Vanguard.