Je viens de finir de lire une remarquable biographie de Simon Leys (1935-2014). La biographie est de Philippe Paquet et s’intitule Simon Leys – Navigateur entre les mondes.

Né Pierre Ryckmans, ce sinologue belge est devenu célèbre après la parution en 1971 des Habits neufs du président Mao, sous son nom de plume de Simon Leys.

Il y écrivait que le roi était nu et n’était qu’un tyran, à une époque où les maoïstes/maolâtres rivalisaient dans le grotesque pour glorifier Mao (Tsé-Toung dans la transcription de l’époque, Zedong aujourd’hui).

12 années après la parution de ce brûlot, Leys était invité par Bernard Pivot dans l’émission Apostrophes et exécutait très proprement un livre sur la Chine de Maria Antonietta Macciocchi, journaliste, écrivaine et femme politique italienne, Deux mille ans de bonheur.

Que les idiots disent des idioties, c’est comme les pommiers produisent des pommes, c’est dans la nature, c’est normal. Le problème, c’est qu’il y ait des lecteurs pour les prendre au sérieux.

Leys n’était pas un de ces polémistes professionnels qui encombrent aujourd’hui les talk-shows des multiples chaînes de télévision et ne vivent que de clash. C’était un chercheur érudit attaché à la vérité. Et sa sortie contre le livre de Macchiocchi s’est produite en 1983, bien avant internet, les réseaux sociaux, les filtres de bulle et les fake news.

Le problème, c’est qu’il y ait des lecteurs pour prendre [les idiots] au sérieux.

Ca sonne très moderne, non ?

Je ne sais pas pourquoi, la lecture d’une tribune sur le site de Forbes m’a fait penser à l’épisode Leys/Macciocchi. Cette tribune a été écrite par Frank Holmes, qui, quand il n’écrit pas des tribunes sur l’apocalypse indicielle, gère (activement) des fonds actions Etats-Unis, or, matières premières chez U.S. Global Investors.

Forbes est une très sérieuse publication consacrée à l’économie créée aux Etats-Unis en 1917. C’est aussi bien entendu un site internet. Et comme tout média, Forbes doit générer du trafic. En publiant du contenu attractif : soit par sa qualité, soit par son caractère polémique.

C’est entre autres à cela que servent les contributions externes.

Celle de Frank Holmes est titrée : « Allons-nous vers une débâcle indicielle ? » (« Are we headed for a passive index meltdown? »). Je rappelle que faire un titre, c’est un art, et que les titres sont généralement écrits par un.e spécialiste qui n’est presque jamais l’auteur de l’article. (Je ne suis pas journaliste, je revendique l’entière paternité des titres de tous les posts publiés sur ce blog, ainsi que les intitulés des vignettes des épisodes de ma semaine Twitter, pour le meilleur – rare – et pour le pire- fréquent.)

You enjoyed "Passive investing is worse than marxism"? You'll love "Are We Headed For A Passive Index Meltdown?" https://t.co/yTsMuVz9xo h/t @michaelbatnick pic.twitter.com/VbbebaCK6w

— Philippe Maupas (@philmop) September 22, 2018

Dans sa tribune, Holmes égrène toutes les inepties ressassées par les opposants à la gestion indicielle. Il s’inscrit dans une longue et prestigieuse lignée.

- Celle des génies qui avaient décrété après le lancement du premier fonds indiciel aux Etats-Unis en 1975 que les fonds indiciels étaient anti-américains.

- Celle du patron de la recherche de Sanford Bernstein, Inigo Fraser-Jenkins, qui avait osé, dans une note de recherche de 2016 devenue fameuse (« The Silent Road to Serfdom: Why Passive Investing Is Worse Than Marxism »), écrire que la gestion indicielle était pire que le marxisme. Je me demande si elle est pire que le maoïsme.

Holmes commence fort en rappelant ce que Jack Bogle, le fondateur de Vanguard et l’un des pères spirituels de la gestion indicielle traditionnelle (à savoir répliquant des indices capipondérés) à bas coûts, avait déclaré lors de la réunion annuelle des actionnaires de Berkshire Hathaway en 2017 :

Si tout les investisseurs adoptaient une approche indicielle, ce serait le chaos, une catastrophe. Les marchés cesseraient de fonctionner.

Ah ben mince alors.

Et si tout le monde prenait sa voiture, il y aurait beaucoup plus d’embouteillages et l’air serait encore plus pollué. Et si tout le monde devenait végétarien, les éleveurs seraient dans la mouise. Et s’il n’y avait plus de délinquants/voleurs/assassins, que feraient les policiers et les gendarmes ?

Figurez-vous que le raz-de-marée indiciel a a faussé les prix de certains actifs et porté le prix d’autres actifs à des niveaux excessifs.

Et même que

ça pourrait se terminer très mal pour certains investisseurs [lesquels Frank ?], comme je l’ai dit à CNBC Asia la semaine dernière. Quand, à la fin de l’année, certains fonds pesant des milliards de dollars devront rebalancer leur portefeuille, il est possible que nous assistions à une correction. La même chose s’est produite pendant la bulle internet en 2000, quand tout le monde a rebalancé son portefeuille après une hausse phénoménale des valeurs technologiques.

Euh, Frank, tu es vraiment sûr que tout le monde a rebalancé son portefeuille en 2000, et vendu les valeurs techno qui avaient tant monté pour acheter des titres Value ? Ce n’est pas le souvenir que j’ai de cette période. En ce qui me concerne, j’avais vendu à temps ma position en titres Infonie (j’avais dû en acheter pour 3500 FF) mais j’avais malheureusement gardé mes titres Alcatel, achetés au moment de la privatisation. Je les ai vendus bien plus tard, à perte (quand j’ai vendu, Alcatel était super Value, j’ai bien rebalancé, mais des années trop tard).

Frank enfonce le clou : la bulle techno actuelle n’est pas seulement la deuxième bulle la plus spectaculaire en 4 décennies. C’est une bulle où très peu de valeurs e-commerce sont sur-représentés dans les indices. Rendez-vous compte : Apple est présente dans près de 210 indices. 210 ! (Euh, Frank, Apple, c’est une valeur de l’e-commerce ?)

Et Frank de poursuivre sa puissante argumentation :

Si tout le monde veut vendre au même moment, la correction prendra par surprise de très nombreux investisseurs. Comme Warren Buffett l’a dit : « c’est quand la mer se retire qu’on voit qui se baignait nu.”

Frank, you mean the Warren Buffett dont j’ai parlé la semaine dernière ?

Celui qui, dans sa lettre 2013 aux actionnaires de Berkshire Hathaway, a mentionné en page 20 les instructions pour le mandataire en charge de gérer la somme d’argent qu’il léguera à sa veuve.

Placez 10% du cash dans des bons du Trésor à court terme et 90% dans un fonds indiciel S&P 500 à très bas coût (je suggère un fonds Vanguard). Je pense que les résultats de long terme de cette allocation seront supérieurs à ceux de la plupart des investisseurs qui utilisent des produits chers – qu’il s’agisse de fonds de pension, d’institutions ou de particuliers.

Pour que l’internaute comprenne bien la nature du danger que posent les fonds indiciels à bas coûts, Holmes utilise une analogie inattendue.

Comme le dit le proverbe [si le proverbe le dit, c’est donc vrai, car le proverbe, lui, ne ment pas], tu reçois à la hauteur de ce que tu paies (You get what you pay for), et ce que tu achètes pour pas grand chose te coûte souvent fort cher sur le long terme. [Attachez vos ceintures, on décolle et on va bientôt franchir le mur du çon.] Une plastie du ventre coûte moins cher à Tijuana, Mexique, qu’à Los Angeles. Mais vous risquez de payer bien plus cher en dépenses médicales si un problème advient. La même logique s’applique à certains produits indiciels, qu’il s’agisse de fonds traditionnels ou d’ETF.

You get what you pay for. Jack Bogle, le fondateur de Vanguard mentionné par Holmes au début de son papier, a l’habitude de dire que quand on investit, on reçoit précisément ce que l’on ne paie pas (en payant des frais bas, on ne paie pas des frais élevés par définition), pas ce que l’on paie : In investing, you get what you don’t pay for. Je suis plus Boglehead que Holmeshead. Quant à ma plastie du ventre (il semble que ça s’appelle une abdominoplastie), j’hésite encore entre Tijuana ou à Los Angeles.

Frank poursuit en citant un papier de recherche de Vincent Deluard, un macro stratégiste de INTL FCStone. Selon Deluard, dans les 12 derniers mois (pas de précision de période sur les graphiques, mais ça doit être récent), les valeurs de l’indice Russell 3000 présentes dans moins de 75 indices ont largement surperformé les valeurs présentes dans plus de 200 indices. Bon, c’est l’inverse sur 5 ans, mais quand même, ça prouve quelque chose non ?

Et là, Frank se surpasse (c’est moi qui souligne en italique et en gras) :

Il est probablement trop complexe pour moi de déterminer s’il y a ici corrélation ou causalité. [Frank, c’est précisément ce qu’il faut déterminer. S’il n’y a pas de causalité, ton raisonnement ne vaut rien.] Pour moi, l’implication c’est qu’il y a un potentiel de gain énorme dans les titres qui sont le moins aimés par les fournisseurs d’indices. [Frank, les fournisseurs d’indices ne sont pas dans le registre de l’amour, ils appliquent des règles.] Les gérants actifs talentueux qui sont capables de dénicher ces joyaux cachés et de leur allouer les montants appropriés méritent largement chaque centime que les investisseurs leur laissent en frais.

Mais au fait, Frank Holmes est-il lui-même un de ces « gérants actifs talentueux capables de dénicher les joyaux cachés » ? Réponse avec Morningstar pour le fonds U.S. Global Investors All American Equity Fund que Frank gère depuis le 6 avril 1999.

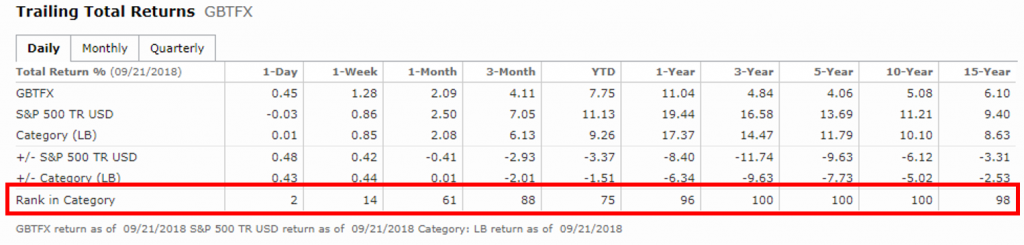

Le tableau ci-dessous fournit la performance glissante du fonds (ligne GBTFX, son ticker) sur différentes périodes (calculs au 21 septembre 2018), allant de 1 jour (1-Day) à 15 ans (15-Year). Sont également fournies la performance de l’indice S&P 500, qu’affecte Morningstar à la catégorie Grandes Capitalisations (LB, pour Large Blend), et la sur- ou sous-performance par rapport à l’indice (+/- S&P 500) et à la moyenne de la catégorie (+/- Category).

La dernière ligne (Rank in Category) mentionne le classement du fonds en percentile : un rang de 1 dénote un classement dans le premier percentile de la catégorie, c’est-à-dire le meilleur classement, et un rang de 100 dénote un classement dans le dernier percentile, c’est-à-dire le plus mauvais des classements.

Source : www.morningstar.com

Le moins que l’on puisse dire, c’est que GBTFX, le fonds géré par Frank, est TRES régulier : il truste les plus mauvaises places sur toutes les périodes entre 1 et 15 ans : 96ème percentile sur 1 an, 100ème percentile sur 3 ans, 100ème percentile sur 5 ans, 100ème percentile sur 10 ans et 98ème percentile sur 15 ans.

En revanche, sur un jour, il est dans les meilleurs (2ème percentile). Si vous voulez investir avec Frank, il faut bien choisir LE jour. Si Morningstar décernait le titre de plus mauvais gérant actif dans la catégorie grandes capitalisations, Frank Holmes aurait toutes les chances de gagner.

Ah, et sans surprise, la société de gestion ne fait pas figurer le S&P 500 dans la fiche de son excellent fonds sur son site internet.

Allez, je ne me lasse pas de Simon Leys :

Que les idiots disent des idioties, c’est comme les pommiers produisent des pommes, c’est dans la nature, c’est normal. Le problème, c’est qu’il y ait des lecteurs pour les prendre au sérieux.

Si vous voulez creuser ce que fut le maoïsme en France, lisez l’excellent article de Marnix Dressen sur le site cairn.info, Ombres chinoises, regards de maoïstes français sur la Chine de Mao (1965-1976).

Et si vous avez envie de découvrir Simon Leys, offrez-vous donc Essais sur la Chine, qui regroupent Les habits neufs du président Mao, Ombres chinoises, Images brisées, La forêt en feu, L’humeur, l’honneur, l’horreur.

Bienvenue dans ma semaine Twitter 38 de 2018. Mangez des pommes, c’est la saison.

Dur de sortir du lot

J’ai mentionné la semaine dernière le papier dans lequel John Rekenthaler affirmait que le principal problème de la gestion active, ce n’était pas la gestion indicielle mais plutôt la croissance du nombre de gérants et la hausse de leur niveau moyen.

Le vice président de la recherche de Morningstar a prolongé sa réflexion : non seulement les gérants professionnels sont plus nombreux et mieux formés, mais l’écart entre les meilleurs et les moins bons a diminué.

Pourquoi c'est devenu plus difficile pour les gérants actifs de se distinguer https://t.co/ZD7KuiF4aB par John Rekenthaler

— AlphaBetaBlog (@AlphaBetaBlogFR) September 19, 2018

Rekenthaler identifie quatre raisons à ce nivellement.

- La technologie : le passage du mainframe au PC a mis sur un pied d’égalité tous les gérants d’actifs, les petits ayant accès aux mêmes données et aux mêmes outils que les grands.

- La recherche : dans le passé, les analystes diligents pouvaient dénicher des informations auxquelles la plupart des investisseurs n’avaient pas accès. Aujourd’hui, tout le monde a accès simultanément aux mêmes informations.

- L’accès à l’information privilégiée : la réglementation a longtemps permis aux sociétés cotées de transmettre des informations privilégiées à des investisseurs professionnels, lors de réunions privées. Ce n’est plus le cas dans la plupart des pays développés, l’information devant être disséminée simultanément à tous.

- Les IPO : la pratique de l’IPO flipping (recevoir une allocation importante d’actions de sociétés mises en bourse lors d’IPO – Initial Public Offerings – et la vente dès la première cotation avec une plus-value élevée) a permis à de nombreux fonds de petites valeurs de croissance de réaliser des performances exceptionnelles. Ces vents favorables soufflent bien moins fort aujourd’hui : il y a nettement moins d’IPO et le régulateur est bien plus attentif.

Tout n’est pas négatif dans cette évolution :

Voyons le versant positif de cette mauvaise nouvelle : le nivellement joue dans les deux sens. S’il est vrai que les résultats relatifs des gérants les plus talentueux sont moins bons, il est aussi vrai que ceux des gérants les moins talentueux se sont améliorés. En termes relatifs, les mauvais gérants d’aujourd’hui sont meilleurs que ceux d’hier.

Le prix à payer

L’excellent Ben Carlson, CFA, de Ritholtz Wealth Management, déteste les articles et les conversations qui commencent par : « si vous aviez investi 10000 $ investis il y a X années dans A, votre investissement initial vaudrait aujourd’hui 10/100/1000/10000 fois plus ». A est souvent Amazon, Berkshire Hathaway, voire des bitcoins.

Faussement naïf, Carlson se demande pourquoi on ne dit jamais ceci :

Si vous aviez investi 10000 $ il y a 5 ans dans General Electric, votre investissement initial vaudrait aujourd’hui 6250 $.

Nous connaissons la réponse : la bourse et la gestion active, c’est pour les winners, c’est pour devenir milliardaire.

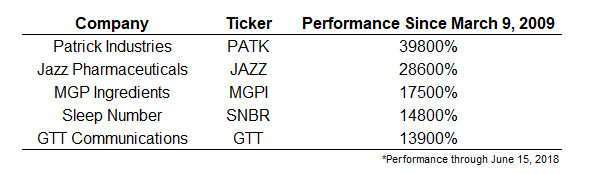

Un lecteur de l’excellent blog de Carlson, A Wealth of Common Sense, lui a envoyé les plus fortes hausses aux Etats-Unis entre le 9 mars 2009 (cette date, soigneusement choisie, est celle du début de la très forte hausse de la plupart des grands indices actions) et le 15 juin 2018.

And the winners are :

Euh, fallait les trouver ceux-là. C’est la première difficulté majeure de l’exercice.

Deuxième difficulté : imaginons que vous ayez eu la prescience et la chance d’acheter PATK le 9 mars 2009, quel chemin auriez-vous eu à parcourir ? Une autoroute toute droite avec une montée régulière ? Ou un parcours du combattant ?

Eh bien, l’adage No pain, no gain (On n’a rien sans rien ?) s’applique ici parfaitement.

Toute action connaît des baisses (drawdowns en anglais). Le graphique dans le tweet ci-dessous matérialise les baisses de l’actions PATK sur la période analysée. Notez que PATK a souvent été jusqu’à 60% en dessous de son plus haut précédent.

+39800% entre le 9 mars 2009 et le 15 juin 2018 pour Patrick Industries (PATK). Mais le voyage a été pour le moins chahuté, avec des baisses monumentales. https://t.co/ppGKxuQOPN par @awealthofcs pic.twitter.com/M3jomzEqGR

— AlphaBetaBlog (@AlphaBetaBlogFR) September 19, 2018

Qui résiste à une baisse de 60% ? Pas grand monde à mon avis.

Génie d’un jour, génie toujours ?

On parle beaucoup des hedge funds ces temps-ci (voir ici, Le jour où les hedge funds ont cessé de surperformer).

Saijel Kishan, de l’agence de presse Bloomberg, s’est intéressé aux vedettes de la crise financière. A ces génies qui avaient senti le vent et avaient gagné beaucoup d’argent quand les marchés actions plongeaient.

#Hedgefunds : la décennie horribilis des gérants stars de 2008 (Einhorn, Paulson et Howard) https://t.co/BPBkJeRB5N par Saijel Kishan

— AlphaBetaBlog (@AlphaBetaBlogFR) September 18, 2018

David Einhorn est l’un d’eux : il avait compris que Lehman Brothers était un chateau de cartes et l’avait annoncé 4 mois avant la faillite de l’institution. Bingo.

De son côté, John Paulson avait prédit que de nombreux emprunteurs (de la célèbre catégorie « subprime ») allaient faire défaut et avait conçu l’ingéniérie pour en profiter. Bingo (15 milliards de $).

A Londres, Alan Howard avait quant à lui parié sur une explosion de la volatilité. Bingo.

Des génies. Et comme les investisseurs achètent la performance passée, ces 3 gérants ont rapidement attiré des milliards de $ de capitaux.

Mais le problème des génies, c’est qu’ils ne le restent pas éternellement.

Einhorn, qui est un vendeur à découvert (short seller) avec une approche Value, est à la peine dans le marché haussier qui a débuté en 2009. Il gère encore 5,5 milliards de $, contre un pic de 12 milliards il y a 3 ans.

Paulson a géré jusqu’à 38 milliards de $ en 2011. Il s’est depuis trompé sur tous ses paris macro : il a parié sur le défaut de la Grèce, sur l’implosion de l’euro, sur la hausse de l’or. Raté. Il ne gère aujourd’hui plus que 8,5 milliards de $, qui lui appartiennent en quasi totalité.

Même si le pari d’Alan Howard sur la reprise de la volatilité était moins spectaculaire que ceux d’Einhorn et de Paulson, la performance a été tellement bonne en 2007, 2008 et 2009 que les investisseurs l’ont achetée (la performance passée bien sûr). Les actifs gérés par Brewan Howard Asset Management ont atteint 40 milliards de $ en 2013. Mais la faiblesse de la volatilité a pénalisé la plupart des gérants global macro comme Howard, les résultats ont déçu et les investisseurs sont sortis. Aujourd’hui, Brewan Howard gère 7,5 milliards de $.

Les gérants de hedge funds stars ne le sont pas restés (des stars). Les hedge funds en général font moins rêver. The next big thing, où vont the best and the brightest, c’est le private equity (voir ici, Les (trop) beaux TRI du private equity).

Paupérisation au pays des hedge funds

Pauvres gérants de hedge funds. Non seulement il est difficile de rester au top à cause de marchés irrationnels, de la répression monétaire organisée par les banques centrales, de la montée en puissance de la gestion indicielle, d’une situation géopolitique instable (etc.), mais en plus les investisseurs mettent une forte pression sur des frais jugés trop élevés.

Je rappelle que la norme de cette industrie, c’était 2/20 : 2% de frais de gestion fixes, et 20% de la surperformance, généralement avec un high water mark (la commission de surperformance n’est due que si le fonds a dépassé son précédent plus haut).

Ce qui passait à la belle époque (voir de nouveau ici, Le jour où les hedge funds ont cessé de surperformer) passe moins bien depuis 2009 et les frais baissent. Le nouveau 2/20, ce serait en moyenne 1,43/17,11 (frais de gestion fixes de 1,43% et 17,11% de la surperformance.

Dans Institutional Investor, Amy Whyte partage avec nous la souffrance et le ras-le-bol des pauvres gérants de hedge funds, qu’ils expriment dans le Global Alternatives Distribution Survey 2018 réalisé conjointement par l’Alternative Investment Management Association et PricewaterhouseCoopers.

#hedgefunds: le nouveau 2/20, c'est 1,43/17,11, mais les gérants en ont marre de baisser leurs frais de gestion et leurs commissions de surperformance. Trop, c'est trop.

[On fait une quête pour ces nouveaux pauvres ?] https://t.co/JiE2Qzz3Dx— AlphaBetaBlog (@AlphaBetaBlogFR) September 21, 2018

A la question « Seriez-vous prêts à baisser vos frais de gestion et votre commission de surperformance, », 80% répondent non. Trop, c’est trop.

Ah, et si vous trouvez que 1,43/17,11, c’est beaucoup moins que ce que vous payez pour la plupart des fonds gérés activement référencés dans les contrats d’assurance vie en architecture ouverte, vous avez raison.

Un conseiller financier, pourquoi ?

Robin Powell fait un travail remarquable d’éducation au Royaume-Uni (et ailleurs, merci internet) : blog grand public (The Evidence-Based Investor), blog à destination des « vrais » conseillers financiers (Adviser 2.0), production de séries, il fait feu de tout bois. A suivre impérativement.

Robin s’est récemment entretenu avec Neil Cowell, le directeur commercial de Vanguard en charge du retail (les particuliers et les conseillers financiers) au Royaume-Uni. Vanguard est présent dans ce pays depuis 9 ans et a lancé récemment une offre directe pour les particuliers.

Au Royaume-Uni, Vanguard vend via des conseillers financiers et en direct. Son directeur commercial retail rappelle les raisons d'utiliser un conseiller financier dans un entretien avec @RobinJPowell. https://t.co/jpzTcsAATZ

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2018

Le direct, c’est bien, mais ce n’est pas pour tout le monde.

Chez Vanguard, nous sommes très clairs sur le fait que les clients ont tout intérêt travailler avec un conseiller financier.

Cowell voit deux sources de valeur ajoutée pour le client dans un bon conseiller :

- L’expertise en matière de placements (choisir la bonne allocation d’actifs, rebalancer le portefeuille et avoir conscience du rôle majeur que jouent les frais).

- Sa capacité à jouer le rôle de coach comportemental, ou de coupe-circuit émotionnel. Un bon conseiller dissuade son client de chasser la performance passée ou d’essayer de choisir le bon moment pour s’exposer au marché, ou s’en retirer (le fameux market timing, incarné par la fameuse question : « est-ce le bon moment pour entrer sur le marché des actions [remplir le blanc : américaines, chinoises, etc.] »

Pour Cowell, il est très clair que le besoin de conseil ne fait que croître, que les conseillers vont devoir éduquer leurs clients et mieux communiquer avec eux, en utilisant les outils technologiques appropriés.

Robin Powell s’est également entretenu avec Jonathan Clements.

Clements a longtemps été journaliste (notamment au Wall Street Journal, où il a précédé l’excellent Jason Zweig à la tête de la rubrique finance personnelle). Il édite aujourd’hui le (très bon) blog Humble Dollar et s’occupe de l’éducation financière des clients de Creative Planning, un Registered Investment Advisor.

Il a par ailleurs récemment publié From Here to Financial Happiness: Enrich Your Life in Just 77 Days.

Les deux choses que font les bons conseillers financiers d'après @ClementsMoney https://t.co/grBnpfpTny via @RobinJPowell

— AlphaBetaBlog (@AlphaBetaBlogFR) September 20, 2018

A quoi sert un bon conseiller financier selon lui ?

Les bons conseillers font deux choses : ils éduquent leurs clients et les aident à modifier leur comportement. L’éducation seule peut ne pas être suivie d’effet. Pour faire une différence, il faut également que les conseillers aident les clients à changer de comportement. Ca peut vouloir dire épargner plus, ne plus prendre de décisions financières irréfléchies, penser à long terme, et, parfois, encourager les clients trop prudents à dépenser plus.

Bon, manifestement, ni l’un ni l’autre ne pense que le conseiller financier est là pour permettre à ses clients de battre le marché.

On vient de parler des conseillers financiers : ça tombe bien, Patrimonia, le salon des professionnels du patrimoine, se tient à Lyon cette semaine (les 27 et 28 septembre précisément). J’y animerai un atelier avec deux gérants de Rouvier Associés (Marilou Goueffon) et Moneta Asset Management (Grégoire Uettwiller, CFA), et nous y parlerons de stock picking. C’est le jeudi 27 septembre de 15h45 à 16h30.

Dans ma semaine Twitter 38 de 2018, il a été question des Habits neufs du président Mao, des Essais sur la Chine, de From Here to Financial Happiness: Enrich Your Life in Just 77 Days. Ces produits peuvent être achetés en cliquant sur les images ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur, ou, dans le jargon financier, un courtier.

C’était ma semaine Twitter 38 de 2018. Sayōnara. さようなら.