America est une excellente revue consacré à « l’Amérique telle que vous ne l’avez jamais lue ». America a programmé sa mort : elle a en effet été créée au moment de l’élection de Donald Trump et a prévu de disparaître à l’issue de son mandat. De son premier mandat, puisqu’elle aura 16 numéros trimestriels. De son seul mandat, j’espère.

America a été lancée par François Busnel et Eric Fottorino. C’est un mook, beau papier, belles photographies, articles longs. Abonnez-vous, achetez America en kiosque (encore mieux, vous ferez vivre votre marchand.e de journaux).

Je suis en train de lire le numéro 5/16 (printemps 2018), et je recommande vivement (entre autres) le très long entretien de François Busnel avec le romancier Jonathan Franzen, qui ne sous-estime pas Trump.

Est-il vraiment besoin de préciser que je considère Trump comme le pire président de l’histoire des Etats-Unis et que son élection est un désastre ? Mais ça ne fait pas de lui un clown et un crétin. Au contraire.

Lisez également l’enquête de Philippe Coste, « Pétrole, religion d’Etat ». Vous y ferez connaissance avec les terrifiants Scott Pruitt (le directeur de l’Environmental Protection Agency – EPA), Rick Perry (département de l’Energie) et Ryan Zinke (secrétaire à l’Intérieur). Ils sont réunis sur une photo de famille avec Donald Trump et Mike Pence. En arrière-plan : « Unleashing American Energy » (« Libérer l’énergie américaine »).

Pour Casey Camp-Horinek, de la nation Ponca,

[p]lacer Scott Pruitt à la direction de l’EPA, c’est mettre le général Custer en charge du ministère des Affaires indiennes.

Pendant la première semaine d’août, j’ai marché en famille dans les Dolomites, à peu près déconnecté en permanence. J’ai manqué une des saillies imbéciles de du génie-stable-qu’il-ne-faut-pas-prendre-pour-un-clown-ou-un-crétin. Elle m’a rattrapé quelque temps plus tard au détour d’un entretien qui y faisait référence.

Alors que les incendies ravagent la Californie, l’Ubu Roi du 1600 (Pennsylvania Avenue NW) éructe et blâme de « mauvaises lois environnementales qui empêchent d’utiliser des quantités considérables d’eau » et aggravent la situation. Et d’offrir son opinion d’expert pour empêcher les incendies de se propager : abattre des arbres.

California wildfires are being magnified & made so much worse by the bad environmental laws which aren’t allowing massive amounts of readily available water to be properly utilized. It is being diverted into the Pacific Ocean. Must also tree clear to stop fire from spreading!

— Donald J. Trump (@realDonaldTrump) August 6, 2018

Si l’on pousse la logique jusqu’au bout, l’Ubu du 1600 a raison : rasons toutes les forêts et il n’y aura plus de feu de forêts.

Comme l’écrivait (ou pas, la citation est sans doute apocryphe, mais peu importe) Alphonse Allais (20 octobre 1854 – 28 octobre 1905) :

On devrait construire les villes à la campagne car l’air y est plus pur !

Autre saillie vraiment pas fûtée, celle de Jared Dillian. Dillian est un des contributeurs externes de l’agence de presse Bloomberg. Il est stratégiste de Mauldin Economics, un éditeur de lettres d’informations boursières, payantes pour la plupart (dont celle de Dillian, The daily dirtnap). C’est un des rares partisans de la gestion active ayant développé un argumentaire qui se tienne.

Il a réagi dans une chronique au lancement par Fidelity de fonds indiciels à frais de gestion zéro (voir ici mes commentaires à ce sujet – « Officiel : la gestion ne vaut plus rien » et ci-dessous – « Fonds indiciels à frais zéro, épisode 2 »).

Pour Dillian, la gratuité (des frais de gestion et des frais de transaction, de plus en plus fréquemment) risque d’inciter les investisseurs à multiplier les transactions, ce qui se fait toujours à leur détriment. C’est possible pour certains d’entre eux.

Il affirme logiquement qu’il préfère les produits chers, tant en matière de frais de transaction que de gestion, car cette cherté dissuade les investisseurs de multiplier les transactions (je suppose) et leur bénéficie sur le long terme.

Là, ça commence à se discuter. Les frais de transaction sont explicites, nul n’aime les payer, donc il est possible que des frais de transaction élevés soient un frein aux transactions. Mais les frais de gestion sont totalement indolores, et ne vois pas bien en quoi des frais indolores élevés inciteraient l’investisseur à rester investi longtemps.

Mais là où Dillian me semble se tromper terriblement, c’est quand il dit qu’il n’a encore jamais rencontré de client de Vanguard qui soit milliardaire.

Jared Dillian n'aime pas les fonds à zéro frais de gestion. Son argumentation se tient (même si je ne suis pas d'accord). En revanche, la dernière partie du commentaire me semble stupide.

("Where are the customer's yachts" a été publié en 1940.)https://t.co/eVZEuS1v6k pic.twitter.com/215pGvpdIb

— AlphaBetaBlog (@AlphaBetaBlogFR) September 17, 2018

Jared, come on, Vanguard ne cherche pas à transformer ses 20 millions de clients en milliardaires. Dans l’écosystème de la gestion d’actifs, les milliardaires, ce sont les gérants de hedge funds (voir ci-dessous, « Le jour où les hedge funds ont cessé de surperformer ») ; les millionnaires, ce sont les gérants actifs ; ou les éditeurs de lettres boursières confidentielles (la lettre de Jared coûte 795 $ par an, soit 683 €). Pas les clients.

L’objectif de Vanguard, c’est que ses clients (qui sont également les propriétaires de la société, détenue par ses fonds) conservent une plus grande partie de ce qu’ils gagnent (« Keep more of what you earn« ) grâce à des frais de gestion très bas. C’est tout, Jared.

Jared, come on, en 2018, une société de gestion ou un conseiller financier ne devraient plus vendre à ses clients l’espoir de les rendre milliardaires. Ca marche pour le loto, pour les lettres boursières confidentielles, pas pour la gestion. Enfin, je pense.

Jared, connais-tu ce milliardaire d’Omaha, dont on écorche le nom de famille une fois sur deux ? Warren Buffett ? Pour être milliardaire, il l’est, et même plusieurs fois (environ 90).

Peut-être que tu as lu sa lettre 2013 aux actionnaires de Berkshire Hathaway ? Tu trouveras en page 20 les instructions de Buffett pour l’après-Buffett : un mandataire aura la charge de gérer une somme d’argent pour le compte de Mme Veuve Buffett. Les recommandations du milliardaire d’Omaha à son mandataire (c’est moi qui souligne en gras et en italique) ?

Placez 10% du cash dans des bons du Trésor à court terme et 90% dans un fonds indiciel S&P 500 à très bas coût (je suggère un fonds Vanguard). Je pense que les résultats de long terme de cette allocation seront supérieurs à ceux de la plupart des investisseurs qui utilisent des produits chers – qu’il s’agisse de fonds de pension, d’institutions ou de particuliers.

Tu as bien lu Jared ? « Je suggère un fonds Vanguard. »

Jared, as-tu lu le vieux classique de Fred Schwed, Jr, paru en 1940 ? Tu sais, Where Are the Customers’ Yachts? or A Good Hard Look at Wall Street. (Où sont les yachts des clients ? Un regard sans complaisance sur Wall Street).

Photo chuttersnap sur Unsplash

La thèse de Schwed ? L’industrie financière (la phynance, écrivait Jarry dans Ubu Roi) sert avant tout à enrichir les institutions financières, leurs dirigeants et leurs actionnaires, pas les clients. Pour commander ce livre qui n’a pas pris une ride, cliquez ici.

Mais évidemment, pour 795 $ par an, Jared doit impérativement vendre du rêve. Et pas à n’importe qui :

The Daily Dirtnap est destiné aux professionnels de la finance et aux investisseurs actifs et autonomes, pas à l’investisseur privé peu sophistiqué (the casual retail investor).

Ce blog entièrement gratuit (et pourtant, je ne suis même pas milliardaire, hélas) vous propose de faire des économies : ne vous abonnez pas à la lettre de Jared, économisez ainsi 795 $ par an et gagnez beaucoup de temps (elle paraît quand même 250 fois l’an) ; lisez à la place la lettre annuelle de Buffett aux actionnaires de Berkshire Hathaway (l’historique est consultable ici).

Avec l’argent économisé, vous pourrez aussi acheter les prochains numéros d’America.

Bienvenue dans ma semaine Twitter 37 de 2018.

Quand c’est gratuit, tu es le produit

Robinhood est un fintech soooo cooool, parce qu’elle cible les millennials et que son service de base, le courtage (actions, ETF et cryptomonnaies) est gratuit. L’appli est évidemment very cooool. Et c’est tellement plus marrant de trader Facebook ou des bitcoins via une appli que d’acheter des actions General Electric via son broker de Merrill Lynch, comme le faisait grand-papa.

Mais au fait, si c’est gratuit, de quoi vit Robinhood ? Réponse de la société : it’s the margin trading stupid ! En bon français, via le service permettant aux clients d’emprunter pour trader. Et ce n’est pas cher : ça commence à seulement 6$ par mois ! Autre source de revenus : les liquidités sur les comptes des clients sont placées et rapportent de l’argent à Robinhood. Un peu comme une vulgaire banque de la vieille économie, celle de grand-papa. Rassurant, non ?

D’après Logan Kane, Robinhood vend aussi le carnet d’ordres de ses clients à des professionnels du trading haute fréquence. Kane, qui se décrit comme un auteur, entrepreneur, journaliste et étudiant en économie à la TCU (Texas Christian University) a publié les résultats de son analyse du chiffre d’affaires de Robin Hood sur le site Seeking Alpha.

"Quand c'est gratuit, tu es le produit." Ca se vérifie avec le courtage gratuit, ou comment Robinhood vend le carnet d'ordres de ses clients #millennials aux traders haute fréquence. https://t.co/56aD6MDFYc par Logan Kane via @SeekingAlpha

— AlphaBetaBlog (@AlphaBetaBlogFR) September 12, 2018

Ah, les high frequency traders ! L’excellent journaliste Michael Lewis a parfaitement expliqué leurs pratiques dans son remarquable Flash Boys – A Wall Street Revolt ; (en français : Flash Boys – Une Révolte à Wall Street). Installez des centaines de kilomètres de ligne de fibre optique dédiée entre Chicago et New York, recrutez les meilleurs programmeurs, achetez ou louez des serveurs dans les salles informatiques des bourses, ces dernières vous permettant moyennant finance d’accéder au carnet d’ordres des investisseurs quelques millisecondes avant que les ordres ne soient transmis ; et profitez de cet avantage en termes d’information pour multiplier les gains minuscules sur un nombre gigantesque de transactions.

Le trading haute fréquence (THF), ça eût payé, ça paye nettement moins, mais ça paye encore.

Et les acteurs du THF continuent d’acheter aux intermédiaires boursiers les carnets d’ordres des clients de ces derniers. C’est ce que fait Robinhood, l’ami des millennials. Si l’on caricature, le millennial est jeté en pâture aux molosses du THF. Il ne le sait bien entendu pas. Il ne sait pas que ça lui coûte un peu : il achète un tout petit peu plus cher, il vend un tout petit peu moins cher.

En fouinant dans les documents réglementaires de Robinhood et d’autres intermédiaires et en procédant par déduction, Logan est même arrivé à la conclusion terrifiante que les THF acceptaient de payer l’accès au carnet d’ordres des clients de Robinhood dix fois plus cher que l’accès aux carnets d’ordres des clients des autres acteurs (les courtiers traditionnels qui traitent les comptes de leurs client à la main et disposent d’un coûteux réseau d’agences physiques, les has been du brick and mortar).

Parce que les clients de Robinhood sont les moins sophistiqués parmi les investisseurs privés et que le profit que les THF peuvent en tirer justifie ce surcoût ?

Matt Levine, dont la lettre d’informations quotidienne (gratuite), Money Stuff, est une merveille, voit le bon côté de la chose : ce petit arrangement entre Robinhood et les THF permet aux millennials de trader gratuitement.

Mouais. Ce serait acceptable si Robinhood le mentionnait dans sa rubrique How do we make money? Ca pourrait donner ceci :

Nous vendons votre carnet d’ordres à des traders à haute fréquence. Ces derniers ont ainsi accès à vos ordres d’achat et de vente quelques millisecondes avant qu’ils ne soient transmis sur le marché. Nous ne savons pas ce que les traders à haute fréquence font de cette information mais nous n’avons aucune raison de penser qu’ils cherchent à exploiter ces données à votre détriment. Nous permettons ainsi à la génération sacrifiée des millennials de trader gratuitement en bourse. Ce n’est pas parce que c’est gratuit que tu es le produit.

Et enfin, voilà comment Robinhood présente la gratuité du trading dans la rubrique Invest for free de son site (scrollez vers le bas de cette page) :

Nous pensons que le système financier doit aussi profiter aux gens comme nous [!], et pas seulement aux riches.

Nous avons éliminé tout le gras qui fait que les autres courtiers en ligne sont chers, comme la gestion manuelle des comptes [!] et un réseau physique d’agences. C’est ainsi que nous pouvons vous offrir la gratuité de frais de courtage.

Robin des Bois (Robin Hood en v.o.) prenait aux riches pour donner aux pauvres. Robinhood prend aux millennials pour donner aux traders à haute fréquence. La dystopie, c’est aujourd’hui et ici.

Du malthusianisme appliqué à la gestion active

Dans l’éternel débat sur les mérites respectifs de la gestion active et de la gestion indicielle à bas coûts, un des narratifs est à peu près celui-ci :

Le postulat de base est que les marchés actions sont un jeu à somme nulle : le gain de l’un est la perte de l’autre.

Avant (jusqu’aux années 1970), les marchés actions étaient dominés par les particuliers, qui représentaient la majorité des transactions. Il était alors facile pour les rares professionnels de battre la masse des acteurs non professionnels.

Le poids des particuliers a graduellement baissé et les professionnels ont fini par représenter l’écrasante majorité des transactions. Il est devenu nettement plus difficile de se distinguer car le bassin des intervenants les plus faciles à exploiter ne représente presque plus rien. Les grands fauves se battent entre eux.

Non seulement les professionnels ont à peu près évincé les particuliers des marchés, mais ils sont en plus de mieux en mieux formés. La croissance du nombre de détenteurs de la certification CFA est une des manifestations. J’en ai parlé la semaine dernière.

Quand on met en parallèle la part des actifs financiers gérés par des professionnels aux Etats-Unis (en rouge, échelle de gauche, dans le graphique ci-dessous) avec la progression du nombre de détenteurs de la certification CFA (en marron, échelle de droite), on a un support visuel puissant pour appuyer ce narratif.

Ce qui ne veut pas dire que ce narratif est la vérité.

Passionnant papier de John Rekenthaler, pour qui le problème de la gestion active, ce n'est pas la gestion indicielle : c'est qu'il y a trop de gérants actifs et qu'ils sont de mieux en mieux formés https://t.co/wkVWP2Y8Qp pic.twitter.com/vNwrWc2EF6

— AlphaBetaBlog (@AlphaBetaBlogFR) September 12, 2018

C’est en tout cas la thèse de John Rekenthaler de Morningstar, qui utilise pour l’appuyer un graphique produit par Vanguard (dans un papier sur les mythes relatifs à la gestion indicielle) :

Le challenge pour les gérants actifs ne vient pas de l’extérieur, mais de l’intérieur. Il vient des dizaines de milliers de professionnels de l’investissement qui ont relevé le niveau de compétence nécessaire pour surperformer en gestion active – et des dizaines de milliers de nouveaux entrants chaque année.

Fonds indiciels à frais zéro, épisode 2

J’ai parlé ici (« Officiel : la gestion ne vaut plus rien ») du lancement par Fidelity des deux premiers fonds à frais de gestion zéro.

Le concept a l’air de plaire à certains investisseurs. Au 31 août, soit 4 semaines après le lancement, Fidelity a en effet annoncé avoir levé près de 1 milliard de $ : 753 millions dans Fidelity ZERO Total Market Index Fund (FZROX) et 234 millions dans Fidelity ZERO International Index Fund (FZILX).

Un mois après leur lancement, les 2 fonds à frais de gestion zéro de Fidelity ont levé 1 milliard de $ https://t.co/VnfIbP68Hv

— AlphaBetaBlog (@AlphaBetaBlogFR) September 10, 2018

Fidelity a annoncé le lancement de 2 nouveaux fonds à frais zéro, qui seront disponibles le 18 septembre : FNILX (Fidelity ZERO Large Cap Index Fund) réplique un indice maison de grandes capi US ; FZIPX (Fidelity ZERO Extended Market Index Fund), réplique un indice maison de moyennes et petites capi US.

Je suppose que FZROX = FNILX + FZIPX.

Peut-être que les annonces suivantes concerneront une poche grandes capi et une poche moyennes et petites capi de FZILX.

Voici les 4 fonds à zéro frais de gestion de Fidelity aux Etats-Unis https://t.co/Y1b1qHnKsh pic.twitter.com/3Mxz2L5meC

— AlphaBetaBlog (@AlphaBetaBlogFR) September 13, 2018

A fin août, Fidelity gérait environ 400 milliards de $ dans des fonds indiciels. Son plus gros fonds actions, le Fidelity 500 Index Fund, qui pèse 165 milliards de $, est d’ailleurs un produit indiciel.

Points de base, sortez du corps des fournisseurs d’indices

Une des sources de coûts quand on crée un fonds indiciel, c’est l’accès aux données relatives à l’indice dont on cherche à répliquer la performance.

Concevoir des indices, en calculer la valeur, c’est un métier. C’est même un métier très profitable. Le secteur est dominé par DJ S&P Indices, FTSE Russell et MSCI (voir ici ce que j’écrivais sur cette société, « MSCI, maître du monde »).

Pour créer ses 4 fonds indiciels à zéro frais de gestion, Fidelity a fait du self indexing et s’est affranchi des fournisseurs d’indices externes. C’est une voie de plus en plus empruntée par les gérants d’actifs (BNP Paribas Asset Management en France par exemple).

C’est une voie qu’emprunte également State Street Global Advisors, un des géants de la gestion indicielle.

Et son ancien dirigeant, qui va prendre la direction de la maison mère, State Street, Ron O’Hanley, considère que le lancement par Fidelity des premiers fonds à zéro frais de gestion est un coup de semonce pour les fournisseurs d’indices. C’est ce qu’il a déclaré au Financial Times.

A l'ère des fonds indiciels à zéro frais de gestion, il va falloir que les fournisseurs d'indices baissent leurs prix. C'est ce que leur demande le patron de State Street. https://t.co/5Sic2wArqm

— AlphaBetaBlog (@AlphaBetaBlogFR) September 10, 2018

“Si vous regardez ce qui a baissé, ce sont les frais de gestion. Ce qu’il n’a pas baissé, c’est le coût d’utilisation des indices. »

O’Hanley considère que de plus en plus de gérants indiciels s’affranchiront des fournisseurs d’indices. Pour lui, un investisseur privé qui veut s’exposer aux grandes valeurs des Etats-Unis ne veut pas nécessairement le faire via le S&P 500.

Tout cela promet des négociations homériques entre iShares, Vanguard, SSGA, les 3 acteurs dominants de la gestion indicielle, et les 3 fournisseurs d’indices, FTSE Russell, MSCI et S&P DJ Indices.

Pour donner un ordre de grandeur, le chiffre d’affaires que MSCI a réalisé avec BlackRock s’est élevé à 108 millions de $ en 2016, soit 9,4% du chiffre d’affaires. En 2017, ce pourcentage a grimpé à 11,5% (soit 146 millions de $ d’après mes calculs). Le rapport annuel 2017 de MSCI est disponible ici. L’année a été très bonne, merci.

Le jour où les hedge funds ont cessé de surperformer

Nous célébrons donc le 10ème anniversaire de la faillite de Lehman Brothers. Dans un excellent papier (The incredible shrinking hedge fund) magnifiquement illustré par des infographies, Katherine Burton, Melissa Karsh et Sam Dodge de l’agence Bloomberg se sont penchés sur le monde des hedge funds.

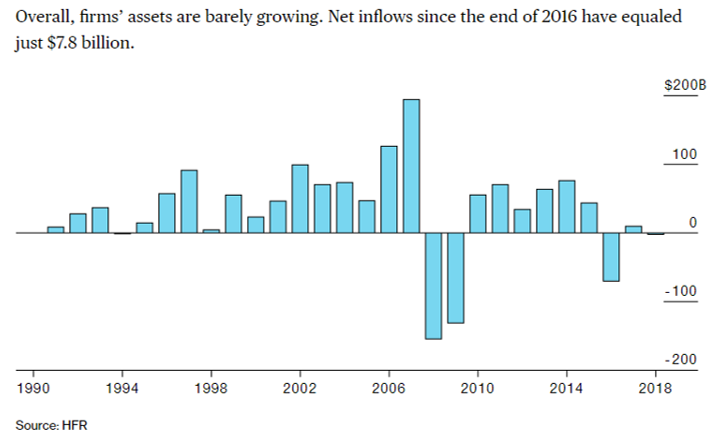

Comment, l’univers des hedge funds serait en contraction ? Alors que les encours sont à un plus haut historique, à 3200 milliards de $ ? Je vous laisse découvrir en quoi cet univers n’est plus en forte expansion, mais ce qui m’a intéressé dans le papier, très riche, c’est la rupture de 2008 en matière de performance de la classe d’actifs des hedge funds.

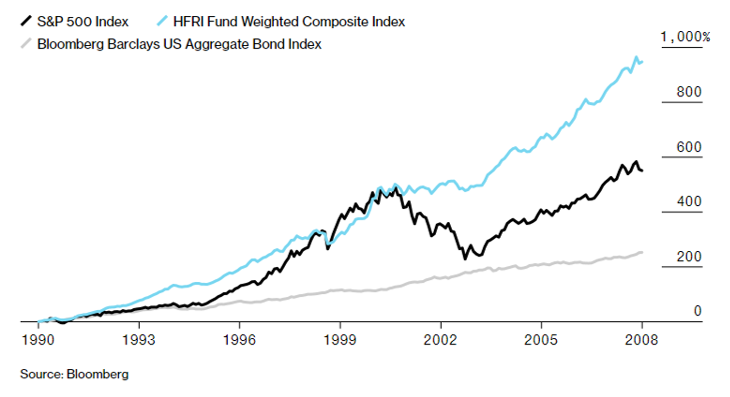

Un des indices communément utilisés pour évaluer cette performance est le HFRI Fund Weighted Composite Index, qui comprend 1500 fonds du monde entier communiquant leurs performance à la base de données HFR. Autant dire qu’il n’est pas investissable et qu’aucun investisseur ne peut en obtenir la performance via un produit financier la répliquant. C’est donc une approximation.

Au début des années 1990, les hedge funds étaient peu nombreux et délivraient des performances annuelles absolues spectaculaires, parfois à deux chiffres.

Le graphique ci-dessous compare les performances du HFRI Fund Weighted Composite Index (en bleu ciel), du S&P 500 (et noir) et du Bloomberg Barclays US Aggregate Bond Index (en gris), un indice diversifié composé d’obligations à taux fixe émises aux Etats-Unis en $, de 1990 à 2007. Les hedge funds, maîtres du monde

A partir de 2008, c’est moins bon pour les hedge funds : s’ils battent l’indice obligataire, ils sont très à la traîne du S&P 500.

Et comme tous les investisseurs achètent la performance passée, la collecte suit parfaitement la performance (en bleu la collecte annuelle nette en milliards de $).

Deux commentaires :

- La surperformance considérable de l’indice HFRI par rapport au S&P 500 sur la première période me semble en contradiction avec le positionnement de la majeure partie des hedge funds, qui se vendent comme peu corrélés aux marchés actions. Pour moi, ça veut dire qu’ils montent moins que ces derniers mais surtout (et c’est avant tout à cela qu’ils servent), qu’ils baissent moins.

- La sous-performance tout aussi considérable de l’indice HFRI par rapport au S&P 500 depuis 2008 est parfaitement normale. C’est plutôt la performance du S&P 500 qui ne l’est pas.

Quoi qu’il en soit, les hedge funds sont réservés à une typologie restreinte d’investisseurs, dont la majeure partie des particuliers ne font pas partie. Ils enrichissent beaucoup plus leurs gérants que les investisseurs et sont une source inépuisable d’articles pour les publications financières. On adore les admirer ou les détester. On les écoute comme des oracles.

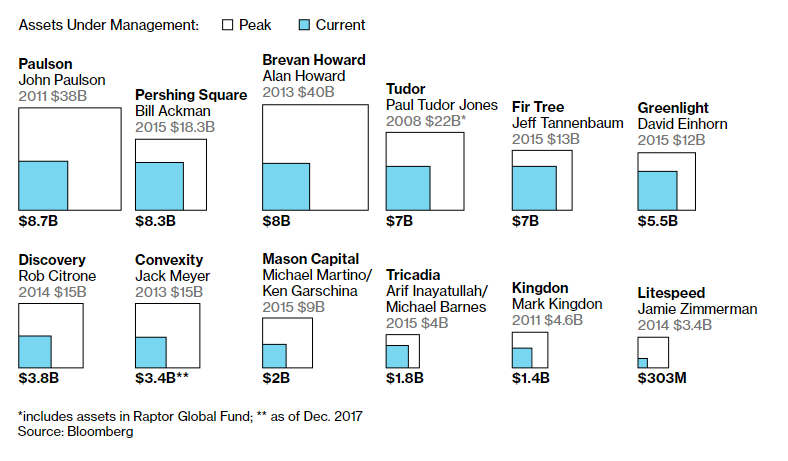

Tirée du même article, l’illustration ci-dessous montre que certains grands noms ont connu des jours meilleurs : en blanc, les actifs sous gestion les plus élevés et l’année ; en bleu, les actifs gérés actuellement. John Paulson, qui avait gagné beaucoup d’argent lors de la crise financière, a géré jusqu’à 38 milliards de $ en 2011. Il n’en gère plus de 8,7, et il s’agit avant tout de son propre argent.

Mais au fait, pourquoi les gérants de hedge funds gagnent-ils autant d’argent et peuvent s’acheter de si gros yachts ? Parce qu’ils ont réussi à imposer pendant des années des frais de gestion très élevés. Les fameux 2/20 : 2% de frais de gestion fixes et 20% de la surperformance. Heureusement, il semble que ces deux taux soient en baisse depuis 2008.

Et, hmmmm, si vous pensez que certains fonds actions traditionnels gérés activement disponibles sur le marché français sont encore plus onéreux, vous avez raison.

Dans ma semaine Twitter 37 de 2018, il a été question de Ubu Roi, de Flash Boys et de Where are the customers’ yachts? Ces produits peuvent être achetés en cliquant sur les images ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur, ou, dans le jargon financier, un courtier.

C’était ma semaine Twitter 37 de 2018. Sayōnara. さようなら.

4 réponses sur « Ma semaine Twitter 37 de 2018 »

bravo pour cette capacité à présenter simplement mais avec une douce pointe critique, les quelques chiffres clefs à garder en tête sur ces sujets d’actualités; je me sens plus informée en quittant ce blog!

Douce, ma non troppo quand même. Ravi que ce blog t’intéresse.

Bonjour,

J’ai aimé le démontage en règle de Robinhood.

Que pensez-vous des banques en ligne avec carte bancaire gratuite ? Vous pensez que votre adage « Quand c’est gratuit, tu es le produit » s’applique également ?

Je suis client d’une banque en ligne qui me fournit gentiment depuis des années une carte bancaire gratuite. Depuis qu’elle a été sortie de la cote par son actionnaire de référence, difficile de savoir si elle gagne de l’argent, et si oui, comment. Ce que je sais, c’est que la plupart des autres prestations de ma banque ne sont pas gratuites et que je peux accéder en un clic aux conditions tarifaires. La différence avec Robinhood, c’est que la prestation principale (voire unique si on n’emprunte pas pour trader) du Robin des Bois moderne est gratuite, ce qui défie le sens commun.