Claude Cheysson (1920-2012) était ministre des relations extérieures du gouvernement Pierre Mauroy (1928-2013), durant le premier septennat de François Mitterrand (1916-1996).

Alors que la popularité grandissante du syndicat Solidarność dirigé par Lech Wałęsa et légalisé en 1980 menaçait le pouvoir communiste, le général Jaruzelski (1923-2014) imposait l’état de siège en Pologne le 13 décembre 1981.

Le même jour, Claude Cheysson déclarait au micro d’Europe 1 :

« Bien entendu, nous ne ferons rien. »

Dans un tout autre registre, infinitésimal à l’échelle de la planète et inexistant au regard de l’histoire, l’affaire H2O AM poursuit son cours dans un silence étourdissant.

Les thuriféraires de la société de gestion à l’époque de sa splendeur sont muets.

Les deux régulateurs principaux, la FCA et l’AMF, Gulliver ligotés par les liens de la procédure, restent pour le moment cois1.

Pendant ce temps, l’écart de performance sur environ 5 mois entre deux parts d’un même fonds ayant un portefeuille strictement identique est proche de 6 %, alors que leurs frais de gestion fixes diffèrent de 50 points de base (1,1 % et 1,6 %).

« Bien entendu, nous ne ferons rien. »

Mais surtout, ne rien voir. Ne rien entendre. Ne rien dire.

Comme les 3 singes de la sagesse. Sauf que ce qui se passe est tout sauf sage.

Revenons à l’essentiel : j’aime énormément le romancier israélien Aharon Appelfeld.

Je m’appelle Aharon Appelfeld, je suis né en 1932 à Czernowitz (Bucovine). Aujourd’hui, je vis à Menasseret Zion, à côté de Jérusalem. Je n’écris pas un livre. J’écris une saga du peuple juif. J’écris sur cent ans de solitude juive.

Il est mort en 2018.

Valérie Zenatti, sa traductrice en française, elle aussi romancière, l’aimait encore plus. Elle a écrit un livre très émouvant sur sa relation avec Applefeld, Dans le faisceau des vivants.

Un extrait.

J’ai envie de lui dire, vous savez, il m’a fallu du temps pour comprendre tout ce qui se passait à travers la bouche, mais petite déjà je sentais que chaque chose avait un goût particulier et pas seulement ce qui se mangeait, l’angoisse avait un goût de métal rouillé, la gaieté un goût de fraises des bois, la tendresse un goût de fleur d’oranger et les langues aussi avaient le leur, le français était une brioche beurrée, l’arabe un mélange de pain bis et d’olive, et plus tard, l’hébreu a eu la consistance d’un fruit vert et acide qu’il fallait mâcher longuement mais dont le jus me rafraîchissait, j’aurais besoin d’une vie entière pour dire les goûts qu’ont eus mes silences d’enfance, qu’importe, lorsque j’ai commencé à traduire les livres d’Aharon, ils se sont fondus dans les siens.

D’Appefeld, j’avais beaucoup aimé Histoire d’une vie, Des jours d’une stupéfiante clarté, Les partisans et Les eaux tumultueuses, tous trois traduits par Valérie Zenatti.

On peut voir sur le site du musée d’art et d’histoire du Judaïsme la vidéo du très bel hommage qui lui avait été rendu.

Un nouveau coup de coeur pour varier les plaisirs. J’aime toujours autant Etienne Dorsay et Gabriela Manzoni, mais laissez-moi vous présenter Mikrodystopies, un un compte Twitter devenu un livre, le tout animé et écrit par François Houste.

François Houste, c’est le Félix Fénéon de l’ère numérique (j’ai parlé de Fénéon ici et montré son portrait par Félix Valloton là).

Que nous réserve l’avenir ?

Du bon ?

À la fin de la fête de l'école, des milliers de ballons furent lâchés et s'envolèrent dans le ciel bleu.

Biodégradables et remplis de graines, ils sémeraient des fleurs partout sur leur chemin.— Mikrodystopies 🤖 (@mikrodystopies) March 13, 2021

Du mauvais ?

Suite à un formatage malencontreux, il avait perdu son meilleur ami.

— Mikrodystopies 🤖 (@mikrodystopies) March 14, 2021

Etienne Dorsay, quand même.

Ivres de liberté, les parisiens se ruent vers l’épicentre du variant breton, respectant la tradition grégaire de leurs attroupements devant Zara et les boulangers vendant des croissants au prix du salaire journalier d’un enfant confectionnant leurs baskets.

Jean Moulin kiffe. pic.twitter.com/sOjP5JPEeo— Etienne Dorsay (@E_Dorsay) March 19, 2021

Gabriela Manzoni, quand même.

— Gabriela Manzoni (@ManzoniGabriela) March 19, 2021

Bienvenue dans ma semaine Twitter 12 de 2021.

Transfert de richesse

Josh Brown dirige le Registered Investment Advisor Ritholtz Wealth Management. Il a une très forte présence médiatique (plus d’un million d’abonnés sur Twitter, passages réguliers sur CNBC, podcasts, vidéos) et un blog, The Reformed Broker.

Dans un post remarquable, Reverse Wealth Transfer on Steroids, il décrit le plus énorme hold-up légal de tous les temps, le transfert massif de richesse des non riches vers les ultra riches. La redistribution à l’envers.

Bienvenue dans le monde enchanté de la finance -2.0.

Le conseil de @ReformedBroker aux jeunes Américains :

"N'investissez pas l'argent du plan de relance dans des SPAC, des cryptomonnaies ou des NFT."

Bienvenue dans la finance -2.0, un massif transfert d'argent des pauvres vers les riches.https://t.co/UhxpHurzM8— AlphaBetaBlog (@AlphaBetaBlogFR) March 18, 2021

Que conseille-t-il aux jeunes Américains qui vont bientôt recevoir un chèque de 1400 $ du gouvernement fédéral dans le cadre du plan de relance de 1900 milliards de $ ?

N’investissez pas dans les SPACs, les cryptomonnaires, ou les non fungible tokens que vous vendent des millionnaires et des milliardaires avec votre chèque du plan de relance.

Les SPACs ? Un transfert inversé de richesse.

Arrêtez de financer le lancement des SPACs d’autres personnes. Ces personnes ne vous aiment pas en retour. C’est un tranfert inversé de richesse. Le sponsor – déjà milliardaire ou millionnaire avec des centaines de millions – récupère 20 % du capital de la société acquise par le SPAC et se fait payer toutes sortes d’honoraires. Quant à vous, vous récupérez une action qui a monté et qui a ensuite baissé dans la plupart des cas, à quelques exceptions près. Vous fournissez à ces gens les moyens d’acquérir une société sans bourse délier. Vous n’êtes pas un co-investisseur, leur pied écrase votre putain de tête.

Brown donne aussi d’autres conseils à ses jeunes lecteurs : se déconnecter d’internet, lire, se former, voyager, s’acheter un costume, une chemise et des chaussures neuves (tiens, s’adresserait-il aux seuls hommes ?) et laisser tomber le sweat à capuche pour aller passer des entretiens.

Un ami qui vous veut du bien

Les Américains ont Robinhood.

En Europe, on a eToro.

Ces deux entités sont pour moi des sources inépuisables d’exemples de mauvaises pratiques.

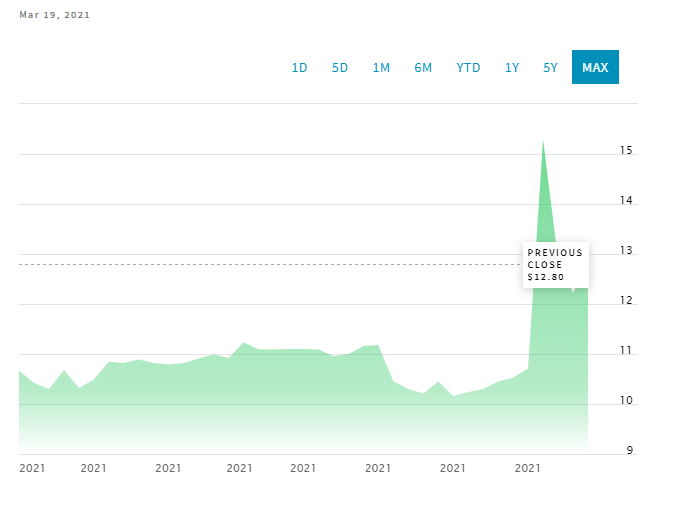

Si Robinhood a l’intention de s’introduire en bourse, ses comptes et le document d’introduction ne sont pas encore disponibles. En revanche, eToro a annoncé la semaine dernière son projet de fusion avec un SPAC déjà introduit en bourse, FinTech Acquisition Corp. V (NASDAQ: FTCV).

Le cours de FTCV a salué la nouvelle.

eToro a publié quelques informations. Comme il ne s’agit pas d’une introduction en bourse, les projections les plus fantaisistes sont autorisées.

Voire encouragées, car c’est dans l’air du temps de la finance -2.0. Celle de la croissance exponentielle chère à Cathie Wood. Et des promesses qui n’engagent que ceux qui y croient.

eToro, c'est comme Robinhood en pire, en plus ancien et en plus global. Grâce à la magie d'un SPAC, la société devrait entrer prochainement en bourse. CA 2020 : 605 millions $, valo 9,6 milliards $. Pas de mention du résultat dans le communiqué.https://t.co/s8HZ5PKYHz

— AlphaBetaBlog (@AlphaBetaBlogFR) March 16, 2021

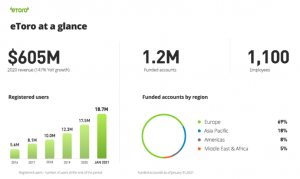

eToro a été créée en 2007 en Israël. La société se présente comme la plateforme d’investissement social de nouvelle génération.

Sa mission ?

Construire le réseau de trading social le plus important au monde pour permettre aux gens de faire des transactions et d’investir en actions, en crypto et sur les marchés mondiaux, de copier les meilleurs traders et d’être copiés.

eToro insiste sur la croissance du nombre d’utilisateurs inscrits : 17,5 millions à fin 2020, 187 millions à fin janvier, avec un âge médian de 34 ans.

Utilisateurs ne veut pas dire source de revenus pour eToro : seuls les comptes titres génèrent des revenus, et eToro n’en mentionne que le nombre (1,2 millions, dont 69% en Europe), pas l’évolution.

eToto a réalisé 605 millions de $ de chiffre d’affaires en 2020.

87 % du chiffre d’affaires provient des transactions, dont le bid-ask spread ; 7 % viennent de la marge d’intérêt et 6 % des frais de change et d’autres sources.

44 % du CA 2020 est lié aux actions, 32 % aux matières premières, 16 % aux crypto et 8 % aux devises.

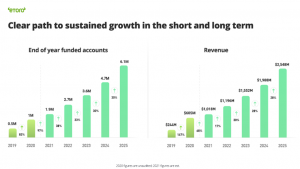

Les projections sont fort optimistes. Le nombre de comptes-titres passerait de 1 million à fin 2020 à 6,1 millions à fin 2025 et le chiffre d’affaires de 605 millions de $ à 2,548 milliards.

Conformément à la détestable habitude des sociétés entrant en bourse, eToro ne mentionne jamais les prévisions de résultat net et se contente de fournir ses objectifs d’EBITDA.

La marge d’EBITDA passe de 17,5% en 2020 à 32,5% en 2025, en passant à 1,9% en 2021 et 10,5% en 2022, en raison (je suppose) des dépenses marketing.

Et tout cela, mesdames et messieurs, c’est donné par rapport à différents groupes de comparables. Surtout si l’on utilise les estimations 2022, après deux années de croissance du CA annualisée à 35% (!) : une valeur d’entreprise de seulement 9,7 fois le chiffre d’affaires 2022 (mais de 19,2 fois le CA 2020), contre 26,2 fois pour un groupe de fintech à forte croissance, 17 fois pour un groupe de courtiers internationaux à forte croissance, et 12 fois pour un groupe de courtiers à moins forte croissance.

Donné, je vous dis.

Ah, et le produit-phare d’eToro, c’est le CFD. Incidemment interdit aux Etats-Unis, où eToro a l’intention d’accélérer son développement.

Sur la page d’accueil du site d’eToro France consultée le 22 mars 2021, conformément à l’obligation européenne, cette mention :

67% des comptes d’investisseurs particuliers perdent de l’argent en négociant des CFD avec ce fournisseur.

Et bien sûr, pour les actions, zéro commission.

eToro assume même les droits de timbre et la taxe sur les transactions financières pour les clients qui y sont soumis : soit une économie de 0,3 % en France.

Quand c’est gratuit en qu’en plus on paie la taxe sur les transactions financières à ta place, c’est que tu es…

eToro, un ami qui vous veut du bien, comme Robinhood (sur ce dernier, on pourra lire ma chronique pour Gestion de Fortune, Pinocchio des Bois).

Pendant ce temps aux Etats-Unis

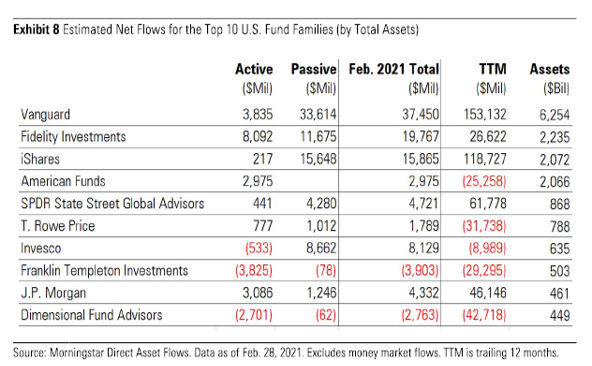

Morningstar vient de publier les statistiques de collecte pour les fonds ouverts (mutual funds et ETF) en février.

1/ Collecte record des fonds en février aux 🇺🇸 selon Morningstar : 144 milliards de $. La gestion indicielle continue de pulvériser la gestion active pour les actions US. 7 milliards de $ de collecte sur les fonds techno, le plus haut niveau depuis 2000.https://t.co/4c3LyBoqqn pic.twitter.com/aFqLX0td4e

— AlphaBetaBlog (@AlphaBetaBlogFR) March 22, 2021

A titre anecdotique, la collecte de février (144 milliards de dollars) est la collecte mensuelle la plus élevée jamais enregistrée.

A titre tout aussi anecdotique, les fonds indiciels de long terme ont collecté pour 91 milliards de dollars, les fonds gérés activement 53 milliards en février.

Sur 12 mois, 117 milliards de dollars de décollecte pour la gestion active, 471 milliards de collecte pour la gestion indicielle.

Dans la catégorie reine en encours, celle des actions Etats-Unis, c’est catastrophique pour la gestion active, qui a décollecté à hauteur de 228 milliards de dollars sur 12 mois, là où la gestion indicielle a collecté à hauteur de 28 milliards.

Vanguard domine toujours la collecte, que ce soit en février (37,45 milliards de dollars) ou sur 12 mois (153 milliards de dollars).

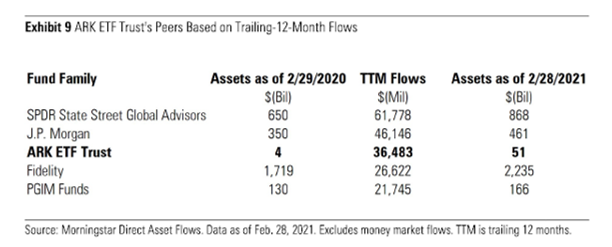

ARK Invest poursuit sa chevauchée fantastique, avec une collecte de 8 milliards de dollars en février. Il y a un an, la société avait 4 milliards de dollars d’actifs dans ses ETF. A fin février 2021, les actifs s’élèvent à 51 milliards de dollars, grâce à une collecte de 36,5 milliards.

Pendant ce temps aux Etats-Unis

L’échec collectif de la gestion active se poursuit. C’est ce que montrent les résultats à fin 2020 de l’étude SPIVA de S&P DJ Indices.

SPIVA est l’acronyme de S&P Indices vs Active, à savoir indices S&P contre gestion active. L’étude compare les fonds gérés activement regroupés par grandes catégories avec un indice S&P Dow Jones représentatif. Cet indice n’est pas nécessairement celui de chaque fonds.

SPIVA calcule le pourcentage des fonds de l’univers de départ ayant été battus par l’indice de référence affecté à la catégorie sur 1, 3, 5, 10 et 20 ans.

Je rappelle que la performance d’un indice ne comporte aucun frais, elle n’est donc pas atteignable pour les investisseurs. On peut chercher à la répliquer en investissant dans un véhicule indiciel (ETF ou fonds traditionnel), qui facturera des frais venant en déduction de la performance délivrée à l’investisseur.

Je rappelle enfin qu’un fournisseur d’indices vend à des institutions financières les droits d’utilisation de ses produits et que le gros du chiffre d’affaires est constitué de redevances payées par les gérants de fonds indiciels. Il est donc de l’intérêt bien compris du fournisseur de promouvoir l’approche indicielle.

Les résultats à fin 2020 de l'étude SPIVA comparant les fonds gérés activement aux indices S&P DJ sont disponibles pour les fonds domiciliés aux 🇺🇸. Les années se suivent et se ressemblent : échec collectif pour la gestion active.https://t.co/eRFAL6XdyV pic.twitter.com/SZSO0Vm9Yz

— AlphaBetaBlog (@AlphaBetaBlogFR) March 17, 2021

A titre anecdotique, car une performance sur un an n’apporte aucun enseignement statistiquement robuste, en 2020, 60 % des fonds grandes capitalisations ont sous-performé l’indice S&P 500, 51 % des fonds moyennes capitalisations ont sous-performé l’indice S&P Mid-Cap 400 et 46 % des fonds petites capitalisations ont sous-performé l’indice S&P Small-Cap 600

Sur la durée d’investissement minimum recommandée pour les fonds actions, qui est généralement de 5 ans et plus, les résultats sont désastreux.

Si l’on élargit la focale au monde entier, les encours des fonds ouverts régulés (qui excluent les hedge funds et les fonds de private equity) s’élevaient à fin 2020 à 63000 milliards de dollars, après une collecte nette de 2635 milliards en 2020.

C’est ce que nous apprend un rapport de l’Investment Company Institute.

63000 milliards de $ dans les fonds ouverts régulés dans le monde à fin 2020, 2635 milliards de collecte nette en 2020.

Source : ICI.https://t.co/1kDZVgeBRo pic.twitter.com/yKe5UzzKix— AlphaBetaBlog (@AlphaBetaBlogFR) March 18, 2021

51% des encours sont détenus dans la zone Amériques (principalement aux Etats-Unis), 35% en Europe et 14% dans la zone Afrique/Asie Pacifique.

Et surtout la santé transparence

Des nouvelles de H2O.

Comme presque toujours, ce n’est pas H2O qui les communique. Je les ai trouvées sur le site d’Eres Gestion, une société de gestion de fonds d’épargne salariale qui a été contaminée par le bacille illiquidita H2O pestis dans le fonds Eres H2O Quatuor.

Via H2O Fidelio I et H2O Multibonds SR.

D’où suspension et création d’un side pocket. Et c’est ce side pocket qui nous donne des nouvelles en date du 24 février 2021.

#H2OAM

Où l'on apprend par une lettre Eres Gestion du 24/2 que le side pocket Eres H2O Quatuor a récupéré le 1er mars des sous suite à la liquidation de H2O Fidelio. Aucune information supplémentaire, c'est hallucinant.https://t.co/k9PN355V1K— AlphaBetaBlog (@AlphaBetaBlogFR) March 15, 2021

A la suite de la cession d’une partie des actifs sous-jacents du fonds H2O FIDELIO FUND (part I) courant février 2021, correspondant à environ 71% des actifs du fonds ERES H2O QUATUOR SP, nous avons le plaisir de vous informer que nous allons procéder au premier remboursement partiel des actifs de votre fonds. […] La date d’effet de l’opération de remboursement

partiel a été fixée au 1er mars 2021.

Aucune information complémentaire. Rien. Et le 22 mars, aucune notification directe des porteurs de parts via Amundi TC, le teneur de compte d’Eres Gestion.

Heureusement, la semaine de l’épargne salariale commence aujourd’hui.

Peut-être que l’on saura un jour ce qu’il y avait dans H2O Fidelio. A priori ce fonds n’a pas été windhorsté (comme on disait « madoffé » il y a plus de 10 ans), mais H2O n’a jamais communiqué sur son site à ce sujet avant l’annonce de la liquidation.

Transparence, liquidité et performance. Ne rien dire, ne rien voir, ne rien entendre.

Du côté de la collecte, on en est là.

Du côté de la performance, on en est là. Plus je contemple le gouffre qui sépare les parts R et SR de Multibonds FCP en matière de performance, plus les bras m’en tombent.

Il y a des rachats sur les 2 parts tous les jours, ces rachats se font sur les parts SR à des valorisations qui sont manifestement erronées et lèsent les porteurs de parts.

Et ? Rien. Nada. Zilch.

Les « conseillers » ayant recommandé les produits H2O à leurs clients devraient être dans la rue. Les assureurs ayant référencé les produits H2O dans leurs contrats devraient faire le siège de la société de gestion pour avoir des explications.

Et ? Rien. Nada. Zilch. Si manifestations et siège il y a, ils se font en silence.

Rien ne peut expliquer un tel écart de performance. Il va donc vraisemblablement falloir indemniser les assurés ou les porteurs de parts ayant vendu leurs parts SR à un cours erroné. Et ce jour-là, il va y avoir des pleurs.

Les produits dont il a été question dans ma semaine Twitter 12 peuvent être achetés en priorité chez votre libraire (pour les livres). Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 12 de 2021. Sayōnara. さようなら.

Illustration : 3 Monkey Wisdom par jigidi.com sur pinterest

4 réponses sur « Ma Semaine Twitter 12 de 2021 »

C’est dommage cette dent permanente contre H2O….Qu’ont ils fait au juste qui ne soit pas en accord avec la réglementation en vigueur ? Par ailleurs, le meilleur comportement qu’un investisseur pouvait avoir depuis la mise en place des SP, c’est bien d’être resté investi au vu des performances enregistrées depuis. Et les investisseurs dans les fonds de H20 étaient conscients des risques qu’ils encouraient en investissant dans ce type de fonds (si ce n’était pas le cas, faute en incombe à l’éventuel intermédiaire). En tout cas, tout le monde se satisfaisait des performances servies avant la crise sanitaire…bien meilleures que les indices de marché 😉

Attendons les éventuelles sanctions des régulateurs pour savoir si H2O AM a enfreint la réglementation. J’ai effectivement une « dent » permanente contre l’opacité. J’espère pour eux que les investisseurs avaient conscience des risques, mais j’en suis moins sûr que vous.

« A titre tout aussi anecdotique, les fonds indiciels de long terme ont collecté pour 53 milliards de dollars, les fonds gérés activement 91 milliards en février. »

Ce n’est pas plutôt le contraire, d’après le tableau Active = 53, Passive = 91 ?

Oh, si. La prochaine fois, je me relirai mieux. Merci de votre attention, je corrige !